Если выбран режим изолированной маржи, средства блокируются, и средства рассчитываются отдельно для каждой валюты. Это поможет, если в портфеле есть «черная овца».

Должно быть понятно, что кредитное плечо выбирается не для стоимости сделки, а для торговой системы. Он имеет коэффициенты, значения которых показывают, какое кредитное плечо является оптимальным для реализации данного торгового метода. Каждая торговая система тестируется в течение определенного периода времени, в течение которого совершается определенное количество сделок (не менее 30).

Обозначим количество сделок через n. Каждая из этих n сделок имеет свой процентный эффект (по отношению к первоначальной стоимости капитала), в одних случаях положительный, в других — отрицательный. Сумма этих эффектов дает эффективность системы за исследуемый период. Например, если было проведено пять сделок, две из которых принесли прибыль в размере 5%, еще одна — прибыль в размере 4%, а две другие — убытки в размере 1% и 2%, то общий результат составит 11% прибыли. Однако, кроме этих очевидных параметров системы, существуют и другие параметры.

Рекомендуется подсчитывать процент положительных и отрицательных сделок. В нашем случае из пяти сделок было три положительных (назовем их n+) и две отрицательных (n-). То есть процент положительных сделок от общего числа сделок (вероятность прибыли или PV) составляет 3/5 или 60%, а процент отрицательных сделок (вероятность убытка или LV) — 2/5 или 40%. Затем рассчитайте общую положительную доходность системы (E+), сложив успешные сделки. В нашем случае это 5+4+5, что составляет 14 %. Аналогично, если сделки отрицательные (отрицательная доходность системы E-), то она равн а-2+(-1), что составляе т-3%.

Далее нам нужно рассчитать среднюю положительную доходность, разделив общую положительную доходность E+ на количество положительных сделок n+. В нашем случае мы получаем 14/3, что составляет 4,6% — это наше среднее ожидаемое значение от положительной сделки за статистически значимый период времени, или средний тейк-профит. Затем рассчитайте средний стоп-лосс (SL), разделив общий отрицательный доход E- на количество отрицательных сделок n-. В нашем случае это 3/2 или 1,5%. Следующим шагом является расчет так называемого профит-фактора (PF), который представляет собой соотношение между средним тейк-профитом (TP) и средним стоп-лоссом (SL), что в нашем случае составляет 4,6/1,5, или 3,1. Этот рисунок показывает, что в среднем положительная сделка в 3,1 раза прибыльнее убыточной.

Используя эти коэффициенты, можно сделать вывод, что для использования кредитного плеча торговая система должна иметь высокую вероятность получения прибыли (PV), высокий коэффициент прибыли (PF) и низкий средний стоп-лосс (SL).

Расчёт оптимального плеча

Lopt (оптимальное кредитное плечо для торговой системы) можно рассчитать как разницу между коэффициентом прибыли системы PF и единицей, разделить на коэффициент прибыли PF и умножить на вероятность прибыли PV, разделить на 2, и на средний стоп-лосс SL для убыточных сделок.

Формула Lopt можно записать следующим образом:

Где PF — фактор прибыли, PV — вероятность прибыли, а SL — средний стоп-лосс.

Например, в системе с 1000 сделок, в истории есть 400 прибыльных сделок и 600 убыточных (даже в прибыльных системах обычно больше убыточных сделок). При коэффициенте прибыли 3 и SL 0,1 это дает PV 600/1000 = 0,4; Lopt = (3-1)/3*0,4/2/0,1 = 1,3. Это означает, что леверидж более 1,3 в системе не увеличивает эффективность.

Леверидж приносит не только возможности, но и риски. Понимание своей торговой системы и ее адаптация к рыночным условиям для увеличения коэффициента и вероятности прибыли при одновременном снижении среднего стоп-лосса позволит вам доказать свой потенциал. Это, в свою очередь, позволит вам достичь большего рычага.

Кредитное плечо предоставляется не для всех активов. Брокеры уменьшают или не разрешают использование кредитного плеча, когда существует риск большого движения цен на рынке и убыточные сделки трейдеров не могут быть вовремя закрыты. Например, леверидж по акциям может быть очень низким или вообще отсутствовать.

Понятие кредитного плеча в трейдинге – ликбез новичкам простыми словами о сложном

Финансовый рычаг — это услуга, предлагаемая брокером для предоставления денег или активов в долг.

Целевое кредитование — деньги заимствуются для покупки ликвидных акций, облигаций или валюты. В качестве залога предоставляются денежные средства, находящиеся на балансе клиента.

Торговля с использованием кредитного плеча известна как маржинальное кредитование. Залогом для получения займа у брокера является маржа.

Кредитное плечо брокера позволяет открывать сделки на сумму, превышающую баланс счета в 5, 100, 500 и более раз. Если трейдер считает, что вероятность успешной сделки высока, он использует кредитное плечо и получает более высокую прибыль.

Леверидж в цифрах

Без рычагов для достижения этого результата потребуется больше времени и усилий.

Как рассчитать кредитно плечо – примеры расчета, калькулятор

Давайте на примере объясним, что означает леверидж в простых терминах.

Предположим, что у трейдера есть баланс в размере $1 000. Он покупает акции Газпрома с полным капиталом (плечо 1 1) по цене 5 долларов за акцию, денег хватает на 200 акций. Но вдруг появляются положительные новости о Nord Stream, и трейдер предсказывает стремительный рост цены акций.

У трейдера недостаточно капитала для покупки большего количества акций, но брокер предлагает кредитное плечо 1 к 5, и трейдер покупает акции еще на $4 000. В то же время на балансе имеется 1 000 акций Газпрома, собственный капитал трейдера в размере 1 000 долларов США, и брокер принял этот капитал в качестве залога (маржи).

Расчет финансового рычага

Трейдер купил 1000 акций (не 200, если не использовалось кредитное плечо), и если прогноз окажется верным, прибыль увеличится в пять раз. Если цена увеличится на 5%, баланс счета увеличится на 25%. После обратной сделки — продажи акций — брокер получает обратно заемные деньги, а прибыль достается трейдеру.

Если прогноз ошибочен, потери увеличиваются на ту же сумму, но обычно ограничиваются размером торгового счета.

Брокер принудительно закроет сделку, вернет свои деньги, а клиент останется с суммой на балансе — экономическим результатом между ценой открытия сделки и ликвидацией позиции. В нашем примере, если цена отклоняется от прогноза на 10% (количество денег на счете на 50% меньше требуемой суммы), брокер отправляет уведомление («margin call»).

Как работает маржин-колл

Вы можете либо уменьшить свою позицию (частично или полностью), либо увеличить свой счет, чтобы выполнить маржинальные требования. В противном случае, если цены упадут на 5% (сумма денег на счете составляет 25% от маржи), брокер принудительно закроет позицию. Трейдер остался с 250 долларами.

Пример использования калькулятора кредитного плеча в Binance можно найти на официальном сайте https://www.binance.com/ru/support/faq/360036498511:

Кредитное плечо для трейдера и инвестора

Трейдер — это физическое или юридическое лицо, которое торгует на бирже, наблюдает за закономерностями рынка и рассчитывает краткосрочные прогнозы.

Инвестор — это физическое лицо (или компания), которое покупает активы на фондовой бирже с целью получения прибыли в виде процентов или увеличения стоимости акций на бирже. Инвестор оценивает фундаментальные показатели компании, ситуацию в стране и мире и вкладывает средства с расчетом на получение прибыли в долгосрочной перспективе.

Однако главное различие между трейдером и инвестором заключается в том, что трейдер точно знает, на каком ценовом уровне позиция будет закрыта с убытком. Инвестор готов годами терпеть убытки, если фундаментальная ситуация останется благоприятной. Опытный трейдер может поддерживать риск на одном уровне независимо от используемого кредитного плеча, а успешные сделки будут гораздо более прибыльными.

Трейдер не может контролировать риск сделок с кредитным плечом, сделки носят долгосрочный характер, а плата за заимствование не окупается.

Стоит ли использовать кредитное плечо в торговле — риски, опасности и преимущества кредитного плеча:

Риски и преимущества

Кредитное плечо — это инструмент. Любой инструмент может создавать шедевры в руках опытного мастера, а в руках новичка он может причинить только боль и разочарование.

Леверидж предоставляет следующие возможности:

- Торговля на суммы, кратные торговому депозиту,

- Многократно увеличить свой депозит за короткий промежуток времени,

- Открывать сделки в ожидании снижения цен. В этом случае трейдер занимает не деньги, а активы. Полученные акции продаются по рыночной цене, а затем, если условия благоприятны, покупаются по более низкой цене. Акции возвращаются брокеру, а трейдер получает прибыль,

- совершать сделки без задержек, не дожидаясь обработки перевода между торговыми центрами.

- Потеря капитала за короткое время при неадекватном управлении рисками,

- в некоторых случаях (при торговле деривативами через лицензированного брокера РФ) — потеря капитала, в несколько раз превышающего депозит.

- Правила работы с рычагами,

- Не используйте кредитное плечо без опыта, без сбора торговой статистики. Убедитесь, что торговая стратегия является прибыльной,

- Внимательно прочитайте договор с вашим брокером. Не торгуйте волатильными активами с кредитным плечом (например, газом, нефтью, криптовалютами) у брокеров, которые не имеют форс-мажорных требований по марже и перекладывают убытки на клиента,

- четко определены правила выхода из сделки в случае неблагоприятной ситуации.

Кредитное плечо предоставляется не для всех активов. Брокеры уменьшают или не разрешают использование кредитного плеча, когда существует риск большого движения цен на рынке и убыточные сделки трейдеров не могут быть вовремя закрыты. Например, леверидж по акциям может быть очень низким или вообще отсутствовать.

Оплата кредитного плеча

Важно, чтобы брокер не одалживал вам деньги бесплатно. Если вы занимаете деньги сегодня и возвращаете их в тот же день, вам не нужно платить за услугу. Когда речь идет о том, чтобы держать кредит хотя бы одну ночь до следующего торгового дня, проценты начисляются ежедневно.

Обычно мы видим процентную ставку на заемные деньги около 20% в год, есть компании с меньшими суммами. Здесь важно подробно изучить торговые условия, если вы собираетесь торговать на бирже с высоким или низким кредитным плечом.

На первый взгляд это может показаться мелочью, но если вы держите сделку с кредитным плечом в течение нескольких месяцев, вы можете потерять половину своей прибыли за счет выплаты процентов. Поэтому держать сделки с кредитным плечом в течение длительного времени не вариант, особенно для долгосрочных инвесторов — это не очень хорошая история.

На какое плечо можно рассчитывать?

Вам не придется выполнять расчеты самостоятельно. В торговом терминале KVIC, когда вы открываете ордер, вы можете увидеть, какое кредитное плечо вы можете получить от своего брокера.

Чтобы избавиться от лишних соблазнов, вы можете отключить эту опцию в брокере. Таким образом, вы сможете избежать ненужных рисков. Для торговли с использованием кредитного плеча вам не нужно подписывать отдельный контракт с брокером. Все автоматически предусматривается условиями договора.

Например, когда вы покупаете фьючерсы, вам не нужно платить маржу, даже если сделки совершаются с использованием кредитного плеча. Это автоматически встроенная гарантия.

Понятие маржинальной торговли относится не только к покупке активов на деньги, которых нет в данный момент. Существует понятие маржинальных ценных бумаг — это активы, которые брокер готов принять в качестве залога по другим сделкам.

Кроме того, маржинальная торговля относится к открытию коротких позиций. Пользователь в настоящее время не владеет акцией, но уверен, что ее стоимость упадет, и хочет получить прибыль. Таким образом, он может купить акции на марже у брокера, затем выкупить их по более низкой цене, вернуть деньги брокеру и получить прибыль на разнице.

От чего зависит размер плеча?

Чтобы выйти на фондовый рынок, инвестору необходимо понять основы торговли. Что влияет на величину кредитного плеча? Прежде всего, нужно понимать, что разные брокеры используют разные подходы для своих клиентов. В настоящее время существует классификация, согласно которой клиенты делятся на следующие категории:

- Стандартный уровень риска — присваивается сразу после открытия счета, если вы новичок у брокера.

- Повышенный риск — если счет был открыт более 180 дней назад и операции проводились в течение 5 из этих дней, а остаток денег и ценных бумаг превышает 600 тысяч рублей, вас можно отнести к категории повышенного риска. Существует больше рычагов воздействия.

Если на счете нет наличных, но есть ценные бумаги, которые вы хотите заложить брокеру для заключения сделок с деньгами, которых в данный момент нет, то кредитное плечо зависит от активов на балансе. Если брокер классифицирует их как безопасные, кредит выше; если рискованные, кредитное плечо ниже.

Кредитное плечо не может быть изменено непосредственно через торговый терминал. Если счет позволяет внести изменения, вы должны сделать это в своем личном кабинете клиента. Рассмотрим пример брокера Forex4You:

Преимущества кредитного плеча

Давайте еще раз кратко опишем преимущества, которые дает трейдеру кредитное плечо.

Сделки с небольшим депозитом. Акция «Газпрома» сейчас стоит 155 рублей, акция Сбербанка — 205 рублей. Если вы откроете торговый счет на 30 тысяч рублей с кредитным плечом 1:10, вы сможете купить около двух тысяч акций Газпрома или полторы тысячи акций Сбербанка, что является очень хорошим стартом для новичка.

Благодаря кредитному плечу многие современные брокеры не требуют минимального депозита для торговли. У брокера Альпари, например, вы можете начать торговлю валютой с 1 доллара.

Большие прибыли от небольших колебаний рынка. Валюта, акции или другие активы могут изменить свою цену на несколько центов, но с помощью кредитного плеча вы можете заработать на таких колебаниях десятки и сотни тысяч рублей.

Комиссионные не взимаются. Брокеры не взимают плату с трейдеров, когда сделки открываются и закрываются в течение дня. Комиссия за обмен взимается только в том случае, если сделка остается открытой в течение нескольких дней.

Недостатки торговли с кредитным плечом

Теперь мы должны отметить два недостатка.

Вы можете быстро потерять все свои деньги. Если рынок развивается не так, как вы ожидали, все ваши реальные деньги могут быстро упасть. Брокер автоматически закроет ваши сделки margin call, потому что ему не нужны должники.

Кредитное плечо предоставляется не для всех активов. Брокеры уменьшают или не разрешают использование кредитного плеча, когда существует риск большого движения цен на рынке и убыточные сделки трейдеров не могут быть вовремя закрыты. Например, леверидж по акциям может быть очень низким или вообще отсутствовать.

Как не потерять деньги при торговле с кредитным плечом

Я хотел бы дать вам несколько советов, которые помогут вам не потерять все ваши деньги. Они особенно полезны для новичков, делающих первые шаги в трейдинге.

Посчитайте. Вам необходимо изучить соотношение между маржой и лотом и понять взаимосвязь с кредитным плечом. Скоро я напишу об этом отдельный пост, в котором разложу все по полочкам с примерами и скриншотами графиков. Как только вы научитесь проводить расчеты, вы легко сможете определить максимально возможную прибыль и убытки.

Ограничьте свои возможные потери. Когда вы открываете сделку, вы должны сразу же поставить на нее «защитные ордера», чтобы она автоматически закрывалась, когда прибыль или убыток достигнет определенного уровня.

Допустим, вы купили американскую валюту, ожидая, что она будет расти, но вдруг она начинает падать. Вам нужно установить цену, по которой вы продадите все купленные когда-то доллары. И установите торговый ордер стоп-лосс, чтобы закрыть убыточную сделку по этой цене. Брокер закроет сделку по стоп-лоссу, даже если вы не сидите за компьютером.

Прибыль во времени. Когда вы открываете сделку, вы определяете, на каком уровне вы закроете ее для получения прибыли. Вы должны это делать, потому что рынки не могут идти вверх вечно, рано или поздно вы начнете двигаться в противоположном направлении, ваша прибыль начнет уменьшаться.

Чтобы автоматически закрыть позицию с прибылью, всегда необходимо выставлять Take Profit — торговый ордер для закрытия прибыльной сделки. Если эта опция активирована, брокер автоматически закроет сделку, даже если вас нет за компьютером.

Следуйте правилам управления капиталом. Существует несколько правил управления капиталом, то есть управления деньгами, которые находятся на вашем счету. Один из них заключается в том, что вы не должны рисковать более чем 2% от общей суммы ваших инвестиций в любой сделке.

То есть, когда вы открываете сделку и устанавливаете максимально возможный убыток (устанавливаете стоп-лосс), этот убыток не должен превышать 2% от депозита. Если на вашем счете 100 рублей, максимальный риск при совершении операции составляет 2 рубля.

В торговом курсе брокера Альпари я спросил, почему именно 2%. Ответ был следующим. Психологи выяснили, что потеря всего 2% капитала делает трейдера психологически спокойным. Он думает: «Да, я потерял 2 рубля, но у меня все еще есть 98 рублей. Ничего плохого не произошло». Таким образом, он может спокойно продолжать торговлю, и ему не придется открывать спонтанные сделки, чтобы вернуться.

Выбирайте правильные инструменты для торговли. Вы должны «знать зверя в лицо» и изучить каждый финансовый инструмент, прежде чем торговать им. Это связано с тем, что каждый актив, которым вы торгуете, имеет свои особенности в развитии цен.

Когда неопытный трейдер приходит на рынок Форекс, он думает, что все графики валютных пар выглядят одинаково. Затем новичок замечает, что, например, австралийский и новозеландский доллары вместе с долларом США спокойно меняют курс, а фунт стерлингов способен на стремительные движения. При торговле фунтом с высоким кредитным плечом риск потери денег соответственно выше. Или валютная пара EUR/USD (евро и доллар США) подходит для технического анализа, а CHF/USD (швейцарский франк и доллар США) — нет. Очень важно понимать все эти детали.

Не торгуйте на новостях. Когда выходят важные новости, рынок может резко вырасти или упасть. Многие трейдеры пытаются «поймать» эти движения, чтобы сразу заработать большую сумму денег. Однако торговля на новостях — это очень рискованный стиль торговли, поскольку цены совершают резкие скачки за несколько секунд до объявления новости. При высоком кредитном плече можно потерять все свои деньги в течение нескольких минут — выйдите из рынка с помощью маржин-колла. Кроме того, вместо ожидаемого роста цены могут двигаться не так, как прогнозирует трейдер.

Однако самой большой ловушкой является сам рычаг. Это увеличивает не только потенциальную прибыль, но и потенциальные потери. По статистике, потери случаются чаще, потому что клиенты не успевают отреагировать на изменение цены.

Есть ли риски при торговле с высоким кредитным плечом?

Чем рискуем?

Те, кто только начинает торговать, негативно относятся к высокому кредитному плечу. Невольно проводится аналогия с обычными кредитами, и в многочисленных публикациях в Интернете высокий леверидж ассоциируется с риском. В торговле иностранной валютой кредитное плечо оказывает свое влияние:

- Чем выше кредитное плечо, тем меньше собственных средств требуется для совершения сделки,

- Чем выше кредитное плечо, тем больше риск. Напомним, что когда вы входите в рынок, на ваш счет сразу же зачисляется определенная сумма в качестве гарантии потраченных брокером средств.

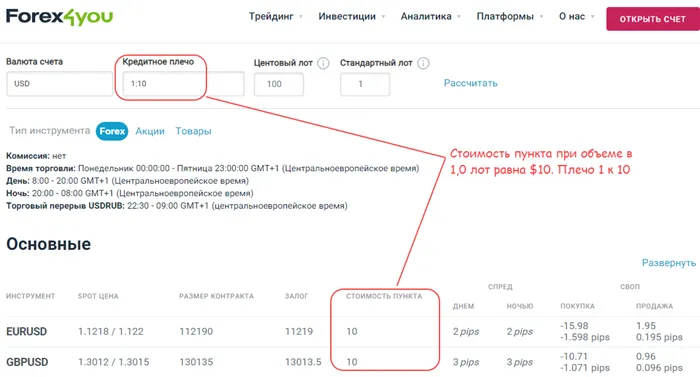

В этом случае стоимость баллов не зависит от кредитного плеча. При кредитном плече 1 к 10 и 1 к 500 стоимость пункта одинакова. Откройте любой калькулятор Forex и убедитесь в этом сами. Вот расчет для кредитного плеча 1 к 10.

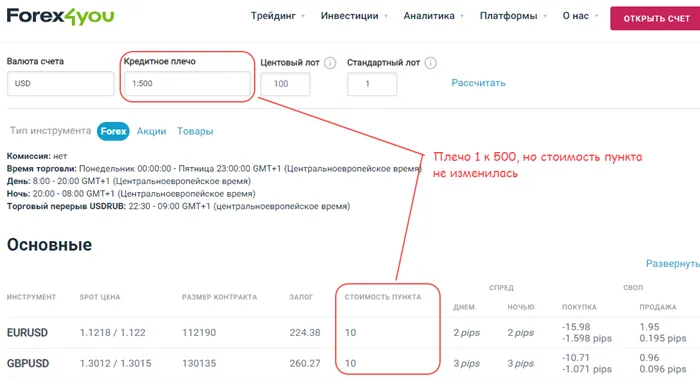

Повторите эти расчеты для кредитного плеча 1:500.

Единственная опасность высокого кредитного плеча заключается в том, что оно создает соблазн открыть более крупную сделку, чем позволяет управление капиталом. Но это проблема трейдера — психологические недостатки, отсутствие самоконтроля. Примеры:

- Мы купили 1 лот акций Apple по цене $196 за акцию. Мы потратили на покупку 19 600 долларов. При кредитном плече 1 к 1, если цена акции движется с убытком в 5 долларов, то убыток составляет 500 долларов — 5 долларов на акцию.

- С кредитным плечом 1/20 в том же примере вы могли бы купить 20 лотов за те же $19600. На том же ходу потери составили бы 10 000 долларов. Причиной этого является нарушение ММ.

Как бороться с этим?

Только тщательно просчитывая риски в каждой сделке и строго следуя правилам управления капиталом. Потери в сделке определяются стоимостью пипсов и составляют только объем лота, но не кредитное плечо. Если вам трудно рассчитать нужный объем, вот краткое руководство по расчету того, сколько вам нужно купить. Это один из основных моментов в торговле. Итак, в торговле:

- Не открывайте сделки на слабых сигналах.

- Нежелательно рисковать на сделке более чем 5-7% от депозита. Отклонения от этой рекомендации возможны в ТС с более высокой нормой прибыли.

- В портфельной торговле вы можете еще больше снизить риск на сделку. Если нормой является одновременное открытие, например, 4-5 позиций, вы не должны рисковать более чем на 1-1,5 % по каждой отдельной позиции. Это позволяет удерживать общий риск в приемлемых пределах 5-7 %.

Торговля без кредитного плеча приводит к резкому снижению прибыльности, я не рекомендую торговать в такой крайности. Регуляторы жестко ограничивают размер кредитного плеча из-за низкой финансовой грамотности новичков. Например, в Европе коэффициент финансового рычага составляет 1 к 30, в России — 1 к 50, а Банк России может удвоить его.

Иногда в прессе проводятся сравнения, в которых коэффициент финансового рычага 1:1 000 сравнивается с ежедневным кредитом под 1000%. Журналисты гонятся за громкими заголовками и броскими фразами, но эти заявления не имеют ничего общего с реальностью.

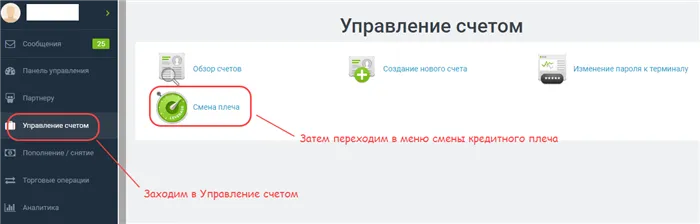

Как менять леверидж и заключать сделки

Кредитное плечо не может быть изменено непосредственно через торговый терминал. Если счет позволяет внести изменения, вы должны сделать это в своем личном кабинете клиента. Рассмотрим пример брокера Forex4You:

- В левой части выберите Управление счетами ,

- В меню выберите ссылку Изменить рычаг,

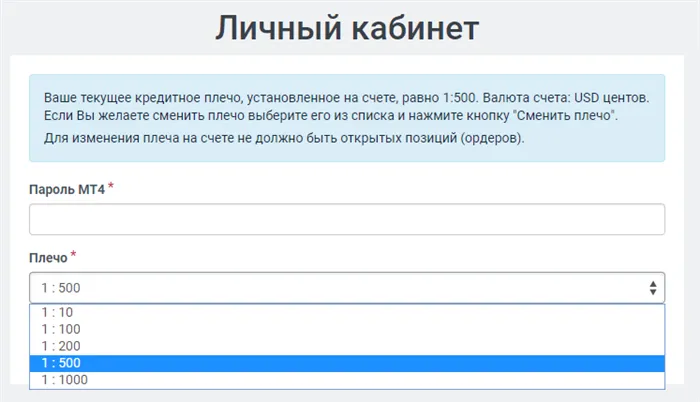

- Здесь вы устанавливаете текущее кредитное плечо. Чтобы изменить кредитное плечо, достаточно ввести пароль MT4 и выбрать желаемое кредитное плечо.

Для F4Y кредитное плечо для обычных счетов составляет от 1:10 до 1:1000. Выберите любой вариант, перезапустите терминал и торгуйте с новым кредитным плечом. Единственное требование для изменения этой настройки — отсутствие открытых ордеров на счете.

Когда дело доходит до торговли, вам не нужно больше ничего настраивать в MT4.

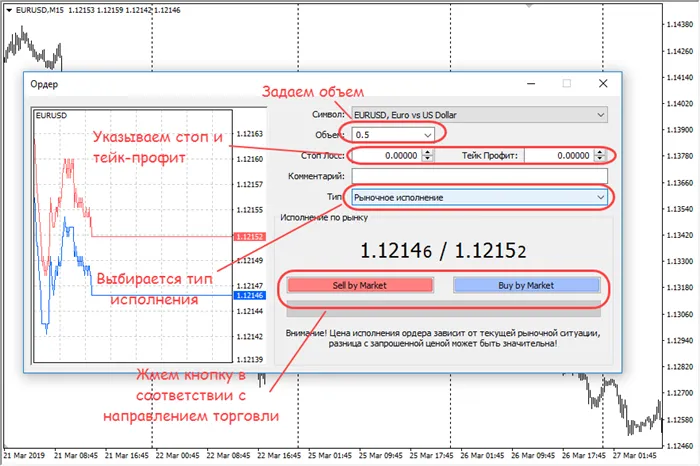

Окно конфигурации сделки установлено:

После этого вам остается только нажать кнопку «Продать» или «Купить», и сделка будет завершена.

Рекомендации по выбору левериджа

Советы по выбору лучшего рычага применимы как к новичкам, так и к профессионалам:

- Если вы не уверены, что сможете контролировать себя, выбирайте опционы с минимальным кредитным плечом,

- Стратегии с высокой нагрузкой на депозит требуют максимального кредитного плеча. Это снижает нагрузку на депозит (меньше маржи и больше свободной маржи), что означает, что вы можете совершать больше сделок. Пример — ТС Мартингейла, где создается сетка ордеров, а высокое кредитное плечо увеличивает выживаемость стратегии,

- Если нет проблем с самоконтролем и если стратегия основана на обычных сделках без мартингейла и усреднения, то подойдет любой вариант.

Те же рекомендации применимы и к фондовому рынку, хотя при этом необходимо учитывать различные условия торговли. Брокеры предлагают различные кредитные плечи для счетов.

Я также рекомендую вам рассмотреть возможность получения пассивного дохода от торговли. Один из способов — перевести позиции других трейдеров на свой счет. В статье о копировании прибыльных сделок эта тема рассматривается более подробно.

Новичку трудно решить, какой рычаг выбрать. Начинать следует не с кредитного плеча, а с потенциального убытка по сделке. Независимо от кредитного плеча, риск сделки фиксирован и зависит от суммы депозита и торговой стратегии.

Леверидж и маржа в розничном трейдинге

На розничном рынке мелкие трейдеры, торгующие для собственного портфеля, обычно открывают маржинальный счет у своего брокера. На этот маржинальный счет распространяется максимальный размер кредитного плеча, обычно устанавливаемый брокером.

Большинство брокеров предлагают своим клиентам значительное максимальное кредитное плечо, поэтому трейдеры обычно используют часть этих средств для управления одной или несколькими крупными торговыми позициями. Это позволяет розничному трейдеру увеличить прибыль или убытки своих торговых позиций, а величина этого увеличения называется кредитным плечом.

Для количественной оценки левериджа трейдеры и брокеры обычно смотрят на коэффициент левериджа.

В качестве примера рассмотрим трейдера, который вносит $5 000 на маржинальный счет у брокера. Если брокер предоставляет своим клиентам максимальное кредитное плечо 100 к 1 или 1:100, это означает, что трейдер может контролировать позицию до $500,000 в USD/JPY с имеющимся маржинальным депозитом в $5,000. Если тот же трейдер держит определенную позицию, скажем, $100 000 в USD/JPY, то фактическое кредитное плечо составляет 20:1.

Расчет этого типа коэффициента кредитного плеча дает трейдерам полезную меру риска, который они принимают по отношению к размеру своего счета. Он также информирует их о том, сколько наличных средств у них есть на торговых счетах, прежде чем они подвергнутся маржин-коллу.

Пример эффективного кредитного плеча

Как упоминалось ранее, термин «эффективное кредитное плечо» относится к общему размеру позиции, которую трейдер контролирует, учитывая общую сумму маржи, которую он имеет у своего брокера. Это может сильно отличаться от «максимального рычага». Это означает максимальную сумму позиции, которую трейдер может иметь открытой с учетом конкретного маржинального депозита брокера.

Ниже приведен конкретный пример эффективного рычага:

Давайте сначала рассмотрим ситуацию трейдера, у которого типичный лот USD/JPY стоит $100,000, а общий счет составляет $10,000.

Эффективный леверидж определяется путем деления $100 000 на $10 000. USD/JPY на $10 000. Это дает эффективный коэффициент финансового рычага 1:10. Такой эффективный коэффициент финансового рычага увеличивает торговые прибыли и убытки в десять раз по сравнению с тем, если бы трейдер вообще не использовал кредитное плечо.

Затем трейдер удваивает размер своей позиции, покупая еще один лот в 100 000 USD/JPY, чтобы получить общую непогашенную позицию. Если трейдер затем удвоит размер своей позиции, купив еще один лот USD/JPY на сумму $100 000, то общая сумма непогашенной позиции составит $200 000 при том же депозите. Затем трейдер удваивает размер своей позиции, покупая еще один лот USD/JPY стоимостью $100,000, чтобы получить общую непогашенную позицию в $200,000, используя тот же депозит в $10,000 в качестве маржи. Если они имеют USD/JPY в качестве маржи, то эффективное соотношение кредитного плеча изменяется до 1:20, так как теперь они контролируют $200,000 с депозитом $10,000. Это приведет к 20-кратному увеличению их торговых прибылей и убытков по сравнению с позицией без кредитного плеча.

Расчет эффективного и доступного кредитного плеча

Многие розничные трейдеры Форекс любят отслеживать эффективное кредитное плечо, которое они в настоящее время имеют на своем торговом счете, а также количество кредитного плеча, которое они еще могут использовать в случае потенциально прибыльной торговой возможности. Эта простая форма анализа кредитного плеча помогает им управлять общим торговым риском.

Эффективное кредитное плечо рассчитывается путем деления общей номинальной суммы непогашенных чистых позиций по каждой валютной паре, по которой ведется позиция, на общую сумму маржи на торговом счете.

Значение общей условной суммы, необходимой для этого расчета, должно легко предоставляться их онлайн-платформой, такой как MetaTrader, и добавляться для каждой валютной пары.

Если существует кросс-валютная позиция, общая сумма базовой валюты должна быть конвертирована в валюту учета. В синтетических кросс-позициях трейдер обычно не может взять чистую длинную позицию USD/JPY против короткой позиции USD/CAD, чтобы создать длинную позицию CAD/JPY, даже если соответствующие суммы в долларах равны. Такие кросс-позиции рассматриваются большинством трейдеров как две отдельные сделки против доллара США.

Тогда стоп-аут составляет 30%. Для закрытия позиции необходим баланс 0,3 x депозит = 0,3 x $1123,3 = $336,99. Если такой сценарий имеет место, брокер не несет убытков, поэтому определяется стоимость позиции:

В чем опасность торговли с плечом

Торговля с использованием кредитного плеча стоит довольно дешево, а неопытные инвесторы не ценят такие низкие цены. Более того, сделки, которые открываются и закрываются в один и тот же день, обычно бесплатны, даже если они с кредитным плечом.

Однако самой большой ловушкой является сам рычаг. Это увеличивает не только потенциальную прибыль, но и потенциальные потери. По статистике, потери случаются чаще, потому что клиенты не успевают отреагировать на изменение цены.

Например, если инвестор покупает 200 тысяч акций, половина из которых заемные, и акция падает на 10%, он несет двойной убыток — 20 тысяч рублей на свои инвестиции в 100 тысяч (-20%). Если акция вдруг вырастет, то 200 тысяч проданных акций превратятся в 220 тысяч, а клиент останется должен 20 тысяч.

Однако бывают и гораздо более сильные движения на рынке за один день: 20%, 30%, 50% по каждой акции и более. Когда доля уменьшилась вдвое, рыночная позиция в нашем примере становится равной 0 рублей (доля клиента полностью убыточна). В случае шорта то же самое происходит, когда акция вырастает в 1,5 раза.

Что такое маржин-колл и стоп-аут

Фактически, брокер никогда не ждет, пока заложенный актив перестанет покрывать сумму убытка по счету. Он заранее посылает предупреждение (margin call) по почте или через приложение и требует внести депозит или закрыть часть позиции.

Каждый брокер имеет свои лимиты риска, так же как и все клиенты делятся на категории, более того, каждая акция или валюта имеет свои параметры риска (доступное кредитное плечо). Однако, как правило, маржинальные требования выполняются, когда стоимость всех активов падает до одной трети от их первоначальной стоимости.

Если клиент не получил сообщение, не заметил его или не успел на него отреагировать (деньги не всегда могут быть быстро переведены на счет), брокер может использовать процедуру, называемую стоп-аут. Он будет продавать или покупать часть активов по своему усмотрению, чтобы вернуть норму прибыли клиента на безопасный уровень.

Как избежать маржин-колла

Два основных способа избежать отправки брокером таких уведомлений — следить за своими лимитами и использовать стоп-лосс ордера (автоматические ордера на покупку или продажу при падении стоимости актива).

В первом случае речь идет о том, чтобы заранее учесть объем доступного кредитного плеча. Например, для клиентов с типичным уровнем риска (а это большинство людей на фондовом рынке) процент риска может составлять 35% для акций крупных компаний (поэтому брокер добавляет 65%), и только 90% для средних и мелких компаний (добавляется не более 10%). Свой процент вы можете узнать в заявке или на сайте брокера. Он рассчитывается отдельно для каждого клиента в зависимости от размера, структуры и профиля риска портфеля.