1 Протокол Loopring также использует аналогичный подход симметричной модели с контрактами, где ордер ABC/XYZ на продажу является ордером XYZ/ABC на покупку. В наших предыдущих статьях мы называли это «моделью одностороннего порядка».

Оферты с голландским аукционом

Первые голландские аукционы состоялись в XVII в. Причиной их появления стала голландская тюльпаномания, которая способствовала торговле тюльпанами и спекуляциям. Популярность тюльпана давно прошла, но аукционная модель осталась и часто используется в различных приложениях. Одним из распространенных применений являются торги на фондовом рынке, особенно в США. На английском языке их обычно называют (модифицированными) аукционами Dutch Tender Offer.

Суть аукциона: начиная с самой высокой ставки, цена снижается, пока не достигнет уровня, при котором полученные предложения смогут покрыть весь объем заявок. Это уровень цены, при котором аукцион проводится для всех участников, что дало ему альтернативное название аукцион единичной цены.

Компания объявляет о своем намерении купить определенное количество акций по цене в определенном ценовом диапазоне или выкупить определенное количество акций. В ответ акционеры устанавливают цену в пределах диапазона, по которой они готовы продать свои акции. Компания объединяет эти предложения в кривую предложения. Самая низкая цена, по которой предлагается количество акций или их желаемая стоимость, является клиринговой ценой, которая покрывает все предложение.

Все участники предложения получают одинаковую цену. Те, кто был готов продать свои акции по более низкой цене, все равно получат цену, по которой покрывается все предложение. Те, кто указал более высокую цену, будут продолжать держать свои акции, рискуя тем, что цена упадет после истечения срока действия предложения. По этой причине участники должны предложить наименьшую сумму, на которую они готовы обменять свои акции.

Теоретический пример

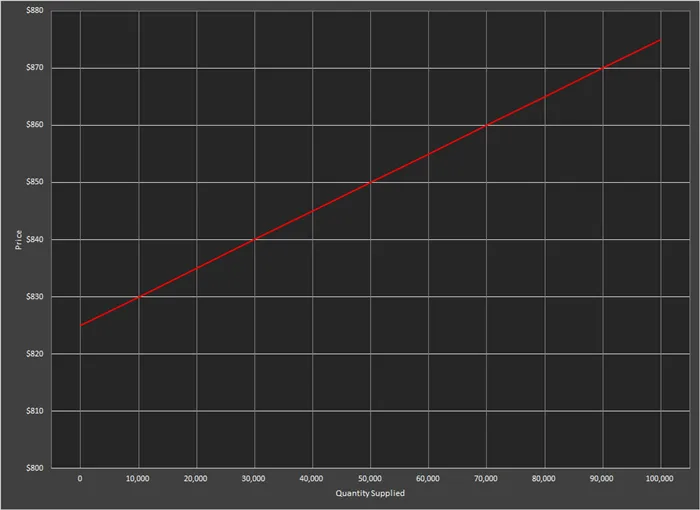

Компания предлагает выкупить 50 000 Акций по цене от $825 до $875. Владельцы акций предлагают следующие цены:

- Инвестор А: 30 000 по цене $850

- Инвестор Б: 99 по цене $860

- Инвестор C: 30 000 по цене $865

- Инвестор D: 20 000 по цене $870

В данном примере цена в 865 (за 60099 акций) была бы достаточной для покрытия заявленного объема. Инвесторы A, B и C продадут акции по цене 865. Поскольку по этой цене предлагается больше акций, чем целевой размер предложения, каждый из этих инвесторов получит пропорциональное распределение — будет куплено около 83% их акций.

Если предложение содержит положение об одном лоте (положение о приоритете неполных партий акций при выкупе), инвестор B, как владелец неполной партии, может продать все 99 акций по клиринговой цене $865, в то время как выкуп оставшихся 4 901 акций делится между инвесторами A и C. Специальные срочные предложения для неполных лотов иногда создают возможности для почти безрисковой прибыли и подробно описаны в этой статье. В нем также перечислены успешные идеи, размещенные на этом сайте, которые уже принесли подписчикам прибыль в размере более 2 500 долларов.

Реальные примеры

Примером настоящего предложения голландского аукциона является выкуп акций в феврале 2020 года канадской компанией XBiotech (XBIT), которая первоначально объявила диапазон предложения от $30 до $33 за акцию. Рыночная цена акций в то время была ниже 22 долларов, и предложение было приоритетным для неполных лотов, которые давали возможность получить прибыль практически без риска. Идея была описана на сайте, и многие подписчики приняли участие, так что вся история теперь доступна общественности. В итоге акции были выкуплены по цене $30, а покупка 99 акций XBiotech принесла прибыль в размере $464 (23% прибыли на капитал) всего за 18 дней.

Но не все предложения позволяют инвесторам получить легкую прибыль. В случае с собственным предложением XBiotech покупка более 99 акций привела бы к убыткам для инвесторов — компания забрала менее половины предложенных акций (поскольку объем значительно превысил сумму предложения), акции рухнули после размещения, и инвесторам пришлось продавать не забранные акции с большими потерями. И в большинстве случаев существует значительный риск потерять деньги на предложениях голландского аукциона, даже при наличии специальных условий для неполных лотов, так как цена покупки обычно находится где-то в пределах диапазона.

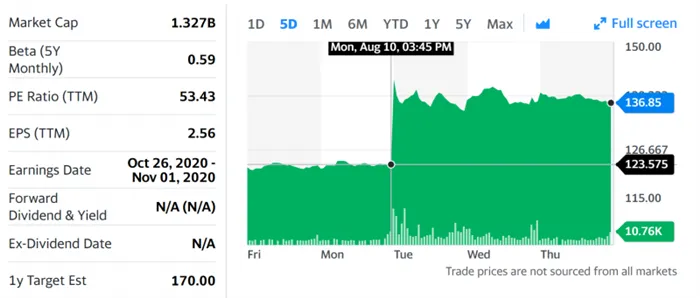

В настоящее время (14/08/20), например, идет активное предложение на голландский аукционный дом MicroStrategy (MSTR), который 10 августа до открытия рынка объявил о готовности купить его акции по цене от 122 до 140 долларов США. До объявления акции торговались на низком конце ценового диапазона, но затем с самого начала торгов поднялись до высокого конца ценового диапазона.

До окончания периода предложения (в данном случае 10 сентября) неизвестно, по какой цене компания выкупит акции, но при текущих ценах риск потери гораздо выше, чем выигрыш. Покупая акции по цене $137, инвестор в лучшем случае может получить прибыль в размере $3 на акцию, а в худшем — убыток в размере $15 на акцию. Поскольку соотношение риск-доходность не является особенно привлекательным, не следует участвовать в таких сделках.

Поэтому в некоторых случаях участие в голландских аукционах может принести инвесторам хорошую прибыль, но такие случаи довольно редки. В большинстве случаев они проигрывают, если акция покупается после объявления предложения. Long Term Investments — это, пожалуй, единственный источник в России, который анализирует подобные сделки, чтобы найти среди множества вариантов одну прибыльную идею.

Система голландского аукциона, ставшая широко известной, до сих пор вызывает много вопросов. Как работает аукцион? Каковы его преимущества и особенности по сравнению с классической моделью?

Что такое голландский аукцион?

Голландский аукцион — это особая форма соревнования между потенциальными покупателями, отличающаяся от обычной лотереи. Победителем станет не тот, кто готов заплатить самую высокую цену.

- Что такое голландский аукцион?

- Что такое английский аукцион?

- Разница между онлайн-аукционом и электронным аукционом

Голландский аукцион имеет прямо противоположную логику по сравнению с обычным аукционом. На голландском аукционе цены на предлагаемые товары не повышаются, а понижаются.

Схема проведения голландского аукциона

Логика голландского аукциона основана на том, что аукционист сначала объявляет максимальную цену за выставленный на торги объект, а не минимальную. Теоретически, аукцион может быть завершен на этом этапе, если один из участников выразит желание купить объект по фиксированной цене. Однако на практике покупатели, скорее всего, будут ждать, пока цена не начнет снижаться.

Это следующий этап аукциона. Если аукционист обнаруживает, что нет желающих заплатить заявленную им цену, он начинает ее снижать. Это еще одно важное отличие голландского аукциона от обычного аукциона: в последнем, как правило, прерогатива повышения цены принадлежит покупателю, который таким образом определяет допустимые границы стоимости товара. В голландском аукционе, с другой стороны, роль покупателя заключается в том, чтобы ждать, пока аукционист сам не снизит цену до приемлемого уровня.

Однако следует помнить, что такое долгое ожидание не имеет смысла: чем ниже падает цена, тем больше вероятность того, что найдется покупатель, для которого она будет приемлемой. В этом случае победителем голландского аукциона становится тот, кто первым изъявил желание купить объект по цене, указанной аукционистом.

Особенности голландского аукциона

Процесс голландского аукциона обычно в значительной степени автоматизирован. Например, в непосредственной близости от мест, где сидят участники торгов, находятся специальные кнопки, с помощью которых они могут подать сигнал аукционисту, что согласны купить товар по цене, объявленной аукционистом. В этот момент аукционист сразу видит номер покупателя, который нажал на кнопку. Эта особенность голландского аукциона значительно ускоряет процесс торгов по сравнению с традиционной системой.

Голландский аукцион обязан своим названием тому, что он широко используется в этой стране. Он используется, в частности, для продажи знаменитых голландских тюльпанов. Еще одной особенностью этого аукциона является то, что он продает лоты оптом, а это значит, что вы можете продать большое количество товара за относительно короткое время.

Аукцион Oedax может начаться с нулевым TokenA и/или TokenB, т.е. Qb(0) == Qs(0) == 0. Со временем участники могут внести токенА или токенВ, чтобы изменить фактическую цену p. Однако Oedax применяет некоторые важные правила ценообразования:

Процесс аукциона

На голландском аукционе товар изначально предлагается по цене, превышающей сумму, которую продавец надеется получить. Цена постепенно снижается до тех пор, пока участник торгов не согласится с текущей ценой. Этот участник выигрывает аукцион и платит эту цену за товар. Например, компания может выставить на аукцион подержанный служебный автомобиль с начальной ценой в 15 000 долларов. Если никто не принимает начальную ставку, продавец постепенно снижает цену с шагом в 1000 долларов. Когда цена достигает $10 000, конкретный участник торгов, полагая, что цена приемлема и что кто-то другой скоро сделает ставку, быстро принимает предложение и платит за автомобиль $10 000.

Голландские аукционы — это конкурентная альтернатива традиционным аукционам, где покупатели делают ставки по мере увеличения стоимости до тех пор, пока никто не захочет сделать ставку выше.

Открытые предложения

>Казначейство США привлекает средства для правительства США через Федеральный резервный банк Нью-Йорка (FRBNY) на голландском аукционе. FRBNY работает с первичными дилерами, включая крупные банки и брокеров-дилеров, которые подают заявки от себя и от имени своих клиентов через автоматизированную систему обработки сделок (TRAPS) и обычно получают уведомление о выигравшей заявке в течение пятнадцати минут.

Предположим, что андеррайтер выпуска хочет привлечь 10 млрд долларов США в виде 10-летних облигаций с купоном 5,125%, а совокупные заявки выглядят следующим образом:

- 1,00 миллиарда долларов США по процентной ставке 5,115% (максимальная процентная ставка)

- 2,50 миллиарда долларов США по процентной ставке 5,120% (максимальная процентная ставка)

- USD 3,50 млрд. по процентной ставке 5,125% (максимальная ставка 5,125%)

- 4,50 миллиарда долларов США по ставке 5,130% (максимальная ставка 5,130%)

- USD 3,75 млрд. по ставке 5,135% (максимальная ставка 5,135%)

- USD 2,75 млрд. по ставке 5,140% (максимальная ставка 5,140%)

- USD 1,50 млрд. под 5,145% (самая низкая ставка)

В данном примере максимальная ставка составляет 66,66%, что означает, что из 4,5 млрд долларов США с процентной ставкой 5,130% только 3 млрд долларов США станут облигациями. Торги проводятся по наименьшей доходности (наибольшей цене) до тех пор, пока не будут собраны все 10 миллиардов долларов. Доходность этого аукциона составляет 5,130%, и все участники торгов платят одинаковую сумму. В теории эта особенность голландского аукциона приводит к более агрессивным торгам, поскольку тот, кто сделал ставку 5,115% (в данном примере), получает облигации с самой высокой доходностью (самой низкой ценой) 5,130%.

Вариант голландского аукциона, OpenIPO, был разработан Биллом Хамбрехтом и использовался для 19 IPO в США. Аукционы использовались для сотен IPO в более чем двух десятках стран, но не пользовались популярностью у издателей и поэтому были заменены другими методами. Одним из крупнейших IPO по единой цене, так называемым «голландским» IPO, было IPO Singapore Telecom в 1994 г. Аукцион по IPO Japan Tobacco в 1994 г. был значительно больше (выручка более чем в два раза превысила выручку Singapore Telecom и в три раза — Google), но этот аукцион был дискриминационным или аукционом «плати сколько хочешь», а не аукционом по единой цене или «голландским» аукционом. SRECTrade.com использует двухсторонний голландский аукцион для торговли кредитами возобновляемой энергии (SREC).

Другими словами: На этапе торгов этого типа голландского аукциона определяется справедливая рыночная стоимость товаров или услуг, которая затем применяется к общей сумме предложений.

Голландский токенсейл VS “традиционный” токенсейл

Сторонники голландского токен-холла утверждают, что эта модель имеет много преимуществ перед традиционной моделью токен-холла. Традиционная модель в данном случае подразумевает продажу фиксированного количества токенов по фиксированной цене. Одинаковая цена для всех участников аукциона обеспечивает большую справедливость, постепенное снижение цены предложения смягчает ажиотаж, а фиксированное количество выставленных на аукцион токенов обеспечивает большую безопасность для покупателей токенов.

Давайте рассмотрим эти аргументы подробнее на примере аукционов Polkadot, Raiden Network и Gnosis.

Одинаковая цена для всех участников торгов: Все участники голландского аукциона второй цены получают жетоны по «равновесной цене» в количестве, равном их заявкам, независимо от того, какими были цены спроса и предложения в момент размещения ими своих заявок.

На традиционной бирже токенов цена токена фиксирована, поэтому все покупатели получают токены по одной и той же цене. Исключение составляют покупатели, получившие бонус или скидку.

Если аукционы Gnosis и Raiden Network предоставляли фишки всем покупателям по единой цене, то аукцион Polkadot ввел систему бонусов, которая позволяла некоторым покупателям приобретать фишки по более низкой цене. Первоначальная премия в размере 15% уменьшалась на 1% каждый раз, когда в течение двух кварталов не было сделано ни одной новой ставки. Однако, независимо от динамики ставок, срок действия бонусов истекает через 24 часа после начала жетонной сделки.

Фиксированное количество жетонов: Ограничивая максимальное предложение токенов, участники могут лучше прогнозировать, сколько они получат от общего предложения токенов.

Ограничение максимального предложения токенов не является отличием голландского токена от традиционного. Виталик Бутерин отмечает, что в 2016 году, а также в начале 2017 года наиболее распространенной была модель сделки с ограниченным тиражом токенов. В то время как покупатель на традиционном аукционе токенов с фиксированной ценой заранее точно знает свою долю от общего предложения токенов, участник голландского аукциона токенов со второй ценой не может заранее точно знать, какую долю токенов он получит в обмен на свою ставку.

Например, если участник такого аукциона сделает ставку первым и никто больше не сделает ставки, он получит все жетоны. Чем больше заявок будет сделано, тем меньшая доля токенов будет выдана за каждую заявку, но заранее невозможно сказать, сколько заявок будет сделано. В этом отношении лучше делать ставку, когда аукцион уже близок к завершению — так покупатель сможет более точно оценить свою долю в общем предложении токенов. Однако, помимо рациональности, существует еще и FOMO (страх пропустить).

Аукцион Gnosis не был организован по принципу «потратить все», и целевая сумма была достигнута за счет продажи только 4,19% от общего предложения GNO, которое было распределено между всеми участниками. Оставшиеся жетоны достались команде проекта. Это произошло несмотря на то, что по условиям аукциона 90% всех токенов должны были быть разделены между покупателями. Помешал FOMO.

Разрядка шумихи: Голландские аукционы токенов по второй цене проводятся для того, чтобы избежать ажиотажа и удовлетворить более широкий круг покупателей, поскольку фиксированное количество токенов распределяется между всеми участниками торгов.

Аукционы Polkadot, Raiden Network и Gnosis

В следующей таблице сравниваются аукционы Polkadot, Raiden Network и Gnosis:

| Гнозис | Polkadot | Сеть Рейдена | |

| Polkadot Network, Polkadot Network, Polkadot Network. | $12,5М | не указано | не указано |

| Предложение токенов на аукционе | Увеличение со временем в соответствии с первоначально установленной формулой до 9 миллионов | 5M DOT (потратить все) | 50M RDN (потратить все) |

| Доля проданных купонов от их общего количества | 4,19 % | 50% | 50% |

| Фактическая сумма сборов | 250 000 ETH | 485 331 ETH | 109 532 ETH |

| Фактическая продолжительность аукциона | 10 минут | 13 дней | 15 дней |

| Цена жетона | Уменьшается со временем в соответствии с первоначальной формулой | Уменьшается со временем в соответствии с первоначальной формулой | Уменьшается со временем в соответствии с первоначальной формулой |

| Общедоступный код аукциона | +/- (код аукциона был удален с GitHub на момент публикации) | — | +/- |

| Бонус | — | + | — |

Аукцион Gnosis в апреле 2017 года стал ярким примером того, как рациональность организаторов аукциона не совпала с рациональностью участников. Их рациональность заключалась в страхе потерять что-то, и сегодня мы можем утверждать, что этот страх был оправдан, поскольку рыночная цена GNO на момент написания статьи в четыре раза превышала цену закрытия сделки по продаже токенов ($120 против $30).

В чем заключалось главное различие между аукционом Gnosis, который авторы называют модифицированным голландским аукционом, и аукционами Polkadot и Raiden Network? В этом контексте была установлена целевая сумма вознаграждения, при которой сделка с токенами была закрыта, и принцип spend-all не применялся. Установление относительно низкой целевой суммы в сочетании с недостаточно высокой стартовой ценой привело к тому, что второй голландский ценовой аукцион так и не состоялся. Целевой объем был достигнут при первой максимальной цене GNO, по которой было выделено 4,19 % GNO.

Проекты, которые не нацелены на максимальный уровень сборов, иногда называют жадными. На первый взгляд, Gnosis не кажется такой жадной, как Polkadot и Raiden Network, поскольку при продаже GNO был установлен лимит вознаграждения. Однако в действительности жадность Gnosis Tokensale проявилась в других формах. Эта модель продажи токенов предусматривала возможность продать 4,19% GNO за максимальную сумму вознаграждения, тогда как в случае с Polkadot и Raiden Network покупатели получали все токены независимо от полученной суммы.

Перспективы голландского аукциона в мире токенсейлов

Модель аукциона токенов уже широко используется в мире ICO. Обычно его не называют аукционом, но постепенное снижение бонусов или скидок в процессе продажи токенов по сути является разновидностью аукциона, когда цена лота повышается в соответствии с изначально заданным алгоритмом.

Преимущества и недостатки голландского аукциона второй цены с полной продажей без бонусов и скидок были описаны выше. Пока голландские продажи токенов не стали мейнстримом ICO, но наличие вышеперечисленных преимуществ позволяет предположить наличие более успешных примеров этой модели.

Криптовалютная индустрия характеризуется тем, что часто появляются проекты, решающие проблемы, которых на данный момент не существует. Давайте также попробуем завершить эту статью некоторыми фантазиями на тему моделей аукциона по продаже токенов.

Голландский аукцион может быть не только прямым, но и обратным аукционом. На обратном голландском аукционе цена лота не снижается, а повышается. Если на английском аукционе несколько покупателей борются за право купить лот, запрашивая все более высокие цены, то на обратном голландском аукционе картина иная. В этой модели есть один покупатель, который начинает процесс торгов с объявления минимальной цены и постепенно повышает ее, а несколько продавцов борются за право продать ему свои товары. Выигрывает тот продавец, который первым согласится продать товар покупателю. Эта модель аукциона также может быть применена к сделке с токенами и будет представлять собой другой тип сделки с токенами, чем голландский аукцион второй цены.

В модели обратного голландского аукциона токенов существует один покупатель, например, крупный институциональный инвестор, и несколько продавцов токенов. Это могут быть продавцы одного и того же токена, но еще интереснее, если покупатель выбирает несколько проектов для продажи своих токенов и устраивает между ними соревнование по продаже ему своих токенов.

Покупатель сначала устанавливает самую низкую цену, а затем постепенно повышает ее до тех пор, пока один из проектов не согласится продать свои боны по этой цене. В настоящее время проекты просто ведут переговоры с крупными покупателями токенов на индивидуальной основе, в то время как в предлагаемой модели покупатель организует открытый конкурс между проектами.

Это соревнование можно также организовать в форме английского аукциона, где лотом является определенная сумма денег, а ставками — количество жетонов, которые данное произведение готово продать за эту сумму. В этом случае в любом случае побеждает проект, продавший свои токены по самой низкой цене.

Если нынешние темпы роста числа проектов, участвующих в ICO, и тенденция к концентрации капитала покупателей токенов сохранятся, то необходимые условия для проведения такого аукциона могут быть созданы в ближайшем будущем.

В фазе 1 участники могут внести на аукцион любое количество токеновА или токеновВ, без ограничений. Если снятие средств разрешено, участники также могут снять любое количество жетонов.

Преимущества голландского аукциона

Открытая голландская продажа токенов позволяет осуществить продажу в течение одного дня. В традиционных аукционах постепенное снижение стоимости происходит в ходе отдельных аукционов, которых насчитывается не более восьми. Эта голландская распродажа токенов выгодна для банковских активов, поскольку она ограничена по времени. Более того, у банков тысячи активов и ограниченное число сотрудников, поэтому одновременный аукцион всех активов упрощает процесс.

В голландском аукционе участник, предложивший наивысшую цену, может сделать свою ставку в день проведения аукциона. В случае традиционного аукциона время регистрации ограничено 20.00 в последний день торгов.

Оригинальной особенностью голландского аукциона является то, что победитель определяется, если в аукционе участвует только один претендент. Если первый этап аукциона прерван участником и после этого больше нет зарегистрированных претендентов, то первый участник автоматически объявляется победителем. Такой подход позволяет быстро реализовать активы.

Разница голландского и традиционного аукционов

Сторонники голландского аукциона считают, что эта модель имеет преимущества перед традиционной моделью. На традиционном аукционе продается определенное количество ваучеров по фиксированной стоимости. Справедливость торгов обеспечивается одинаковой стоимостью, дополнительная стоимость смягчается постепенным снижением цены, а фиксированное количество лотов обеспечивает безопасность для покупателей.

Фиксированное число токенов

Участники аукциона могут предсказать, какой процент от общего количества токенов будет им выделен, исходя из максимального количества лотов.

Голландский токен в этом отношении не отличается от классического: в начале 2017 года, например, чаще встречалась модель токена с ограниченным тиражом. В традиционном аукционе покупатель точно знает, сколько жетонов он получит за свою ставку, в то время как в голландском аукционе токенов участник не знает, сколько жетонов он получит за свою ставку.

Чем больше заявок будет сделано на таком аукционе, тем меньшее количество лотов получит каждый участник. Однако заранее определить точное количество ставок невозможно. Рекомендуется делать ставки ближе к концу аукциона, чтобы покупатель мог более точно оценить свою долю от общего количества предложенных лотов.