На практике выпуклость в основном используется профессиональными управляющими активами. Для среднего инвестора он полезен в основном тогда, когда сравниваемые активы имеют одинаковую продолжительность.

Дюрация облигации: что показывает и как используется

В этой статье вы узнаете, что такое дюрация и как использовать ее при выборе облигаций.

О том, что такое облигации, каковы их характеристики и чем они отличаются друг от друга, вы можете узнать в статье Какие облигации вам следует покупать.

Облигации на фондовой бирже, особенно ОФЗ (федеральные облигации), выпущенные Министерством финансов РФ, считаются одним из самых надежных инструментов, но в то же время они являются и наименее доходными с точки зрения соотношения риск-доходность.

Обычно облигации включаются в портфель для снижения волатильности. Возьмем, к примеру, два портфеля: портфель А состоит на 100% из акций, а портфель Б — на 80% из акций в равных пропорциях и на 20% из облигаций. Когда цены на акции падают, портфель А обычно падает на 1%, а портфель Б — на 0,8%. Поэтому доля облигаций должна увеличиваться, когда вероятность падения фондового рынка возрастает. Также рекомендуется увеличивать долю облигаций в портфеле по мере приближения пенсионного возраста, т.е. переходить на менее рискованные инструменты, которые, тем не менее, гарантируют более высокую доходность в ближайшем будущем.

Облигации также могут служить временным хранилищем избыточных денежных средств для защиты их от инфляции, пока вы ищете подходящие инвестиционные идеи в акции.

После того, как вы решили купить облигации, встает вопрос о том, как выбрать подходящие из множества облигаций, предлагаемых на Московской бирже.

В этой статье мы рассмотрим дюрацию как интересный параметр для выбора облигаций.

Определение дюрации

Продолжительность происходит от английского слова «duration», что означает «длина», и представляет собой продолжительность потока платежей, взвешенную по дисконтированной средней стоимости отдельных платежей. Проще говоря, дюрация указывает на период, в течение которого вы вернете свои инвестиции, если купите облигацию сегодня.

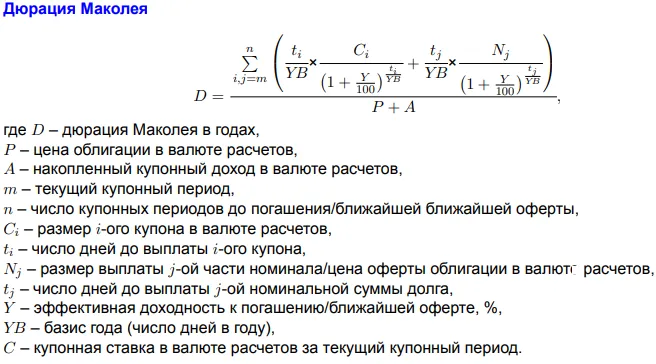

Продолжительность рассчитывается по простой формуле:

Источник: https://fs.moex.com/files/6908/

По сути, будущие выплаты в виде купонов и основной суммы дисконтируются и делятся на сумму, которую мы заплатили бы за облигацию сегодня. Дисконт — это текущая стоимость будущих платежей, поскольку купоны выплачиваются в разное время, и рубль, полученный сегодня, оценивается гораздо выше, чем тот же рубль в будущем.

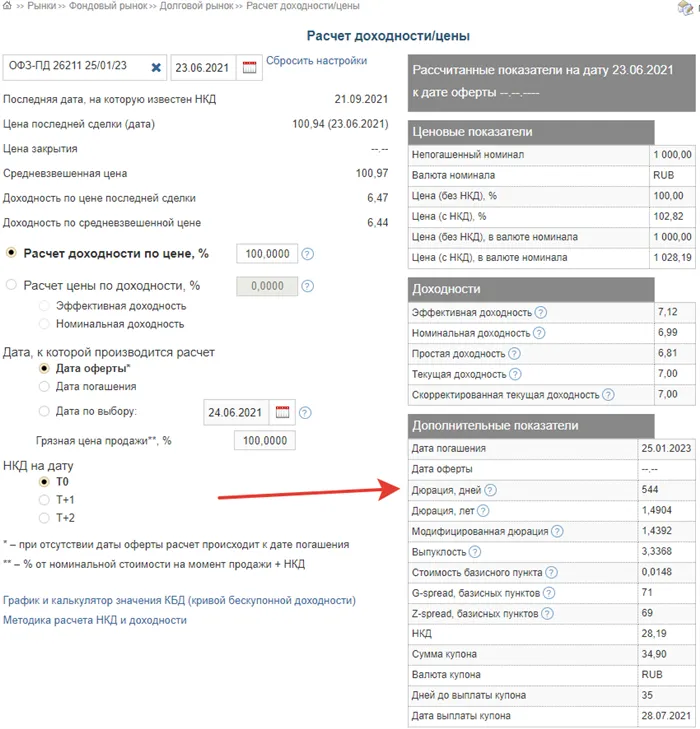

Возьмем, к примеру, ОФЗ 26211 с текущей ценой покупки 100,9 (цена покупки облигации на торговой платформе выражается в процентах от номинала), номиналом 1 000 рублей, полугодовым купонным платежом 34,9 рубля и эффективной доходностью к погашению 7,12%. До погашения (25/01/2023) остается 581 день, т.е. 4 купонных платежа, а следующий купонный платеж должен состояться через 34 дня. Кумулятивный купонный доход (ACI) составляет 28,38 руб.

Таким образом, C = 34,9; N = 1000; P = 1,009; A = 28,38; t/YB за полгода, так как купон выплачивается каждые полгода. Y = 7,12%, но это годовая доходность, а мы проводим измерения с интервалом в полгода, поэтому Y = 7,12/2 = 3,56%. Подставьте все значения в формулу:

У нас есть примерно 3,66 семестра, 1,83 года или 668 дней. Следует также учесть, что до первой выплаты купона у нас не полгода 182 дня, как предполагается в формуле, а 34 дня. Поэтому приблизительная продолжительность ОФЗ 26211 на сегодняшнюю дату будет намного короче, примерно 668 — (182-34) = 520 дней, но это очень грубая оценка. То есть, до истечения срока остается 581 день, а купонные выплаты погасят ваши инвестиции через 520 дней. В этом случае точность расчетов не особенно важна, главное — понимать конечный результат. Как узнать точную продолжительность, объясняется ниже.

Нужно ли самому считать дюрацию

На практике, в век высоких технологий, уже давно нет необходимости рассчитывать продолжительность вручную. Все уже рассчитано за вас.

Вы можете легко рассчитать продолжительность с помощью Excel или Google Sheets.

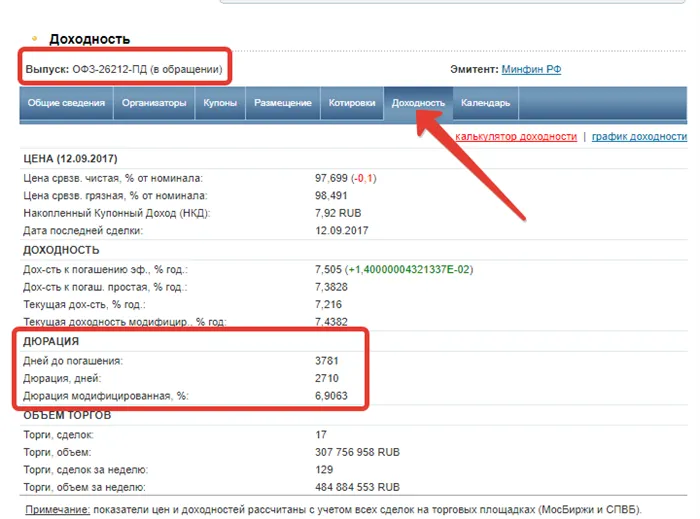

На сайте Московской биржи вы можете увидеть все необходимые расчеты для облигаций, включая дюрацию.

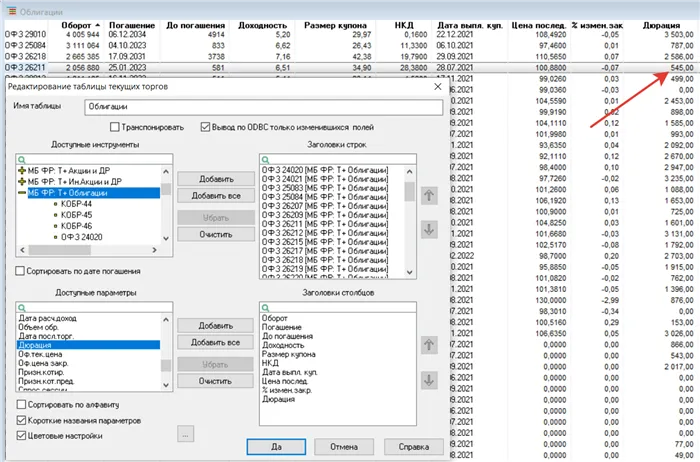

Еще удобнее изучать и сравнивать дюрацию облигаций непосредственно в торговом терминале QUIK.

Для этого создадим таблицу с текущими транзакциями (окно Создать — Текущие транзакции).

В Выберите облигации, если они представляют интерес. Выберите облигации. Если вас интересуют государственные облигации (ОФЗ), добавьте IB: T+ Bonds.

В Доступные опции Найдите и добавьте продолжительность.

Затем доступные облигации будут отображены в таблице «Текущие сделки», где вы можете просматривать и сравнивать их по срокам.

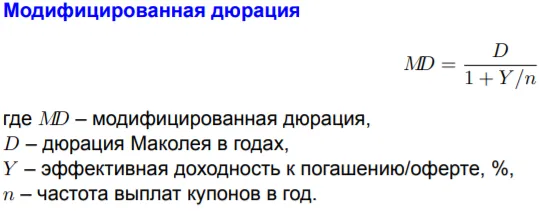

Еще одним параметром в описании облигации является модифицированная дюрация (MD), которая показывает, насколько изменится цена ценной бумаги, если доходность к погашению изменится на 1%.

Суть дюрации

Понятие среднего срока погашения различных платежей характеризуется двумя основными параметрами:

- срок погашения ценной бумаги,

- вероятность изменения процентных платежей в течение этого периода.

Суть дюрации — это период времени, по истечении которого держатель облигации может вернуть свои инвестиции. В международной практике это время измеряется в годах, в России — в днях. Возьмем, к примеру, облигацию со сроком обращения 10 лет и процентной ставкой 20%. Инвестор получит свои деньги обратно через 5 лет (20 % x 5 лет = 100 %). Второй пример: облигация с купоном 10% и сроком погашения 20 лет. В этом случае деньги возвращаются в течение 10 лет. И третий пример: облигация с нулевым купоном и сроком обращения 5 лет. Инвестор получает инвестиции обратно в момент погашения, поскольку в течение срока никаких выплат не ожидается.

Это срок погашения, который показывает, когда инвестор получит свои инвестиции в ценную бумагу обратно в полном объеме. Кроме того, чем меньше уловок в долговых ценных бумагах, тем меньше риск для инвестора.

Формула дюрации

Обычному инвестору не нужно знать формулу погашения: Это слишком сложно и запутанно. Более того, он не является реалистичным и его не нужно рассчитывать для каждой облигации. Как правило, эти даты рассчитываются автоматически для каждой ценной бумаги и доступны на торговых терминалах. Теперь осталось только установить терминал для торговли облигациями. Продолжительность можно узнать на специальных сайтах. Например: rusbonds.ru. Выберите непогашенную облигацию и узнайте о ней на вкладке «Производительность».

Далее следует тип зрелости:

- D — продолжительность

- n — количество платежей

- t — дата полного погашения

- М — Погашение номинальной стоимости

- C — Денежный поток процентного дохода

- I — ставка дисконтирования

- p — рыночная стоимость ценной бумаги

Пример: инвестор владеет двумя облигациями со сроком погашения 3 года. Они торгуются по номинальной стоимости. Первая облигация не имеет купона, поэтому срок ее погашения составляет 3 года, т.е. она погашается через три года. Вторая облигация имеет купон 10% и срок погашения 2.74, т.е. она будет погашена до официального срока погашения.

Где используется дюрация и для чего она нужна

Срок погашения может быть использован для оценки риска инвестиций. Целью инвестиций является минимизация риска потерь при достижении желаемого дохода. На долговом рынке существует большое количество ценных бумаг с различными сроками погашения, доходностью и купонами. Инвестор ищет параметр, позволяющий сравнить их все. Зрелость может быть точкой отсчета.

Пример: Два друга просят одолжить им 100 000 рублей под процентную ставку 10% в год на два года. Иван предлагает выплачивать проценты ежемесячно и погасить всю сумму в конце срока кредита. Василий же предлагает вернуть всю сумму с процентами ровно через два года. Кому вы будете давать деньги в долг? Да, за Ивана, конечно! Ведь вы получаете прибыль с первого месяца, то есть риск дефолта сводится к минимуму.

Продолжительность работает так же: Если доходность ценных бумаг с одинаковым кредитным рейтингом одинакова, то можно выбрать наиболее доходную облигацию, у которой дюрация минимальна.

Второй пример. Опять же, Иван и Василий хотят занять деньги на одинаковых условиях. Только Иван хочет взять кредит на три года, а Василий — на 10 лет. Оба обещают выплачивать проценты каждые три месяца. Кому вы одалживаете деньги? Если вы дадите Ивану кредит, вы быстрее вернете свои деньги. Это означает, что вы меньше рискуете, поскольку маловероятно, что за три года что-то изменится на мировом финансовом рынке. Если вы дадите Василию кредит, риск возрастает: десять лет — большой срок! Может произойти все что угодно, инфляция вырастет, процентная ставка вырастет. Василий может заболеть, потерять работу, и ваша прибыль будет смехотворной. Срок четко указывает на то, что три года выгоднее, потому что через десять лет он будет гораздо выше.