Система оценки собственных активов компании, которые учитываются при расчете достаточности капитала, определяется Центральным банком Российской Федерации и периодически корректируется его указаниями.

Паевый инвестиционный фонд

Паевой инвестиционный фонд (ПИФ) — это некорпорированный комплекс недвижимости, основанный на доверительном управлении активами фонда специализированной управляющей компанией с целью увеличения стоимости активов фонда. Таким образом, инвестиционный фонд состоит из денег инвесторов (владельцев паев), каждый из которых владеет определенным количеством паев.

Целью инвестиционного фонда является получение прибыли от активов, составляющих фонд, и распределение ее между инвесторами (владельцами паев) пропорционально количеству паев. Инвестиционный пай (акция) — это именная ценная бумага, подтверждающая право пайщика на получение части активов Фонда и на погашение (покупку) пая в соответствии с правилами Фонда. Следовательно, инвестиционные паи представляют собой долю инвестора в активах Фонда и право инвестора получить от Фонда денежные средства, соответствующие его паю, т.е. погасить свои паи по справедливой стоимости. Каждый инвестиционный пай наделяет своего владельца одинаковым объемом прав. Права акционеров (реестр) регистрируются независимым органом, который ведет реестр акционеров.

Содержание

Инвестиционные фонды предлагают инвесторам следующие преимущества по сравнению с инвестициями через брокеров

- Строгий контроль со стороны государства; инвестиционные риски,

- профессиональный менеджмент,

- доступность, поскольку сумма инвестиций может составлять от 1 000 до 3 000 рублей,

- прозрачная инфраструктура: средства пайщиков отделены от средств управляющей компании и хранятся в специализированном банке-хранителе

- отсутствие налогообложения текущих операций фонда; налоги (включая подоходный налог) платят только инвесторы и только тогда, когда они продают свои паи,

- высокая ликвидность паев (в случае открытых фондов)

- возможность выплаты паев в рассрочку по системе погашения капитала.

Недостатки паевых инвестиционных фондов

- Более высокий риск по сравнению с такими инвестиционными инструментами, как инструменты с фиксированным доходом и инструменты с гарантированной законом доходностью — депозиты, облигации с высоким рейтингом.

- Дополнительные расходы на выпуск и хранение инвестиционных сертификатов.

- Фиксированная плата управляющей компании, даже в те времена, когда фонд терпит убытки. Комиссия составляет от 0,5% до 5% от стоимости чистых активов фонда.

- Управляющие компании взимают скидки и надбавки для компенсации расходов, связанных с выдачей и погашением инвестиционных паев. Премия — это сумма, взимаемая управляющей компанией или брокером в дополнение к стоимости паев при их выпуске. Размер премии не может превышать 1,5% от стоимости пая. Скидка — это сумма, которую управляющая компания или брокер вычитает из стоимости паев при их выкупе. Скидка не может превышать 3% от стоимости единицы продукции. К одному и тому же фонду могут применяться различные скидки и надбавки в зависимости от брокера, через которого проводятся операции.

- В случае продолжительного спада фондового рынка компании фонда продают не все паи, а только часть активов. С одной стороны, ФСФР требует строгого соблюдения структуры активов, изложенной в инвестиционном заявлении фонда (что предотвращает превращение всех активов в наличные), с другой стороны, эти требования поддерживают ликвидность фондовых рынков. В такой ситуации капитал держателя акций не будет защищен в случае обвала рынка. Частные инвесторы и управляющие активами могут быть более агрессивными, избавляясь от всех дешевых ценных бумаг, поскольку они не связаны никакими юридическими требованиями. Это приводит к дальнейшему обвалу рынка. 1

Инвестиционные фонды делятся по инвестиционным секторам:

- Фонды акций

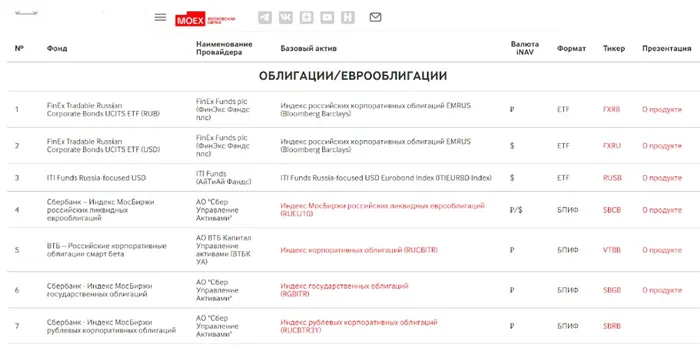

- Облигационные фонды

- Облигационные фонды

- Фонды денежного рынка

- Фонды недвижимости

- Фонды прямых инвестиций

- Фонды товарных рынков

- Хедж-фонды

- Средства на аренду

- Кредитные средства

- Фонды акций

Фонд акций — самый рискованный из всех инвестиционных фондов, но и потенциально самый прибыльный. Фонд облигаций, с другой стороны, является наименее рискованным, поскольку цены на эти ценные бумаги стабильны. С другой стороны, смешанный фонд — это инвестиционный фонд с различной доходностью и рисками в зависимости от того, какие ценные бумаги в нем содержатся и какие ценные бумаги преобладают. Существует множество типов взаимных фондов, в зависимости от пропорции, в которой управляющие компании инвестируют деньги пайщиков в различные финансовые инструменты, такие как акции, государственные облигации, муниципальные или корпоративные облигации и банковские счета. Более подробное описание возможного состава инвестиционного портфеля фонда можно найти в договорных условиях фонда.

Паевые фонды классифицируются в зависимости от того, когда покупаются и продаются паи:

- Открытые — должны покупать и продавать паи в каждый рабочий день.

- Интервальный — открыт для покупки и продажи паев в определенное время, указанное в правилах фонда, но не реже одного раза в год

- Закрытый — продажа паев при создании фонда. Паи обычно не погашаются до закрытия Фонда (если только инвестор не согласится на изменение правил управления Фондом). Инвестор может продать паи только на вторичном рынке, что не очень просто. Дело в том, что почти все ЗПИФы были созданы для заранее определенной узкой клиентуры, а там, где принимались внешние инвесторы, минимальный взнос составлял 1 миллион рублей.

Паи непубличных фондов приобретаются в офисах управляющей компании или ее представителей. Для заключения договора необходим паспорт и номер НДС. В этом случае акции зачисляются на счет инвестора в течение 3-7 дней. Вы получаете личный счет, через который вы можете покупать или продавать акции и отслеживать их динамику.

Как устроен паевой инвестиционный фонд

Управляющая компания запускает инвестиционный фонд. Каждая компания регистрирует правила управления, т.е. стратегию, которой будут следовать управляющие, тип фонда и т.д. (подробнее об этом ниже).

Затем управляющая компания привлекает инвесторов для инвестирования в фонд, а взамен они получают количество паев, равное вложенной сумме. Стоимость каждого пая определяется оценкой портфеля фонда, т.е. инструментов, в которые фонд вкладывает деньги инвесторов.

Инвестиционный фонд — это фонд, который управляется централизованно для ряда инвесторов в соответствии с определенной стратегией: Инвестиции во взаимные фонды всех участников фонда управляются одинаково.

Когда инвестор хочет выйти из инвестиционного фонда, он продает свои паи (погашение) и получает взамен деньги в соответствии со стоимостью паев на момент продажи.

Кем создаются и управляются ПИФы

Для этого требуется профессиональный участник обмена, так называемая управляющая компания (УК). Деятельность управляющей компании строго контролируется надзорным органом, которым в России является Центральный банк (см. Федеральные законы № 156-ФЗ «Об инвестиционных фондах» и № 39-ФЗ «О рынке ценных бумаг»).

АК запускает один или несколько инвестиционных фондов, каждый из которых имеет свою собственную стратегию. Некоторые фонды являются более агрессивными, но их потенциальная доходность может быть значительно выше, чем процентные ставки по банковским депозитам. Другие фонды более консервативны, и их потенциальная доходность может быть лишь немного выше, чем у банковских депозитов, но показатели отдельного пая фонда колеблются меньше, чем у фондов с агрессивной стратегией.

Наиболее распространенными видами ценных бумаг, которые составляют основу стратегий взаимных фондов, являются.

Облигация — это долговая ценная бумага, выпущенная правительством, местным органом власти (например, регионом, городом) или компанией.

Покупая облигацию, вы одалживаете деньги стране или компании. Облигация имеет номинальную стоимость, например, 1000 рублей, и срок погашения, на который она выпущена — в это время компания или государство погашает выпущенные облигации в размере 100% их номинальной стоимости.

В период между днем выпуска облигаций и датой погашения вы получаете проценты за использование ваших денег (они называются купонами).

Если все пойдет хорошо со страной или компанией, выпустившей облигацию, вы точно знаете, когда и сколько вы получите от этого инструмента, именно поэтому он классифицируется как консервативный инструмент. Если у компании или страны возникнут финансовые проблемы, для облигаций не существует системы страхования вкладов — вы можете потерять свои инвестиции. Поэтому, если вы не готовы рисковать, следует выбирать облигации более безопасных компаний и стран. Доходность этих облигаций ниже, но они более безопасны.

Акции — это доли в компании, что означает, что они являются небольшой частью компании. Акции не имеют срока действия, но их рост практически не ограничен — если бизнес компании процветает, цена акций может вырасти на 20% и более в течение года.

Помимо роста цен, вы можете получать дивиденды по акциям, то есть выплачивать часть прибыли, полученной компанией, акционерам. Акции могут сильно потерять во время кризиса, и нет никакой гарантии, что они восстановятся. Поэтому эти ценные бумаги более рискованные, чем облигации.

Виды ПИФов

Как правило, большинство инвестиций осуществляется в безопасные, низкорисковые инструменты: государственные облигации, муниципальные облигации и облигации, выпущенные крупнейшими компаниями (эмитентами).

В основном это будут акции, которые предлагают потенциально более высокую доходность. Несмотря на достаточно высокий риск, новички также могут инвестировать в этот тип фондов, но следует помнить, что стоимость пая в такой стратегии может сильно колебаться.

Смесь фондов облигаций и акций. Подходит для людей, готовых идти на риск, но не слишком высокий.

Помимо традиционных инструментов фондового рынка, существуют инвестиционные фонды, вкладывающие средства в недвижимость, компании, стартапы и т.д., но они доступны в основном квалифицированным инвесторам.

Статус квалифицированного инвестора, если он является физическим лицом, позволяет инвестировать во все инвестиционные инструменты в России и за рубежом без ограничений. Чтобы получить право на участие в конкурсе, вы должны соответствовать требованиям, перечисленным на сайте Мосбиржи, например, здесь. Если вы не являетесь квалифицированным инвестором, у вас не будет доступа к более сложным и рискованным инвестиционным инструментам. Статус присваивается финансовой компанией, через которую вы хотите инвестировать.

Управляющая компания сама может решить, куда вложить деньги в фонд с любой стратегией, а вам как инвестору не нужно ни о чем беспокоиться. Ниже вы узнаете, как выбрать взаимный фонд.

Предположим, что взаимный фонд покупает акции туристических компаний. Во время пандемии отрасль переживала кризис, и цены на путешествия упали. Это означает, что стоимость взаимного фонда также упала. Если вы продадите акцию в момент выхода на пенсию, рыночная стоимость будет ниже текущей.

Как зарабатывать на паях

Вы не сможете получить обратно имущество и деньги, которые вы вложили в фонд. Однако владелец паев может обменять свои паи на деньги; он может либо погасить паи, либо продать их другому инвестору.

Продажа другому инвестору. Акционер должен найти покупателя и договориться о цене. Тираж некоторых единиц ограничен, поэтому их нелегко продать.

Возможность продажи зависит от типа инвестора, для которого предназначен объект. Если это квалифицированные, опытные инвесторы, вы не сможете. Для неквалифицированных инвесторов это нормально.

Паи для неквалифицированных инвесторов называются неограниченными паями. Инвесторы могут свободно распоряжаться ими: продавать, закладывать, дарить или завещать. Каждый может свободно покупать акции, получать от них доход и продавать их в любое время по рыночной цене.

Акциями можно торговать спекулятивно, как и любыми другими ценными бумагами: Покупайте, когда они падают, и продавайте, когда они растут.

Единица имеет текущую стоимость и рыночную стоимость. Текущая стоимость задокументирована и может быть просмотрена в любое время на сайте Управляющей компании. Рыночная стоимость несколько отличается от текущей и зависит от многих факторов, включая общую справочную информацию. Здесь — то, как вы ведете переговоры.

Позвольте мне объяснить на примере. Предположим, вы владеете акциями закрытого инвестиционного фонда, основными активами которого является жилая недвижимость. Были опубликованы некоторые статистические данные о рынке недвижимости, и выяснилось, что он сократился. Это означает, что стоимость жилой недвижимости, находящейся в распоряжении фонда, снизится. Следовательно, стоимость ваших единиц также снизится в ближайшие месяцы. Если вы решите продать свои объекты в это время, их рыночная стоимость будет ниже, чем их текущая стоимость.

Другой пример: взаимный фонд, паи которого вы купили, инвестировал в нефтяные акции. Стоимость барреля растет, а вместе с ней растет и весь нефтяной сектор. Если вы решите продать единицы в это время, они будут куплены выше их текущей стоимости.

Доходность и налоги

При использовании паевых инвестиционных фондов доходность не гарантирована: Владельцы паев могут ничего не заработать или даже потерять деньги. Доходность зависит от множества факторов: опыта управляющего, понимания экономических процессов, сезонности, кризисов, курсов валют, цен на нефть и многого другого.

Статистика центрального банка за 2017 годPDF, 435 KB

Инвестиционные показатели одного и того же фонда существенно различаются из года в год. Некоторые паевые инвестиционные фонды в 2017 году набрали более 25%, другие потеряли деньги.

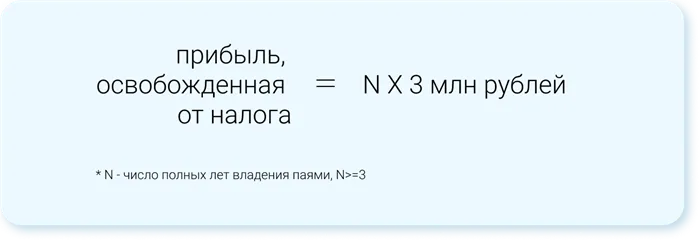

Если вы держите акции не менее 3 лет с даты покупки, вы можете избежать уплаты подоходного налога на доход от погашения акций.

Квалифицированные и неквалифицированные инвесторы

Паевые инвестиционные фонды бывают разных форм и размеров. Паевые фонды для квалифицированных инвесторов, известные как фонды qua, отличаются от паевых фондов для новых, неквалифицированных инвесторов. Ожидается, что квалифицированные паевые фонды будут готовы инвестировать в более рискованные и доходные инструменты.

Фонды Qua предлагают своим пайщикам больше вариантов инвестирования. Например, фонды недвижимости могут содержать имущественные права из договоров реконструкции, а фонды финансовых инструментов могут содержать производные финансовые инструменты, такие как фьючерсные контракты на покупку ценных бумаг, торгуемых на бирже. Для этого необходимо выполнить определенные условия, которые перечислены в инструкции Банка России. Такие высокорисковые активы невозможно будет включить в непризнанные фонды.

Регистратор — это специальное юридическое лицо, которое ведет реестр владельцев паев. Все инвестиционные фонды должны управляться регистратором.

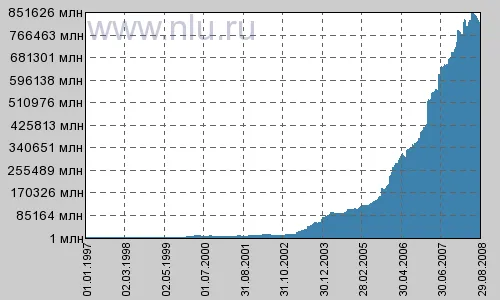

Для меня паевые инвестиционные фонды были первым средством инвестирования в моей карьере частного инвестора, я попробовал их в начале 1980-х годов во время бума на развивающихся рынках, включая Россию. В этой статье я объясню, что такое взаимные фонды, как они работают и как в них инвестировать.

Плюсы ПИФов

- Небольшой стартовый фонд. Стоимость пая в ПИФе начинается от нескольких рублей.

- Когда вы покупаете акцию, вы одновременно покупаете целый портфель активов. Это снижает ваши риски.

- Вам не придется тратить время на поиск инвестиционных идей. Вашими деньгами управляет профессионал, имеющий лицензию Банка России. Все, что вам нужно сделать, это установить уровень риска, а остальные решения принимает управляющая компания.

- Деньги инвесторов в инвестиционных фондах защищены законом. Управляющая компания не может допустить банкротства фонда и изъять средства. Активы фонда (акции, облигации) хранятся в независимой организации, т.е. в депозитарии.

- Вам не нужно беспокоиться о налогах. Для фондов существуют стимулы: они не платят налог на прибыль, дивиденды и купоны. Инвесторы имеют право на налоговый вычет, если они держат свои акции в течение трех лет.

- На прибыль фонда не выплачиваются дивиденды или проценты. Вы можете получить деньги только в том случае, если продадите свои акции.

- Вы должны оплачивать услуги управляющей компании. Плата за обслуживание может составлять до 5% от годовой стоимости инвестиций. Она взимается независимо от результата. Однако нижний предел возможной комиссии начинается с 0,5% от годовой стоимости активов. Эта плата обычно взимается индексными фондами. Комиссии фондов облигаций также невысоки и составляют 1-1,5 % от стоимости чистых активов. Это объясняется относительно низкими затратами на управление.

- Паевые фонды, за исключением биржевых фондов, часто непрозрачны, что затрудняет непрофессиональному инвестору понимание того, во что вложены его деньги.

- Управляющий фондом может изменить свою стратегию. Фонд, инвестировавший в недвижимость, может, по усмотрению управляющего фондом, пойти в другом направлении и купить активы иностранных нефтяных компаний, например. Или же фонд может инвестировать в малоизвестные азиатские компании.

- Разрешение фонда может быть отозвано в случае серьезных нарушений в управлении фондом. Однако это не повлияет на целостность активов.

Что с налогами?

Доход от продажи акций в России облагается налогом на доходы физических лиц в размере 13%. Налог удерживается управляющей компанией, когда инвестор продает свои акции. Если инвестор держит акции более трех лет, он имеет право на освобождение от налогов. Налог не взимается, если доход не превышает 3 миллиона рублей за каждый из трех лет владения паем. Если доход выше, налогом облагается только сумма превышения.

Формула применяется к биржевым ценным бумагам и паям открытых фондов (включая интервальные фонды), а также к продаже паев закрытых фондов после трех лет владения (если фонд не закрыт до этого срока).

Если вы храните акции в течение трех лет, вы можете освободить от налога доход до 9 миллионов рублей, в течение пяти лет — до 15 миллионов рублей и т.д.

Дивиденды российских инвестиционных фондов прибавляются к стоимости акции, поэтому у инвестора есть возможность избежать налога на дивиденды, если он хранит свои акции в течение трех лет.

Если инвестор предпочитает инвестировать в паи разных фондов и покупал их несколько раз, налоговое погашение производится по методу FIFO: первым погашается пай, купленный первым. Вы можете избежать уплаты подоходного налога, если не выкупите больше паев, чем приобрели три года назад или ранее.

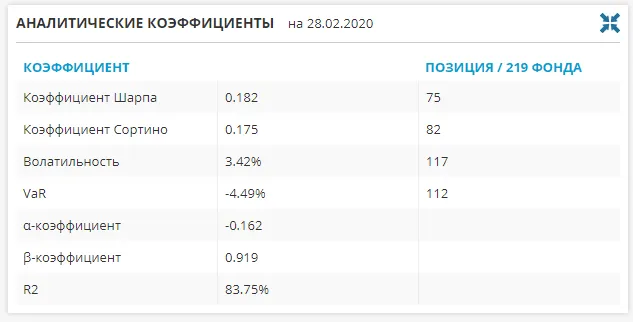

Как вы оцениваете эффективность управления инвестиционным фондом?

- Прошлые показатели не говорят вам ничего о будущих показателях, но они помогают судить о профессионализме руководства. Не следует ориентироваться на результаты предыдущего года: Управляющая компания может изменить свою стратегию, продать часть активов, а стоимость акций и облигаций может резко упасть или вырасти. Эксперты рекомендуют смотреть на трехлетние показатели инвестиционного фонда. Некоторые управляющие компании показывают показатели за этот период одновременно. Разделите это значение на три и получите примерный годовой доход.

- Сам по себе возврат ни о чем не говорит. Если цена единицы продукции увеличивается на 20% в течение одного года, это слишком много или слишком мало? Чтобы ответить на этот вопрос, необходимо сравнить показатели фонда с эталоном. Выбор эталона зависит от того, в какие виды инвестиций инвестирует фонд. Например, российский фонд акций можно сравнить с индексом Мосбиржи, американский фонд акций — с S&P 500 и т.д. При сравнении обратите внимание на то, насколько стабильно менеджер превосходит базовый индекс. На растущем рынке цены на акции должны расти быстрее рынка, в то время как на падающем рынке они должны падать медленнее рынка.

- Если фонд инвестирует в иностранные активы, а результаты деятельности выражены в рублях, то при оценке эффективности управления необходимо учитывать курс российской валюты.

- Доходность фонда зависит от класса его активов и, следовательно, связана с соответствующим уровнем риска. Фонды государственных облигаций имеют самую низкую доходность, в то время как самую высокую, но гораздо менее непредсказуемую доходность имеют фонды акций. Фонд акций не обязательно лучше фонда облигаций только потому, что он более прибыльный. Ведь в случае с акциями риски гораздо выше. Сначала решите, какой тип взаимного фонда вас интересует, исходя из ваших инвестиционных целей и допустимого риска, а затем сравните показатели различных взаимных фондов этого типа с эталоном.

Цена пая, т.е. пая фонда, равна стоимости чистых активов фонда, деленной на количество паев. При вступлении новых владельцев паев чистые активы фонда пропорционально увеличиваются, поэтому количество паев не влияет на цену пая. На цену влияют рыночные условия и навыки управляющего: как меняются цены на активы, которые он покупает.

На что еще обратить внимание при выборе ПИФа?

- Как долго существует фонд? Фонды, работающие более пяти лет, считаются наиболее надежными.

- Какова стоимость чистых активов фонда, т.е. активов, которыми он владеет в настоящее время? Хорошо, если объем фонда превышает 50-100 миллионов рублей. Если стоимость чистых активов ниже, то, например, массовый выход крупных инвесторов из фонда может привести к снижению стоимости пая — управляющему придется продавать активы по невыгодным ценам.

- Какова благонадежность компании по управлению фондами? Информацию об этом можно найти на сайте организации. На сайте Банка России можно узнать государственный регистрационный номер инвестиционного фонда, а также проверить, не прекращена ли его деятельность. Вы также можете воспользоваться сайтом Fedresurs, где содержится информация об управляющих компаниях.

- Насколько высоки затраты по отношению к потенциальной прибыли: Затраты на вход и выход, затраты на управляющую компанию.

Исходя из этих вопросов, постарайтесь найти наиболее подходящий для вас продукт в подборке фондов Banki.ru.

Паи в открытых паевых фондах не ограничены и могут быть приобретены в любое время. В случае инвестиционных фондов с длительным сроком погашения, сроки, в течение которых вы можете подать заявку на приобретение паев, указаны в условиях договора.

Доходность от инвестиций в ПИФы

Прибыль инвестора зависит от показателей его пая и общих активов фонда. Вот почему так важно выбрать надежного управляющего фондом, который будет правильно управлять доверенными ему средствами. Важно также помнить, что паевые фонды являются ценными бумагами и что цены на паи могут регулярно колебаться, повышаясь или понижаясь в зависимости от рыночного спроса.

Существует три способа заработать на паевых инвестиционных фондах:

- Продажа акций — выгодное мероприятие, когда цена актива выросла.

- Получение процентов — раз в год инвесторы получают дивиденды от продажи ценных бумаг.

- Увеличение капитала — можно не снимать проценты, а покупать новые акции и таким образом увеличивать долю в компании.

Инвестиции во взаимные фонды — это долгосрочный план, предусматривающий минимальную доходность в течение одного года. Поэтому стоит оставить деньги на три-пять лет, чтобы многократно увеличить шансы на возврат.

СОВЕТ:

Открытые инвестиционные фонды (ОИФ) являются наиболее популярными среди инвесторов. В список компаний с крупнейшими пакетами акций сегодня входят «ВТБ Капитал» (3,5 трлн рублей), «Открытие» (2,6 трлн рублей), Сбербанк (845 млрд рублей) и УК «Регион» (870 млрд рублей).

Доходность инвестиций зависит от суммы вклада и срока инвестирования. Например, инвестиции в размере 100 000 евро принесут средний чистый доход в размере 70-90 000 евро через год, а через три года эта сумма увеличится до 160-170 000 евро.

Следует иметь в виду, что ведение счетов требует операционных расходов. Сборы и комиссии — это та часть условий ведения бизнеса, которую часто упускают из виду. К ним относятся: процент за покупку пая (1-4%), доля управляющей компании (до 5%), вывод средств (2-3%) и прочие расходы (1-3%). Даже если фонд имеет дефицит, вы должны заплатить взнос. Например: владелец пая купил 100 паев на сумму 145 000 рупий, и за год доход фонда увеличился на 28%. Прибыль составляет 41 000 крор. рупий. Вам придется заплатить 410 рублей за снятие средств, еще 2 000 рублей за услуги кастодиана и 3 560 рублей налогов, так что чистая прибыль составит всего 35 000 рублей.

АИФ (инвестиционный фонд) — это надежный способ вложить деньги и получить долгосрочную прибыль. Большинство инвестиционных фондов приносят своим владельцам ежегодную прибыль в размере около 100 процентов.

В открытом паевом фонде стоимость пая меняется ежедневно, и вы можете увидеть ее на сайте управляющей компании. Чтобы получить прибыль, вы должны продавать свои устройства.

Классификация фондов

- Тип активов — существуют взаимные фонды акций, облигаций, недвижимости, драгоценных металлов, произведений искусства и монет,

- Состав — существуют простые фонды, такие как золотой фонд, и смешанные фонды, состоящие сразу из нескольких активов — фонды драгоценных металлов и товаров, фонды облигаций и золота, фонды фьючерсов и акций,

- Страна или рынок — существуют российские фонды, европейские фонды, американские фонды, китайские фонды и многие другие,

- Уровень экономического роста — фонды, отслеживающие развитые или развивающиеся рынки,

- Доступность — открытая, закрытая, ограниченная или частная,

- метод управления — активные и пассивные инвестиционные фонды, взаимные фонды (MMF), биржевые фонды (ETF), хедж-фонды, инвертированные или обратные фонды.

Давайте подробнее рассмотрим наиболее популярные типы паевых инвестиционных фондов.

Паевые фонды различаются по наличию и правилам погашения паев.

Договорная Паевые инвестиционные фонды. Любой инвестор на фондовом рынке может купить пай в паевом фонде.

Промежуточные взаимные фонды — паи взаимного фонда продаются и погашаются в соответствии с фиксированным графиком.

Открытые фонды — Акции открытого фонда можно купить и погасить в рабочие дни.

Закрытые фонды — паи доступны до тех пор, пока не достигнута целевая сумма фонда. Паи UCITS могут быть проданы или погашены только в определенное время.

Например, управляющая компания ZPIF планирует привлечь 4 миллиона фунтов стерлингов для инвестирования в фармацевтическую промышленность Великобритании. После того, как сумма собрана, стать членом ЗПИФ уже невозможно.

В отличие от ЗПИФов, паи ЗПИФов, АИФов и UCITS не так широко доступны на фондовом рынке. Вы можете приобрести паи этих фондов в офисах управляющего фондом или через посредника.

ETF — это инвестиционный фонд, который торгуется в иностранной валюте и управляется инвестиционной компанией. Наиболее распространенным вариантом является индексный фонд.

- Хранитель — следит за состоянием активов,

- Управляющий — проверяет соответствие общей суммы активов выбранному индексу,

- Сторонние аудиторы — контролируют отчетность и выдачу документов.

Многоуровневая структура ETF обеспечивает независимое управление фондом и его полную подотчетность.

Большинство биржевых фондов являются открытыми фондами, но есть и закрытые фонды, которые являются частными и недоступны для обычных инвесторов.

Постоянно растущие тарифы. Каждый год Банк России предъявляет более жесткие требования к персоналу управляющих, поэтому управляющие фондами увеличивают штат и повышают зарплаты. В результате стоимость услуг для клиентов растет.

Рэнкинг управляющих компаний

На начало 2021 года классификация компаний по управлению активами выглядит следующим образом Рейтинг основан на общей стоимости чистых активов фондов, которыми они управляют.

Общая стоимость чистых активов, млрд.

Сбер Управление активами

Газпром управление активами

РСХБ Управление активами

Таким образом, в настоящее время компании ранжируются по одному важному критерию: доверие инвесторов.

Расходы при покупке и продаже пая, стоимость управления

Чтобы покупать и продавать ценные бумаги, вы открываете счет у брокера или компании по управлению активами.

Управляющие компании, запускающие фонды, делают это с намерением получить прибыль. Их доход может состоять из трех компонентов, по их выбору и в любой комбинации. Во-первых, аннуитет при продаже пая инвестору. Во-вторых, скидка на покупку аппарата. В-третьих, определенный небольшой процент за управление активами.

Годовая плата для фондов, инвестирующих в высокие технологии, может составлять до 4% от стоимости активов. Например:

- Уралсиб взимает с инвесторов ровно 4%,

- «Открытие — лидеры инноваций» — 3,5 % в год,

- «Райффайзен — ИТ» — 3,5%.

Для сравнения, на западных рынках обычная комиссия за управление редко превышает 1%.

Поэтому услуги управляющих компаний стоят недешево. И это стоит того, если фонд приносит хороший доход, значительно превышающий среднерыночный. А если документы нужны только для покупки и пассивного мониторинга портфеля государственных облигаций, то инвестору проще и дешевле сделать это самому, без внешней помощи, открыв брокерский счет.

Чтобы покупать и продавать ценные бумаги, вы открываете счет у брокера или компании по управлению активами.

Когда можно купить или продать пай

Существует три типа инвестиционных фондов: открытые, закрытые и периодические. Открытые фонды можно покупать и продавать в любое время. Они являются наиболее распространенными, простыми и доступными для мелких инвесторов. Его преимущество заключается в высокой ликвидности. Следовательно, портфель этих фондов состоит из наиболее распространенных и популярных активов, которые можно быстро продать, чтобы выкупить паи у инвесторов.

Примерами таких фондов являются «Система Капитал — Высокие технологии», фонд-рекордсмен с доходностью 89,53%, «XXII век», управляющая компания «Брокеркредитсервис», «Открытие — Лидеры инноваций», Инвестиционная компания «Открытие».

Паи бессрочных фондов могут быть погашены только в определенное время, не каждый день, а, например, раз в год. Такими фондами являются «Индустрия будущего» компании East-West с 50,68% годовых, «Арсагера — Акции мира» с 36,93%, «Энергия-Инвест» одноименной компании и так далее.

Для закрытых фондов погашение паев происходит еще реже: только один раз, по истечении срока инвестиций. Это позволяет управляющей компании не беспокоиться о деньгах для текущего выкупа паев, а инвестировать их в долгосрочные проекты, такие как покупка доли в строительстве жилого или коммерческого комплекса, строительство нового завода, внедрение революционной технологии или разработка нового портфеля.