Статус декларации 3-НДФЛ в личном кабинете налогоплательщика показывает, на какой стадии находится рассмотрение отчета и есть ли возражения и вопросы со стороны проверяющих. До тех пор, пока обзор не будет завершен, возврат средств не производится.

Как заполнить уточненную (корректирующую) декларацию 3-НДФЛ

Исправление налоговой декларации 3-НДФЛ — это возможность дополнить отчет или, наоборот, убрать ненужные пункты. Наши материалы объясняют, как исправить налоговую декларацию и каковы последствия ошибок.

Если у вас есть вопросы или вам нужна помощь, позвоните нам для бесплатной юридической консультации.

Как заполнить уточненную декларацию 3-НДФЛ: пошаговая инструкция

Прежде чем ответить на вопросы о том, как правильно подать заявление о корректировке 3-НДФЛ, необходимо разобраться в терминологии и требованиях законодательства. Статьи 80 и 81 Налогового кодекса РФ применяются к оформлению возвратов и корректировок. Согласно этим статьям, пересмотренная или исправленная налоговая декларация — это декларация, поданная после обнаружения ошибок, неполной информации или недостающей информации в первоначальной налоговой декларации. С точки зрения налогового законодательства, существуют два типа ошибок и информации:

- которые привели к уменьшению итоговой суммы подоходного налога — гражданин обязан внести корректировку в декларацию 3-НДФЛ,

- Те, кто не уменьшил окончательную сумму подоходного налога — гражданин может подать уточненную форму.

В первом случае существует обязательство, поскольку это в интересах государственного бюджета. Во втором случае — право, поскольку это в интересах гражданина, например, допустившего ошибку при написании суммы, подлежащей возврату, или записавшего сумму НДФЛ больше, чем нужно, и т.д. Ко второму случаю также относятся технические ошибки, такие как неправильный ОКТМО в налоговой декларации или неправильный код контроля и т.д.

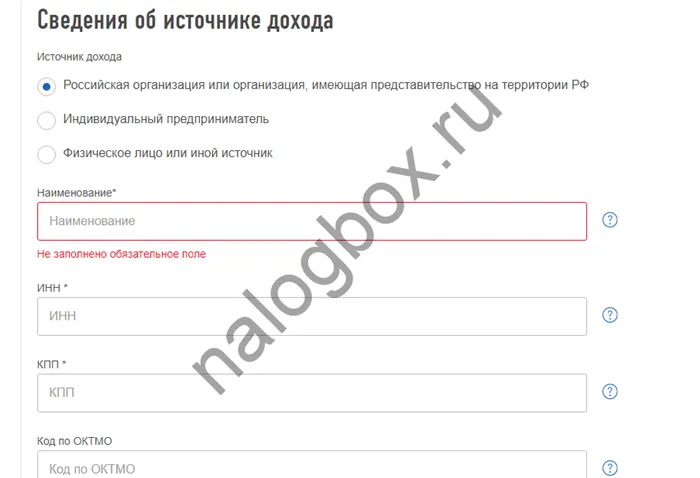

Рассмотрим пошагово, как заполнить корректирующую декларацию 3-НДФЛ для получения вычета, связанного с недвижимостью. Что вам нужно знать:

- Вы должны использовать ту версию формы, которая действовала в течение года, за который вы корректируете данные,

- Декларация должна быть подана по месту постоянного проживания,

- Вы можете подать его в бумажном или электронном виде,

- К декларации должно прилагаться сопроводительное письмо с объяснением исправлений и документы, подтверждающие исправления.

Существует новая форма на 2018 год — вы можете скачать ее здесь. А здесь представлена онлайн-версия программы для составления отчетов. Версии 2017 и 2016 годов можно найти на этой странице.

Пример 1

Игорь Николаев подал форму 3-НДФЛ в январе этого года, чтобы продолжить получать имущественный вычет за покупку дома. Он уже получил 1 300 000 рублей в предыдущие годы и теперь хочет получить оставшуюся сумму. Его зарплата за 2018 год составила 500 000 рублей. После подачи налоговой декларации он вспомнил, что у него были медицинские расходы в размере 100 000 рублей, и теперь хочет их вычесть.

Чтобы исправить налоговую декларацию, Николаев должен заполнить новую.

Это важно: вы можете изменить данные за последние 3 года, даже если вы уже получили вычет за этот период. Подавая исправление, вы изменяете CBA, и сумма возмещения зачисляется на измененный расход.

Пример: вы получили вычет за жилье в 2016 году и подаете корректировку в 2019 году, чтобы получить возмещение за медицинские услуги. Полученное возмещение засчитывается в счет медицинских расходов, а налог на недвижимость переносится на следующий год. Обратное невозможно — только имущественный вычет можно переносить из года в год, а остаток либо использовать в течение допустимого периода, либо списать.

Как выглядело первое заявление Николаева:

- Титульный лист — корректировка «0», так как это первый возврат, то, естественно, никаких изменений на нем нет.

- Раздел 1: Здесь вы можете увидеть, что суть налоговой декларации заключается в возврате уплаченного налога.

- Раздел 2. Из этого листа можно увидеть, как была получена сумма возврата.

- График 1. Основной лист — видно, сколько истец заплатил в бюджет, 65 000 — это максимум, который Николаев может вернуть за 2018 год, а способ возврата — как социальный, имущественный или иной вычет — меняется, потому что за один год можно подать две декларации 3-НДФЛ, и даже после получения денег можно изменить способ.

- График 7. Здесь показана использованная часть, текущий вычет и остаток на следующий год.

Как сделать корректировку декларации 3-НДФЛ в «Личном кабинете»?

Если вы неправильно заполнили электронную декларацию 3-НДФЛ, вы можете подать исправленную декларацию 3-НДФЛ тем же способом — либо в myAlpari, либо на бумаге. Форма и способ подачи не влияют на результат — они идентичны.

Если исправленная декларация также неверна, при подаче новой декларации вы не только исправляете расхождения и ошибки, но и аннулируете исправленную декларацию 3-НДФЛ — все ранее поданные декларации за тот же период.

Пример 2

Игорь Николаев подал налоговую декларацию в 2018 году в связи с продажей недвижимости, которой он владел менее трех лет. Выручка от сделки составила 3 000 000 рублей. Он использовал имущественный вычет в размере 1 000 000 рублей. Но затем он решил заявить о расходах — 2 000 000 рублей.

Чтобы исправить ошибку в электронной налоговой декларации 3-НДФЛ, следуйте инструкциям:

Убедитесь, что вы приложили документы до их подачи, иначе аудит может не подтвердить ваше право на вычет входного налога.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненная декларация может быть заполнена налогоплательщиком и подана в налоговый орган дистанционно. Декларация заполняется и размещается на сайте Федеральной налоговой службы через личный кабинет. Там же налогоплательщик может получить электронную цифровую подпись.

Как проверять статус 3-НДФЛ на сайте ФНС, пошагово

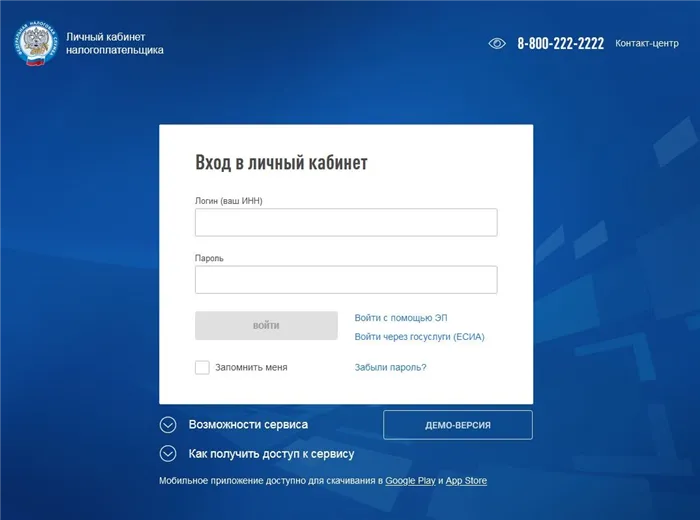

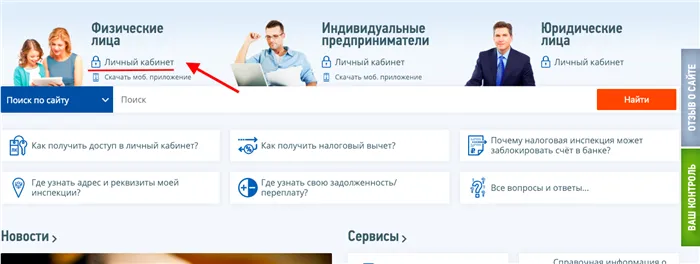

Чтобы отслеживать декларацию 3-НДФЛ на сайте ФНС, необходимо иметь доступ к личному кабинету налогоплательщика:

- Получите логин и пароль в ФНС по месту жительства,

- авторизоваться с подтвержденной учетной записью на портале «Госуслуги».

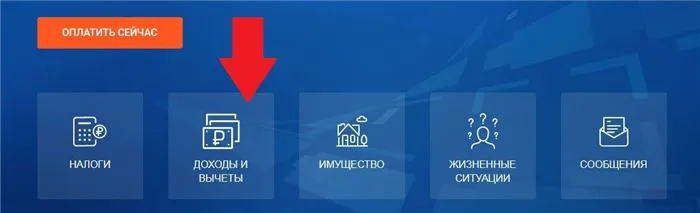

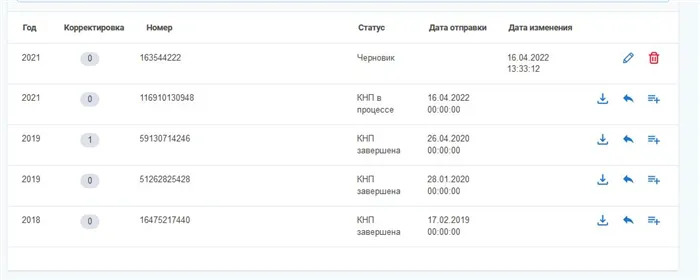

Перейдите в раздел «Доходы и вычеты».

Вы должны увидеть статус в подразделе «Декларации» напротив поданного отчета.

Чтобы проверить ход аудита, нужно щелкнуть по строке с деталями отчета и перейти в следующий раздел «Мои декларации».

Налогоплательщик имеет право на личное информирование о ходе проверки. Как узнать статус проверки по номеру налоговой декларации, если у меня нет личного кабинета в Интернете? Обратитесь в службу аудита надзорного органа по месту жительства. Аудитор использует номер, присвоенный отчету при получении, и идентификационный налоговый номер заявителя для информирования о статусе проверки.

Виды и значение статусов

На разных этапах представления отчет приобретает разный статус.

Это специальный идентификатор, который указывает на то, что в данный момент происходит с отчетом. Его перечень приведен в таблице:

| Статус | Описание |

|---|---|

| Проект | Это статус ожидания отчета в myAlpari. Это означает, что отчет уже создан, но все еще находится в процессе создания. |

| Отправить на | Подготовлено и отправлено в налоговый орган, но еще не получено управлением. |

| Получено налоговым органом | Получено налоговым органом, но еще не передано на проверку |

| Отклонено | Указывает на то, что при подготовке отчета были допущены критические ошибки, которые не позволяют его принять. Их необходимо исправить и повторно представить отчет. |

| Во время процедуры KNP | Отчет был принят и в настоящее время находится на рассмотрении. |

| ЭО завершено | Завершены мероприятия по проверке |

| Решение о возмещении находится в процессе принятия | Если заявление на возврат средств было подано, после завершения проверки на месте принимается решение о том, что возврат средств был осуществлен |

| возврат средств выполнен | Переплаченный налог был возвращен налогоплательщику |

Альтернативный способ получения сведений

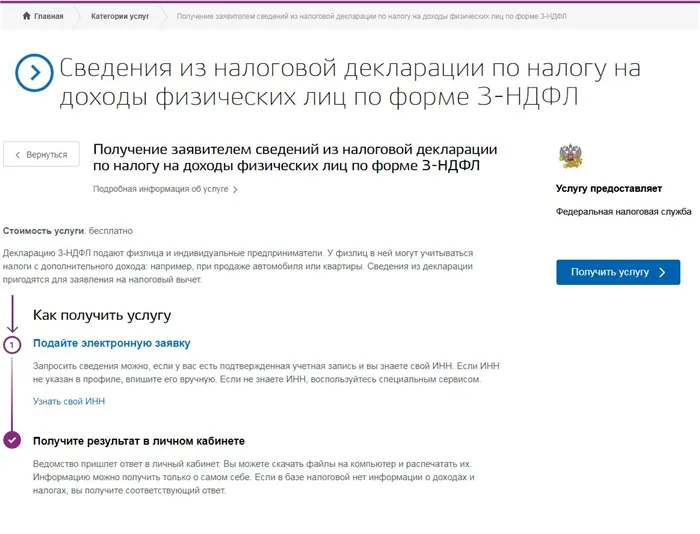

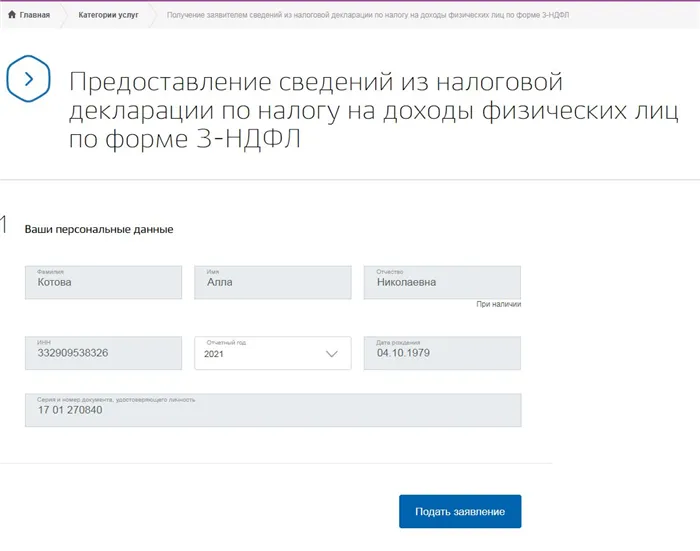

Другой способ проверить статус возврата 3-НДФЛ — подать заявление в земельное управление. Для подачи заявления на получение справки 3-НДФЛ необходима подтвержденная регистрация на портале Gosuslugi.

Приложение позволяет проверить статус уведомления 3-PIT и заполняется автоматически. Все, что вам нужно сделать, это выбрать интересующий вас год.

В 2003 году я окончил ВЗФЭИ по специальности «Финансовый менеджмент» на факультете «Финансы и кредит». Я работаю главным бухгалтером с 2008 года. Имею сертификат DipR-Rus.

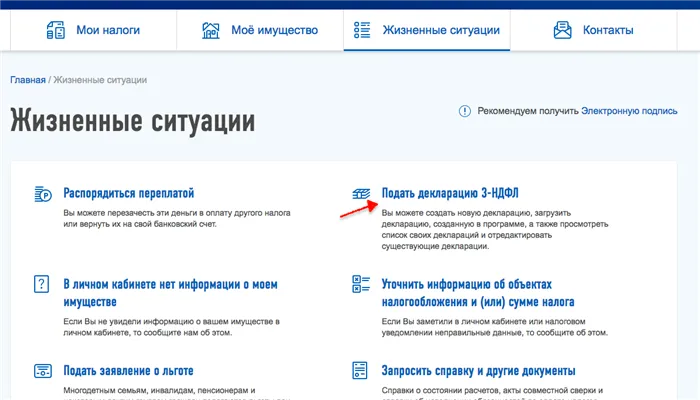

В моем личном шкафчике есть полезный раздел под названием «Жизненные утверждения». Здесь вы можете управлять переплатами, подавать заявления на получение пособий, запрашивать справки и многое другое. В разделе «Другие статусы» вы можете запросить отслеживание платежей, подать иск или жалобу в IRS.

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за предыдущий отчетный период после 30 апреля, но до наступления срока уплаты налога (до 15 июля согласно статье 227(6) Налогового кодекса), налогоплательщик не будет оштрафован за ложную информацию в первоначальном документе. Однако это касается случаев, когда исправленная декларация подается до того, как налоговый орган сам выявил ошибки, приведшие к недоплате подоходного налога, или назначил выездную проверку (раздел 81(3) Налогового кодекса).

Если уточненная налоговая декларация за предыдущий отчетный период подается после 15 июля, налогоплательщик освобождается от наложения штрафных санкций только в том случае, если

- он не знал, что налоговый орган обнаружил ошибки, приведшие к уменьшению налога, до подачи исправленной налоговой декларации и уплатил сумму излишне уплаченного налога и пени до подачи исправленной налоговой декларации

- Поправка исправляет ошибки, которые аудитор не обнаружил в ходе проверки.

Итоги

Уточненная декларация 3-НДФЛ подается индивидуальным налогоплательщиком, если в первоначальном варианте этого документа, поданном в ИФНС, были обнаружены ошибки. Вместе с поправкой должно быть представлено письмо с объяснением причин внесения изменений в налоговую декларацию. Необходимые подтверждающие документы (копии) также должны быть приложены, если они не были представлены вместе с оригиналом налоговой декларации.

Заявление об исправлении ошибок должно быть подано по форме, применимой к отчетному периоду, за который исправляются ошибки. Штрафов за подачу корректирующей декларации можно избежать, отправив ее в FTT до того, как аудиторы обнаружат ошибки и сообщат об этом налогоплательщику. Если уточнение подается после 15 июля, дополнительный налог и штрафы по уточненной декларации должны быть уплачены заранее.

Дополнительную информацию по этой теме см. в разделе КонсультантПлюс. Бесплатный пробный доступ к системе в течение 2 дней.

Другой способ проверить статус возврата 3-НДФЛ — подать заявление в земельное управление. Для подачи заявления на получение справки 3-НДФЛ необходима подтвержденная регистрация на портале Gosuslugi.

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС России?

Для завершения процесса получения налогового вычета необходимо направить в налоговую инспекцию ряд документов, включая заполненную декларацию 3-НДФЛ. Существует несколько вариантов подачи материала. Один из них — подача декларации в электронном виде через личный кабинет налогоплательщика на сайте Федеральной налоговой службы. Мы подготовили для вас фотогид.

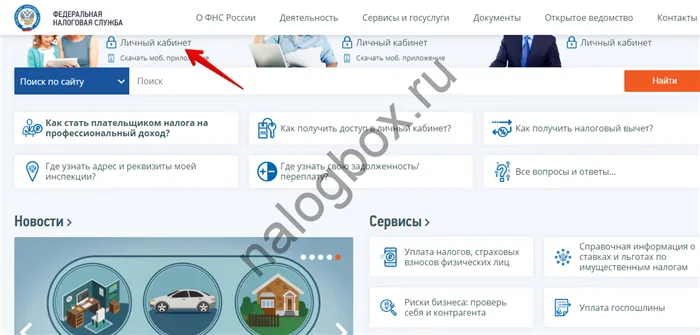

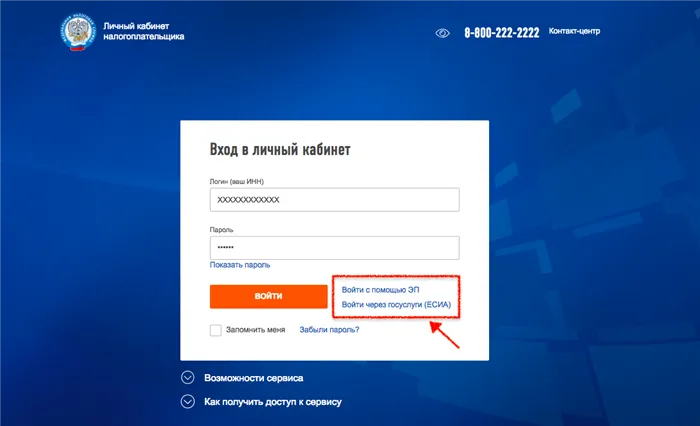

Зайдите в свой личный кабинет на сайте ФНС:

Напоминаем, что именем пользователя является ваш номер НДС, а пароль вы придумали сами после того, как получили оригинальный пароль от налогового органа или МФЦ.

Вы также можете войти в Личный кабинет из своего публичного профиля на сайте gosudobligations.

Перейдите на вкладку «Подать декларацию 3-НДФЛ»:

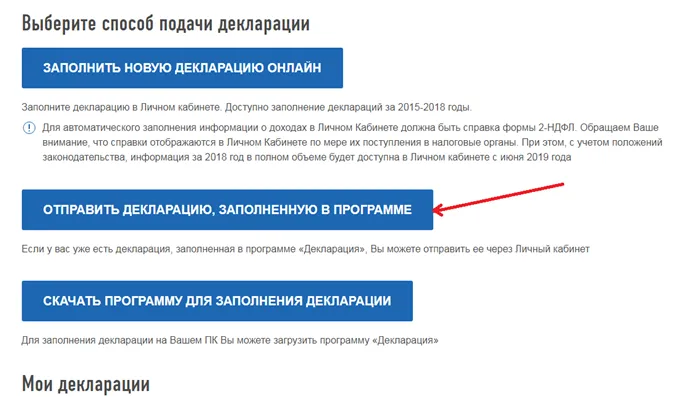

Перейдите на страницу ниже и нажмите «Отправить заполненный возврат в программу»:

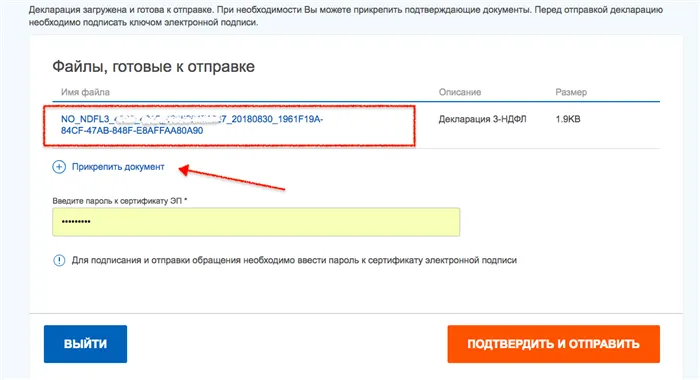

На вашем компьютере откроется окно. Перейдите в папку, в которой вы сохранили декларацию 3-НДФЛ в формате XML, и прикрепите сначала декларацию, а затем остальные документы. Все подтверждающие документы на налоговый кредит, заявленный в налоговой декларации, должны быть представлены в налоговый орган для проверки. Общий размер файлов не должен превышать 20 МБ.

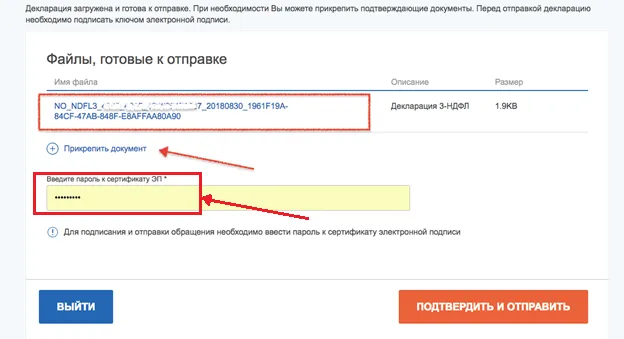

В этом же окне введите пароль для сертификата электронной подписи. Если вы не получили электронную подпись или срок ее действия истек, вы должны ее получить. Для этого следуйте инструкциям системы. Выдача сертификата занимает от 30 минут до 24 часов. После этого вы можете приступить к передаче налоговой декларации на 3 лица и сопутствующих документов:

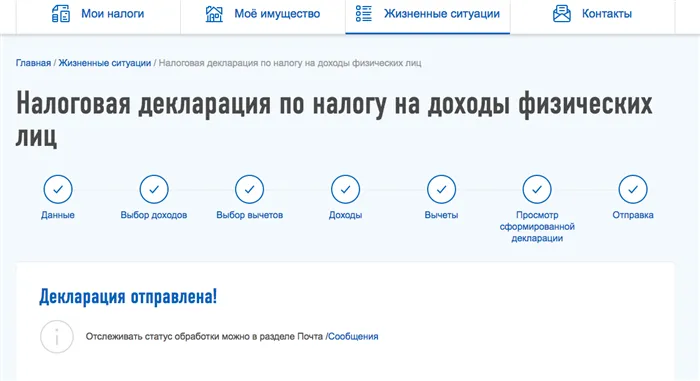

На этом процесс отправки возврата 3-НДФЛ через myAlpari завершен. Документы были направлены в налоговый орган. С этого момента начинается проверка офиса, которая занимает до трех месяцев:

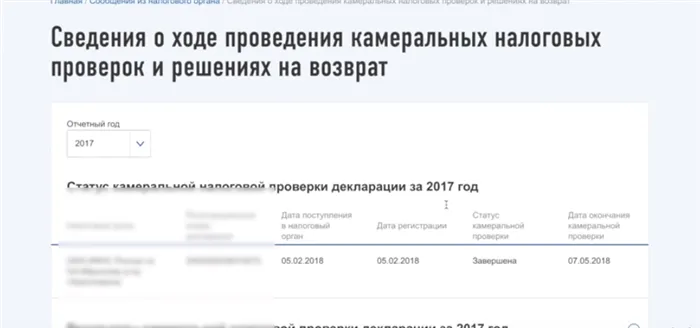

Результат камеральной проверки отображается в myAlpari:

Как только вы получите подтверждение о завершении проверки, сумма налога, подлежащая возврату, появится в разделе «Мои налоги».

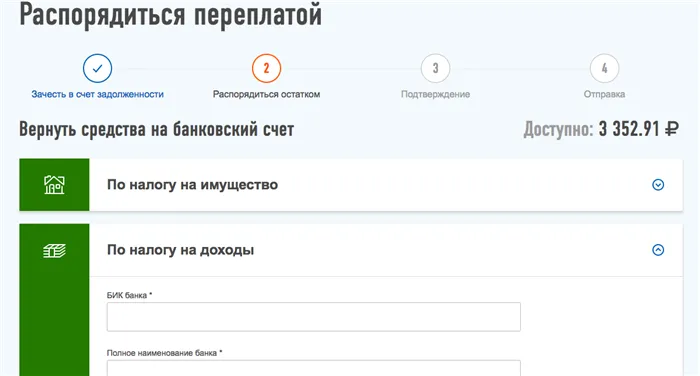

Перейдите на вкладку «Распоряжение» и введите банковские реквизиты в заявлении на возврат налога:

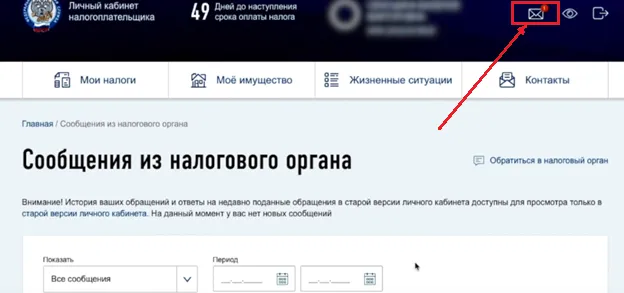

Статус вашего заявления можно посмотреть в сообщениях налогового органа. Нажмите на значок конверта в правом верхнем углу:

В течение одного месяца после подачи заявления на возврат налога налоговый орган переведет деньги на ваш банковский счет.

Приложение позволяет проверить статус уведомления 3-PIT и заполняется автоматически. Все, что вам нужно сделать, это выбрать интересующий вас год.

Исключите эти семь ошибок в 3-НДФЛ

От имени Федеральной налоговой службы Российской Федерации от Действительно, в каждом из этих разделов КБК одинаков. Он поможет вам быстро подготовить налоговую декларацию, заполнив за вас некоторые данные, включая CBA. Он используется для корректировки заработной платы. Используется для корректировки заработной платы. Используется для расчета отдельных элементов.

Апрель закончился, а вместе с ним и отчетные компании за год и первый квартал года. С каждым нововведением нам грозят неизбежные ошибки при заполнении налоговой декларации. Если у вас нет в наличии кода, вы можете прочитать последнюю версию в некоммерческой версии КонсультантПлюс в Интернете.

Состав налоговой декларации 3НДФЛ: Я не подавал налоговую декларацию и не получил вид на жительство, могу ли я аннулировать налоговую декларацию и получить свои деньги обратно? Пожалуйста, поясните, что имеется в виду под отменой возврата? Образец заполнения нулевой декларации 3НДФЛ. После того как декларация готова, проверена на правильность и в ее заполнении нет никаких неясностей, вы можете просто заполнить ее самостоятельно. Начало 3НДФЛ, 6НДФЛ.

Алгоритм подачи уточненных деклараций в ИФНС: сначала производим доплату, потом — отчитываемся

Крайний срок подачи исправленной налоговой декларации может отличаться:

- Крайний срок подачи исправленной налоговой декларации еще не прошел,

- срок уже давно прошел.

- срок уже давно прошел.

Первый вариант не имеет налоговых последствий для налогоплательщика, а представление уточняющей информации за более ранние периоды, факт бухгалтерской ошибки (самостоятельно или в ходе выездной проверки ФНС) — имеет. Несколько слов об ответственности.

Уточненная декларация 3-НДФЛ: нюансы и особенности подачи

Однако бухгалтерия обрабатывает только одну декларацию о подоходном налоге.

Если гражданин дополнительно получает иные доходы, то ее следует заполнить самостоятельно или с помощью специалиста по дополнительным дивидендам. Отсутствие постоянной работы, включая уход за детьми.

В этом случае налоговую декларацию подавать не нужно, так как человек не получает никакого дохода.