Что может сделать самозанятый человек? Уход, уборка, выпечка, косметический уход и т.д. Арендодатели квартир и комнат, которые сдаются в аренду, также часто подвергаются воздействию НДФЛ.

Что такое самозанятость: гайд для физлиц

В 2019 году в России введен специальный налоговый режим — налог на профессиональный доход, также известный как НДФЛ. Он действует во всех регионах России и позволяет учитывать доходы от работы по совместительству без риска получить штраф от налоговых органов за незаконную предпринимательскую деятельность.

Налог на бизнес может взиматься как с индивидуальных предпринимателей, так и с лиц, не имеющих статуса предпринимателя — самозанятых лиц. В этой статье мы объясним, что означает статус самозанятого для физических лиц, как его получить и как с ним работать. Мы уже рассказывали о NAP для самозанятых в другой статье.

Чем удобен режим самозанятости для физлиц

Статус самозанятого подходит для людей, которые получают доход от работы по совместительству или ведут малый бизнес. Чтобы подать заявление на получение NAP, человеку достаточно указать свой доход в бланке заявления; ему не нужно сдавать отчеты или посещать налоговую инспекцию.

✅ Льготная налоговая ставка. Особенностью налога для самозанятых является льготная ставка:

- 4% на доход физических лиц, не имеющих статуса индивидуального предпринимателя,

- 6 % на доходы компаний и индивидуальных предпринимателей.

Рассмотрим на примере, как работают льготные ставки.

Среди ее клиентов — семьи с детьми. Каждый раз, когда они проводят фотосессию, они получают доход и платят налог в размере 4%. Клиент, оплачивающий фотосессию, является физическим лицом без статуса индивидуального предпринимателя. Отсюда и тариф.

Иногда Юджин также берется за коммерческие задания по съемке еды для ресторанов. С этого дохода Евгений уже платит налог 6%, так как перевод осуществляется от другого предприятия.

3000 ₽ x 6% = 180 ₽ — это налог, который Евгений заплатит за фотосессию для юридических лиц и индивидуальных предпринимателей.

Налог уплачивается в конце месяца, в котором самозанятое лицо внесло свой доход в мобильное приложение. Нет дохода — нет налога.

✅ Можно совмещать с работой по трудовому договору. Например, наш самозанятый фотограф Евгений работает менеджером по продажам в магазине электроники. В магазине могут даже не знать, что Евгений является индивидуальным предпринимателем. Это не влияет на его зарплату или стаж работы. Самозанятые и фриланс не влияют друг на друга.

Однако он не может работать в качестве индивидуального предпринимателя от имени своего работодателя. Евгений не может сниматься для бизнеса, где он работает менеджером.

Они могут продавать товары, которые производят сами, оказывать услуги или выполнять работу самостоятельно. На самозанятость могут претендовать те, кто оказывает услуги физическим или юридическим лицам, сдает в аренду жилье или автомобиль. Например, они могут преподавать, делать маникюр, ремонтировать компьютеры, писать статьи или устанавливать плинтуса на заказ.

Самозанятые люди могут продавать товары, которые они сделали сами, например, печь торты, шить игрушки или делать кованые изделия.

✅ Они не должны платить страховые взносы. Самозанятый решает, платить или не платить взносы в пенсионный фонд.

Если у самозанятого есть основная работа, то нет смысла платить взносы за второстепенную работу. Однако если основной деятельностью самозанятого является его текущий бизнес, пенсионный фонд будет засчитывать время работы в качестве самозанятого в трудовой стаж при уплате взносов. Это влияет на размер будущей пенсии.

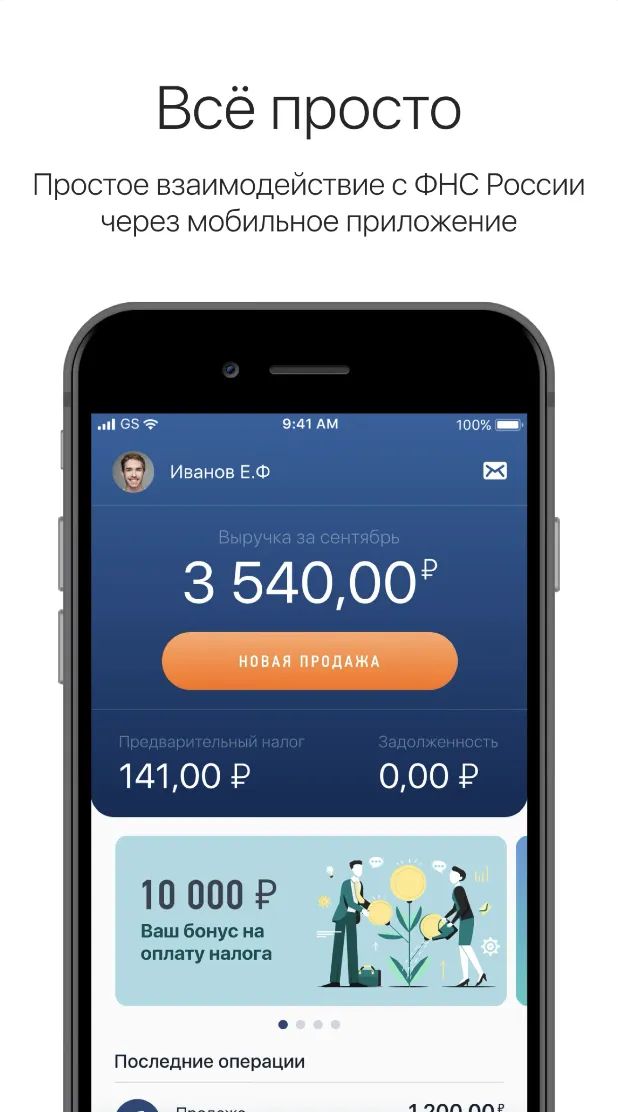

✅ Вам не нужно сдавать отчеты и декларации. Все доходы и налоговые платежи регистрируются в приложении My Tax для самозанятых. Самозанятому лицу не нужно подавать налоговую декларацию или посещать налоговую инспекцию.

✅ Существует налоговый вычет в размере ₽10 000. Каждый, кто регистрируется как самозанятый, получает бонус в размере 10 000 евро. Это не настоящие деньги, а своего рода налоговые скидки.

С этим бонусом человек платит еще меньше времени — ставка 4% снижается до 3%, а ставка 6% — до 4%. Разница между 1% и 2% — это налоговый кредит, который налоговик вычитает из бонуса в ₽10 000.

После того, как бонус исчерпан, самозанятый платит налог по обычным ставкам — 4% и 6%.

✅ При упрощенной системе налогообложения и патенте электронный кассовый аппарат для предпринимателей не обязателен. Если предприниматель продает товары, работы или услуги обычным покупателям, то в большинстве случаев он должен использовать электронный кассовый аппарат. Он регистрирует платежи и передает информацию в налоговые органы.

Какие есть ограничения для самозанятых

Для самозанятых лиц существуют ограничения по типу бизнеса, годовому доходу и найму работников.

❌ Вы не имеете права перепродавать чужие товары. Это относится к готовой продукции. Например, индивидуальный предприниматель не может покупать печенье у кондитера и продавать его от своего имени. Однако он может купить готовые торты, украсить их кремом и глазурью и продать.

Не допускается продажа товаров, облагаемых акцизным налогом, и товаров, подлежащих маркировке. К подакцизным товарам относятся, например, алкоголь и табачные изделия. Маркированная продукция включает одежду, обувь, парфюмерию, молочные продукты и другие товары. Например, вы не можете варить пиво и продавать его.

❌ Вы не можете работать в качестве посредника в чужом бизнесе. Посредник — это лицо, работающее с индивидуальными предпринимателями и предприятиями на условиях агентирования, комиссии или представительства. Например, самозанятый не может продавать билеты и получать комиссионные.

Они не могут арендовать нежилую недвижимость. Например, в гараже или на складе.

| Что вы можете делать в качестве индивидуального предпринимателя | Что вы не можете сделать |

|---|---|

| Купите фоторамку, покрасьте ее, наклейте на нее клей и продайте ее | Купить раму и продать ее как есть |

| Давать частные уроки | Нанять репетиторов и оказывать услуги через них. |

| Пошив кожаных сумок | Изготовление кожаной одежды и обуви на заказ |

| Производить и продавать домашние деликатесы или джемы | Изготовление и продажа домашнего пива или йогурта |

| Доставка заказов и прием платежей от клиентов на онлайн-кассе розничной сети | Доставка заказов и прием платежей на собственный счет с сохранением платы за обслуживание |

Вы не можете нанимать работников из агентств. Если вам необходимо нанять персонал для производства продукции или оказания услуг, вы должны открыть индивидуальное предприятие.

Годовой доход индивидуального предпринимателя не должен превышать 2,4 миллиона рублей. Ежемесячный доход не имеет значения. Главное, чтобы накопленный годовой доход не превышал 2,4 миллиона рублей. Вы должны заплатить подоходный налог с суммы превышения.

Если доход самозанятого растет и он понимает, что превысит лимит, дешевле зарегистрироваться в качестве индивидуального предпринимателя и перейти на упрощенную систему налогообложения или патент.

Вы не можете получать доход от самозанятости от своего нынешнего или бывшего работодателя, если не прошло двух лет с момента увольнения. Например, пекарь работает в кафетерии. Он не может печь хлеб в качестве индивидуального предпринимателя и получать зарплату от кафе. Для этого он получает заработную плату по трудовому договору.

Если компания или индивидуальный предприниматель маскируют трудовые отношения под самозанятость, им грозят дополнительные подоходные налоги и страховые взносы от налоговых органов и штраф от трудовой инспекции.

❌ Государственные служащие могут быть самозанятыми только для целей сдачи в аренду своих квартир. Получить статус самозанятого для других видов деятельности невозможно.

| ✅ ✅ ✅ | ❌ ❌ ❌ |

|---|---|

| Кто может претендовать на статус самозанятого? | Граждане Российской Федерации, но государственные служащие — только для целей аренды |

Продажа собственной продукции, не облагаемой акцизным сбором или требованиями к маркировке

Продажа собственной продукции, подлежащей акцизному сбору или маркировке .

Подтверждение дохода. Самозанятый человек может подтвердить стабильный доход, чтобы получить, например, ипотечный или потребительский кредит в банке, готовом работать с такими клиентами.

Что такое самозанятость

В России все, кто официально трудоустроен, платят налоги. Это обязательные отчисления государству, которые используются для выполнения социальных обязательств: предоставляется общественный транспорт, строятся новые дороги и больницы, покупаются лекарства, обеспечивается армия и так далее.

В нашей стране есть много людей, которые работают или выполняют незадекларированную работу, но делают это неофициально и поэтому не платят налоги. Они работают честно и делают хорошую работу, но если они не платят налоги со своих доходов, они нарушают закон, и ФНС может иметь право взыскать и наложить трехлетние штрафы, которые довольно высоки.

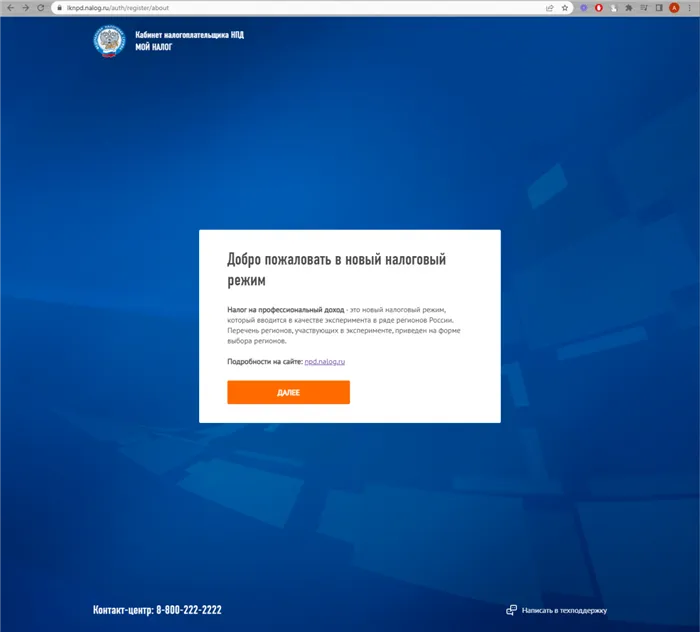

Чтобы позволить честным работникам, которые хотят работать только на себя, делать это легально, с 1 января 2019 года в России введен новый налоговый режим. Это позволит вам зарегистрироваться в качестве индивидуального предпринимателя, получить определенный социальный статус и снять все вопросы налоговых органов относительно ваших доходов.

Самозанятость — это экспериментальный налоговый режим, введенный в 2019 году в некоторых регионах, а затем распространенный на всю Россию. Официально он называется налогом на профессиональный доход (PIT), а люди, решившие применять его к своей деятельности, называются «профессиональными налогоплательщиками» или «самозанятыми».

- Их заработок не превышает 2,4 миллиона рублей в год.

- Они являются самозанятыми и не имеют работодателя или работника.

- Они осуществляют утвержденную деятельность.

Работать в качестве индивидуального предпринимателя можно в любом регионе Российской Федерации, причем делать это могут не только россияне, но и граждане Евразийского экономического союза (Армении, Беларуси, Кыргызстана или Казахстана). Для этого необходимо получить только один номер НДС в России.

Самозанятые могут оказывать различные виды услуг, продавать товары собственного производства и сдавать в аренду недвижимость. Программа подходит для широкого спектра отраслей, таких как ИТ, здравоохранение, спорт, красота и мода, творческие индустрии, информационные, финансовые и юридические услуги, кулинария и т.д.

- Продажа товаров, подлежащих акцизному сбору или маркировке.

- Перепродажа товаров не собственного производства.

- Добыча и продажа полезных ископаемых.

- Коммерческая недвижимость в аренду.

- Продажа автомобилей и недвижимости.

- Выполнение функций курьера и прием денег от клиентов в пользу продавца товаров.

- Можно работать по договору комиссии, агентскому или представительскому договору.

Интересно, что человек может выполнять несколько работ одновременно. Например, писать статьи для информационного бюллетеня в будние дни и печь торты или делать игрушки по выходным.

Плюсы и минусы работы самозанятым

Принимая решение о выборе подходящего вам налогового режима, например, сравнивая создание индивидуального предпринимателя или регистрацию в качестве фрилансера, необходимо тщательно взвесить все плюсы и минусы этой деятельности. От выбранной схемы зависит многое: налоговая ставка, необходимость подачи налоговой декларации, дополнительные расходы из-за страховых взносов и т.д.

- Официальный статус. Гражданин легализует свой доход, и налоговые органы не имеют к нему претензий в виде штрафов за неуплату налогов с дохода. Официальный статус дает право защищать свои права в суде при столкновении с недобросовестным клиентом, работник может требовать возврата налогов, пособий и т.д.

- Подтверждение дохода. Важно уметь подтвердить свой доход при получении кредита или ипотеки, при подаче заявления на визу и для других работ, где требуется подтверждение платежеспособности.

- Низкие налоговые ставки. В то время как стандартная ставка подоходного налога составляет 13%, для самозанятых она составляет всего 4% или 6%, в зависимости от клиентов, с которыми они работают.

- Простая регистрация. Самозанятым не нужно собирать документы, ехать в ПФР, открывать расчетный счет и т.д. Все операции можно выполнять удаленно через специальное приложение «Мой налог» или через банковские онлайн-услуги.

- Можно избежать уплаты страховых взносов. Индивидуальные предприниматели не платят страховые взносы ОПС, т.е. пенсии должны формироваться самостоятельно. Но есть и бесплатные лекарства, потому что часть налога идет в CMI.

- Налоговый вычет составляет 10 000 рублей. Он предоставляется один раз на весь срок действия специального налогового режима. Его нельзя получить наличными, но он автоматически засчитывается в счет платежей для снижения ставки налога.

- Можно совмещать разные виды деятельности и одновременно быть самозанятым и фрилансером. Например, вы можете писать статьи, печь торты и фотографировать в разные дни и даже передавать работу и услуги на аутсорсинг.

- Отчетность не ведется. Нет необходимости заполнять налоговые декларации, все документы хранятся в приложении My Tax, а все доходы учитываются автоматически.

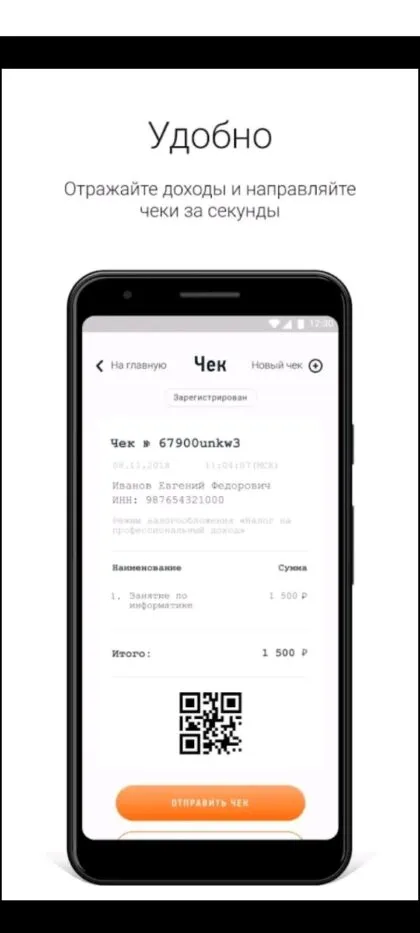

- Кассовый аппарат не требуется. Если клиенту нужен чек за оказанную услугу, его можно создать в приложении за считанные секунды.

- Не все банки и финансовые учреждения учитывают доходы самозанятых при определении платежеспособности.

- Вы не можете заключать контракты с работниками, вы можете работать только на себя.

- Пенсия не начисляется, а годы самостоятельной работы не засчитываются в стаж.

- Ограничения на доход свыше 2,4 млн. рупий в год — сверх этого лимита вы должны платить 13% подоходного налога, после чего вам придется перейти на другой налоговый режим.

- Социальные гарантии отсутствуют. Нет оплачиваемого отпуска, больничных или пособия по беременности и родам.

- Вы не можете совмещать самозанятость с OSN, USN или UST.

- Вы не имеете права работать на своего нынешнего или бывшего работодателя в течение 2 лет после увольнения.

Для кого этот статус выгоден? Те, кто работает в творческой профессии, имеет низкий доход, находится в декретном отпуске, планирует оформить социальные пособия или кредит, а также просто хочет работать «нормально» и не иметь проблем с налоговой инспекцией.

Какие налоги нужно будет платить самозанятым

Самозанятые платят налоги только за свою трудовую деятельность. Если гражданин не работает по какой-либо причине, например, во время болезни, отпуска или просто для того, чтобы отдохнуть от работы, он не должен ничего платить или уплачивать дополнительные взносы.

- С частными лицами, т.е. обычными гражданами. В этом случае налог рассчитывается по ставке 4%.

- С юридическими лицами, т.е. организациями или индивидуальными предпринимателями. Ставка составит 6 %.

Каждая продажа вводится самозанятым лицом вручную в приложении «Мой налог». Если клиент — частное лицо, вам больше ничего не нужно вводить, чек создается автоматически. Если чек выписывается на юридическое лицо, необходимо также указать его номер НДС.

Приложение сохраняет данные по каждой продаже, суммирует их и в конце месяца предоставляет информацию о рассчитанном налоге. Общая сумма отображается в приложении с 9 по 12 число следующего месяца, а оплата должна быть произведена до 25 числа месяца. В случае опоздания начисляется пеня за каждый день, начиная с 26-го.

- Если вы являетесь физическим лицом, ставка снижается с 4% до 3%,

- Для компаний и индивидуальных предпринимателей — с 6% до 4%,

- Скидка предоставляется только один раз и на неограниченный срок. Если его использует профессиональный налогоплательщик, то ставки одинаковы, т.е. 4% и 6%.

Из уплаченных налогов 37% идет на обязательное медицинское страхование, что подтверждает право самозанятого обращаться за бесплатной медицинской страховкой. Однако взносы в пенсионный фонд не выплачиваются, а периоды работы самозанятого не рассчитываются, поэтому размер пенсии необходимо определять самостоятельно.

Это постановление было введено для того, чтобы работодатели не заставляли работников отказываться от работы и прекращать нанимать самозанятых работников. В конце концов, самозанятым никто не оплачивает сверхурочные, отпускные и больничные.

Какие регионы поддерживают новый спецрежим

В 2021 году НПД может быть применен ко всем без исключения местным органам власти.

Это право есть у каждого гражданина России и других стран Евразийского экономического союза (Беларусь, Армения, Белоруссия, Казахстан, Кыргызстан). Главное, чтобы у него был профессиональный доход в одном из субъектов РФ.

ПРИМЕЧАНИЕ: Лицо, которое намерено платить налог с дохода от своей профессиональной деятельности, не обязано регистрироваться в качестве индивидуального предпринимателя. Однако, если лицо уже имеет статус индивидуального предпринимателя или желает его приобрести, статус индивидуального предпринимателя не является препятствием для уплаты НПР.

Существует ограничение на размер предпринимательского дохода. Если сумма превышает 2,4 миллиона рублей на начало текущего календарного года, специальная схема для самозанятых лиц не может быть применена. Вам придется набраться терпения до следующего года, когда обратный отсчет начнется заново.

Может ли самозанятый человек быть работником? Да, он имеет право совмещать свой бизнес и работу по трудовому договору. Самозанятый человек получает доход от бизнеса и зарплату на работе.

Виды деятельности для самозанятых в 2021 году

Что может сделать самозанятый человек? Уход, уборка, выпечка, косметический уход и т.д. Арендодатели квартир и комнат, которые сдаются в аренду, также часто подвергаются воздействию НДФЛ.

Однако существуют определенные виды бизнеса, которые не имеют права платить налог на бизнес. В «черный список» входят:

- Продажа подакцизных товаров,

- Продажа товаров, подлежащих обязательной маркировке (табачные изделия, лекарства, обувь и т.д.)

- Перепродажа товаров, имущественных прав (за исключением товаров, используемых для личных, бытовых и подобных целей),

- добыча и/или продажа полезных ископаемых,

- брокерские услуги по договорам траста, комиссии или агентирования (за исключением случаев, когда брокер использует денежные средства, зарегистрированные принципалом, доверителем или агентом принципала)

- услуги по доставке товара и приему денег от покупателя (за исключением случаев использования кассовых аппаратов, зарегистрированных продавцом товара).

Как стать самозанятым в 2021 году

Регистрация в приложении «Мой налог»

Чтобы стать плательщиком НДП, необходимо подать заявление через мобильное приложение «Мой налог».

Сначала вам нужно бесплатно скачать приложение с сайта ФНС и установить его на свой смартфон, планшет или компьютер. Затем, используя то же устройство, отсканируйте свой паспорт и фотографию. Затем пройдите простую процедуру регистрации в приложении. Бумажное заявление с личной подписью от индивидуального предпринимателя не требуется.

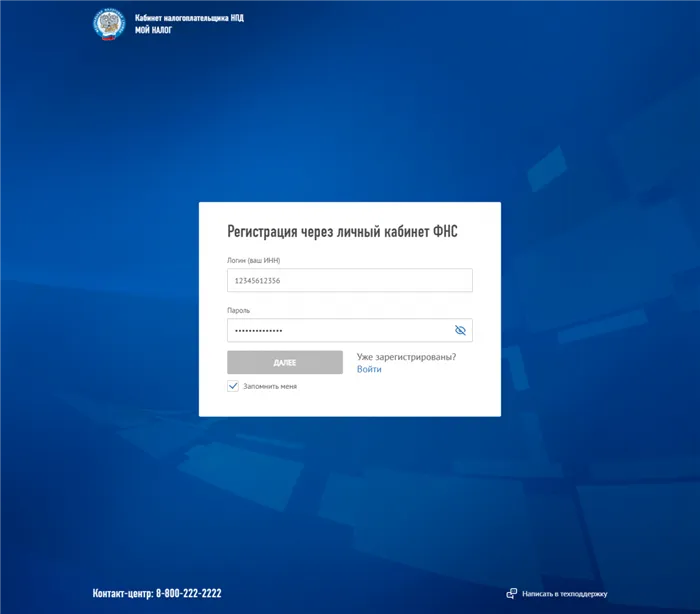

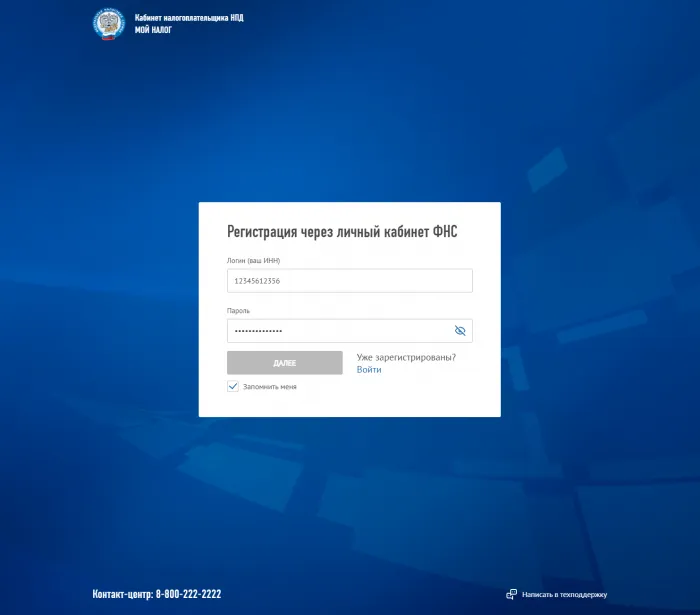

СОВЕТ. Стать самозанятым можно и другим способом — через онлайн-кабинет плательщика «налога на профессиональный доход». Вам необходимо предоставить в личный кабинет налогоплательщика свой идентификационный номер НДС и пароль. Вам не нужны паспортные данные, фотография или бумажная форма заявления.

Налоговые органы проверят информацию. Если все будет признано в порядке, инспекторы направят гражданину уведомление об одобрении. Он будет отправлен через приложение «Мой налог».

Переход на самозанятые с других режимов налогообложения

Возможно, что человек уже получал предпринимательский доход и платил с него другие налоги до перехода на НДФЛ: единый налог по упрощенной системе налогообложения, единый сельскохозяйственный налог, налог по системе НДФЛ или налог на доходы физических лиц. Затем, зарегистрировавшись в приложении «Мой налог», физическое лицо должно выйти из предыдущих налоговых режимов. Заявление должно быть подано в Федеральное налоговое управление по месту регистрации или по месту ведения бизнеса. Это необходимо сделать в течение одного месяца после регистрации в качестве индивидуального предпринимателя. Если срок не соблюден, инспекторы аннулируют заявку.

Подача уведомления о выходе из упрощенной системы налогообложения или единого сельскохозяйственного налога через Интернет Бесплатно.

ВАЖНО: Могу ли я перевести только часть доходов от предпринимательской деятельности в НДФЛ, а другую часть оставить в ЕСН, ЕСХН, ПСН или базовой системе? Нет, не можете. Не допускается совмещение подоходного налога на самозанятость с перечисленными налоговыми схемами (Раздел 4(2) Подраздел 7 Закона о самозанятости). Другой случай — когда человек занимается предпринимательской деятельностью и одновременно работает на счет. В этом случае его зарплата облагается НДФЛ, а доход от предпринимательской деятельности — НДФЛ.

Зарегистрируйтесь через Мой налог. Регистрация осуществляется в основном через приложение «Мой налог» или через личный кабинет. В этой статье мы расскажем вам, как зарегистрироваться через приложение.

Недостатки самозанятости

Хотя Федеральный закон № 422 предлагает множество преимуществ для самозанятых, у него есть и недостатки. К очевидным недостаткам относятся:

- Срок введения налогового режима. Он будет действовать до 2028 года включительно (статья 1(2) ФК № 422). Пока неизвестно, будет ли он продлен.

- Лимит дохода ограничен суммой в 2,4 млн руб. (ст. 4(2) ФЗ № 422); при превышении этого лимита гражданин должен перейти на систему корпоративного налогообложения. Это означает, что вы должны применять DTO, USN, AUSN или UST. Если гражданин не сделает этого самостоятельно, налоговый орган автоматически переведет его на ГЖС.

- Запрет на торговлю подакцизными, специально маркированными товарами. Этот недостаток является существенным, поскольку ассортимент маркированной продукции постоянно расширяется.

- Наличие конкретных санкций (статья 129.13 ККТ) за несоблюдение порядка или сроков передачи данных о платежах в налоговые органы. Таким образом, за каждое нарушение порядка или несвоевременную передачу данных налогоплательщик автоматически наказывается штрафом в размере 20% от суммы неправильно и несвоевременно уплаченного налога. А если налогоплательщик нарушит срок или порядок представления отчетных данных повторно в течение шести месяцев после первого нарушения, то сумма штрафа будет равна выручке, собранной за время нарушения.

- А минусы, о которых мы уже говорили, являются оборотной стороной плюсов в виде невыплаты пенсий и взносов на социальное страхование. К самозанятым относятся как к неработающим гражданам, поэтому период «самозанятости» не засчитывается в трудовую пенсию. Кроме того, самозанятые лица не имеют права на получение пособий по болезни.

Самозанятый гражданин — плюсы и минусы в будущем

Анализируя преимущества и недостатки самозанятости, следует помнить, что налоговый режим для самозанятых является экспериментом. Об этом прямо говорится в статье 1 Федерального закона № 422. В результате правила расчета налога, перечень налогооблагаемых доходов, источники взимания налога и другие аспекты, связанные с применением данного налогового режима, могут быть изменены в любое время. И положение налогоплательщиков может как улучшиться, так и ухудшиться.

П. Статья 1(3) Федерального закона № 422 предусматривает только два ограничения на возможности корректировки:

- налоговые ставки не могут быть увеличены,

- предельный размер дохода (2,4 миллиона рублей), до которого может применяться НДФЛ, не может быть снижен.

Как и в случае с другими правовыми нормами, в ходе судебного разбирательства возможны корректировки.

Чиновники все чаще разъясняют тонкости применения положений Закона № 422-ФЗ. Например, Министерство финансов подробно разъяснило порядок уплаты налога при введении НПИ. Если у вас нет доступа к системе КонсультантПлюс, вы можете получить бесплатный пробный онлайн-доступ.

Неопределенность в отношении перспектив законодательного закрепления этой схемы объясняется ее невыгодностью для самозанятых. Однако сам факт вступления в силу Федерального закона № 422 может, если положение налогоплательщиков не ухудшится в будущем, рассматриваться как существенное преимущество для значительного числа наших сограждан.

Для некоторых налогоплательщиков (особенно для существующих индивидуальных предпринимателей) это позволит снизить налоговое бремя, в то время как другие смогут урегулировать свой статус и избежать более суровых налоговых санкций.

С июля 2022 года вводится еще один новый налоговый режим — АУСН. Более подробно мы рассказывали об этом здесь.

Помимо вышеперечисленного, есть еще одно важное условие: деятельность тех, кто хочет стать самозанятым, не должна входить в перечень, приведенный в пункте 2 статьи 4 Закона РФ № 422-ФЗ.

Недостатки самозанятости

Налоговые вычеты не предусмотрены. Самозанятый не может претендовать на них, если он не платит дополнительный подоходный налог, например, если он работает по трудовому договору.

Высокой пенсии не будет. Тариф на самозанятость не включает взносы в пенсионный фонд, и стаж работы не учитывается. Поэтому не следует рассчитывать на получение более высокой пенсии, чем пенсия по социальному обеспечению, без уплаты дополнительных взносов в пенсионный фонд. Однако вы можете платить пенсионные взносы в пенсионный фонд, чтобы обеспечить свою старость.

Вы не можете иметь сотрудников. Самозанятые не могут иметь работников. Поэтому вам придется вести свой бизнес без помощников или нанимать работников на контрактной основе.

Ограниченный доход. Самозанятые лица не могут зарабатывать более 2,4 миллиона рублей в год. Эти деньги можно получить как в течение одного месяца, так и в течение года — это не имеет значения. Если доход выше, они должны подать заявление на самозанятость.

Он не подходит для всех видов деятельности. Не все виды предприятий имеют право на получение EAFRD. Например, он не подходит для людей, которые перепродают товары или работают по агентским договорам.

Как оформить самозанятость: инструкция по регистрации

Вам не обязательно обращаться к IFA или в IFA. Все можно сделать с помощью компьютера или смартфона с подключением к Интернету.

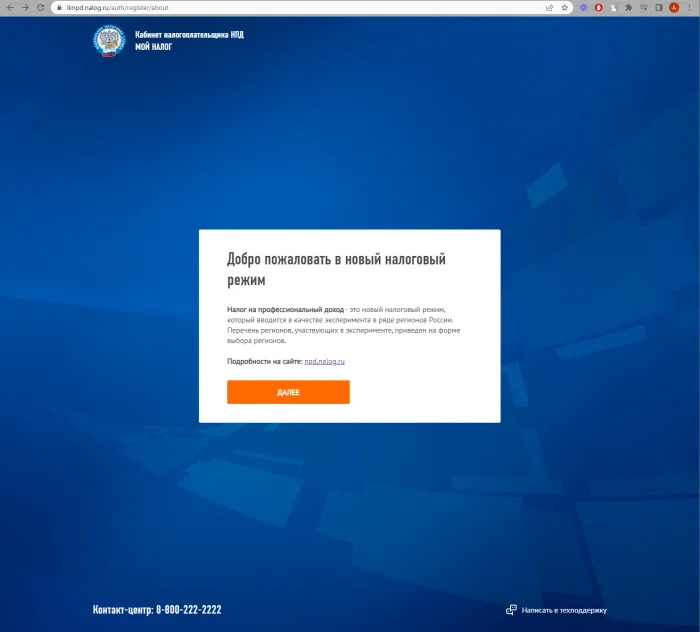

1. зайдите на веб-сайт My Tax или загрузите мобильное приложение.

Скриншот мобильного приложения из AppStore

Скриншот мобильного приложения из AppStore

На месте: Как только вы узнаете, что такое NAP, вы можете сразу приступать к регистрации.

На месте: Как только вы узнаете, что такое NAP, вы можете сразу приступать к регистрации.

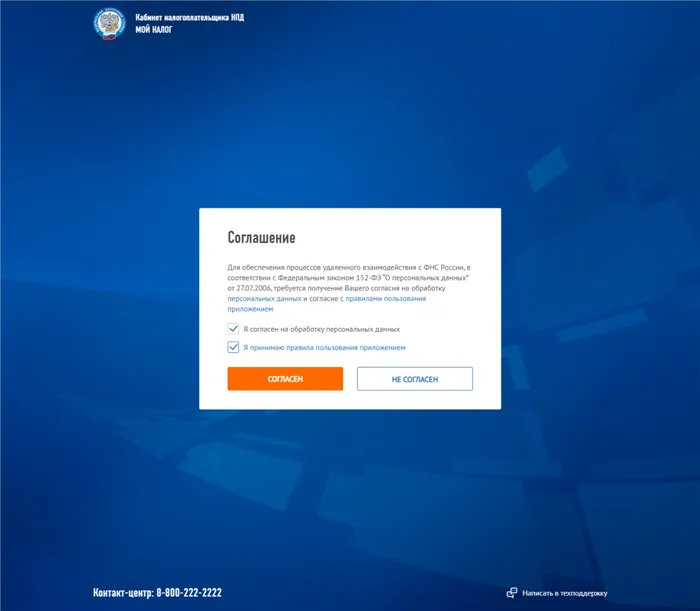

2. приступить к процессу регистрации.

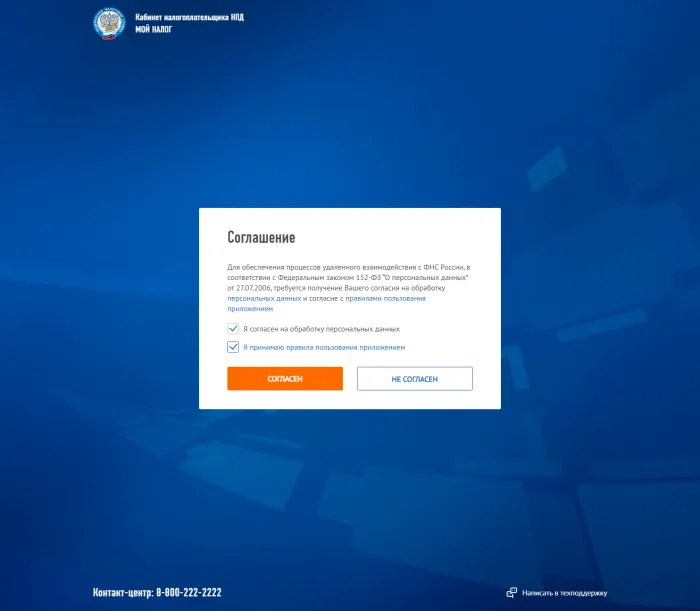

На сайте вам будет предложено дать согласие на обработку персональных данных и принять условия использования. Вы должны отметить все поля и нажать кнопку «Я согласен».

Затем появится сообщение о том, что человек будет зарегистрирован после ввода его номера НДС и уникального пароля. Затем вам нужно будет ввести номер НДС и установить уникальный пароль.

Далее необходимо ввести свой номер телефона — вы получите SMS с кодом для подтверждения регистрации — и затем добавить свои личные данные: На вкладке Настройки необходимо выбрать поле Профиль и указать вид деятельности, регион и адрес электронной почты.

Для тех, у кого есть Эвотор

Покупайте приложения для Эвотор со скидкой 50%. Услуги по товароучету, маркировке, ЕГАИС, управлению кофе, интеграции с 1С — и многое другое.

Как бизнесу работать с самозанятыми: риски и преимущества

Когда организация работает с людьми, заключившими трудовой договор или договор в качестве индивидуального предпринимателя, она платит подоходный налог и страховые взносы с их заработной платы. При работе с самозанятыми людьми таких расходов не возникает, и дополнительные отчеты не составляются.

Самое главное правило при работе с самозанятыми людьми — не использовать их в качестве сотрудников. Налоговые органы считают это ложной оптимизацией затрат.