Короче говоря, компании, которые платят мало налогов, не нанимают сотрудников или взимают заработную плату ниже рыночной, платят наличными и платят меньше НДС, считаются подозрительными.

Новые правила для блокировки от ЦБ: больше всех пострадают фрилансеры и самозанятые

Регулятор создал 8 критериев. Если хотя бы два будут взломаны, банки будут блокировать подозрительные переводы. С другой стороны, банки теперь не смогут блокировать счета и отказываться от сотрудничества без объяснения причин.

В рамках закона о противодействии легализации доходов, полученных преступным путем, 115-ФЗ Банк России призвал к более тщательному мониторингу переводов личных карт и электронных кошельков с целью усиления контроля за теневыми доходами граждан, деятельностью финансовых пирамид и онлайн-казино

Аналогичные рекомендации и критерии оценки можно ожидать на платформе «Знай своего клиента», которую регулятор пообещал запустить этой осенью. Подробнее об этом законопроекте мы говорим здесь .

8 критериев для блокировки, опубликованных ЦБ

Обратите внимание, что речь идет о счетах, открытых физическими лицами. Счета станут подозрительными и должны быть проверены банком, если они соответствуют как минимум двум критериям:

- Проведение более 30 сделок с физическими лицами в день. Теперь рискованно ли отвечать за подарки коллегам или начальнику?

- Наказание, начисляющее более 100 тысяч в день или 1 миллион в месяц между физическими лицами. Теперь нельзя просто перевести зарплату сотрудников на карту.

- Одна минута или менее между зачислением и списанием средств. Не спешите занимать деньги.

- Зачисление и списание средств в течение 12 часов в сутки.

- Если в течение недели на конец каждого торгового дня на счету остается менее 10% от общей суммы совершенных сделок.

- Необычное количество контрагентов — более 10 в день или 50 человек в месяц.

- Если между платежами по счету нет оплаты услуг по обеспечению жизнеобеспечения. То есть коммунальные услуги, услуги связи, товары, работы. Что делать, если человек делает такие платежи из Тинькофф Банка, а только переводит деньги из Сбербанка детям?

- Сопоставление идентификационной информации об устройстве, используемом разными людьми для удаленного доступа к банковским услугам.

Сообщить в банк о сотрудниках ИП. В компании большая текучка, а в штате — два-три человека. Это связано с тем, что часть команды работает как индивидуальные предприниматели.

Признаки подозрительных операций

Страна борется с банкоматами и компаниями, уклоняющимися от уплаты налогов. Часть этой роли берут на себя банки: они следят за компаниями, выявляют подозрительные транзакции и ограничивают рискованные платежи. Правила борьбы описаны в 115-ФЗ «О противодействии легализации доходов».

В своих проверках банки руководствуются коллекторскими признаками и критериями подозрительных операций торгов и рекомендациями ЦБ (18-МР, 236-Т). Последние новые критерии появились в октябре 2021 года.

Короче говоря, компании, которые платят мало налогов, не нанимают сотрудников или взимают заработную плату ниже рыночной, платят наличными и платят меньше НДС, считаются подозрительными.

Бывает, что компания ведет реальный бизнес, но использует аккаунт подозрительно.

Каролина владеет компанией по ремонту офисов. Для работы он покупает стройматериалы и расплачивается за них наличными, как просят продавцы. Банк не видит платежей за строительные материалы, но видит, как на счета клиентов поступают деньги, которые Каролина снимает в банкомате. В банке не понимают, как Каролина ремонтирует офисы, не покупая стройматериалы, и почему она снимает столько наличных.

Каролина может не знать правил или думать, что банку все равно, куда идут деньги. Но это не так, банк следит за тем, как компания платит налоги, зарплату, за что получает деньги и на что их тратит.

Налоги в среднем по отрасли

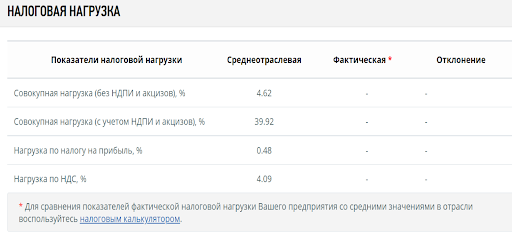

Первое отличие кассиров от компаний с реальным бизнесом — сумма уплачиваемых налогов. Компании с реальным бизнесом платят налоги на уровне налоговой нагрузки своей отрасли и сферы деятельности.

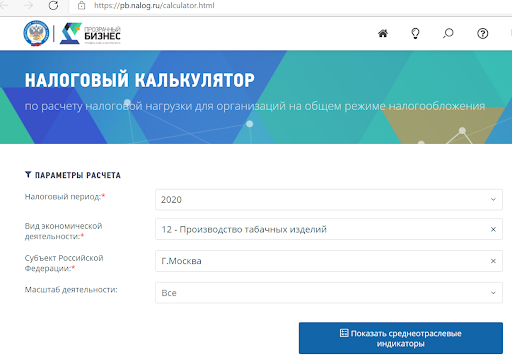

Налоговая нагрузка – это процент налогов, уплачиваемых с дохода. Для облегчения расчета налоговые органы создали онлайн-сервис «Прозрачный бизнес», где на калькуляторе можно рассчитать уровень налоговой нагрузки, которую должна поддерживать компания в зависимости от ее вида и масштаба деятельности, субъекта хозяйствования и других показателей. Последние данные относятся к 2020 году, но их можно использовать в качестве справочных в 2021 году.

Еще одним ориентиром является минимальный порог налога. Банки обращают внимание на компании, у которых налог меньше 0,9% от оборота. Такие компании также нарушают 115-ФЗ.

Здесь считается дебетовый оборот: списания по счетам. Отмены — переводы на личный счет, оплата такси, аренда, покупка товаров — все, что уходит со счета компании.

Иван тратит со своего счета 1,7 млн рублей в месяц, его минимальный налоговый порог составляет 15 300 рублей.

У Ивана работают трое сотрудников, их общая зарплата составляет 184 тысячи рублей. Иван платит за сотрудников — 79 120 руб. Это страховые взносы и НДФЛ. Если из всех налогов Иван платит только налоги с заработной платы, он превышает требования в пять раз.

Есть компании, которые говорят, что бизнес реальный, но налогов на 0,9% с оборота не хватает. Возможно, компании не все учитывают.

Для планки 0,9% учитывайте все налоговые платежи: подоходный налог, страховые взносы за вас и ваших сотрудников, подоходный налог с заработной платы и обычные перечисления физическим лицам. Все, что вы платите в виде налогов, имеет значение.

Если вы ИП по упрощенке 6%, налогов может не хватить из-за внезапного поступления на счет. Вы заплатили налоги в третьем квартале, а потом получили от клиента полмиллиона и вам не хватает до 0,9%. Чтобы избежать подозрений, заплатите налог заранее, еще до истечения срока следующего платежа. Оплатить можно в любой день, без подачи заявления.

Закрыть аккаунт. Другой банк может начать проверку. Для проверки запросите документы: квитанции, договоры, счета-фактуры, декларации, выписки, счета-фактуры, протоколы. Все, что подтверждает деятельность компании и законность переводов.

Переводы без комиссии

Президент ЦБ Эльвира Набиуллина сообщила, что Банк России также обсуждает возможность бесплатных переводов между своими счетами в разных банках в пределах 1,4 млн рублей.

Такие сборы часто могут быть барьером для людей, чтобы свободно распоряжаться своими деньгами и выбирать те банки, где депозитные ставки для них наиболее привлекательны

Эльвира Набиуллина Председатель Центрального банка

По его мнению, благодаря предложению убрать комиссии конкуренция между банками возрастет.

Переводы за границу

Банк России намерен увеличить сумму переводов за границу, освобожденных от валютного контроля, с 200 до 600 тысяч рублей. Изменения направлены на облегчение нагрузки на резидентов, в том числе занимающихся внешнеэкономической деятельностью.

Планируется, что они вступят в силу в ближайшее время, но точная дата не уточняется. Тимур Эшпулатов, член Коллегии адвокатов России, считает, что поправки не повлияют на уровень мошенничества в этой сфере.

Время окупаемости. Apple, Google и Facebook годами уклонялись от уплаты налогов. Как 130 стран мира заставят их платить миллиарды?

Денежная реформа. Мир меняет отношение к деньгам: как люди будут копить, тратить и инвестировать с помощью технологий?

Юрист Pen&Paper Александра Харин, в свою очередь, подчеркнула, что в настоящее время при проведении расчетов по валютным операциям на сумму более 200 тысяч рублей в эквиваленте необходимо предоставлять в банк документы о сделке. Указанные требования распространяются на физических лиц только в случае осуществления операций, связанных с предоставлением кредитов нерезидентам и погашением таких кредитов нерезидентами.

Первое отличие кассиров от компаний с реальным бизнесом — сумма уплачиваемых налогов. Компании с реальным бизнесом платят налоги на уровне налоговой нагрузки своей отрасли и сферы деятельности.

Версия Центробанка

На официальном сайте регулятора нет никаких разъяснений относительно последних новостей. Но вездесущий РБК получил личный комментарий. Подтвердите новый отчет и его назначение. Они будут собирать данные от банков, которые предоставляют услуги по платежам между гражданами. Но если «речь идет о злоупотреблениях, огромные суммы в считанные часы».

В этой ситуации возникает вопрос о двух нюансах: «несколько часов» и «крупные суммы». Недавно банк «Открытие» и «Росгосстрах Жизнь» провели исследование, в ходе которого 23% респондентов заявили, что 100 тысяч рублей достаточно для осуществления мечты. А для некоторых граждан даже тысяча – это уже огромная сумма. Можно предположить, что финансовая свобода в России сокращается.

Ведь как было раньше? Сначала необходимо предъявить подозрение лицу (компании), затем получить санкцию прокурора на запрос сведений, составляющих банковскую тайну. И только потом — получать и анализировать информацию от финансовых учреждений. И теперь ЦБ готов взять на себя функции следователя и судьи, самостоятельно выявив «злоупотребления».

Кстати, в тот же день глава ЦБ Эльвира Набиуллина несколько раз заявляла, что никаких новых отчетов по банкам не будет и никто не будет контролировать операции в целом. Однако, как известно, дыма без огня не бывает.

Законно ли?

Центральный банк является финансовым регулятором и обладает широкими полномочиями. В частности, направляет обязательные запросы в банки и устанавливает порядок отчетности. Теоретически правомерность действий регулятора может быть поставлена под сомнение. На практике такие случаи мне неизвестны. Так что да, ЦБ вполне может запросить информацию обо всех миллионах транзакций, которые происходят каждый день. Но такой набор данных вряд ли будет обработан.

В заключение я хотел бы напомнить о таком забытом институте, как банковская тайна. Информация – это ключ к влиянию на человека, а если говорить о финансах, то и к злоупотреблениям. Нужно ли говорить, сколько взломов, грабежей и насилия произошло «одновременно»? Или что держателям карт звонят «агенты безопасности», которые оказались мошенниками?

Но преступники не раскрывают источник своих знаний. Централизованно накапливать разнообразную информацию в России просто опасно. Да, бороться с нелегальными казино нужно (насчет обменников криптовалют не уверен), но выбранные методы спорны. Остается только надеяться, что данные о моих переводах на маму не попадут в руки «загонщиков» и нелегальных сбытчиков информации.

Покупки и доходы компании должны быть связаны с бизнесом компании. На практике это означает, что банк должен понимать, на что вы потратили деньги и почему клиент вам платит.

Сделать денежную систему прозрачной

Первый зампред комитета Госдумы по экономической политике Денис Кравченко заявил «Газете.Ru», что если ЦБ решит ввести дополнительные механизмы контроля за обращением денежных средств на рынке товаров и услуг, это поможет денежной системе быть прозрачной языка и ускорить решение проблемы теневой занятости.

Рост доли работающих в «теневой зоне» обусловлен рядом причин, важнейшей из которых является нежелание платить налоги. В России распространена незаконная практика, когда работодатели не регистрируют своих работников в качестве работников или граждане вообще не регистрируют свою деятельность. Этот незаконный путь не только незаконен, но и ограничивает развитие.

Налоги — это стратегические взносы, которыми сами компании могут воспользоваться в будущем в виде социальных услуг, инфраструктурных проектов, субсидий и многих других положительных аспектов.

После того, как мы приняли закон о самозанятых (только в 2020 году «вывели из тени» 130 млрд рублей), граждане очень хотят пользоваться этой налоговой системой. Отмывание экономики и прозрачность доходов не только снизили риски для предпринимателей, которые сейчас занимаются теневой деятельностью, но и стимулировали развитие малого и среднего бизнеса в ВВП страны, выполнив поставленные Президентом задачи , — отметил Кравченко.

Парламентарий подчеркнул, что с позитивным развитием онлайн-среды ушли в тень и многие сервисы». В частности, необходимо контролировать средства для борьбы с нелегальными онлайн-казино и торговцами криптовалютой. Предложенный ЦБ механизм поможет сделать денежную систему России прозрачной и ускорит решение проблемы теневой занятости, и в целом поможет вывести из тени недобросовестных граждан, работающих нелегально», — заключил он.

«Так почему вы так любопытны?»

«Я не очень понимаю смысл этой инициативы, так как контроль за переводами между физическими лицами осуществляет казначейство. Он занимается этим довольно давно, вот его краткое описание. Он осуществляет этот контроль уже два полных года. Когда этот контроль был реализован, сотни тысяч учетных записей людей были, так сказать, заморожены, и эти учетные записи были просто «удалены» по ошибке. Это вызвало большой скандал и политическую напряженность. С тех пор система была усовершенствована. Это интеграция банковских и налоговых баз», — рассказал «Газете.Ru» депутат Госдумы по экономике Михаил Делягин.

«Движение странное, но безопасное», — сказал он. Не совсем понятно, зачем это делают российские банки. Потому что финансовый контроль контролирует все, что превышает 600 000 рублей в одно и то же время или сутки, а налоговые органы контролируют все. Другими словами, если вы переводите кому-то тысячу рублей, но регулярно, вы в группе риска. Достаточно. Насколько я знаю, они даже не могут обработать столько информации.

Разговор был о желании узнать больше, но почему тебе так любопытно?

Я не жду ни ответов, ни вопросов. Естественно, люди беспокоятся об утечке данных. На самом деле, насколько мне известно, с утечками информации все в порядке, как и во многих банках», — заключает де Лякин.