Ставка 8% применяется с квартала, в котором доход превышает 150 миллионов рублей, но не 200 миллионов рублей, и (или) в котором средняя численность работников превышает 100 человек, но не 130 человек.

Декларация УСН с объектом «доходы» за 2021 год

В сегодняшней статье мы подробно рассмотрим, как заполнить декларацию по УСН, которая облагается подоходным налогом. Форма утверждена решением Федеральной налоговой службы от 25.12.2020 N ЕД-7-3/958@.

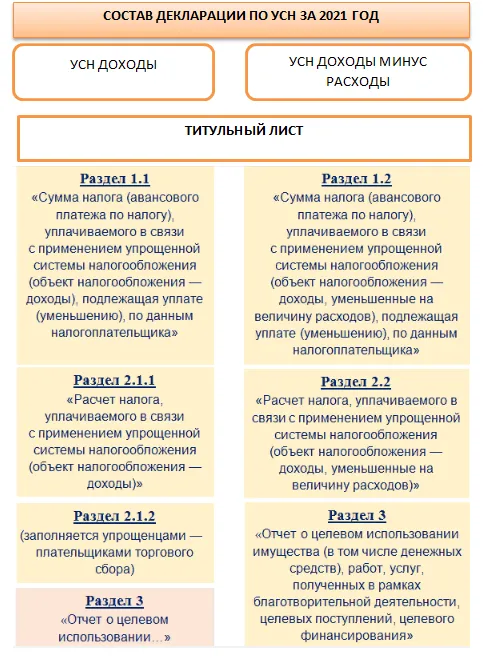

Помимо титульного листа, декларация включает 6 разделов. Что из этого должно быть выполнено?

- Компании, выбравшие доход в качестве объекта налогообложения, должны заполнить разделы 1.1 и 2.1.1. Если они также являются плательщиками налога на предпринимательскую деятельность, они также заполняют раздел 2.1.2.

- Раздел 3 заполняется только теми, кто получил целевое финансирование в отчетном периоде. Простые предприятия и индивидуальные предприниматели обычно не имеют этого раздела в своей регистрации.

- Раздел 2.2 заполняется теми, кто выбрал в качестве налоговой базы доходы минус расходы.

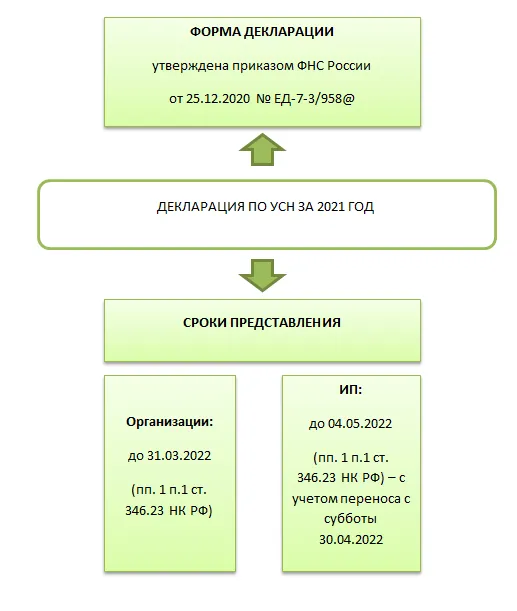

Срок сдачи декларации по УСН за 2021 год

Налоговая декларация по единому налогу при упрощенной системе налогообложения юридическими лицами подается ежегодно до 31 марта года, следующего за отчетным годом (абз. 1 п. 1 ст. 346.23 НК РФ).

Отчет юридического лица за 2021 год должен быть представлен до 31 марта 2022 года.

Налоговая декларация по единому налогу при упрощенной системе налогообложения представляется индивидуальными предпринимателями ежегодно до 30 апреля года, следующего за отчетным (подпункт 2 пункта 1 статьи 346.23 Налогового кодекса). В этом году 30 апреля — государственный праздник, поэтому срок доставки был перенесен на следующий рабочий день.

Индивидуальные предприниматели должны подать отчет за 2021 год до 04 мая 2022 года.

Декларация по УСН: пример заполнения

Предприятия могут подавать налоговую декларацию наиболее удобным для них способом — через TCS или на бумаге. Если вы выбрали второй вариант, рекомендуем вам подготовить декларацию с помощью специального программного обеспечения (бесплатную программу «Налогоплательщик ЮЛ» можно найти на сайте ФНС). В этом случае бланки снабжаются специальным машиночитаемым кодом.

Налогоплательщики не обязаны использовать машиночитаемые формы для подачи декларации по УСН. Однако на практике некоторые налоговые органы отказываются принимать стандартные формы Excel.

Еще несколько правил:

- каждый лист налоговой декларации должен быть распечатан отдельно — двусторонняя печать запрещена

- листы не нужно скреплять вместе

- если вы не вводите никаких данных, вы должны разделить поля дефисом

Далее следуют строки 110-130, в которых вы должны указать сумму полученного дохода. Доход указывается не за каждый отдельный квартал, а нарастающим итогом:

Титульный лист

На первой странице вы должны указать:

- На первой странице вы должны указать, На первой странице вы должны указать. Значение указывает, заполняете ли вы первичную декларацию или корректирующую декларацию. Число «0—» представляет первый случай, а другое значение — номер корректировки.

- Код налогового периода. Если ваш бизнес все еще работает, напишите «34». Если вы хотите ликвидировать свой бизнес, напишите «50». Если вы переходите на новый налоговый режим, вы должны написать «95».

- Код проверки. Стоимость проверки можно уточнить на официальном сайте FTT.

- Код места, где подается налоговая декларация. В статье IE пишет «120».

- Полное название организации, т.е. ваше полное имя,

- ИДЕНТИФИКАЦИОННЫЙ НОМЕР НАЛОГОПЛАТЕЛЬЩИКА/CPI,

- номер телефона,

- Количество страниц возврата,

- количество листов подтверждающей документации.

Раздел 1.1

Эту часть налоговой декларации должны заполнять только предприниматели, применяющие систему УСН «Доходы».

Запишите код ОКТМО в строки 010, 030, 060 и 090. Если вы меняли место жительства несколько раз в течение года, заполните все эти поля. Если нет, записывайте данные только в 010.

Вы должны ввести входной налог в оставшиеся строки раздела:

- до 020 — за январь, февраль и март,

- 040 — апрель, май и июнь,

- 070 за июль, август и сентябрь,

- 100 за октябрь, ноябрь и декабрь.

Убедитесь, что из суммы аванса не вычитаются страховые взносы, пособие по болезни и торговый сбор.

В этом разделе также есть пункт 101, обратите на него внимание для трейдеров, у которых часть года была НДФЛ, а другая часть УСН. Сюда записывается налог, который вы заплатили за патент.

Раздел 2.1.1

Данный раздел предназначен для трейдеров, чей налогооблагаемый доход облагается подоходным налогом.

Вы должны выполнить следующие блоки:

- 101. здесь укажите ставку, которую вы использовали в течение года. Напишите «1», если вы не превысили лимиты и использовали обычную ставку 6%, «2», если вы превысили лимиты по количеству сотрудников или размеру прибыли вашего бизнеса.

- 102. отчитываться перед налоговым органом, если вы нанимаете работников. ‘1’ — если кто-то работает на вас, ‘2’ — если у вас нет сотрудников.

- 110-113. Предоставьте информацию о доходах за 3, 6, 9 и 12 месяцев. Важно, чтобы вы регистрировали все доходы и расходы по методу начисления.

Каков общий итог? Давайте рассмотрим пример. Компания A имеет следующие данные за год:

- первый квартал — 12 346,

- второй — 24 589,

- третий — 10,934,

- четвертый — 21 496.

По строке 110 появляются 12,346 (первый квартал), по строке 111 — 36,935 (первый + второй квартал), по строке 112 — 47,869 (первый + второй + третий квартал), по строке 113 — 69,365 (первый + второй + третий + четвертый квартал).

- 120-123. Определите ставку налога. Предположим, что в течение первых трех месяцев 2021 года вы использовали обычную ставку, а затем перешли на более высокую ставку, вы должны указать 6% по строке 120 и 8% по другим строкам.

- 124. запишите причину использования этой ставки. Семизначный код (первая часть) можно найти в Приложении 5 к процедуре возврата. Оставшиеся цифры — это номер, пункт и подпункт статьи закона о субъекте РФ.

- 130-133. Определите авансовые налоговые платежи за четыре квартала предыдущего года.

- 140-143. Здесь следует указать сумму страховых взносов и больничных расходов.

Эта часть налоговой декларации предназначена для тех, кто использует систему «доходы минус расходы». Помните, что все данные должны быть введены по методу начисления.

Форма декларации и сроки представления

Новая форма налоговой декларации вступит в силу с 2021 года и далее.

На рисунке ниже показан минимум информации, требуемой в текущей форме декларации по УСН, и сроки сдачи декларации для индивидуальных предпринимателей и корпораций:

Подробнее об изменениях в возврате ЕСН в 2021 году читайте здесь.

Указанные выше сроки подачи декларации по НДС должны быть соблюдены налогоплательщиками, которые продолжают применять упрощенную систему налогообложения в обычном порядке. Для корпораций и индивидуальных предпринимателей, утративших право на такой особый режим, действуют иные сроки подачи декларации (раздел 346.23(2) и (3) Налогового кодекса).

С 2021 года будут введены повышенные пороговые значения УСН, к которым будут применяться более высокие налоговые ставки, что позволит налогоплательщикам продолжать применять УСН сверх обычных пороговых значений.

Узнайте больше о нововведениях 2021 года от экспертов КонсультантПлюс. Получите бесплатную пробную версию K+ и перейдите на решение «под ключ», чтобы узнать все подробности изменений.

Сколько листов декларации заполнять

Декларация УСН состоит из титульного листа и шести разделов. Однако нет необходимости включать в декларацию все разделы. Упрощение налогоплательщиков на основе «доходы» и «доходы минус расходы» завершает свой собственный набор разделов (см. рисунок):

Но и этот состав декларации не является окончательным. Если налогоплательщик с упрощенной «доходкой» не обязан платить налог на бизнес, раздел 2.1.2 в декларацию не включается. То же правило действует и в отношении раздела 3 — его заполняют и подают в составе налоговой декларации плательщики ЕСН, получившие финансирование на специальные цели, доход на специальные цели и другие средства, перечисленные в статье 251(1.2) Налогового кодекса. 1 и 2 ст. 251 НК РФ (п. 8.1 Положения о заполнении декларации по упрощенной системе налогообложения, утвержденного постановлением № ЕД-7-3/958@). Другие налогоплательщики упрощенки не включают этот раздел в декларацию по УСН.

Требования к оформлению: 5 основных правил

Вот 5 обязательных правил заполнения декларации по УСН (пп. 1.3─1.6 Порядка заполнения декларации по УСН, утвержденного приказом № ЕД-7-3/958@):

Все значения должны быть заявлены в декларации в целых рублях: Значения менее 50 копеек отбрасываются, а 50 и более копеек округляются до целых рублей.

Все страницы декларации должны быть пронумерованы последовательно, начиная с титульного листа. Формат чисел — ‘001’, ‘002’. «010». Для номера страницы предусмотрено специальное трехзначное поле.

Особые требования предъявляются к декларациям, которые должны быть заполнены от руки:

- Информация может быть заполнена только синими, фиолетовыми или черными чернилами,

- Не допускается исправление ошибок с помощью корректирующего средства,

- Запрещается печатать на обеих сторонах заявления и сшивать страницы, что приведет к изменению бумаги.

- Правило для заполнения полей.

Для разных типов информации должны использоваться разные форматы:

- Правило заполнения граф свидетельства при отсутствии индексов.

Если у налогоплательщика нет отметок для заполнения, поле для заполнения стирается (проводится прямая линия по центру отметки по всей длине поля).