Финансовый сектор — это достаточно закрытая и сложная организация со своими участниками, определенными правилами и регулярно взаимосвязанными процессами.

Кто такой Market Maker

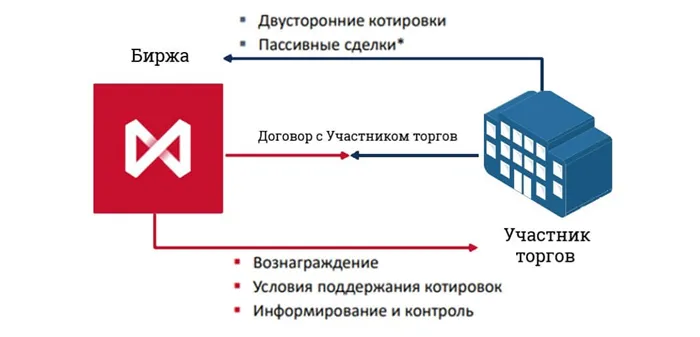

Маркет-мейкер (иногда поставщик ликвидности) — это юридическое лицо, заключившее договорные отношения с биржей для получения стоимости торговых активов путем согласования заявок от покупателей и продавцов.

Это может быть организация, деятельность которой связана с финансовым сектором. Важными участниками рынка являются банки, брокеры или фирмы по ценным бумагам.

Биржа обычно заключает договор с несколькими маркет-мейкерами для разделения задач, что упрощает контроль за ее деятельностью и повышает ее эффективность. Каждый маркет-мейкер имеет контракт на определенный вид услуг.

Обмен распределяет обязанности между учреждениями:

- Во время сеанса обмена,

- по видам активов,

- предельные параметры цены финансового инструмента.

Участие нескольких маркет-мейкеров в деятельности на торговой площадке способствует

- снижение операционных издержек,

- увеличить скорость торговли,

- прозрачное ценообразование.

Функции

Основная задача маркет-мейкера — поддерживать ликвидность биржевых инструментов и давать возможность трейдерам с небольшими депозитами заниматься торговой деятельностью. Их функции таковы:

- Ценообразование торговых инструментов,

- предоставление достоверной информации о ценовых параметрах активов,

- обеспечение дополнительной ликвидности для стабилизации рынка при получении большого количества заявок, что требует использования акционерного капитала,

- предотвращение дисперсии цен,

- установление цен в начале торговой сессии.

Какая роль на рынке

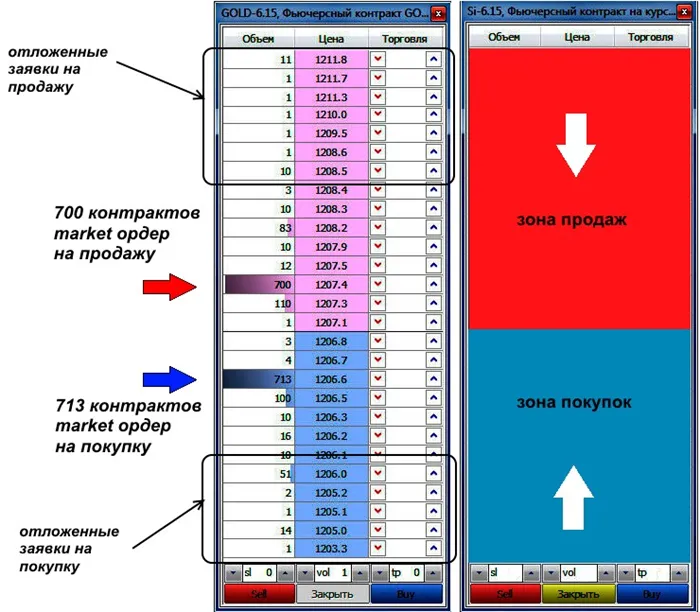

Цены на активы определяются балансом между спросом и предложением. Заявки всех игроков объединяются в бирже. Сделка может состояться только в том случае, если объемы заявок на покупку и продажу совпадают.

Чтобы создать такие условия, трейдер в качестве подстраховки держит активные ордера разных направлений с определенным объемом в течение сессии.

Маркет-мейкеры могут быть институциональными или спекулятивными игроками.

Организации со статусом юридического лица, которым биржа поручает поддерживать спрос и предложение на активы, объем торгов и уровень цен, называются институциональными игроками. Они выступают в качестве посредников от имени клиента.

Спекулятивные маркет-мейкеры — это крупные игроки, которые ведут масштабную торговлю на финансовом рынке и определяют развитие цен на активы. Они составляют подробные прогнозы для конкретного инструмента, наблюдают за рынком и ждут подходящего момента, чтобы открыть позицию с прибылью.

В большинстве случаев маркет-мейкеры совмещают функции двух типов участников, обрабатывая контракт и осуществляя независимые спекулятивные сделки.

На Московской бирже

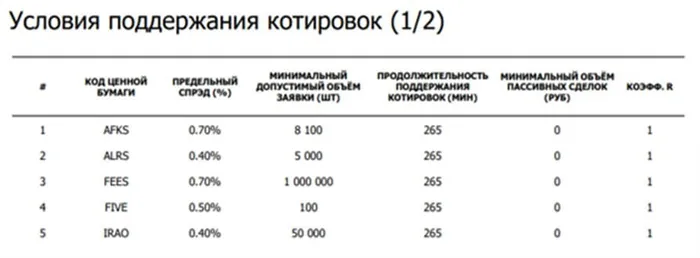

На бирже маркет-мейкер — это трейдер, имеющий специальную лицензию на проведение финансовых операций. Для поддержания ликвидности и бесперебойной торговли он должен заключить договор с Московской биржей, который обязывает его за свой счет и за счет своих клиентов осуществлять биржевую торговлю определенными инструментами на определенных ценовых условиях. К ним относятся:

Как работает маркетмейкер?

В соответствии со своими договорными обязательствами с биржей поставщики ликвидности покупают или продают активы в определенное время торгов по ценам спроса и предложения, даже если прогнозы по сделкам неблагоприятны.

Маркет-мейкер исполняет ордер за свой счет, если в данный момент нет встречной торговли, и держит его до тех пор, пока участник рынка не согласится его купить. Он имеет доступ к информации об открытых вакансиях.

Если рынок перекуплен или перепродан, маркет-мейкер предпринимает действия по уменьшению рыночного дисбаланса, тем самым предотвращая резкие движения цен на активы и сохраняя возможность обмена валюты.

Торговый алгоритм

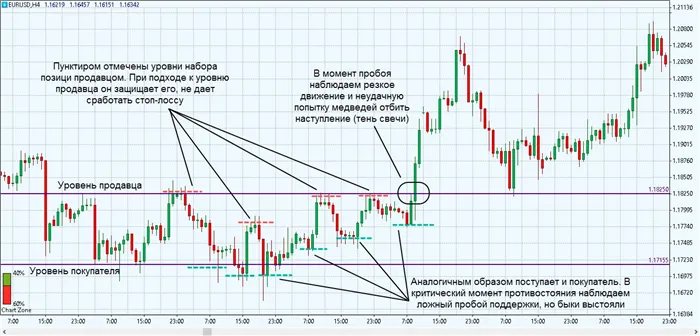

Маркет-мейкер прогнозирует развитие рыночной ситуации с помощью математических методов, уделяя особое внимание горизонтальному анализу цен на основе ценовых событий.

Оператор рынка при принятии решений не учитывает все факторы, которые важны для других участников рынка, поскольку он имеет доступ к информации о рынке и невыполненных ордерах, а также о видимых количествах и ценах, по которым приобретаются финансовые инструменты при срабатывании лимитных ордеров.

Участник рынка обладает достаточной информацией, чтобы иметь возможность при необходимости развернуть рынок и понять, когда лучше всего войти на рынок:

- лучшее время для входа на рынок с целью получения спекулятивной прибыли,

- выполнять свои обязательства,

- закрытые позиции.

Когда есть заявка, маркет-мейкер может довести цену до высокого уровня с помощью серии ордеров. С одной стороны, маркет-мейкер играет против толпы, а с другой — использует их объем в своих интересах.

Крупные маркет-мейкеры из-за большого объема торгов всегда имеют прибыль, которую они получают от биржи за услуги, которые они оказывают в сделке. Поэтому они почти никогда не работают против мелких заявок в своей торговой стратегии.

Мелкие маркет-мейкеры могут не иметь достаточных средств для покрытия заявок и поэтому используют в своей стратегии неприемлемые меры против других участников рынка, такие как:

- Ошибочное исполнение ордера трейдера из-за смещения ставки,

- потеря связи,

- несоответствие торговых активов,

- игнорирование приказов об активизации или закрытии.

Трейдер должен иметь на своем балансе достаточно средств для выполнения своих обязательств по контракту с биржей. Ордера на продажу обычно немного завышены, а ордера на покупку немного занижены, что позволяет получать прибыль от спреда и удерживать цену в рамках.

Помимо прямого влияния на цену, крупные игроки также используют экономические, политические и технические инсайдерские методы. Как и все финансовые игроки, они хеджируют свои риски на рынке фьючерсов или опционов.

Список трейдеров акций «Газпром нефти». Торговля популярными активами поддерживается несколькими маркет-мейкерами одновременно — это дополнительная гарантия высокой скорости торговли. Источник данных: сайт Финмаркет

Как зарабатывает маркетмейкер?

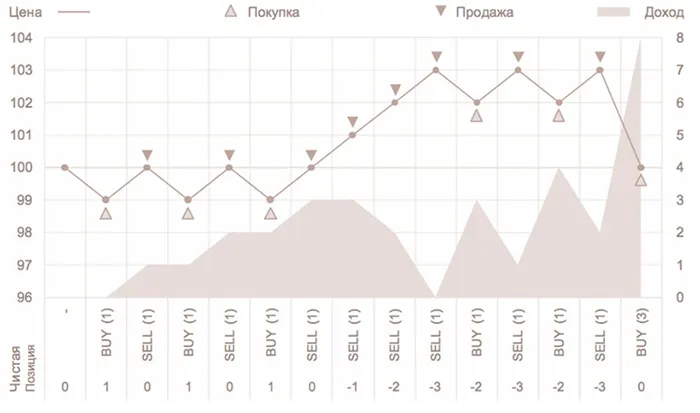

ММ работает по принципу «сделка за сделкой», и прибыль поступает из различных источников:

- Услуги по обеспечению «удобной торговли» оплачивает биржа. На сайте Московской биржи вы можете найти расчеты по каждому рынку.

- ММ может получать прибыль как посредник от разницы между ценой покупки и продажи. Например, покупатель готов заключить сделку по цене 90 у.е., а продавец — по цене 110 у.е.. Сделка может быть осуществлена, если будет найден «компромисс», при котором трейдер покупает по 95 у.е. и продает по 105 у.е. Он получает разницу в 10 у.е. в качестве промежуточной суммы.

- Как и любой трейдер, ММ может инвестировать в акции, которые он контролирует.

Торговля с толпой и совершение убыточных сделок может привести к убыткам, если риски не хеджированы (например, убыток на фьючерсном рынке может быть компенсирован открытием «зеркальной» позиции на спот-рынке).

Как работают маркетмейкеры на Московской бирже?

Взаимодействие между ОУ и биржей регулируется контрактом, который предусматривает двустороннее ценообразование и пассивную торговлю (т.е. заявка маркет-мейкера подается раньше предложения контрагента) со стороны ОУ за определенную плату.

В каждом сегменте на Московской бирже есть PM. У ценной бумаги, инструмента или валюты их может быть несколько.

| Количество трейдеров на Московской бирже | ||

|---|---|---|

| Фондовая биржа | Рынок деривативов | Валютный рынок |

| 58 | 17 | 14 |

ММ не обязан присутствовать на рынке в течение всей сессии; продолжительность его присутствия определяется контрактом с биржей. Например, обыкновенная акция «Алроса» должна находиться в обращении не менее 265 минут.

Источник: Московская биржа.

Пример работы маркет-мейкера на фьючерс Brent

Фьючерсные контракты на сырую нефть хеджируются различными инструментами денежного рынка.

| Название компании | Торговая сессия | Тип обязательств |

|---|---|---|

| ПАО «Промсвязьбанк | Главная, вечер | Поддержание объема, цены |

| Ренессанс Брокер Лтд. | Главная, вечер | Поддержание объема, цены |

| ООО «Брокер Кредит Сервис Компани | Главная, вечер | Поддержание объема, цены |

На графике ниже показана ситуация 06.09.2021, когда конкретный участник продал внушительный объем фьючерсных контрактов в начале утренней сессии, толкнув цену вниз. Падение продолжалось до 10:00, когда началась основная сессия и ММ вышли, позволив цене вернуться на прежние уровни.

Без их участия ситуация зашла бы в тупик. Когда цены падали, большинство инвесторов хотели пойти в длинную позицию (вверх), но контрагентов могло не быть вообще, и заявки не были удовлетворены. Куча была бы пуста, если бы ММ не вышел на рынок с ордерами на продажу.

Следует помнить, что ПМ — это не чудотворец, который по мановению волшебной палочки возвращает все цены в заранее определенный коридор, особенно это касается рискованных активов (деривативы, акции, золото и т.д.).

Особая ситуация возникла в апреле 2020 года, когда фьючерсы на нефть WTI торговались в мае. Участники, наблюдавшие за стремительным нисходящим трендом, намеревались продать актив и получить убыток, но после того, как торговля остановилась на отметке 8,84 доллара за баррель, такой возможности не представилось.

Произошло то, чего никто не ожидал — цена экспирации составила -$37,63/баррель, и сотни трейдеров понесли огромные убытки (на общую сумму около 1 миллиарда рупий), во много раз превышающие их первоначальные инвестиции.