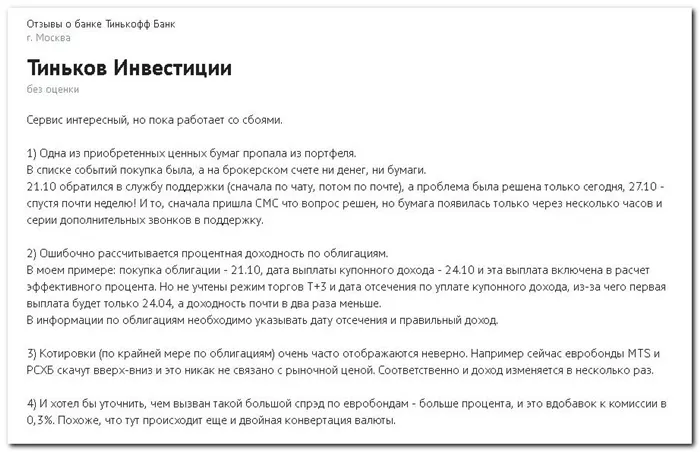

5. есть и другие недостатки, но они не являются уникальными для TI, а относятся ко всем компаниям, предлагающим брокерские услуги: технические ошибки в приложениях; необходимость для клиента платить S teuern на дивиденды от иностранных акций.

- ШТРАФЫ ПО ЭТИМ КАРТАМ НЕ НАЛАГАЮТСЯ!

- Дебетовая карта «МИР» Альфа-БанкаОбслуживание 0₽- до 10% годовых на остаток на сберегательном счете.

- Дебетовая мультикарточная карта «МИР» банка ВТБ.Visa: обслуживание 0₽- cashback; проценты начисляются на остаток по счету.

- Дебетовая карта Opencard банка «ОткрытиеСберкасса: услуга 0₽- cashback; доход до 11% годовых на счет «Моя копилка».

- Тинькофф Банк МИР Дебетовая карта0₽-Сервис (Счет 6.2); Cashback; Проценты на остаток.

Что такое Тинькофф Инвестиции?

Tinkoff Investments — это брокерский сервис, позволяющий торговать ценными бумагами и валютами. Это инструмент управления брокерским счетом, который инвестор должен открыть, чтобы получить доступ к операциям на фондовом рынке.

Услуга может быть использована для торговли на Московской бирже (торговля российскими ценными бумагами) и Санкт-Петербургской бирже (ценные бумаги российских компаний и наиболее ликвидных американских компаний с американских бирж NYSE и NASDAQ и Лондонской биржи LSE).

Когда человек «готов» инвестировать, ему обычно приходится посетить брокера (это лицензированная организация — посредник между инвестором и биржей, необходимый для торговли на бирже), подписать кучу документов, потратить полдня и установить специальное программное обеспечение (готовьтесь к «танцам с бубном»). В программном обеспечении все равно нужно разбираться.

Вся эта неопределенность на самом деле пугает новичков. Что предлагает Тинькофф Банк (который, кстати, имеет брокерскую лицензию)?

Все документы доставляются курьером в течение нескольких дней после подачи онлайн-заявки. Через несколько дней вы открываете брокерский счет и можете торговать акциями и валютами по своему усмотрению через удобное мобильное приложение или на сайте Tinkoff Investments (далее TI). А если вы уже являетесь клиентом банка, все происходит еще быстрее: вы подписываете документы SMS-кодом и устанавливаете приложение TI, которое позволяет вам получить доступ к вашему брокерскому счету (БС) так же, как вы получаете доступ к своим банковским счетам с помощью мобильного приложения Tinkoff. Можно сказать, что экосистема банковских продуктов пополнилась еще одной услугой, позволяющей клиентам зарабатывать на торговле акциями.

Для кого создан этот сервис?

Основной целью ребрендинга «Тинькофф» было показать рядовому пользователю, что инвестирование может быть простым и удобным и что это под силу каждому! Не будем забывать, что цель банка — заработать деньги, а брокеры, как вы знаете, зарабатывают на комиссиях. Но чтобы хорошо зарабатывать, нужно не только привлечь много клиентов, но и удержать их, а без удобного и хорошо проверенного продукта это, как вы понимаете, невозможно.

Основной целевой группой сервиса являются обычные клиенты банков, которые могут открыть счет депо, но не разбираются в тонкостях инвестирования, чтобы самостоятельно покупать ценные бумаги. С помощью простого в использовании приложения клиента побуждают сделать первый шаг к инвестированию, другими словами, погрузиться, попробовать — удобно и без трудоемких процедур.

Помните, что ни один брокер не в состоянии решить за вас, когда вам следует купить или продать ценную бумагу: Вся ответственность и все риски лежат на вас. Однако банк предлагает начинающим и опытным инвесторам широкий спектр информации: прогнозы и инвестиционные идеи от аналитиков, статьи из журнала «Тинькофф» об инвестициях, программы подбора акций, советы и т.д.

Преимущества и недостатки сервиса

Здесь у начинающего инвестора будет много преимуществ:

1. бесплатное и быстрое подключение к услуге (открытие брокерского счета). Клиенту достаточно оформить онлайн-заявку, все остальное сделает банк.

2. минимальная сумма для регистрации — минимальной суммы для работы на бирже нет. Вы можете инвестировать всего от 1 000 рублей.

3. доступная информация — сервис имеет разделы с обзорами, новостями и инвестиционными идеями, которые могут помочь в принятии решения о покупке. Есть подробный раздел с ответами на часто задаваемые вопросы об услуге и руководство по инвестированию для начинающих (и опытных инвесторов). Каждая компания имеет краткое описание своей деятельности.

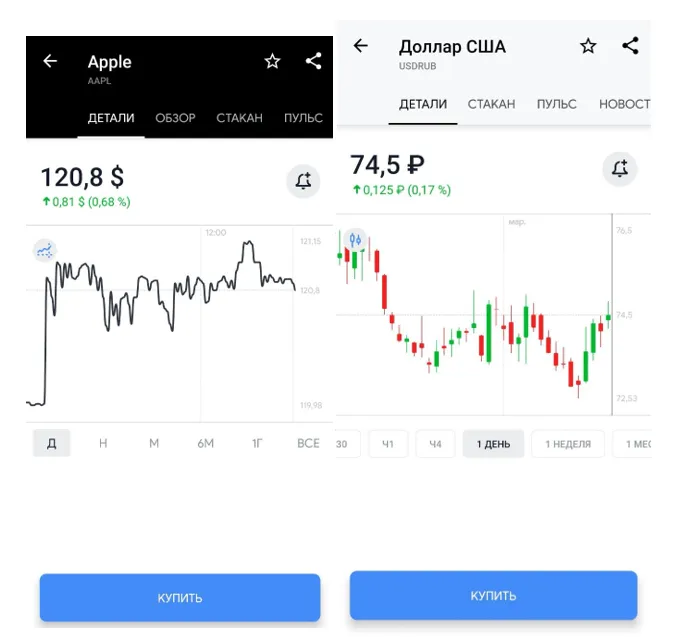

4. удобный интерфейс — пользователь может использовать персональный десктоп или мобильное приложение, которые не отстают друг от друга по функциональности и простоте использования. В TI легко купить и продать любую ценную бумагу или валюту, и есть средства для контроля потерь (так называемые «стоп-лосс» и «тейк-профит» (закрытие сделки при достижении нужной цены)).

5. покупка и продажа валют по лучшим обменным курсам — рай для спекулянтов! Кстати, вы можете покупать от одного доллара/евро — в отличие от торговых терминалов (приложений) других брокеров, где вы можете торговать только лотами (1 лот = 1000 долларов/евро).

6. бесплатное управление счетом (при отсутствии активности) — если в течение месяца не было совершено ни одной сделки купли/продажи, плата за управление счетом не взимается.

7. бесплатные и почти мгновенные депозиты и снятие средств с помощью дебетовой карты Tinkoff Black в различных валютах.

8. отсутствие скрытых платежей — вы будете проинформированы обо всех расходах перед каждой транзакцией. Планы ценообразования не перегружены информацией и понятны.

9. всесторонняя поддержка — для клиента покупка ценных бумаг ничем не отличается от простой покупки в магазине. Все налоги и сборы с прибыли, полученной от дивидендов или курсовой разницы, вычитаются автоматически.

10. электронный помощник — виртуальный робо-консультант (robo-advisor) может помочь с покупкой портфеля. В начале пользователю предлагается ответить на короткий опросник, чтобы определить свою инвестиционную стратегию, а затем ему назначается портфель с желаемой суммой.

11. возможность открытия индивидуального инвестиционного счета (ИИС).

Сервис построен таким образом, что новичку не нужно бояться начать активную деятельность на фондовом рынке. Все очень просто, есть объяснения, исключены все лишние действия. Кроме того, имеется круглосуточная поддержка в виде онлайн-чата.

У брокерской платформы Tinkoff Investments есть и недостатки:

1. 1. В базовом тарифе («Инвестор») комиссии за транзакции и управление счетом в среднем выше по сравнению с другими брокерами. Такой тариф определенно не подходит для спекуляций (для этого существуют другие тарифы «Трейдер» и «Премиум»).

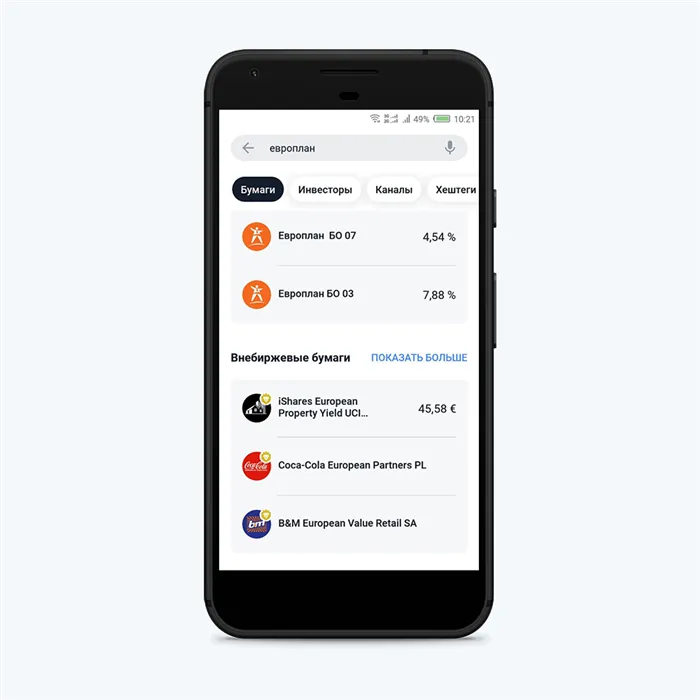

2. ограниченный выбор ценных бумаг. Вы можете торговать не всеми из них, а только наиболее ликвидными (на которые есть реальный рыночный спрос), отобранными Тинькофф Брокер. Для начинающих (но и для опытных инвесторов) этого более чем достаточно.

3. нет котировочного стекла (в базовом тарифе «Инвестор»). Так называемая книга котировок (фондовая биржа) показывает близкие к рыночным заявки покупателей и продавцов, исполнение которых определенным образом повлияет на формирование будущей цены ценной бумаги. Опытный трейдер получает много полезной информации, анализируя чашку, особенно о том, насколько ликвидна акция. Если вы купите неликвидную акцию, ее будет трудно продать в будущем (даже по гораздо более низкой цене), поэтому новичкам лучше присмотреться к компаниям с высокой репутацией или валютам. Доллары и евро, кстати, являются самыми ликвидными инструментами — это деньги. В Интернете есть несколько сайтов, где можно узнать объем торгов акцией и другие параметры, которые более важны для спекулянта (трейдера), чем для долгосрочного или среднесрочного инвестора.

Как открыть брокерский счет в Тинькофф Банке

Открыть брокерский счет в Тинькофф Банке может любой гражданин России старше 18 лет, который платил налоги в России и имеет налоговое резидентство в Российской Федерации (т.е. должен проживать в России не менее 183 дней в году, постоянная регистрация не требуется).

Процедура открытия счета максимально проста. Вам необходимо заполнить заявку на сайте и предоставить свои контактные и паспортные данные.

Если пользователь уже является клиентом Тинькофф Банка, ему нужно будет зайти в личный кабинет для авторизации и подтвердить процесс SMS-кодом. Тем, у кого нет карточного счета, нужно будет подписать договор, который привезет курьер.

Открытие брокерского счета имеет 2 важных преимущества:

- Быстро — весь процесс занимает от 1 до 2 дней. Клиент уведомляется об успешном открытии счета по SMS и электронной почте.

- Бесплатно — плата не взимается до тех пор, пока по счету не будет проведена первая транзакция.

Сразу же после завершения регистрации все функции становятся доступными для пользователя. А информационный раздел ресурса полностью функционирует еще до открытия счета.

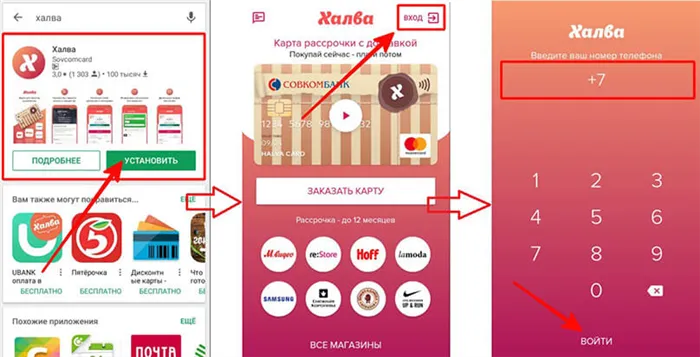

Вы также можете зарегистрироваться через телефон. Для этого необходимо загрузить мобильное приложение из Play Market для Android или AppStore для iOS.

В чем суть акции

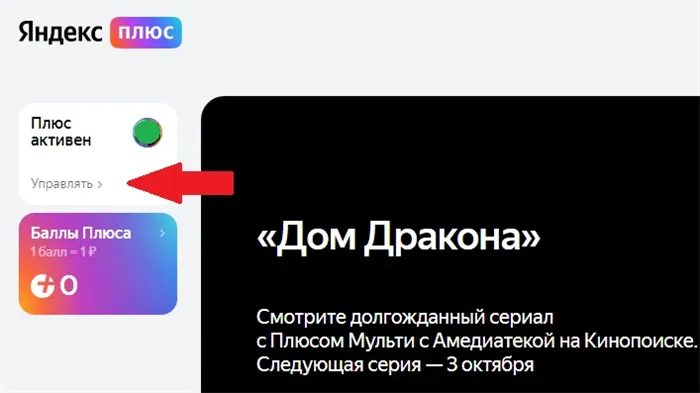

У Тинькофф Банка есть собственная услуга подписки под названием Tinkoff Pro. Банк регулярно добавляет новые бонусы, а с 21 июля у абонентов появилась возможность не платить брокерскую комиссию при покупке или продаже ценных бумаг Tinkoff.

Что это значит? Согласно предложению, акции TCS Group (продаются на бирже SPE за доллары, одна акция стоит около $86), GDR TCS Group (рублевые расписки, торгуемые на Московской бирже, в том числе в вечернюю сессию, одна GDR равна по стоимости одной акции) и облигации, выпущенные «Тинькофф», будут исключены. В настоящее время доступны три выпуска обычных облигаций, а также отдельный выпуск облигаций с покрытием.

ETF, выпущенные Tinkoff, по-прежнему можно продавать и покупать без брокерской комиссии для всех пользователей приложения. Для этого не требуется абонентская плата.

Как не платить за подписку

Хорошо, мы уточнили, что эти активы не подлежат биржевому регулированию. Вы можете покупать и продавать их бесплатно, но за саму подписку нужно платить!?

Все верно, базовая цена подписки составляет 199 рублей. Но:

- Во-первых, подписка бесплатна в течение первого месяца (и может быть легко отменена, чтобы у вас был один месяц бесплатного обслуживания). В течение этого периода можно приобрести необходимое количество облигаций или акций

- Во-вторых, банк постепенно развивает маркетинговый механизм для привлечения пользователей к услуге.

Зачем это нужно Тинькофф

Очевидно, что отмена брокерских комиссий по ряду активов важна для «Тинькофф» сразу по нескольким причинам:

- Удержание и привлечение клиентов в условиях конкуренции. На рынок выходит все больше брокеров, которые предлагают новичкам акции, обучение и страхование от потерь в первые месяцы работы на рынке. Новая инициатива «Тинькофф Инвестиции» — это очередной раунд в борьбе за привлечение клиентов, которые сегодня торгуют только ценными бумагами «Тинькофф» без комиссий, а завтра переходят на другие активы (по которым уже действуют брокерские комиссии).

- Приверженность своей экосистеме. Расчет, конечно, заключается в том, что вы привыкнете к более высокой процентной ставке по кредиту, лучшему cashback и бонусам, таким как бесплатные SMS-уведомления или 600 минут на Tinkoff Mobile, среди прочих.

- Дополнительная ликвидность для капитализации бизнеса. Капитализация важна для частной компании — она может использоваться в рекламе, в переговорах с партнерами, и, помимо капитализации, она, безусловно, играет роль в системе бонусов для руководства. Если есть возможность хоть немного поддержать капитализацию, то почему бы и нет?

Лимитные ордера на валюты, ETF, акции и облигации российских компаний можно размещать с 10:00 до 18:39 по московскому времени. Для акций иностранных компаний — с 10:00 до 01:44 следующего дня по московскому времени.

Чтобы открыть брокерский счет, инвестор должен посетить веб-сайт банка. Пользователю потребуется карта от Тинькофф ФИ. Если у него нет такой карты, потенциальный инвестор подает заявление на получение пластиковой карты Tinkoff Black.

Карта будет выдаваться бесплатно в течение трех месяцев. Если пользователь переходит на тарифный план 6.2, бесплатное обслуживание будет продолжено. За регистрацию брокерского счета пользователь получит акции на сумму 25 000 рупий. Кроме того, инвестор может торговать без комиссии в течение одного месяца.

Вы также можете зарегистрироваться через телефон. Для этого необходимо загрузить мобильное приложение из Play Market для Android или AppStore для iOS.

Затем пользователь набирает номер телефона, указанный в приложении.

Затем инвестор ожидает открытия брокерского счета. Обычно его открывают в течение дня. А на главной странице пользователь видит «курсы» для обучения инвестированию.

После каждого учебного курса акции распределяются в качестве подарка. Если пользователь правильно отвечает на все вопросы, стоимость акций увеличивается с каждым правильным ответом.

После входа в систему будут доступны три урока, затем по одному уроку каждый второй день.

В чем подвох Тинькофф инвестиций

Именно здесь начинаются проблемы:

- Чтобы получить эти акции, вы должны купить другие акции или облигации на сумму 15 000 рупий. Только после этого вы сможете делать с подарочными картами все, что захотите. Если инвестор не совершает покупку в течение 90 дней, он сгорает.

- В приложении имеются многочисленные ошибки. Пользователи клянутся, что иногда они не могут войти в приложение, совершить транзакции или завершить снятие средств.

- Высокие комиссии — 0,3% за сделку в базовом тарифе «Инвестор».

- Новички не имеют доступа ко всем финансовым инструментам. Это означает, что пользователь не сможет купить много прибыльных акций.

- Часто прибыль и убытки отображаются некорректно.

И это только часть привлекательности дармовых инвестиций Тинькофф. Однако есть способ обойти некоторые из этих подводных камней. Например, купить акции, чтобы получить подарочные акции по цене 500 рублей вместо 15 тысяч.

Как продать подарочные акции Тинькофф Инвестиции

Инвестор может подарить акции Tinkoff Investments следующим образом:

- Пополните счет на 500 рублей.

- Найдите вкладку «Что купить» и перейдите в раздел «Акции» — «Российские».

- Тогда вам нужно купить ценных бумаг ровно на 500 рублей.

- Подождите ровно 1 час и продайте акции.

- Повторяйте этот процесс до тех пор, пока сумма покупок не составит пятнадцать тысяч рублей.

- На главной странице нажмите на вкладку «Анализ портфеля» и перейдите к пункту «Портфель».

- Под этим пунктом вы найдете вкладку «Оборот». Сумма должна составлять тридцать тысяч рублей. Если да, то инвестор сделал все, что описано выше, правильно.

- Затем пользователь может продать подаренные акции и снять полученные деньги на банковскую карту.

Так пользователи инвестиций Тинькофф обманывают систему. Некоторые инвесторы имеют негативное мнение о сотрудничестве с банком.

На вопрос техническая служба поддержки ответила, что документы могли быть утеряны, но оказалось, что они были найдены и возвращены инвестору. Когда вы спрашиваете, что происходит и почему сервис работает так плохо, служба поддержки лишь извиняется за причиненные неудобства.

Как подать заявку?

Чтобы создать инвестиционный портфель, необходимо создать специальный счет и зарегистрироваться в приложении или на сайте tinkoff.ru. Управление инвестициями осуществляется удаленно.

Выберите тип счета. Подача заявки в Tinkoff Investments занимает всего несколько минут.

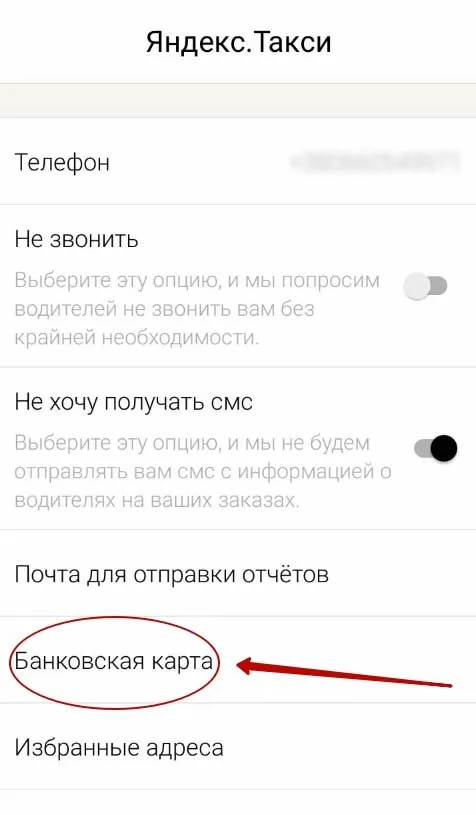

Если у вас уже есть дебетовая карта Tinkoff Black или Tinkoff Black Edition, вам нужно только подтвердить услугу с помощью SMS-кода.

Это то, что нужно новым клиентам:

- Заполните онлайн-заявку,

- Ждите звонка от менеджера,

- Встретиться с представителем банка в согласованное время по любому адресу (например, по месту жительства)

- подписать документы,

- Дождитесь SMS-уведомления, чтобы открыть счет.

Вы можете получить подробную консультацию лично, через веб-чат или позвонив на горячую линию. Обычно счет открывается в течение 2 рабочих дней после подписания договора.

Об открытии МБА или брокерского счета банк сообщит вам по SMS или электронной почте.

Стоимость обслуживания карты

Дебетовая карта, бесплатно предоставляемая инвестору, используется не только для валютных операций и снятия прибыли, но и как универсальное средство платежа.

Вы можете получить обратно до 30% от своих ежедневных расходов.

Ежемесячная плата за обслуживание карты зависит от ее типа:

- Tinkoff Black Edition — 1 990 рублей,

- Tinkoff Black — 99 рублей.

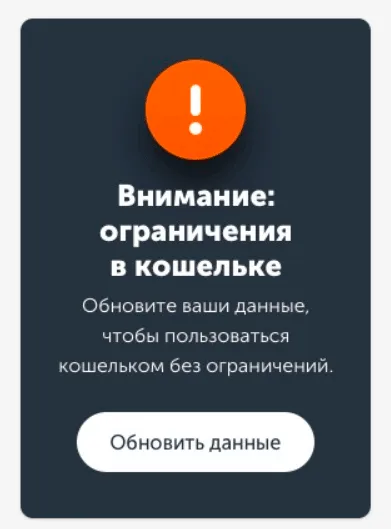

Чтобы освободиться от уплаты регистрационного сбора в первом случае, вы должны тратить более 200 000 рублей в месяц или иметь не менее 3 000 000 рублей на всех счетах (брокерских, депозитных и других).

Чтобы воспользоваться бесплатной услугой Tinkoff Black, достаточно взять кредит наличными, открыть вклад на сумму не менее 50 000 рублей или иметь на карточном счете неснижаемый остаток в размере 30 000 рублей.

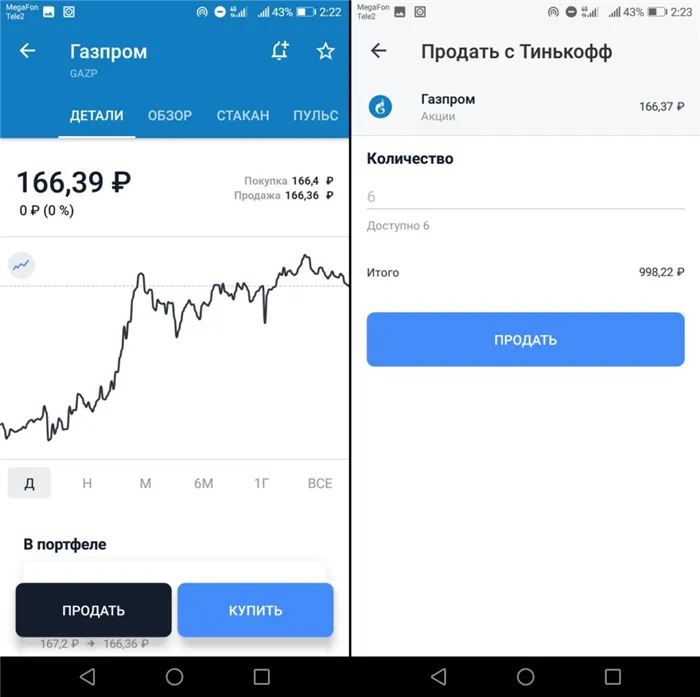

Как покупать акции через «Тинькофф Инвестиции»?

Облигации продаются поштучно, в то время как ценные бумаги продаются партиями от одной до нескольких акций. Список инвестиций можно найти в соответствующем списке на сайте или в приложении.

Чтобы купить ценные бумаги, следуйте инструкциям:

- Войдите в систему,

- проверьте диапазон каталога,

- выберите количество акций (лотов),

- Проверьте сумму превышения,

- подтвердить транзакцию с помощью SMS-кода.

Вы можете покупать ценные бумаги только в часы работы конкретной фондовой биржи.

Вы можете использовать баланс карты для покупки акций через Tinkoff Investments. В этом случае деньги переводятся на соответствующий счет без участия клиента и взимается плата за операцию. Если речь идет о покупке иностранных ценных бумаг, конвертация валюты происходит автоматически.

Другой способ совершить покупку — заранее заполнить соответствующий счет. Для этих целей также используются дебетовые карты, выпущенные Тинькофф Банком. С вас не будет взиматься комиссия за перевод.

В прогнозах вы можете прочитать, что аналитики думают о бумаге: продавать, покупать или держать. Сводный прогноз дает общую тенденцию аналитиков:

Почему не получается купить акцию через Тинькофф Инвестиции

- акции не включены в список доступных активов,

- старайтесь торговать в нерабочее время,

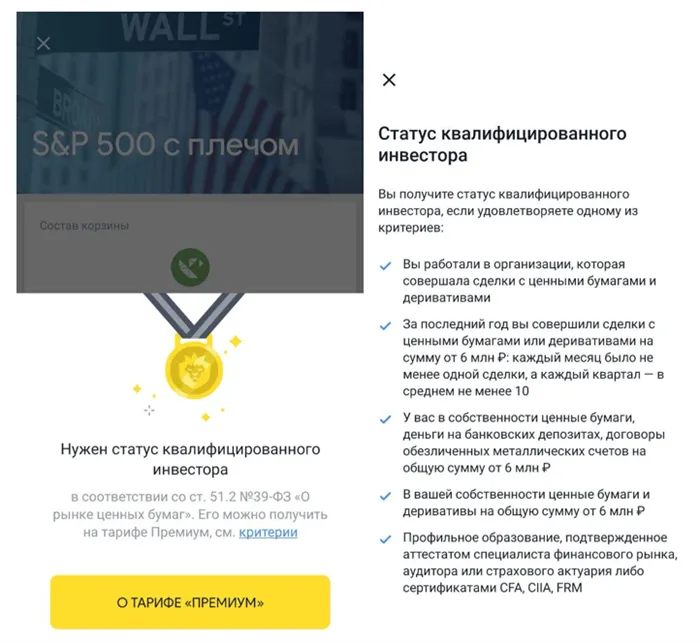

- вы недоступны для сделки, поскольку не имеете статуса квалифицированного инвестора.

Тинькофф Инвестиции имеет доступ к двум российским фондовым биржам, которые имеют разные часы работы. Даже в выходные и праздничные дни между двумя заведениями могут быть различия. Это связано с тем, что Московская биржа зависит от российских праздников, а Санкт-Петербургская биржа — от выходных за рубежом.

- Сумма активов составляет не менее 6 млн рублей,

- 2 года опыта работы в компании, занимающейся ценными бумагами или деривативами — если организация имеет статус квалифицированного инвестора — или 3 года в других случаях,

- квалификация в области финансов, которая может быть подтверждена документально,

- Количество сделок с деривативами на сумму более 6 млн рублей в предыдущие 4 квартала, при этом в каждом месяце должно быть не менее одной сделки, а общее количество сделок — более 40.

При необходимости брокер Тинькофф окажет содействие в получении статуса квалифицированного инвестора. Ценные бумаги, которые не доступны розничным инвесторам без статуса, отмечены специальным символом.

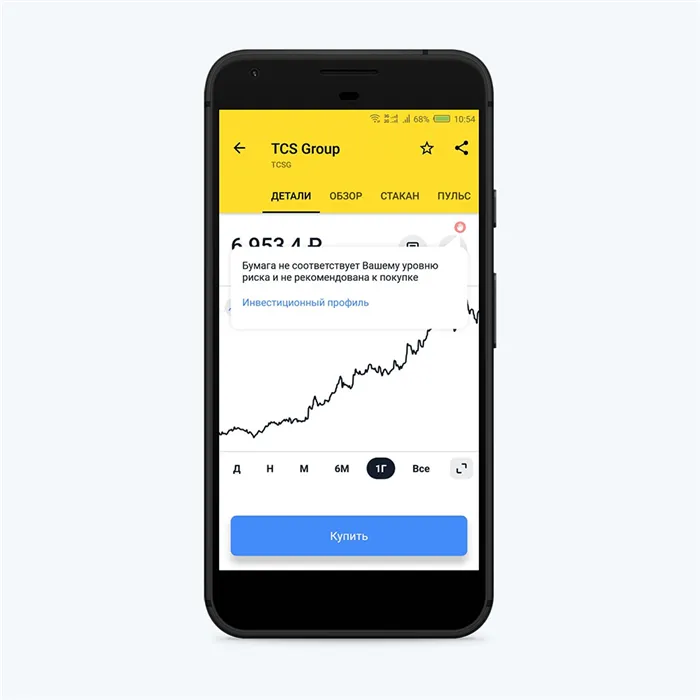

При попытке совершить транзакцию на экране появится сообщение. Но большинству розничных инвесторов, которые только выходят на биржу, статус не нужен. Если сделка не удалась по этой причине, вам следует поискать альтернативный актив с аналогичными характеристиками.

Где найти информации о компании-эмитенте

-

«Подробности». Здесь вы можете ознакомиться с динамикой цен на акции по дням, неделям, месяцам, полугодиям, годам или за весь период с момента выпуска ценной бумаги. Оставляйте заметки для себя и устанавливайте оповещения, например, о снижении или повышении цен в денежном или процентном выражении. Например, вы можете получить оповещение, когда цена достигнет 250 рублей или когда она упадет на 10% от текущей или другой цены.

Вы можете добавить любую акцию или инвестиционный фонд в избранное или поделиться информацией о нем через социальные сети и Messenger.

На что еще обратить внимание при отборе актива

Если безопасность не соответствует вашему уровню риска, она будет выделена красной ладонью. Это не помешает вам приобрести его для своего портфеля. Однако вы будете предупреждены о том, что рискуете больше, чем установили при настройке профиля риска. Если вы хотите изменить это, нажмите на ссылку «Активный инвестиционный профиль» и проведите тест снова.

Если вы выберете фонд акций, а не паев, список вкладок будет выглядеть несколько иначе. В дополнение к описанным заголовкам добавляется заголовок «Новости фонда», в котором перечисляются операции фонда — был куплен или продан актив, получены дивиденды или привлечены новые деньги.

С помощью карты Tinkoff Black Card вы можете переводить российские рубли, доллары США и евро на брокерский счет, но только российские рубли на ИИС. С карты иностранного банка можно отправить только рубли, независимо от того, является ли это брокерский счет или ИИС.

Тарифы в «Тинькофф Инвестиции»

Онлайн-брокер предлагает три ценовых плана. Управление счетом бесплатно только для первого плана.

Стоимость плана «Trader» составляет 290 рупий в месяц. Однако есть определенные условия, при которых услуга становится бесплатной, а именно: если оборот за предыдущий период превышает 5 миллионов рублей, если портфель превышает 2 миллиона рублей, если у вас есть премиальная карта Тинькофф Банка или если вы не торгуете.

Премиум-пакет стоит 3 000 рублей в месяц. Как и в случае с Trader, услугой можно пользоваться бесплатно. Вам необходим инвестиционный портфель стоимостью от 3 миллионов рублей. Однако если стоимость по-прежнему ниже 3 миллионов, но выше 1 миллиона, тариф стоит 990 рублей в месяц.

Помимо платы за обслуживание, каждый брокер взимает плату за транзакцию. «Тинькофф» не является исключением. Базовые комиссии составляют: для сделок по тарифу «Инвестор» — 0,3%, по тарифу «Трейдер» — 0,05% и по тарифу «Премиум» — 0,025%. Однако в действительности фиксированная комиссия существует только в тарифном плане «Инвестор». В других тарифных планах комиссии могут отличаться при выполнении различных специальных условий: Внимательно прочитайте текст при подписании договора с брокером.

Как понять и получить прибыль от инвестиций? Все просто — пройдите обучение прямо в приложении «Тинькофф Инвестиции» и получите предложения до 25 000 рублей в подарок! Не забудьте открыть брокерский счет для начала работы. Это бесплатно!

Торговля в «Тинькофф Инвестиции»

Вы можете торговать валютами, акциями, облигациями, взаимными фондами и структурированными облигациями через программное обеспечение Tinkoff. Однако торговля некоторыми инструментами (казначейские векселя, отдельные акции и т.д.) требует статуса квалифицированного инвестора в соответствии с Федеральным законом 39-ФЗ «О рынке ценных бумаг». Это возможно в рамках подписки Premium, но при этом должны быть соблюдены определенные критерии:

Для всех остальных инвесторов доступны российские акции, некоторые иностранные акции, доллары, евро и другие инструменты. Выберите конкретный финансовый инструмент в приложении и просмотрите график цен (свечной или линейный график по вашему выбору), книгу своп-ордеров и другую информацию. Раздел «Что покупать» включает календарь инвестора с информацией о ценных бумагах, дивидендах, купонах и отчетах. Она также предлагает решения для инвестиционных портфелей, выбора акций и определения подходящей торговой стратегии. В дополнение к брокерскому счету также доступны AMI и маржинальная торговля.

Тинькофф Инвестиции

Советник в «Тинькофф Инвестиции»

Для выбора акций и облигаций вы можете воспользоваться услугами робо-консультанта, то есть специализированного робо-консультанта. Укажите свои критерии, сумму инвестиций и валюту. Советник будет использовать ваш инвестиционный профиль, чтобы выяснить, какие предложения он может вам сделать. Например, консервативный инвестор не будет рассматривать рекомендованные высоковолатильные акции роста; для него робо-консультант составит портфель из надежных государственных облигаций и биржевых фондов. Для того чтобы воспользоваться услугой бесплатно, зарегистрированный пользователь «Тинькофф Инвестиции» должен заполнить анкету инвестиционного профиля.