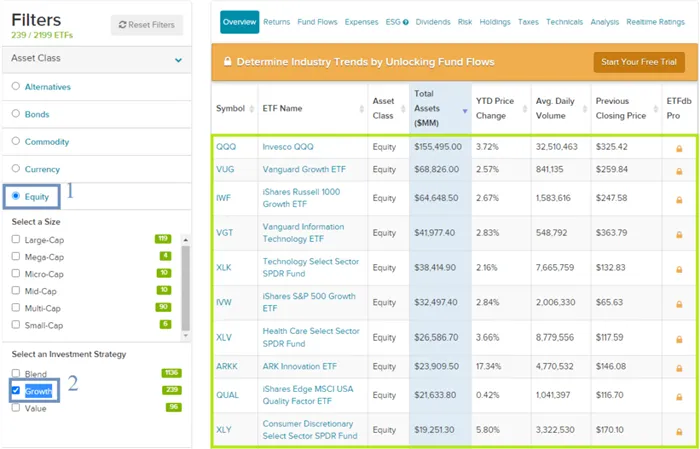

Для новичков (и не только) хорошим способом составить список потенциальных акций роста является изучение того, во что инвестируют соответствующие биржевые фонды (ETF, специализирующиеся на данном конкретном классе акций).

Акции роста vs Акции стоимости — отличия, что лучше купить

Термины «акции роста» и «стоимостные акции» существуют уже давно. Их также называют «историями роста» и «историями ценности». За последнее десятилетие эти термины становятся все более распространенными. Давайте проясним, чем они отличаются друг от друга и какую категорию лучше покупать, чтобы зарабатывать деньги.

Акции роста — это быстрорастущие компании с высокими темпами роста доходов и прибыли.

Акции роста характеризуются высокими базовыми мультипликаторами:

-

(капитализация к прибыли может быть 50 или даже 100); (капитализация к балансовой стоимости обычно выше 3); (капитализация к продажам выше 5); (капитализация с учетом долга к EBITDA выше 10),

«Акции роста» — это компании, которые в прошлом показали хорошие финансовые результаты и которые, как надеются инвесторы, будут продолжать делать это и в будущем. Б. Грэм

Деятельность растущих компаний обычно связана с инновациями и информационными технологиями (ИТ).

Инвесторы готовы платить премию за будущую прибыль компании. Однако нет уверенности, что темпы роста удастся сохранить, поэтому владельцы берут на себя значительный риск.

Чрезмерно высокие мультипликаторы характерны для акций роста.

До тех пор, пока темпы роста продаж остаются высокими, цены на акции будут показывать хорошие результаты.

Такие компании обычно практически не выплачивают дивиденды. Весь свободный денежный поток инвестируется в рост компании и покупку связанных компаний. Многие из этих компаний также осуществляют обратный выкуп акций, что еще больше повышает цены на них. Например, так поступают Apple, Facebook и Google.

Некоторые компании даже не имеют чистой прибыли, то есть они приносят убытки, но инвесторы все равно могут активно вкладывать в них средства из-за быстрого роста их бизнеса.

Поскольку большинство компаний являются новыми, почти все акции роста только недавно вышли на биржу. В то же время владельцы пытаются продать компанию по чрезвычайно высоким ценам, поэтому не все из них имеют положительную динамику после запуска. Некоторые из них были проданы по завышенным ценам:

Но есть и такие, которые растут. Facebook, например, значительно вырос с момента своего IPO.

Что такое акции стоимости простыми словами

В отличие от акций роста, акции стоимости уже созданы. Их доходы растут медленно. В основном они проводят лояльную дивидендную политику и выплачивают хорошие процентные ставки.

Измеренные по мультипликаторам, стоимостные акции стоят дешевле рынка и имеют значительный потенциал переоценки. Названа стратегия поиска таких компаний:

Поиск ценных акций может быть под силу только опытным инвесторам. В чем заключается сложность? Недостаточно найти дешевую компанию — необходимо также понять, почему ее стоимость должна расти в будущем. Возможно, девальвация на рынке отражает плохое будущее компании.

Уоррен Баффет, знаменитый прорицатель из Омахи, является сторонником такого подхода. Он всегда был в поиске таких компаний и стал одним из самых богатых людей в мире.

Стоимостные акции обычно выплачивают дивиденды, которые обеспечивают акционерам стабильный денежный поток.

Часто эти компании можно назвать цикличными. Например, их деятельность связана с продажей сырьевых товаров и металлов. Когда цены на мировом рынке металлов значительно падают, цены на акции также падают. Однако, когда цикл поворачивает вверх, цены на акции растут.

3. Критерии выбора стоимостных компаний

Грэм (автор книги «Разумный инвестор») установил следующие критерии при выборе ценных акций:

- Инвестируйте только в компании с рыночной капитализацией выше среднего. Это означает, что малые компании не подходят, поскольку они недостаточно защищены во время кризиса,

- Требования к мультипликаторам:

- P/E RATIO < 15;

- P/B < 1,5;

- (P/E) × (P/B) < 22,5;

- Текущие активы должны как минимум в два раза превышать текущие обязательства (кратность L/A),

- Компания должна быть прибыльной в течение последних 10 лет. Норма прибыли должна увеличиться как минимум на 1/3,

- Оборотный капитал больше, чем долгосрочная задолженность,

- Двадцать лет стабильных дивидендных выплат (относится к аристократическим плательщикам дивидендов),

Как купить акции и стоимости роста рядовому инвестору

Акции роста и вещества можно купить на фондовой бирже. Для допуска на фондовую биржу требуется регистрация у биржевого брокера.

Шаг 1. Зарегистрируйтесь на сайте брокера. Я рекомендую следующие компании:

- Finam (предложение: бескомиссионная торговля без комиссий навсегда).

- Брокер BCS

-

; ;

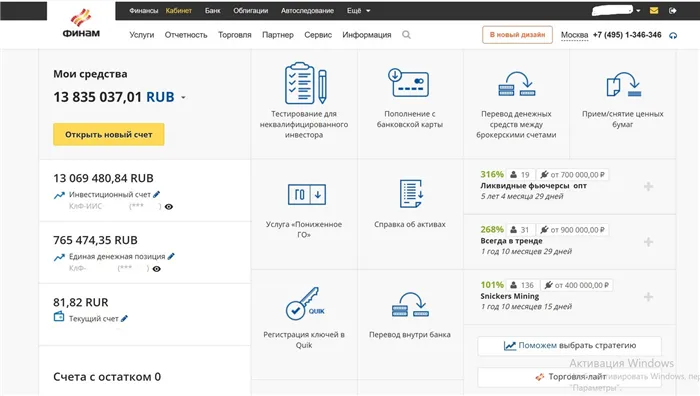

Шаг 2: Откройте брокерский счет. Это делается нажатием на кнопку «Открыть новый контракт».

Шаг 3: Заполните брокерский счет. Вы можете пополнить его обоими способами: наличными или банковским переводом. Вы можете пополнить счет на любую сумму. Комиссия за это не взимается. Брокер не устанавливает никаких максимальных или минимальных лимитов.

Шаг 4. Приобретение акций. Брокер предоставляет вам доступ к торговым терминалам, и вы можете выбирать, что покупать и по какой цене.

Торговый терминал — это программа, с помощью которой осуществляется торговля. Для компьютеров это Quik. Брокеры, представленные выше, имеют собственные мобильные приложения для торговли.

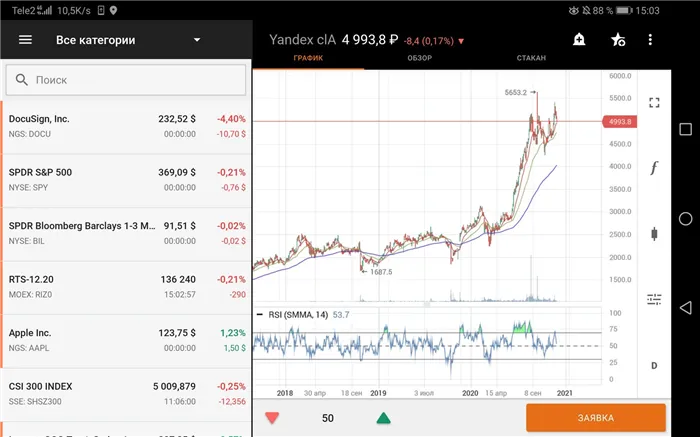

Например, таков интерфейс, если вы покупаете акции Яндекса (тикер YNDX) через мобильное приложение Finam Trade (Finam Broker):

Подробные инструкции о том, как покупать ценные бумаги с описанием, можно найти в статьях:

На нашем рынке практически нет акций Graham, отвечающих этим критериям. На 2021 год критериям соответствует только Сургутский пр. и условно «Интер РАО», En+ Group и АФК «Система».

По состоянию на 2021 год на российской фондовой бирже в виде депозитов ценных бумаг представлено всего несколько ИТ-компаний:

- Яндекс,

- Яндекс, Mail, Mailbox, Telegram, TCS (условно),

- TCS (условно), TCS (условно), TCS (условно), TCS (условно), TCS (условно), TCS (условно), TCS (условно), HeadHunter (условно), HeadHunter (условно),

- Озон (условно),

- Русагро (произвольно),

- НОВАТЭК (произвольно),

- FixPrice (произвольная),

- Американские компании также начали торговать на нашей бирже. Там находится большое разнообразие растущих компаний.

В качестве альтернативы вы можете купить готовую корзину акций роста через ETF. На нашем рынке есть только один такой фонд — FXIT.

Существуют также фонды за рубежом:

Invesco QQQ (QQQ),

- iShares Russell 1000 Growth ETF (IMF),

- Vanguard Growth ETF (VUG),

- iShares S&P 500 Growth ETF (IVW),

- iShares Russell Midcap Growth ETF (IWP),

- iShares Edge MSCI USA Momentum Factor ETF (MTUM),

- Vanguard Small Cap Growth ETF (VBK),

- Для приобретения этих ETF требуется статус квалифицированного инвестора. Можно приобрести их напрямую через иностранных брокеров без статуса, но тогда вы должны самостоятельно отчитываться о них перед налоговыми органами.

Однозначного мнения о том, какая из двух стратегий более выгодна, нет. Каждый инвестор делает свой выбор, исходя из собственных целей и инвестиционного горизонта. Самое главное — не придерживаться какого-то одного подхода, а диверсифицировать его.

Важно. Я веду этот блог уже почти 10 лет. На протяжении всего этого времени я регулярно публиковал публичные отчеты об инвестициях. В настоящее время мой портфель государственных инвестиций составляет более 5 000 000 рублей.

Акции стоимости

Я регулярно получаю много вопросов и специально для читателей разработал курс «Ленивый инвестор», который шаг за шагом показывает, как привести в порядок личные финансы и эффективно инвестировать в различные активы. Я рекомендую вам посетить хотя бы одну неделю бесплатного обучения.

Если вам интересна практика и то, во что я лично инвестирую прямо сейчас, присоединяйтесь к Клубу ленивых инвесторов.

Стратегия стоимостного инвестирования стала всемирно известной благодаря У. Баффету. Его главным идеологом был Бенджамин Грэм, автор книги «Разумный инвестор». Этот подход, по сути, заключается в поиске компаний, которые недооценены по сравнению с другими эмитентами в том же секторе. Основным методом выбора является сравнение нескольких. Позвольте мне напомнить вам самые важные из них:

— Соотношение между ценой акции и чистой прибылью компании на акцию,

-

EV/EBITDA — соотношение между стоимостью компании и ее доходами до уплаты налогов, амортизации и т.д,

- Долг/EBITDA — соотношение между обязательствами и прибылью,

- P/S — соотношение между капитализацией компании и ее доходами.

- Опытные инвесторы также используют вспомогательные мультипликаторы. Они учитывают тот факт, что не все они одинаково применимы ко всем секторам. Например, P/S, последний в списке, не подходит для банков и других секторов с нематериальными активами.

Оценка фондового рынка сама по себе не говорит о том, относится ли компания к числу недооцененных компаний. Снижение цены актива также не должно быть причиной для этого. Это может быть результатом общего падения рынка или коррекции после необоснованного роста.

Среди инвесторов считается хорошей практикой изучать финансовую отчетность компании и рассчитывать интересующие показатели. Однако последние услуги помогают сэкономить время. Один из них — smart-lab.ru. Согласно опубликованным там данным, среди российских компаний недооцененными на основе коэффициента P/E могут быть следующие.

СахалинЭнерго,

- Башинформсвязь,

- большинство МРСК,

- Алроса Нюрба.

- Как я анализирую акции «Лукойла».

Акции «Лукойла»: мой анализ перспектив.

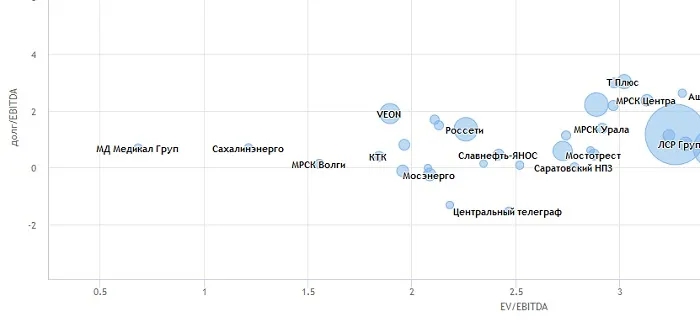

На графике ниже вы можете увидеть мультипликаторы EV/EBITDA и DOL/EBITDA. Чем ближе компания находится к вершине координат, тем она привлекательнее.

Существует эмпирическое правило, согласно которому чем меньше множитель, тем лучше. Однако важно помнить, что отрицательное соотношение EV/EBITDA является признаком того, что компания теряет деньги.

Чтобы определить, какие американские акции являются стоимостными, достаточно изучить состав индекса S&P 500 Value Index.

Прежде чем купить недооцененную акцию, рассмотрите причины отношения рынка к этой конкретной акции. Если низкие цены относительно «справедливой стоимости» вызваны ненадежными слухами или факторами, которые вскоре перестанут существовать, покупка оправдана. Поэтому инвестиции в стоимость должны осуществляться только в соответствующем секторе. В противном случае существует риск, что инвестор неправильно оценит ситуацию и купит ценные бумаги, которые не принесут дохода. Низкие мультипликаторы не являются гарантией того, что цены на акции скоро вырастут. Основными причинами этого могут быть:

Этот термин относится к ценным бумагам, темпы роста цен которых выше рыночных. На фондовом рынке США принято сравнивать показатели актива с изменениями индекса S&P 500. Организация, которая его рассчитывает, ввела еще один индекс, чтобы облегчить жизнь инвесторам. Он называется S&P 500 Growth Index.

Акции роста

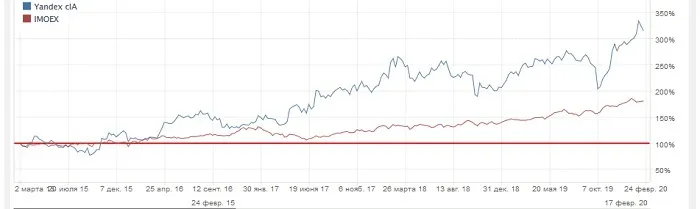

К растущим акциям в России можно отнести, например, Yandex. На графике ниже показаны значения за последние 5 лет в сравнении с индексом Мосбиржи. Это показывает, что акции почти удвоили свои показатели, несмотря на падение.

Акции растущих компаний обычно оцениваются не только на основе мультипликаторов. Более того, мультипликаторы в данном случае могут ввести в заблуждение. Их стоимость может быть переоценена по сравнению с другими компаниями сектора, но это не должно отталкивать от покупки. Компании роста характеризуются высокими инвестициями в развитие бизнеса и, соответственно, низкими или нулевыми дивидендными выплатами. Однако цены на акции не растут постоянно. Они могут падать на фоне негативных новостей.

Подходят ли акции полупроводниковых компаний для долгосрочного инвестора?

Дефицит микросхем и акции полупроводниковых компаний

Трудно выделить какой-то один фактор, который делает акции конкретной компании акциями роста. Это должно быть то, что дает компании значительное конкурентное преимущество и позволяет ей превзойти других участников отрасли. Однако нет никакой гарантии, что актив будет расти одинаковыми темпами в течение многих лет.

Например, такая традиционная растущая компания, как Netflix, постепенно теряет позиции, потому что она больше не является уникальным поставщиком контента. Disney и другие конкуренты с аналогичной продукцией все больше обгоняют ее на рынке. Аналогичная ситуация сложилась и с компанией Apple. Доля компании на рынке смартфонов снизилась. Ключ к дальнейшему успеху теперь лежит в расширении в новых областях, таких как игровые платформы и потоковое видео.

Какая из двух стратегий будет преобладать, зависит от оцениваемого периода времени. Например, для инвестора, вкладывающего средства в американские компании после Великой рецессии, стоимостное инвестирование к 2020 году принесет в десять раз больше прибыли, чем акции роста.

Что выбрать инвестору

Однако если посмотреть на последние пять лет, то мы обнаружим, что Vanguard’s S&P 500 Value Index ETF, фонд, инвестирующий в стоимостные акции на рынке США, вырос с $89,14 до $126,77, то есть в полтора раза. Фонд акций роста, который инвестирует в компании, входящие в индекс S&P 500 Growth Index, вырос с $102,12 до $189,75, то есть почти в два раза. Более того, сегодня рынок гораздо справедливее, чем в начале карьеры У. Баффетта. Поэтому найти свою кока-колу будет гораздо сложнее.

Сегодня многие инвесторы используют комбинированный подход. В основном для этого используются различные брокерские счета. В одном из них участник рынка инвестирует свой личный фонд облигаций и отдает предпочтение стабильным компаниям, ценные бумаги которых можно охарактеризовать как value stocks. В другом случае он инвестирует в быстрорастущие инструменты и продает их после очередного ралли.

Идея держать акции роста в течение нескольких десятилетий менее привлекательна. Это происходит потому, что рыночное преимущество быстро переходит от одного игрока к другому. Поэтому компания, которая сегодня демонстрирует хорошие результаты, через 10-20 лет может оказаться на обочине рынка. Другим недостатком этой стратегии является отсутствие или низкие дивидендные выплаты.

Прибыль на акцию в оценке стоимости компании

Почему прибыль на акцию так важна

Многие западные инвесторы предпочитают вкладывать средства в сбалансированные фонды и доверяют выбор соотношения между акциями роста и стоимости опытному менеджеру. Такие ETF еще не представлены на российском рынке.

В целом, рост компании часто означает рост ее акций. Однако не все растущие компании одинаковы, что означает необходимость тщательной оценки рисков и постоянной активной осведомленности. Инвестиции в рост могут принести одни из самых высоких доходов, но также несут в себе значительные риски.

При сравнении исторических показателей этих двух типов акций, каждый доход должен оцениваться с учетом его временного горизонта и волатильности, а значит и риска (связанного с его достижением).

Акции роста или акции стоимости: какие из них лучше?

Стоимостные акции, по крайней мере, в теории, считаются менее волатильными и менее рискованными. Отчасти это объясняется тем, что они, как правило, встречаются в более крупных и известных компаниях. И даже если они не вернутся к целевой цене, прогнозируемой аналитиками, они все равно могут приобрести относительно большую стоимость, тем более что по этим акциям часто выплачиваются дивиденды.

В то же время компании, выпускающие акции роста, обычно предпочитают не выплачивать дивиденды и вместо этого реинвестируют нераспределенную прибыль в компанию для дальнейшего роста и расширения. Вероятность потерь для инвесторов здесь также может быть выше, особенно если компания не сможет соответствовать ожиданиям роста.

Например, компания с активно рекламируемым (и, казалось бы, многообещающим) новым продуктом может столкнуться с резким падением курса акций, если по какой-либо причине продукт окажется неудачным. Акции роста обычно имеют самый высокий потенциал прибыли, но и самый высокий риск для инвесторов.

На первый взгляд кажется, что акции роста обеспечат наилучшую доходность при долгосрочном инвестировании, но на самом деле все наоборот. Аналитик Джон Дауди опубликовал на сайте Seeking Alpha отчет, в котором он разделил акции на категории, отражающие как риск, так и доходность акций роста и стоимости в секторах малых, средних и крупных капиталов.

Анализ исторических показателей

Исследование показывает, что с июля 2000 года по 2013 год, когда проводилось исследование, стоимостные акции превосходили акции роста с поправкой на риск для всех трех уровней капитализации — хотя они были значительно более волатильными, чем их коллеги из числа акций роста.

Однако за более короткие периоды времени результат оказался прямо противоположным. С 2007 по 2013 год акции роста обеспечили более высокую доходность в каждой категории капитализации. В конечном итоге, автор был вынужден заключить, что исследование не дало реального ответа на вопрос, действительно ли один тип акций превосходит другой с поправкой на риск. Он пояснил, что победитель в каждом сценарии зависит от периода времени, в который проводилось исследование.

Однако в 2015 году Крейг Исраэльсен опубликовал еще одно исследование в журнале «Финансовое планирование». Он представил показатели роста и стоимости акций (для тех же уровней капитализации, о которых говорилось выше) за 25-летний период с начала 1990-х годов до конца 2014 года.

Другое исследование

Результаты этого исследования показывают, что для компаний с крупной капитализацией стоимостные акции обеспечили среднегодовую доходность, которая была примерно на три четверти процента выше, чем у акций роста. Разница была еще больше для акций средней и малой капитализации.

Однако исследование также показало, что в каждом скользящем пятилетнем периоде исследования доходность акций стоимости и роста была примерно одинаковой для компаний с крупной капитализацией. Для компаний с малой капитализацией стоимостные акции превосходили акции роста примерно на три четверти в течение этих периодов, но когда доминировали акции роста, разница между ними часто была намного больше, чем когда побеждали стоимостные акции. Однако почти в 90% скользящих десятилетних периодов стоимостные акции с малой капитализацией превосходили акции роста (аналогичная картина наблюдается и для акций средней капитализации).

Когда вы начнете изучать акции роста, вы неизбежно обнаружите, что не все они одинаковы. Хорошая новость заключается в том, что это создает множество краткосрочных и долгосрочных возможностей для инвестирования в них.

Критерии выбора акций роста

При выборе акций роста следует обратить внимание на определенные критерии, которые характеризуют лучшие из них. Победители часто имеют некоторые общие характеристики, такие как сильная команда менеджеров, хорошие перспективы роста или инновационная идея. Именно эти характеристики (а также некоторые другие, описанные ниже) заставляют инвесторов внимательнее присматриваться к анализируемым ценным бумагам. Вот пять важных моментов, на которые инвестор должен обратить внимание при выборе акций роста.

Поскольку растущие компании сосредоточены на увеличении прибыли и продаж, команда менеджеров будет играть важную роль. Для роста компании требуется инновационная команда менеджеров. Без них не будет роста.

Сильная команда лидеров

Инвесторы, покупающие акции роста, должны выбирать компании, в которых есть команда менеджеров с хорошим послужным списком и готовностью к инновациям. Вспомните Стива Джобса и Билла Гейтса как основателей инновационных компаний.

Хотя выявить следующего новатора нелегко, инвесторы должны обязательно провести исследование руководящей команды, прежде чем вкладывать деньги в акции. Последнее, чего вы хотите, — это оказаться в компании, которая следует за толпой, а не лидирует. Или, что еще хуже, они исчезают через шесть месяцев или год. Тщательный анализ команды менеджеров компании может быть простым способом отсеять некоторые бесперспективные и/или потенциально рискованные варианты.

Чтобы крупная компания могла расти, она должна находиться на рынке, который готов к росту или уже находится на стадии роста. Если отрасль достигла конца своего пути роста, она не считается растущим рынком. Например, сегодня, возможно, не лучшее время для инвестиций в поставщика оборудования для ПК, но это может быть хорошее время для запуска приложения для мобильного телефона.

Хороший растущий рынок

Компания, акции которой вы выбираете, должна иметь доминирующую долю рынка. Не стоит покупать акции игроков второго эшелона на развивающемся растущем рынке. Это означает, что инвесторы должны искать компании, которые могут поддерживать конкурентное преимущество. Выпускает ли компания много инновационных, успешных продуктов? Или она продолжает развиваться в том направлении, которое принесло ей первоначальный успех? Это вопросы, которые инвесторам обязательно нужно рассмотреть.

Помимо руководства компании и состояния отрасли, в которой она работает (и рыночной доли акций компании в этой отрасли), важны также показатели продаж компании. Вам нужна компания, продажи (и, соответственно, доходы) которой постоянно растут на протяжении нескольких кварталов (а не та, у которой рост нерегулярный или вялый).

Рекордно сильный рост продаж

Чем быстрее растет доход, тем больше вероятность роста акций. Более того, компании, которые увеличивают свои продажи и прибыль, являются привлекательными объектами для инвесторов. Что касается конкретных цифр, то здесь нет строгого и фиксированного правила. Тем не менее, стоит выбрать компанию, которая имеет, по крайней мере, высокие двузначные темпы роста.

Для новичков (и не только) хорошим способом получить представление о том, какие акции роста стоит рассмотреть, является проверка того, во что инвестируют соответствующие биржевые фонды (ETF, которые специализируются на данном классе акций).

Поиск акций роста с помощью скринера

Для новичков (и не только) хорошим способом составить список потенциальных акций роста является изучение того, во что инвестируют соответствующие биржевые фонды (ETF, специализирующиеся на данном конкретном классе акций).

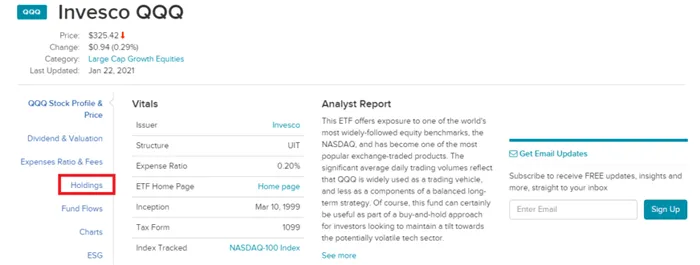

Затем перед вами появится список ETF (в зеленой рамке), инвестирующих в акции роста. Нажмите на один из них, например, на первый в списке, Invesco QQQ. Появляется карточка с подробной информацией о выбранном фонде. Затем выберите «Holdings» в меню слева:

В конце вы получите список 15 крупнейших компаний, акции которых включены в фонд:

В 2021 году инвесторы фокусировались на компаниях роста, но в 2022 году аналитики все больше ориентируются на передовых инвесторов, которые ищут стоимостные компании. Разница между ними заключается в скорости роста компании.

Чтобы найти акции роста, можно обратиться к индексу S&P 500 Growth Index, который включает десять самых быстрорастущих компаний мира. По состоянию на май 2022 года в их число входят Tesla, Nvidia, Home Depot и другие.

Как определить: стоимость или рост

К ценным компаниям часто относятся компании, производящие товары медицинского назначения, потребительские товары или работающие в энергетическом секторе. Индекс S&P 500 Value Index, например, содержит десять стоимостных компаний — в мае 2022 года это Berkshire Hathaway, Johnson & Johnson, Procter & Gamble, Coca-Cola Co, Walt Disney Co и другие.

Среди российских растущих компаний — OZON, которая только выходит на рынок. Компания находится на рынке совсем недавно и только инвестирует в свой рост, поэтому пока не стоит ожидать выплаты дивидендов. Кроме того, ПИК может выделиться среди растущих компаний — рыночный потенциал компании еще не исчерпан.

К числу стоимостных компаний, работающих в России, традиционно относятся производители нефти и газа. У них прочное финансовое положение и относительно стабильные дивидендные выплаты акционерам. Компании чувствуют себя устойчивыми перед лицом практически любого кризиса. Примерами таких компаний являются «Роснефть», «НОВАТЭК» и «Газпром». Долгосрочные инвестиции в такие компании в течение нескольких лет или месяцев могут защитить капитал от инфляции — в большинстве случаев бизнес этих компаний продолжает расти.

Чтобы определить, к какой категории относится компания, можно провести независимое сравнение фундаментальных показателей компании за 3-5 лет. Это поможет оценить потенциал роста продаж и увеличения прибыльности компании.

Выбор ценных бумаг зависит от склонности инвестора к риску: стоимостные акции лучше всего подходят для сохранения капитала и защиты от инфляции. Если инвестор готов идти на риск или верит в потенциал растущей компании, он может выбрать акции роста. Портфель может быть диверсифицирован по двум типам активов. Первые могут увеличить доходность портфеля, а вторые — сбалансировать риск и выплатить дивиденды.

Как и что выбрать: стоимость или рост

Приложение «Газпромбанк Инвестиции» облегчает поиск растущих и дорогих акций. Эксперты анализируют финансовые показатели компаний, публикуют подробные обзоры фондового рынка и эмитентов, а также учебные пособия и статьи для начинающих.

1 Акции растущих компаний — это ценные бумаги эмитентов, чьи доходы ежегодно растут быстрее рынка. Они имеют значительный потенциал для будущего роста.

Кратко

- 2 Ценные акции — это ценные бумаги эмитентов, чьи доходы стабильны, а бизнес находится на плато. Их цены обычно не имеют потенциала для быстрого роста, но сами компании выплачивают дивиденды и участвуют в обратном выкупе акций.

- 3 Ключевым моментом для инвестора является диверсификация. Сочетание активов помогает снизить инвестиционные риски.

- Данный отчетно-аналитический материал подготовлен компанией Newton Investments LLC исключительно в информационных целях. Оценки, прогнозы, касающиеся финансовых инструментов и изменений их стоимости, являются выражением мнения, подготовленного в результате аналитических исследований сотрудниками Newton Investments Ltd., и не должны рассматриваться как гарантии или обещания доходности инвестиций в такие финансовые инструменты. Это не реклама ценных бумаг. Она не является индивидуальной инвестиционной консультацией или предложением финансовых инструментов. Несмотря на то, что при подготовке информационного материала были предприняты все меры предосторожности, Newton Investments Ltd. не дает никаких гарантий или заверений относительно его точности, полноты или надежности.

Обратите внимание. Снижение значения мультипликаторов может быть связано с ростом продаж, снижением рисков и повышением дивидендов, но это не является гарантией того, что акции будут расти в обозримом будущем.

Выбрать успешную стратегию для фондового рынка непросто. Это не спекулятивная игра в технический анализ. Для большинства инвесторов более разумно покупать акции на долгосрочную перспективу, имея в виду конкретную идею. Давайте рассмотрим два популярных подхода к выбору акций и их вариации: Ставка на компании роста и компании стоимости.

Как выбрать акции на бирже: компании роста и компании стоимости

Использование наших материалов (полностью или частично) разрешается только при наличии активной ссылки на эти материалы. Представленная информация верна на момент публикации. Обновление 2020: Изменение названий фондов

В новостях фондового рынка очень часто говорят о компаниях роста и компаниях стоимости. Это ясно из самих названий. Однако в действительности все не так однозначно, и даже профессионалы фондового рынка иногда путаются. Если вы хотите инвестировать в фондовый рынок, вы должны знать разницу между инвестициями роста и инвестициями стоимости.

В основном, акции роста определяются как ценные бумаги, которые растут быстрее, чем в среднем по рынку. Это не обязательно должны быть акции новой технологической компании, которая закрепилась на фондовом рынке; это могут быть и акции «старой» компании — крупной международной корпорации, чей бизнес совершил скачок вперед. Как правило, это компании, обладающие уникальным преимуществом: уникальной технологией или продуктом.

«Компании роста» или все же «акции роста»?

Давайте сначала определим, какой рост мы имеем в виду: Рост акционерной стоимости или рост компании? Согласно классическому определению, он, конечно, говорит о корпоративном росте. Например, высокие темпы роста доходов. Особенно сейчас, а не в прошлом. Но если вы ищете акции, которые значительно выросли в цене в прошлом, их называют импульсными акциями. Помните, что рост в прошлом никоим образом не подразумевает рост в будущем.

Какой темп роста прибыли считается высоким? Это действительно дело вкуса, но часто лимит составляет 20% в год. Однако здесь есть исключение. Компании в циклических секторах (нефтегазовая промышленность, металлургия, тяжелая промышленность) иногда могут иметь высокие темпы роста доходов, например, из-за роста цен на сырьевые товары. Однако эти темпы роста не являются устойчивыми (поэтому они цикличны). Например, в 2017-2018 годах доходы Exxon Mobil выросли на 40%, что не делает ее компанией роста, так как ранее они сократились вдвое (с 2013 по 2016 год) из-за падения цен на нефть. В 2019 году доходы Exxon снова упали, а о крахе рынка углеводородов в начале 2020 года и говорить не стоит.

В конечном итоге, «акции роста» или «компании роста»? С одной стороны, логичнее говорить о «компаниях роста», поскольку они и есть компании роста. С другой стороны, мы инвестируем в акции, тогда как покупка облигаций растущей компании не является инвестицией в рост. Однако мы считаем, что термин «компания роста» является более подходящим, поскольку он фокусируется именно на характеристиках компании, в то время как термин «акции роста» часто используется для обозначения акций, которые демонстрируют значительное увеличение стоимости.

Что делает инвестирование в растущие компании таким популярным? Конечно, это желание купить на ранней стадии акции будущих Apple, Amazon, Facebook и других компаний, чтобы извлечь из них максимальную выгоду. Действительно, инвестиции в растущие компании могут принести доход выше рыночного. Например, за последние 25 лет годовая доходность индекса S&P Pure Growth составила 11,6%, в то время как годовая доходность индекса S&P 500 составила 10% (оба показателя указаны с учетом реинвестированных дивидендов).

Однако и здесь цена ошибки очень высока. Текущая стоимость растущих акций почти полностью зависит от будущих темпов роста. Снижение ожидаемого темпа роста всего на 1% может легко вызвать падение цены акций более чем на 10%. Это происходит на рынке каждый день в течение отчетного периода. По этой причине для инвестора растущей компании крайне важно понять, оправдаются ли ожидания относительно будущего роста компании.

Самым ярким примером неоправдавшихся ожиданий является крах «доткомов» в начале 2000-х годов. Индекс Nasdaq Composite, почти полностью состоящий из растущих компаний, потерял 75% своей стоимости за 2,5 года. Еще одна показательная история последнего времени — обвал акций 3D-принтеров в 2014-2015 годах.

Примерами компаний роста являются Amazon, Nvidia, Tesla, Netflix, Beyond Meat.

В этом случае термины больше не являются двусмысленными. В отличие от компаний роста, стоимостные компании следует называть акциями, а выражение «стоимостные компании» не является корректным. Основная идея стоимостного инвестирования заключается в покупке акций по низкой цене. Поэтому правильно: «компании роста», но «ценные акции».

Акции (компании) стоимости

Концепцию стоимостного инвестирования часто сравнивают с инвестированием в растущие компании. Поскольку справедливая стоимость акций девелоперских компаний зависит исключительно от будущих темпов роста, инвесторы не обращают внимания на такие финансовые мультипликаторы, как коэффициент цена-прибыль (P/E), тем более что многие девелоперские компании еще не являются прибыльными.

В отличие от них, стоимостные инвесторы склонны покупать акции, торгуемые со скидкой к финансовым мультипликаторам. С одной стороны, тот факт, что они уже торгуются с дисконтом, обеспечивает определенную защиту, поскольку даже в случае плохой информации акции не упадут так сильно, как акции роста. С другой стороны, есть надежда, что если результаты будут хорошими, то дисконт по мультипликаторам сузится, и акции будут расти больше, чем остальной рынок. Даже если результаты деятельности компании будут соответствовать ожиданиям, инвесторы могут рассчитывать на высокую дивидендную доходность.

Почему инвестирование в стоимость, возможно, является более популярной концепцией, чем инвестирование в рост? На это есть три причины:

Долгое время стоимостное инвестирование было синонимом правильного или фундаментально обоснованного подхода к инвестированию. Все началось с книги «Анализ ценных бумаг» Бенджамина Грэма и Дэвида Додда, опубликованной в 1934 году. А в 1970-х и 1980-х годах Уоррен Баффетт много пропагандировал стоимостное инвестирование.

Во второй половине 1990-х годов рост акций технологических компаний привел к снижению популярности стоимостного инвестирования, но ситуация изменилась в первом десятилетии 21-го века. Крах технологических акций укрепил престиж стоимостного инвестирования как «наиболее эффективной» формы инвестирования.

Концепция стоимостного инвестирования несколько проще в применении и более интуитивна для понимания. Для оценки справедливой стоимости акций, выпущенных растущей компанией, необходимо построить модель DCF (дисконтирование денежных потоков), что требует высокого уровня понимания компании. С другой стороны, многие стоимостные акции оцениваются на основе целевых мультипликаторов (коэффициент P/E, P/B, EV/EBITDA, EV/Sales), данные по которым можно легко найти в открытых источниках.

Долгое время стоимостное инвестирование было синонимом правильного или фундаментально обоснованного подхода к инвестированию. Это началось еще в книге Бенджамина Грэхема и Дэвида Додда «Анализ ценных бумаг», опубликованной в 1934 году. А в 1970-х и 1980-х годах Уоррен Баффетт много пропагандировал стоимостное инвестирование.

Во второй половине 1990-х годов рост акций технологических компаний привел к снижению популярности стоимостного инвестирования, но ситуация изменилась в первом десятилетии 21-го века. Крах технологических акций укрепил престиж стоимостного инвестирования как «наиболее эффективной» формы инвестирования.

Концепция стоимостного инвестирования несколько проще в применении и более интуитивна для понимания. Для оценки справедливой стоимости акций, выпущенных растущей компанией, необходимо построить модель DCF (дисконтирование денежных потоков), что требует высокого уровня понимания компании. С другой стороны, многие стоимостные акции оцениваются на основе целевых мультипликаторов (коэффициент P/E, P/B, EV/EBITDA, EV/Sales), данные по которым можно легко найти в открытых источниках.

Долгое время стоимостное инвестирование было синонимом правильного или фундаментально обоснованного подхода к инвестированию. Это началось еще в книге Бенджамина Грэхема и Дэвида Додда «Анализ ценных бумаг», опубликованной в 1934 году. А в 1970-х и 1980-х годах Уоррен Баффетт много пропагандировал стоимостное инвестирование.

Если вам интересна практика и то, во что я лично инвестирую прямо сейчас, присоединяйтесь к Клубу ленивых инвесторов.

Недостатки и возможные риски

Следует также понимать, что недооцененные облигации могут быть результатом серьезных финансовых проблем компании. Прежде чем покупать облигации по заманчивой цене, узнайте, не обанкротилась ли компания-эмитент или не является ли она крупным должником. Потому что если у компании плохая кредитная история, ни один частный или государственный инвестор или кредитор не поможет ей, и, следовательно, она обанкротится.

Таким образом, девальвация облигаций может быть как фиктивной, так и реальной. В последнем случае инвестор принимает на себя значительные финансовые риски.

И даже если цена акций вырастет, она никогда не будет расти так быстро, как в случае с акциями роста. Поэтому инвестировать в них имеет смысл только в долгосрочной перспективе.

Профессиональные инвесторы считают, что для достижения успеха портфель должен содержать разнообразные облигации. Это минимизирует риск и повышает вероятность получения стабильного и высокого пассивного дохода.

Все ценные бумаги следует приобретать на авторитетных биржах, услуги которых не только позволяют трейдерам изучать индексы изменения цен за определенный период времени. Они позволяют трейдерам быть в курсе потенциальных рисков, предоставляя самый высокий уровень информации о финансовой деятельности выбранной компании в режиме реального времени и ее текущем положении на рынке.