Вы можете внести деньги на свой счет в СберИнвестмент любым удобным способом, включая конкурирующие банки. Переводы могут осуществляться в рублях, евро, долларах США, швейцарских франках и британских фунтах.

Схема представляет собой специальное брокерское подразделение, которое может использоваться физическими лицами с целью инвестирования и получения прибыли. Сбер Инвестментс» является частью инвестиционной компании, которая в свою очередь является дочерней компанией Сбербанка, крупнейшего государственного банка в Российской Федерации.

Платформа предоставляет российским гражданам возможность покупать ценные бумаги организации, а также проводить валютные операции и другие процессы, которые так или иначе связаны с активами.

Сервис работает с 2018 года и в настоящее время пользуется высоким спросом среди потенциальных пользователей.

Некоторое время назад сервис был выделен в отдельный инструмент под названием Sber Investments (который был разработан как отдельное кроссплатформенное мобильное приложение).

Основным преимуществом программы является месячный пробный период, в течение которого пользователи могут ознакомиться с возможностями платформы, получить необходимые знания для осуществления правильных инвестиций, проконсультироваться с экспертами и т.д. Если вам не понравится услуга, вы можете отказаться от нее после пробного периода.

Сервер Sberbank Investments считается самым надежным и качественным брокерским сервером, так как обладает широкими возможностями и повышенным уровнем безопасности.

Как пользоваться — инструкция для инвестора

На самом деле, его довольно просто использовать для инвестиционных процессов, поэтому даже пользователь, который никогда не работал с подобными платформами, сможет понять последовательность действий.

Процесс довольно прост и включает в себя несколько последовательных шагов, которые в конечном итоге приводят к желаемому результату:

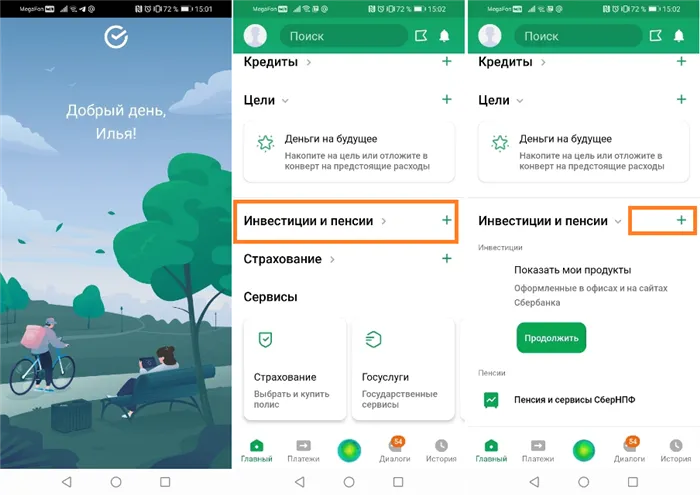

- Сначала необходимо открыть брокерский счет или выбрать инвестиционную стратегию из «готовых решений», доступных в Сбербанк Онлайн,

- Есть и другой вариант: сначала устанавливается приложение «Сбер Инвестор», после чего пользователю предоставляется возможность потренироваться в демо-версии, а затем открывается брокерский счет.

Стоит отметить, что демо-версия служит для ознакомления пользователя с функциями приложения и отработки процедур покупки и продажи ценных бумаг.

В этом случае не возникает никаких затрат или доходов; это просто пробный запуск платформы.

Пробная версия включает использование приложения в гостевом режиме, поэтому вам не придется платить реальные деньги. Если вас устраивает программа, вы можете продолжать использовать ее как стандартное приложение, в противном случае вам нужно просто выйти из своей учетной записи и удалить приложение.

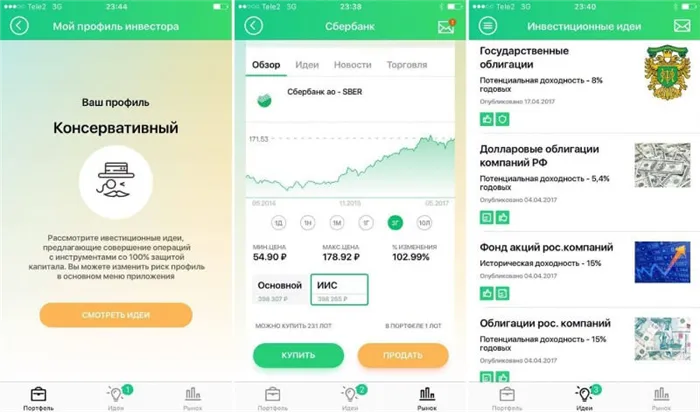

Как в приложении, так и на официальном сайте есть несколько разделов, где можно узнать о работе с приложением и работе на бирже или предпринять необходимые действия. Основными разделами являются:

- «Мои счета» — главная страница приложения, которая содержит детали всех существующих счетов и индивидуального инвестиционного счета и предоставляет информацию обо всех суммах на счетах.

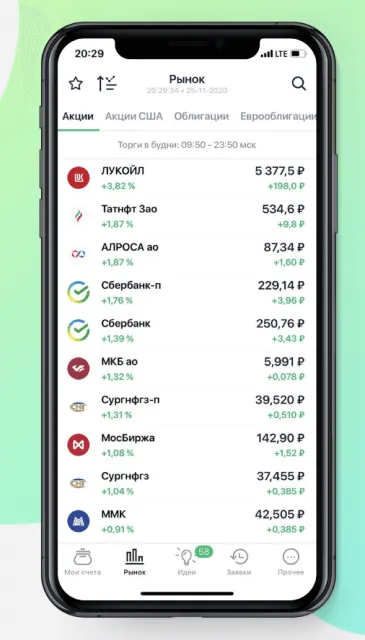

- Рынок» — это место, где покупаются ценные бумаги и совершаются валютные операции. Изучение рынка поможет вам совершать наиболее выгодные покупки, просматривая график динамики цен на активы. В этом разделе вы также можете просмотреть все последние новости о валютах и ценных бумагах.

- «Идеи» — здесь вы найдете подробную информацию о различных ценных бумагах и получите возможность выбрать наиболее привлекательный вариант или даже самостоятельно составить инвестиционный портфель.

- «Ордера» — все текущие сделки, а также ордера на покупку или продажу ценных бумаг.

- «Другое» — пополнение своего счета и снятие с него заработанных средств, возможность установки приложения для входа и обращения к сотрудникам банковского учреждения для получения ответов на вопросы/решения возникающих проблем с функционалом платформы.

Личный кабинет «Сбербанк Инвестиции»

В личном кабинете, который можно открыть как в мобильном приложении Сбер Инвестиций, так и на официальном сайте банковской компании, можно просмотреть все данные по имеющемуся брокерскому счету. Доступ к личному кабинету возможен в любое время дня и ночи, поэтому пользователь может войти в систему и выполнить определенные операции в любое время.

При необходимости вы можете обратиться за помощью к сотрудникам банка (если у вас возникли проблемы с технической частью платформы, входом в личный кабинет и т.д.).

В личном кабинете можно также просматривать статистику и обновленные данные о стоимости ценных бумаг. Если вы будете регулярно следить за состоянием своего счета, вы сможете решить, когда выгоднее всего покупать или продавать те или иные активы.

На личном столе вы можете покупать и продавать активы, видеть определенные изменения за выбранный период и т.д.

При необходимости вы можете ознакомиться со всеми функциями личного кабинета в разделе «Помощь» или просто обратиться к сотруднику банка за подробной консультацией.

Если пользователь не готов потерять связь со своими деньгами на три года, ему стоит предпочесть простой брокерский счет.

О программах для инвестирования

Большая часть инвестированного капитала является гарантийным капиталом и вкладывается в активы, которые приносят прибыль независимо от экономической ситуации в стране.

Эти активы включают:

- Депозиты в Сбербанке и других авторитетных финансовых учреждениях; ,

- Корпоративные облигации.

Оставшиеся средства инвестируются в работающие идеи — инвестор сам выбирает, куда направить свои деньги и какой вид счета открыть в Сбербанке.

Они могут быть следующими:

- Новые технологии. Деньги инвестируются в развитие компаний, которые разрабатывают и внедряют инновационные идеи. Капитал защищен.

- Фонд глобальных облигаций. Деньги инвестируются в ценные бумаги мирового рынка. 85% активов инвестировано в акции и облигации солидных компаний, остальное — в менее солидные компании.

- Потребительский рынок США. Инвестиции направлены на рост компаний, производящих потребительские товары, путем покупки акций. Колебания на валютном рынке могут предоставить дополнительные возможности для получения прибыли.

В случае неудачных денежных сделок вы должны получить обратно свою ставку.

Процедура оформления инвестиционного депозита

Вклад можно сделать только лично в определенных отделениях Сбербанка. Его нельзя сделать дистанционно.

Инвестор выбирает один из методов, предлагаемых банком:

- делать инвестиции с брокерского счета.

- осуществлять инвестиции с помощью менеджера, предоставленного Банком.

Чтобы сделать инвестиции в Сбербанке, вы должны сделать инвестиции через брокера, предоставленного посредником

- выбрать подходящую ветку

- посетите его и возьмите с собой паспорт,

- выбрать инвестиционный фонд, в который будет вложена рисковая часть капитала,

- заключить договор с банком.

В зависимости от стратегии, которой намерен придерживаться инвестор-инвестор, он действует по-разному:

- Брокерский индивидуальный инвестиционный счет — перевести на него деньги от 1 тыс. до 1 млн и вложить их:

- в облигации Сбербанка (безопасный и прибыльный метод с низким риском),

- в акциях и других ценных бумагах фондового рынка,

- в готовые инвестиционные инструменты.

Открытие единого инвестиционного счета с доверительным управлением — удобный способ для тех, кто сам не обладает достаточными знаниями. Он характеризуется высокой ликвидностью активов и качеством управления фондами командой Сбербанка.

- Воспользуйтесь стратегией сбережений с низким риском.

Деньги перечисляются на счет любым способом и вносятся наличными. После подписания договора клиент получает данные для пользования Сбербанк Онлайн, в дальнейшем можно вносить деньги дистанционно. Управление счетами также может осуществляться в электронном виде.

Рекомендуется заранее получить подробную консультацию. Для этого вы можете связаться со специалистами любым способом:

- Позвонив по российскому номеру телефона,

- вызов номера для звонка из другой страны,

- Если вы перезвоните, вам необходимо подать заявку.

Как закрыть инвестиционный депозит

Досрочное расторжение инвестиционного контракта невыгодно и влечет за собой убытки. Если вам необходимо снять деньги в силу обстоятельств, вы можете попросить об этом лично. Эта мера должна быть обоснована.

Доход, полученный до этого момента, используется для оплаты банковских услуг. Внесенные средства возвращаются в полном объеме, если деньги находились на счете не менее 2 лет. Если сумма вклада составляет 400 тысяч рублей, то вероятность возврата неполной суммы инвестиции увеличивается.

По истечении срока действия контракта счет закрывается, если владелец инвестиций решит снять деньги.

Инвестиции — это вложение денег с целью получения прибыли. Вы можете инвестировать в акции, облигации, недвижимость и валюту. Вложение денег на счет, приносящий проценты, также является инвестицией.

Какие услуги доступны для инвесторов в Сбере?

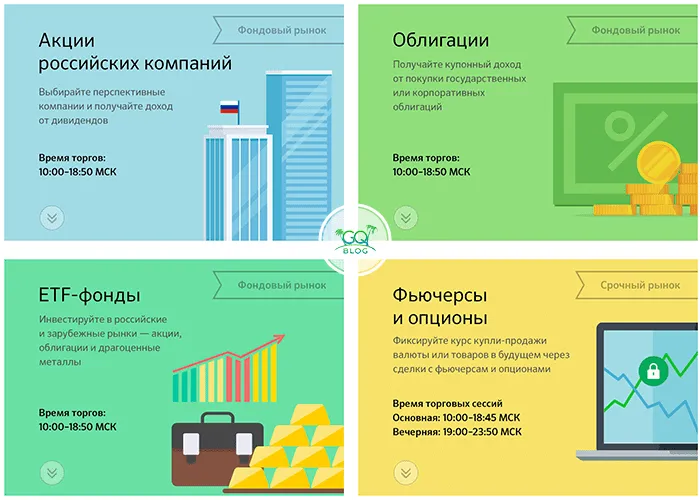

В Сбербанке вы можете торговать на фондовом и валютном рынках, покупать и продавать акции и облигации в иностранной валюте, иметь доступ к фьючерсам и опционам (это рискованные инвестиции для опытных инвесторов).

В общей сложности Сбербанк предлагает инвесторам семь видов услуг:

- Акции российских компаний на Московской фондовой бирже,

- товарные фьючерсы,

- опционы на фьючерсные контракты, акции, индексы фондового рынка и иностранные валюты,

- Сделки с еврооблигациями на внебиржевом рынке,

- акции зарубежных компаний (США, Европа),

- инвестиции по секторам — ETFs.

- С чего начать и как заработать? Куда вложить деньги в 2021 году? Прежде всего, вам необходимо стать клиентом Сбербанка и открыть счет. Вы можете инвестировать в Сбербанк через обычный брокерский счет или через индивидуальный инвестиционный счет (ИИС).

« Сбербанк Инвестиции»: делаем первые шаги

Важно понимать, что особенностью инвестиционных фондов Сбербанка является их непредсказуемость. Инвестиции могут привести к большой прибыли и ощутимому капиталу, а может случиться так, что ваши надежды стать одним из самых богатых людей в мире окажутся напрасными. На официальном сайте Сбербанка указано, что средняя минимальная доходность для инвестора составляет 8% при низком риске.

Инвестиционный доход состоит из двух компонентов: Дивиденды (часть прибыли компании, распределяемая среди акционеров) и прибыль от продажи ценных бумаг (разница между ценой продажи и ценой покупки).

Каждый клиент Сбербанка может завести личный кабинет. Это можно сделать в офисе банка, на сайте, в терминале или в банкомате.

Как открыть личный кабинет в Сбербанке

Вам необходимо зарегистрироваться, для чего нужна действующая банковская карта Сбербанка и номер мобильного телефона.

С компьютера зайдите на сайт Сбербанка, нажмите на опцию «Регистрация» и в открывшемся окне введите номер телефона и номер карты. После этого вы получите SMS с кодом. Введите его в специальное поле. Затем попадаем на страницу для регистрации и ввода пароля. Мы составляем его, а также указываем здесь свой адрес электронной почты. Завершите регистрацию.

Вставьте банковскую карту в банкомат или терминал, введите PIN-код и получите распечатку идентификатора и пароля. В банкомате вы получите чек с данными для онлайн-доступа к Сбербанку.

Если у вас нет доступа в Интернет, обратитесь в отделение банка. Сотрудник сделает это за вас. Не забудьте взять с собой паспорт.

Sberbank Investments Server считается самым надежным и качественным брокерским сервером, так как обладает широкими возможностями и повышенным уровнем безопасности.

Сервер Sberbank Investments считается самым надежным и качественным брокерским сервером, так как обладает широкими возможностями и повышенным уровнем безопасности.

Можно ли заработать на инвестициях в Сбербанке? Мнение экспертов

У российских граждан есть множество вариантов инвестирования своих средств. Выбор зависит от цели и сроков создания богатства, финансовых возможностей и терпимости к риску. Рассмотрим наиболее популярные варианты инвестирования через Сбербанк.

Куда вложить деньги физическим лицам

Обычный человек не может совершать прямые сделки с ценными бумагами. Для этого требуется профессиональный участник рынка — брокер. Брокерский счет эквивалентен наличию собственного кошелька. Со своего брокерского счета вы покупаете валюту или ценные бумаги, то есть инвестируете, чтобы получить доход.

Инвестиции через брокерский счет

Вы можете открыть бесплатный брокерский счет в приложении Сбербанк Онлайн. Вы также можете приобрести различные активы через мобильное приложение «Сбербанк Инвестор» и торговые терминалы КВИК.

Сбербанк позволяет проводить операции на различных рынках:

Фондовый рынок (акции, облигации, взаимные фонды, ценные бумаги и депозитарные расписки),

- Валютные рынки (доллары, евро),

- Деривативы (фьючерсы, опционы, форвардные контракты)

- Внебиржевые (акции и другие ценные бумаги в иностранной валюте).

- Облигации являются наиболее консервативным инвестиционным инструментом. Правительство выпускает облигации и тем самым заимствует деньги у инвестора. Проценты (купонный доход) выплачиваются за период выпуска ценной бумаги. В конце оговоренного срока государство обязано погасить облигации по номиналу.

Инвестиции в облигации

Вы можете сменить брокера в любое время, переведя свой инвестиционный портфель на новую платформу. Мы рекомендуем вам ознакомиться с условиями инвестирования в Тинькофф. К вашим услугам: бесплатное обучение, акции в подарок за пройденные курсы и программа развития акций на 3 месяца! Инвестируйте с выгодой, нажав здесь👈

Облигации выпускаются на фиксированный срок, обычно от 1 до 10 лет. Они торгуются на бирже, и владелец может продать их в любой момент. Таким образом, он сохраняет купонный доход, который начисляется за каждый день владения.

Наиболее важным показателем для определения общей доходности облигации является доходность к погашению. Номинальная стоимость большинства облигаций при их выпуске составляет 1 000 рублей. После их выпуска их цена меняется: она становится выше или ниже номинальной стоимости в зависимости от спроса, процентной ставки центрального банка и других факторов. Текущая цена облигации также изменяет доходность при погашении. Чем ниже рыночная цена, тем выше доходность к погашению.

Вы покупаете 1-летнюю облигацию стоимостью 1 000 рублей с купоном 8%, выплачиваемым раз в полгода.

Однако вы решаете продать облигацию на вторичном рынке через 3 месяца (91 день). Цена продажи равна цене покупки, например, 1005 рублей + сумма НКД (накопленного купонного дохода) за период владения 19,94 рубля. То есть при продаже вы получаете 1024,94 рубля.

В следующую дату выплаты купона покупатель получает доход не за фактический период владения купоном, а за весь купонный период, восстанавливая амортизированный купонный доход.

Чтобы купить облигацию, необходимо открыть брокерский счет и перевести на него деньги. Все это можно сделать онлайн в Сбербанке. Вы можете инвестировать через мобильное приложение «Сбербанк Инвестор». На вкладке Рынок вы можете выбрать интересующие вас облигации. Для каждой облигации отображается текущая цена, доходность к погашению, сумма НКО, купонный доход, дата следующего платежа и дата погашения.

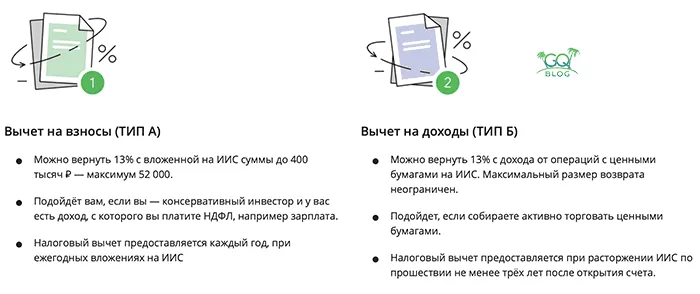

ИИС — это особый тип брокерского счета управления или счета доверительного управления. Это хороший и законный способ сэкономить на налогах при инвестировании в российский финансовый рынок.

Индивидуальный инвестиционный счет (ИИС)

Чтобы ответить на вопрос, как заработать на инвестициях в Сбербанк и стоит ли это делать, необходимо рассмотреть преимущества и недостатки выбора этого брокера.

Стоит ли инвестировать в Сбербанке?

Надежность, стабильность,

- возможность открытия IIS,

- наличие мобильного приложения,

- низкие комиссионные для тарифа «Независимый»,

- купоны и дивиденды могут быть переведены на обычный счет. Затем вы можете пополнить свой МИМ или потратить его на собственные нужды.

- Непрактичное, неинформативное приложение с ограниченной функциональностью,

- ожидание SMS-подтверждения и трата времени на покупки,

- приложение часто зависает,

- ограниченный выбор вариантов инвестирования, отсутствие доступа к Санкт-Петербургской фондовой бирже для покупки акций американских компаний,

- сомнительные предложения: Доверительное управление, инвестиционные облигации, инвестиционное страхование жизни,

- неработающая поддержка, медленный ответ или полное отсутствие ответа,

- Многие пользователи оставляют негативные комментарии и выбирают другого брокера.

- Сервер Sberbank Investments считается самым надежным и качественным брокерским сервером, так как обладает широкими возможностями и повышенным уровнем безопасности.

Сервер Sberbank Investments считается самым надежным и качественным брокерским сервером, так как обладает широкими возможностями и повышенным уровнем безопасности.

Сбер» является организатором нескольких паевых инвестиционных фондов, управляемых его сотрудниками. Когда инвестор решает снять деньги с инвестиции, банк устанавливает срок возврата средств в три рабочих дня. Это означает, что клиент подает заявку в понедельник, поэтому устройство будет продано к четвергу.

Последний серьезный сбой произошел 25 ноября 2020 года, когда многие пользователи потеряли свои акции в компании OZON, которая только что вышла на рынок после IPO. Активная торговля новыми ценными бумагами только началась, их стоимость выросла на 40 %, но многие клиенты «Сбера» не смогли воспользоваться ими из-за технических проблем и понесли небольшие убытки.

На следующий день цена акций упала на 5 %. Сотрудники банка рекомендуют использовать для торговли терминал QUIK, который имеет гораздо больше возможностей, чем собственное мобильное приложение брокера.

Проблемы с программным обеспечением

Сбер» является организатором нескольких паевых инвестиционных фондов, управляемых его сотрудниками. Когда инвестор решает снять деньги с инвестиции, банк устанавливает срок возврата средств в три рабочих дня. Это означает, что клиент подает заявку в понедельник, поэтому устройство будет продано к четвергу.

На момент подачи заявки ликвидационная стоимость пая еще не была определена. В марте 2020 года, когда фондовый рынок переживал крутой спад, клиенты решили избавиться от своих активов, но потеряли часть своих денег из-за того, что заявки не были обработаны вовремя.

Выкуп акций

Большинство клиентов, инвестировавших деньги через Сбер в 2020 году, были приятно удивлены комиссиями, взимаемыми за торговые ордера. При покупке акций они намного дешевле, чем некоторые другие брокеры. У Sber нет ежемесячной платы, что не может не радовать.

Брокерские комиссии

Но комиссия в 1,5% за покупку государственных ценных бумаг вызывает удивление. Сбербанк — крупный брокер, услуги которого подходят для многих клиентов. Однако при большом количестве клиентов часто возникают ситуации, когда один человек не удовлетворен.

В случае с инвестиционными фондами многие клиенты недовольны уровнем комиссионных, некоторые инвесторы отмечают постоянные проблемы с программным обеспечением Сбера. Но при таком количестве негативных отзывов довольно сложно оценить процент недовольных клиентов.

Сбербанк предлагает полный доступ к основному рынку Московской биржи с доступом ко всем финансовым инструментам. Кроме того, клиенты могут торговать фьючерсами и опционами (форвардный рынок) и участвовать в сделках на внебиржевом рынке: Они могут покупать ноты DEPO, акции ETF и еврооблигации.

Заявки на вывод средств в приложении «СберИнвестор» принимаются круглосуточно, опция доступна на вкладке «Портфель». Это самый удобный способ, так как вы сразу видите сумму, доступную для снятия, и не требуется дополнительной аутентификации.

Как вывести деньги

Примечание: Поступления от продаж недоступны до завершения расчетов на торговой площадке, т.е. на 1-2 рабочий день после сделки.

Вы также можете снять деньги из Sber Investments:

По телефону. Снятие средств возможно в рабочее время банка, но не ранее 9.35 утра и не позднее, чем за 5 минут до закрытия банка. Оператор требует SMS-код или пароль от кодовой панели — специального средства идентификации для трейдеров, совершающих сделки по телефону через Сбер.

- Через QUIK. Меню «Расширения», выберите верхнюю вкладку «Неторговые поручения» и подменю «Вывод средств», затем вручную введите детали сделки и SMS-подтверждение.

- Средняя продолжительность денежного перевода составляет 2-5 часов. Если сделка не завершена в течение 2-3 рабочих дней, вы можете позвонить в службу технической поддержки. Также следует помнить, что банк может автоматически вычесть налог, когда вы будете снимать деньги.

Снять деньги с ИИС можно только один раз — при закрытии счета. Так работают не только инвестиции «Сбер», но и все индивидуальные инвестиционные счета в России.

Чтобы закрыть брокерский счет, необходимо ликвидировать все активы, подать имеющиеся средства на вывод и дождаться завершения транзакций. Затем брокер одобрит запрос на вывод средств, если на счете нет активных долгов.

Как закрыть брокерский счет в Сбербанке

В настоящее время Sber Investments не предлагает вам возможность закрыть свой брокерский счет через приложение. Вы можете сделать запрос по общей телефонной линии Сбербанка (номер 900). Это самый быстрый и простой способ. Если вы не можете дозвониться на линию, вы можете лично посетить отделение брокера в вашем городе. Этот вариант также удобен для пользователей, у которых на счету еще есть акции, и им нужно их продать, но нет доступа к приложению.

Примечание: обычные офисы Сбербанка не занимаются закрытием брокерских счетов, вы не можете сделать это через сайт или терминал Сбербанк Онлайн!

Требования для закрытия IIM практически одинаковы. У трейдера не должно быть долгов, активных сделок, открытых позиций и необеспеченных позиций. Все сделки должны быть завершены на момент подачи заявки. Основное отличие заключается в форме вывода средств: при ликвидации МИУ одновременно должно быть подано заявление о переводе средств на банковский счет. Активным трейдерам рекомендуется закрыть свой IESP как минимум через три года после открытия, чтобы получить максимальный налоговый вычет.

Прежде чем работать с брокером, взвесьте все плюсы и минусы сотрудничества с ним и сравните условия, ставки и комиссионные с предложениями конкурентов. Примите взвешенное решение и действуйте!

Это список предложений с возможностями пассивного дохода, которые вы можете использовать самостоятельно или с помощью профессионалов. Необходимое решение, особенно во время пандемии коронавируса, потому что вам даже не нужно выходить из дома, чтобы инвестировать и зарабатывать. Просто нажмите на кнопку «Инвестиции» на официальном сайте банка и оцените предлагаемые продукты. Для каждого из них имеется дополнительное описание. Новички часто спрашивают: стоит ли открывать МИУ в Сбербанке? Да, это очень удобно и быстро. Такой счет имеет особые преимущества и позволяет получить налоговый вычет в размере 13% от государства: на взнос или на доходы. Вы не можете торговать на фондовых рынках без такого счета или классического брокерского счета. Внимательно изучите предложения банка по пассивному доходу.

Номинальная стоимость облигаций составляет 1 000 рублей. Вы согласитесь, что это доступная сумма. По сравнению с другими продуктами, эти ценные бумаги предлагают более высокую доходность. Купон гарантирован — регулярная процентная ставка. Чтобы работать с этими ценными бумагами, вам необходимо:

Облигации

Откройте брокерский счет.

- Откройте счет у биржевого брокера.

- Установите «Сбербанк. Заявка «Инвестор» и управление счетом ценных бумаг.

- Установите «Сбербанк», «Сбербанк», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы», «Инвесторы». Вы можете работать с этими средствами:

Фонды

ETF торгуются на Московской бирже в рублях,

- фонды с минимальной начальной суммой в 1 000 рублей.

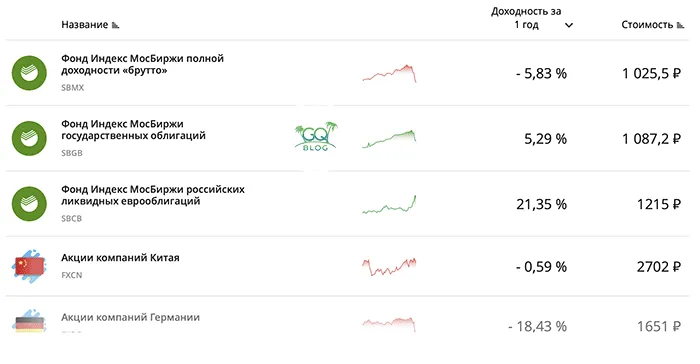

- В то время как биржевые фонды предназначены для определенной отрасли, например, взаимные фонды, управляемые конкретными компаниями, позволяют вам покупать конкретные акции и пополнять свой счет в любой день. Для простоты понимания важно рассмотреть основные индексные ETF, изучив рост или падение показателей каждого из них.

Приобретая акции Сбербанка, вы можете рассчитывать на возврат этих инвестиций из двух источников: рост цены ценных бумаг и дивиденды, выплачиваемые корпорацией в зависимости от результатов определенных периодов. Цена акции начинается от 10 рублей за акцию и обычно предлагается лотами. С условиями каждого предложения можно ознакомиться, щелкнув на его названии в списке. Например, выберите «Роснефть» или «Аэрофлот».

Инвестиции в акции

Чтобы сделать выбор, необходимо изучить список предлагаемых ценных бумаг и проанализировать, как развивалась их стоимость и доходность.

Эти онлайн-инвестиции являются долгосрочными инвестициями. Вы можете приобрести памятные или слитковые монеты для себя или в подарок, серебряные, палладиевые, платиновые и золотые слитки. Для того чтобы в будущем получать прибыль с их помощью, им необходимо

Инвестиции в драгоценные металлы

продать их как коллекцию,

- продают их в виде батончиков,

- поместить их на депозитный счет.

- Планируется открытие обезличенных металлических счетов. В этом случае на рынок поступает от 0,1 грамма.

Это практичное решение, особенно в период обвала фондового и валютного рынков. Клиентам предлагаются следующие варианты:

Инвестиции с защитой

Облигации Сбербанка,

- Страхование жизни Сбербанка, которое доступно в личном отделении,

- Сбербанк страхование жизни, Сбербанк страхование жизни доступно в личном кабинете,

- индивидуальный пенсионный план,

- личный пенсионный план, личный пенсионный план, индивидуальный пенсионный план, личный пенсионный план, стандартный банковский проект.

- Сначала необходимо зарегистрироваться на сайте и создать свой личный кабинет. Затем открывается брокерский счет или счет МИУ. Удобно начать с 1 000 крор рупий, но эксперты рекомендуют инвестировать не менее 30 000 крор рупий, чтобы эффект был более заметным. Затем решите, как вы хотите работать — с брокером или через управляющую компанию.

Доходность и условия работы

Первый вариант идеально подходит для тех, кто хочет создать свой собственный инвестиционный портфель, второй — для тех, кто не хочет вникать в тайны рынка и выбирает управление активами через банк. На сайте указано, что средняя минимальная доходность составляет 8% при низком уровне риска. Конечно, эту цифру можно постоянно увеличивать, добавляя инструменты с разным уровнем риска.

Глядя на брокерские ставки для клиентов, использующих инвестиции Сбербанка, позвольте мне рассказать вам кое-что о существующих торговых группах:

Тарифы на брокерское обслуживание в Сбербанк инвестиции

На фондовом рынке Московской фондовой биржи,

- на той же бирже, но на основании заявки, поданной по телефону,

- на валютном рынке Московской биржи,

- на фьючерсном рынке Московской биржи,

- внебиржевой рынок ценных бумаг,

- с ОФЗ-н до 01.05.2019 г. За операции, открытые после этой даты, плата не взимается.

- РЕПО.

- Процентная ставка за услуги в Сбербанк Инвестиции

Транзакция

| Независимая (варьируется в зависимости от суммы сделки). | Инвестиции | На фондовом рынке Московской фондовой биржи |

|---|---|---|

| от 0,006 до 0,18% | 0,3% | На фондовом рынке Московской биржи через телефонные заказы |

| 0,3% до 0,018% | 0,3% | На фондовом рынке Московской биржи через телефонные заказы |

| 0,2 — 0,02% | 0,2% | На фьючерсном рынке Московской биржи |

| 0,5 рубля за открытие контракта 10 рублей за принудительное закрытие контракта | Похожие | На внебиржевом рынке акций (за исключением структурированных облигаций) |

| 1,5 — 0,17% | 1,5 — 0,1% | Через ОФЗ-н |

| 1,5 — 0,5% | Похожие | На внебиржевом рынке акций (за исключением структурированных облигаций) |

| 0,001% для свободных ценных бумаг, 0,0045% для специзделий РЕПО | 3% годовых, 0,0045% для специальных сделок РЕПО, 0,001% для свободных ценных бумаг | Стоимость телефонного заказа составляет 150 рублей. Она взимается, если количество заказов за календарный месяц превышает 20. |

Клиентам, занимающимся инвестиционной деятельностью, оказывается всесторонняя поддержка посредством регулярной переписки и доступа к порталу.