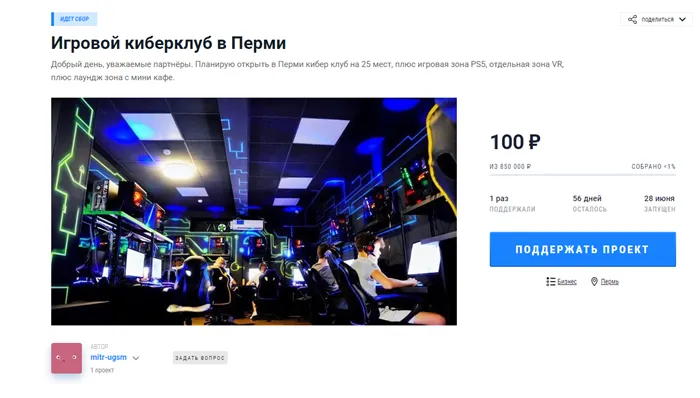

Взаимодействие между компаниями и пользователями происходит через специальные инвестиционные платформы, которые внесены в реестр Центрального банка РФ. Если платформы нет в базе данных, лучше отказаться от сотрудничества. Чтобы начать сбор, вам нужно сделать следующее:

Кредит на открытие бизнеса с нуля

Получение кредита на открытие малого бизнеса — это большая задача для начинающего предпринимателя. Банки не спешат предоставлять этот вид кредита. Это связано с высоким риском неудачи при развитии бизнеса. Однако есть несколько способов повысить свои шансы на одобрение кредита.

Малый бизнес — это форма коммерческого предприятия с численностью работников менее 100 человек и годовым доходом 800 миллионов рупий. Предприятия пользуются преимуществами специального налогового режима и упрощенного бухгалтерского учета. Чтобы начать бизнес, предприниматель должен использовать стартовый капитал или взять кредит для создания бизнеса с нуля. Как получить кредит на открытие бизнеса? Что нужно сделать, чтобы повысить вероятность одобрения кредита?

Условия получения кредита для развития бизнеса с нуля

Потенциальный заемщик должен соответствовать следующим требованиям:

- Не иметь судимости,

- иметь чистую кредитную историю,

- ни долгов, ни штрафов, ни неуплаченных налогов,

- платежеспособность,

- быть постоянно зарегистрированным в регионе, где находится банк,

- быть не моложе 30-40 лет, женатым,

- владеть недвижимостью.

Виды кредитов для малого бизнеса

Для начала бизнеса с нуля подходят различные виды кредитов.

- Потребительские кредиты предоставляются на открытие бизнеса, увеличение оборотного капитала и покупку нового оборудования.

- Держателям кредитных карт доступен овердрафт. Он позволяет снять с текущего счета сумму денег, превышающую остаток. Процентная ставка устанавливается индивидуально и зависит от надежности банка, продолжительности сотрудничества и оборота компании.

- Банковская гарантия — это гарантия выполнения обязательств по оферте.

- Кредитная линия позволяет вам получать средства в рассрочку для оплаты текущих расходов.

- Конкретные кредиты предназначены для конкретных операций. К ним относятся факторинг и лизинг.

- Ипотечные кредиты выдаются на приобретение коммерческой недвижимости.

В октябре 2020 года мы подали заявку на получение кредита на развитие бизнеса, связались с г-ном Антоном Цовым, который назначил нам встречу в московском филиале на ул. 2-я Владимирская дом 45. Г-н Цов сначала проинформировал нас об условиях, при которых нам подойдут и будут успешны, и заверил нас, что все пройдет успешно.

Способ №1. Банковский кредит

Обращение в банк — первый вариант, интересующий малого предпринимателя. Вам не нужно много денег, чтобы открыть и развивать свой собственный бизнес. Например, создание пункта выдачи заказов или интернет-магазина на платформе электронной коммерции inSales обходится в среднем в 150-200 тысяч рублей (включая рекламу, персонал и другие расходы). К заложенной в бюджет сумме нужно добавить около 10% (не планируйте свои финансы слишком жестко): В течение 10-15 месяцев предприниматель сможет сократить свои долги.

В 2022 году существует множество государственных программ и мер по поддержке МСП: выбрать подходящую программу с низкими процентными ставками будет несложно. Кроме того, российские банки постоянно предлагают кредиты на выгодных условиях. Сбербанк предоставляет кредиты в размере от 100 тысяч до 200 миллионов рублей на срок 1-180 месяцев под процентную ставку 12,5-16% годовых (в зависимости от цели, вида бизнеса и кредита). Подобные предложения можно найти и в других финансовых учреждениях, этот способ имеет много преимуществ:

- Быстрое рассмотрение и ответ на заявку, особенно при наличии убедительного бизнес-плана,

- широкий ассортимент кредитных продуктов, который постоянно обновляется,

- В случае финансовых проблем всегда можно договориться с банком об отсрочке или, в крайнем случае, о рефинансировании.

Однако если бизнес не приносит успеха, предприниматель остается с большим долгом. Если бизнес-план указывает на высокий риск невыполнения обязательств или если у предпринимателя плохая кредитная история, шансы на одобрение заявки практически равны нулю. Кредит является хорошим решением только в том случае, если не все полученные средства должны быть использованы для погашения основной суммы долга и процентов. Получить кредит могут самозанятые лица, фрилансеры и компании с ограниченной ответственностью.

Варианты кредитных продуктов Сбербанка

Займ у родственников или близких друзей — оптимальное решение для предпринимателей, которые не получили кредит в банке и не могут оплатить стартовый взнос. Среди преимуществ — отсутствие процентных ставок и гибкие условия: Кредит друзьям можно погашать частями, а если необходима отсрочка, ее легче получить по сравнению с банковским сектором. Поскольку у человека может не быть денег для начала бизнеса, ему часто приходится обращаться к нескольким друзьям. Кредитные обязательства могут быть обеспечены устными соглашениями или нотариальным актом, который защищает права кредитора и регулирует обязательства заемщика.

Предприниматели могут работать на должностях, которые практически не требуют предварительных инвестиций. Такой подход позволяет накапливать деньги, которые используются для расширения и масштабирования бизнеса. Стоит рассмотреть этот вопрос в качестве приоритетного:

- Модель дропшиппинга. Для начала предпринимателю нужна только торговая площадка: сайт интернет-магазина, группа в социальной сети или мессенджер. Он выступает в роли посредника: заключает соглашения с производителем, выставляет свою продукцию, принимает заказы и платежи. В цену продукции включена маржа прибыли дропшиппера, которая представляет собой его прибыль. О логистике заботится производитель: Он собирает заказы, упаковывает их и отправляет,

- работает на рынках и торговых площадках. Они могут выйти на рынок с недорогими товарами или изделиями ручной работы,

- Предоставление услуг. Можно заняться уборкой, консультированием в той области, в которой предприниматель является экспертом, или выбрать другую сферу.

Этот метод позволяет избежать кредитных обязательств и не зависеть от требований инвесторов, но процесс накопления капитала может занять не менее года. Риски минимальны: если бизнес не работает или не приносит успеха, вы можете начать снова, но уже с другой идеей.

Как работает модель дропшиппинга

Не следует путать наем делового партнера с инвестициями. В этой форме все расходы делятся на две или более частей, в зависимости от количества партнеров. Все участники имеют одинаковые права и обязанности, и вполне возможно, что каждый отвечает за свою часть работы: первый ищет поставщиков, второй контролирует маркетинг, третий анализирует имеющиеся инвестиционные потоки. В партнерстве компания создается в форме общества с ограниченной ответственностью, что уравновешивает права учредителей, позволяет справедливо распределять доходы и, в случае необходимости, разрешает продажу компании. Преимущества создания совместного предприятия включают:

- солидарная ответственность,

- равное распределение финансовых ресурсов, возможное сотрудничество в форме «используем то, что имеем». Например, у одного из соучредителей есть мастерская, у второго — оборудование, у третьего — средства на покупку сырья: Объединив усилия, они построят прибыльный бизнес,

- возможность продажи бизнеса в любое время; в этом случае все учредители получат равные доли или пакеты акций, соответствующие сумме инвестиций в грант (оговаривается до начала проекта).

Недостатками являются возможные конфликты между партнерами, у которых разные представления о развитии проекта, и ситуации, когда основатель срочно хочет продать бизнес или вывести свои деньги. Вы можете начать поиск партнеров в социальных сетях, на досках объявлений и специальных сайтах, таких как PartnerSearch.RU и подобных.

Вы даже можете найти партнера, который готов быть равноправным партнером и поделиться своим опытом на Avito.

Это также кредиты для малого бизнеса без залога и поручителей и с упрощенными условиями. Вы можете подать заявку онлайн, получить быстрое решение и затем забрать свои деньги. Некоторые МФО выдают долгосрочные займы даже дистанционно, в то время как другие требуют посещения офиса для подтверждения вашей личности.

Взять деньги на развитие бизнеса у друзей, членов семьи или знакомых

У вас также есть возможность занять деньги у родственников, друзей или знакомых для развития своего бизнеса. Этот вариант подходит, если вы полностью уверены в развитии своего бизнеса, а сумма задолженности невелика. Почему?

Если ситуация окажется плохой, вы останетесь в долгу перед родственником или другом, что негативно скажется на ваших отношениях. Кроме того, долг необходимо погасить как можно скорее, что не позволяет рационально использовать оставшиеся средства и держать голову над водой. Кроме того, вам, вероятно, придется представлять практические отчеты обо всех своих деловых операциях и доказывать, что вы поступаете правильно.

Если у вас нет других вариантов, вы можете обратиться за помощью к родственникам и друзьям, но рекомендуется попробовать все другие варианты, прежде чем обращаться к ним.

Взять кредитные деньги на малый бизнес в банке

Занять деньги для малого бизнеса может как физическое, так и юридическое лицо или индивидуальный предприниматель.

Если необходимая сумма не очень большая, т.е. до 200 000 рублей, то физическому лицу гораздо проще обратиться за кредитом — сама процедура проще, а процентные ставки по кредитам для физических лиц зачастую ниже, чем для юридических.

Важнейшим условием предоставления банком бизнес-кредита юридическому лицу или индивидуальному предпринимателю является наличие достаточного залога. Если у вас есть недвижимость, которой вы готовы рискнуть, получить кредит не составит труда.

Большинство банков предлагают два вида бизнес-кредитов: кредит на любые цели и кредит на развитие бизнеса. Последнее означает, что проект уже запущен и работает и имеет соответствующие отчеты.

Кредит в банке стоит брать, если вы уверены, что доход от вашего бизнеса сможет покрыть кредит и проценты.

Кроме того, старайтесь выбирать кредитные предложения с четко определенной процентной ставкой в рублях, иначе вы рискуете получить более высокие выплаты. Помните, что кредит на развитие бизнеса часто означает, что вам также придется выделить определенную сумму денег на развитие вашего проекта.

Организации экономического развития в вашем регионе также могут помочь вам получить банковский кредит для вашего бизнеса. Эти организации являются государственными и сами не предоставляют кредитов. Их основная роль заключается в предоставлении гарантий, залога и банковских гарантий. С такой поддержкой гораздо легче получить необходимые вам деньги.

Кроме того, если вам необходимо приобрести мебель и оборудование для офиса, вы также можете получить кредит на покупку — банки гораздо охотнее выдают потребительские кредиты.

Найти партнера-инвестора для создания бизнеса

Ваш партнер становится вашим полноправным партнером в проекте и может инвестировать собственные средства в развитие бизнеса. В большинстве случаев собственность принадлежит лицу, вложившему деньги, а прибыль делится в зависимости от степени участия в бизнесе.

Этот вариант заработка больше подходит для стандартного бизнеса, который гарантирует определенный доход: Магазины, кафе, детские кафе, хостелы. Риск невелик, а ситуацию на рынке и доходы легко просчитать. С помощью этих данных можно найти партнера, который захочет инвестировать в проект.

Партнеров можно искать как среди своих знакомых, имеющих необходимые средства, так и через объявления на таких порталах, как Avito. Кстати, ваши родственники или друзья не только дадут вам деньги в кредит, но и не откажутся выступить в качестве инвестиционных партнеров, если вы сможете хорошо представить свой проект. Или вы можете найти партнера, у которого есть идея и деньги, но нет времени, и стать партнером, продвигающим его идею.

Партнерство также оформляется документально, обычно в виде договора, в котором излагаются все условия партнерства. Наиболее удобными формами партнерства являются ООО — общество с ограниченной ответственностью, где партнеры являются учредителями, или полное товарищество, где партнеры являются индивидуальными предпринимателями.

Получение кредита на открытие малого бизнеса — это большая задача для начинающего предпринимателя. Банки не спешат предоставлять этот вид кредита. Это связано с высоким риском неудачи при развитии бизнеса. Однако есть несколько способов повысить свои шансы на одобрение кредита.

Плюсы и минусы кредитования бизнеса

Преимущества кредитов для бизнеса следующие:

- Высокая скорость обработки заявок,

- Возможность получить более высокую сумму кредита, чем потребительский кредит,

- Льготное расчетно-кассовое обслуживание для добросовестных заемщиков,

- Если вы соблюдаете налоговое законодательство, вы можете включить стоимость процентов по кредиту в свои деловые расходы.

- Вам следует потратить время на изучение предложений от разных банков и выбрать наиболее выгодное,

- Чтобы получить одобрение на кредит, необходимо подготовить полный пакет документов и не допускать ошибок при подготовке,

- процентная ставка может быть выше, чем ожидает заемщик,

- клиент не может быть классифицирован по возрасту или достатку.

На что нужно обратить внимание при выборе кредита

Чтобы выбрать правильный кредит, необходимо правильно определить цель кредита. Такие факторы, как:

- Тип кредита — должен соответствовать цели,

- Отрасль — есть банки, которые кредитуют только определенные отрасли,

- наличие или отсутствие обеспечения,

- условия погашения кредита.

Необходимые документы для кредитования

Чтобы узнать, какие документы нужны для получения бизнес-кредита, необходимо обратиться в соответствующий банк. Различные кредитные учреждения могут предъявлять разные требования. Но почти нигде нет без:

- Удостоверение личности заемщика (необходим паспорт РФ, другие документы могут не подойти),

- Документы, подтверждающие регистрацию компании или индивидуального предпринимателя (ОГРН/ЕГРИП, налоговый номер),

- подтверждение платежеспособности (выписка из банка и справка за последний год).

Банк имеет право запросить дополнительные документы для проверки, напр:

- Книга учета доходов и расходов,

- бизнес-план проекта, на который запрашивается кредит.

2.10. Пользователю известно, что аппаратное и программное обеспечение, которое он использует для посещения веб-сайтов в Интернете, может иметь функцию отключения функций с cookies (для всех веб-сайтов или для определенных веб-сайтов) и удаления уже полученных cookies.

Где взять небольшой займ для бизнеса

Предложений такого рода много. Десятки МФО предлагают онлайн и экспресс-кредиты для бизнеса. Все, что вам нужно сделать, это проанализировать предложения и выбрать подходящий вариант.

В процессе поиска обратите внимание на предложения некоторых компаний, которые предоставляют кредит под 0% новым клиентам. Но имейте в виду, что по таким схемам обычно редко выдается более 10000-15000 рублей. Обычная ставка для продуктов составляет 1% в день.

Рассмотрите несколько интересных вариантов с суммами до 30000 рублей:

- Займер. Предлагает получить до 30 000 на срок до 30 дней. Новые клиенты получают кредит по процентной ставке 0 %. Рассматриваются заемщики в возрасте до 75 лет.

- Экапуста. Также выдается до 30 000 на срок до 21 дня, новые заемщики получают свой первый кредит без процентов. Возраст заемщиков — до 70 лет.

- Маниман. Хороший выбор на будущее. Первый кредит стандартный — до 30 000 на срок до 21 дня, с процентной ставкой 0% для новых заемщиков. Максимальная сумма последующих кредитов может составлять до 80 000, а срок — до 16 недель.

- Главфинанс. предлагает классические краткосрочные микрозаймы. Потратьте за 15 минут до 30 000 на срок до 1 месяца. Без возрастных ограничений.

- FastMoney. Выдает до 30 000 на срок до 1 месяца. Работает с гражданами в возрасте 20 лет и старше.

Если вам нужно более 20 000, мы рекомендуем вам выбрать несколько компаний и обратиться в них. Это связано с тем, что предоставление лимита осуществляется по усмотрению МФО. Вы можете подать заявку на 30 000, а одобрено будет только 10 000.

Если вы подаете заявление более одного раза, у вас есть выбор. Вы получаете решения кредиторов, анализируете их и выбираете того, кто подходит по сумме. Также не запрещается оформлять несколько кредитов одновременно, чтобы увеличить сумму кредита.

Если вы хотите одновременно подать заявку в несколько компаний, выберите не более трех предложений. В противном случае вы ухудшите свою кредитную историю, подавая заявки на несколько кредитов.

Если вам нужно 30000-10000 рублей

Если суммы до 30 000 недостаточно, ищите долгосрочные программы. Как следует из названия, срок кредита увеличивается, и клиент должен погашать долг постепенно. Более длительный срок кредитования позволяет получить большую сумму денег.

Особенности таких программ для предприятий:

- Вы можете получить до 50 000-100 000 в зависимости от МФО. Многие компании выдают максимальные суммы только постоянным заемщикам — имейте это в виду при выборе МФО,

- Срок кредитования — до 6-12 месяцев,

- Процентные ставки начинаются от 0,3-0,5% в день. По умолчанию самые выгодные условия предлагаются на срок 1-2 месяца. Менее благоприятные условия в рамках режима маржинальной ставки CBC — в течение 2-6 месяцев,

- Постепенное погашение с графиком платежей два раза в неделю (все платежи имеют одинаковую сумму).

Для долгосрочных бизнес-кредитов не предусмотрена возможность пролонгации. Если погашение невозможно, следует обратиться в МФО и подать заявление на реструктуризацию долга.

Это также кредиты для малого бизнеса без залога и поручителей и с упрощенными условиями. Вы можете подать заявку онлайн, получить быстрое решение и затем забрать свои деньги. Некоторые МФО выдают долгосрочные займы даже дистанционно, в то время как другие требуют посещения офиса для подтверждения вашей личности.

Если заявление включает посещение офиса, вы, скорее всего, получите разумную сумму по этой схеме. Факт, что при выдаче онлайн-займа новому клиенту МФО предпочитают не рисковать, одобряя лишь скромные суммы. Поэтому не стоит исключать настольный кредит: он может быть и больше, и выгоднее.

Куда можно обратиться за долгосрочным займом

Теперь рассмотрим, где можно получить долгосрочный кредит на развитие бизнеса. Предложений меньше, но они есть. Все подходящие варианты доступны на Brobank.ru. Вот некоторые из микрозаймов, которые пользуются спросом у предпринимателей и стартапов:

- Доброзаим. Доброжимов. Вы можете получить деньги полностью в электронном виде (на карту), с доставкой на дом или с выдачей утвержденных средств через офис.

- До дня оплаты. Кроме того, до 100 000 будут выданы на срок до одного года. Получить деньги можно как дистанционно на карту, так и в офисе (отделения есть в 10 городах РФ).

- Вивус. Продлевает до 100 000 на срок до 52 недель. Кредит предоставляется полностью в электронном виде путем перевода на карту, банковский счет или Киви-кошелек.

- Большие деньги. Эта компания предоставляет до 80 000 на срок до 24 недель полностью в режиме онлайн. Регистрация — это не карточка.

- Срочные деньги. Он выплачивает до 100 000 на срок до шести месяцев. После одобрения онлайн-заявки деньги можно получить на карту или через офис компании.

Если вам нужна сумма более 80000, мы рекомендуем вам подать 2-3 заявки в разные компании одновременно. Вполне вероятно, что хотя бы один из них одобрит высокий лимит. Новые клиенты обычно получают меньше.

Партнерство также оформляется документально, обычно в виде договора, в котором излагаются все условия партнерства. Наиболее удобными формами партнерства являются ООО — общество с ограниченной ответственностью, где партнеры являются учредителями, или полное товарищество, где партнеры являются индивидуальными предпринимателями.

Кредиты для бизнеса в Москве

Кредиты для бизнеса в Москве — кредиты для стартапов и малого и среднего бизнеса. Просмотрите 142 предложения от 47 банков Москвы и узнайте, где лучше всего взять кредит для бизнеса и найти самое выгодное предложение.

Лучшие кредиты для бизнеса в Москве

Мы подобрали для вас 142 Кредита для бизнеса в Москве

Сравнение лучших Кредитов для бизнеса в Москве

- Все предложения (142)

- Сравните лучших (47)

- Параметры кредита

- Пример расчета

- О банке

- Параметры кредита

- Пример расчета

- О банке

- Параметры кредита

- Пример расчета

- О банке

- Одноразовый кредит

- Невозобновляемая кредитная линия

Проценты за просрочку в размере базовой ставки Центрального банка Российской Федерации на дату заключения кредитного договора (годовые проценты) на сумму просрочки за каждый календарный день просрочки

- Параметры кредита

- Пример расчета

- О банке

- Параметры кредита

- Пример расчета

- О банке

- Параметры кредита

- Пример расчета

- О банке

- Одноразовый кредит

- Возобновляемая кредитная линия

- Невозобновляемая кредитная линия

- Параметры кредита

- Пример расчета

- О банке

- Одноразовый кредит

- Возобновляемая кредитная линия

- Невозобновляемая кредитная линия

- Текущая занятость не менее 3 месяцев

- Общий стаж работы от 12 месяцев

Кредиты для бизнеса в банках Москвы

Если вы не знаете, как получить бизнес-кредит в Москве с нуля, вам необходимо сначала ознакомиться с текущими условиями финансовых учреждений:

- Возможность принятия решений о немедленном выделении средств,

- Размер процентной ставки,

- Сроки предоставления средств на развитие бизнеса.

Все кредиты для продвижения бизнеса в проверенных банках Москвы

Для получения выгодного бизнес-кредита в Москве для ИП этого достаточно:

- Изучить банковские программы поддержки молодых предпринимателей,

- выбрать наиболее подходящий вариант дополнительной финансовой поддержки (для открытия индивидуального предпринимательства, приобретения основных средств, начала бизнеса),

- обращение в банковское учреждение.

В 2022 году заявители могут получить финансовую поддержку на срочную покупку готового бизнеса в следующих банках Москвы: Сбербанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк.

Часто задаваемые вопросы

Да, вы можете. Условия для ООО и ИП отличаются, но есть большая вероятность, что вы получите необходимую сумму от банка в короткие сроки.

Для получения юридического лица лучше обратиться в следующие организации: ВТБ, Hatonn.ru, Точка, Альфа-Банк. Они способны выплачивать любую сумму денег в течение длительного периода времени под низкий процент.

Крупные суммы денег можно легко получить в Сбербанке, банке ВТБ, Газпромбанке, Альфа-Банке и Россельхозбанке. Вы можете получить кредит на любые цели.