Ниже приведен перечень наиболее важных условий, способствующих возникновению таких мошеннических схем, и дающих представление о том, что такое схема Понци:

Древние боты: новые финансовые пирамиды появились в кризис

Количество схем Понци в России за год выросло более чем в два раза. В сложные экономические времена люди ищут новые возможности для инвестиций, и в ответ на этот «спрос» появляются новые финансовые аферы. Мошенники предлагают вложить деньги в перспективные токены, заработать виртуальных тренеров и проверить свои силы в финансовых играх. О том, как современные финансовые пирамиды привлекают вкладчиков и можно ли расследовать такие преступления, рассказывается в материале «Известий».

За шесть месяцев Центральный банк раскрыл 954 финансовые пирамиды, что в 6,5 раз больше, чем годом ранее. Почти всегда мошенники действуют через Интернет (79% от общего числа), в основном в проектах с коротким сроком действия и низким первоначальным взносом.

В частности, резко возросло количество HYIP-проектов — инвестиционных мошенников, работающих исключительно в Telegram с помощью ботов. Кроме того, более половины выявленных финансовых пирамид (56% или 537 компаний) были связаны с инвестициями в криптовалюту. Финансовые пирамиды в виде финансовых игр также оставались популярными (четверть от общего числа, 236 человек).

В основе любой финансовой пирамиды лежит стремление к быстрой и легкой наживе, считает Тимур Какохо, председатель исполнительного комитета Ассоциации юристов России в Татарстане. Людей соблазняют всевозможные нормы прибыли. Он может достигать 16% в месяц или 400% в год. Обычно финансовая пирамида «живет» от 6 до 9 месяцев.

— По мнению психологов, здесь работает эффект «рыбы в аквариуме». Многие люди не желают делать поспешных выводов о финансовых потерях, которые уже произошли и со временем возвращаются к новым схемам Понци. МММ, ставшая знаменитой в 1990-е годы, возрождалась в разных формах, в том числе при жизни самого Сергея Мавроди, а позже активизировались его ученики», — говорит эксперт.

Большинство финансовых пирамид обещают большую прибыль, если в организацию вступят два или более новых члена. Обычно первые участники получают обещанные выплаты и начинают распространять среди родственников, коллег и друзей слухи об эффективности организации. Поскольку финансовая пирамида не является финансовой структурой и дает лишь пустые обещания, 90% участников впоследствии неизбежно теряют свои деньги, объяснил Тимур Какохо.

По его словам, явным признаком финансовой пирамиды является отсутствие юридической документации на определенные действия или отсутствие такой документации вообще.Вадим Ткаченко, основатель и генеральный директор консалтинговой группы vvCube, отметил. Другим плохим признаком может быть настойчивое принуждение к оказанию услуг. Внутренним признаком, то есть признаком, который можно обнаружить, когда человек уже инвестировал в схему Понци, является возврат части средств с просьбой инвестировать еще больше.

Мошенники обычно очень расплывчаты, что делает возможным получение высоких доходов.Руководитель аналитического отдела AMarkets Артем Деев отмечает. Самая важная рекомендация для общественности — повышение финансовой грамотности.

Как устроена криптопирамида

Более половины финансовых пирамид привлекали средства с помощью криптовалют или продвигали инвестиции в цифровые активы. Как и любая финансовая пирамида, крипто-пирамиды действуют по принципу «последний стоящий», считает управляющий партнер юридической фирмы DR.Саргис Дарбинян, управляющий партнер юридической фирмы DRC, отметил. Он описал популярную аферу:

— В начале участникам предлагается купить токены проекта за криптовалюту, при этом пользователям обещают, что они получат деньги через несколько месяцев, а затем будут получать пассивный доход. С притоком большого количества криптовалюты и привлечением новых участников стоимость токена быстро растет, что делает его более привлекательным для других участников, желающих присоединиться. Основным условием участия в крипто-тренинге обычно является привлечение рефералов (рекрутинг участников. — «Известия») и знакомых. Также могут быть предложены различные бонусы за регистрацию по реферальным ссылкам.

Кроме того, по словам юриста, все происходит очень быстро — цена купона может упасть в десятки раз, поэтому у участников дешевые «крипто» и НФТ превращаются в виртуальный хлам. На рынке мошенничества такие новые схемы называют «вырыванием ковра».

Такая криптовалютная схема, как STEPN, построенная на концепции «move-to-earn», имеет признаки финансовой пирамиды.

— Участники могут покупать виртуальные тележки, которые по мере работы генерируют новые токены проекта, которые затем можно обменять на стаблкоины (криптовалюты с фиксированным курсом, обычно привязанные к доллару — «Известия»), которые затем можно конвертировать в любую национальную валюту. За два месяца стоимость токена упала на 97%», — рассказал собеседник «Известий».

Хотя количество преступлений, связанных с криптовалютами, растет экспоненциально, уровень раскрываемости таких преступлений крайне низок. Пожалуй, единственным случаем, когда был пойман высокопоставленный организатор криптофинансовой пирамиды, является дело компании Finiko, которая собрала десятки миллионов рублей с наивных российских инвесторов, привел пример Саркиса Дарбиняна.

Кирилл Доронин, один из руководителей финансовой пирамиды «Финико», в отношении которого ведется уголовное дело о мошенничестве в особо крупном размере, у здания Вахитовского районного суда Казани.

В июле 2021 года Кирилл Доронин, один из основателей финансовой пирамиды, был задержан на два месяца. Руководство компании, о которой идет речь, в течение полутора лет заманивало клиентов обещаниями высоких доходов, получив более 70 миллионов рублей. В МВД поступило более 100 заявлений от вкладчиков из разных регионов страны.

Что такое экономические игры

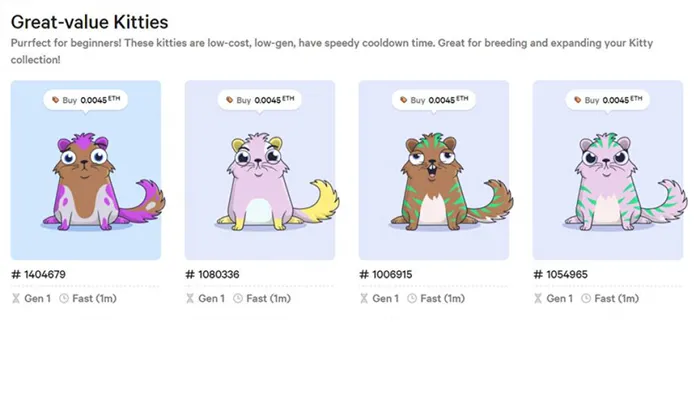

Четверть всех раскрытых схем Понци представляли собой финансовые уловки в виде финансовых игр. Это очень новый инструмент, который также часто ассоциируется с цифровыми деньгами. Участник финансовой игры (часто несовершеннолетний) тратит реальные деньги на покупку виртуальных фигур или вещей (например, ценных бумаг и недвижимости) или криптовалюты, которые теоретически должны принести ему легкую и большую прибыль, описывает свою стратегию юрист Тимур Какохо. По его словам, создатель игры обычно оговаривает, что выигрыш должен быть систематически получен в течение определенных периодов времени (2, 4, 8, 12, 24 часа и т.д.). Если игрок этого не делает, его счет в проекте быстро становится отрицательным.

Скриншот из игры CryptoKitties.

— Определенную прибыль могут получить только новые участники проекта «Инвестор». Как только поток новых игроков, которые зарегистрировались и внесли свои деньги, иссякнет, игра может быстро закрыться, объявив о закрытии следующего сезона. После этого человек не может снять свои деньги, даже если они были на его счету», — пояснил адвокат.

Игровые платформы-пирамиды возникли на волне интереса к цифровым активам, особенно к НФТ.Павел Иккерт, управляющий партнер юридической фирмы «Иккерт и партнеры», ранее пояснил. По его словам, мошенники могут строить финансовые пирамиды на основе идеи одной из первых игр NFT — CryptoKitties. В этой игре игроки покупают виртуальных кошек с уникальным цифровым сертификатом, разводят их и продают. Это принцип, на котором основано большинство игр NFT. Пользователи покупают определенные предметы, которые не имеют ценности за пределами проекта. Когда игра заканчивается, спрос рушится, что означает, что «пузырь лопается, и инвесторы остаются с пустыми руками».

В последние годы наметилась тенденция переноса финансовых пирамид в Интернет: финансировать проекты в Интернете проще и дешевле. Мы рассмотрим, как работают финансовые пирамиды, кто на них зарабатывает и реально ли вернуть свои деньги.

Схема Понци: одноуровневая финансовая пирамида

Одной из особенностей классических одноуровневых финансовых пирамид является фактор привлечения новых участников самим организатором. В этом случае «инвесторы» выступают лишь в роли «пассивных кошельков», основная деятельность которых заключается в обеспечении денежного оборота.

Были случаи, когда первоначальные платежи финансировались самим организатором, чтобы завоевать доверие, что помогло значительно увеличить суммы вкладов существующих участников и привлечь новых участников через сарафанное радио.

По достижении определенного количества инвесторов компания становится самодостаточной и производит свои выплаты за счет привлечения новых средств. Однако такая ситуация сохраняется до первого крупного оттока капитала, когда ПФ обнаруживает свою неплатежеспособность и вызывает панику среди участников, что приводит к лавине «закрытия депозитов».

Срок существования финансовой пирамиды обычно составляет от шести месяцев до двух лет. Основной стратегией продвижения является агрессивный маркетинг с использованием известных медийных личностей и ведущих новостей в качестве символов «доверия».

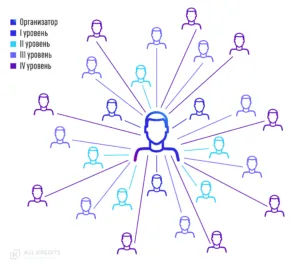

Многоуровневая финансовая пирамида

Функциональная схема многоуровневой финансовой пирамиды больше напоминает классический сетевой маркетинг, где каждый участник проекта должен пригласить как можно больше «инвесторов», за счет которых осуществляются их выплаты.

Однако, в отличие от структуры MLM, в этом методе отсутствует элемент реального продукта, т.е. продукт представляет собой необеспеченную мифическую ценную бумагу или долю в инвестиционной компании. Часто эти организации позиционируются как инвестиционные планы, но в отличие от настоящих планов, они не занимаются бизнесом, не имеют доступа к обороту ценных бумаг и требуют доходности, которая на порядки выше рыночной. В некоторых случаях обещанная прибыль может составлять сотни и даже тысячи процентов в год.

Особо «умные» организаторы многоуровневых финансовых пирамид стараются максимально приблизиться к сетевому маркетингу; они могут использовать неликвидные товары с завышенными ценами, чтобы отвлечь участников, но структура остается неизменной. Продолжительность проекта обычно составляет не более 12 месяцев.

Матричная финансовая пирамида

Эта категория компаний является самой молодой на рынке, и многие участники матричных структур до сих пор убеждены, что это уникальная форма инвестирования, позволяющая хорошо заработать.

Принцип работы этой группы финансовых пирамид схож с принципом работы ступенчатой пирамиды, но несколько сложнее. На начальном этапе инвестор вносит определенную сумму денег и ждет финансового насыщения «своего» уровня, который после заполнения делится на два одинаковых строительных блока. В то же время сам инвестор переходит на более высокий уровень.

Цель участника — достичь первого уровня своей таблицы. Чтобы ускорить этот процесс, ему необходимо привлечь новых инвесторов. И когда цель достигнута, инвестор получает вознаграждение или его эквивалент в деньгах.

По сути, происходит следующее: Более низкие вкладчики просто получают «скидку» на вознаграждение для первого вкладчика. Кажется, что это система, которая «работает», но ни в одной конструкции экономической пирамиды нельзя найти четких условий для заполнения стола на каждом уровне. Информация всегда будет расплывчатой и абстрактной.

Жизнь проекта зависит от изначально заданных условий и терпения инвесторов. Матричная структура — самая давно известная схема мошенничества.

Мошенники предпочитают работать с «холодной базой»: Люди, которые мало или совсем не знают о принципах торговли на Форекс и не знают, кто такой Форекс-трейдер. Именно их легче всего заманить в мошенническую схему, которая обещает большие деньги и возврат вкладов во много раз выше.

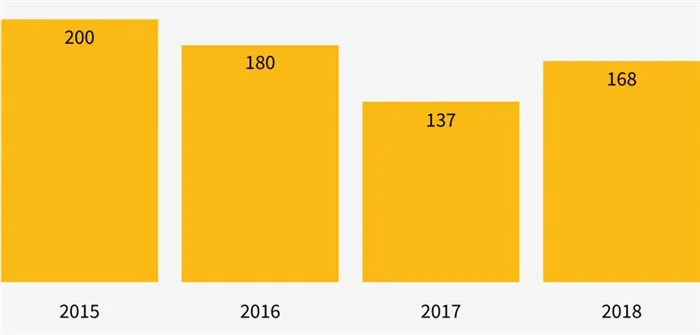

Финансовые пирамиды в России

Всего 685 финансовых пирамид. Источник: Центральный банк

Всего: 61 схема Понци. Источник: Центральный банк

Финансовые пирамиды, маскирующиеся под Форекс, действуют в виде высокодоходных инвестиционных программ (HYIP), так называемых HYIP-сайтов, которые обещают высокую доходность инвестиций. Клиент вносит деньги, сумма появляется в его личном кабинете на сайте. Затем на эту сумму он выбирает менеджера, который якобы играет с этими деньгами на валютном рынке. Клиент видит, как увеличивается сумма его инвестиций, и может снять деньги на первом этапе.

Первые финансовые пирамиды Форекс на русском языке появились и развивались в Украине, где зародилась крупнейшая финансовая пирамида MMCIS и ее главный конкурент Forex Trend. По оценкам правоохранительных органов России и Украины, через эти две финансовые пирамиды было переведено более 10 миллиардов рублей. Обе финансовые пирамиды были запущены в 2008 году, но заблокированы лишь несколько лет назад (журнал РБК подробно рассказывал о них). Тем не менее, пирамиды регулярно перезапускались. Например, в марте 2019 года пресс-центр Службы безопасности Украины сообщил об обнаружении еще одного офиса Forex Trend.

В цифрах:

- В первом квартале 2019 года Центральным банком было выявлено 56 нелегальных форекс-трейдеров, в том числе 36 иностранных юридических лиц, 17 веб-сайтов, 2 юридических лица в форме обществ с ограниченной ответственностью и один индивидуальный трейдер,

- В 2017 году было выявлено 352 нелегальных форекс-трейдера, а в 2018 году соответствующие документы были направлены в прокуратуру для судебной блокировки сайтов или сегментирования их через регистраторов доменов.

Среди новых форм скрытых финансовых пирамид — инвестиции в золото. Например, биржа Emgoldex, уже ставшая объектом многочисленных групп инвесторов-мошенников в социальных сетях, предлагает инвестиции в золотые слитки по ценам 33 евро за 1 грамм и 1 028 евро за 1 килограмм. При этом клиент не получает золото, оно остается на складе, но через «несколько месяцев» вкладчику обещают золото стоимостью 3 500 евро. В группах клиентов Emgoldex насчитывается более 500 человек, которые считают, что их обманули в финансовой пирамиде.

Другая схема под названием Give1Get4 (также известная как G1G4), похоже, решила очиститься: сайт компании больше не работает, а групп обманутых вкладчиков в социальных сетях становится все больше. Условия этой схемы также были новыми: клиентам предлагалось инвестировать в «матрицы». Вкладчики платили $39,5 за четыре месяца или $79 за год, а взамен получали место в «финансовой матрице» на сайте.

Матрицы имели по 7 позиций: Линия 1 — 1 человек, линия 2 — 2 человека, линия 3 — 4 человека и т.д. После того, как человек вложил деньги, он доходит до третьего ряда, и его вклад переходит к человеку из первого ряда. Что происходит дальше, из описания пирамиды не ясно, но в описании говорится, что существует пять типов матриц, что каждый клиент должен внести вклад более четырех человек, и что годовая прибыль может достигать 300%. Платформа L&S Club, первая версия которой появилась в 2012-2013 годах, работает аналогичным образом. С тех пор в Интернете появились десятки групп и публикаций, указывающих на то, что эта система является финансовой пирамидой. Однако веб-сайт компании по-прежнему работает, предлагая клиентам возможность заработать деньги с помощью «сетевого маркетинга», привлекая новых вкладчиков.

Но более находчивые предприниматели пошли дальше: Они начали создавать финансовые пирамиды, не скрывая того факта, что это финансовые пирамиды. Вкладчикам предлагается вносить деньги, завязывать контакты и самим решать, когда «выйти из игры», чтобы избежать банкротства.

Даны рекомендации по определению срока существования финансовой пирамиды: Начало, пик роста или близость к банкротству. Клиентам рекомендуется проверить, быстро ли отвечают контакты на сайте той или иной компании, а также выяснить год основания и исходить из того, что любая финансовая пирамида существует максимум полтора года.

Существует не так много примеров, когда мошенники-пирамиды были пойманы. В августе 2018 года в Пензенской области были арестованы четыре участника схемы Понци «Инвест-Гарант», жертвами которой стали не менее 3 000 человек, а общий ущерб составил более 1 миллиарда рублей. Организаторы схемы Понци предлагали инвестиции в один из видов недвижимости и обещали доходность 60% в год, но компания не вела бизнеса и только распределяла деньги от новых вкладов. ООО «Инвест-Гарант», через которое осуществлялась схема Понци, было основано Натальей Симакиной.

Согласно финансовым отчетам СПАРК, компания была активна не менее пяти лет. Годовая выручка и чистая прибыль были невысокими — до 12,5 млн рублей в год, — но активы постоянно росли: со 162 млн рублей в 2012 году до 2,2 млрд в 2017 году. Правоохранительные органы узнали о признаках схемы Понци от пензенского отделения ЦБ и впоследствии провели семь обысков в Москве, Санкт-Петербурге и Пензе, обнаружив доказательства незаконной деятельности компании.

Робот Центробанка

Сегодня существуют десятки форм, используемых в качестве финансовых пирамид: Страховые компании, лизинговые компании, валютные трейдеры, менеджеры по инвестициям в криптовалюту и акции майнинговых компаний, микрофинансовые организации (МФО) и т.д. В регионах распространилась форма клубов, где нужно внести деньги в фонд, а взамен мошенники обещают, например, квартиру в строящемся комплексе, говорит директор департамента Центрального банка по борьбе с недобросовестными практиками Валерий Лях.

С появлением Интернета стало намного проще создавать и распространять финансовые пирамиды. Географический охват вкладчиков также увеличивается. Они могут быть расположены в любой стране. Кроме того, организаторы экономят значительные средства на рекламных кампаниях.

Можно ли вернуть свои деньги?

«Банк России не вмешивается в отношения финансовых пирамид с их клиентами и не осуществляет выплаты пострадавшим. Вкладчики могут полагаться только на то, что пирамида зарегистрирована в реестре Федерального фонда по защите прав вкладчиков и акционеров. Тогда они могут получить компенсацию до 35 тысяч рублей», — говорит Валерий Польховский, аналитик.

Если вкладчик попадает в лапы мошенников, влезает в долги, теряет свои сбережения, а его деньги были положены на банковский счет, он может получить их обратно через систему страхования вкладов. Вы не получите обратно более 1,4 миллиона рублей. Но это лучше, чем ничего.

«После возврата депозита заемные средства могут быть возвращены кредиторам. Однако если вклады не были внесены, следует добиваться облегчения долгового бремени путем банкротства соответствующего лица. Это законно и, безусловно, работает. В нашей практике есть дело о банкротстве клиента небезызвестной компании «Финико», — говорит адвокат Дмитрий Токарев.

(О том, как избавиться от долгов, читайте в нашей статье «Помощь должнику — физическому лицу»).

Предотвратить нельзя вложить

Если вы перенесете праздник в нужное место, ваша жизнь станет легче. Кроме того, существуют некоторые проверенные методы, позволяющие отличить мошенника от настоящей инвестиционной компании или другой добросовестной схемы.

«Если вы решили инвестировать в какую-либо компанию, обязательно проверьте, есть ли у нее лицензия Банка России и является ли она членом соответствующей саморегулируемой организации. Если у нее нет лицензии Банка России или Федеральной комиссии по ценным бумагам/Управления по финансовым рынкам на осуществление деятельности по привлечению средств, то это финансовая пирамида. Не стоит вкладывать туда свои деньги», — пояснила Анна Ермолаева, адвокат коллегии адвокатов «Ваше право».

Эксперт добавил, что агрессивная реклама в СМИ и Интернете, обещающая высокие доходы, является еще одним признаком финансовой пирамиды.

«Обращайте внимание на то, где хранятся деньги. Одно дело, если это счет вкладчика — это менее рискованно, поскольку государство страхует вклады до 1,4 миллиона рублей. Другое дело, если деньги лежат в обычной куче на непрозрачном счете — это азартная игра на свой страх и риск», — предупреждает адвокат Дмитрий Токарев.

Реферальная программа — это не всегда плохо. Как крупные банки, так и небольшие добросовестные предприятия используют его для привлечения клиентов. Однако предлагаемая ими сумма погашения редко превышает 1-2%. Если они обещают 20-30% от вложенной суммы, то, скорее всего, это финансовая пирамида.

И вы определенно являетесь частью схемы Понци, если они не хотят возвращать вам деньги. Так часто и происходит: инвестор приходит в себя и решает забрать все обратно. А затем «последователей» убеждают думать, ждать. Вкладчик в любом случае не получит свои деньги обратно.

Инвестируя собственные или заемные деньги, не следует забывать, что на бирже нельзя сделать капитал мультимиллионера по щелчку пальцев. Вам необходимо долго изучать рынки, разработать инвестиционную стратегию и следовать ей в течение нескольких лет.

Материал юридического портала Сфера. Больше материалов на эту тему можно найти в ленте новостей портала.

По сути, происходит следующее: Более низкие вкладчики просто получают «скидку» на вознаграждение для первого вкладчика. Кажется, что это система, которая «работает», но ни в одной конструкции экономической пирамиды нельзя найти четких условий для заполнения стола на каждом уровне. Информация всегда будет расплывчатой и абстрактной.

Некоторые из наиболее известных схем экономических пирамид известны следующим образом:

- МММ — компания была зарегистрирована в 1993 году и выпустила более одного миллиона акций в 1994 году. Компания купила акции по более высокой цене, чем продала их. Количество вкладчиков постоянно увеличивалось. Вскоре основатель МММ Сергей Мавроди был арестован, а компания объявлена банкротом.

- Властилина» — финансовая пирамида, действовавшая в России с 1992 по 1994 год. Он работал по стандартной системе, когда организаторы принимали деньги от новых вкладчиков и отдавали часть денег участникам, вложившимся ранее, чтобы сохранить целостность операции. Схема Понци обманула вкладчиков на сумму более 500 миллиардов рупий.

- Чара» — российский банк, основанный в 1993 году. С самого начала он вел банковскую деятельность без лицензии (хотя позже получил ее), принимая вклады под высокие проценты и выводя средства из-за рубежа. В более поздние годы, начиная с 1994 года, он был преобразован в классический банк-пирамиду.

- Кэшбери — один из самых известных российских примеров последних лет. В 2018 году компания была признана финансовой схемой Понци. Он не вел никакой реальной деятельности, но обещал вкладчикам доходность до 600%. Десятки тысяч людей пострадали в результате действий Кэшбери.

Сетевой маркетинг напоминает многоуровневую финансовую пирамиду, но есть и различия. Самым важным из них является то, что участникам приходится платить только за вступление в систему или за получение различных информационных материалов.

Таким образом, организаторы сетевого маркетинга зарабатывают на продажах, а не на взносах новых участников.

Самые известные пирамиды в мире

Рассмотрим ведущие мировые инвестиционные компании.

Пирамида Медоффа

Более миллиона человек вложили свои сбережения в компанию Madoff Investment Securities. Мошенничество было раскрыто только во время кризиса 2007 года, когда многие инвесторы потребовали вернуть свои деньги (около 7 миллиардов долларов). У организации не было средств на эти цели.

Существует и другая версия того, как было раскрыто мошенничество. Некоторые социологи и экономисты утверждают, что Бернард рассказал своим сыновьям, чем на самом деле была его компания. Дети оказались более послушными и обратились в полицию. Вскоре все счета были заморожены, а потери составили более 50 миллиардов долларов. Среди жертв были крупные банки, инвестиционные фирмы и хедж-фонды. Бернард Мэдофф был приговорен к 150 годам тюремного заключения.

Ни один человек в Америке не смог добиться «развода» в течение многих лет (компания работала 16 лет). Если бы компания существовала в 2019 году, даже сейчас мало кто раскрыл бы мошенничество. И все потому, что Медофф действовал очень осторожно и не обещал Голдберга.

Акции Лу Перлмана

Компания Trans Continental Airlines Travel Services была основана в 1981 году Лу Перлманом. Он также владел десятками подобных компаний. Однако компании существовали только формально на бумаге, в реальности они не существовали и не вели никакой хозяйственной деятельности.

Это не помешало Перлману продавать акции и доли в этих компаниях на протяжении более 20 лет. Никто не мог предположить, что этот человек был мошенником. За свою преступную деятельность он собрал более 300 миллионов долларов.

Европейский Королевский клуб

Компания была основана в 1992 году Дамарой Бертгес и Хансом Шпахтольцем. Он был очень влиятельным в области экономики.

Члены Европейского клуба могли купить «письмо», которое считалось акцией. Стоимость документов составила 1 400 швейцарских франков.

Незаконная деятельность была обнаружена только через несколько лет. За этот период в проект было инвестировано около 1 миллиарда долларов. Женщина была приговорена к семи годам, а мужчина — к пяти годам.

Двойной Шах

Этот хитроумный план был разработан и организован Саидом Сибтулом Хасаном Шахом из Пакистана. Некоторое время он жил в Дубае, а затем вернулся в свой родной город Вазирабад. Там он сделал себе имя, управляя фондами на фондовой бирже, и добился большого успеха.

Сначала ему поверили двенадцать человек. Они инвестировали с гарантией, что их капитал удвоится. Молодой человек выполнил условия, и всего через 1,5 года более 300 000 человек стали его инвесторами. Денежный баланс проекта составлял около 1 миллиарда долларов США. Вскоре преступление было раскрыто, и Шах был осужден.

Муравьиные фермы

В 1999 году китайский бизнесмен Ван Фэн основал компанию по разведению лекарственных муравьев. Насекомые стоили 1 500 долларов и должны были приносить доход в размере 32% в год от вложенной суммы.

О Фенге писали в газетах и говорили по телевидению. Однако лечебные свойства муравьев так и не были подтверждены. Организация потерпела крах, когда собрала более 2 миллиардов долларов. Его основатель был арестован и приговорен к смертной казни.

Лекарство от СПИДа

Стратегия была разработана известным человеком — Барри Таненбаумом. Он был внуком основателя крупной фармацевтической компании. Молодой человек предложил вложить деньги в наркотики и гарантировал огромную прибыль.

Сколько живут финансовые пирамиды

Продолжительность работы предприятия зависит от его масштаба. Огромные пирамиды стоят четыре-пять лет. А маленькие онлайн продолжаются от трех месяцев до года. От одного до полутора лет автономной работы.

Конечно, срок службы также зависит от ажиотажа. Чем больше шума и золотых украшений, тем дольше живет пирамида. Однако максимальный срок службы составляет не более шести лет. Эта цифра является верхним пределом. А такой доход всегда приводит к слезам, нервным срывам, безумию вкладчиков и аресту организатора.

Помимо Syntera, блогер также работает над проектами «Энергия 2020» (дома, генерирующие энергию из ветра) и «Моторные колеса Дуюнова». Но он «открыто» предупреждает вас, что это венчурные проекты (т.е. проекты, финансирующие стартапы и поэтому несущие высокий риск).

Возврат денег с помощью чарджбэка

Chargeback — это процедура оспаривания платежа по банковской карте. Он может быть использован при возникновении спора с поставщиком услуг, оспаривающим перевод банку, выпустившему карту. «Чарджбэк можно использовать во всех случаях недобросовестного поведения продавца: поставка некачественного товара, ошибочное выставление счета, в том числе добровольная передача денег организации, не выполняющей свои обязательства», — объясняет Егор Редин.

Однако есть два важных условия:

- Возражение против карточных платежей возможно только в течение 3 месяцев с даты перевода,

- Деньги должны быть переведены на счет юридического лица, зарегистрированного в России.

«Большинство схем Понци базируются за рубежом, например, Finiko, которая зарегистрирована в Сент-Люсии», — добавляет он. Чтобы вернуть эти инвестиции, вам необходима юридическая помощь в стране, где исчезли деньги.

«Российские правоохранительные органы не всегда видят возможность реакции по российскому законодательству в данном случае, так как преступление было совершено за пределами территории Российской Федерации. Все это затрудняет возврат средств и наказание виновных. Мошенники охотно пользуются этим фактом и разрабатывают все новые и новые схемы Понци.

Реально ли вернуть деньги из финансовой пирамиды?

С появлением финансовых пирамид в Интернете стало очень трудно вернуть свои деньги. Но даже если деньги были вложены в схему Понци, зарегистрированную не в другой стране, а в России, получить их обратно крайне сложно. «Наиболее реалистичный вариант — попытаться вернуть деньги до того, как схема Понци рухнет, то есть завершит цикл своего существования, но при этом создаст иллюзию добросовестной организации и добровольно выполнит свои обязательства», — говорит Владислав Кочерин.

Если момент упущен, то шансы вернуть свои деньги практически равны нулю, утверждают юристы. Если организаторы пирамиды не подписывали никаких документов от своего имени и не проводили никаких финансовых операций, вернуть деньги будет сложно даже после положительного решения суда. Так было в известной истории с Мавроди, основателем пирамиды МММ, которого суд приговорил к тюремному заключению и возврату огромных сумм денег, но деньги так и не были найдены. «Финансовые пирамиды обычно представляют собой мошенническую схему, в которой активы заранее выкачиваются и становятся недоступными для кредиторов, — добавляет он, — В лучшем случае к ответственности могут быть привлечены видимые топ-менеджеры, если им еще не удалось скрыться.

«На практике вернуть деньги очень сложно, — подтверждает Егор Редин, — количество судебных дел, завершившихся в пользу пострадавших, на сегодняшний день исчезающе мало. Можно сказать, что их практически нет. Поэтому, прежде чем начать гнаться за высокой доходностью, следует тщательно изучить историю и финансовое положение компании. А еще лучше доверить свои деньги проверенным и надежным финансовым учреждениям.

Ольга КОТЕНЕВА, Banki.ru

\t\t\t\u0412\u044b \u043d\u0435 \u0430\u0432\u0442\u043e\u0440\u0438\u0437\u043e\u0432\u0430\u043d\u044b \u043d\u0430 \u0441\u0430\u0439\u0442\u0435.

\t\t

Кирилл Доронин, один из руководителей финансовой пирамиды «Финико», в отношении которого ведется уголовное дело о мошенничестве в особо крупном размере, у здания Вахитовского районного суда Казани.

Известные пирамиды в интернете

С появлением Интернета стало намного проще создавать и распространять финансовые пирамиды. Географический охват вкладчиков также увеличивается. Они могут быть расположены в любой стране. Кроме того, организаторы экономят значительные средства на рекламных кампаниях.

Создание и развитие финансовых пирамид стало намного проще с появлением Интернета. Количество вкладчиков также увеличилось географически. Они могут находиться в любой стране. Кроме того, промоутеры экономят значительные средства на рекламных кампаниях.

На мошеннических сайтах ни реальные люди, ни информация о них тщательно не регистрируются. Отследить платежи по банковскому переводу практически невозможно. Таким образом, если финансовая пирамида рухнет, найти виновных будет невозможно.

Самой крупной виртуальной схемой Понци является Stock Generation, еще один проект великого мошенника Сергея Мавроди. Это была своего рода азартная игра, в которой продавались акции несуществующих компаний.

Условия были схожи с условиями на фондовой бирже: стоимость акций росла и падала. Проект длился два года. После обрушения, по разным данным, пострадали от 300 000 до нескольких миллионов человек.

Проекты МММ-2011 и 2012 также основаны на интернет-деятельности. Специально для их деятельности была придумана виртуальная валюта Mavro.

В МММ-2011 покупки и продажи осуществлялись участниками, которые управляли уровнями. В МММ-2012 все выплаты осуществлялись непосредственно между вкладчиками. Все ограничивалось взаимной финансовой поддержкой. Конечно, со временем приток инвесторов прекратился, деньги были украдены, и организация распалась. Мавроди несколько раз пытался восстановить начатое, но безуспешно. Люди стали относиться к его имени с осторожностью.

- Следующие популярные мошенничества также осуществлялись через Интернет:

- Hermes — организаторы обещали 1% от вложенной суммы ежедневно. Они не давали никаких гарантий, но люди все равно вкладывали свои деньги. Проект был основан в начале 2014 года и закрыт в том же году.

- Webtransfer была микрокредитной компанией. Вкладчики получали 0,5-3% в день. Однако организация потерпела неудачу.

- Questra Worrld — носил другое имя: Atlantic Global Asset Management и была известна во всей Европе. Учредители предлагали купить инвестиционные портфели с доходностью 17-26%. Проект помог тысячам людей стать богатыми, но был прекращен.

- Millionaires in Sneakers — основана в 2016 году Владимиром Романовым. Компания генерировала текущую прибыль, в среднем 1% в день. Некоторым вкладчикам удалось получить прибыль, но большинство потеряли все свои вклады.

- Airbitclub — финансовая пирамида, которая приобрела популярность по мере роста биткоинов. Инвесторы получали 40% в год. Мало кто заработал на этой схеме.

- Кэшбери — 2017-2018 гг. специализировался на микрокредитовании. Филиалы были открыты по всей России и странам СНГ. В течение 13 месяцев вкладчики получали 1% в день. Тысячи людей смогли извлечь из этого пользу.

DDfutures — организаторы обещали 2,1% в день. И им это удалось: компания генерировала реальный доход с конца 2016 по 2018 год. Фонд достиг чистой доходности в размере 1,100%. В рамках проекта было распределено более $1 млн.

Хайпы

В Интернете существуют различные виды финансовых пирамид. Давайте рассмотрим самые популярные из них.

Можно ли заработать в пирамиде

Учредители покрывают себя гарантийными депозитами и пенсионными фондами. Иногда организаторы даже не указывают, каким видом деятельности они занимаются.

План действий, когда вложились

Конечно, заработать на таких проектах можно, но статистика показывает, что вы сильно рискуете, если делаете это. Прибыль получают организаторы или первые участники, если бизнес работает давно и привлек много инвесторов. Этот риск не оправдан, поскольку шансы на выигрыш невелики, если только вы не финансовый гений.

- Есть случаи, когда люди уже вложили деньги и только потом поняли, что это была схема Понци. Необходимо успокоиться, трезво оценить ситуацию и принять следующие меры:

- Обратитесь в офис, в который были перечислены деньги, или к лицу, проводившему тендер. Шанс вернуть залог гораздо выше, если есть доказательства того, что деньги были переведены.

- Если они отказываются вернуть деньги, предупредите их, что вы передадите дело в прокуратуру или суд.

Если это не привело к успеху, необходимо написать заявление в органы прокуратуры. В рамках расследования будут собраны следующие документы по делу: Адрес и полное название компании, ФИО учредителей, подписи, что было обещано, какая деятельность ведется и т.д. Чем больше доказательств, тем больше шансов найти мошенников. Кроме того, рекомендуется обратиться за помощью к опытным юристам.

Чем раньше вы подадите свое заявление, тем лучше. Если произойдет задержка, высока вероятность того, что мошенники сбегут и не будут найдены.