За первый квартал вы заплатите ₽ 10 000 в виде взносов и ₽ 8 000 в виде авансовых платежей по упрощенной системе налогообложения, итого ₽ 18 000. Если бы вы подали взносы позже, вы не смогли бы уменьшить налог за первый квартал и должны были бы заплатить полную сумму взносов и полную сумму авансового платежа.

Авансовые платежи по УСН в 2022 году

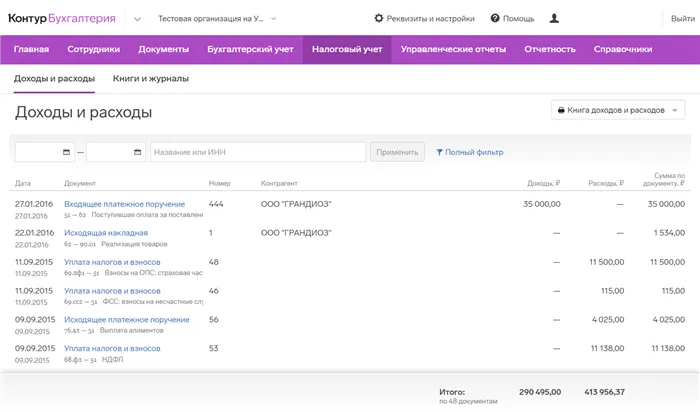

Введите доходы и расходы в Контур.Бухгалтерию, и система сама подготовит КУДИР и налоговую декларацию по всем правилам.

При упрощенной системе налогообложения налогоплательщики ежеквартально вносят в Единый налоговый бюджет «предоплату» — авансовый платеж. По окончании налогового периода — одного года — необходимо подготовить налоговую декларацию и уплатить оставшийся налог. Федеральная налоговая служба ожидает платежей от компаний и индивидуальных предпринимателей до 25 числа месяца, следующего за отчетным периодом. Крайние сроки для 2022 года следующие:

| Отчетный период | 2022 |

|---|---|

| 1 квартал | 25 апреля |

| Семестр | 25 июля |

| 9 месяцев | 25 октября |

Если 25-е число выпадает на выходной или праздничный день, срок сдачи будет перенесен на следующий рабочий день. Если вы участвуете в эксперименте по единовременной уплате налога, убедитесь, что на вашем счету достаточно денег для единовременной уплаты налога до этих дат.

Авансовый платеж за 4 квартал официально не существует. Это последний платеж за этот год. Организации и организации-производители исчисляют налог по упрощенной системе налогообложения с учетом всех ранее уплаченных авансовых платежей. Налогоплательщики, использующие систему «доходы минус расходы», рассчитывают единую ставку или минимальный налог. Налог должен быть уплачен в бюджет:

Из-за санкций и сложной экономической ситуации в 2022 г. налогоплательщики на упрощенке получили отсрочку по уплате налога за 2021 г. и авансовый платеж за первый квартал 2022 г. Однако льгота распространяется не на всех. Подробности читайте в нашей статье.

Не игнорируйте авансы. Если предприниматель решит исчислить и уплатить налог только по окончании календарного года, его попросят заплатить: Федеральная налоговая служба взимает пени за каждый день просрочки предоплаты — для расчета их размера воспользуйтесь бесплатным калькулятором пени. Если трейдер не платит налог в течение года, ему грозит штраф в размере 20% или 40% от неуплаченной суммы в дополнение к пеням.

Сдайте декларацию по УСН в несколько кликов!

Contour.Accounting напоминает вам о необходимости уплаты налога, рассчитывает, заполняет и проверяет налоговую декларацию для подачи в электронном виде.

Авансовый платеж за 1 квартал

Расчет авансового платежа за 1 квартал по базе «доходы»

Шаг 1: Для расчета налога определите налоговую базу: сложите все доходы с начала года. Эта сумма берется из раздела 1 книги доходов и расходов. Предприятия и ИП, находящиеся на упрощенной системе налогообложения, рассматривают в качестве доходов выручку от реализации и внереализационные доходы, перечисленные в статьях 249 и 250 Налогового кодекса РФ.

Шаг 2 Сумма налога рассчитывается по следующей формуле: Доход × Ставка налога. Определите ставку налога для вашего типа бизнеса и региона — она может составлять от 1 до 6%. С 1 января 2021 года повышенная ставка налога в размере 8% будет применяться также к налогоплательщикам, превышающим базовые пороги. Узнайте ниже, как рассчитать налог, если вы превысили пороговые значения.

Шаг 3: Налогоплательщики на «подоходной основе» имеют право на налоговый вычет и уменьшают налог на сумму страховых взносов за страхование сотрудников и оплачиваемых работодателем пособий по медицинскому страхованию.

- ООО и индивидуальные предприниматели с наемными работниками могут уменьшить налог максимум на 50%.

- Индивидуальный предприниматель без работников может уменьшить налог на сумму страховых взносов, уплаченных от его имени, без ограничений.

Налоговый вычет на бизнес применяется без ограничений.

Все уплаченные взносы, сборы и пособия по болезни теперь вычитаются из налога. Если сумма налогового вычета превышает 50% от суммы налога (для компаний и индивидуальных предпринимателей с работниками), налог уменьшается только наполовину.

Пример расчета авансового платежа для ООО «Копыто» за 1 квартал 2022 года

- Авансовый платеж за 1-й квартал: 150 000 × 6% = 9 000 руб.

- 9 000 × 50% = 4 500 РУБЛЕЙ.

Сдавайте декларацию по УСН в онлайн‑бухгалтерии

Бухгалтерский и налоговый учет, расчет заработной платы, автоматический расчет налога УСН, составление отчетности, не выходя из дома.

Расчет авансового платежа за 1 квартал по базе «Доходы минус расходы»

Шаг 1. Определение налоговой базы. Сумма дохода берется из раздела 1 КУДИР — общая сумма за отчетный период в графе 4. Упрощенец обязан включить доход в налоговую базу в соответствии со статьями 249 и 250 Налогового кодекса РФ. Сумма расходов, подлежащая вычету из дохода, берется из графы 5 раздела 1 КУДИР. При упрощенной системе налогообложения расходами признаются экономически обоснованные и документально подтвержденные затраты, указанные в статье 346.16 (1) Налогового кодекса. В нашей статье вы можете прочитать, как вести учет расходов при упрощенной системе налогообложения.

Шаг 2. Сумма налога рассчитывается по следующей формуле: (доходы — расходы) × 15%. Проверьте налоговую ставку для вашего региона и типа бизнеса, она может быть меньше 15%.

Другой вопрос: как насчет страховых взносов? Подпункт 1.7 пункта 346.16 Налогового кодекса обязывает упрощенцев относить на расходы уплаченные страховые взносы. Это относится как к страховым взносам, уплачиваемым работниками, так и к страховым взносам, уплачиваемым владельцами бизнеса «за себя». Уплаченные страховые взносы уменьшают налоговую базу и сам налог.

Пример расчета авансового платежа для ИП Петров А.В. за 1 квартал.

- Сумма аванса: (120 000 — 40 000) × 15% = 12 000 рублей.

Онлайн-сервис Контур.Бухгалтерия рассчитывает налог, создает форму платежа и напоминает о сроках уплаты.

Авансовый платеж за 2 квартал

Расчет авансового платежа за 2 квартал по базе «доходы»

Порядок расчета аванса за второй квартал аналогичен порядку расчета аванса за первый квартал. Следует отметить, что авансы, уплаченные в предыдущем квартале, должны быть сначала вычтены из исчисленной суммы налога.

Пример расчета авансового платежа для ООО «Копыто» за 2 квартал

- Налог за первые шесть месяцев: 270 000 x 6 % = 16 200 рублей

- Налоговый вычет за первые шесть месяцев года 16 200 × 50 % = 8 100 руб.

Расчет авансового платежа за 2 квартал по базе «Доходы минус расходы»

Порядок исчисления авансового платежа по налоговой базе «доходы минус расходы» также аналогичен первому кварталу. Однако авансовый платеж, уплаченный в первом квартале, должен быть сначала вычтен из суммы налога, исчисленной во втором квартале.

Пример расчета авансового платежа для ИП Петров А.В. за 2 квартал.

- Налог за первое полугодие: (230 000 — 85 000) × 15 % = 21 750 рублей.

Учет, налоги, зарплата на УСН

Введите доходы и расходы в Контур.Бухгалтерию, и система сама подготовит КУДИР и налоговую декларацию по всем правилам.

(1/300 ставки рефинансирования × сумма просрочки × 30) + (1/150 ставки рефинансирования × сумма просрочки × количество дней просрочки от 31 дня).

Документы

Вы готовите два документа для налоговой службы: налоговую декларацию и книгу доходов. Вы всегда должны подавать налоговую декларацию, даже если у вас не было дохода. Вы должны вести книгу только в том случае, если налоговые органы попросят вас об этом.

При упрощенной системе налогообложения (6%) индивидуальный предприниматель платит подоходный налог. Формула выглядит следующим образом: Умножьте все доходы на 6%, и все готово.

Бесплатное ведение бухгалтерского учета в Модульбанке

Например, у предпринимателя Артура квартальный доход составляет 300 000 рублей. Его квартальный налог составляет 18 000 рублей, то есть 300 000. * 0,06. Иногда ставка налога ниже для определенных видов деятельности, это зависит от региона. Вам следует проверить эту информацию на сайте налоговых органов, а для уверенности проконсультироваться со своим налоговым консультантом и отправить запрос в налоговый орган.

Взносы

Помимо налогов, вы также платите взносы. Они нужны вам для получения государственной пенсии и для того, чтобы иметь возможность бесплатно посещать врача. Эти взносы называются страховыми взносами.

Взносы могут быть фиксированными или дополнительными:

Фиксированные взносы

Взносы за весь 2021 год составляют 40 874 рубля, а за 2022 год — 43 211 рублей.

Дополнительно

Сумма зависит от дохода. Взнос составляет 1% от дохода свыше 300 000 рублей

Согласно закону, фиксированный взнос должен быть уплачен до 31 декабря, а дополнительный взнос — до 1 июля следующего года. Вы не обязаны платить в эти даты, а можете платить в течение года и сэкономить на налоге.

Как сэкономить

Вы можете и должны сэкономить изрядную сумму налогов, и для этого вам не нужно выходить в трубу, просто платите страховые взносы. Экономия на налогах — это обширная тема, поэтому давайте будем краткими.

Вы можете вычесть уплаченные вами страховые взносы из ваших налоговых обязательств. Если вы работаете без работника, вы уменьшаете налог на всю сумму взносов: Сколько бы вы ни заплатили, налог будет меньше; превышение не уменьшает налог.

Давайте вернемся к Артуру. Его налог за первый квартал составляет 18 тысяч рублей.

У Артура нет с собой денег на налог, но он платит часть гонорара, 18 тысяч рублей. Получается, что фиксированный взнос уменьшается и платить в конце года приходится меньше, а Артур платит свой налог в размере 18 тысяч рублей.

Существует два способа накопления взносов: вы можете заплатить все взносы сразу заранее или рассчитывать взносы поквартально.

В январе 2019 года Артур уплатил фиксированные взносы за год — 36 238 рублей.

В первом квартале Артур заработал 300 000 рублей, и его налог составляет 18 000 рублей. Артур ничего не платит, потому что он уже заплатил свой взнос.

Во втором квартале Артур зарабатывает еще 100 000 рублей, его налог составляет 6 000 рублей. Это подпадает под уплату налогов, Артур ничего не платит.

Самое главное, чтобы вы не платили взносы после периода, в котором вы хотите уменьшить налог. Если вы уменьшаете налог за первый квартал, то взнос должен быть уплачен в период с 1 января по 31 марта. Вы не можете уменьшить налог за первый квартал позже.