Наиболее популярным торговым инструментом в России является фондовый индекс РТС. Торговля осуществляется через посредников — уполномоченных брокеров. Кредитное плечо позволяет торговать, не имея много средств на счете, но в этом случае покупка и продажа контрактов сопряжены с риском.

Что такое фьючерсы и зачем они нужны

Каждое лето Витя покупает у Сережи тонну кукурузы. Обычно рассчитывают стоимость по рынку: идут на местный базар в селе и смотрят, за сколько можно купить килограмм. В среднем они стоят около 15 ₽/кг.

Недавно Витя узнал, что метеорологи предсказывают засушливое лето. Это значит, что урожай будет плохим, кукуруза подорожает и будет стоить минимум 18 руб/кг. Витя решил заранее договориться с Сережей о стоимости кукурузы и предложить ему более низкую цену, скажем, 17 руб./кг. Так что, если кукуруза действительно подорожает, вы можете купить ее дешевле и сэкономить.

Новостей Сережа не слышал: он уверен, что лето будет теплым, урожай будет хорошим, а рыночная цена кукурузы останется в районе 15 руб./кг. И тут приходит Витя и предлагает заплатить 17р/кг. Как можно не согласиться!

В результате соседи приходят к соглашению. Витя ожидает сухого лета и высоких цен, а Сережа ожидает хорошего лета и низких цен.

На биржевом языке это фьючерсный контракт.

Что такое фьючерс

Фьючерсы — это когда две стороны договариваются о стоимости актива в будущем. Продавец ожидает, что актив будет стоить меньше, а покупатель ожидает высоких цен.

Другими словами, будущее похоже на ставку. Стороны обсуждают, будет ли цена актива расти или падать. При этом, в отличие от опциона, договор должны соблюдать обе стороны, как продавец, так и покупатель. Биржа является посредником между покупателем и продавцом. Она следит за тем, чтобы договор был выполнен в срок со всеми условиями.

Говорят, что покупатели занимают длинные позиции, а продавцы — короткие. При этом продавцы и покупатели не знают друг друга: сделки осуществляются анонимно.

Торговля фьючерсами — это сделка с высоким риском. Вы можете потерять все деньги на брокерском счете и, в некоторых случаях, остаться в долгу перед брокером. Поэтому мы не рекомендуем новичкам в инвестициях торговать фьючерсами.

Договор поставки подразумевает, что в определенную дату (дату поставки) продавец должен продать, а покупатель приобрести определенное количество товара. Расчет производится по цене, которая была установлена на последнюю дату торгов. Если на дату исполнения фьючерсной поставки у продавца нет товара, биржа налагает штраф.

Понятие фьючерсного контракта

Фьючерсный контракт, или сокращенно фьючерс, означает соглашение, по которому одна сторона обязуется купить, а другая сторона продать какой-либо актив в будущем по заранее определенной цене. Этот актив называется базовым активом.

Посредником и гарантом того, что сделка будет проведена без нарушения договоренностей, является биржа. Она берет поручительство с продавца и покупателя — это залог в виде части стоимости контракта, которая возвращается участникам после завершения сделки.

Существуют следующие виды фьючерсов:

- для акций и облигаций;

- на металлы (медь, золото, палладий и др.);

- для энергоносителей (нефть, газ, бензин и др.);

- для сельскохозяйственной продукции (мясо, крупы, какао, хлопок, сахар и др.);

- на фондовые индексы;

- за монету

Есть даже фьючерсы на волатильность рынка, процентные ставки Центрального банка и инфляцию.

Суть фьючерсной сделки: покупатель предполагает, что цена базового актива вырастет в ближайшее время и сможет заработать, потому что договорился с продавцом по текущей цене. Продавец также стремится получить прибыль, но предполагает, что цена снизится, и поставит актив по более высокой цене. В этом случае одна из сторон останется в выигрыше, другая – в проигрыше. Но если цена актива не изменится, участники сделки ничего не выиграют и ничего не потеряют.

Фьючерсы следует отличать от другого инструмента рынка деривативов: опциона. Последний представляет собой контракт, который устанавливает право покупателя на покупку и обязательство продавца продать базовый актив. Фьючерсный контракт имеет обязательства для всех участников сделки.

Фьючерсные контракты относятся к рискованным инвестициям. Ни одна из сторон не может со 100% уверенностью предсказать, куда пойдет рынок и как поведет себя базовый актив. Вы можете выиграть много денег, если прогноз окажется верным, а можете понести серьезные убытки, если все пойдет не по плану.

Консервативный инвестор, строящий долгосрочный портфель, вообще не должен торговать деривативами. Или сделать это с небольшой частью капитала, чтобы почувствовать себя настоящим трейдером и поймать торговый адреналин.

Участниками фьючерсных сделок могут быть как инвесторы-спекулянты, желающие получить прибыль от изменения цены актива, так и производители/поставщики реальных товаров. Последние были учредителями срочных договоров. Например, сегодня мы договариваемся о цене сырья, которое планируем закупать в будущем. Таким образом можно было защититься от дефицита, роста или падения рыночных цен.

Как купить фьючерс

Механизм покупки фьючерсов:

- Торговля фьючерсами происходит на рынке деривативов. По общему правилу при открытии брокерского счета брокер предоставляет доступ к фондовому, производному и валютному рынку.

- Необходимо внести деньги на счет, указав тип рынка при переводе.

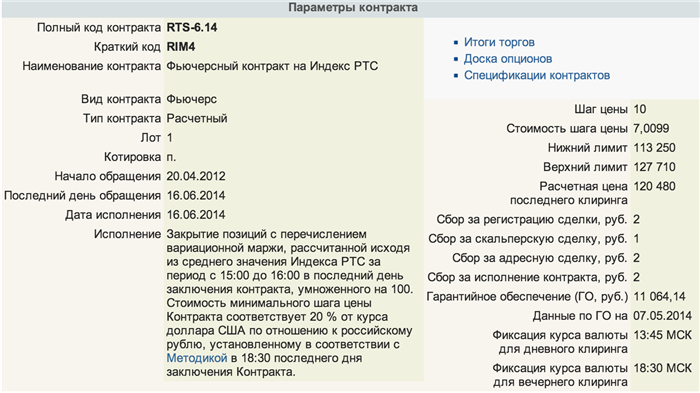

- Выберите срочный договор из доступного списка. Перед этим нужно внимательно изучить спецификацию интересующих вас инструментов, где будет основная информация: тип контракта, лот, расчетная цена, дата исполнения и т.д.

- Разместите заявку на покупку, указав количество лотов и цену. Одним из преимуществ фьючерсного контракта является то, что всю стоимость контракта не нужно оплачивать сразу, а только ее часть (залоговое обязательство).

- Дождитесь исполнения ордера, установите прибыль или убыток.

Полная информация о текущих стратегиях, которые уже принесли инвесторам миллионы пассивного дохода

Сама процедура ничем не отличается от торговли обычными ценными бумагами (акциями и облигациями). Не обязательно ждать исполнения контракта. Это обычный биржевой инструмент, который можно покупать и продавать сколько угодно раз.

В конце торгового дня биржа накапливает вариационную маржу по фьючерсу, разницу между ценой покупки/продажи и ценой закрытия торгов, которая зачисляется на счет инвестора. Финансовый результат сделки складывается из всех начислений, произведенных за расчетный период.

Если мы посмотрим на список доступных фьючерсных контрактов, например, на Московской бирже, то увидим, что на один и тот же базовый актив может быть несколько фьючерсов. Они отличаются датой исполнения и расчетной ценой. При этом каждый из фьючерсов отличается от рыночной стоимости базового актива. Рассмотрим на примере акций Газпрома:

По состоянию на 28 августа 2020 года доступно 4 контракта. В 1 лоте 100 акций. Рыночная стоимость актива на эту же дату составляет 184,29 рубля за акцию. По мере приближения момента исполнения контракта цена фьючерса приближается к рыночной цене базового актива.

Это видно на скриншоте выше. Ближайшая дата казни — 17 сентября. Стоимость договора составляет 18 459 руб или 184,59 руб за акцию. Разница в цене объясняется тем, что рыночная цена устанавливается в текущий момент времени под влиянием спроса и предложения, а будущая цена основывается на ожиданиях; это всегда ожидаемая величина, зависящая от различных факторов (политических, экономических, природных и т д.).

Кажется, что фьючерсы — это почти то же самое, что длинные и короткие позиции. Если вы ожидаете, что стоимость актива вырастет, купите его и подождите, пока цена вырастет. Если вы ждете падения цены, открывайте короткую позицию и получайте деньги. Но фьючерсы сильно отличаются от своих базовых активов. Вот основные отличия:

Виды фьючерсных контрактов

Существует два типа фьючерсных контрактов: поставочный и расчетный.

Поставочные

Договор поставки подразумевает, что в определенную дату (дату поставки) продавец должен продать, а покупатель приобрести определенное количество товара. Расчет производится по цене, которая была установлена на последнюю дату торгов. Если на дату исполнения фьючерсной поставки у продавца нет товара, биржа налагает штраф.

Расчётные

В отличие от фьючерсов на поставку расчетные фьючерсы не предполагают фактическую поставку базового актива. Расчет производится деньгами: одна сторона уплачивает другой разницу между ценой товара на момент заключения договора и ценой, установленной на дату истечения срока действия.

Примеры расчетных фьючерсов: на индекс РТС и на курс доллара к рублю (Si). Расчеты по данным договорам производятся в денежном выражении, поставка физических товаров не предусмотрена.

Существуют две основные цели заключения расчетных контрактов: спекуляция и хеджирование. Во втором случае сделка совершается на одном рынке, чтобы не учитывать убытки от изменения цены противоположной позиции на другом рынке.

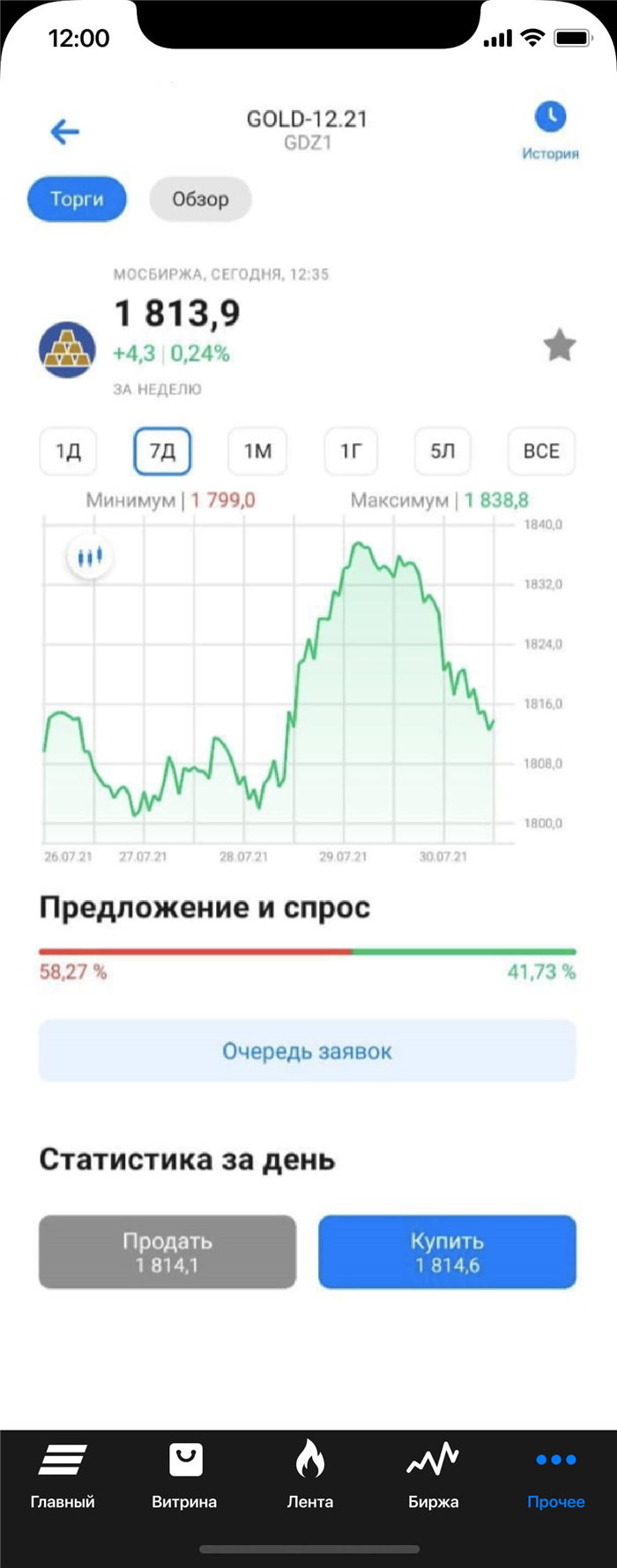

Как торговать, ликбез для начинающих

В России покупка и продажа фьючерсных контрактов происходит на Московской бирже. Инвестор или биржевой спекулянт должен иметь на своем счету 10-20% от стоимости фьючерса. Сумма гарантии должна быть оплачена банковским переводом. В иностранной валюте достаточно внести от 0,2 до 1% от стоимости контракта.

Наиболее популярным торговым инструментом в России является фондовый индекс РТС. Торговля осуществляется через посредников — уполномоченных брокеров. Кредитное плечо позволяет торговать, не имея много средств на счете, но в этом случае покупка и продажа контрактов сопряжены с риском.

Как заработать на фьючерсах:

- На балансе должно быть достаточно денег, чтобы покрыть маржу. Значение GO различается для разных инструментов, более того, оно может меняться в течение дня. При покупке фьючерсов оптимально иметь достаточно средств, чтобы иметь возможность торговать даже в случае проигрыша инвестора.

- При торговле фьючерсами биржа и брокер берут комиссионные, но их размер в разы меньше, чем при покупке и продаже акций.

- Фьючерсный контракт является подходящим инструментом для дневной торговли.

- Покупка в ожидании роста стоимости — это длинная позиция («купить», лонг), а сделка, при которой доход получен от падения цены, — короткая позиция («играть на падение», шорт). Трейдер может выбрать любую торговую стратегию.

- Покупатель товара имеет право продать его до окончания срока действия договора.

Примечание! Торговля фьючерсами не подходит для новичков, потому что она ближе к спекуляции, чем к инвестициям.

Любой, кто торгует фьючерсами, имеет на счетах в несколько раз больше денег, чем необходимо для обеспечения залоговых обязательств. Это необходимо для того, чтобы избежать принудительного закрытия сделок по рыночной цене, если на счету клиента недостаточно средств для внесения залога.

Как это работает

Как видно из истории фьючерсных контрактов, одним из основных их назначений является страхование от финансовых рисков (так называемое хеджирование); для этого данный инструмент используется реальными поставщиками или потребителями базового продукта, являющегося базовым активом. Фьючерсы (часто расчетные) используются опытными трейдерами и инвесторами для спекуляций и получения прибыли.

Фьючерсы – достаточно ликвидный инструмент, который, однако, нестабилен и поэтому несет значительный риск для инвестора.

Когда срок действия фьючерсного контракта, проданного одним трейдером другому, истекает, обычно существует несколько возможных исходов. Финансовый баланс сторон может не измениться, либо один из трейдеров может получить прибыль.

Если цена финансового инструмента выросла, то в выигрыше покупатель, если же цена упала, то успех празднует продавец, который, скорее всего, на это и рассчитывал. Если цена инструмента не меняется, то и суммы на счетах участников сделки не должны меняться.

В отличие от опциона, фьючерс — это не право, а обязательство продавца продать определенное количество базового актива в будущем по определенной цене, а покупателя — купить его. Гарантом исполнения сделки является биржа, которая берет страховые (залоговые) депозиты с обоих участников, то есть вам не нужно сразу оплачивать полную стоимость фьючерса, только залог замораживается на счете. Данная процедура осуществляется как со счетом покупателя, так и со счетом продавца в сделке.

Биржа считает стоимость залога (GA) по каждому контракту. При этом, если в какой-то момент средства на счету инвестора станут меньше минимально допустимого уровня ГО, брокер отправляет ему запрос на пополнение баланса, но если этого не произойдет, часть позиций будет закрыта в силе (margin call). Чтобы избежать такой ситуации, трейдер должен держать на счету деньги в сумме, значительно превышающей размер ценной бумаги; Ведь если цена фьючерса сильно изменится, ваших средств может не хватить для покрытия позиции. Залог замораживается на счете продавца до тех пор, пока транзакция не будет возвращена.

На момент написания статьи фактическое значение маржи, взимаемой с клиентов, желающих торговать фьючерсами на индекс РТС, составляет 11 064,14 (подробнее здесь). Соответственно, если у трейдера на счету 50 000 руб. То есть трейдер сможет купить только 4 таких контракта. В этом случае будет отложена сумма 44 256,56 руб. Это означает, что на счету останется всего 5 743,44 рубля свободных средств. А если рынок пойдет против нее на определенное количество пунктов, то ожидаемый убыток превысит имеющиеся средства и произойдет маржин-колл.

Как видите, многое зависит от цены фьючерса, которая может меняться под воздействием самых разных факторов. Поэтому данный биржевой инструмент относится к разряду рискованных.

Зачем нужны спекуляции и фьючерсы

Очень часто люди, не очень знакомые с тонкостями фондового рынка, путают его с форексом (хотя это не особо справедливо) и клеймят его как некую «аферу», где спекулянты обкрадывают трейдеров доверчивых новичков. На самом деле не все так, и важную роль в экономике играют биржевые спекуляции. Спекулянты покупают дешево, а продают дорого, но помимо желания разбогатеть, они влияют на цену. Когда цена акции или другого торгового инструмента занижена, успешный спекулянт покупает, поднимая цену. Точно так же, если актив переоценен, опытный игрок может продать без покрытия (продать ценные бумаги взаймы у брокера); такие действия, наоборот, помогают снизить цену.

Когда есть много профессионалов фондового рынка, которые видят фондовый рынок с разных сторон и используют большой объем данных для анализа как ситуации в стране, так и конкретной компании, их решения влияют на весь рынок в целом.

Точно так же, чтобы представить себе роль фьючерсов, стоит представить, что было бы при отсутствии этого финансового инструмента как такового. Представьте, что нефтедобывающая компания пытается спрогнозировать необходимые объемы добычи. Как и в любом бизнесе, компания хочет максимизировать прибыль с минимальным риском. В этой ситуации вы не можете просто добыть как можно больше нефти и продать ее всю. Необходимо анализировать не только текущую цену, но и на каком уровне она может оказаться в будущем.

При этом те, кто добывают, транспортируют и хранят нефть, не обязательно являются аналитиками и имеют доступ к наиболее полным прогнозам возможной цены на нефть. Поэтому горнодобывающая компания не может точно знать, сколько будет стоить баррель нефти через год: 50, 60 или 120 долларов, и добывать соответствующий объем. Чтобы получить гарантированную цену, компания просто продает фьючерсы, чтобы минимизировать риск.

С другой стороны, спекулянт в приведенном выше примере может посчитать цену конкретного фьючерсного контракта слишком высокой или слишком низкой и предпринять соответствующие действия, уравняв ее по справедливой цене

На первый взгляд важность установления справедливой цены на рынке кажется не столь уж необходимой, однако на самом деле она крайне важна для добросовестного использования ресурсов общества. Именно в обмен происходит перераспределение капитала между странами, отраслями экономики и компаниями, с одной стороны, и различными группами инвесторов, с другой. Без фондового рынка и инструментов, с помощью которых он работает (включая деривативы), невозможно эффективное развитие экономики и удовлетворение потребностей каждого отдельного члена общества.

Чаще всего фьючерсные контракты используются в стратегиях арбитражной торговли. Давайте начнем с того, что немного поговорим о том, что такое концепция арбитража. В целом он делится на два подвида:

Роль фьючерсов в современной экономике

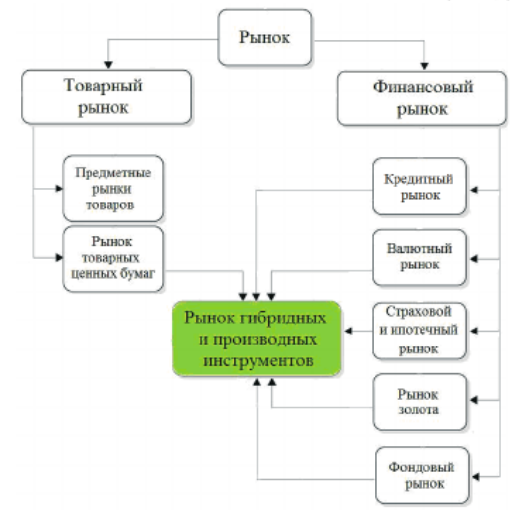

Рынок фьючерсов можно назвать одним из индикаторов, которые показывают состояние экономики в той или иной стране. Он достаточно чутко реагирует на появление негативных тенденций и факторов, сам являясь одной из важнейших частей финансового рынка. Состояние экономического климата в стране во многом зависит от слаженной работы срочного рынка.

Финансовый рынок представляет собой структуру, позволяющую наиболее эффективно распределять и перераспределять капитал между отдельными отраслями и сегментами экономики. В то же время он формирует целый набор показателей, так или иначе характеризующих текущую экономическую ситуацию. На следующем рисунке схематично представлена структура рыночного пространства (в одной из возможных ее классификаций**).

Как видно из рисунка, рынок деривативов (к которому, помимо рынка фьючерсов, относится еще и рынок опционов) является своеобразным фокусом: точкой, в которой сходятся большинство нитей всех остальных участников рынка механизм.

Такое положение вещей, по сути, превращает фьючерсный рынок в индикатор, отражающий изменения, происходящие во всей структуре в целом. Его мониторинг позволяет наблюдать за всеми остальными сегментами финансового рынка, анализируя их влияние друг на друга и прогнозируя их дальнейшее поведение.

Так, например, анализируя соотношение цен фьючерсных контрактов на процентные ставки и облигации, можно сделать выводы о том, какой монетарной политики придерживается государство в настоящее время. На ослабление этой политики обычно указывает рост цен фьючерсных контрактов по процентным ставкам, превышающим рост фьючерсов на облигации. А насчет ужесточения: падение цен фьючерсов на процентные ставки перед аналогичным падением цен фьючерсов на облигации.

Смягчение денежно-кредитной политики благотворно влияет на состояние фондового рынка и вызывает его рост, а ужесточение, наоборот, может вызвать его падение.

** Дело в том, что в зависимости от целей анализа, а также особенностей экономического развития в разных странах эта структура может быть представлена несколько по-разному.

Резюме

Подводя итог всему вышесказанному, кратко перечислим основные преимущества, которыми обладают фьючерсные контракты:

- Благодаря большому выбору доступных для торговли фьючерсных контрактов (в том числе предоставляющих доступ к товарным рынкам) имеются широкие возможности для диверсификации;

- Комиссии по фьючерсным контрактам, как правило, на порядок ниже комиссий по финансовым инструментам, выступающим их базовыми активами;

- Высокая степень ликвидности. Фьючерсные контракты всегда легко купить и так же легко продать;

- Доступность. Для покупки фьючерсного контракта не обязательно оплачивать полную стоимость входящего в него базового актива, достаточно внести лишь относительно небольшую сумму залога.

В то же время необходимо полностью осознавать, что торговля на рынке деривативов – очень рискованная затея. Сумма залога, необходимая для открытия позиции, может легко увеличиться или вовсе исчезнуть. Такая торговля рискованнее обычной торговли на фондовом рынке ровно во столько раз, во сколько доступнее фьючерсный контракт, чем указанное на нем количество базового актива.

Возможно, прочитав эту статью, вы столкнетесь с вопросом, где и как можно купить фьючерсы. Торговать фьючерсными контрактами можно практически на любой фондовой бирже. В нашей стране они торгуются на Московской и Санкт-Петербургской биржах. А вот список самых популярных торговых площадок за рубежом:

Чтобы получить доступ к любой из этих бирж, вам понадобятся услуги брокера. Брокер должен иметь соответствующую лицензию на осуществление брокерской деятельности, выданную ЦБ РФ, и дополнительно должен быть аккредитован на выбранной бирже (список аккредитованных брокеров обычно можно найти на их официальном сайте). Так, например, для Московской биржи этот список выглядит так: https://www.moex.com/ru/members.aspx

Никогда не торгуйте фьючерсами через так называемых форекс-брокеров. Во-первых, потому что они вообще не брокеры, а во-вторых, потому что их фьючерсы ненастоящие. Поясняю, что все форекс-конторы в нашей стране в лучшем случае имеют статус дилера (торгового центра), а брокерами себя называют по двум причинам:

- Звучит солиднее;

- Согласно действующему законодательству, они не могут быть наказаны за это.

Ну, то, что они называют фьючерсами, не имеет ничего общего с тем, что было сказано выше. Их «фьючерсы» не имеют никакой гарантии исполнения и сделки по ним далеко не так прозрачны и неконтролируемы государственными регулирующими органами, как все операции, осуществляемые на валютном рынке.

Вы уже знаете, что такое фьючерсы, теперь самое время научиться правильно ими торговать. Об этом читайте в материале: «Руководство по торговле фьючерсами для начинающих».