Производительность колеблется от 5% до 11% и зависит от нескольких факторов. Основными из них являются текущее состояние финансовых рынков страны и срок действия облигации.

Народные облигации в 2019 — стоит ли покупать?

Наша команда стремится помочь вам принимать лучшие финансовые решения. Мы придерживаемся строгой редакционной политики. Эта статья может содержать ссылки на финансовые продукты партнеров. Мы открыто говорим о том, как заработать деньги, мы не являемся компанией, предоставляющей финансовые услуги, мы … — >

- В. э. образование.

- Фин. консультант.

- 20 лет в фин. сфере.

- Независимый эксперт.. .

2 сентября 2019 года Казначейство поместило под новое Положение 4 версию 15-миллиардной «вилки». Срок действия титула переносится со 2 сентября 2019 года на 25 февраля 2020 года и истекает 31 августа 2022 года.

Давайте узнаем, выгодно ли инвестировать в ОФЗ или это просто обман? Каковы преимущества и недостатки инвестирования в ОФЗ-Н и где находятся ловушки? Правда ли, что облигации ОФЗ более выгодны, чем депозиты? Все это и многое другое вы найдете в Brobank.

Для начала немного теории

Облигации — это дебетовые титулы. Покупка облигации — это заем компании, который компания должна погасить (выкупить облигацию).

Облигации выпускаются корпорациями, муниципалитетами и государствами. Федеральные облигации выпускаются Казначейством.

Облигации можно приобрести на фондовой бирже. Вам необходимо выбрать брокера и открыть счет.

Предложение запасов для покупки коммунальных облигаций в среднем колебалось от 0,0177% до 0,3%. Могут быть специальные предложения для инвесторов, которые впервые открывают счет на фондовом рынке — с минимальными поставками или без них в течение определенного периода времени.

ОФЗ-Н — это название, выпущенное Казначейством специально для распространения среди населения. Облигации проще купить на рынке, а риск ограничен.

Когда вы покупаете Ofz-N, вы даете деньги взаймы правительству и получаете фиксированную ставку исполнения обязательств. Государство выступает гарантом эффективности ваших инвестиций.

В настоящее время Казначейство создало четвертый Ofz-N. Кроме того, первые два выпуска пользовались высоким спросом, а третий был исчерпан на 60%. Поэтому МИД решил привлечь россиян к четвертому изданию ОФЗ-Н более привлекательными условиями.

-

Отсутствие комиссии банкам-агентам (расходы будет нести сам Минфин). При покупке ОФЗ-н банки не будут удерживать с вас комиссию, как это было при покупке ОФЗ-н предыдущих выпусков. Для покупки ОФЗ-н не нужно открывать брокерский или инвестиционный счет – их можно купить в 4-х банках: Сбербанке, ВТБ, Промсвязьбанке и Почта Банке.

Сократив минимальный размер рынка с 30 000 фрикций до 10 000 фрикций и получив возможность покупать ОФЗ-Н без предложения, этот средний начинающий инвестор получает доступ к этому среднему показателю.

А что с доходностью?

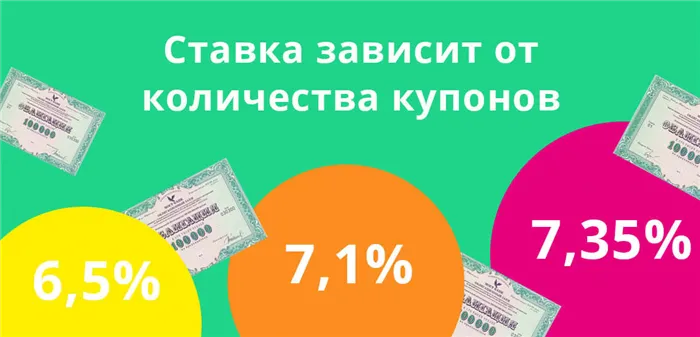

Купон облигаций установлен в размере 6,5% в год для первого купона, 7% в год для второго, 7,05% в год для третьего, 7,1% в год для четвертого, 7,25% в год для пятого и пятого и 5,35. Шестой годовой %.

Посчитаем доходность?

Используйте компьютер показателей ОФЗ-Н на сайте Казначейства.

Например, 6 сентября 2019 года было приобретено 30 ОФЗ-Н четвертого издания.

| Дата покупки | 06.09.2019 |

| Количество приобретаемых Облигаций, шт. | 30 |

| Номинальная стоимость одной Облигации, руб. | 1 000,00 |

| Цена размещения одной Облигации, % от номинала | 100% |

| Накопленный купонный доход, руб. | 0,71 |

| Стоимость Облигаций, руб. | 30 021,30 |

| в т.ч.: чистая стоимость Облигаций, руб. | 30 000,00 |

| в т.ч.: сумма купонного дохода, накопленного по Облигациям, руб. | 21,30 |

| Доходность к погашению Облигаций, % годовых | 7,15% |

Сравним полученную доходность по ОФЗ-н с доходностью депозитов в крупных банках

| Срок депозита | Банк ВТБ | Сбербанк Вклад «Сохраняй» | Промсвязьбанк Вклад «Мой доход» | Альфа-банк Вклад «Победа +» | МКБ Вклад «Мега Онлайн» |

| До года | Вклад «Время роста». От 30 тыс. руб., без пополнения и снятия. На год — 6,6%-6,7%. Для владельцев Мультикарты с подключенной опцией «Сбережения» доходность — 7,1%-8,2% годовых. | От 1 000 руб. Без пополнения и снятия. На 1 год – 4,85%. | От 10 000 руб. Пополнение в течение первых 30 дней. На 1 год – 6,65% годовых. | От 10 000 руб. Без снятия и пополнения. На 1 год – 6,17% годовых. | От 1 000 руб. Пополнение в течение первых 95 или 185 дней. На 1 год – 7% годовых. |

| 24-36 мес. | Вклад «Выгодный». От 30 000 руб., без пополнения и снятия, 5,69% годовых. | На 3 года – 5,09% годовых. | На 2 года– 6,75% годовых. | На 2-3 года – 6,1%. | От 1 года до 3-х лет – 7,2%. |

Доходность по ОФЗ-Н выше, чем прибыль по депозиту в крупном банке.

По сравнению с ОФЗ простые зачеты более выгодны, чем общие, при пороге входа менее 1 000 рублей. При покупке ОФЗ с индивидуального инвестиционного счета (ИИС) вы получаете налоговый вычет в размере 13% от внесенной суммы, но не более 52 000 фрикций. А это дополнительная эффективность ваших инвестиций.

В качестве альтернативы банковские вклады часто сравнивают с инвестициями в облигации, неуклонно снижая доходность. По данным Банка России, средняя максимальная ставка по вкладам в России в первые 10 дней мая 2022 года снизилась до 12,1% годовых.

Что такое ОФЗ простыми словами

Индивидуальные облигации федерального займа — это долговые ценные бумаги, выпущенные Казначейством. Приобретая облигации, инвестор выступает в качестве кредитора государства. Казначейство обязуется погасить всю сумму титула на определенную дату.

Поскольку облигации федерального финансирования зависят от спроса и предложения на финансовых рынках, инвесторы могут приобретать облигации по ценам выше или ниже номинальной стоимости. В то же время ОФЗ оплачивают только номинальную стоимость.

Назначение облигаций ОФЗ:.

- Снижение дефицита государственного бюджета.

- Финансирование целевых программ правительства.

- Погашение внешнего долга страны.

Государственные облигации являются самыми безопасными ценными бумагами на рынке, поскольку правительство в лице Казначейства является гарантом обязательного погашения.

Чем отличаются от других инструментов инвестирования

Инвесторы покупают Ofz Russia, когда ищут способ сохранить свои деньги в максимальной безопасности, или когда у них мало опыта инвестирования в более сложные финансовые инструменты и они не склонны к чрезмерному риску.

Помимо ОФЗ, на финансовом рынке присутствуют корпоративные облигации и акции. Также можно открыть банковский депозит. Однако инвесторы предпочитают покупать федеральные облигации по разным причинам.

- Если сравнивать ОФЗ для физических лиц с акциями, то государственные облигации обладают более низким уровнем риска и имеют стабильный доход.

- Рассматривая ОФЗ как альтернативу банковскому вкладу, стоит отметить, что облигации федерального займа для населения позволяют инвестировать в различные отрасли экономики (нефтегазовую, горнодобывающую и т. д. ), а не только в банковский сектор. Также немаловажно для инвестора то, что ОФЗ можно продать в любой день без ограничений.

- Главное преимущество ОФЗ перед корпоративными облигациями, выпущенными акционерными компаниями, – более высокая надежность эмитента.

Как краткосрочные, так и долгосрочные федеральные облигации являются подходящим дополнением к инвестиционному портфелю инвестора.

Краткосрочные ОФЗ — это федеральные облигации, срок действия которых составляет до двух лет или более. Долгосрочные (длинные) ОФЗ — это казначейские ценные бумаги, выпущенные на 5, 10 или 15 лет.

Доходность ОФЗ

Эффективность федеральных облигаций зависит от ряда различных компонентов.

- Ключевая ставка ЦБ. Когда Центральный банк страны увеличивает размер ставки, доходность облигаций растет, и наоборот.

- Срок погашения. Чем дольше ОФЗ будет обращаться на рынке ценных бумаг, тем большую доходность получит инвестор.

- Рыночная стоимость ОФЗ. Если инвестор купит облигации по цене ниже номинала, то доход от инвестирования повысится, так как при погашении облигации эмитент выплатит полный номинал бумаги.

Сократив минимальный размер рынка с 30 000 фрикций до 10 000 фрикций и получив возможность покупать ОФЗ-Н без предложения, этот средний начинающий инвестор получает доступ к этому среднему показателю.

Какие облигации выбирают инвестиционные стратеги

Otkritie Investments очень осторожно относится к текущему рынку облигаций, предпочитая относительно краткосрочный вариант. ‘Среди корпоративных кредитов мы выделяем PIK BO-P03, SettleGrb1p1, System1p10 и Europlanb3, — говорит Владимир Малиновский.

Тинькофф Инвестиции выделяет Гидромашсервис БО-03, Корпорация ПИК -001П-03, Русал Братск -002п-01, Русская Аккульт -001п-01, Segezha Group -1001п-01р,. Kivi Finance -01, Beluga Group BO-P04 в текущих условиях; при текущих ценах годовая доходность по этим облигациям составляет 13,4-16,8%.

Альфа-Капитал» сообщил об облигациях, выпущенных банком ВТБUSD1-5 (специальный инвестор), Europln1R2, ЛСР БО 1R7, AIRCRAFTP10, SETTLEGRB1P4 и ETALFINP03. Вероятность этих ценных бумаг колеблется от 14,35% до 27,03%.

Топ-10 доходных корпоративных облигаций с высоким рейтингом

совкомбанк, версия bo-05 (sovcomb5).

- ISIN: RU000A0ZYJR6

- Дата погашения: 25.11.2027 (01.06.2023 put-оферта)

- Доходность: 18,75% (к дате оферты)

- Купон: 6,9% годовых (₽34,41, два раза в год)

- Накопленный купонный доход: ₽31,95

- Стоимость облигации на 19.05.2022: ₽899,80

- Рейтинг: компании — НКР AA-.ru, Эксперт РА ruAA, АКРА AA- (RU), выпуска облигаций — Эксперт РА ruAA, АКРА AA- (RU)

‘Детский мир, тема бо-05 (Детский мир бо5)’

- ISIN: RU000A1015A8

- Дата погашения: 01.12.2026 (06.12.2022 put-оферта)

- Доходность: 17,41% (к дате оферты)

- Купон: 7,25% годовых (₽36,15, два раза в год)

- Накопленный купонный доход: ₽32,58

- Стоимость облигации на 19.05.2022: ₽952,20

- Рейтинг: компании — Эксперт РА ruAА-

‘Самолет’, группа компаний, BO-P09 (Самолет 1P9)

- ISIN: RU000A102RX6

- Дата погашения: 15.02.2024

- Доходность: 17,4%

- Купон: 9,05% годовых (₽45,13, два раза в год)

- Накопленный купонный доход: ₽22,81

- Стоимость облигации на 19.05.2022: ₽887,90

- Рейтинг: компании — НКР A.ru, Эксперт РА ruA-, АКРА A- (RU), выпуска облигаций—АКРА A- (RU)

Эталон Финанс, Бо-По3 (Эталфинп03)

- ISIN: RU000A103QH9

- Дата погашения: 15.09.2026

- Доходность: 17,26%

- Купон: 9,1% годовых (₽22,69, четыре раза в год)

- Накопленный купонный доход: ₽14,71

- Стоимость облигации на 19.05.2022: ₽820

- Рейтинг: компании — Эксперт РА ruA-, выпуска облигаций — Эксперт РА ruA-

Группа предприятий ‘Самолеты’, версия BO-PO10 (AircraftP10)

- ISIN: RU000A103L03

- Дата погашения: 21.08.2024

- Доходность: 17,14%

- Купон: 9,15% годовых (₽22,81, четыре раза в год)

- Накопленный купонный доход: ₽21,56

- Стоимость облигации на 19.05.2022: ₽869,90

- Рейтинг: компании — НКР A.ru, Эксперт РА ruA-, АКРА A- (RU), выпуска облигаций—АКРА A- (RU)

Экспобанк, версия 001p-01 (expo1p01)

- ISIN: RU000A103RT2

- Дата погашения: 24.09.2024

- Доходность: 16,6%

- Купон: 9% годовых (₽22,44, четыре раза в год)

- Накопленный купонный доход: ₽12,82

- Стоимость облигации на 19.05.2022: ₽871,10

- Рейтинг: компании — НКР A-.ru, Эксперт РА ruA-, выпуска облигаций — Эксперт РА ruA-

‘SATL Group’, версия 001p-03 (satlgrb1p3)

- ISIN: RU000A1030X9

- Дата погашения: 17.04.2024

- Доходность: 15,94%

- Купон: 8,5% годовых (₽21,19, четыре раза в год)

- Накопленный купонный доход: ₽6,99

- Стоимость облигации на 19.05.2022: ₽892,5

- Рейтинг: компании — АКРА A (RU), выпуска облигаций—АКРА A (RU)

‘Pik Corporation’, версия 001p-03 (Pik K 1p3)

- ISIN: RU000A1026C1

- Дата погашения: 29.03.2023

- Доходность: 16,5%

- Купон: 7,4% годовых (₽18,45, четыре раза в год)

- Накопленный купонный доход: ₽10,34

- Стоимость облигации на 19.05.2022: ₽935,5

- Рейтинг: компании — НКР AA-.ru, Эксперт РА ruA+, выпуска облигаций — Эксперт РА ruA+

Производительность колеблется от 5% до 11% и зависит от нескольких факторов. Основными из них являются текущее состояние финансовых рынков страны и срок действия облигации.

Преимущества инвестирования в ОФЗ

Инвестиции в федеральный долг — это возможность не потерять инвестиции. На коммерческий сектор влияет широкий спектр экономических факторов. Даже самые надежные компании могут внезапно оказаться в затруднительном финансовом положении и оказаться не в состоянии выполнить свои обязательства. С другой стороны, правительства выступают в качестве гарантов погашения долга.

Дополнительные инвестиционные преимущества:.

- Увеличенная доходность, по сравнению с банковскими вкладами. Можно получить более крупную пассивную прибыль.

- Средние сроки возврата. Долгосрочные программы интересуют не всех инвесторов, вложение на 3 года станет оптимальным вариантом.

- Относительно небольшой порог входа. Это делает ОФЗ доступными для частных лиц.

- Заранее известная прибыль — важное отличие от вложения в акции крупных компаний. Они могут не выплатить дивиденды, а государство гарантированно выполнит свои обязательства по купонному доходу.

Одним из недостатков ОФЗ являются относительно низкие процентные ставки. Этот вариант подходит для тех, кто предпочитает консервативные, а не рискованные инвестиционные стратегии.

Надежность вложения в ОФЗ

Из всех вариантов инвестирования государственный долг остается самым надежным решением. Поскольку эти облигации не обращаются на рынке, они не теряют в цене, и выполнение обязательств гарантировано. При покупке вы получаете заранее известные платежи в течение всего периода погашения, а при необходимости можете сразу же вернуть вложенные деньги.

Это отличный вариант для начинающих инвесторов, которые не хотят рисковать крупными инвестициями в проект с низким уровнем риска. Такой договор предоставит вам гарантированный способ сохранить и приумножить свои сбережения, а доход от него будет значительно выше. Возобновленные облигации еще более выгодны, поскольку не требуют брокерских комиссий.

Самый популярный вариант на сегодняшний день. Несмотря на свою очевидную сложность, он считается самым прибыльным из трех доступных. Чтобы начать торговать на рынке, необходимо открыть биржевой счет. Большинство биржевых брокеров предлагают свои услуги удаленно, например, через мобильные приложения.

Ошибки новичков

Первая и самая главная ошибка новичков при покупке федерального кредита — переоценка доходности титула. Несмотря на многочисленные преимущества, ОФЗ выступает в качестве защитного актива.

Уровень получаемого дохода относительно невысок. Особенно если учесть комиссионные, которые неизбежно придется заплатить банку, брокеру или управляющей компании.

Поэтому не рекомендуется вкладывать все свои деньги в ОФЗ. Гораздо лучше вложить самую безопасную и наименее доходную часть своего инвестиционного портфеля в облигации.

Как расшифровывается аббревиатура ОФЗ?

Проще говоря, это облигации федерального займа. Фактически, покупка акций означает, что инвестор дает деньги в долг российскому государству.

Кто выпускает ОФЗ?

За выпуск ОФЗ отвечает Министерство финансов. Именно поэтому федеральные облигации являются одними из самых надежных ценных бумаг на отечественном фондовом рынке.

Какой доход можно получить при покупке ОФЗ?

Производительность колеблется от 5% до 11% и зависит от нескольких факторов. Основными из них являются текущее состояние финансовых рынков страны и срок действия облигации.

Какие способы приобретения ОФЗ доступны рядовым гражданам?

Существует три варианта приобретения ОФЗ у физических лиц: уполномоченные банки (для ОФЗ-Н), брокеры или управляющие компании. Каждый вариант имеет свои преимущества и недостатки, поэтому выбор зависит от личных предпочтений потенциального инвестора.

Альтернативы ОФЗ

Сегодняшний российский фондовый рынок предлагает инвесторам широкий спектр возможностей. Среди альтернатив традиционным ОФЗ можно отметить следующие

- субфедеральные, муниципальные и корпоративные облигации. Выпускаются, соответственно, субъектами РФ, муниципалитетами и крупными компаниями. Отличаются по доходности, надежности и другим параметрам, причем достаточно заметно. Это обеспечивает возможность выбрать подходящую ценную бумагу для любой инвестиционной стратегии;

- акции российских и зарубежных компаний. Предоставляют еще большее разнообразие возможностей – как количественное, так и качественное;

- биржевые фонды. Различаются по нескольким параметрам, главным образом – по специфике инвестиционных активов. Обычно речь идет о так называемых ETF, которые специализируются на вложениях в облигации, акции, денежные средства в разных валютах, в золото.

Помимо вышеперечисленных, существуют и другие варианты инвестирования, не связанные напрямую с фондовым рынком. Например, традиционные банковские депозиты и необязательные металлические счета.

Как заработать больше за счет вычета?

Сотрудничество с брокером дает возможность открыть счет IPO или отдельный инвестиционный счет. В этом случае инвестор имеет право претендовать на налоговые льготы. Чтобы получить право на участие в программе, должны быть выполнены определенные условия, такие как сумма инвестиций и продолжительность использования EII. Максимальный доход от бюджета составляет 52 000 рублей в год.

Одним из основных преимуществ ОФЗС является защита инвестиций инвесторов. Единственный значительный риск, связанный с титулом, — это банкротство, объявленное правительством. Поэтому это крайне маловероятно.

Даже международные санкции, такие как запрет на иностранную собственность, вряд ли будут иметь серьезные долгосрочные последствия.

Если текущие титулы будут уменьшены, существует очень большая вероятность того, что их стоимость будет восстановлена, что обеспечит защиту капитальных ценных бумаг инвесторов.