Закон требовал, чтобы каждый Федеральный резервный банк проводил свою политику в соответствии с требованиями Совета управляющих Федеральных резервных банков. Совет директоров может утверждать или отклонять политику FOMC.

Федеральная резервная система (ФРС) и её структура

Валютный мир постоянно следит за решениями Федеральной резервной системы США и комментариями ее членов относительно экономики США и закрепленных за ними регионов. Федеральная резервная система США принимает решения, изменяющие процентные ставки в США, и тем самым регулирует процессы, происходящие в экономике США. Однако, чтобы правильно понять действия Федеральной резервной системы, необходимо понять, кому она принадлежит, какова ее структура и организация. Данная статья отвечает на эти вопросы о Федеральной резервной системе США.

Федеральная резервная система функционирует как центральный банк США, но Федеральная резервная система уникальна тем, что является акционерным обществом, акции которого имеют особый статус и поэтому принадлежат частным лицам, не входящим в правительство. Государства регулируют деятельность ФРБ, назначая губернаторов штатов. Это осуществляется президентом после утверждения назначений Сенатом. ФРС отвечает за стабильность финансовой системы, проводит денежно-кредитную политику, определяет изменения процентных ставок, осуществляет эмиссию долларов США, осуществляет надзор за банковскими учреждениями, предоставляет финансовые услуги депозитным учреждениям и правительству США и управляет ими. Рынки.

История Федеральной резервной системы

После периода свободного банковского обслуживания с 1837 по 1862 год и последующего периода национального банковского обслуживания с 1863 по 1913 год возникла необходимость создания ФРБ в качестве центрального банка США. Когда существовала национальная банковская система, эмиссию долларов в США могли осуществлять банки, уполномоченные Конгрессом. Следовательно, не было единого центра. Эта децентрализация вызвала несколько кризисов, самым серьезным из которых была депрессия 1907 года, когда банки попытались захватить UnitedCopperCompany. Это привело к серии изъятий вкладов, спровоцировав масштабный кризис ликвидности. Этого удалось избежать благодаря привлечению частных фондов для разрешения кризиса по инициативе финансиста Джона Моргана.

Следующим шагом стал закон Одриха-Вриланда, который развил европейский опыт банковской системы. В результате встречи на острове Джекилл был разработан закон о федеральном банковском деле, который был принят парламентом в 1913 году. Таким образом, 23 декабря 1913 года при президенте Уильямсе в США была создана Федеральная резервная система. Это организация, выполняющая функции центрального банка при участии физических лиц.

Структура ФРС

ФРБ регулирует деятельность 12 Федеральных резервных банков (ФРБ) в 12 наиболее развитых штатах США. Таким образом, достигается диверсификация и общий охват всей экономики США. ФРС осуществляет надзор за более чем 5 000 банков-членов. Сами банки-члены также являются акционерами ФРБ. Банки-члены назначают шесть из девяти представителей в свои местные советы ФРБ. Три члена совета назначаются банком — один от крупного и один от умеренно мелкого банка, остальные три назначаются банком, но представителем бизнеса, последние три назначаются непосредственно советом директоров ФРБ.

Совет директоров ФРС, состоящий из семи постоянных членов, осуществляет надзор за деятельностью ФРС и назначает президента. Совет является главным административным органом ФРБ. Назначения в Совет следуют сложной структуре, в которой инициатива о назначении исходит от Президента и проходит через утверждение Сенатом. Члены Совета избираются на срок 14 лет, что составляет плюрализм президентского срока. Главой Совета является Президент, который назначается Президентом США сроком на четыре года.

Комитет по открытым рынкам определяет корректировки экономических процентных ставок и изменения текущих процентных ставок, тем самым влияя на денежно-кредитную политику и решения, связанные с титульными операциями (US Treasuries). Комитет состоит из 12 членов, включая семь членов Совета управляющих ФРС, президента ФРС Нью-Йорка и четырех из 12 президентов ФРС, избираемых путем голосования. Комитет собирается восемь раз в год и всегда находится в центре внимания сообщества обмена.

Корректирующие функции выполняются Федеральным консультативным советом, который собирается ежеквартально. Двенадцать членов каждой ФРС участвуют в этом совете. Результатом заседаний совета являются рекомендации по дальнейшему применению практики регулирования ФРС, но эти рекомендации носят чисто консультативный, а не строго регулятивный характер.

ФРС США представляет собой сложный гибридный механизм, состоящий из индивидуальных и государственных механизмов, которые регулируют национальную денежно-кредитную политику и управляют операциями центрального банка. Хотя присутствие частных лиц в структуре ФРС неоднократно подвергалось критике со стороны общественных деятелей и экономистов, ФРС успешно выполняет свои функции на протяжении почти столетия.

Чтобы не потерять ничего важного, подпишитесь на рассылку новостей — интересные статьи и своевременные предложения будут доставляться прямо в ваш почтовый ящик. Вы можете сделать это всего в два клика, воспользовавшись специальной формой внизу страницы.

ФРС несет ответственность за увеличение государственного долга США. Часть долга состоит из ценных бумаг, купленных у других стран и ФРС. Эта часть долга называется государственным долгом.

Организационная структура ФРС

Современная структура ФРС определяется Законом о банковской деятельности от 1933 года. Федеральный комитет по открытым рынкам (FOMC) был создан для передачи власти из Нью-Йорка в Вашингтон. В состав комитета вошли представители от каждого федерального округа, назначенные советами директоров региональных резервных банков. Комитет имеет право формировать и инициировать операции по закупкам.

Закон требовал, чтобы каждый Федеральный резервный банк проводил свою политику в соответствии с требованиями Совета управляющих Федеральных резервных банков. Совет директоров может утверждать или отклонять политику FOMC.

Требования FOMC применяются региональными Резервными банками. Региональные банки могли не открывать бизнес, но могли и отказаться от него.

Монетарная политика

- занятость (см. Nonfarm Payrolls)

- инфляция, инфляционные ожидания

- финансовые условия в банковской системе (см. Chicago Fed Financial conditions Index)

- индекс ISM (обычно, ФРС снижает ставки, если индекс 2 месяца подряд находится ниже отметки 50)

- люди перестали доверять частным банкам

- недостаток эластичности денежной массы

- отсутствие эффективного инструмента влияния на экономические циклы в стране

- отсутствие централизованного субъекта, который мог бы координировать борьбу с кризисами

История создания ФРС

На протяжении всей истории Соединенных Штатов неоднократно предпринимались попытки создания центрального банка: в 1791 году Александр Гамильтон создал первый центральный банк — Первый банк Соединенных Штатов. Срок действия его устава истек в 1811 году и не был продлен. Второй банк Соединенных Штатов был создан в 1816 году. Карта не обновлялась в 1836 году. В течение следующих 70 лет в США не было центрального банка.

В США банковская система уже давно была децентрализована, в то время как в Европе уже существовал центральный банк. Это были Банк Англии и Немецкий Рейхсбанк. До 1914 года США были единственной крупной державой в мире, не имевшей центрального банка. Право выпускать деньги принадлежало большой группе «национальных банков», уполномоченных штатами.

Поклонники австрийской школы1 считают, что создание ФРС было основано на необходимости для крупного бизнеса картелизировать экономику. На самом деле, за созданием Федеральной резервной системы США стояли два человека: Рокфеллеры и Морган. Эти люди в течение многих лет активно участвовали в подготовке создания централизованной системы. Задача создания центрального банка заняла годы и потребовала убеждения общественности и банкиров (некоторые из крупнейших национальных банкиров боялись потерять власть, поскольку банки часто выступали в качестве резервных фондов для местных банков). В то же время общественность нужно было убедить в том, что в центральном банке не будут доминировать Уолл-стрит и монопольные круги.

- 12.01.1897 — движение за реформу денежной системы (конференция в Индианаполисе)

- 09.1897 — создание Комитета по денежной реформе, который проспонсировали Уильям Додж, Генри Герц, Жд.П.Морган. Рассылка анкет по денежно-кредитной политике

- 1898 — активисты убеждают банковские круги в необходимости реформ

- 03.1900 — закон о золотом стандарте.

- 1901 — министр финансов Лиман Гейдж открыто призвал к созданию государственного центрального банка.

- 1903-1905 — министр финансов США Шоу пытался использовать минфин как центральный банк, но попытка провалилась

- 01.1906 — Джейкоб Шифф (банк Kuhn, Loeb & Co) выразил недовольство тем, что в 1905 когда страна нуждалась в деньгах, министерство финансов сократило средства на счетах национальных банков, спровоцировав финансовый кризис.

- Создание Комитета при торговой палате для разработки плана денежной реформы (Фрэнк Вандерлип). Рассылка анкет. Агитация за создание центрального банка.

- 10.1906 — доклад комитета торговой палате о необходимости создать центральный эмисионный банк. Осуждение попытки минфина (Шоу) действовать как центробанк.

- 10.1906 — АБА, создание комитета по денежному обращению (15 человек).

- 01.1907 — Пол Мориц Варбург (банк Kuhn, Loeb & Co) — публикация 2 статей, начало борьбы за создание центробанка.

- 10.1907 — банковский кризис, который подтолкнул общество к созданию центрального банка. Концепция еще не была выработана до конца, + необходимо было заручиться всеобщей поддержкой.

- 1908 — закон Олдрича-Риланда, создание Национальной комисии по денежному обращению .

- 12.1908 — Варбург, доклад о необходимости банковской реформы.

- 1909 — «вербовка» крупных банкиров за идею создания центробанка.

- 22.09.2909 — газета Уолл Стрит Джорнал — серия из 14 статей «Эмисионный центральный банк» (анонимно писал Чарльз Конант — пропагандист комисии по денежному обращению)

- 11.1909 — Виктор Моровиц — речь с призывом создать региональные банковские округа под надзоров центрального органа. Идея была в том, что хранить резервы и эмитировать банкноты будет не Нью-Йорк или Вашингтон, а региональные резервные банки, под руководством центробанка. В статьях излагались основные идеи банковской реформы, а также аргументы в пользу создания центрального банка:

Для инвесторов важно знать, растет или падает рынок США. Для этого желательно иметь хотя бы общее представление о статистике США. В принципе, процесс обсуждения политики процентных ставок связан с

Функции ФРС

- удержание равновесия между финансовой и социальной сферами;

- защита интересов участников банковских операций;

- выпуск доллара;

- контроль внутреннего финансового рынка;

- выполнение роли депозитария для крупных организаций.

- поддержка функционирования платежей внутри страны и между странами;

- поддержание ликвидности.

У ФРС есть много возможностей для влияния как на мировую экономику, так и на внутреннюю. Это будет объяснено позже.

Как и в какой форме появилась ФРС

Первый банк США, Первый американский банк Соединенных Штатов, был основан в 1791 году. Она отвечала за погашение государственных облигаций США. Этот институт должен был управлять эмиссией долларов США и создать надежную финансовую систему на 20 лет.

Как и в случае с ФРС, ключевую роль сыграли частные лица. Это означало, что они владели примерно половиной всех активов. Ровно через 20 лет, в 1811 году, Первый банк был закрыт, а Второй банк Соединенных Штатов взял на себя обеспечение стабильности доллара в 1816 году. Однако и она была ликвидирована 20 лет спустя.

Долгое время банки вообще не были централизованными. Можно выделить два периода.

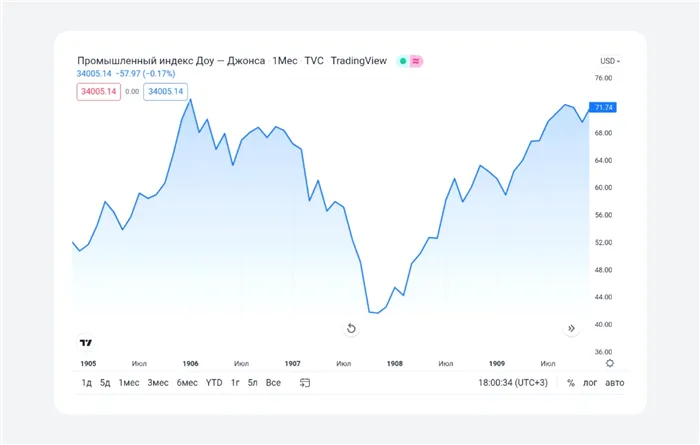

Необходимость создания единой системы возникла в результате серии экономических кризисов в 1873, 1893 и 1907 годах. Кроме того, 1907 год вошел в историю как «банковская паника», драматический крах Нью-Йоркской фондовой биржи. Джон Морган исправил ситуацию, заложив собственные деньги на укрепление банковской системы и убедив других банкиров сделать то же самое. Масштабы падения теперь можно оценить, взглянув на индекс Доу-Джонса.

Падение во время «депрессии 1907 года» проиллюстрировано на графике индекса Доу-Джонса 30. Источник данных: TradingView Services.

Идея создания FRB зародилась на острове Джекилл у группы состоятельных людей, которые смогли найти компромисс между интересами различных групп в том виде, в котором они существуют сегодня. Официально ФРБ был создан в 1913 году по решению Конгресса. SO.

- значимая доля влияния на ФРС изначально находилась в руках частных лиц;

- финансовые системы с теми же функциями в США уже терпели неудачи;

- минимальное влияние государства на ФРС заложено исторически.

Как устроена структура ФРС сейчас

Структура этой организации довольно необычна и на первый взгляд сложна, поскольку основатели ФРБ решили выйти из европейской системы центральных банков. Она состоит из множества отдельных организаций, имеющих связи с государственными и коммерческими учреждениями. Наиболее важными структурами, связанными с ФЭД, являются

- Совет управляющих. Семь управляющих назначаются президентом после согласования с советом на четырехлетний срок. Один из них по решению президента становится председателем ФРС. В данный совет не могут входить лица, прямо или косвенно воздействующие на управление банка или иной коммерческой организации.

- Двенадцать федеральных резервных банков из разных городов. Подконтрольны Совету и являются главными инструментами воздействия на внутреннюю экономику. Именно через них свежевыпущенные доллары переходят в общую финансовую систему. Это частные информационные и финансовые центры, своеобразные посредники между ФРС и другими банками. Имеют свой совет директоров резервного банка из девяти человек: трое назначаются Советом ФРС, трое являются представителями крупнейших банков, трое — это представители небанковского сектора экономики.

- Банки со статусом участников ФРС. Держат акции резервных банков без права их продажи и с получением фиксированной 6% дивидендной доходности. Могут участвовать в выборах Совета управляющих.

- Комитет по операциям на открытом рынке (FOMC). В него входит семь управляющих совета ФРС и пятеро президентов резервных банков. Определяет динамику эмиссии доллара, политику в отношении ценных бумаг, кредитную ставку. Наряду с двенадцатью резервными банками насыщает экономику США денежной массой.

ФРС не занимается произвольной эмиссией долларов. выданный против титула. Поэтому процесс эмиссии валюты тесно связан с покупкой ценных бумаг и организациями, выпускающими облигации. Поэтому на процесс регулирования начинает влиять другое ведомство — Казначейство США.