Выставляются биржевые ордера и устанавливается цена акций. Откуда берется цена за акцию? Стоимость компании (которая рассчитывается заранее на основе ряда ключевых показателей) делится на количество выпущенных акций.

Что такое IPO, зачем это компаниям и как на нем зарабатывают миллиарды?

Загадочная аббревиатура IPO все чаще появляется в заголовках газет наряду с новостями о нефти. «Нефтяные компании бьют рекорды IPO, чтобы выжить», «Россия проводит первое нефтяное IPO за 10 лет», «Саудовская Аравия впервые объявляет объем своих нефтяных запасов в ходе IPO»…..

Что случилось? Что такое IPO и выгодно ли IPO с точки зрения инвестора и компании-эмитента?

Что это такое?

IPO означает Initial Public Offering (первичное публичное предложение). Проще говоря, это означает первое публичное размещение акций на фондовой бирже, где их может купить широкий круг инвесторов. В России IPO также включает другие виды публичного размещения ценных бумаг (например, вторичное размещение).

Почему компании выходят на биржу? Основная функция публичного размещения акций очевидна: компания-эмитент привлекает дополнительный капитал путем продажи своих акций. И он автоматически преобразуется из «закрытого» в «публичный».

На сайте sec.gov представлена подробная информация об эмитентах с описанием рисков. Кстати, «мировая общественность» может только догадываться о том, насколько хорошо (или плохо) идут дела у компании, пока она не стала публичной.

IPO позволяет компании-эмитенту решить около десятка проблем. Забегая вперед, скажу, что IPO включает в себя множество дорогостоящих и трудоемких процессов. Почему компании используют их?

Пять плюсов IPO

- Во-первых, они могут привлекать долгосрочный капитал без необходимости его возврата. Эмитент может использовать дополнительный капитал для покупки других компаний, снижения уровня задолженности, модернизации производственных мощностей или финансирования новых проектов.

- Во-вторых, компания действительно получает рыночную капитализацию только тогда, когда она становится публичной. Точная цена компании повышает оценку эмитента и дает ему доступ к более дешевому финансированию

- В-третьих, выход на биржу улучшает финансовое положение организации. Сумма собственного капитала увеличивается за счет увеличения уставного капитала (продажа акций) и добавочного капитала (премия). Кроме того, акции компании могут быть использованы в качестве залога для получения кредитов на известных зарубежных рынках. Или вместо денег на консультационные услуги и стимулы для руководителей высшего и среднего звена.

- В-четвертых, это следует из предыдущего пункта. Статус компании, акции которой котируются на бирже, всегда улучшает соотношение долга к собственному капиталу. Это позволяет компании привлекать капитал по более низкой процентной ставке.

- В-пятых, это повышает репутацию компании. Если акции котируются на фондовой бирже, то с точки зрения деловых партнеров они являются надежными деловыми партнерами. Этот нюанс особенно важен для российских эмитентов, продвигающихся на западный рынок. Более того, высокий спрос на акции обычно приводит к качественно новому уровню бизнеса.

Пример. Разработчик облачных решений Nutanix вышел на биржу 30 сентября 2016 года. В конце первой торговой сессии компания продала 29,5 млн. акций, и акции выросли до 37 долларов (+131,25% от цены выпуска). Те, кто купил акции заранее, хорошо заработали. Ниже я опишу, как это работает.

Понятие и особая терминология IPO

Все, что связано с AMC, неясно, начиная с самой аббревиатуры и заканчивая терминологией, используемой опытными инвесторами, участвующими в процессе. Давайте посмотрим, чтобы не пропустить аттракцион невиданной щедрости (как говорят профессионалы). И, возможно, после изучения достопримечательности, она предстанет в ином свете — например, как поле чудес, где Пиноккио закопал свои золотые монеты и знаете, что получил.

Что такое IPO

IPO (Initial Public Offering) означает первый выпуск акций на фондовой бирже. Это процесс, в ходе которого компания становится публичной и предлагает свои ценные бумаги (акции, депозитарные расписки) для свободной продажи и покупки.

Рассмотрим характер IPO. Компания работает на рынке уже несколько лет: Она производит продукцию и предоставляет услуги. Через некоторое время капитала учредителей и их собственной прибыли уже не хватает для дальнейшего развития компании. Для привлечения денег компания может использовать различные источники: Она может взять кредит, выпустить облигации или векселя, использовать средства своих акционеров, обратиться к краудфандинговой платформе или разместить свои акции на фондовой бирже.

Каждый метод имеет свои преимущества и недостатки. С помощью последнего варианта можно собрать несоизмеримо больше денег, чем с помощью всех остальных. Чтобы получить листинг на фондовой бирже, компания должна быть зарегистрирована на ней и раскрывать инвесторам свою финансовую отчетность, то есть ее деятельность становится прозрачной. Хотя это влечет за собой определенные обязательства, у этого есть и неоспоримые преимущества, о которых пойдет речь далее в этой статье.

Основные цели компании, выходящей на биржу:

- Повышение репутации компании и демонстрация успешности ее деятельности. Выход на биржу — это важный этап развития, когда компания перестает быть стартапом, становится более зрелой и может заинтересовать большее количество инвесторов.

- Привлечение дополнительного капитала для роста: открытие новых производственных мощностей, расширение существующих мощностей, модернизация, приобретение других компаний и т.д.

- Приобретение известности и доверия среди партнеров, клиентов, кредитных учреждений и международных сообществ. В конечном итоге это приводит к расширению бизнеса и увеличению прибыли.

Полная информация о текущих стратегиях, которые уже принесли миллионы пассивного дохода инвесторам.

Инвесторы IPO преследуют одну цель: заработать деньги. Невозможно заранее сказать, достигнет ли компания целей IPO или нет. Бывали случаи, когда цены на акции поднимались на несколько сотен процентов после начала торгов, но чаще бывает наоборот.

- Компания Beyond Meat вышла на IPO в мае 2019 года; через 3 месяца (1 августа 2019 года) доходность бизнеса составила 61%. Сейчас (по состоянию на июль 2020 года) доходность более скромная — плюс 35%.

- Компания Uber Technologies вышла на биржу в мае 2019 года; через 3 месяца (1 августа 2019 года) потери в цене акций составили 19,4%. По состоянию на июль 2020 года — снижение на 24%.

Этапы выхода компании на IPO

Преобразование компании в публичную компанию и выход на биржу — это процесс, требующий много времени и затрат. Если все сделано правильно, эмитент получает деньги и именно ту сумму, на которую он рассчитывал. Но может быть и обратная ситуация. В этом случае компании выходят на IPO после тщательного взвешивания всех «за» и «против».

Рассмотрим этапы выхода компании на IPO, который может занять несколько лет.

Предварительный

Предполагаемый эмитент выбирает посредника — андеррайтера (обычно это инвестиционные банки), который выпустит акции компании на биржу.

- Финансовая оценка компании проводится на основе анализа отчетности,

- рассчитывается рыночная капитализация,

- рассматриваются правовые и организационные аспекты,

- перспективы IPO, оценка ожиданий,

- все преимущества и недостатки, которые могут повлиять на конечный результат.

Если слабые места выявлены, они устраняются. На этом этапе компания должна задать себе следующие вопросы:

- Каких достижений она добилась за последние годы?

- Увеличивается ли прибыль?

- Известна ли компания на рынке и в отношении производимых ею продуктов/услуг?

- Превысит ли эффект от листинга затраты на подготовку к IPO?

- Как развивается текущая ситуация на рынке? Насколько разумно сейчас выходить на биржу?

В конце этого этапа принимается окончательное решение о том, стоит ли проводить IPO.

Подготовительный

На этом этапе андеррайтер прорабатывает все нюансы программы листинга:

- Компания выбирает торговую площадку (биржу) — это может быть российская или зарубежная биржа,

- Компания готовит проспект предложения для выпуска акций,

- Подготавливается инвестиционный меморандум, содержащий информацию, которая может заинтересовать инвестора (количество и цена акций, объем привлекаемых средств, дивидендная политика),

- Презентация или roadshow — встреча с потенциальными инвесторами, представление компании и ее деятельности, особенностей будущего выпуска.

Основной

- Предложения запрашиваются для определения потенциального спроса,

- цена предложения окончательно определена,

- рассчитывается размер ассигнований,

- время выхода на рынок, т.е. время, когда спрос на акции максимален.

Акции котируются непосредственно на фондовой бирже. Результаты первых нескольких дней могут быть как удовлетворительными, так и разочаровывающими для инвесторов.

Завершающий

Инвесторы и компания будут оценивать эффективность IPO. Окончательные выводы можно будет сделать после истечения срока блокировки.

Цена акции, которая выросла в несколько раз, — хорошая новость для инвестора, но для компании это может означать, что она неправильно оценила свою цену и могла бы привлечь гораздо больше инвестиций.

Для инвестора падение оценки означает потерю капитала, а для компании — потерю интереса к ее акциям на вторичном рынке и отсутствие ликвидности.

Как участвовать в IPO частному инвестору

Для участия в IPO частному инвестору необходим посредник — брокер. Сегодня в России насчитывается около 300 организаций, предлагающих брокерские услуги. Однако не все из них предлагают услуги IPO тем, кто этого хочет.

Механизм

Механизм, с помощью которого частный инвестор может инвестировать в IPO:

- Откройте счет у брокера и пополните его на определенную сумму. Некоторые брокеры устанавливают минимальный порог. В United Traders, например, она составляет 5 000 долларов. Тинькофф работает только с квалифицированными инвесторами.

- Выбирайте компании, которые планируют выйти на биржу. Вы можете довериться аналитикам брокера или провести собственную оценку эмитента.

- Подайте заявку на определенную сумму. Чтобы снизить риск, вы можете распределить свой капитал между различными IPO, т.е. диверсифицировать.

- Дождитесь результатов IPO. В конце периода блокировки можно рассчитать прибыль от повышения цены акций или убыток от снижения цены акций.

Дальнейшее участие заключается либо в удержании прибыли/убытков, т.е. продаже акций на вторичном рынке, либо в удержании ценных бумаг в надежде увеличить инвестиционный капитал.

Те, кто хочет принять участие в IPO, должны следить за календарем IPO. Например, на сайте investing.com есть такой сайт.

Брокеры

Рассмотрим наиболее известных и надежных брокеров IPO в России.

Он работает только с квалифицированными инвесторами. Брокерский счет должен быть открыт по тарифу «Премиум» (обслуживание — 3 000 рублей в месяц). Комиссия — 2% от суммы сделки. Срок выполнения обязательств — до 6 месяцев.

С 2019 года компания отменила минимальную плату за вход. Брокерская комиссия за участие составляет 3-5% от суммы сделки. Эта услуга также доступна для неквалифицированных инвесторов. Ставка отчислений зависит от активности клиента. Для тех, кто инвестирует нечасто и небольшими суммами и не имеет в своем портфеле брокерских продуктов, надбавка может составлять всего 2%. Срок выполнения обязательств составляет от 3 до 6 месяцев.

Участвуют только квалифицированные инвесторы. Стоимость участия начинается от $1 000. Комиссия — 5% от суммы сделки. Они позволяют торговать без периода обязательств, но предупреждают, что в следующий раз вас могут не пригласить участвовать в первичном размещении.

Примером может служить сама компания Tesla, которая сформировала восходящий тренд, в котором были значительные коррекции — с $25 до $17, затем с $75 до $50 и так далее. Эти движения можно наблюдать невооруженным глазом на ценовом графике.

Покупка акций до IPO

Еще до IPO эмитент может привлечь крупных инвесторов, которые продадут ему большой пакет акций. Цена здесь отличается от цены на фондовом рынке — эмитент обычно предоставляет скидку на акции в размере около 10 %. Мелкие трейдеры и инвесторы обычно не имеют возможности участвовать в этом праве первого отказа — маловероятно, что эмитент будет разговаривать с инвестором с капиталом менее 1 миллиона долларов.

Этот рынок pre-IPO не имеет ничего общего (кроме названия) с рынком pre-IPO фондовой биржи, о котором вы можете прочитать в статье: «Что такое рынок pre-IPO: объяснение для начинающих».

Покупка акций в первый торговый день

IPO — это быстротечная сделка. Первые несколько минут, если не секунд, торговли здесь часто очень важны. Спрос на вновь зарегистрированные акции очень высок. Кроме того, крупные инвесторы подключаются к акции и сразу же покупают большие пакеты акций. Если интерес к эмитенту очень высок, очевидно, что IPO станет практически недоступным для обычных мелких трейдеров и инвесторов — они просто не успеют купить ценные бумаги.

Может показаться, что IPO — это идеальная возможность заработать деньги, но это не обязательно так. Есть и подводные камни:

- Стоимость актива может не только быстро расти, но и так же быстро падать. Есть успешные примеры, когда в результате IPO капитал инвесторов увеличивался в 5-6 раз за год (вспомните Facebook), но есть и противоположные случаи, например, Uber — стоимость акций в начале выросла, а затем упала. Lock up не позволяет трейдерам быстро избавиться от ценных бумаг, которые падают в цене, поэтому они могут потерять часть своего капитала.

- Покупка акций на IPO может быть непростой задачей. Брокеры могут делать частичные предложения, когда спрос значительно превышает предложение и многие трейдеры пытаются купить ценные бумаги одновременно.

- Иногда IPO компании завершается практически сразу, если эмитент вел дела со многими крупными фондами и инвесторами. В этом случае акции появляются на бирже и тут же выкупаются этими крупными учреждениями.

Первый недостаток является, пожалуй, самым важным для частных инвесторов. Однако покупатели акций не делают этого вслепую; они могут оценить перспективы компании по отчетам, сопровождающим IPO. Это включает предварительную финансовую и юридическую оценку эмитента. На основании этой информации можно сделать вывод о том, будут ли акции компании расти в долгосрочной перспективе.

Для оценки перспектив роста трейдеры могут использовать мультипликаторы. Это показатели, которые измеряют перспективы компании. Например, популярностью пользуется мультипликатор «цена-прибыль». Он показывает отношение рыночной капитализации компании к ее доходам. Чем меньше соотношение, тем лучше.

Упрощенный вариант — покупка ETF на IPO

Если вышеперечисленные недостатки вас обескураживают, не спешите отказываться от I.E.T. совсем. Существуют инвестиции с низким уровнем риска, которые можно купить в ETF, например, ETFs. ETF — это торгуемые взаимные фонды, которые идеально подходят для пассивного инвестирования. Когда инвестор покупает такие активы в ETF, он сразу же получает диверсифицированный портфель: ETF содержит акции различных компаний. Биржевой фонд — это инструмент с низким уровнем риска, и вероятность финансовых потерь очень мала. Однако инвестор также имеет право на дивиденды, как и при покупке обыкновенных акций.

Вы наверняка знакомы с сервисом поиска работы HeadHunter — российским проектом. Однако акции компании не торгуются на Московской фондовой бирже. Руководство HeadHunter решило провести IPO не на российских биржах, а на NASDAQ в Нью-Йорке. Это не единичный случай — есть несколько крупных российских компаний, которые выбрали торговлю на зарубежных биржах. Например, печально известная группа Mail.ru также предпочла выйти на биржу за рубежом, на Лондонской фондовой бирже. В чем причина этого?

Руководители многих российских издательств, решивших перейти на зарубежную биржу, обосновывали свое решение экономическими преимуществами — HeadHunter, например, разместил свои акции в Америке, потому что там легче привлечь много инвесторов. Действительно, частные инвестиции в России еще не так развиты, как в Европе или Америке, и для некоторых компаний будет выгоднее торговать за рубежом. В 2012 году Московская фондовая биржа опубликовала статистику, согласно которой большинство инвесторов в IPO российских компаний — американцы и британцы.

Еще одна причина, по которой компания выходит на биржу в других странах, — это акцент на глобализации. Если компания хочет как можно быстрее закрепиться на международном рынке, ей необходимо зарегистрироваться на одной из крупнейших мировых фондовых бирж, к числу которых Московская биржа, к сожалению, пока не относится. Но Нью-Йоркская фондовая биржа, NASDAQ и Лондонская фондовая биржа идеально подходят для этой цели.

ВТБ, российский коммерческий банк. IPO состоялось в 2007 году. Начальная цена акции составляла 13,6 копеек. Цена акций некоторое время росла, но затем произошел сильный спад, который продолжается до сих пор. Сегодня цена одной акции ВТБ составляет около 5-6 копеек.

Аллокация

Аллотирование — это процент принятия заявки на покупку акций компании в рамках IPO.

В одной сделке процент может составлять 5%, в другой — 80%. Это связано с тем, что некоторые компании хорошо известны и имеют хорошие перспективы роста, поэтому многие инвесторы готовы вкладывать в них средства, чтобы получить выгоду от роста цен на акции. Другие не пользуются популярностью, и мало кто хочет покупать их акции.

Получается, что инвестор, вкладывающий, скажем, $10 000 в IPO, купит ценных бумаг на сумму всего $500 в первом случае и $8 000 во втором. Показатель успешности может оказать значительное влияние на доходность всего портфеля, поэтому необходимо очень тщательно подходить к выбору компаний для инвестирования.

Локап-период

Период блокировки — период, в течение которого инвестор не может продать акции, приобретенные в ходе АММ, даже если они значительно потеряли в цене. Продолжительность составляет от 3 до 6 месяцев. Этот период устанавливается при выпуске акций.

Целью установления периода блокировки является

- для предотвращения падения цены в случае массовой продажи ценной бумаги,

- чтобы избежать волатильности и поддерживать стабильность рынка.

В настоящее время существуют брокеры, которые предлагают возможность участия в IPO без периода блокировки. Например, Tinkoff Investments. Однако необходимым условием является статус квалифицированного инвестора.

Этапы выхода компании на IPO

Преобразование компании в публичную компанию и выход на биржу — это процесс, требующий много времени и затрат. Если все сделано правильно, эмитент получает деньги и именно ту сумму, на которую он рассчитывал. Но может быть и обратная ситуация. В этом случае компании выходят на IPO после тщательного взвешивания всех «за» и «против».

Рассмотрим этапы выхода компании на IPO, который может занять несколько лет.

Предварительный

Предполагаемый эмитент выбирает посредника — андеррайтера (обычно это инвестиционные банки), который выпустит акции компании на биржу.

- Финансовая оценка компании проводится на основе анализа отчетности,

- рассчитывается рыночная капитализация,

- рассматриваются правовые и организационные аспекты,

- перспективы IPO, оценка ожиданий,

- все преимущества и недостатки, которые могут повлиять на конечный результат.

Если слабые места выявлены, они устраняются. На этом этапе компания должна задать себе следующие вопросы:

- Каких достижений она добилась за последние годы?

- Увеличивается ли прибыль?

- Известна ли компания на рынке и в отношении производимых ею продуктов/услуг?

- Превысит ли эффект от листинга затраты на подготовку к IPO?

- Как развивается текущая ситуация на рынке? Насколько разумно сейчас выходить на биржу?

В конце этого этапа принимается окончательное решение о том, стоит ли проводить IPO.

Если вы заинтересованы и хотите получать актуальную информацию о предстоящих IPO, обзоры компаний и возможности участия на этапе, предшествующем IPO, вы можете подписаться здесь.

Как происходит первичное размещение акций на бирже

Давайте подробнее рассмотрим этапы подготовки к IPO.

Сама компания редко предлагает свои ценные бумаги напрямую, так как большинство розничных инвесторов пользуются услугами брокеров, имеющих специальную лицензию для работы на фондовой бирже. Чтобы углубиться в кухню финансовой торговли, стоит выделить конкретные банки — андеррайтеры, которые выступают в роли посредников, сначала покупая акции у эмитента, а затем передавая их брокерам.

Сам термин «андеррайтинг» (от underwriting) в финансовом мире используется по-разному.

- В страховании андеррайтинг означает оценку потенциальных убытков страховой компании, а андеррайтер — это человек, который управляет рисками страхового портфеля.

В торговле ценными бумагами андеррайтер — это банк, который распространяет акции компании, выходящей на биржу. Обычно компания привлекает несколько банков-андеррайтеров для формирования синдиката андеррайтеров. В этом случае один банк назначается менеджером синдиката и, по сути, выполняет координационные функции, распределяя ценные бумаги непосредственно среди потенциальных инвесторов.

Вся структура фактически является посредником между продавцами (в лице компании) и покупателями (в лице инвесторов). После того как все роли определены и брокеры связались с андеррайтерами, начинается непосредственный процесс переговоров.

Это выглядит примерно так: Брокерские менеджеры отслеживают список предстоящих IPO и готовят проспекты для каждого эмитента. Затем они предлагают своим клиентам возможность принять участие в IPO той или иной компании. Может оказаться, что компания, планирующая IPO, работает только с несколькими брокерами через своих менеджеров синдиката и выбирает их, например, на основе их капитала.

Если вы решили финансировать IPO эмитента, вам следует сначала узнать у своего брокера, предоставит ли он вам доступ к IPO компании, в которой вы заинтересованы. Если ответ отрицательный, вам следует поискать другого брокера.

Тонкости размещения

Давайте подробнее рассмотрим процесс AMC и попытаемся понять, как на нем можно заработать.

Прежде всего, скажем, что продажа акций компании — это, говоря простым языком, продажа части компании. Но кто захочет продавать курицу, несущую золотые яйца? Правильно, никто. Именно здесь и кроется загвоздка. Обычно владельцы бизнеса хотят продать часть своего бизнеса на пике его стоимости, чтобы выручить как можно больше денег. А что происходит с активом, который достиг своего пика? Он начинает падать.

Конечно, это не обязательно относится ко всем акциям компании после IPO. Некоторые эмитенты предлагают настолько инновационные продукты и методы ведения бизнеса, что тенденция к росту их активов сохраняется и после IPO.

Однако важно помнить, что, выходя на биржу, вы хотите продать свои акции как можно дороже и получить прибыль.

Как заработать на IPO

Что такое IPO для среднего трейдера? Это, конечно, возможность заработать деньги. Существуют общие правила поведения инвестора на IPO.

Прежде всего, необходимо тщательно проанализировать финансовую отчетность эмитента. Оцените риски, особенно риск банкротства. Сверьте свои выводы с данными рейтинговых агентств (Standard & Poor’s, Moody’s, Fitch Ratings). Кроме того, четко определите, чего вы ожидаете от компании. Чтобы повысить стоимость ценных бумаг эмитента в будущем, он должен быть действительно прогрессивной и инновационной компанией. Проще говоря, космическим технологиям следует отдавать предпочтение перед телекоммуникациями.

Во-вторых, никто не запрещал применять самое главное правило маркетолога: Если вы не знаете, что делать, не делайте ничего. Если нет уверенности в 100% росте после AMK, стоит повременить.

Есть только две возможности — акции либо упадут, либо вырастут после IPO.

В первом случае это отличное время, чтобы выйти на рынок с хорошей скидкой и купить акции гораздо дешевле, чем тот, кто приобрел их через андеррайтеров на IPO. Во втором случае сейчас не лучшее время для того, чтобы пытаться догнать убегающий поезд. В любом восходящем тренде рано или поздно наступает временная коррекция цен, когда вы можете беспрепятственно войти в позицию, не находящуюся на пике.

Примером может служить сама компания Tesla, которая сформировала восходящий тренд, в котором были значительные коррекции — с $25 до $17, затем с $75 до $50 и так далее. Эти движения можно наблюдать невооруженным глазом на ценовом графике.

В-третьих, не жадничайте. Деревья не растут до небес, поэтому не раздумывайте долго, прежде чем забронировать место, даже если ваша ставка окажется удачной.

Помните, что годовая доходность в 20-30% считается ошеломляющей для большинства институциональных инвесторов, а фондовый рынок предоставляет такую возможность даже через IPO.

Если в таком случае вы вложите даже часть прибыли, это очень положительно скажется на конечном результате инвестиций.

Если вы будете следовать этим правилам, то сможете не только уберечь свой депозит от потерь, но и получить существенную прибыль, ведь самое главное в торговле — это следовать хорошо разработанному плану.

2. Uber Technologies вышла на биржу в мае 2019 года; через 3 месяца (1 августа 2019 года) убыток от сделки составил минус 19,4%. К июлю 2020 года — минус 24%.

Этапы первичного размещения

IPO компании проходит в несколько этапов:

1. Предварительный этап

Компания привлекает один или несколько инвестиционных банков для листинга своих акций. Конечно, компания может и сама выйти на биржу, но на практике это случается крайне редко из-за особенностей процесса IPO.

Инвестиционные банки оценивают рыночную стоимость компании, занимаются оформлением документации и так далее. Затем инвестиционные банки приобретают около 10-15% акций компании по цене предложения или ниже — таким образом, они заинтересованы в том, чтобы заинтересовать инвесторов в эмитенте. Затем инвестиционные банки выступают в качестве андеррайтеров.

2. Подготовительный этап

На этом этапе андеррайтер выполняет следующие задачи: разработка процесса КУА, подготовка бизнес-плана, аудит компании на соответствие национальным и межгосударственным нормам и законам, устранение слабых и непрофильных активов и т.д.

3. Фактическое проведение IPO

Теперь необходимо разместить акции на фондовой бирже. Сначала составляется так называемый инвестиционный меморандум, в котором перечисляется следующая информация: общее количество акций, их стоимость на начало торгов, определение размера дивидендов и т.д. Затем компания регистрируется на фондовой бирже и в государственных органах. После регистрации проводится мощная рекламная кампания для привлечения внимания потенциальных покупателей акций к IPO. Процесс IPO завершен.

Практика инвестиций в IPO

Что требуется на практике для инвестирования в привлекательные акции, котирующиеся на бирже? Конечно, можно купить компанию в первый же день и держать ее по своему усмотрению. Но можно приобрести акции и гораздо раньше. Как?

Некоторые брокеры работают с венчурными фондами, которые покупают долю в перспективной компании и при благоприятных обстоятельствах выводят ее на биржу. Так что если у вас хватит дальновидности подать заявку на IPO, вы можете принять участие в нем за небольшую сумму, начиная от нескольких сотен долларов.

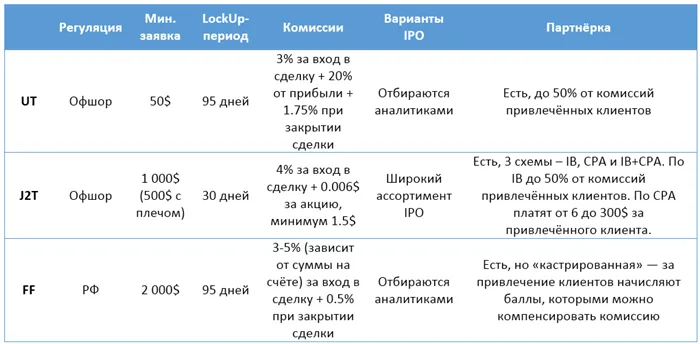

Брокеры, предлагающие такие услуги, называются брокерами IPO. В настоящее время их предлагают компании Just2Trade, United Traders и Fridom Finance. После открытия брокерского счета в этих компаниях остается только подать заявку на минимальную сумму, но она может быть не предоставлена или предоставлена лишь частично. Подробные положения и условия перечислены ниже:

Здесь необходимо отметить несколько важных моментов. Брокерские комиссии достигают 5%, что очень много. С точки зрения регулирования, United Traders является самой «серой» компанией — она же и самая прибыльная, хотя и предлагает минимальный вступительный взнос.

Период LockUp — это период (исчисляемый с первого дня листинга), до которого инвестор может продать акцию только со штрафом в размере 10-20%. Все эти недостатки должны быть компенсированы лучшей рыночной ценой акции — ниже, чем в первый день торгов — и дальнейшим ростом цены в течение LockUp. Насколько это вероятно? Читать дальше.

Удачные и неудачные IPO?

Когда люди говорят об инвестировании в IPO, самый важный момент часто упускается из виду: На какой срок были сделаны инвестиции? Ценные бумаги, выпущенные эмитентами в рамках IPO, могут существовать день, три месяца, шесть месяцев, год, три, десять….. По этой причине необходимо точно определить понятие «успешного или неуспешного» ПОД.

Анализируя крупнейшее в мире IPO, мы уже отмечали тот факт, что в первый день торгов все акции выросли (хотя иногда они были близки к нулю), и причины этого. Джей Риттер, профессор Университета Флориды, изучил все IPO в США за 22-летний период — с 1980 по 2012 год, почти 8000 IPO — и обнаружил, что средняя доходность каждого IPO с продажей в конце первого дня составляет около 18%. Доходность британских IPO в том же формате за период с 2000 по 2014 год составила лишь половину от этой цифры — 8,5%, но тенденция роста была подтверждена. Это, пожалуй, лучшая долгосрочная спекулятивная стратегия, которую я знаю.

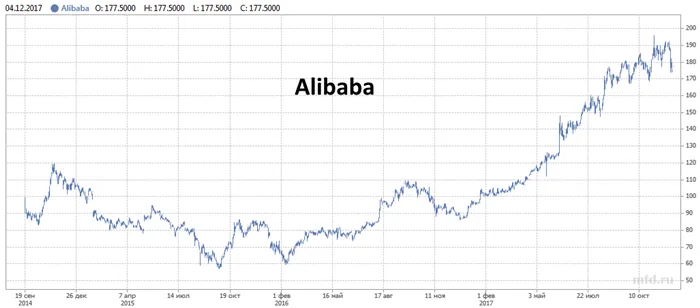

В других случаях очень важно время. Возьмем Alibaba Group: первое IPO этой компании состоялось на Гонконгской фондовой бирже в 2007 году, а затем на Нью-Йоркской фондовой бирже осенью 2014 года:

Alibaba Group. Китайская компания, активно занимающаяся онлайн-торговлей. К этой бизнес-структуре относятся такие компании, как AliExpress, Taobao и другие. IPO началось в сентябре 2014 года по цене $68 за акцию в день перед началом торгов.

Как видно из приведенной выше таблицы, потери инвесторов после первого года составили около 30%. Неудачное IPO? Давайте посмотрим на текущие цены:

В результате потребовалось почти два года, чтобы акции восстановили свою первоначальную рыночную цену — но в настоящее время они торгуются по цене около 175 долларов, что довольно неплохо по сравнению с тем, когда началось IPO. Аналогичная ситуация сложилась и с другой компанией, вошедшей в первую десятку IPO:

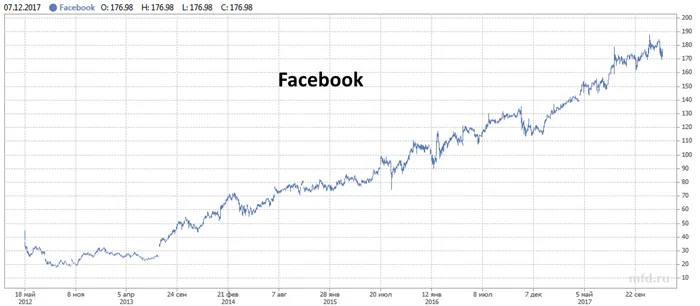

Facebook. Транснациональная социальная сеть. IPO состоялось в 2012 году; стартовая цена за акцию составила 38 долларов. Через несколько месяцев цена акций резко упала. К середине 2013 года ситуация улучшилась, и сегодня цена за акцию составляет около $170.

Две компании, упавшие на 30% в первый год, все равно окажутся хорошими инвестициями сегодня. Очевидно, что неудачные IPO следует обсуждать только в том случае, если цена акций не превышает цену выпуска более чем через пять лет после IPO. В качестве примера можно привести две российские компании:

«Протек» — российская компания, занимающаяся производством и дистрибуцией фармацевтических препаратов. Российское IPO было проведено в 2010 году со стартовой ценой 120 рублей за акцию. Через несколько месяцев произошел крупный обвал, в результате которого цена акций выросла в шесть раз. Хотя за последние три года цена акций «Протек» почти утроилась, сейчас она находится лишь на уровне цены предложения. В долларовом выражении соотношение гораздо хуже из-за девальвации рубля: $3,5 в начале против $2 сегодня.

ВТБ, российский коммерческий банк. IPO состоялось в 2007 году. Начальная цена акции составляла 13,6 копеек. Цена акций некоторое время росла, но затем произошел сильный спад, который продолжается до сих пор. Сегодня цена одной акции ВТБ составляет около 5-6 копеек.

Конечно, это не обязательно относится ко всем акциям компании после IPO. Некоторые эмитенты предлагают настолько инновационные продукты и методы ведения бизнеса, что тенденция к росту их активов сохраняется и после IPO.

Рынок IPO

Таким образом, IPO предполагает выпуск акций или депозитарных расписок на эти акции и их размещение на фондовой бирже. Это не просто биржи, а фондовые биржи, которые также называют рынком ценных бумаг в целом. Отечественные компании размещают свои акции на Московской фондовой бирже, в то время как иностранные компании в основном предпочитают американские фондовые биржи. Однако ничто не мешает отечественным компаниям выходить на западную фондовую биржу.

Выход на рынок IPO

Выход на российский рынок IPO

Российский рынок IPO зародился после либерализации экономики в 1991 году, но нельзя сказать, что с тех пор он был очень успешным. Если сравнивать отечественный рынок ценных бумаг с мировыми или западными рынками, то даже в наше продвинутое время он недостаточно развит.

Иностранные рейтинговые агентства считают, что российский фондовый рынок не только новый, но и все еще развивается, поскольку характеризуется высоким уровнем риска и небольшим количеством компаний. Однако есть и положительные изменения: С начала 2000-х годов ситуация на российском рынке ценных бумаг несколько улучшилась, и, в частности, появились некоторые механизмы защиты инвесторов.

Крупнейшей отечественной фондовой биржей является Московская фондовая биржа, которая была создана в 2011 году в результате слияния российской фондовой биржи ММВБ и фондовой биржи РТС. Именно здесь чаще всего размещают свои акции отечественные компании. Но такие предложения делаются нечасто — по имеющимся данным, в 2018 году на Московской бирже не было проведено ни одной OMC. Это не означает, что ни одна отечественная компания не смогла выйти на уровень продажи своих акций — это лишь означает, что российские IPO проводят на рынках стран с более развитой экономикой.

Поскольку IPO — это «взлетная полоса» для компании, не каждая компания захочет пойти на риск и выйти на внутренний рынок. Причина не только в неразвитости рынка ценных бумаг в России, но и в консервативности инвесторов. В то время как иностранные инвесторы готовы вкладывать крупные суммы в российские ИТ-стартапы, отечественные инвесторы по-прежнему осторожны и считают такие инвестиции слишком рискованными.

Выход на американский рынок IPO

Американский рынок IPO опережает российский на несколько десятилетий и входит в семерку самых развитых рынков в мире. Компаниям гораздо сложнее выйти на фондовые биржи США из-за более жестких требований к листингу, но перспективы для эмитента акций самые большие. Это также является преимуществом для инвесторов, которые меньше рискуют своими деньгами, чем в случае инвестиций в развивающиеся рынки.

На фондовом рынке США двумя основными биржами являются NASDAQ и NYSE. Нью-Йоркская фондовая биржа (NYSE) является крупнейшей фондовой биржей в мире и существует с 1792 г. С ней работают лучшие брокеры со всего мира, а листинг на NYSE считается большим престижем для компании.

IPO на Нью-Йоркской фондовой бирже

NASDAQ является основным конкурентом Нью-Йоркской фондовой биржи и размещает акции в основном биотехнологических и IT-компаний. Помимо двух основных торговых площадок, существует относительно новая биржа AMEX, на которой также проводятся IPO в США; эта торговая площадка принадлежит NYSE.

ICO и STO – в чем их отличия от ИПО

Если вы хотите инвестировать в IPO, вы должны были столкнуться с такими терминами, как STO и ICO. В некотором смысле они связаны с IPO, но это далеко не одно и то же, поэтому не думайте, что они идентичны.

В чем разница между IPO и ICO?

SPO или вторичное публичное предложение — это продажа части акций, принадлежащих владельцам компании после ее выхода на биржу. Руководство компании, вышедшей на биржу, владеет частью ее акций и рано или поздно может продать определенное их количество, чтобы получить прибыль.

При STO приобретается доля в блокчейн-проекте, где данные о владении встроены в смарт-контракт. Таким образом, инвестор покупает не токен блокчейна, а долю в компании и имеет право на дивиденды, акции, прибыль и т.д.

Акции IPO — это отличный инструмент получения прибыли, который хорошо зарекомендовал себя на рынке и при правильном подходе может приносить высокие проценты прибыли. Как и любая инвестиция, она несет определенные риски, поскольку не каждая компания способна на это. Поэтому инвестор должен действовать осторожно и вкладывать средства только в самые перспективные акции. Узнайте о предстоящих IPO с хорошими перспективами в нашем блоге.

Как решить, в каком IPO участвовать и сколько инвестировать? Мы отвечаем на эти вопросы на нашем Telegram-канале, который помогает инвесторам добиваться стабильной доходности. Мы только начали разогреваться и тестировать рынок, а наши показатели уже составляют +93% чистой прибыли за 1 год. И это только минимальный процент прибыли, который вы можете получить. Мы постоянно развиваемся и улучшаем результаты нашего прибыльного бизнеса.

Анализируя тенденции рынка, я понимаю, что все это временно, поэтому я пользуюсь возможностью получить прибыль от КУА до того, как бизнес закроется. Я думаю, что у нас осталось около 3-5 лет.

Новости и обновления

- Учитывая события прошлого года и глобальный экономический спад, вероятно, что рынок КУА будет активным и переполненным различными компаниями и инвесторами еще несколько лет. Через два года активность, скорее всего, снизится из-за экономического кризиса. В настоящее время AMC является самой активной за последние годы, и пока «магазин открыт», можно делать деньги.

- IPO по-прежнему остается довольно активным и прибыльным рынком. Мы стали уделять этому направлению больше внимания: создана ветка по обзору IPO, а также выделенный Telegram-канал для тех, кто хочет зарабатывать с помощью блога в этом направлении!

- Опубликован видеообзор IPO от команды нашего блога.

- Мы добавили новое видео о периоде блокировки при IPO.

Тарас С. — частный инвестор, предприниматель и блогер. Я занимаюсь инвестированием с 2008 года, зарабатываю деньги в интернете с помощью высокодоходных проектов, криптовалют, IPO, акций и других инвестиций. Совладелец нескольких ресторанов и сети магазинов электроники. Я консультирую партнеров и делюсь своим опытом.

Подписывайтесь на Telegram-канал блога для получения последних новостей. Общайтесь с консультантом в Telegram.