▪ § B2C (business-to-consumer) — платежи от компаний к физическим лицам. Они используются для возмещений от торговых представителей покупателям или выплат от компаний гражданам (переводы заработной платы, страховые выплаты, микропереводы и т.д.).

СБП в ВТБ

Ранее российская банковская система позволяла переводить средства в банки только без комиссии. Теперь клиенты российских банков имеют возможность осуществлять непоставки в сторонние банки, подключив систему быстрых платежей.

Лимиты

- За один раз можно перевести только до 150 000 рублей;

- В месяц максимальная сумма перевода составляет до 2 000 000 рублей.

Комиссии

- На переводы до 100 000 рублей в месяц комиссия отсутствует;

- Свыше 100 000 рублей комиссия будет составлять 0,5 % от суммы (минимум 20 ₽, максимум 1500 ₽)*.

*При превышении месячного лимита плата составит 0,5%, но не может превышать 1500°, не менее 20°C. Например, если вы перевозите 100 единиц, плата составляет 50 девушек. Однако, поскольку минимальная плата составляет 20°C, сумма перевода вместе с комиссией составляет 120°C. Например, если передача составляет 350 000°, 0,5% от суммы = 1 750₽ не может превышать 1 500°. Это означает, что сумма перевода вместе с комиссией в данном случае составит ₽351.500.

Подключение СБП

Сначала необходимо войти в свой личный кабинет ВТБ онлайн. Авторизацию (или регистрацию, если вы новый пользователь) можно осуществить через приложение ВТБ онлайн (доступно для скачивания в Play Market и AppStore) или на сайте.

Затем введите количество активных карт или постоянных соединений (если они есть). На номер телефона отправляется текстовое сообщение с временным паролем, который необходимо изменить на постоянный пароль в профиле пользователя.

После авторизации и входа в личный кабинет вы можете в любое время быстро и безопасно совершать необходимые операции.

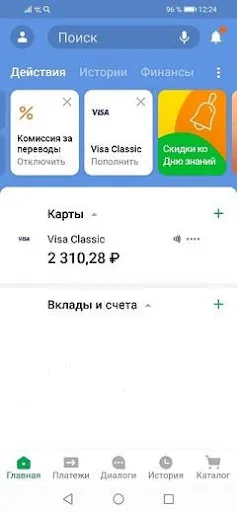

В приложении

Чтобы активировать SBP, необходимо следующее

- войти в мобильное приложение ВТБ Онлайн;

- перейти в раздел «Услуги»;

- в подразделе «Сервисы» выбрать «Получение переводов на ВТБ»;

- выбрать пункт «Переводы по номеру телефона», затем пункт «Сделать ВТБ основным», чтобы получать переводы на карту ВТБ.

В интернет-банке

Для электронного банковского обслуживания шаги следующие

- войти в интернет-банк;

- в правом верхнем углу необходимо нажать на имя пользователя;

- в выпадающем меню выбрать «Настройки»;

- выбрать пункт «Переводы по номеру телефона»;

- передвинуть ползунок напротив пунктов «Переводы по номеру телефона» и «Сделать ВТБ основным», чтобы получать переводы на карту ВТБ.

Перевод денег через систему быстрых платежей

Пользователи могут использовать SBP для получения денег от организаций, а также для денежных переводов от частных лиц. Это можно сделать через приложение для мобильного телефона, установленное на смартфоне, или через онлайн-банк.

Перевод через приложение

- войти в приложение ВТБ Онлайн;

- перейти в раздел «Платежи»;

- вверху экрана выбрать «По номеру телефона или карты»;

- ввести номер телефона, выбрать сумму перевода и банк получателя;

- нажать «Перевести».

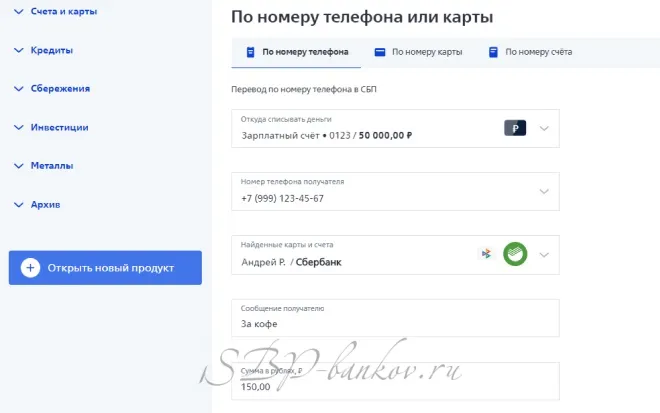

Перевод через интернет-банк

Для осуществления денежного перевода через онлайн-банк необходимо следующее

- авторизоваться в интернет-банке;

- в верхнем меню выбрать «Платежи и переводы»;

- в подразделе «Переводы» нажать «По номеру телефона или карты»;

- ввести номер телефона получателя перевода, выбрать банк и ввести сумму перевода;

- нажать «Продолжить».

Перевод осуществляется немедленно и бесплатно.

Проведение платежей по QR-коду

Для пользователей, загрузивших мобильное приложение, QR-код может быть использован для легкого создания платежа.

- используя QR-код, исключается совершение ошибки при оплате;

- на оплату покупки или платёжной квитанции затрачивается минимальное количество времени;

- возможность распознать код с фотографии из галереи смартфона пользователя.

Чтобы произвести оплату:.

- зайти в приложение «ВТБ Онлайн»;

- перейти в раздел «Платежи»;

- нажать на иконку QR-кода в правом верхнем углу;

- отсканировать QR-код или выбрать его из галереи смартфона;

- подтвердить платёж.

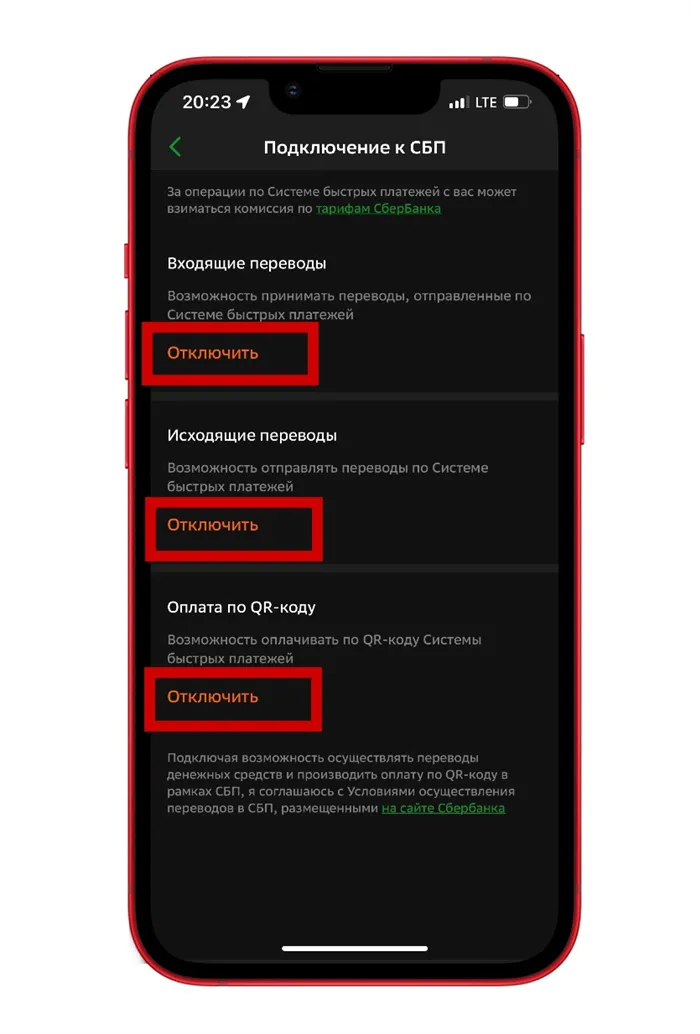

Вот и все. Теперь вы можете не только отправлять, но и получать деньги через сервис быстрых платежей Сбербанка. Аналогичным образом можно отключиться от транспортной услуги, указав свой номер телефона. Все, что вам нужно сделать, это перевести ползунок рядом с входящими и исходящими переводами в неактивный режим.

Как включить систему быстрых платежей в Сбербанке?

Вы можете активировать SBP самостоятельно через Сбербанк Онлайн на своем смартфоне.

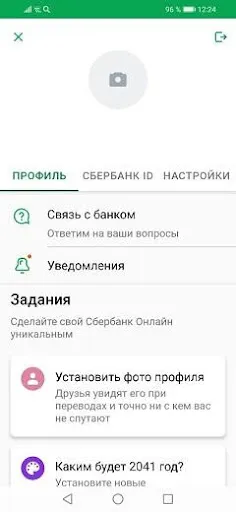

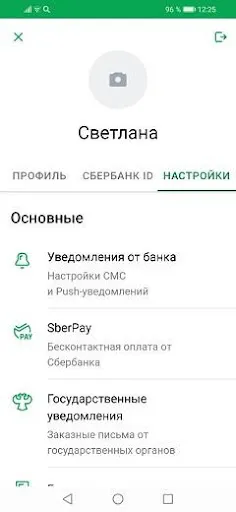

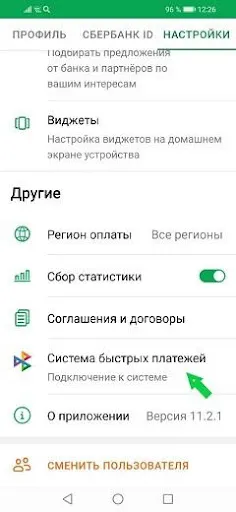

С телефона

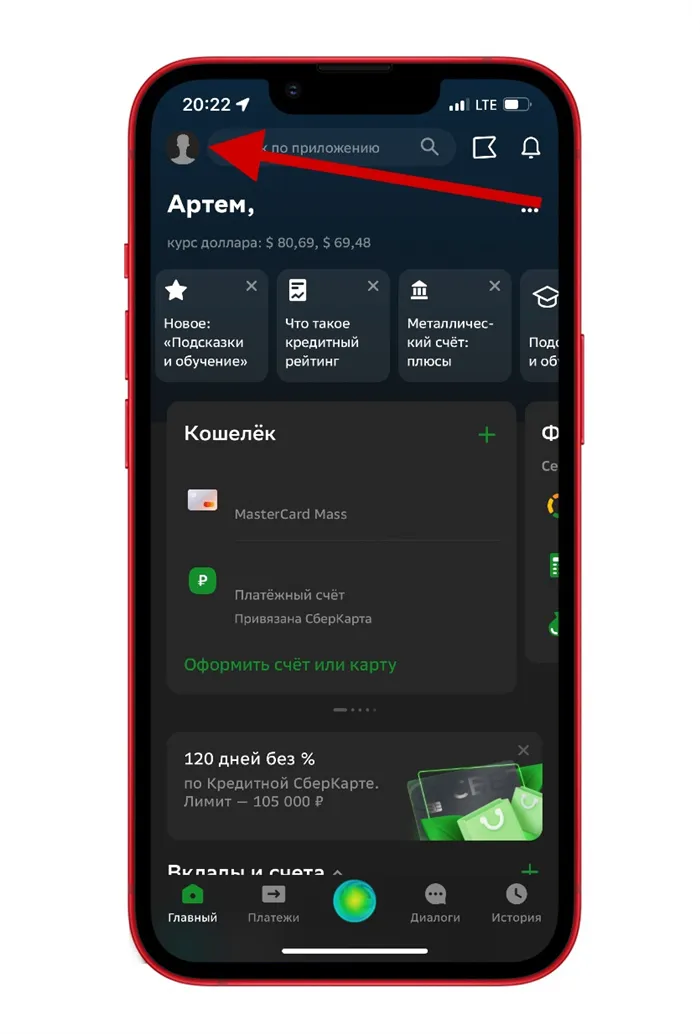

1. запустите Сбербанк Онлайн.

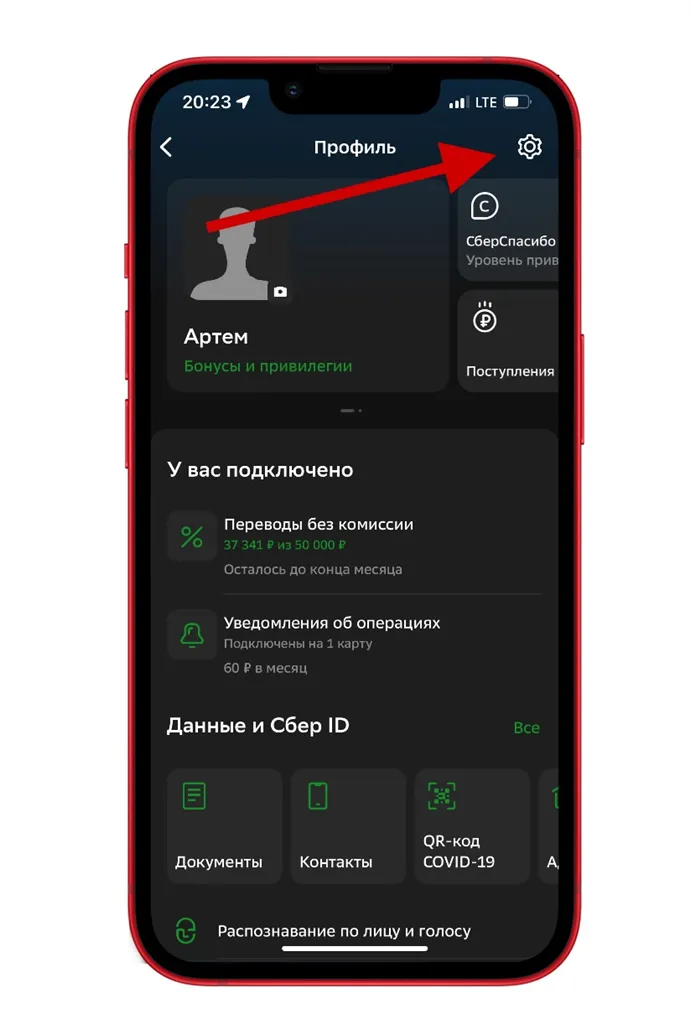

2. откройте раздел «Профиль». 4.

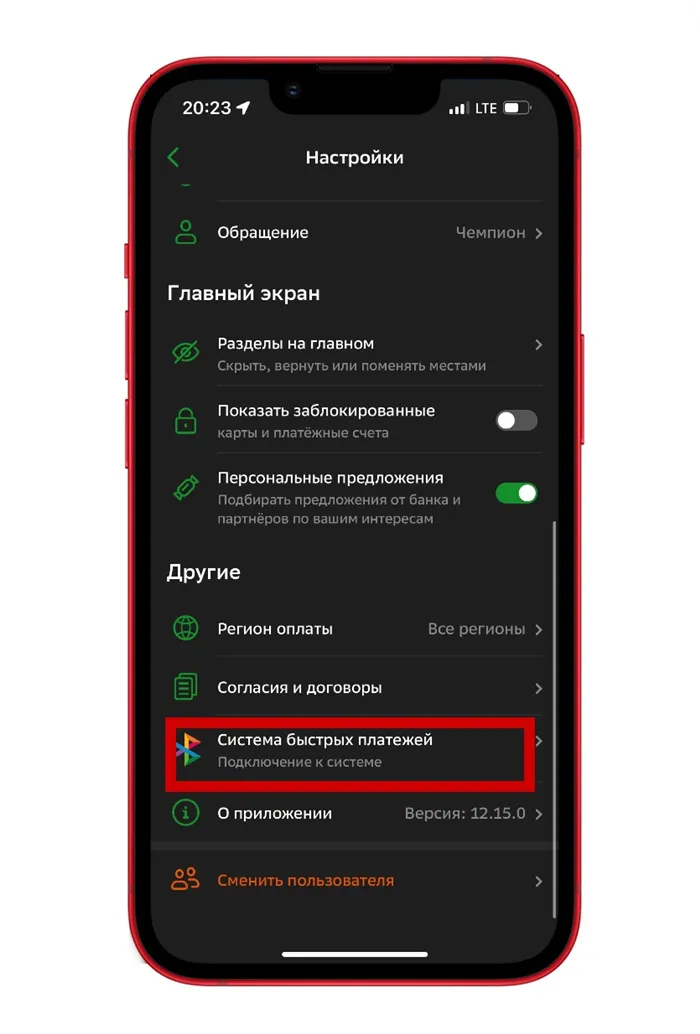

Выберите «Система мгновенных платежей» 4.

Не знаете с чего начать?

Поможет вам определиться с выбором продукта. Консультирование по вопросам стоимости и условий. Выполните ключ, который находится под рукой.

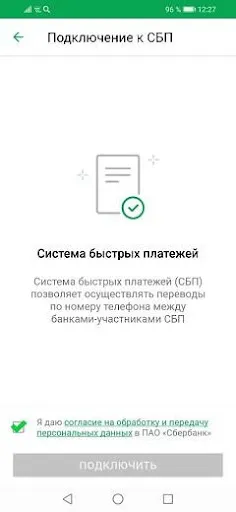

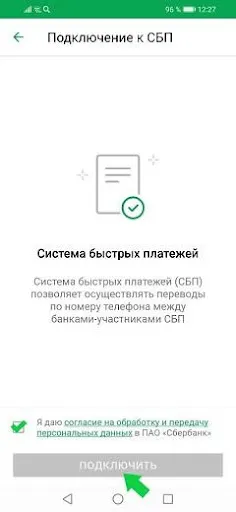

5. подтвердить свое согласие на обработку ваших персональных данных.

6. нажмите кнопку Вход.

Для повышения безопасности пользователи могут выбрать тип транспорта, который они хотят подключить к услуге.

Через банкомат

Выбор работает только в том случае, если мобильный банк подключен. В этом случае номер мобильного телефона должен быть привязан к банковской карте.

Инструкции по подключению опции «мобильный банк» к банкомату:.

- После введения пин-кода карты в меню опций необходимо выбрать «Мобильный банк» и нажать на вкладку «Подключить».

- Операция подтверждается путём введения в появившееся поле секретного кода, который придёт по СМС.

Опция «Быстрая оплата» автоматически активируется в услуге «Мобильный банк».

Подключение СБП в Альфа-банке

Для использования SBP в Альфа-Банке:.

- Войдите в мобильное приложение «Альфа-Мобайл».

- Откройте свой профиль, нажав на расположенное в верхнем левом углу экрана окошко.

- Перейдите в раздел «Настройки».

- Далее выберите «Соглашения».

- Нажмите пункт «Система быстрых платежей».

- Вы можете подключать как входящие, так и исходящие платежи. Поставьте галочку, чтобы подтвердить согласие с условиями сервиса СБП.

Теперь вы можете отправить деньги получателю перевода, когда активирован входящий платеж.

- Перейдите в раздел «Перевод».

- Выберите пункт «Переводы в другие банки».

- Выберите вариант перевода по номеру мобильного телефона, укажите контактный номер получателя платежа.

- Далее выберите название банка получателя.

- Укажите сумму, которую нужно отправить и нажмите кнопку «Перевести».

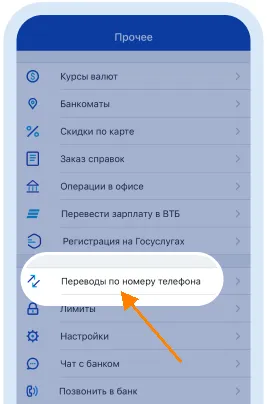

СБП в ВТБ

Система быстрых платежей ВТБ в мобильном приложении ВТБ онлайн активируется следующим образом.

1. вам нужно перейти в раздел «Другое».

2. затем нажмите на строку «Переводы с номером телефона».

3. выберите «Переводы с номерами телефонов».

4.По определению, если вам нужно перевести деньги из другого банка на карту ВТБ, включите опцию «ВТБ Основной».

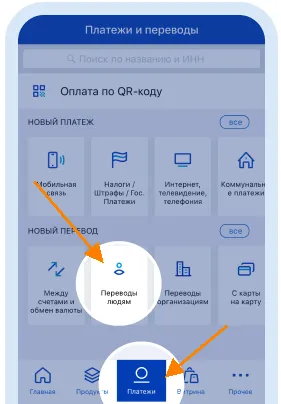

Чтобы выполнить перевод в приложение ВТБ онлайн:.

1. откройте раздел «Платежи» и в разделе «Новый перевод» выберите «Перевод лицу».

2.В открывшемся окне выберите опцию «По телефону».

3. введите номер телефона получателя и объявите банк, который является клиентом получателя.

4. нажмите кнопку Transfer (Перевод) для перевода вызова и нажмите кнопку Execute (Выполнить).

Есть некоторые ограничения при перевозке через SBP, но если я не ошибаюсь, я не обращал особого внимания. Система очень новая, и я читал негативные отзывы о том, что были сбои при отправке переводов. Так что у меня были подозрения.

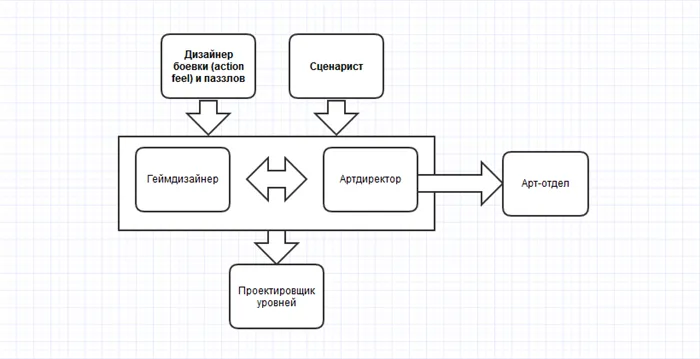

Как идея реализовывалась

К сожалению (для некоторых), работа на полную ставку — это наша новая реальность. Нам пришлось нанять команду и работать удаленно. Изначально в проекте участвовало около 10 человек. Мы применяли scrum и постепенно увеличивали размер группы. Сегодня над проектом работают около 30 человек, разделенных на три группы. Легче планировать спринты.

В общей сложности, на рост от роста до App Store и Google Play ушло чуть более трех месяцев. Бэкэнд, написанный на языке Kotlin, реализует микроархитектуру. Размещенный на сервере ВТБ, front-end представляет собой само приложение версий для iOS и Android.

Изначально сервис, разработанный в рамках быстрого MVP, был монолитным. Но теперь мы видим это у микроорганизмов и переходим к SO -Caled Release Train, который предполагает выпуск обновлений продукта с определенной периодичностью. Мы начнем с выпуска раз в месяц, а затем через две недели.

Что получилось

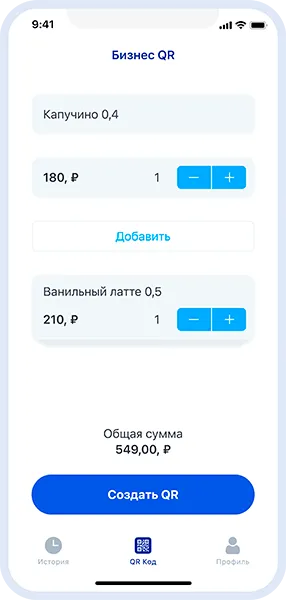

Новые продукты будут называтьсяВТБ Бизнес КО.. Для его эксплуатации предприниматель должен (a) иметь действующий счет в ВТБ (b) установить приложение на свой смартфон… Это практически все.

После подключения к SBP вы можете загрузить приложение и зарегистрироваться. Затем необходимо ввести сумму и назначение платежа, чтобы создать QR-код в приложении. На чеке может одновременно отображаться множество элементов.

Две чашки кофе и QR-код

Клиент считывает код из приложения для мобильного телефона банка, подключенного к СБП (полный список банков, работающих с системой, можно найтиздесь На вкладке «Оплата QR» клиент оплачивает счет. Статус платежа немедленно отображается в ВТБ Бизнес QR, и платеж зачисляется на расчетный счет в течение 15 секунд.

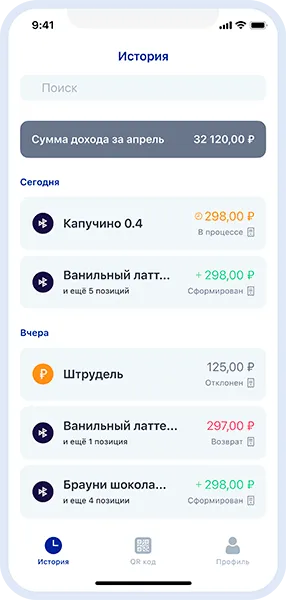

История транзакций может быть просмотрена на отдельном экране

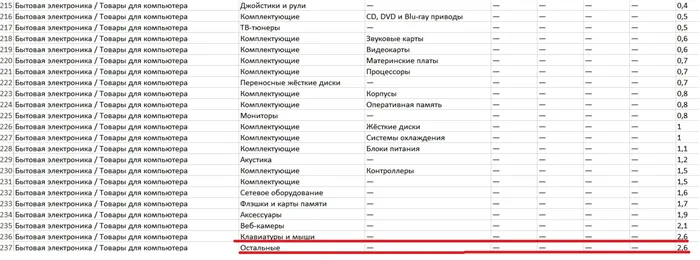

Приложение бесплатно для клиентов — они платят комиссию в размере 0,4% за образовательные, потребительские и некоторые другие категории товаров (полный список представлен на сайте продукта) и только 0,7% за все остальное.

Индивидуальные предприниматели могут использовать эту услугу для отправки квитанций клиентам, соблюдения учета наличной и безналичной выручки и получения налоговых квитанций. Функция самозанятости также может быть активирована непосредственно через приложение. Кроме того, предпринимателям этой категории не нужно создавать кассовое устройство, поскольку доказательства создаются непосредственно в приложении.

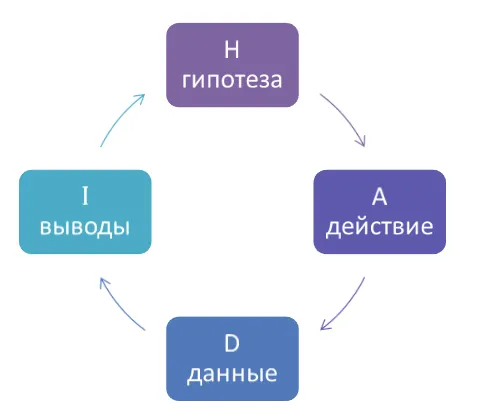

Тестирование

На первом этапе MVP мы выбрали четыре города, получили комментарии и добавили базовую функциональность. Теперь мы отменили ограничение по территориальному присутствию, чтобы каждый мог подключиться к услуге.

Статистика немногочисленна: после двух месяцев эскалации количество пользователей увеличилось в 1500 раз, а география была расширена еще на 300 населенных пунктов. Первые шесть территорий — это Москва, Санкт-Петербург, Новосибирск, Бахнур, Красноярск и Хабовар. Приложение активнее используется для оплаты покупок в торговых точках, парикмахерских, институтах эстетики и туристических агентствах. Максимальный размер сделки составил 200 000 фрикционов, а средний размер счета — 3 000 фрикционов.

Система быстрых платежей — это услуга телефонных переводов, разработанная Центральным банком Российской Федерации. Ни получателю, ни отправителю не требуется номер карты.

Как подключить

В большинстве банков СБП автоматически подключается к клиенту. Однако некоторые организации требуют наличия руководства.

— Открыть онлайн-заявку sberbank.online

— Нажмите на аватар и щелкните значок шестеренки, чтобы открыть настройки.

— Выберите систему Quick Pay и включите все переключатели (входящие звонки, исходящие переводы и QR-платежи).

Как работает СБП

Существует несколько сценариев передачи SBP: ▪ §2C (клиент — SBP).

▪§2C (клиент — клиенту) — оплата от человека к человеку

▪ Here Me2me — платежи между одним и тем же счетом в разных банках

▪ §C2B (customer to business) — платежи физических лиц предприятиям. Используется для оплаты товаров и услуг с помощью QR-кода.

▪ § B2C (business-to-consumer) — платежи от компаний к физическим лицам. Они используются для возмещений от торговых представителей покупателям или выплат от компаний гражданам (переводы заработной платы, страховые выплаты, микропереводы и т.д.).

Для пользователей процесс перевода кажется простым: используйте SBP и выберите ввод номера телефона и суммы. Конец.

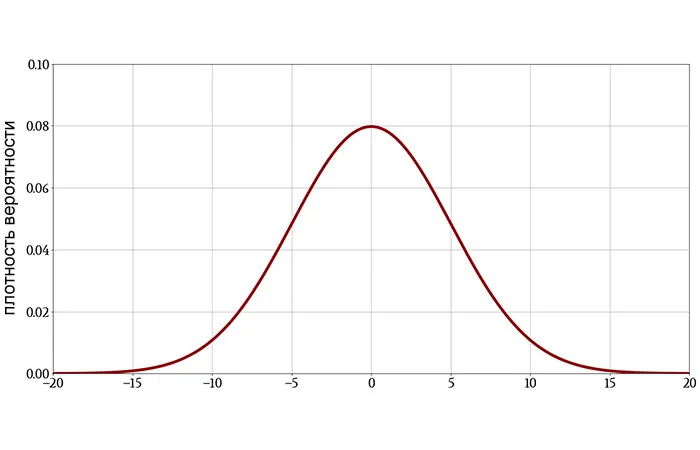

В банке все немного сложнее. Со своей стороны, клиент одновременно подает несколько заявок

1. запрос пользователя на вход в СБП — > номер, зарегистрированный в базе данных системы

2. номер телефона получателя (этот счет привязан к банку, к которому привязан перевод, сумма и номер телефона отправителя) — > информация о том, установил ли пользователь банк по умолчанию

3. запрос списка всех банков-получателей — > список банков

4. запрос о возможности отправки денежного перевода на определенную информацию — >информация, включающая данные получателя и сумму поставки

5. запрос кода подтверждения транзакции — >код подтверждения подтверждения

6. запросить подтверждение перевода другому клиенту банка SBP — >перевод подтвержден

Где можно пользоваться СБП

Помимо передачи от человека к человеку, существуют рабочие системы для организаций.

Некоторые торговые точки уже поддерживают систему быстрой оплаты. На экране появляется QR-код, и покупка оплачивается. Клиенту нужно просто войти в банковское приложение, открыть сканер QR-кодов и подтвердить платеж.

Сам QR-пароль имеет платежную ссылку, которая скрывает информацию о рынке. Здесь указывается дилер, продукт и сумма платежа.

Изначально сервис, разработанный в рамках быстрого MVP, был монолитным. Но теперь мы видим это у микроорганизмов и переходим к SO -Caled Release Train, который предполагает выпуск обновлений продукта с определенной периодичностью. Мы начнем с выпуска раз в месяц, а затем через две недели.

Как подключить СБП

Прежде чем активировать систему быстрых платежей, предпринимателям необходимо приобрести электронный кассовый аппарат (если они этого еще не сделали), установить кассовую программу и открыть банковский счет, поддерживаемый SBP.

Давайте рассмотрим, как создать быструю платежную систему POS. В целом, процесс состоит из трех этапов

- 1. Бизнесмен открывает расчетный счет в банке, который умеет работать через СБП. Можно использовать уже имеющийся р/с.

- 2. Обращается в техническую поддержку производителя ККТ и разработчика программного обеспечения для консультации по настройке системы быстрых платежей на кассе. Иногда требуется получить ID терминала и пароль для активации на кассовом аппарате (зависит от модели техники).

- 3. Обращается в техподдержку банка для настройки приема быстрых платежей.

Ключевой момент! Чтобы подключиться к SBP, необходимо подписать с банком договор о приобретении. В большинстве случаев вам придется приобретать у торговца, но Тинькофф заключает два договора одновременно — один с торговцем, а другой через Интернет.

Нужен ли новый счет для СБП

Это зависит от ситуации. Возможно, ваш текущий счет уже открыт в банке, который не поддерживает SBP. В этом случае вам нужно будет выбрать другое финансовое учреждение и открыть новое.

Пример. Сергей владеет тренажерным залом. Он открывает текущий счет в местном банке. Он используется для сбора денег с клиентов в виде наличных и безналичных средств (через банковские карты). Однако банк Сергея разрешает проводить операции только через систему быстрых платежей между физическими лицами. Индивидуальным предпринимателям необходимо найти другое финансовое учреждение и открыть там новый расчетный счет.

Преимущества и недостатки СБП

Преимущества денежных переводов через СБП:.

- деньги поступают на счет моментально (в течении 15 секунд);

- низкая комиссия по сравнению со ставкой эквайринга ― от 0,4%, тариф зависит от оборотов и вида бизнеса;

- за саму услугу СБП платить не нужно;

- безопасность ― не придется никому сообщать номер карты, данные надежно защищены;

- операции доступно круглосуточно (24/7).

Пример. Индивидуальный предприниматель является производителем мебели. Помимо собственного производства, он покупает товары для перепродажи. Ранее ему приходилось платить аквизиционный сбор в размере до 100 000 рублей в месяц. Например, если клиент приобрел диван за 66 000, предприниматель заплатил банку 1 650 рублей на эту сумму. Клиент приобрел итальянскую кухню за 425 000 рублей. -Предприниматель заплатил 10 625 рублей. Когда он перешел на SBP, то сразу почувствовал финансовую выгоду. Комиссия за сделку с тем же диваном составляет уже 462 рубля, почти четверть того, что ему пришлось заплатить за приобретение. Для кухни она составила 2 975 рублей (т.е. треть). Также, учитывая тот факт, что индивидуальный предприниматель является очень малым предприятием, он имеет право на возврат комиссии до 1 июля 2022 года.

- банк, должен быть подключен к СБП (то есть, не все клиенты финансовых учреждений смогут воспользоваться услугой);

- отсутствие кэшбека (ввиду низкой комиссии);

- не подходит тем, у кого нет смартфона (например, с кнопочным телефоном никак оплатить услугу через СБП не получится).

Давайте посмотрим правде в глаза: недостаток невелик. Крупные банки уже подключены к системе быстрых платежей, и их список постоянно растет. Любой недостаток в cashback компенсируется экономией на комиссиях. И мало кто пользуется кнопочными телефонами. Смартфоны больше не являются роскошью; у большинства людей есть кнопочные телефоны.