Если физическое или юридическое лицо обязуется взять кредит на ночь и погасить его с процентами на следующий день (за исключением операций, проводимых по пятницам и перед праздниками), оно может выбрать в своем банке кредит овернайт.

Овернайт на брокерском счете — дополнительная доходность от ценных бумаг

Ночные соединения могут в определенной степени повысить вашу рентабельность. Что это такое; сколько вы можете заработать? Какой риск принимает на себя инвестор? И стоят ли стрижки того?

У меня есть ценные бумаги на моем фондовом счете. Мы не намерены продавать их в ближайшем будущем. Например, вы получаете фиксированный дивиденд по своим акциям.

Ваш брокер предложит вам сделку.

— Мой друг! Например, одолжите мне 1 000 акций «Газпрома» до завтра. В любом случае, они все еще лежат вокруг. Утром я верну их вам в целости и сохранности. Кроме того, я буду платить вам процент от стоимости заимствованных активов.

— Хорошо. Я понимаю. Я не знаю почему. Что вам нужно?

-Еще один мой клиент хочет классифицировать «Газпром». Я заберу у вас документы. Я одолжу их ему. Конечно, интересно. И я разделю прибыль пополам. С совестью.

Овернайт — это однодневный заем ценных бумаг с процентами биржевому брокеру.

Как это работает.

В договоре оговаривается возможность однодневного депозита, поэтому брокеру не нужно каждый раз спрашивать разрешения клиента. Или же его можно добавить позже на индивидуальной основе. Затем активы, приносящие проценты, могут быть введены в эксплуатацию путем их кредитования.

Сколько можно заработать?

Например, процентная ставка брокера «Зубельбанка» на следующий день составляет 2% годовых.

Однако это не означает, что ценная бумага стоимостью 100 000 рублей будет стабильно получать 2 000 рублей каждый год. В дополнение к основному доходу от купонов, дивидендов и гудвилла.

На чистый доход влияют различные детали (помимо суммы активов).

Тип названия. Как правило, на ночь используется только запас. Другие активы, облигации и взаимные фонды (ETFs и BPIFs) не участвуют в процессе привлечения новых средств для своих владельцев.

Только жидкости. Например, на счете есть акции «голубых фишек» (Сбербанк, Газпром, Лукойл) и сторонних компаний (Квадра, Плазмек, КМЗ, другие неликвидные активы). Последние компании реже имеют задолженность.

Количество кредитов в год. Фактически, вы получаете доход только после предоставления кредита брокеру на ночь. Но сколько таких сделок происходит за год? На практике количество людей, желающих получить заем в течение дня, намного больше, чем количество людей, нуждающихся в заимствовании ценных бумаг. Максимум — один раз в десять дней. На самом деле, его можно смело уменьшить в несколько раз.

В результате может оказаться, что хранение самых ликвидных ценных бумаг в вашем портфеле принесет доход менее чем в два раза выше заявленной процентной ставки биржевого брокера.

Кроме того, 2% от годового заработка за ночь будут составлять 0,1-0,2% (или меньше). И только на разрешенные активы.

Не очень. Но, как уже было сказано, «шерстяные овцы — это шерстяные овцы».

По сути, ночное использование не требует никаких усилий со стороны инвестора. Брокеры сами заимствуют необходимые им ценные бумаги. Они возвращают вам на следующий день с процентами.

Капает небольшое лезвие. Дополнительные проценты рентабельности накапливаются с годами.

Главный риск овернайт

Ценные бумаги приобретаются на биржевой счет. Это ваши личные активы. Имущество записывается в хранилище. И брокеры не имеют права использовать активы, когда они пытаются это сделать, без вашего разрешения. в нашем случае, чтобы одолжить его кому-то другому.

При сделке «овернайт» вы передаете ценные бумаги биржевому брокеру. Взамен вы получаете от брокера приказ вернуть заемные ценные бумаги к определенной дате.

Проще говоря, используя одну ночь, вы обмениваете свою собственность на вексель (обязательство) брокера.

Здесь кроется главная опасность.

Что произойдет с вашими ценными бумагами, если ваш брокер обанкротится?

Банкротство означает, что вы не можете оплатить свои долги (обязательства).

Вы становитесь в очередь, чтобы погасить причитающийся вам долг. И вы не уверены, наступит ли ваша очередь. Вы можете вернуть свои ценные бумаги (или денежные эквиваленты по текущей цене покупки). или его часть.

Конечно, банкротство брокера — явление редкое. Однако если вы остаетесь на ночь на брокерском счете, вы должны знать обо всех возможных сценариях будущего.

Если ценные бумаги хранятся у брокера, вы можете потребовать перевода активов к другому брокеру в случае неблагоприятного события. Возможно, вам придется заплатить некоторую сумму. Однако спокойно выводите активы из проблемного биржевого брокера.

Тинькофф Банк имеет отдельный сайт для регулирования операций при покупке ценных бумаг и облигаций. Это позволяет клиентам проводить различные операции с капиталом без предварительной подготовки. Как это работает?

Что такое Овернайт в Тинькофф?

Этот термин относится к ситуации, когда клиент фактически одалживает активы или ценные бумаги биржевому брокеру. Затем он использует их по своему усмотрению. Например, он может одолжить их клиенту-трейдеру, чтобы тот угадал. Трейдер совершает сделку, возвращает активы брокеру в определенный день и выплачивает ему проценты. Они оба выиграли здесь. Спекулянт получает прибыль от роста или падения цены — банк берет ценные бумаги в долг. Банки также могут использовать этот вид кредита для обеспечения части сделки. Чтобы ссудить ваши активы на ночь, банк обещает выплатить проценты за их использование. Однодневный кредит означает, что вы предоставляете активы брокеру, который обязан вернуть эти активы и выплатить проценты.

Итак, давайте рассмотрим, что представляет собой пребывание инвестора на фондовом торговом счете Tinkoff и сколько вы можете на нем заработать.

Проценты за овернайт в Тинькофф?

Плата за заимствование ваших активов составляет 0,05% в год. Брокеры не требуют наличия всех активов на счете инвестора. Выбираются только ликвидные, востребованные активы. Именно они могут дать трейдерам возможность зарабатывать на разнице цен. Поэтому нельзя часто или вообще брать в долг активы. Все зависит от того, что находится в вашем портфеле.

Мы рекомендуем присоединиться к классу на платформе TinkoffInvestments. В вашем распоряжении 25 углубленных курсов по биржевой торговле и бесплатный пакет акций для завершения обучения. Зарегистрировавшись на платформе, вы присоединяетесь к трехмесячной программе роста акций. Все условия для идеального старта здесь 👈.

Посмотрите, что происходит с вашими доходами и как работает ваше пребывание в Tinkoff. Например, процентная ставка составляет 0,05% в год. Брокер забирает из ваших активов 100 000 рублей пять раз в месяц. Ваш доход: 100 000 * 0,05% = 50 в год, 50 / 365 = 0,14 руб. в день.

Если банк использует актив в течение нескольких часов, например, 6, ваш доход еще больше уменьшается: 0,14 / 4 = 0,03 руб.

Какие особенности и риски?

Если актив переходит в собственность брокера, актива не остается. Вы больше не будете иметь контроля над своими активами. Все, что вам остается, — это обязательство банка вернуть активы.

Это произойдет, если что-то случится с брокером, банкротство. В этом случае должник не может нести ответственность по своим обязательствам, поэтому вам остается только ждать и надеяться, что будет заключено мировое соглашение и вы получите свои активы или, по крайней мере, их финансовый эквивалент обратно. Предложение. Если брокер не уладит дело, вы можете потерять все свои активы.

Если вы не используете свои активы в течение суток и полностью контролируете свои активы, и они ни на минуту не попадают под контроль брокера, вы можете написать заявление и передать свои активы другому брокеру в случае банкротства. Это возможно благодаря тому, что ваши активы остаются и хранятся у администратора. Если акции не принадлежат вам и находятся в залоге у банка, вы можете надеяться только на лучшее. Важно понимать, что вы пытаетесь улучшить свои показатели, рискуя потерять все.

Благодаря беспроцентному периоду кредитования до 55 дней и двойной денежной доходности на всех рынках кредитная карта Tinkoff гарантирует, что вы инвестируете правильно, а не только в акции. Зарегистрируйтесь и получите свою карту всего за два клика здесь👈.

Конечно, банкротство случается не каждый день, и шансы на то, что это произойдет, очень малы. Однако это не следует упускать из виду. Мудрый инвестор должен рассмотреть все возможные ситуации. Интересно отметить, что в этой системе риску подвержены только те инвесторы, которые ссужают свои активы. Инвесторы, использующие эти активы, например, для спекуляций, также могут быть подвержены риску.

Брокер не подвергается никакому риску. Он заимствует активы, обещает что-то выплатить и распределяет их. Затем он зарабатывает комиссионные и делится процентами с вами. Если брокер работает плохо: если система дает сбой или бизнес закрывается, риска нет, и в худшем случае вы обанкротитесь. В этом случае у режима есть время, чтобы снять свои деньги. Инвесторы здесь берут на себя весь риск и довольствуются небольшой частью прибыли.

Благодаря беспроцентному периоду кредитования до 55 дней и двойной денежной доходности на всех рынках кредитная карта Tinkoff гарантирует, что вы инвестируете правильно, а не только в акции. Зарегистрируйтесь и получите свою карту всего за два клика здесь👈.

Тарифы, комиссия инвестиций

Программа ценообразования, предназначенная для клиентов, которые хотят получать прибыль от покупки и продажи акций, называется «Инвестор». На данный момент это единственное предложение такого рода.

Комиссия за каждую операцию составляет 0,3%, минимальная комиссия — 99 рублей. Учитывая, что пользователи ежедневно покупают несколько акций и облигаций, становится понятно, насколько невыгодны недолгосрочные сделки.

Средства бесплатно вносятся на биржевой счет, открываются и ведутся счета.

Знаете ли вы, что более высокий уровень прибыли может быть результатом таких операций, как продажа активов или обмен валют?

Представьте себе ситуацию. Пользователь покупает акции в долларах США и решает снять деньги в местной валюте через определенный период времени. В этом случае заработная плата будет огромной. Поскольку 0,3% вычитается из каждой транзакции, т.е.:.

Если вам кажется, что процентная ставка слишком высока, проконсультируйтесь с другими банками об их комиссиях. За открытие и ведение счета взимается плата, но Тинькофф выполняет эти задачи бесплатно.

Проценты овернайт Тинькоффа – что это?

Процент овернайт — это определенная сумма денег, выплачиваемая брокером при проведении рекламных операций в иностранной системе. Другими словами, это ресурс, предоставляемый биржевым брокером в связи с тем, что конкретный пользователь предоставил ему право распоряжаться своими акциями.

Первоначально все акции, приобретенные клиентом, принадлежат исключительно клиенту. Эта информация вводится в систему. Однако в ночное время один человек может «передать» управление другому пользователю, тем самым оставив ему свои активы.

Знаете ли вы, что у Тинькофф Банка есть инвестиционный журнал, который держит вас в курсе последних биржевых новостей?

Прямой перевод этой фразы — «за ночь». Это означает, что биржевой брокер приобретает акции клиентов ночью, взаимодействует с ними, совершает определенные сделки и возвращает их на следующий день. Поскольку эта услуга доступна только в ночное время, неудивительно, что брокеры выбирают иностранные компании. В России это происходит ночью, а в других странах — днем.

Как работает Мобильный банк Тинькофф при использовании Tinkoff EII?

Для того чтобы быть в курсе меняющейся финансовой ситуации и проводить финансовые операции с максимальной выгодой, необходимо иметь доступ к мобильному приложению, так как оно предоставляет возможность только прямой навигации по порталу.

Интерфейс мобильного банка состоит из следующих разделов

-

пользователя банковского учреждения;

- История совершения различных финансовых операций, связанных с брокерским счетом;

- Функционалы редакции действия того или иного способа заработка;

- Действующий тарифный план.

Мобильное приложение доступно для платформ Android и iPhone. Благодаря свободной работе и автоматическому подключению клиенты могут совершать сделки в кратчайшие сроки, до того, как будут распроданы все ценные бумаги или изменены выгодные курсы обмена в валютных единицах.

Знаете ли вы, что DMA — это личный счет, который добавляет значительное количество процентов к вашим основным инвестициям?

Чтобы торговать через Мобильный банк, необходимо повторить следующий алгоритм

- Скачать приложение с сайтов официальных магазинов;

- Зайти в него и авторизоваться, введя логии и пароль;

- Посетить раздел инвестирования;

- Выбрать интересующую реализацию:

- Облигация;

- Валютная единица;

- Акция.

- Указать общую сумму операции;

- Выбрать тип оплаты.

Важно отметить, что платить можно как через фондовый счет, так и через пластик.

Знаете ли вы, что в мобильном приложении есть раздел прогнозов, показывающий динамику денежных коэффициентов?

Недостатком портала является то, что пользователи не могут устанавливать свои собственные цены для продажи ценных бумаг. Ценные бумаги конвертируются только в масштабе системы Тинькофф Банка и поэтому являются самооплачиваемыми.

Отзывы пользователей

Отзывы клиентов весьма неоднозначны. Кто-то действительно понял систему, изучил финансовые рынки и преуспел с этим порталом. Кто-то не очень старался, тратил свои деньги на халяву, терял личный капитал и в итоге разочаровался в возможности зарабатывать деньги с помощью интернет-ресурсов.

В посредничестве все зависит только от самих пользователей. Только они сами определяют размер своего вознаграждения и выбирают сектор, в котором хотят работать. Тинькофф», со своей стороны, делает все возможное для поддержки новичков.

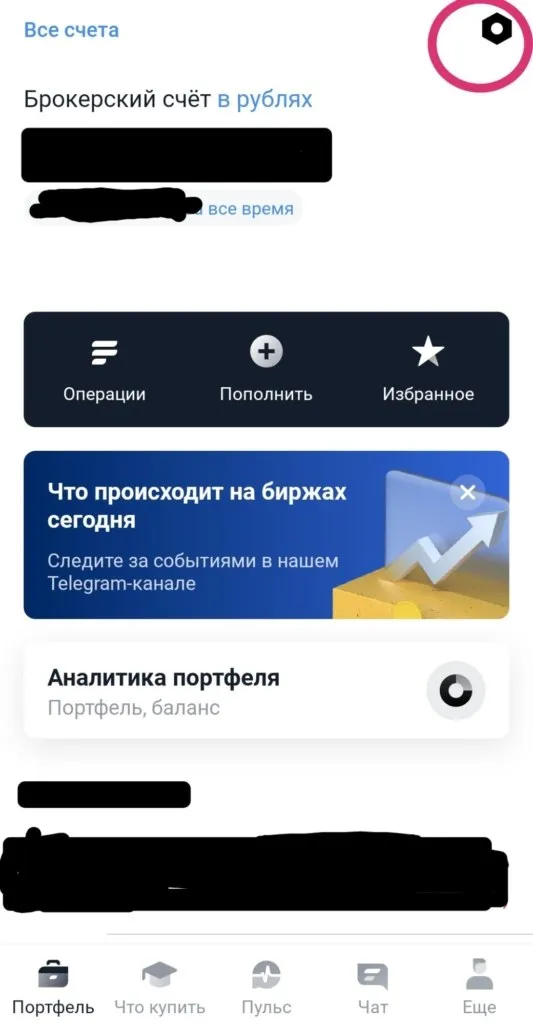

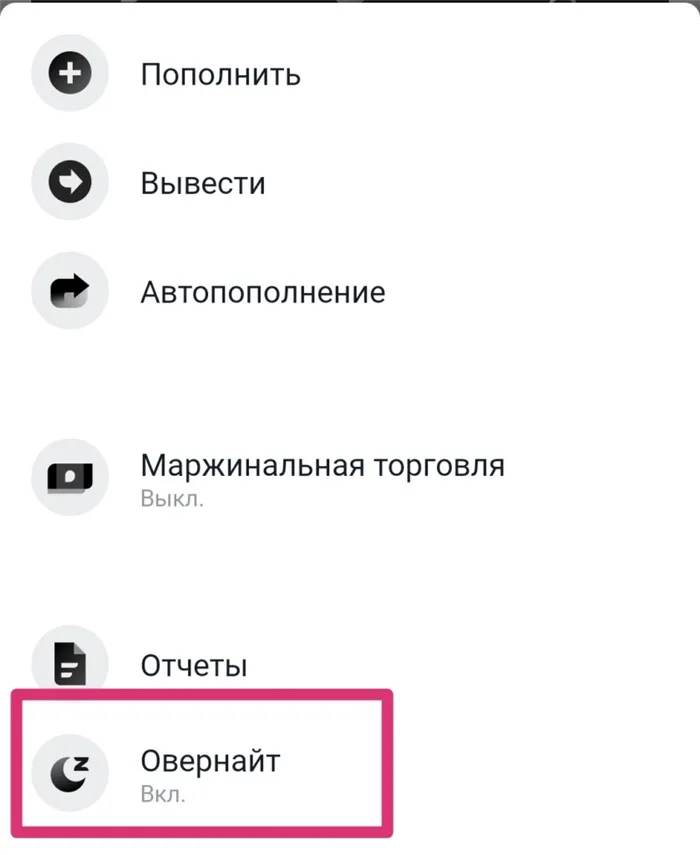

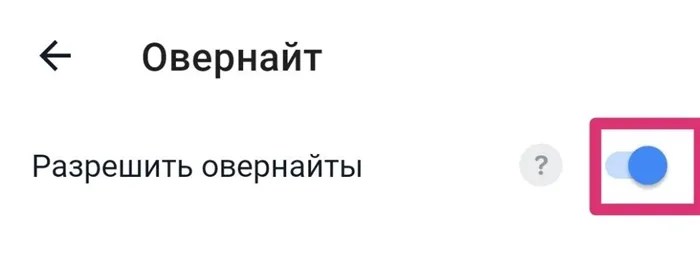

Чтобы отключить его на ночь, нужно нажать на шестеренку в правом верхнем углу экрана портфолио. Затем выберите отключение на ночь в нижней части списка доступных опций.

Сколько миллионов можно заработать

Каждый брокер устанавливает свою собственную процентную ставку овернайт, которая может существовать или не существовать. На сегодняшний день только «ТинькоффИнвестиции» имеет общедоступную процентную ставку в 0,5%.

Однако процентное соотношение может варьироваться. Например, не так давно процентная ставка овернайт компании BCS World Investments составляла 1% годовых.

Если вам это действительно необходимо, вы можете уточнить это у своего брокера по телефону.

Попробуйте определить, на какую прибыль вы можете рассчитывать от Tinkoff Investments.

Например, брокер берет в долг активы на сумму 100 000 рублей в течение восьми часов. 100 000 рублей * 0,5% / 365 (366) дней = 1,37 рублей в день 1,37 * 8 часов / 24 часа = 0,46 рублей

Примерно 46 девушек на каждые 100 000 рублей во время сна. Хммм, при таких темпах вы сможете заработать свой первый миллион через 2,173 года. Ну, это не очень хорошая перспектива.

Не забываем о рисках

Димы падают, падают, падают. В чем проблема? Ответ экспертов Финторка.

Александр Рябинин, независимый экономический эксперт:.

— Опасность ночевок очень проста. При активации овернайт заемщик использует актив на рынке ценных бумаг. В случае неудачи они могут потерять возможность погасить этот кредит. Учитывая большую волатильность во время кризиса, эта вероятность является значительной и заслуживает внимания.

Елена Дорохова, фандрайзер, инвестор:.

— Подумайте, что произойдет с вашими ценными бумагами, если ваш брокер внезапно обанкротится. Банкротство означает, что обязательство не может быть погашено. Поэтому инвесторы стоят в очереди на получение своих непогашенных долгов. И нет уверенности, что этот хвост дойдет до каждого.

Хотя банкротства брокеров случаются редко, вы должны знать все возможные варианты при использовании овернайта на брокерском счете, содержащем эти негативные факторы.

Как отключить

Ночь хотя бы связана? Многие брокеры при открытии биржевого счета автоматически включают в свои контракты условия торговли овернайт. Некоторые брокеры позволяют самостоятельно отключить эту функцию в личном кабинете, приложении или на сайте. Если нет, вы можете позвонить непосредственно в брокерскую службу и попросить их отключить опцию ночного обслуживания.

«Тинькофф Инвестиции»

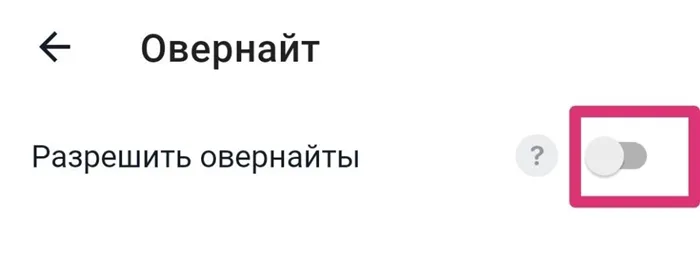

В мобильном приложении нажмите на значок шестеренки на главном экране.

Затем в открывшемся новом окне выключите его:.

«Сбер Инвестор»

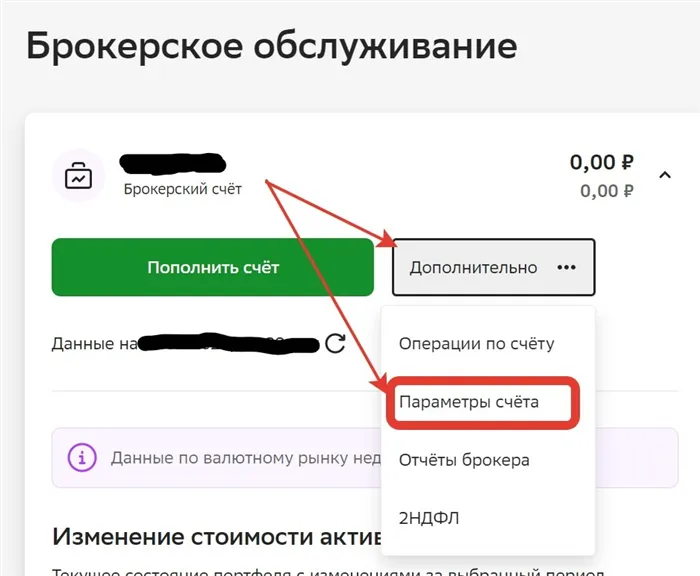

Вы можете отключить его только в своем личном кабинете на сайте. На вкладке Инвестиции и пенсии выберите Брокерский счет.

Затем нажмите кнопку Дополнительно и выберите Настройки учетной записи.

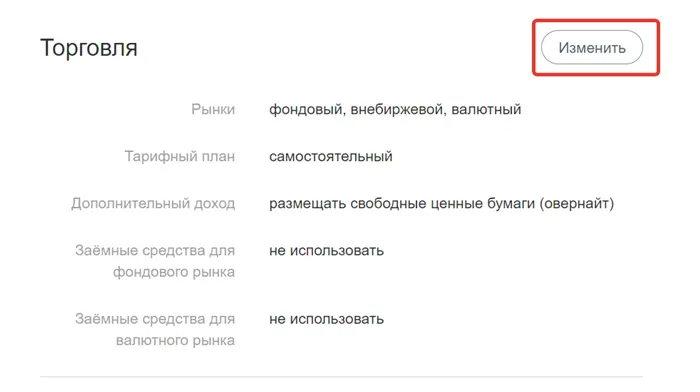

Далее в подкатегории Транзакции нажмите Изменить.

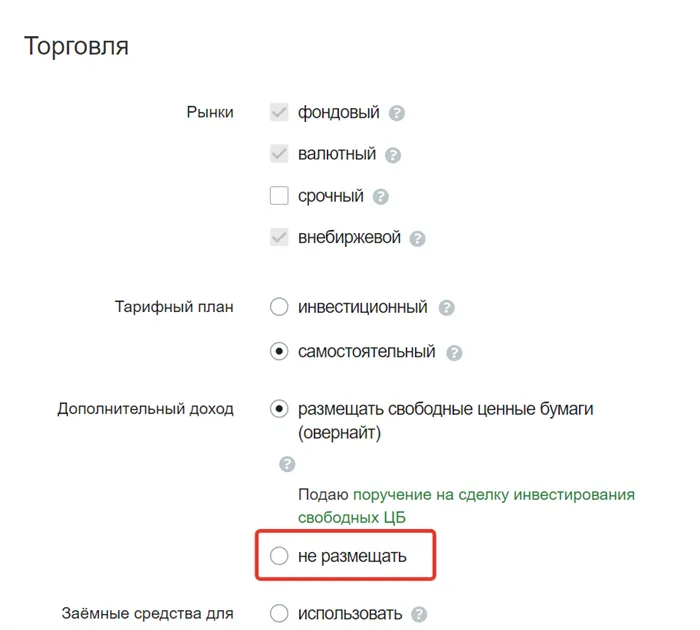

Найдите «Дополнительный доход» и выберите «Не размещать».

ВТБ «Мои Инвестиции»

ВТБ не имеет функции «овернайт». Его нельзя активировать или деактивировать.

«Открытие Инвестиции»

В личном кабинете на сайте необходимо написать заявление «Исключить из массового кредитования». Брокер ответит вам письмом, которое нужно отсканировать, распечатать, подписать и отправить обратно.

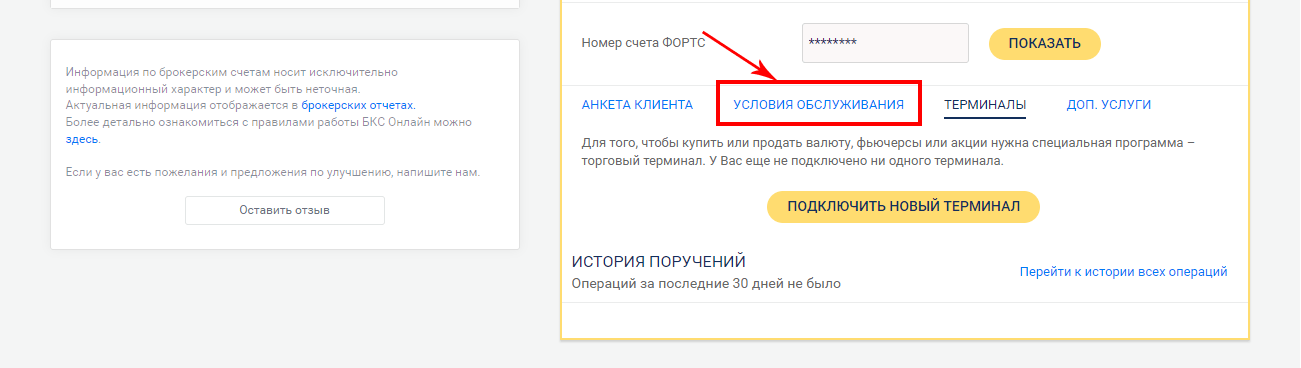

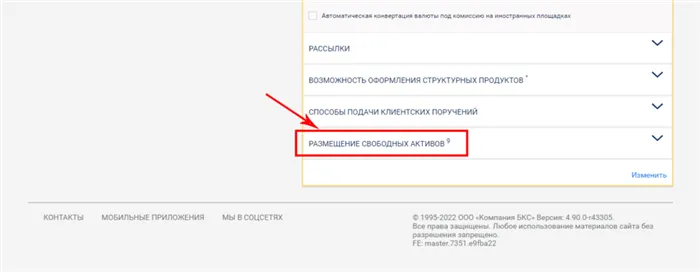

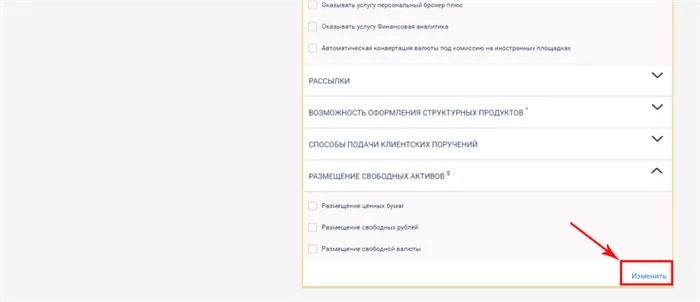

«БКС Мир Инвестиций»

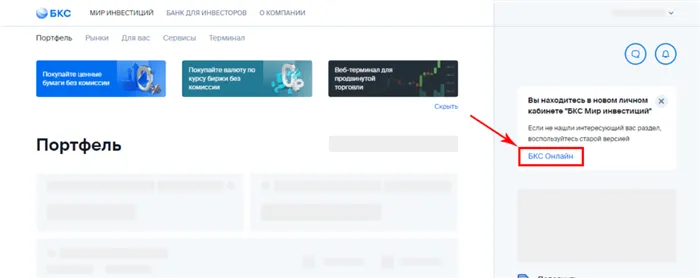

Зайдите в свой личный кабинет на сайте брокера: .

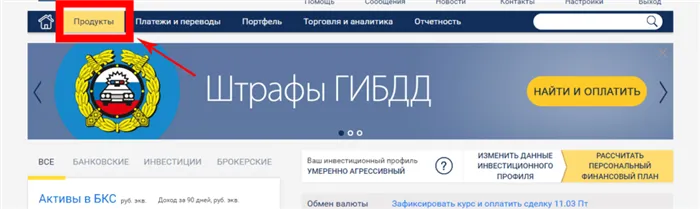

Затем перейдите на вкладку Продукты.

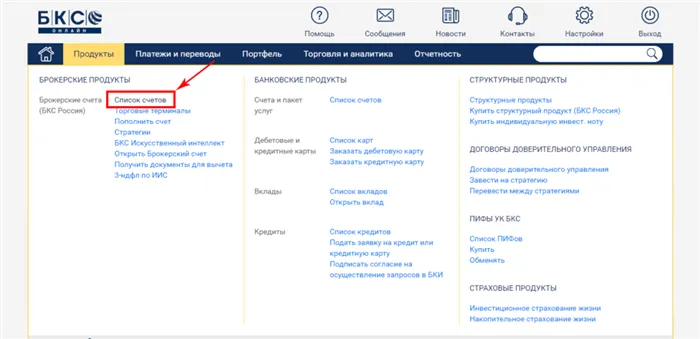

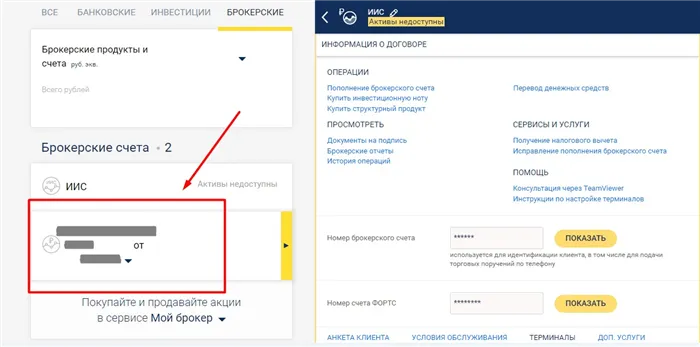

Выберите нужный вам биржевой счет и найдите кнопку «Условия обслуживания» с правой стороны.

Затем выберите Свободное распределение активов.

В открывшемся списке уберите знак управления и сохраните изменения.

Теперь вы знаете о коварной природе этой маленькой функции. С одной стороны, это позволяет инвестору немного заработать, но с другой — он может ограбить собственные активы. Выключать его или нет — решать вам.

Мы не хотим вас потерять, давайте дружить! Подпишитесь на канал Telegram. Финансовые советы есть каждый день!!!

*В этой статье упоминаются социальные сети Facebook и Instagram — признанные в Российской Федерации экстремистскими.