Разница в виде бонусов зачисляется на карту, к которой подключена опция заемщика. Затем вы можете использовать их для любых нужных вам целей:.

ВТБ: опция заемщик

Вы хотите снизить существующую ставку по кредиту? Ипотека; что делать? Просто активируйте режим заемщика на своей пластиковой карте ВТБ. Эта функция доступна для всех владельцев поликарт любого типа.

- Дебетовая Мультикарта ВТБ

- Цифровая Мультикарта ВТБ

- Дебетовая ЭкоМультикарта ВТБ Mastercard

- Дебетовая Мультикарта «Мир»-Maestro ВТБ

- Дебетовая Мультикарта ВТБ «Тройка»

- Зарплатная Мультикарта ВТБ

- Пенсионная Мультикарта ВТБ

- Мультикарта ВТБ для военных пенсионеров

Если у вас еще нет ни одной из этих карт, или если у вас есть карта резидента, но вы хотите сэкономить до 10% на кредите, мы рекомендуем эти предложения.

Какую карту ВТБ выбрать, чтобы подключить опцию заемщик на выгодных условиях

Краткий обзор каждой карты поможет ответить на этот вопрос. Независимо от того, что вы выберете, режим заемщика действует везде, а скидка рассчитывается в зависимости от того, какой кредит вы платите в данный момент и когда он заканчивается. Поэтому в зависимости от заемщика плюс дополнительные опции, которые вас интересуют, выбирайте обычную дебетовую карту или зарплатную карту. Например, если вы хотите совершать покупки с картой на сумму более 5 000 рублей в месяц, вам подойдет самый простой дебетовый полигард, который предлагает до 4% cash back на рынке и до 15% cash back у партнеров. программы вознаграждения «Мультибанус». Потратьте более 5 000 рублей и получите услугу бесплатно.

Если вам не нужна натуральная карта и она нужна только для активации дополнительных опций карты, мы рекомендуем открыть цифровую поликарту. Чем больше вы потратите на него, тем больше дополнительных опций будет доступно. Кроме того, вы можете в любое время добавить до трех дополнительных карт к основному счету вашей семьи и объединять расходы и покупки для увеличения суммы возмещения наличными.

Независимо от выбранной карты, вы можете войти в систему.

- опцию «Коллекция» с возвратом 3% бонусов со всех покупок;

- увеличение своего дохода по любым вкладам и накопительным счетам на 1,5%;

- возврат денег до 4% за покупки топлива на АЗС или за платные парковки;

- накопление миль с покупок: чем больше тратите, тем больше миль получаете, которые можно потратить на покупку авиабилетов – до 3%;

- функцию заемщик со скидкой до 10% к процентной ставке по любому кредиту;

- дополнительный кешбэк за посещения кафе, театров и кино в размере до 4%.

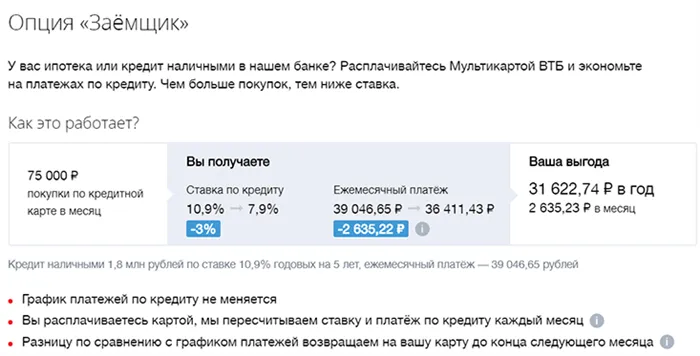

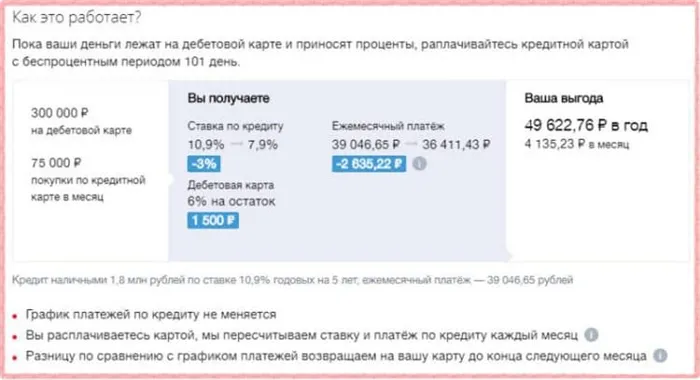

Вознаграждение по опции заемщик ВТБ: что это

В двух словах суть программы: существует процентная ставка по кредиту, например, 25%. Выбор заемщика включает в себя снижение процентной ставки на 10%. Таким образом, вы платите только 15% процентов по кредиту! Если у вас есть долгосрочный кредит или вы переплатили по кредитной карте, получение скидки может быть очень полезным. Как все это работает на практике?

И на самом деле, она выглядит несколько иначе. Но почему; все зависит от того, сколько денег вы тратите на поликарту. Чем выше процентная ставка. Это также зависит от типа кредита, который вы открываете.

Основной пакет ВТБ — самый надежный и удобный. Этот пакет может предлагаться за плату или совершенно бесплатно.

У банка также есть предложение, согласно которому клиент может оплатить долг из кредита, полученного ранее по «мультикарточной» карте.

Обслуживание

Согласно условиям обслуживания, дебетовый поликар ВТБ может быть выпущен с использованием трех платежных систем.

- Mastercard Worldwide;

- Visa Inc.;

- МИР — позиционировалась изначально, как бесплатная. Но реально бесплатной она стала только после обновления тарифного плана. Ранее плата за ежемесячное обслуживание не взималась лишь при условии активного использования продукта.

Пакет услуг

В настоящее время никаких обвинений нет. Это означает, что заряд является трением, равным нулю.

Клиенты могут бесплатно персонализировать свои бонусные опции. Неограниченные опции можно активировать, деактивировать и изменять, не опасаясь дополнительных расходов.

Клиенты могут пользоваться опциями бесплатно.

Дополнительные карты предоставляются бесплатно в рамках базового пакета услуг.

Держатели мультикарты ВТБ имеют право на расширенные уровни вознаграждения Существует два варианта оплаты.

- ежемесячно в размере 249 рублей;

- 0 рублей за обслуживание при условии, если сумма ежемесячных расходов по карте составит не менее 10000 рублей (или эквивалент данной суммы в других валютах).

Стоит отметить, что клиенты могут выбрать для выдачи мультикарты любую из трех монет.

Если карты выпускаются в рамках национальной системы МИР, единственной возможной валютой является российский рубль.

Снятие наличных и переводы

Клиенты, имеющие собственные сбережения на мультикарточном счете, могут снимать наличные без взимания платы следующим образом.

Обратите внимание, что наличные можно снять без уплаты комиссии.

- собственных банкоматах Банка ВТБ. , которыми являются:

- Почта банк;

- Газпромбанк;

- Открытие;

- Росбанк,

- РГС Банк.

Комиссия в размере 1% должна быть уплачена с суммы наличных, снятых с автоматического устройства другого банка. Будьте готовы к тому, что минимальная плата составит 300 фрикций.

Услуга ВТБ-Онлайн предлагает бесплатные денежные переводы, в том числе по ID, который представляет собой номер мобильного телефона с использованием системы быстрых платежей Банка России. Ежемесячный лимит составляет 100 000 рублей.

Услуги межбанковского транспорта с указанием номера карты являются платными и стоят 1,25%. Согласно новым правилам, комиссия не возвращается, независимо от суммы продажи карты.

Бонусные опции

В рамках программы «Вознаграждение банка ВТБ» клиенты получают дополнительную возможность — желанный мультикарточный вариант ВТБ позволяет им получить бонус.

Каждый держатель мультикарты может самостоятельно выбирать вид вознаграждения, предоставляемого за платежные операции с использованием карточного фонда. Обратите внимание, что в случае бонусных кредитов добавляются все операции по карте, включая дополнительные операции по карте.

Кешбэк

Программа CACH back основана на накоплении и использовании бонусных баллов. Клиенты получают бонусные рубли просто за то, что используют Мультикарту для оплаты покупок и услуг в России.

- 1%, если сумма трат составляет до 30 тыс. рублей;

- 1,5%, если сумма трат составляет до 75 тыс. рублей;

- 15%, если покупки совершены в компаниях, участвующих в качестве партнеров в программе Мультибонус.

Банк ВТБ устанавливает, что cashback, полученный в результате использования Мультикарты, можно обменять на реальные деньги в одной точке, один рубль или потратить.

- покупку билетов на самолет и поезд;

- бронирование гостиниц и аренду автомобилей;

- приобретение товаров/услуг или сертификатов из каталога Программы Мультибонус;

- посещение кинотеатра.

Путешествия

Варианты путешествий основаны на накоплении и использовании вознаграждений, полученных в милях. Условия получения бонуса за мили такие же, как и условия получения денежного возмещения от 1% до 15%, в зависимости от суммы и места покупки.

Мили можно обменять на:.

- мили компании “Аэрофлот”;

- покупку авиа и железнодорожных билетов;

- бронирование гостиниц и аренду автомобиля;

- приобретение товаров/услуг или сертификатов из каталога Программы Мультибонус.

Стоит учитывать, что они действуют в течение определенного периода времени, чтобы не потерять накопленные мили.

- 1 год с момента зачисления — при активном использовании средств карты;

- 0,5 года с даты последней операции — при отсутствии операций.

В рамках программы инкассации вы можете получить бонус от 1% до 1,5% за пользование банковскими услугами ВТБ, а также за оплату до 30 000 фрикций и до 75 000 фрикций с использованием мультикарты.

Бонусные баллы, полученные в рамках выбора коллекции, можно перечислить на благотворительность или потратить на покупки.

- туристической путевки;

- билетов в кинотеатр;

- товаров и услуг из каталога Программы Мультибонус.

Сбережения

Накопительная опция представляет интерес для клиентов, имеющих накопительный счет в банке ВТБ. При использовании для покупки Polycart клиенты получают выгоду от более выгодных условий. Дополнительно:.

- 3% к текущему счету, размер которого максимально составляет 100 тыс. рублей;

- 1% к накопительному счету или депозиту, размер которого максимально составляет 1,5 млн. рублей.

Держатель карты сам выбирает, к каким продуктам применять растущие процентные ставки. Раз в месяц вы можете передумать и поменять продукт — это отличный способ сэкономить деньги.

Чтобы получать дополнительный доход от сбережений банка ВТБ, необходимо тратить на покупки не менее 10 000 фрикций в месяц.

Заемщик

Этот вариант позволяет получить кредит на более выгодных условиях. Расходуя по карте не менее 10 000 фрикций в месяц, клиент получает скидку на процентную ставку.

Оформление Мультикарты

Для оформления мультикарты не нужно посещать отделение банка ВТБ. Заказать дистанционную карту можно на официальном сайте банка по этой ссылке.

— Выберите офис, в котором вы хотели бы получить свою карту.

— Ожидайте положительного решения от банка.

— Вы получите SMS-сообщение о том, что ваша карта готова.

Чтобы воспользоваться картой, вы должны

— Выберите один из предложенных методов удаленного доступа и извлеките пин-код.

— Проведите транзакцию и включите банкомат ВТБ.

Для удобства использования вы можете загрузить свою карту в кошелек PAY и расплатиться на кассе с помощью смартфона.

Наша команда стремится помочь вам принимать лучшие финансовые решения. Мы придерживаемся строгой редакционной политики. Эта статья может содержать ссылки на наши партнерские финансовые продукты. Мы открыто и честно рассказываем о том, как мы зарабатываем деньги, поэтому, пожалуйста, не стесняйтесь обращаться к нам, если у вас есть какие-либо вопросы. ->.

В чем подвох карты?

На этой карте одновременно находится множество карт. Это не означает, что карта плохая; просто не следует называть ее «многокарточной». Давайте рассмотрим подробнее, что здесь не так.

- Название. Большинство сайтов с отзывами отражает, что люди воспринимают «Мультикарту» как мультивалютную, то есть такую, на которой можно хранить одновременно рубли, доллары и евро или другие валюты. Между тем именно этот продукт можно оформить только в одной из валют.

- Расширенные бонусные опции – это не бесплатно. Чтобы карта оставалась бесплатной при подключении расширенных уровней, придется каждый месяц поддерживать оборот минимум 10000 рублей по ней. Если это не будет выполняться, то придется ежемесячно отдавать банку 249 рублей. А в пересчете на годовое обслуживание это составит практически 3000 рублей. У многих других банков условия более выгодные в данном случае. Еще один нюанс – дополнительное вознаграждение будет начисляться тоже лишь в случае, если поддерживается ежемесячный оборот в 10000 рублей.

- Надо много тратить. Чтобы выгода была наибольшей, придется поддерживать оборот от 75000 рублей. Если эта сумма не достигается, то и вознаграждение не такое большое. Но, как у многих банков, получение кэшбека от трат по большинству категорий имеет ограничения. Например, вернуть по категории «Рестораны» или «Авто» реально только 3 тысячи рублей. На любые покупки это лишь 5 тысяч рублей. Если посчитать, то получается всего 4% и почти 7% от потраченных 75 000 рублей. Если же траты превысят эту сумму, то соотношение процентов станет еще меньше. Некоторые банки предлагают подобные условия и не ставят ограничений, либо допускают возврат суммы намного больше.

- Бонусы. ВТБ начисляет не только бонусные рубли, которые меняются на обычные, но также бонусы и мили. Вот их уже ни на что не поменяешь, а через год бонусы могут и сгореть. К тому же нет гарантий, что банк не поменяет условия и не сделает бонусные рубли сгораемыми.

- Комиссия. 1% за снятие собственных средств в банкоматах других банков, столько же за онлайн-платежи в другие банки. Лимит переводов с карты в месяц составляет 100 тысяч рублей. Дальше все переводы будут облагаться комиссией в 0,5%, но если сумма небольшая, то минимум 20 рублей за перевод все равно спишут.

- Валютные карты. Если открываете карту ВТБ в долларах или евро, то будьте готовы к тому, что преимуществ такой карты практически не будет. На остаток проценты не начисляются.

Это основные «подводные камни» мультикарты ВТБ, но это не значит, что ее использование не выгодно. Они подходят не для всех категорий людей. Например, сегодняшние клиенты ВТБ, для которых использование таких карт привело к снижению процентных ставок по кредитам, найдут карты очень полезными.

Плюсы и минусы мультикарты ВТБ

Есть особенности, которые трудно охарактеризовать как отрицательные или положительные Деньги с карты можно снять в любом банкомате, но следует учитывать комиссию в размере 1% от снимаемой суммы. Однако она составляет не менее 300 рублей. Однако вы можете получить эту сумму обратно в виде денежного возмещения, если выполните требования по ежемесячным расходам. Средства не могут быть сняты таким образом.

Использование карты позволяет снизить проценты по кредитам и ипотеке.

Комиссии за снятие денег в банкоматах других банков.

Вы можете активировать возврат наличных с увеличенным балансом, чтобы сэкономить деньги

Бонусы, которые трудно потратить

Карта может быть настроена в соответствии с вашим образом жизни и необходимыми вам опциями

Вы можете выбрать, кто будет иметь право на получение вашего возмещения

Вы можете снять до 350 000 рублей в день или 2 000 000 рублей в месяц в собственном банкомате

Вы должны потратить много, чтобы получить большую сумму возврата

Вы можете подписаться на бесплатные уведомления по SMS и электронной почте

Проценты по переводам в другие банки на сумму свыше 100 000 рублей

Для открытия достаточно минимального количества документов, которые можно закрыть за 10 минут

Бонус на покупки при оплате смартфоном и при наличии счета в ВТБ и остатка на депозите более 100 000 рублей: 5 000-15 000 рублей — 1%; 15 000-75 000 рублей — 2%; более 75 000 рублей — 3%. При оплате картой: -1% на покупки от 5 000 до 15 000 рублей; -2% на покупки свыше этой суммы.

Изменения в программе лояльности

Новая мультикарточка предлагает один из шести вариантов бонусов: cashback, collection, travel, investment, savings и borrower. В зависимости от вариантов cashback, коллекционирования, путешествий и инвестиций клиенты могут выбрать размер вознаграждения: стандартный 1% или расширенный 1,5%. Базовый cashback предоставляется бесплатно, но повышение ставок, скорее всего, компенсирует расходы на обслуживание аннулированной карты. Ставка cashback в размере 1,5% начисляется бесплатно за покупки в нескольких магазинах на сумму более 10 000 рублей в месяц. Если ежемесячные расходы не достигают лимита, плата за повышенную ставку возврата наличных составляет 249 рублей в месяц. Поэтому активировать продвинутый уровень имеет смысл только в том случае, если ваш оборот превышает 10 000 рублей. В противном случае, даже если максимальный денежный доход составляет 1,5%, он не будет возвращен.

Если вы тратите по новой карте более 10 000 рублей в месяц, вы можете выбрать добавление 1% на ваш сберегательный счет, открыть депозит или активировать опцию Сохранить для добавления 3% на баланс вашего карточного счета.

Другой вариант предлагает заемщикам скидку на текущую ставку по кредиту. В рамках этой опции заемщики могут выбрать скидку 0,3% на ипотечные ставки или скидку 1% на кредиты наличными. Это действительно, если карта имеет продажи не менее 10 000 фрикций в месяц. Разница заключается в бонусных рублях, которые можно обменять на наличные, товары из каталога Multibanus или мили.

Максимальная сумма продаж по картам с начисленным вознаграждением составляет 30 000 рублей при стандартном уровне вознаграждения и 75 000 рублей при расширенном уровне вознаграждения. Изменилась и сама процедура расчета ежемесячных расходов. Ранее при расчете оборота банки учитывали покупки как по дебетовой, так и по кредитной карте, открытой в рамках мультикарточного пакета, но новая карта учитывает только стоимость дебетовой карты.

Опции можно менять раз в месяц через ВТБ Онлайн. По опциям «Cashback» и «Заемщик» вознаграждение выплачивается в бонусных рублях, по опции «Путешествия» — в милях, а по категории «Коллекция» — в бонусах. В рамках опции «Инвестировать» вознаграждения выплачиваются деньгами на счет ценных бумаг, которые можно потратить на ценные бумаги или другие активы в приложении BTBMyInvestments.

Накопленную бонусную валюту можно потратить на товары, складские сертификаты и список поездок по программе вознаграждения Multivanas, а бонусные рубли также можно перевести на карту в соотношении 1:1 рублей. В рамках программы вознаграждения вы также можете получить денежный возврат в размере до 20% на свой бонусный счет в Shopkeeper.

Посмотрите, как изменились вознаграждения в каждой категории.

Опция «Кешбэк»

В двух вариантах возмещения («Cashback и авто» и «Cashback и ресторан») — до 4%. Для рынков в категориях с наибольшей денежной выручкой (АЗС, автостоянки, кафе, рестораны, театры и билеты в кино) размер вознаграждения зависел от суммы ежемесячных расходов: BYR 5,000-15,000-1%; BYR 15,000-75,000-2%; BYR 75,000-150,000 -4%. Для получения более высокой нормы денежной прибыли необходимо выполнить два условия. Рынок оплачивался с помощью смартфона и должен был поддерживать не менее 100 000 фрикций на банковском счете и депозитах ВТБ.

Возврат денежных средств на других рынках взимался по базовой ставке 0,5% для сделок от 5 000 до 15 000 фрикций и 1% для сделок свыше 15 000. Ставки не взимались для сделок с максимальным количеством фрикционов 5 000, но для фрикционов свыше 150 000 избыточная сумма взималась по ставке 0,5%.