По нашему мнению, поскольку законодательство отходит от формального применения правил о приостановлении производства по делу, целесообразно изменить эти правила и обеспечить механизм лишения защиты должников для пресечения недобросовестного поведения в законодательстве.

Мораторий на банкротство: все, что нужно знать

Василий Гавриленко, ключевой партнер налогово-правового департамента группы компаний SRG, подготовил подробный материал о мораториях для защиты от банкротства «Русбанкрота». В каких случаях она была введена и каковы последствия? Есть ли в документе спорные моменты?

31 марта ДУМ штата одобрила законопроект №. 931192-7, который содержит ряд поправок к некоторым законодательным актам Российской Федерации по вопросам предупреждения и ликвидации чрезвычайных ситуаций. Отдельное место в этом занимают правила о «моратории на подачу заявлений о банкротстве».

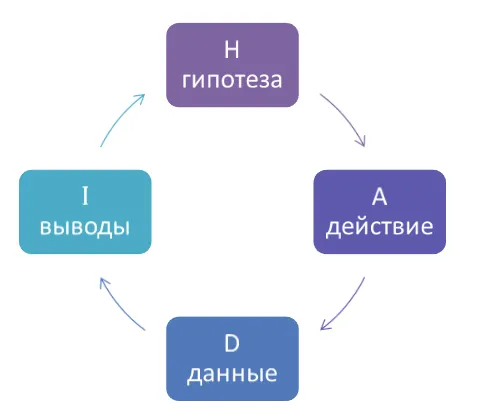

Чтобы понять, как эти изменения влияют на предприятия, рассмотрим основные нововведения в законодательство о банкротстве, устанавливающие вышеупомянутый законопроект.

Когда вводится мораторий

Правительство РФ имеет право наложить запрет на движение процесса банкротства в исключительных случаях в целях обеспечения экономической стабильности. К исключительным случаям относятся

чрезвычайные условия физического или технического характера; и

значительные изменения в обменном курсе рубля; и

другие подобные ситуации.

Список исключительных случаев является открытым. Срок действия моратория также определяется Правительством РФ и может неоднократно продлеваться.

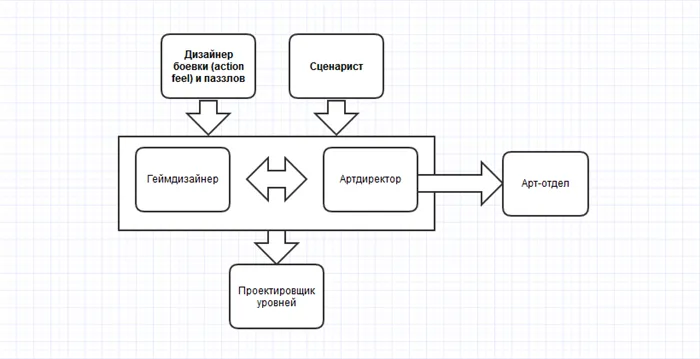

Правительство Российской Федерации самостоятельно определяет общероссийские виды экономической деятельности, а также отдельные категории лиц и (или) отдельные виды экономической деятельности, предусмотренные перечнем лиц, подвергшихся воздействию исключительных обстоятельств.

Последствия введения моратория

После принятия моратория кредиторы не могут подать заявление о банкротстве должника. Все заявления, поданные после даты вступления документа в силу, а также заявления, поданные ранее, но не принятые судом по банкротству, подлежат возврату. Обязанности управляющего должника, подавшего заявление о банкротстве, приостанавливаются.

В этом случае следует помнить, что права должника, подавшего заявление о банкротстве, сохраняются. Во время действия моратория на должника распространяется действие моратория

Пакты, предусматривающие внесудебные процедуры, не допускаются

исполнительные процедуры в отношении имущества, созданного до приостановления (арест на имущество должника и иные ограничения на распоряжение имуществом должника, наложенные в ходе исполнительного производства, не отменяются)

Санкции или другие финансовые санкции не налагаются за несвоевременное выполнение финансовых обязательств или за несвоевременные обязательные платежи.

Неттинг не допускается, если он может привести к нарушению приоритетов при удовлетворении требований кредиторов.

Если в течение трех месяцев после истечения срока моратория процесс несостоятельности сдвинется с мертвой точки, особое внимание следует уделить последствиям сделки. Соответственно, сделки в период моратория признаются недействительными, за исключением сделок, связанных с обычной хозяйственной деятельностью, и сделок, не превышающих 1% от учетной стоимости активов должника.

Законопроект предоставляет кредиторам право возражать против сделки до введения моратория, в период действия моратория и в течение одного года на основании статей 61.2 и 61.3 Федерального закона «О банкротстве». Это конец моратория, но не в пределах даты банкротства.

Основной посыл законодателя в данном случае – защита бизнеса от роста числа банкротств из-за кризисной ситуации, защита работников от сокращений и увольнений.

В целом, рассматриваемое нововведение является положительным и, как ожидается, перехватит любую волну банкротств, которая может возникнуть в ближайшем будущем. Кроме того, законопроект защищает права кредиторов и предоставляет новые возможности для споров.

Следовательно, как те, кого затрагивают санкции, так и те, кто может злоупотребить своим правом избежать их, чтобы выполнить свои обязательства перед кредиторами и избежать защиты от приостановления.

Критика нового моратория

Банки Сбербанк, ВТБ, Альфа-банк и Федеральная налоговая служба России предложили внести коррективы в действующие правила банкротства. Предложение.

- отказаться от приостановления исполнительных производств по возникшим до введения моратория долгам;

- разрешить начислять подпавшим под защиту моратория лицам неустойки и иные финансовые санкции за неисполнение или ненадлежащее исполнение денежных обязательств;

- создать для кредиторов механизм лишения должника мораторной защиты через суд.

Кроме того, предлагается процесс отзыва моратория на защиту. Предлагается, что кредиторы могут обратиться в Арбитражный суд с заявлением о снятии моратория и должны будут доказать, что возникновение долга не связано с обстоятельствами, вызвавшими приостановление, или что возникла причина для неисполнения. За три месяца до объявления.

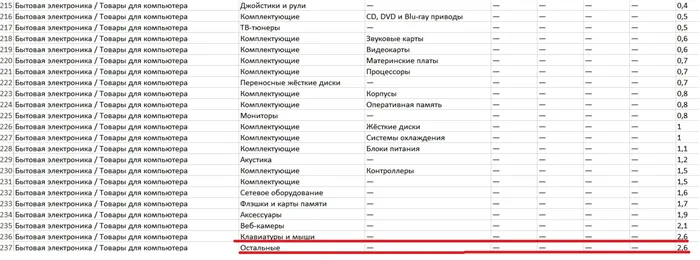

По оценкам банка, если правила сохранения несостоятельности останутся неизменными, потенциальные потери от ограничительных мер по сравнению с физическими лицами в 2022 году составят около 31 млрд рублей.

Центральный банк выразил поддержку инициативе по созданию механизма отзыва защиты моратория, а также предложил изучить вопрос о неприменении моратория к физическим лицам, поскольку определенные меры социальной поддержки уже предоставляются. Другие предложения не были поддержаны регулятором.

Целесообразность изменений

Очевидно, что концепция моратория была разработана и введена для защиты тех, кто действительно понес ущерб в связи с обстоятельствами, которые привели к мораторию.

Поэтому мораторий не должен применяться для защиты безжалостных должников, которые не пострадали от санкций и способны выполнить свои обязательства перед кредиторами, или, наоборот, не способны выполнить эти обязательства, но по причинам, возникшим до введения санкций и моратория. В связи с этим законодательство о несостоятельности предоставляет права кредиторам.

- взыскивать финансовые санкции, начисленные за период действия моратория, если будет доказано, что должник не пострадал от обстоятельств, послуживших основанием для его введения, а ссылка на указанные обстоятельства являются проявлением заведомо недобросовестного поведения (п. 7 Постановления Пленума ВС от 24.12.2020 № 44);

- требовать привлечения контролирующего должника лица к субсидиарной ответственности за неподачу заявления должника о банкротстве, если будет доказано, что указанные в пп. 1, 3.1 ст. 9 закона «О банкротстве» условия возникли задолго до появления обстоятельств, послуживших основанием для введения моратория, и привлекаемому к ответственности лицу было заведомо известно об отсутствии какой-либо возможности успешного преодоления кризиса (п. 9 Постановления Пленума ВС от 24.12.2020 № 44).

Действительно, эти положения закона представляют собой правовой механизм, с помощью которого кредиторы могут поставить вопрос о лишении должника защиты от приостановления, но который не применяется к заявлениям о банкротстве.

В период приостановки внесение должником депозита о банкротстве автоматически влечет за собой возврат заявления, сопровождаемый одновременной подачей в суд заявления о лишении защиты от приостановки. Задолженность перед кредиторами, включая причины, по которым она была создана, ее связь с основаниями для приостановления и период, на который она была создана, не является законной и не будет рассматриваться судом на стадии принятия.IT Заявление о процедуре (SCS Coronaview No 1 решение вопрос 3 (2020)) (утверждено Департаментом СКС 21 апреля 2020 года).

Правила моратория имеют официальную силу и применяются ко всем лицам, которые отвечают условиям, установленным правительственным законом о введении моратория, независимо от того, характеризуются ли они банкротством или отсутствием активов (раздел 2 решения SK № 4, 4 24.12.2020 в полном объеме).

В интересах справедливости следует отметить, что существует и другая точка зрения, согласно которой правила моратория могут применяться неформально. В частности, кредиторы не лишены права просить суд признать должника банкротом и поставить вопрос о лишении защиты от приостановки производства.

По нашему мнению, поскольку законодательство отходит от формального применения правил о приостановлении производства по делу, целесообразно изменить эти правила и обеспечить механизм лишения защиты должников для пресечения недобросовестного поведения в законодательстве.

Предлагает ли законопроект решение проблемы?

Законопроект, внесенный в Государственную Думу, не решает существующих проблем.

Во-первых, закон уже предусматривает механизм, позволяющий кредиторам препятствовать должникам применять мораторий в соответствии со статьей 10(2) Гражданского кодекса.

Во-вторых, зависимость применения моратория от наличия пункта о банкротстве неприемлема. Напомним, что приостановление является средством защиты пострадавшего банкрота в связи с обстоятельствами, которые привели к приостановлению. Следовательно, основанием для неприменения моратория может служить только платежеспособность или банкротство должника, возникшие до наложения санкции и швартовки.

В-третьих, решение о приостановлении исполнительного производства только по просьбе должника должно быть признано несостоявшимся. Приостановление должно быть основано на Законе о приостановлении (пункт 6 Постановления Верховного суда № 44 от 24.12.2020).

Отдельное соглашение, налагающее обязательство принять дополнительные меры по приостановлению исполнительного производства должника, поставило бы должника в неравное положение с кредиторами, которые были бы вправе требовать от судебного пристава-исполнителя права принять меры принудительного исполнения в виде ареста или запрета. активов (раздел 9.1(3) Закона «О несостоятельности»).

В результате законопроект не решает существующую проблему, и пока не разработан подход, который позволил бы кредиторам вызвать его исполнение и лишить должников, которые не страдают от плохого вызова.

Если все условия соблюдены, суд устанавливает условия для проведения процедуры частичной выплаты. Процесс банкротства завершен. Если должник не платит вовремя, суд возобновляет производство по делу.

Что значит мораторий на банкротство и какие у него особенности

Приказ № 497 был опубликован 28 марта 2022 года. Его цель — помочь компаниям пережить кризис. Наиболее важным аспектом указа является то, что в настоящее время не существует процесса банкротства. Кредиторы больше не могут инициировать судебное разбирательство.

Единственное исключение было сделано для подрядчиков с проблемной недвижимостью. Это может привести их к банкротству.

Илья Афанасьев, начальник отдела взыскания «Содружества», подробно объяснил мораторий.

‘Для добросовестных должников мораторий на банкротство — это прежде всего возможность собраться вместе и начать работать над восстановлением своего финансового положения’. Как сказал Михаил Мисостин, это потрясающая возможность. Конечно, для добросовестного должника приостановление открывает возможность вывести активы до начала процедуры банкротства. Если должники обеспокоены снятием средств, стоит собрать информацию об этих операциях сейчас, чтобы быть готовым оспорить их при подаче заявления о банкротстве.

Для кредиторов мораторий в первую очередь означает, что банкротство не может быть использовано в качестве инструмента принудительного взыскания. ‘Им придется ждать до октября 2022 года, когда мораторий будет отменен.

Статья 9.1 Федерального закона № 127 регулирует мораторий. Доктор Венера Шайдуллина, основатель платформы «Гражданская инициатива» Digital Initiative, объяснила, что нынешний мораторий действует так же, как и мораторий во время пандемии. Разница лишь в том, что это относится ко всем.

Венера Шайдуллина заявила, что мораторий имеет следующие последствия

- Заявления о признании кого-то банкротом после первого апреля не будут рассмотрены. Рассмотрение дел, возбужденных до вступления моратория в силу, тоже приостановят.

- Во время моратория исполнительные дела приостанавливают, имущество не взыскивают. Но аресты не снимают: должник по-прежнему не сможет продать недвижимость или активы.

- Должники не могут свободно распоряжаться деньгами: распределять прибыль, выплачивать дивиденды и доходы по паям.

- Штрафов и пени по текущим долгам не будет, это дополнительно подтвердил Пленум ВС.

- Должники безнаказанно могут не инициировать свое банкротство при признаках несостоятельности. Санкций за это не будет, пока действует мораторий.

Действительно, мораторий не только защищает должников, но и накладывает на них ограничения. Поэтому правительство предвидит возможность отказа должников от права приостанавливать платежи.

Если должник желает отказаться от своего права на отсрочку, он должен заявить об этом в реестре банкротства через нотариуса. Затем он может выплатить дивиденды и начать процесс самостоятельно.

Юристы «Витакона» считают, что мораторий оказывает большее влияние на кредиторов.

Мораторий на банкротство препятствует одной из возможностей возврата долга и влияет на кредиторов больше, чем на должника. Должники (физические лица) по-прежнему имеют возможность обанкротиться, но они больше не обязаны это делать, если они должны своим кредиторам более полумиллиона рублей.

‘Существуют дополнительные ограничения для кредитора. Он больше не может подавать на банкротство, арестовывать активы или обращать взыскание на конфискованные активы».

Что теперь делать должникам: как на них повлияет мораторий

Если вас уже признали банкротом, вы ничего не можете с этим поделать. Исполнительный процесс приостановлен, но не отменен. Пока действует мораторий, вы можете продолжать пользоваться имуществом в течение шести месяцев, после чего оно будет продано в счет погашения ваших долгов.

Если вы еще не объявили о банкротстве, примите меры против кризиса. Ведите переговоры с кредиторами и попытайтесь реструктурировать свои долги. В крайнем случае, вы можете попытаться продать свой бизнес или другие активы, чтобы избежать чрезмерных долгов.

Владимир Данильченко, генеральный директор Avidos LegalGroup, предлагает три варианта.

‘Существует три эффективных сценария действий для граждан-банкротов.

Первый — связаться с кредиторами и попытаться реструктурировать долг. Если кредитор соглашается, ежемесячные платежи заемщика уменьшаются, но срок кредита увеличивается. Обычно это делается на срок от трех до пяти лет. В результате человек выплачивает кредитору больше денег, но платит меньше взносов.

Второй сценарий — попросить кредитора об «отказе от кредита» до 30 сентября 2022 года. Однако это возможно только в том случае, если долг составляет небольшую сумму. Максимальная сумма составляет 300 000 рублей для физических лиц и 350 000 рублей для индивидуальных предпринимателей. Существуют и другие ограничения. И после кредитного кризиса вам все равно придется выплатить всю сумму.

Возможен и третий вариант — подача заявления о банкротстве. Банкротство будет длиться как минимум до отказа в кредите, но в результате гражданин сможет списать все свои долги и начать жизнь с чистой репутацией.

Илья Афанасьев, начальник отдела взыскания «Содружества», говорит, что есть только два варианта. Они должны прийти к соглашению или подать заявление о банкротстве. Она подробно описывает этот процесс.

‘Если у должника нет денег для выплаты долга, есть два варианта: договориться с кредитором о выплате долга в рассрочку или уменьшить сумму долга за счет штрафов и процентов. В условиях моратория кредиторы будут более благосклонно смотреть на этот вариант, поскольку в этом случае они могут получить хоть какие-то деньги.

Второй вариант — добровольное банкротство (не подпадающее под действие моратория). Это многоступенчатый процесс, который не обязательно приводит к продаже и ликвидации активов компании. На первом этапе наблюдения временный управляющий проверяет финансовое положение компании и определяет, сможет ли она восстановить свою платежеспособность. По возможности инициируется внешнее управление или финансовое оздоровление компании. Этот этап помогает компании-должнику найти новые внутренние ресурсы и организовать свои дела. Конечно, существуют некоторые бизнес-ограничения, и не все компании готовы к такому радикальному шагу.

Юристы компании «Витакон» предложили дополнительное решение для физических лиц.

кредитный отпуск, если они соответствуют требованиям программы и действительно нуждаются в «финансовом послаблении»). накапливается, и вы все равно должны выплатить остаток. Рекомендуется обращаться за этим видом помощи только в том случае, если вы действительно нуждаетесь в нем и уверены, что ваше финансовое положение стабилизируется.