Виды деятельности не должны включать обязательную маркировку, добычу и продажу полезных ископаемых, если они не используются для личных нужд, и продажу предметов по специальным налогам на продукцию, подлежащую перепродаже товаров и имущественных прав.

Как самозанятому стать ИП и не переплатить налоги

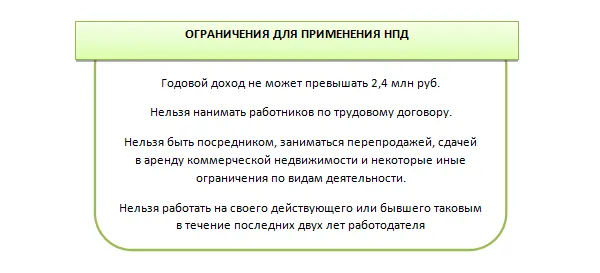

Самозанятость имеет ряд ограничений. Вам не разрешается нанимать сотрудников по договорам подряда, перепродавать товары и зарабатывать более 2,4 млн рублей в год.

Чтобы работать вне этих ограничений, вы можете стать индивидуальным предпринимателем. Однако простой регистрации статуса недостаточно. Необходимо изменить налоговый режим. В противном случае новый индивидуальный предприниматель остается независимым со всеми ограничениями этого режима. Вот как правильно это сделать.

🏃 Подать заявление о переходе на другой налоговый режим

По умолчанию новое ИП находится на общем налоговом режиме: оно должно платить НДС, налог на прибыль и другие налоги. Как правило, индивидуальным предпринимателям не выгодно находиться на этом режиме и предпочтительнее выбрать упрощенный режим налогообложения — 6% от дохода или 15% от прибыли — или патент.

Уведомление о переходе на упрощенный режим налогообложения можно подать в течение 30 дней с момента регистрации, но проще сделать это сразу с заявлением о регистрации ИП. Патенты также должны применяться к патентам

🧐 Проверить, изменилась ли система налогообложения

На практике человек может быть выведен из статуса минимальной заработной платы, вступить в ИП и уведомить об упрощенной системе налогообложения, но оставаться в статусе минимальной заработной платы или налоговой ответственности. Например, например, уведомление было утеряно.

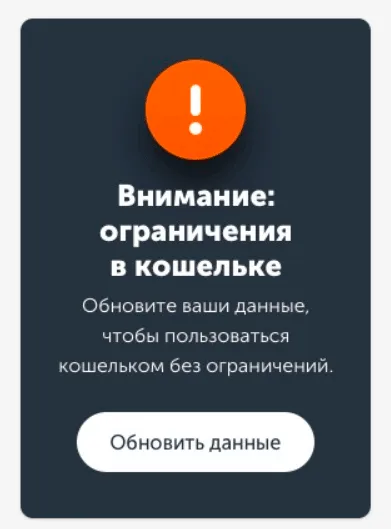

Важно убедиться, что переход был осуществлен правильно. Это может быть сделано в электронном виде в личный кабинет бизнесмена. Если нет, выйдите из состава НДП и подайте заявление о переводе в СТС.

Далее выберите, поступили ли деньги от физического или юридического лица или от ИП, и введите сумму платежа. Нажмите на «Выдать чеки» — приложение создаст чек.

Основные принципы и ограничения самозанятости

Самостоятельная работа — это удобный способ начать свой бизнес. Благодаря низким затратам и отсутствию обязательств по регистрации, отчетности и уплате налогов, вы можете попробовать себя в качестве индивидуального предпринимателя.

Регистрация в качестве индивидуального предпринимателя является подробной и не требует отчетности. Налог рассчитывается налоговой службой, а процентные ставки минимальны.

Есть несколько важных моментов, которые не всем очевидны. Самозанятость — это специальный налоговый режим (например, упрощенный налоговый режим), а не специальный режим для физических лиц (например, индивидуальных предпринимателей). Главная особенность этого режима — налога на пит — заключается в том, что его могут применять физические лица без имущества индивидуальных предпринимателей. В то же время индивидуальные предприниматели, являющиеся самозанятыми, также могут быть самозанятыми.

Далее рассматриваются оба варианта перехода НДП.

- переход с самозанятости физлица;

- переход с самозанятости на иной режим налогообложения ИП.

Процесс перехода в этих двух случаях различен.

В следующей таблице приведены ограничения НДП, которые могут привести к переходу внештатного специалиста в разряд свободных специалистов по ЕСН.

Существуют и другие ограничения, но мы отметили те, которые ограничивают развитие бизнеса, то есть те, которые относятся к теме нашей статьи.

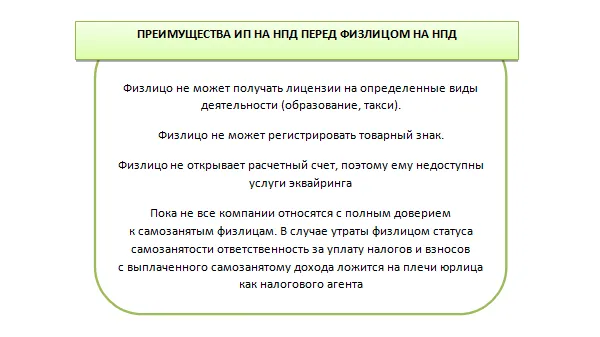

Преимущества ИП на НПД перед физлицом на НПД

Давайте рассмотрим первый вариант перехода. Самозанятые могли заниматься индивидуальным предпринимательством, если у них не было собственности предпринимателя.

Как уже упоминалось, ЕАП могут применять как физические лица, так и индивидуальные предприятия без какого-либо специального режима. А статус самозанятости не добавляет гражданам никаких обязательств; индивидуальный предприниматель в НДП не обязан платить страховые взносы так же, как физическое лицо без имущества в индивидуальном бизнесе.

Так почему же стоит переходить от самозанятости к фриланс-профессионализму?

Поэтому существует несколько причин для создания индивидуального бизнеса в сфере NPD. Теперь, чтобы ответить на вопрос, как самозанятому человеку заниматься индивидуальным предпринимательством в НДП?

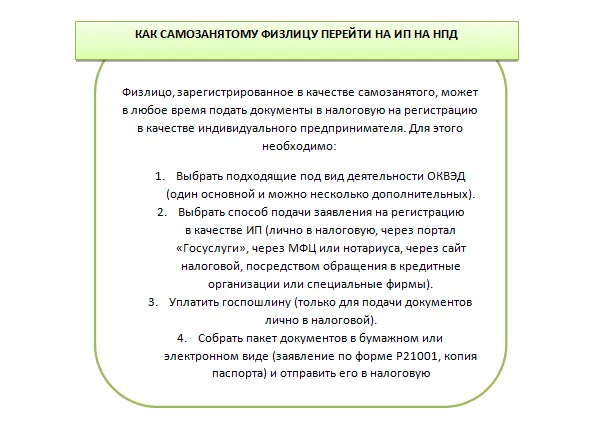

Такого перехода не существует. Физическим лицам просто необходимо зарегистрироваться в качестве индивидуального предприятия, следуя обычным процедурам. В то же время они сохраняют свою способность быть индивидуальным предпринимателем.

Алгоритм перехода от самозанятого к фрилансеру:.

В течение трех дней самозанятый получает статус индивидуального предпринимателя. Самозанятые лица остаются самозанятыми. На смену индивидуальному предпринимателю приходит индивидуальный предприниматель PSC.

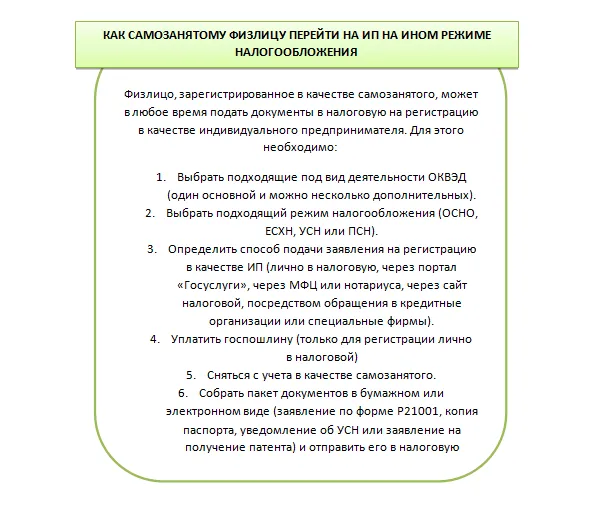

Если самозанятое физлицо хочет стать ИП на ином режиме налогообложения

Предположим, что самозанятый человек ограничен этими правовыми рамками. Физическое лицо решает расширить свой бизнес, например, нанять сотрудников или заняться другой деятельностью, не разрешенной НПА. В этом случае они должны зарегистрироваться в качестве индивидуального предпринимателя и применять другой налоговый режим.

Это алгоритм того, как в 2021 году перейти из категории самозанятых в категорию самозанятых при налоговом режиме, отличном от НДДП.

Отмечается разница между регистрацией самозанятого лица в качестве индивидуального предпринимателя в НДДП и регистрацией в качестве индивидуального предпринимателя в другом налоговом режиме.

- Если выбран спецрежим — УСН, ЕСХН или патент, обязательно надо подать уведомление или заявление об этом в налоговую (на УСН и ЕСХН можно перейти в течение 30 дней с момента регистрации, но лучше подать документы на спецрежим вместе с документами на регистрацию ИП). На ОСНО ИП попадает автоматически при регистрации, если не были поданы документы на применение спецрежимов.

- До регистрации в качестве ИП следует сняться с учета в качестве самозанятого. Почему это важно, мы расскажем в следующем блоке, когда будем говорить о переходе ИП с НПД на УСН.

Если физическое лицо переходит с упрощенного режима налогообложения или режима единого сельскохозяйственного налога, необходимо подать уведомление в налоговый орган по месту ведения деятельности в течение 30 дней с момента регистрации в качестве облагаемого НДД. Если этого не сделать или сделать слишком поздно, статус самозанятого будет немедленно аннулирован.

Плюсы и минусы перехода на НПД

При НЭПе учет операций прост, а отчетность отсутствует. Самозанятые лица платят меньше налогов, но имеют больше ограничений.

- Ниже ставка налога при работе с физлицами — 4%, с юрлицами и ИП — 6%. За счет налогового вычета в первое время налоговая ставка даже ниже: 3% и 4% соответственно.

- Не надо платить страховые взносы, только добровольные.

- Не надо вести книгу учета доходов и расходов — КУДиР — и сдавать декларацию.

- Если дохода нет, можно вообще ничего не платить.

- Можно снять с учета и не использовать онлайн-кассу.

- Нельзя нанимать сотрудников по трудовому договору, если они есть — придется их уволить.

- Ограничение по доходу — 2,4 млн рублей в год.

- Если захотите платить страховые взносы добровольно, уменьшить налог, как при УСН, не получится.

- Не начисляется пенсионный стаж.

- Нельзя совмещать с другими налоговыми режимами.

- Можно продавать только свои товары, работы или услуги.

Когда ИП выгодно перейти на НПД

Если у вас низкий доход и нет сотрудников, работа на индивидуального предпринимателя может быть выгодной. Если у вас нет дохода, то нет причин платить налог.

Давайте рассмотрим несколько примеров того, когда в интересах индивидуального предпринимателя обратить внимание на NPDD.

Индивидуальный предприниматель занимается организацией частных вечеринок и праздников и зарегистрирован в Москве. Мы работаем над упрощенной системой налогообложения «прибыль».

До пандемии бизнесмен зарабатывал 5 миллионов долларов США в месяц с тремя сотрудниками. В настоящее время закрыты только небольшие семейные мероприятия. Доходы снизились, и персонал пришлось сократить.

В настоящее время его ежемесячный доход составляет .000 70 000, или 40840 000. Подумайте, стоит ли ему обратиться к НПД.

| УСН | НПД | |

|---|---|---|

| Налог | 50 400 ₽ (840 000 × 6%) | 33 600 ₽ (840 000 × 4%) |

| Фиксированные страховые взносы | 40 874 ₽ | — |

| Дополнительные страховые взносы | 5400 ₽ ((840 000 − 300 000) × 1%) | — |

| Налог после уменьшения на страховые взносы | 4126 ₽ (50 400 − 40 874 − 5400) | — |

| Всего платежей в бюджет | 50 400 ₽ (40 874 + 5400 + 4126) | 33 600 ₽ |

При таком доходе индивидуальному предпринимателю выгоднее работать в НДП. Таким образом, он уменьшает свой налоговый счет и не обязан подавать налоговые декларации и вести учет НДС. Вы можете перейти на NPD в любое время года.

Как ИП перейти на НПД

Шаг 1: Оплатите страховой взнос. Перед переходом на НДДП рекомендуется перечислить в бюджет остаток страховых взносов индивидуального предпринимателя. Это поможет избежать путаницы в расчетах после начала действия нового налогового режима.

Предприниматели решили пойти в НДДР 30 ноября 2020 года. Индивидуальные предприниматели платят премию за 2020 год в соответствии с датой своего бизнеса. За 2020 год индивидуальные предприниматели должны будут заплатить в общей сложности 40 874 страховых взноса. На первые три квартала индивидуальный предприниматель уже предварительно заложил в бюджет 30 30 600. Таким образом, 60-дневный остаток на четвертый квартал составляет 40 874 x 60/365 дней = 6 719₽.

Если ваш годовой доход до даты перехода превышает .000300000, вам следует рассчитать 1% от суммы превышения и добавить эту сумму к вашему расчету.

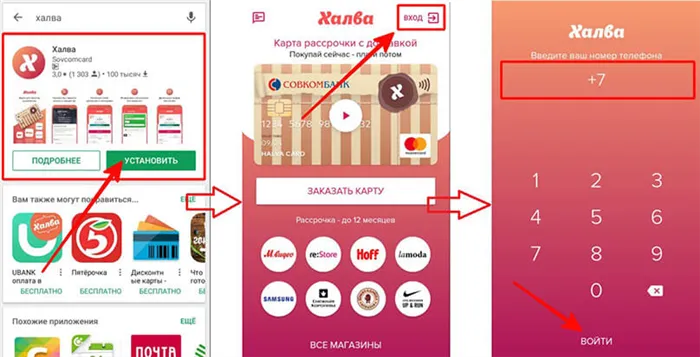

Шаг 2: Зарегистрируйтесь в службе FTSMyTax. Все, что вам нужно, — это ваш номер телефона. Вы можете зарегистрироваться одним из трех способов

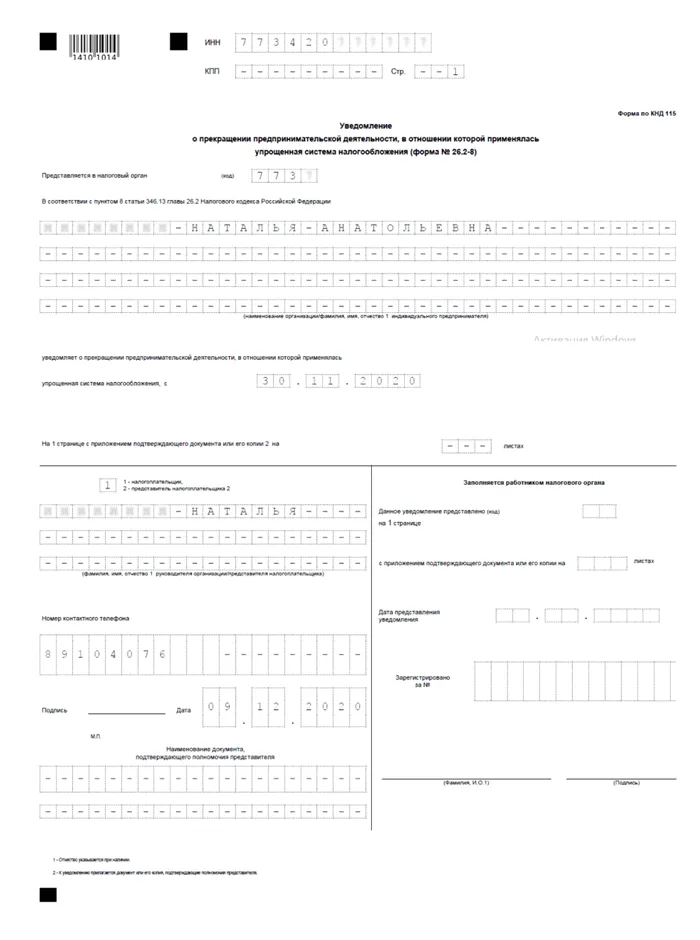

Шаг 3: Направить уведомление в налоговые органы об отказе от упрощенного налогового режима. В течение одного месяца с даты регистрации в качестве индивидуального предпринимателя кода налогового признака сделки, вы должны направить в налоговые органы уведомление о выходе из предыдущей системы. Форма 26.2-8 должна быть заполнена.

- лично в налоговой;

- заказным письмом с описью по почте;

- через заявку на госуслугах или в кабинете ИП на сайте ФНС, но для этого нужна квалифицированная электронная подпись.

Если форма отправлена по истечении одного месяца со дня передачи, регистрация физического лица по НДФЛ аннулируется. ИП остается на упрощенной системе налогообложения.

Форма 26.2-8, заполняемая при переводе с ЕСН на НДП с 30 ноября 2020 года, содержит следующие формы

Шаг 4: Заполните декларацию и уплатите налог УСН за текущий год. В декларации также должна быть указана валовая выручка и, при использовании упрощенной системы налогообложения «доходы минус расходы», расходы по всем видам деятельности с 1 января до перехода на НДДП.

До 25 числа месяца, следующего за месяцем перехода на НДД, необходимо подать налоговую декларацию и уплатить налог по упрощенной системе налогообложения.

В данном примере индивидуальный предприниматель обращается в НПДД 30 ноября. Чтобы рассчитать сумму налога, доход за четвертый квартал до даты перехода необходимо умножить на ставку налога: 200 000 x 6% = ₽12 000. Далее, снизить налог на страховые взносы. Это уже было рассчитано — 6719₽. Вам придется заплатить разницу: 12 000₽-6719₽=5281₽.

Декларации можно отправить по почте, подать непосредственно в налоговую инспекцию или отправить на сайт Федеральной налоговой службы через личный кабинет и заверить специальной электронной подписью.

Отказ от прежней системы налогообложения. Это делается путем подачи уведомления в Федеральную налоговую службу в течение 30 дней заказным письмом или непосредственно в Федеральную налоговую службу через Портал государственных услуг, личный кабинет частного предпринимателя.

Как самозанятому стать ИП и продолжить бизнес

Самозанятые — это те, кто работает на себя, платит низкий подоходный налог в размере от 4 до 6 %, не нанимает работников и не выставляет счета-фактуры. Для самозанятых лиц существуют ограничения по доходам и размеру бизнеса. Индивидуальные предприниматели — это компании с меньшими ограничениями, но большей ответственностью.

Содержание

Самозанятым людям может потребоваться перейти на индивидуальное предпринимательство во время работы. Это происходит в двух случаях.

Заказчик хочет работать только с одной отдельной компанией. Они требуют внесения депозита по договору и наличия расчетного счета со статусом ИП. Однако самозанятые лица не превышают свои доходы и размеры, и для них EAP удобен. В этом случае самозанятые могут создать индивидуальное предпринимательство и остаться в привилегированном EAP.

Компания выросла: ей нужны сотрудники, более широкий ассортимент продукции и более высокие лимиты дохода. В настоящее время самозанятые лица не могут претендовать на льготные EAP и должны создать индивидуальное предприятие и выбрать новый налоговый режим.

В обоих случаях рассмотрите возможность перехода на индивидуальное предпринимательство.

Ситуация 1: право на НПД сохраняется, вы самозанятый ИП со льготами

Можно стать индивидуальным предпринимателем и сохранить благоприятный налоговый режим для самозанятых. 422-ФЗ.

После того как вы открыли частный бизнес, важно не превышать лимиты EAP. К ним относятся.

- Не нанимать работников с трудовыми книжками. Брать в помощники можно только подрядчиков по договорам ГПХ — Письмо ФНС № АБ-4-20/16632@;

- Не сотрудничать с бывшим работодателем, от которого ушли меньше двух лет назад;

- Не продавать подакцизные и маркируемые товары;

- Не продавать закупленные товары. Торговать можно только товарами собственного производства. Чужих товаров в ассортименте не должно быть совсем;

- Не заниматься добычей полезных ископаемых;

- Не работать от имени клиентов как агент, поручитель или комиссионер. Например, продавать ноутбуки собственной сборки можно, а держать комиссионку старой техники нельзя;

- Не оказывать услуги курьера со своей кассой, можно только с кассой заказчика;

- Зарабатывать не больше 2,4 миллиона в год.

После перехода на индивидуальное предпринимательство самозанятые по-прежнему облагаются по льготной налоговой ставке 4-6%, но без тяжелого налога на ип и страховых взносов.

Ниже приведен пример перехода к единоличному владению с налоговыми льготами для самозанятых

Самозанятый человек производит деревянную мебель. Он покупает только древесину и комплектующие, никакой фабричной мебели на продажу. Мебель заказывается в магазине. Покупатели часто не хотят вносить первоначальный взнос физическому лицу без расчетного счета. В результате самозанятые теряют выгодных клиентов. Решение заключается в следующем. Самозанятый открывает индивидуальный предпринимательский бизнес и продолжает продавать самодельную мебель через индивидуальный предпринимательский бизнес, поддерживая EAP на уровне 6%.

Давайте рассмотрим, как перейти в единоличное владение и что при этом меняется.

Открываем ИП

Чтобы начать бизнес индивидуального предпринимателя, самозанятым лицам не нужно выходить из приложения MyTax.

Они могут открыть ИП через сервис Kontur.Elba. Следуйте приведенным ниже инструкциям, чтобы Ή самостоятельно.

-Заявление по форме R21001 — Шаблон и инструкции по заполнению формы можно найти в нашей статье.

Квитанция об оплате государственной пошлины в размере ₽800 для требований вашей местной налоговой инспекции — только если вы не подаете документ с электронной подписью в электронном виде.

Отдайте документ в налоговую инспекцию. Существует три варианта.

-Для непосредственного осмотра. Кто-то регистрируется электронным способом и приходит в указанное время.

-Через МФЦ. Однако необходимо заранее уточнить, получил ли ИП регистрационные документы.

-Онлайн на сайте налоговой инспекции или Госуслуг. Для регистрации ИП необходима электронная подпись.

Налоговая инспекция регистрирует ИП в течение трех рабочих дней и отправляет электронное сообщение вместе с листом регистрации ЕГРИП.

Для удержания налога на самозанятость не обязательно подавать заявление на ЕСН. Если вы увидите такой шаг в процедуре регистрации индивидуального предпринимателя, пропустите его.

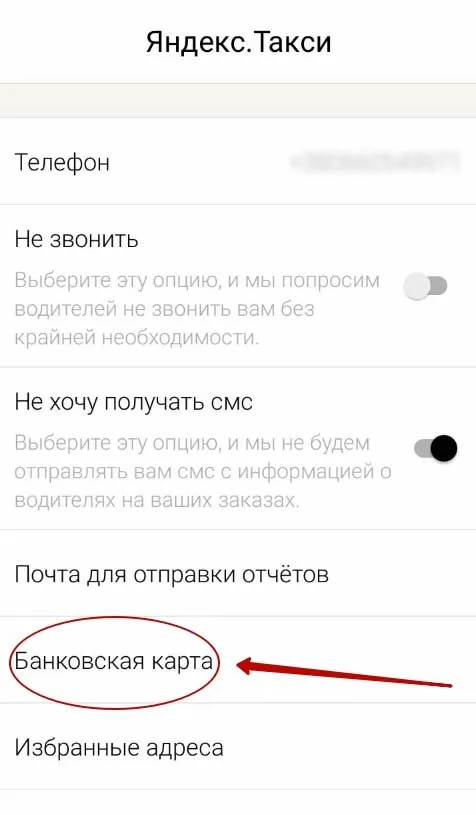

Регистрируемся в Личном кабинете ИП

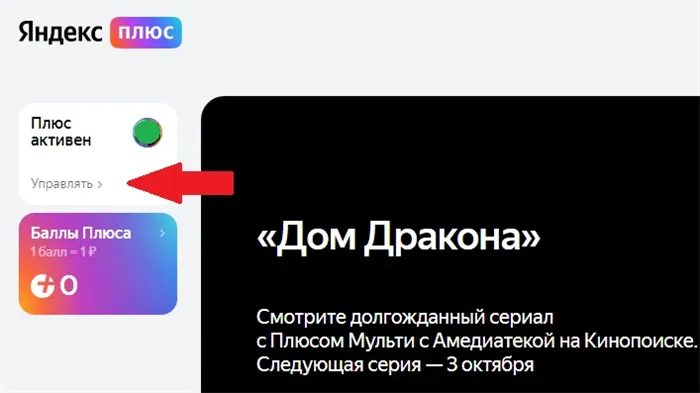

Личный кабинет индивидуального предпринимателя является каналом связи с налоговой инспекцией. Он открывается на сайте налоговой службы. На сайте myAlpari вы можете проверить свой налоговый статус; для этого требуется NPD. Однако налоговая служба покажет уплаченную сумму в форме заявления «Мой налог».

Открываем расчётный счёт

В качестве индивидуального предпринимателя вы можете открыть расчетный счет, создать службу приема платежей и принимать платежи от клиентов по картам, наличными и через Интернет.

Продолжаем пробивать чеки в «Мой налог»

Самозанятые предприниматели принимают платежи от клиентов через приложение для смартфона. Он также используется для выпуска чеков.

Создание электронного кассового аппарата возможно, но не обязательно. 54-ФЗ.

Ситуация 2: право на НПД пропадает, вы ИП без льгот, но и без ограничений

Если самозанятое лицо превышает налоговый лимит, оно должно быть удалено из приложения «Мой налог».

-нанимает работника по трудовому договору и является

-продает продукцию, облагаемую или маркированную акцизным налогом; и

-продавать чужие товары, а не свои собственные, и

— Участие в добыче полезных ископаемых; и

действовать в качестве представителя, агента или гаранта от имени клиента; — действовать в качестве агента или гаранта от имени клиента; — действовать в качестве агента или гаранта от имени клиента; — действовать в качестве агента или гаранта от имени клиента

-оказание курьерских услуг с собственным кассовым аппаратом; и

— он зарабатывал более 2,4 миллиона в год.

Бывшему индивидуальному предпринимателю выгодно открыть ИП и получить упрощенный режим налогообложения или сельскохозяйственный налог — статья 15 № 422-ФЗ Закона.

Ниже приведен пример перехода самозанятого лица в статус индивидуального предпринимателя

Самозанятый человек шьет одежду на заказ. На этот продукт существует большой спрос. Самозанятый человек создает свой собственный дизайнерский бренд и начинает оптовые продажи. На одежду наклеивается этикетка с указанием продукта, и производитель должен зарегистрировать его в системе Honestmark. После продажи первого товара самозанятый больше не имеет права на NAP. Однако вы имеете право воспользоваться преимуществами упрощенного налогового режима, став индивидуальным предпринимателем и минуя обременительный общий налоговый режим с его многочисленными отчетами. Снимаются все ограничения на самозанятость.

Если вы покидаете НЭП и не открываете частный бизнес, вы обязаны платить 13% подоходного налога с каждого сбора. И с этим есть две проблемы: — налог не платится покупателем.

-Клиенты не любят работать с людьми. Обязанность по уплате подоходного налога и страховых взносов переходит к ним. Будучи индивидуальным предпринимателем, клиент не имеет такого обязательства.

-Дальнейшая предпринимательская деятельность без индивидуального предпринимателя является незаконной. В соответствии со статьей 14.1 Кодекса Российской Федерации об административных правонарушениях налагается штраф в размере до ₽2 000.

В этом разделе рассказывается о том, как перейти от самозанятости к бизнесу с полной занятостью.

Снимаемся с НПД

Чтобы перестать быть самозанятым, необходимо нажать кнопку «Удалить» в приложении «Мои налоги». Налоговая служба удалит его в течение следующего дня.

Поскольку вы больше не имеете права на NAP, вам нужно будет отказаться от регистрации в «MyTax». Например, после первой продажи фирменного продукта. В противном случае налоговые органы откажутся переходить на упрощенную систему налогообложения, и индивидуальный предприниматель окажется в ненужной общей системе. Такова позиция налоговых органов в письме №. BS-19-11 /263@.

Затем в течение 20 дней нужно открыть ИП и подать заявление о переходе на другой режим налогообложения — статья 15 Закона № 422-ФЗ.

Открываем ИП и подаём заявление на УСН

Они могут открыть ИП через сервис Kontur.Elba. Следуйте приведенным ниже инструкциям, чтобы Ή самостоятельно.

-Заявление по форме R21001 — Шаблон и инструкции по заполнению формы можно найти в нашей статье.

-Квитанция об уплате государственной пошлины 800800 в соответствии с требованиями вашей местной налоговой службы — только если вы не подаете документ в электронном виде с электронной подписью.

Заявление на упрощенное налогообложение и сельскохозяйственное налогообложение. Бывшие индивидуальные предприниматели подают уведомление из документа №. СД-4-3/26392 Министерства финансов @: для упрощенного режима налогообложения — форма КНД 1150094, для единого сельскохозяйственного налога — форма КНД 1150093, для

Документы подаются в налоговую инспекцию. Существует три варианта.

-Непосредственно в налоговую инспекцию. Для этого необходимо зарегистрироваться в электронном виде и принести документы в налоговую инспекцию в установленное время.

-через МФЦ. Однако необходимо заранее уточнить, получили ли вы документы о регистрации ИП.

-Онлайн на сайте налоговой инспекции или Госуслуг. Для регистрации ИП необходима электронная подпись.

Налоговая инспекция регистрирует ИП в течение трех рабочих дней и отправляет электронное сообщение вместе с листом регистрации ЕГРИП.