Привет всем, я здесь. На моем блоге есть много статей о том, как начать инвестировать. И сегодня я подготовил очередную порцию знаний для улучшения вашей финансовой азбуки.

Как начать инвестировать: инструкция для начинающих инвесторов

Во-первых, вам необходимо понять, что такое «инвестиции». Инвестиция — это вложение определенных средств с целью достижения определенного результата. И результатом может быть не только денежная прибыль. Например, оплачивая образование наших детей, мы инвестируем в их будущее. Государство строит школу или детский сад — это социальные инвестиции. Но опять же, для частных инвесторов результатом является сохранение и быстрое увеличение сбережений.

Друзья, эта статья основана на моем личном опыте и не является инвестиционным советом. Перед началом этой работы обязательно пройдите пошаговый тренинг по нулевым инвестициям (курс).

Евгения Артамонова — автор статьи

Мифы об инвестициях

Существует множество «страшных мифов» об инвестировании. В России почему-то считается, что инвестировать очень сложно (требуются специальные знания и навыки), нужен большой капитал (инвестирование только для богатых) и все деньги рискованны. Это означает, что это не единственное, что теряется и заставляет людей бояться инвестировать. Хочу отметить, что в нашей стране, по данным многих СМИ, менее 5% населения инвестирует свои сбережения в той или иной форме. В США более 96% населения инвестируют. Но давайте поговорим подробнее о мифах об инвестициях:.

- Необходимы специальные навыки и знания. Не обязательно обладать специальными знаниями, но быть финансово грамотным человеком необходимо. При работе с брокером, вам смогут многое подсказать и объяснить. Так же в интернете можно найти различные инструкции.

- Обязательно должен быть большой капитал. Да, первоначальный капитал должен быть, но он может быть и небольшим. Для входа на фондовый рынок, вполне хватит 5 – 10 тысяч рублей. Как пример, многие ПИФы стоят от 1,5 до 15 тысячи рублей. А у большинства брокеров нет «минимального порога» начала торгов. Хочется отметить, что при умеренных рисках, доход редко составляет более 7 – 10% годовых. Вот и считайте, что если вы вложите 200 тысяч руб, то при 7% прибыли вы получите 14 тысяч рублей, дополнительно к своему капиталу. Но это уже что-то. При инфляции 3,7% вы получили прибыль в 7%, а значит, не только сохранили свои накопления, но и смогли их преумножить.

- Велик риск потери всех денежных средств. Да, несомненно, риск присутствует, и выбирать инструмент инвестирования необходимо вдумчиво и аккуратно. Как пример, банковский депозит это тоже выгодные вложения. Риск потери денежных средств минимален (в России все денежные вклады до 1,4 млн. руб. включительно, застрахованы государством). Но доход по депозитам низкий, соответственно о приумножении капитала речь не идет. Депозит позволит вам только сохранить свои накопления. Различают три вида стратегии инвестиций по степени риска:

— Консервативное инвестирование. Как правило, в долгосрочной перспективе риск потерь минимален, а производительность низкая.

— Умеренные инвестиции. Золотое сечение. Немного короче, чем продолжительность консервативных инвестиций, но с немного более высокими показателями. Повышается риск потери капитала.

— Агрессивные инвестиции. Инвестор обычно имеет высокие показатели, но риск потерять все свои деньги также очень высок.

С какой суммы можно начать инвестировать

Многие начинающие инвесторы, даже новички, спрашивают: какую минимальную сумму мне нужно вложить, чтобы получать хороший доход? Однозначного ответа на этот вопрос нет. Следует помнить, что инвестирование на два-три дня не приносит больших доходов. Если кто-то обещает 200-300% в год, он определенно мошенник.

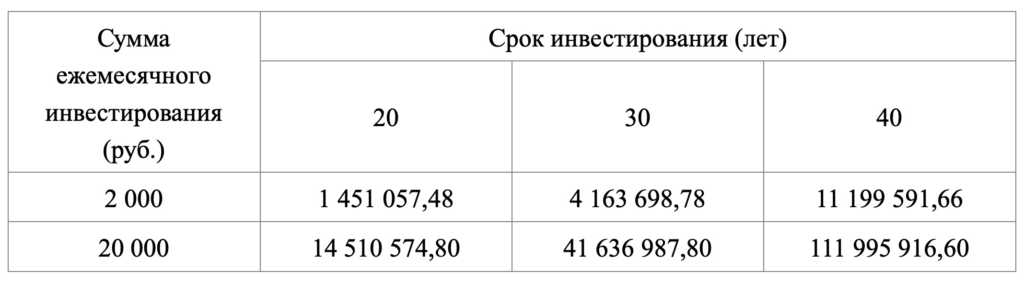

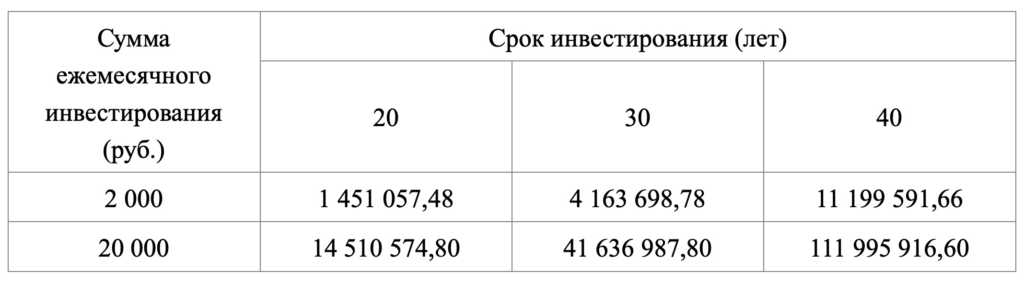

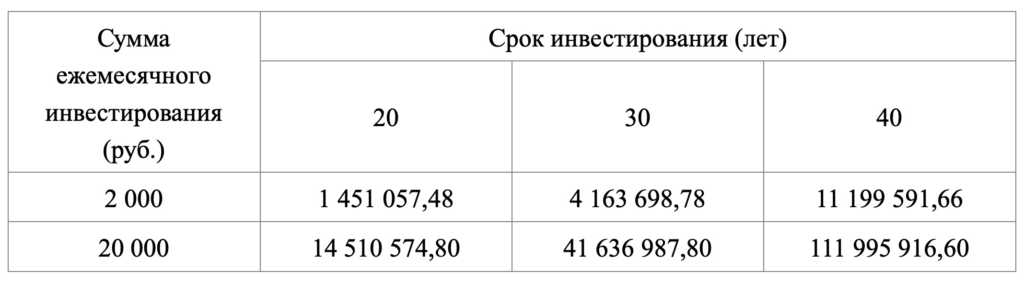

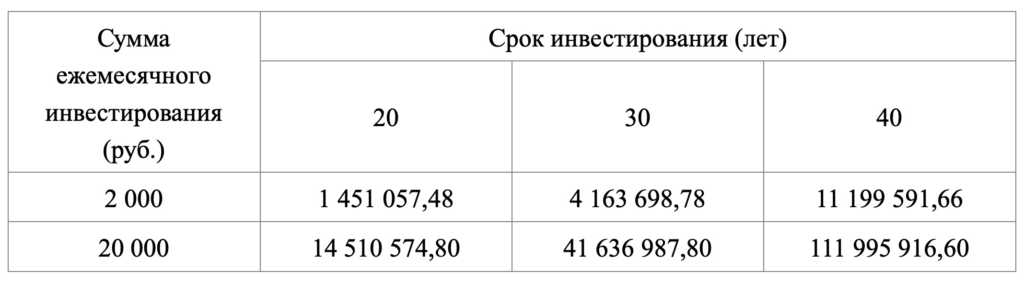

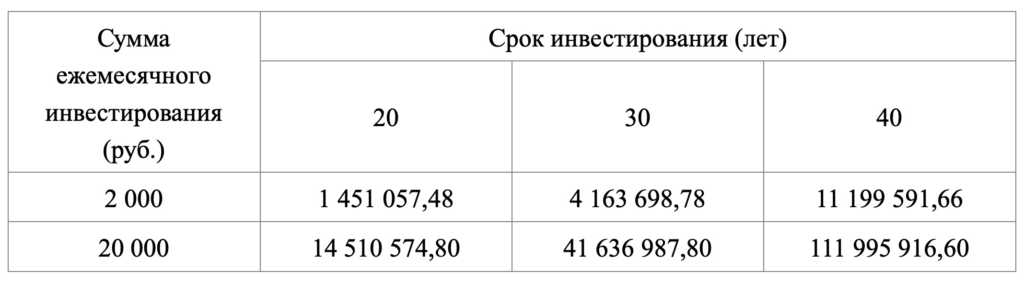

Рассмотрим долгосрочные инвестиции с минимальным вложением 20 000 рублей и 20 000 рублей в месяц на 20, 30 или 40 лет. Годовой доход составляет 10%. Этого можно достичь, не подвергая инвестиции чрезмерному риску.

Цифры не впечатляют. В течение первых трех-пяти лет прибыль незначительна. Но помните, что это развитие, и с каждым годом ваши деньги будут расти все больше и больше. Самое сложное — это изменить выбранную стратегию и не обновлять свой счет каждый месяц.

Это может быть полезно. Для начинающих инвесторов мы рекомендуем использовать простое в использовании приложение Tinkoff Investments.

Акции — это титулы, дающие владельцу право на получение прибыли от деятельности, участие в управлении и получение части активов при ликвидации компании-эмитента. Вы покупаете акции и становитесь владельцем этой компании, часть акций которой принадлежит вам.

Поставьте конкретные цели в цифрах

В любом случае, важно знать, каковы ваши цели — включая инвестиции — и где вы окажетесь через некоторое время. Чтобы избежать разочарования при первой неудаче, необходимо четко понимать, во что вы инвестируете. Цели не должны быть абстрактными. Чурилова советует как можно точнее определить, чего вы хотите и когда вы должны это получить.

Вот пример. Вы хотите получать пассивный доход в размере 10 000 рублей в ближайшие шесть месяцев — три года, достигнув 20 000 рублей? Вы должны четко понимать, какую сумму вам необходимо инвестировать каждый месяц для достижения этой цели. Цели и последствия «Например, я стремлюсь собрать 4 миллиона рублей за 11 лет, чтобы потратить их на образование своих детей. Для этого вам потребуется ежемесячно инвестировать 13 500 рублей при средней доходности 12%», — говорит эксперт. .

Научитесь планировать бюджет

Как только вы начнете разумно распоряжаться своими финансами, вы найдете деньги для инвестиций.

‘Не рекомендуется использовать кредитные средства для инвестирования. Со временем рекомендуется оптимизировать свои расходы и регулярно откладывать часть своего дохода, чтобы накопить необходимую сумму.

Например, вы можете открыть разные сберегательные счета, каждый из которых будет иметь разную годовую стоимость. Предположим, вы знаете, что ежегодно платите налог в размере 12 000 рублей. Чурилова рекомендует: «Если вы откроете счет и будете ежемесячно класть на него 1 000 рублей, вам не придется забирать эту сумму из зарплаты в конце года».

Пройдите хотя бы базовое обучение

Независимо от того, инвестирует ли человек напрямую или через посредника, каждый должен иметь базовое представление об экономике и работе финансового рынка. Подробно изучаются основные инструменты фондового рынка. Кроме того, всю полученную информацию следует изучить и оценить перед инвестированием.

-VTBH (котируемый ПИФ ВТБ, включающий корпоративные облигации США) стоит 805,33 руб. Среднегодовая доходность в долларах США составляет 5,4%. Его можно приобрести за руб.

5 шагов начинающего инвестора

1. прежде чем начать инвестировать, необходимо определить свои цели, потенциальную сумму и сроки инвестирования.

2. посещать тренинги. Это означает понимание терминологии и принципов работы различных средств массовой информации.

3) Определите свою инвестиционную стратегию, т.е. инвестиции в стоимость, доход и долю роста.

4. выбрать биржевого брокера и открыть счет. Важно проверить, есть ли у агентства лицензия на ведение бизнеса, сравнить тарифы и узнать о доступе на Санкт-Петербургскую фондовую биржу.

5.Начните собирать портфолио. Инструменты должны соответствовать вашим целям, инвестиционному горизонту и толерантности к риску. Предпочтительно, чтобы первые сделки были совершены с качественными ценными бумагами с четкой деловой активностью и высокой доходностью.

Риски на фондовом рынке

Возможность потери денег — это основной риск инвестора. Убытки возникают, когда цена актива падает ниже цены приобретения.

Среди факторов, которые могут вызвать колебания фондового рынка:.

- Новости компании: банкротство, убыточный период, падение спроса на продукт.

- Политические риски: новые законы, отношения с другими странами, смена власти.

- Ключевая ставка влияет на доходность облигаций.

- Ликвидность: акции небольших компаний могут значительно меняться в цене, когда один или несколько участников рынка совершают крупные сделки.

- Фаза экономического цикла: например, в период кризиса лучшие результаты показывают бумаги энергетических компаний (например, «Ленэнерго») и предприятий, которые производят продукты первой необходимости (например, «Русагро»).

Советы начинающим инвесторам

- Откройте индивидуальный инвестиционный счет (ИИС) вместо простого брокерского. Он позволит получить вычет по НДФЛ.

- Будьте бдительны и не верьте советчикам, обещающим доходность выше 30% годовых.

- Держите эмоции под контролем, не продавайте бумаги в панике.

- Реинвестируйте полученные дивиденды и купонные выплаты. Так запустится механизм сложных процентов, который Эйнштейн назвал «восьмым чудом света».

- Придерживайтесь своего плана, будьте дисциплинированы и последовательны. Американский экономист Пол Самуэльсон сказал: «Инвестирование должно быть похоже на наблюдение за высыханием краски или ростом травы».

- Инвестируйте только в то, в чем понимаете.

- Продолжайте обучение.

Если у вас остались вопросы или вы заинтересованы в инвестировании, советуем вам обратиться за помощью в UNIVERCapital.

Читать далее…

Читать далее…

Читать далее…

Читать далее…

Москва, Пресненская набережная, 8, стр. Многофункциональный комплекс «Город Столиц», Башня Москва, Северный блок, 1, 4 этаж.

ООО «УНИВЕРКапитал» объявляет, что ООО «УНИВЕР Капитал» будет осуществлять свою деятельность на рынке ценных бумаг на основании следующей профессиональной лицензии на участие в рынке ценных бумаг.

Лицензия профессионального мобильного плеера для биржи № 045-12601-100000 выдана Федеральной службой по финансовым рынкам 9 октября 2009 года, срок действия без ограничения.

Пустой профессиональный участник рынка мобильных ценностей Акта торгов № 045-12604-010000 от 9 октября 2009 года, выданного Федеральной службой по финансовым рынкам Power Unlimited.

Лицензия профессионального игрока мобильного рынка № 045-12895-100000 на осуществление судебной деятельности, выданная Федеральной службой по финансовым рынкам 2 февраля 2010 года, на срок действия полномочий.

Univer Savings, LLC работает на рынке мобильных ценностей под лицензией специалиста по управлению мобильными ценностями. Срок действия и продолжительность ограничения полномочий, выданного Федеральной службой по финансовым рынкам, 045-13792-001000 от 29 августа 2013 года.

Информация, представленная на данном сайте, носит исключительно информационный характер и не должна рассматриваться как предложение о покупке или продаже иностранной валюты, мобильной стоимости и/или других финансовых инструментов. ООО «Универ Капитал», ООО «Универ Сбережения» не гарантируют доход инвесторам от инвестиций в финансовые инструменты, приобретенные и/или проданные инвесторами на основании информации, полученной от ООО «Универ Капитал» или ООО «Универ Сбережения». Никаких заявлений не делается и не дается.

Univer Capital, LLC и Univer Savings, LLC не несут ответственности за возможные потери инвестора в случае совершения сделки или инвестиций в любой из финансовых инструментов, перечисленных на данном сайте. UniverCapital, LLC не гарантирует результативность, эффективность или прибыльность любых инвестиций.

Подумайте, готовы ли вы идти на риск, но с потенциально высокой производительностью?

Как стать инвестором

Чтобы стать инвестором, не обязательно иметь много свободных денег. Вы можете начать с небольшого количества. Достаточно даже тысячи рублей, а есть инструменты, которые можно купить за несколько рублей. Например, для покупки акций алмазодобывающей компании «Алроса» необходимо не менее 1 000°, в то время как минимальная доля банка ВТБ составляет менее 400°. Вы также можете начать инвестировать во взаимные фонды. Например, доля инвестиций в Казначейский фонд ВТБ составляет менее 100.

Главное — не потратить эти деньги в ближайшие несколько лет. Для непредвиденных расходов необходима финансовая защита. Не менее важна и регулярность. Лучше всего ежемесячно откладывать определенную сумму на инвестиции.

Определиться с целями инвестирования

Во-первых, необходимо установить личную финансовую цель. Это значительно облегчит откладывание части вашего дохода и вложение его в инвестиции. Главное — знать, почему вам приходится отказываться от некоторых удовольствий, которые вы могли бы приобрести на сэкономленные деньги. Ваши цели могут быть совершенно разными. Это может быть обеспечение вашей пенсии, оплата образования ваших детей или накопление средств на поездку в Тибет.

Например, четко сформулированная инвестиционная цель может звучать так: «Через 20 лет создать ежемесячный пассивный доход. Для этого необходимо ежемесячно инвестировать 5 000 человек».

Открыть брокерский счёт

Затем вам необходимо выбрать биржевого брокера и открыть биржевой счет. Биржевой брокер является посредником между инвестором и фондовой биржей. Именно он выполняет торговые поручения клиента, ведет учет сделок и средств на счете и удерживает налоги с прибыли.

Открыть биржевой счет несложно. Для многих фирм это можно сделать онлайн, не выходя из дома. Например, открытие счета в мобильном приложении VTBMyInvestments занимает всего несколько минут. Все, что вам нужно, — это паспорт, СНИЛС и смартфон.

Рассмотрим долгосрочные инвестиции с минимальным вложением 20 000 рублей и 20 000 рублей в месяц на 20, 30 или 40 лет. Годовой доход составляет 10%. Этого можно достичь, не подвергая инвестиции чрезмерному риску.

Заключение

Чтобы получить прибыль от своих инвестиций и избежать ошибок начинающих инвесторов, необходимо соблюдать несколько основных правил.

- не слушать знакомых и “экспертов” из интернета, что и когда покупать, а учиться выбирать объекты для инвестирования самостоятельно;

- не поддаваться эмоциям, а четко следовать своей стратегии;

- осознать, что инвестиции – это длительный процесс, поэтому не стоит ожидать быстрой прибыли;

- не вкладывать деньги в один актив, а разделить их между разными;

- в период накопления капитала инвестировать регулярно, а все дивиденды и купоны снова направлять на покупку активов, только так вы задействуете сложный процент в полном объеме.

Присоединитесь к программе обучения в одной из 10 лучших инвестиционных программ.

Инвестирование — это работа — ваша собственная работа. Но такая работа может вознаградить вас не только деньгами, но и духовным ростом. Важно и другое: это образ жизни. Это то, чего я хочу для всех своих читателей. Новый 2022 год — идеальный год для старта.