Облигации США обычно оцениваются в $1 000, но для государственных облигаций фактическая рыночная цена может быть гораздо выше с учетом суммы, подверженной риску.

Что такое лот на бирже и форексе простыми словами. Как рассчитать?

Торговля на фондовом рынке, особенно на фондовой бирже, подчиняется строго регламентированным стандартам. Эти стандарты требуют, чтобы активы, имущественные права и ценные бумаги торговались фиксированными партиями, называемыми лотами.

Объем сделки между контрагентами определяется количеством лотов, проданных одной стороной и купленных другой. Использование таких механизмов значительно упрощает биржевые операции, увеличивает оборот и повышает ликвидность ценных бумаг. В данной статье приведено описание, виды, размеры лотов и особенности их применения на различных торговых площадках и рынках.

- Что такое «lot»?

- Виды

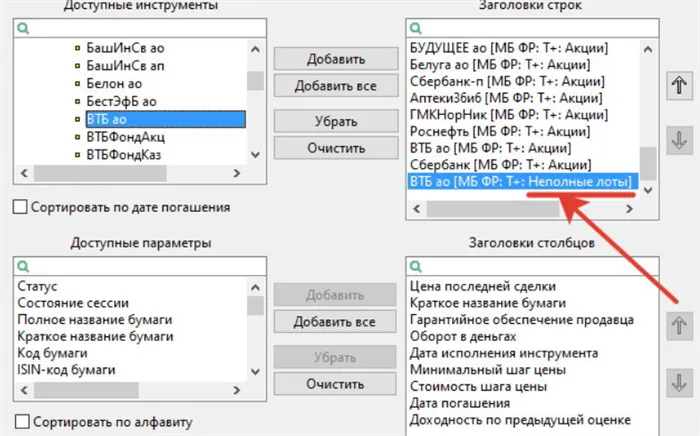

- Что такое неполные лоты в Quik?

- Для чего объединять активы в лоты?

- Где можно посмотреть какое количество актива входит в лот?

- Паспорт актива на Московской бирже

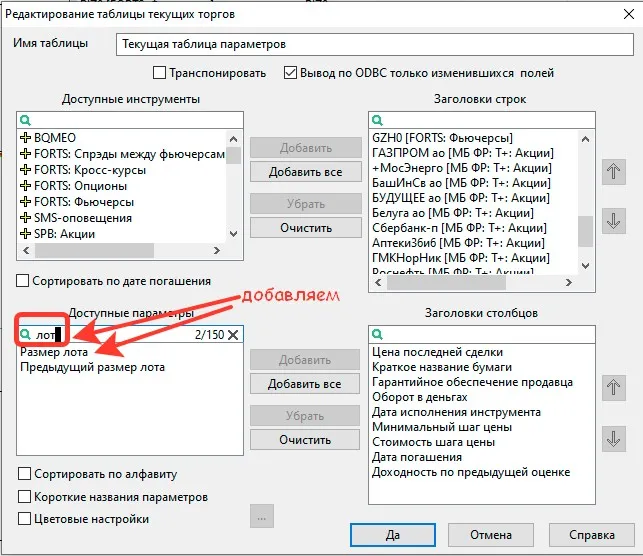

- Терминал Quik

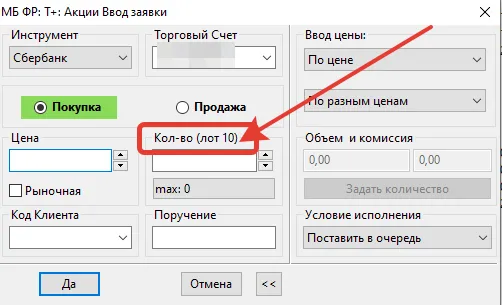

- В приказах терминала Quik

- Как определить, сколько в одном лоте акций?

- Чему равен один лот на Форексе?

- Расчет размера лота при помощи онлайн калькулятора

- Порядок расчета объема открытых валютных позиций

- Полезное видео

- Источники и справочные материалы

- Заключение

Что такое «lot»?

В биржевой торговле лот — это минимальное количество акций, товаров, облигаций и других финансовых инструментов, которые можно продать или купить на бирже. Это стандартизированная единица, определяемая правилами биржи; она имеет фиксированный размер для конкретного актива.

Трейдер не может продать 19 акций или купить 8 акций, если размер лота не позволяет этого сделать. Размер зависит от рыночной стоимости ценной бумаги и ее ликвидности. Если акции компании стоят несколько центов при высокой ликвидности, размер стандартного лота может достигать 10 000. На ведущих мировых фондовых биржах ценные бумаги торгуются лотами по 100, 1 000 и более штук.

Слово «lot» в английском языке означает: «партия», «серия», «единица».

Объем сделки — это сумма, указанная в контракте на покупку или продажу ценных бумаг или иностранной валюты. Он может быть рассчитан в лотах или в количестве ценных бумаг. В биржевых заявках, ордерах и котировках приоритет имеет первый вариант. Это связано с задачей упрощения расчетов для брокеров, трейдеров и инвесторов, а также с тем, что торговля ведется с помощью современного программного обеспечения.

Виды

Имущественные права в виде акций или ценные бумаги в виде облигаций обращаются в фиксированном количестве, например, 100 акций компании («1 лот» = 100 акций). В этом случае такой участок называется полным или круглым участком. Большинство биржевых сделок основано на таких лотах.

Помимо полных лотов, на бирже существуют следующие типы лотов:

- Неполный (некруглый) – формируется, если у продавца в наличии количество ценных бумаг, не кратное 10. Нередки случаи, когда владелец не может реализовать свои активы полноценными партиями. К примеру, после формирования неполного лота, обладатель 34 облигаций может спокойно продать тремя партиями 30 ценных бумаг, а оставшиеся четыре оформляются на бирже как неполный лот. Торговля неполными лотами осуществляется на бирже в отведенное для этого время, обычно ближе к концу торговой сессии. В это время продавцов и покупателей значительно меньше, что влияет на котировки и спреды.

- Нефасованный – это дробный лот, размерность которого превышает полный. Определяется наименьшим установленным количеством ценных бумаг определенного номинала.

- Фасованный – определяется числом ценных бумаг исходя из их номинала. Номинал ценных бумаг в подавляющем большинстве случаев не является дробным числом, поэтому на его основе удобно формировать лоты.

Концепция разделенного лота более характерна для аукционов и торгов, чем для фондового рынка. Самый известный пример из литературы и кино — аукцион из пьесы «12 стульев», в котором

Лот на бирже (биржевой лот)

Торговля частичными лотами означает, что вы можете купить меньше акций, чем указано в полном размере лота. Почему это необходимо? Например, представьте ситуацию, когда фондовая биржа увеличивает размер стандартного лота с одной акции до десяти. Таким образом, многие акционеры столкнутся с ситуацией, когда количество акций в их портфеле не будет кратно 10 (новый размер лота). Например, вы можете владеть 53 акциями, что эквивалентно пяти полным лотам плюс один неполный лот (из трех акций).

Что произойдет, если вы решите продать все акции этой компании? Пятьдесят акций будут проданы в обычном порядке, а оставшиеся три должны быть проданы неполными лотами. Специально для этого на Московской бирже действует правило торговли неполными лотами, которое действует с 17:00 до 18:40 (для акций) и с 17:00 до 18:45 (для инвестиционных акций).

Обратите внимание, что количество покупателей и продавцов в режиме частичного лота значительно меньше, что может привести к тому, что цены (и нормы прибыли) также будут отличаться от цен в основном режиме.

Неполный участок — это покупка или продажа участка, размер которого не соответствует стандарту. Например, в предыдущем примере можно продать все 53 акции одним развернутым лотом (если правила соответствующей биржи это позволяют).

Размер биржевого лота зависит в основном от следующих двух параметров:

Как правило, чем более ликвидной является акция, тем большим лотом она торгуется. Ведь если есть много желающих купить и продать, зачем бирже торговать кусками по 10-20 акций, для биржи гораздо удобнее соединять крупные куски (лучше обработать одну крупную сделку за две секунды, чем тысячу мелких — за час).

Цена одной акции также влияет на размер лота. Возьмем, к примеру, акции двух разных компаний, одна из которых стоит 1 рубль, а другая — 100000 рублей. Выставлять на аукцион акции стоимостью 1 рупия лотами имеет не больше смысла, чем группировать акции стоимостью 100 000 рупий в лоты по 1 000. В первом случае лот будет стоить 1 рупию, что повлечет за собой высокие транзакционные издержки для биржи. Во втором случае лот будет стоить 100 000 000 рупий, и только несколько человек смогут купить такой пакет акций.

- Цена одной акции компании

- Ликвидность акций компании

В России, например, Московская фондовая биржа ввела размеры лотов в 1, 10, 100, 1 000 и 10 000 единиц. Кстати, 6 ноября 2018 года, вероятно, в целях обеспечения большей ликвидности, биржа

Когда вы торгуете с брокером, вы можете использовать кредитное плечо, которое предлагает брокер, и купить лот Форекс за гораздо меньшие деньги. Например, при кредитном плече 1 к 100 вам потребуется 1 000 единиц базовой валюты, а не 100 000. А при кредитном плече 1-1000 вы можете купить много, имея всего 100 единиц базовой валюты.

Но, как вы знаете, использование высокого кредитного плеча сопряжено с большими рисками, поэтому многие брокеры Форекс вводят такие термины, как мини- и микролоты:

Размер лота на Форекс

Так, например, если вы торгуете микролотами с депозитом в 1000 долларов или больше, вы можете довольствоваться небольшим кредитным плечом 1 к 10. Это обеспечивает хорошую диверсификацию при относительно низком риске.

Многие люди путают такие термины, как размер лота и размер позиции, поэтому мы часто слышим вопрос: Как рассчитать размер лота на Форекс? Этот вопрос звучит очень некорректно. Размер лота, как мы отметили выше, является фиксированной величиной, а размер позиции можно (и нужно) рассчитать. Более подробную информацию об этой процедуре можно найти здесь: «Правильный расчет размера позиции на Forex».

На аукционах все предметы, выставленные на продажу, также называются лотами. При этом лот может состоять как из одного предмета, так и из целого ряда предметов, связанных определенными принципами или характеристиками (например, «10 стульев из дворца» в знаменитом аукционе из романа Ильи Ильфа и Евгения Петрова).

Каждому лоту присваивается серийный номер и устанавливается начальная цена (стартовая цена). Чтобы установить стартовую цену, проводится предварительная оценка товара для продажи экспертами — эстимейт. В процессе торгов затем определяется аукционная цена каждого лота.

- Мини лот включает в себя 10000 единиц базовой валюты;

- Микро лот включает в себя 1000 единиц базовой валюты.

Аукционная цена лота обычно определяется следующим образом. Аукционист объявляет начальную цену и предлагает присутствующим предложить более высокую цену. Цена может быть увеличена на сумму, как минимум равную минимальной марже выигрыша.

Минимальная маржа — это минимальная добавка к цене выставленного на аукцион лота. Его стоимость всегда определяется правилами аукциона.

Лот на аукционе

Если никто из присутствующих не хочет больше предложить за товар, аукционист ударяет молотком, что означает, что товар продан по цене последней ставки.

Существует также обратный метод установления аукционной цены, когда товар сначала предлагается по самой высокой цене, а затем снижается до тех пор, пока кто-нибудь не захочет его купить. Эти торги обычно проводятся путем нажатия специальной кнопки, которая останавливает снижение цены, отображаемое на специальной шкале. Нажатие такой кнопки означает ваше согласие на покупку. Этот метод широко используется в Нидерландах, поэтому его часто называют голландским аукционом.

Поэтому лот обычно представляет собой целое число, большее или равное 1. Например, акция может быть продана

Однако ценные бумаги могут продаваться и неполными лотами, для чего в Мосбирже даже существует отдельный департамент. Как они создаются? Поскольку количество ценных бумаг в лоте может меняться с течением времени, инвестор может в итоге получить меньше ценных бумаг, чем количество, установленное биржей на сегодняшний день. Например, если лот содержит десять акций, а затем становится сто, инвестор должен либо продать десять акций, либо купить 90 акций с неполным лотом.

Торговля неполными лотами невыгодна: они обычно взимают более высокую комиссию и имеют очень низкую ликвидность. Существуют также предварительно упакованные, не упакованные и изготовленные на заказ лоты, но они чаще встречаются у крупных институциональных инвесторов: Например, вы можете «упаковать» тысячу дорогих ценных бумаг в один лот и купить их за несколько миллионов ₽.

Еще один важный момент: не путайте изменение количества акций в лоте с дроблением или обратным дроблением акций. Хотя и то, и другое служит для корректировки цены ценной бумаги в соответствии с потребностями инвестора или фондового рынка, они различаются: дробление или консолидация изменяют количество акций компании, в то время как лот просто показывает, сколько ценных бумаг «упаковано» в минимальный размер сделки.

Виды лотов

Например, 20 июля 2007 года Сбербанк провел дробление акций по цене, в тысячу (!) раз превышающей стоимость его акций: До дробления акции Сбербанка стоили 107 000 рублей, после дробления — 107 рублей за штуку. Конечно, сами акции стали в 1000 раз больше. Сегодня один лот акций Сбербанка содержит 10 акций:

Выше вы можете видеть скриншот терминала Quik, используемого многими российскими брокерами. Однако количество акций нужной компании в лоте можно посмотреть и на сайте Мосбиржи, просто введя в Яндексе запрос типа «Сбербанк Мосбиржи» и вызвав параметры инструмента:

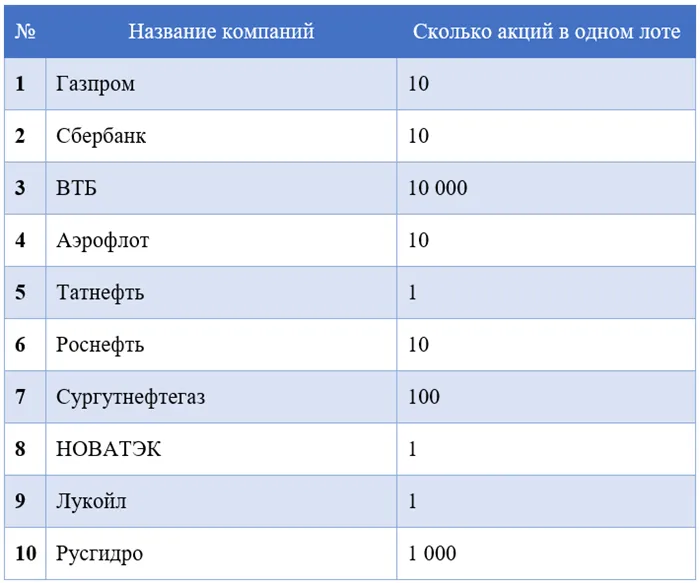

Учитывая, что фондовый рынок в среднем растет, неудивительно, что акции крупнейших компаний страны также со временем увеличиваются в цене. Поэтому можно ожидать, что либо дробление акций, либо уменьшение количества акций на лот сделает их более доступными для розничных инвесторов:

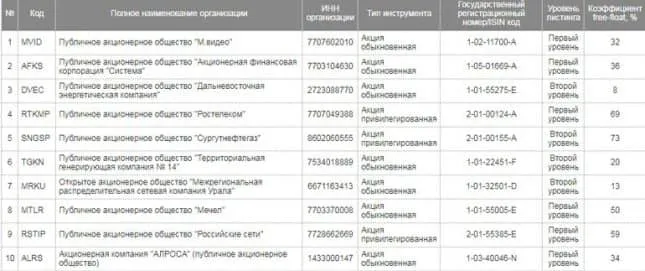

Число акций в одном лоте

Цена и количество акций указанных компаний не изменились, но у инвестора появилась возможность потратить в десять раз меньше денег, чем раньше.

Если взглянуть на запись счета депо акций иностранных эмитентов в Мосбирже, то только три из почти пятидесяти вариантов содержат 10 акций в одном лоте, остальные — 1:1. Ситуация очень похожа на акции США, которые также торгуются в рублях на Московской бирже.

Понятно, что рыночная цена может отклоняться от номинальной стоимости — иногда незначительно, а иногда значительно, особенно в случае с биржевыми облигациями. Исключением с точки зрения размера лота являются «популярные» облигации ОФЗ-Н, распространяемые внебиржевым способом через банки: При стандартном номинале в 1 000 рублей количество облигаций в лоте составляло 30 штук, но в начале 2021 года оно было сокращено до 10 штук.

Однако ситуация меняется, когда речь идет о еврооблигациях в российской корпоративной валюте. Их номинальная стоимость в большинстве случаев составляет 1 000 долларов США, что является минимальной ценой покупки. Это в десятки раз дороже рублевых выпусков, но не так давно размер лота этих ценных бумаг составлял 100 или 200 штук:

При цене в 200 000 долларов они будут недоступны для среднего инвестора. С другой стороны, текущие цены на фондовом рынке демонстрируют разумную ликвидность, по крайней мере, для некоторых облигаций:

Наконец, самыми дорогими являются еврооблигации российского правительства, которые зачастую стоят не менее 200 000 долларов или евро:

Здесь, похоже, государственные еврооблигации не могут последовать за корпоративными облигациями в уменьшении размера лота — номинальная стоимость ценной бумаги должна быть уменьшена, чтобы сделать ее более доступной. Однако RUS-28 и RUS-30 доступны среднему инвестору по разумной цене и торгуются на бирже. Остальные ценные бумаги торгуются внебиржевым способом, поскольку при такой цене трудно ожидать хорошей ликвидности рынка.

На Московской бирже невозможно купить акции целыми лотами. Например, две или три акции «Газпрома» вместо десяти акций, которые составляют лот. Такие сделки возможны частичными лотами.

Число облигаций в одном лоте

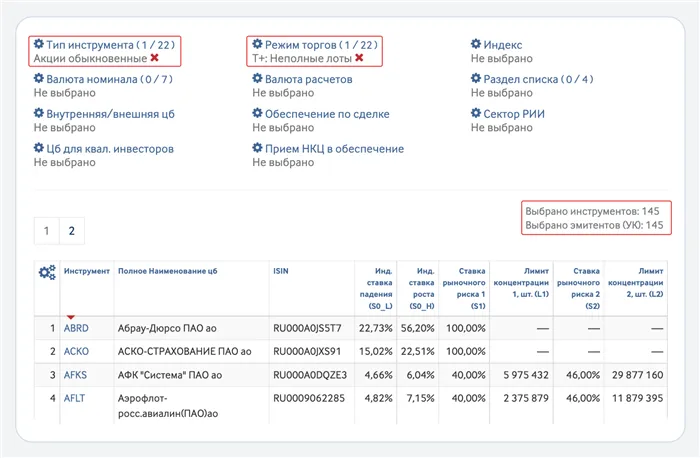

По состоянию на февраль 2022 года 149 обыкновенных акций можно приобрести неполными лотами на Московской бирже.

- почти всех (более 300) корпоративных облигаций компаний;

- почти всех из ∼ 1 500 биржевых облигаций;

- муниципальных и региональных облигаций (от 50 до 1 000 рублей, последних ∼ ¾);

- государственных облигаций ОФЗ в рублях

Неполные лоты обыкновенных акций на Московской бирже. Источник: Московская биржа

Биржа регулярно публикует список ценных бумаг, которыми можно торговать с использованием функции «Т+: неполные лоты». Помимо акций и единиц, валюту можно приобрести в режимах TOD и TOM неполными лотами. По умолчанию лот для валютных операций составляет 1 000 единиц. Если вы торгуете недостающими лотами, вы можете купить, например, 2 или 13 долларов США или 999 евро.

Торговля частичным лотом возможна в личном клиентском кабинете брокерского приложения инвестора. В мобильном приложении «Газпромбанк Инвестиции» можно совершать сделки в долларах США и евро с одной единицы.

Сделки с неполными лотами могут быть исполнены:

При совершении сделок с неполными лотами брокер или биржа могут взимать более высокую плату. Обычно это происходит потому, что на рынке меньше таких заказов. Он также влияет на разницу между ценой покупки и ценой продажи ценной бумаги — спред.

Как купить неполный лот

Расчеты по сделкам с ценными бумагами на бирже производятся полными лотами в обычном режиме торгов. Количество акций в одном лоте зависит от правил фондовой биржи, на которой происходит сделка. При необходимости акции и паи могут быть приобретены неполными партиями. Однако такие сделки менее выгодны для инвестора, поскольку разница между ценой покупки и продажи ценной бумаги больше, а брокерские и биржевые комиссии могут быть выше, чем при сделках с целыми лотами.

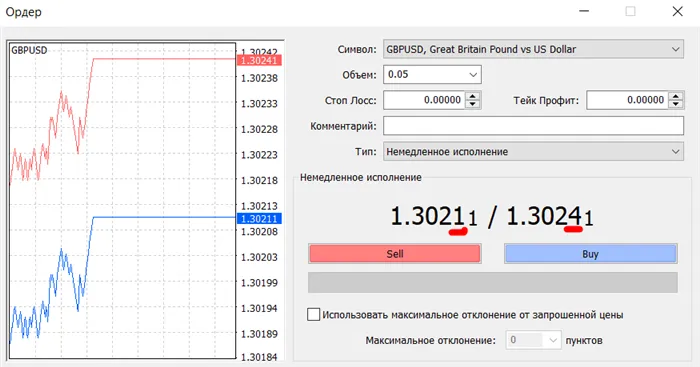

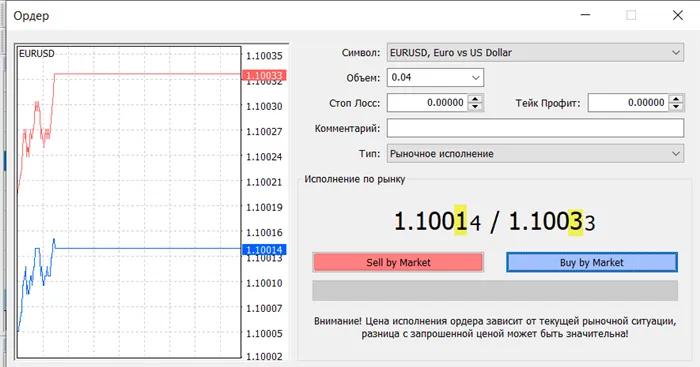

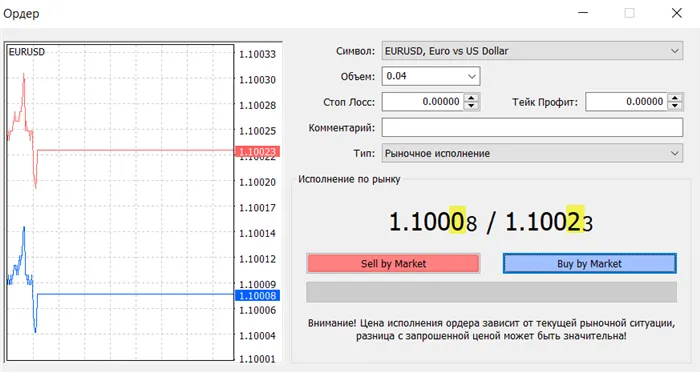

Цены на терминалах Metatrader теперь пятизначные, т.е. с пятью знаками после запятой. Ранее они были четырехзначными. Если цена изменяется на четверть десятичного знака, это означает, что цена изменилась на 1 пункт (например, с 1,3021 до 1,3020 или 1,3022).

Если это пятизначная котировка, последние 10 цифр изменяются на один пункт (1.311 0 0 и 1.311 1 0 — изменения на один пункт для пятизначных котировок). Если курс EURUSD падает с 1,2000 до 1,1900, мы говорим, что курс упал на сто пунктов или на один процент.

Отсюда мы можем рассчитать разницу в марже для торговли с кредитным плечом 1:100 для типичного лота. Если на уровне 1.2000 было $1200, то на уровне 1.1900 достаточно $1190. В реальности это немного больше — стоит учитывать спред и брокерскую комиссию.

Давайте подсчитаем, сколько заработает трейдер, если купит EURUSD лотом по цене 1,200, а курс вырастет до 1,2100. При цене 1.2000 лот стоит $120 000, а при цене 1.2100 лот стоит $121 000. Другими словами, разница в цене составляет $1000 — это прибыль трейдера, если цена пройдет 100 пунктов в его направлении, и определяет его прибыль.

Когда проводят сделки с неполными лотами

Здесь мы вводим еще одно понятие — цена пункта. В обычной паре мы имеем $1000/100=$10. В любой паре, где доллар США является вторым, цена пункта одинакова.

- При изменении размера лота. Биржи не только уменьшают, но и увеличивают размер лотов в 10 или 100 раз. Если при этом у инвестора было 186 акций, то в портфеле окажется 18 полных лотов и один неполный. Оставшиеся шесть акций можно продать в режиме торгов с неполными лотами или докупить четыре штуки, чтобы получилось 19 полных.

- Для уменьшения суммы инвестиций. В феврале 2021 года на покупку одного лота из десяти акций М.Видео инвестор тратил около 8000 рублей. Но в режиме торгов неполными лотами он мог купить всего две акции и инвестировать 1600 рублей, если у него было недостаточно средств.

- Для покупки-продажи валюты. Покупать валюту лотами по 1000 единиц большинству частных инвесторов неудобно. Не всегда и не у всех есть свободные деньги для проведения сделки на такую сумму. Это же относится и к продаже валюты. Например, при поступлении дивидендов в долларах США или евро их можно сразу же продать в специальных режимах и не ждать, когда соберется 1000.

Значение пункта важно в торговле, потому что когда трейдер открывает сделку, он должен знать, чем он рискует и сколько он может выиграть в случае успешного исхода. В большинстве торговых систем стоп-лосс и тейк-профит устанавливаются для фиксации прибыли или убытков. Зная расстояние до текущего курса и стоимость пункта, можно легко рассчитать возможную прибыль или убыток.

Как считают дивиденды

Существуют валютные пары, в которых другая валюта находится на втором месте, а доллар США — нет. Как тогда можно узнать стоимость пункта? Все гораздо сложнее — стоимость пункта по-прежнему будет равна 10, но не в долларах США, а в валюте, которая является номером два в паре (котируемая валюта).

Например, если взять пару USDCAD, то стоимость одного пункта равна десяти канадским долларам. Если вам нужно выразить сумму в долларах США, просто пересчитайте ее в соответствии с текущим обменным курсом.

Что такое пункт цены на форекс

Теперь представим, что мы хотим использовать кредитное плечо 1:1000 на валютной паре EURUSD. Это означает, что, имея на счету всего 120 долларов, мы могли бы открыть сделку с лотом 1,2. Стоимость баллов составляет $10. Получается, что если курс сдвинется на 12 пунктов против нас, то мы потеряем 12 * 10 = 120 долларов, то есть весь депозит (а с учетом спреда

Это важно: цены иногда могут меняться на 10-20 пунктов в течение нескольких секунд! Вы даже не успеете ничего заметить, а ваш депозит уже пропадет.

Но все может стать еще хуже. На рынке с высокой волатильностью возможны отклонения цен. А если трейдер исчерпал весь свой баланс, открыв большой объем со значительным кредитным плечом, на счете может возникнуть маржин-колл — худший кошмар трейдера, поскольку свободная маржа падает.

В прошлом брокеры звонили клиентам и говорили, что им необходимо внести деньги на счет для продолжения торговли. Теперь все происходит автоматически — трейдер видит на терминале красную полосу, и если он не успевает пополнить счет, появляется стоп-аут (принудительное закрытие открытых позиций в Metatrader).

Поступление может привести к отрицательному балансу счета. Почти все брокеры требуют этого, но есть и такие, которые загоняют трейдера в долги. Это означает, что трейдер не только потерял депозит, но и задолжал брокеру. Этот пункт, кстати, указан в клиентском соглашении на сайте брокера — внимательно прочитайте его, прежде чем выбрать эту компанию.

Именно поэтому мы говорим, что кредитное плечо 1:1000 не имеет практического значения. Конечно, если цена движется на те же 12 пунктов в нашу сторону, депозит удваивается. Но это вряд ли можно назвать торговлей — это больше похоже на удачу. На самом деле, невозможно точно предсказать такое тривиальное движение цены.

Как посчитать стоимость пункта по разным валютным парам

Конечно, все трейдеры хотят получать прибыль очень быстро. Поэтому они совершают сделки с большим объемом по отношению к сумме депозита, забывая о риске его потери.

Важно помнить, что независимо от того, насколько хороша ваша торговая система, всегда будут убыточные сделки, и вы никогда не можете знать заранее, какая сделка закончится убытком.

Это особенность торговли — трейдер получает прибыль только тогда, когда общая прибыль превышает общий убыток от его сделок. Однако неизвестно, как будут чередоваться прибыльные и убыточные сделки. Поэтому, если вы выберете слишком большой лот, после серии прибыльных сделок может не остаться ничего, чем можно было бы торговать — без депозита.

Вы всегда должны выбирать такую сумму, чтобы депозит мог легко пережить падение, а прибыльные сделки могли вернуть его в прибыль.

Для этого в трейдинге существует понятие, называемое риск на сделку, который измеряется в процентах. Например, если рассчитанный риск

Это означает, что объем партии не должен превышать 0,1, чтобы риск не превышал 5% от депозита.

Но существует также маржа и, возможно, комиссионные — их также следует принимать во внимание. Если в качестве примера мы возьмем спред в 1 пункт, то формула будет выглядеть следующим образом

X = (1000 * 5 * 0,01) / (49 * 10) дает X = 0,098.

Это означает, что мы не должны открывать более 0,09 лота.

Риск на одну сделку

Все эти расчеты могут быть выполнены с помощью различных роботов и скриптов для терминала Metatrader. Вы просто устанавливаете риск и уровень стоп-лосса, а робот открывает сделку с необходимым объемом.

На этот вопрос нет простого ответа — для каждой торговой системы риск на сделку разный. Более того, его размер является фиксированной величиной: если вы уже выбрали определенное значение риска для своей торговой системы (как его выбрать, мы рассмотрим ниже), оно должно соблюдаться для всех сделок.

Как отрегулировать возможные потери по сделке?

- Т.Объем – объём открываемой сделки,

- Разм.Ст.Лосса – размер стоп-лосса в пунктах, то есть расстояние от уровня открытия сделки до уровня установки стоп-лосса,

- Ст.Пункта – стоимость одного пункта на данной валютной паре при одном стандартном лоте,

- Депозит – размер депозита,

- Риск в процентах – риск на одну сделку.