Если инвестиционная идея рискованной части продукта срабатывает, инвестор получает заранее определенную долю выручки. Если он не работает, инвестор получает обратно часть или весь вложенный капитал благодаря защитной части. Инвестор может даже получить небольшой гарантированный доход: Это зависит от условий структурированного продукта.

Что такое структурные облигации?

Структурированные облигации выпускаются ограниченным числом эмитентов. Как правило, это крупные банки и брокерско-дилерские компании, например, Сбер, ВТБ, МКБ.

Отличие от обычных облигаций заключается в том, что купонный доход по структурированным облигациям не гарантирован. Требование о выкупе возникает только в случае наступления или ненаступления одного или нескольких событий. Эти события обычно связаны с ценовыми показателями базовых активов — акций, индексов, валютных пар.

Пример

Эта облигация предлагает гарантированный доход, но он чисто символический — всего 0,01% в год. Базовая доходность, с другой стороны, зависит от конкретного события, связанного с базовым активом:

- если в дату наблюдения, 08.02.2024, цена на акции Сбербанка окажется больше изначальной (на 17.02.22), то владелец облигации получит 85% от объёма этого роста;

- если нет, то ему достанутся лишь жалкие 0,01%.

То есть суть структурированной облигации вовсе не в том, что банк платит вам проценты за пользование вашими деньгами. Здесь вы, по сути, заключаете пари с банком: Кто может лучше всего предсказать цену акций через два года? Но по какой-то причине только инвестор дает вам деньги на участие.

Чтобы сделать его более привлекательным, банк отказывается от слова «ставка» и заменяет его словами «инвестиционная стратегия банка» или «инвестиционная облигация».

Базовые активы по структурной облигации

Таким активом может быть даже корзина акций различных эмитентов. В этом случае должно произойти несколько событий одновременно, чтобы активы, включенные в корзину, получили повышенный купон. В этом случае «победить» еще сложнее.

Предположим, что вы вообще ничего не заработали. Но можно ли вернуть хотя бы стоимость самой облигации?

Не все здесь легко. Существует три типа структурированных облигаций:

- с полной защитой капитала;

- с частичной защитой, когда эмитент гарантирует возврат какой-то части номинала;

- без защиты, самые рискованные.

Получите ли вы что-нибудь обратно в случае неудачи, зависит в основном от типа.

А некоторые структурированные облигации имеют так называемый «автоматический отзыв»: Эмитент может досрочно погасить облигацию, если цена базового актива превысит определенный уровень. Таким образом, доход инвестора ограничивается.

Стоит ли покупать структурные облигации?

Как видите, риски этого инструмента значительно превосходят преимущества:

- риск потери номинала;

- риск неполучения дохода;

- риск недополучения дохода;

- низкая ликвидность;

- «вшитые» дополнительные комиссии.

Зачем все это нужно инвестору, не совсем понятно. Если вам нужна стабильность, вы можете купить обычные облигации, например, облигации Сбербанка. А для любителей ставок существуют стандартные фьючерсы и опционы с гораздо более простыми и прозрачными условиями.

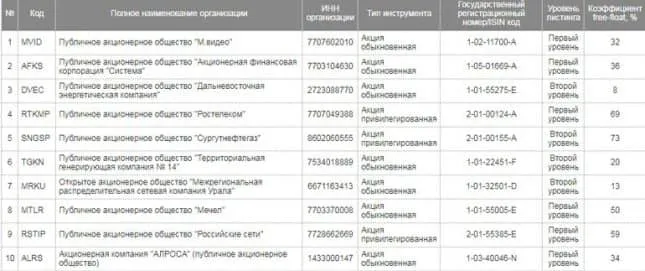

Несмотря на очевидные недостатки структурированных облигаций, объем выпусков впечатляет:

- у Сбера объем структурных облигаций в обращении 295 млрд рублей;

- у ВТБ — 48 млрд рублей;

- МКБ — 9,9 млрд рублей.

Общий объем задолженности

Несмотря на сложность самого продукта, он предлагает участникам рынка множество преимуществ: возможность достичь уникального сочетания риска и доходности, выбрать структуру для любого профиля риска, выбирать между различными базовыми активами, потенциально увеличить ожидаемую доходность портфеля за счет альтернативных инвестиций, а также получать доход даже при отрицательной доходности активов.

В октябре 2018 года вступил в силу Федеральный закон от 18 апреля 2018 года № 75-ФЗ «О внесении изменений в Федеральный закон «О рынке ценных бумаг» в части регулирования структурированных облигаций», позволяющий выпускать структурированные облигации на российском финансовом рынке. С его принятием данный вид ценных бумаг был официально включен в российское законодательство как отдельная форма облигаций.

Согласно формулировке документа, основной отличительной особенностью структурированных облигаций является отсутствие гарантии получения номинальной стоимости. Если облигация не гарантирует только доходность, ее нельзя назвать структурированной облигацией.

Что такое структурные облигации

Закон предусматривает, что эмитентом структурированной облигации может быть кредитное учреждение, брокер, дилер или специализированная финансовая компания. Для создания этого вида ценных бумаг эмитент (не являющийся кредитной организацией) должен иметь обеспечение.

В этом году российское законодательство сделало важный шаг, который приближает возможность приобретения структурированных облигаций неквалифицированными инвесторами. 19 мая 2021 года Государственная Дума приняла в окончательном чтении закон, запрещающий банкам и брокерам предлагать сложные финансовые продукты своим клиентам — неквалифицированным инвесторам — до обязательного пересмотра. Так, начало экзамена для непрофессиональных участников биржи на покупку инструментов гораздо более сложных, чем акции, облигации, ОФЗ и т.д., было перенесено с 1 апреля 2022 года на 1 октября 2021 года.

Хотя сложные структурированные продукты, такие как бессрочные облигации иностранных эмитентов и субординированные облигации иностранных эмитентов, не могут быть приобретены до 1 апреля 2022 года, существуют серьезные исключения. Так, с октября 2021 года, после успешного тестирования, они смогут покупать структурированные облигации, доходность которых зависит от одного из следующих показателей: уровня инфляции, цены фьючерсных контрактов на драгоценные металлы или нефть, цены акций, обращающихся на Российской фондовой бирже, или облигаций, предназначенных для неквалифицированных инвесторов, курса валюты, установленного Центральным банком России, и индексов фондового рынка. Согласно тестам, маржинальная торговля и необеспеченные иностранные ETF открыты для неквалифицированных инвесторов.

- котировки ценных бумаг, изменение цен на товары и курса валют, величины процентных ставок, уровня инфляции, индексов и т.д.;

- исполнение или ненадлежащее исполнение третьими лицами своих обязательств (юридическими лицами, государствами или муниципальными образованиями), за исключением договора поручительства и договора страхования;

- иные обстоятельства, предусмотренные законодательством или Банком России.

Как уже упоминалось выше, структурированная облигация — это специфический инструмент, который содержит как элементы долговых инструментов — облигаций — так и элементы деривативов.

- Обеспечивают полную защиту первоначального капитала: по ним гарантирован возврат капитала, а купонный доход может варьироваться в некоторых пределах.

- Не предоставляют полной защиты первоначально инвестированного капитала: ни погашение, ни купон не обусловлены заранее, однако эмитент может зафиксировать минимально возвращаемую сумму – это значение является ограничительным порогом риска. Есть вероятность получить убыток вместо дохода.

Традиционная облигация, с другой стороны, является долговым инструментом, который требует от инвесторов передачи полной суммы денежных средств заемщику при покупке инструмента, а заемщик должен вернуть полученные денежные средства инвесторам. Она характеризуется тем, что нет ограничений на обращение ценных бумаг, подтверждающих обязательство, на вторичном рынке и что срок погашения обязательства определяется указанием даты погашения (срок погашения обязательства). Она имеет эмиссионные документы, описывающие права держателя обязательства и эмитента обязательства.

Законодательство о структурных облигациях

Статус облигации

Традиционные облигации

Структурированные облигации

Эмитенты

Юридические лица, созданные в Российской Федерации

Сравнение структурных облигаций и классических

Кредитные учреждения, брокеры, трейдеры, специализированные финансовые учреждения

Инвесторы

| Инвесторы всех видов | Утвержденные инвесторы. Для непризнанных инструментов должны быть соблюдены критерии, разработанные Банком России | Платежи и поступления |

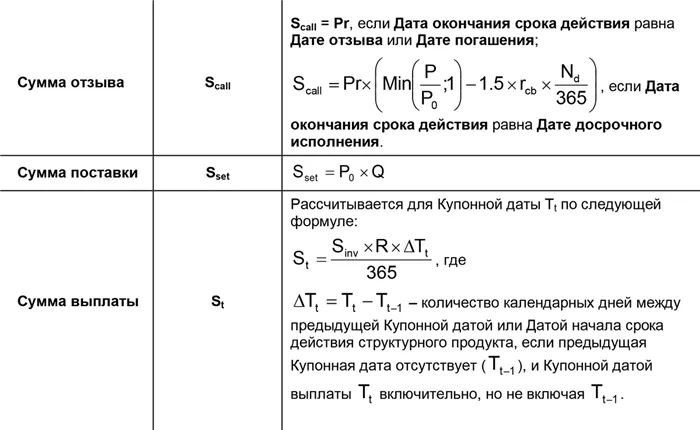

| Предусматривает право держателя на получение основной суммы или другого денежного эквивалента. Он также может предусматривать право держателя на получение предусмотренных в нем процентов или других имущественных прав. Выручка — это проценты и/или скидки. | Он предусматривает право держателя на получение платежей в зависимости от наступления или ненаступления одного или нескольких обстоятельств. В то же время в нем может быть предусмотрено, что выплаты по структурированной ноте не будут производиться, если обстоятельства, указанные в решении о выпуске структурированной ноты, наступят или не наступят. Сумма платежей может быть меньше суммы основного долга. | Досрочное погашение по усмотрению эмитента. |

| Если это предусмотрено решением о выпуске облигаций. | Невозможно, за исключением обстоятельств, не зависящих от эмитента, предусмотренных решением о выпуске структурированных нот. | Регистрация выпуска |

| Банк России, Московская биржа, НРД | Банк России | Ключевую роль в доходности инвестиционной облигации играют дополнительные доходы, которые зависят от ценовых показателей базового финансового инструмента и доли инвестора в росте соответствующего актива. |

| Давайте рассмотрим пример условного погашения годовой структурированной бескупонной облигации: | Дисконт при покупке облигации — это разница между номинальной стоимостью ценной бумаги и ценой ее покупки. В этом случае инвестор платит только 95% от номинальной стоимости облигации за право владения ею. | Существует несколько вариантов развития событий в том, как ежегодное изменение базовой стоимости влияет на доходность инвестиционного инструмента: |

| Например, первоначальные инвестиции в структурированный продукт могут дать инвестору как доход в размере 11 %, так и потерю 5 % вложенных средств. | После того как структурированная облигация выпущена и торгуется на бирже, ее рыночная стоимость отличается от номинальной. Факторы, влияющие на цену долгового инструмента, включают: | Как видно, перечень фундаментальных показателей, составляющих стоимость структурированной облигации, обширен и взаимосвязан. Негативное изменение одного фактора приводит к негативному влиянию на другой и наоборот. |

Структурные облигации: пример сделки и погашения

Структурированная облигация — это ценная бумага, по которой выплата основной суммы долга фиксирована при любых обстоятельствах, а доходность зависит от базового актива.

Облигации со структурированным доходом могут быть отнесены к типу структурированных облигаций, но классифицируются как

- коэффициент участия – 60%;

- защита капитала – 90%;

- дисконт – 5%;

- базовый актив – нефть.

Защита капитала снижает риск инвестора. Максимальный убыток всегда одинаков, и инвестор может сочетать риск и доходность при покупке ценной бумаги. Структурированные доходные облигации являются менее рискованным инструментом, чем структурированные облигации.

Юридически облигация со структурированным доходом структурирована как биржевая облигация или корпоративная облигация. Это означает, что они также доступны для обычных инвесторов после проверки.

- Прирост более чем на 10%. Инвестор получит полный номинал облигации и 6% (прирост актива 10% умножаем на коэффициент участия 0,6) от подорожания сырья. Общая прибыль составит 11% (6% как дополнительный доход и 5% – дисконт облигации).

- Увеличение до 10%. При погашении структурной облигации будет выплачен только номинал. В итоге прибыль – 5%, так как заработаем исключительно на курсовой разнице облигации при первоначальной ее покупке и последующем погашении.

- Снижение рыночной цены базового актива. Эмитент выплатит инвестору 90% вложенных денег (защита капитала) без права дополнительной выплаты, так как прирост базового актива отрицательный. Убыток равен 5%, потому что в облигацию было вложено 95% капитала, а возвращено 90%.

Проверьте проспект эмиссии. Эмитент прямо заявляет, что они не являются структурированными облигациями:

Как формируется рыночная стоимость

Проверьте условия номинального платежа. Если номинальная стоимость зависит от того, что происходит на рынке, то это структурированная облигация; если не зависит и выплачивается фиксированный процент, то это структурированная облигация.

- движение котировок по базовому активу;

- политическую ситуацию в стране и мире;

- уровень ключевой ставки Центрального банка;

- наличие финансовых проблем у компании;

- непредвиденные обстоятельства (например, Covid−19) и т. д.

Все структурированные облигации в России торгуются на Московской фондовой бирже.

Что такое облигации со структурным доходом

Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг» определяет структурированные облигации как «ценные бумаги, предназначенные для специальных инвесторов». Однако есть исключение: неспециализированные инвесторы могут покупать структурированные облигации, если ценные бумаги соответствуют критериям Банка России. Банк России готовит официальный документ с критериями к 2022 году.

Облигации со структурированным доходом свободно обращаются на фондовой бирже и доступны для неквалифицированных инвесторов после прохождения бесплатного теста. Узнайте больше о тесте инвестора в нашей статье «Тест инвестора: что это такое и как его пройти».

Простота использования. Вы выбираете структурированный продукт, заполняете документы и переводите деньги брокеру или компании по управлению активами. Вам не нужно самостоятельно покупать ценные бумаги или опционы, не нужно следить за рынком. Ничего не остается делать, как ждать окончания срока годности продукта и надеяться на прибыль.

Что такое облигации со структурным доходом

Защита капитала. Многие структурированные продукты предлагают защиту вложенных денег. Даже если инвестиционная идея не оправдала себя, инвестор получает свои деньги обратно.

Потенциально высокая доходность. Если структурированный продукт работает в соответствии с планом, он может принести доход, во много раз превышающий доходность депозитов и облигаций. В некоторых случаях доходность может быть неограниченной.

Иногда существуют также структурированные продукты с гарантированно высокой доходностью. Однако это скорее исключение в маркетинговых целях: попытка привлечь новых клиентов.

Доход в различных ситуациях. Вы не можете капитализировать только рост или падение актива. В некоторых структурированных продуктах вы зарабатываете, когда цена базового актива колеблется в определенном диапазоне, т.е. почти не растет и не падает. Если бы инвестор вкладывал средства только в этот базовый актив, он не получал бы никакого дохода.

Сложные обстоятельства. Структурированные продукты могут иметь сложные формулы для расчета доходности и различные нюансы. Может быть обидно смотреть только на потенциальную прибыль и не пытаться разобраться в деталях.

Как не спутать структурные облигации и облигации со структурным доходом

Возврат по низким ценам. Когда инвестиционная идея окупается, инвестор получает не весь доход, а только ту часть, которая предусмотрена условиями структурированного продукта. Например, если цена акции выросла в три раза, а по условиям продукта вы получаете 30% от прироста, то инвестированная сумма увеличивается на 60%, а не на 200%. Кроме того, вы не получите никаких дивидендов: Цена акции обычно определяется без учета дивидендных выплат.

Для многих продуктов она зависит от цены базового актива на определенную дату. Если цена актива резко вырастет за несколько дней до этой даты и упадет к дате наблюдения, вы не получите выгоды от этого резкого роста. С точки зрения продукции, такого роста не произошло вообще. И если бы вы владели активом, а не структурированным продуктом на нем, и следили за ситуацией, вы могли бы получить прибыль.

Вы можете позволить активу резко вырасти в цене и выйти из сферы структурированных продуктов. Если бы вы владели активом, вы бы продали его и получили прибыль, тогда как со структурированным продуктом вы можете потерять весь или часть своего дохода. Все зависит от параметров продукта.

Как купить структурные бумаги и облигации со структурным доходом

Таким образом, доход от структурированного продукта может быть во много раз меньше того, что вы теоретически могли бы получить, просто инвестируя в базовые активы. Это плата за снижение риска, т.е. защита капитала, или регулярный купонный доход по структурированному продукту.

Продавец структурированного продукта, будь то брокер, банк или компания, в любом случае получит прибыль. Это будет в виде комиссионных или прибыли от продукта сверх того, на что инвестор имеет право по условиям и положениям.

Плюсы структурных продуктов

Возможные потери. Это не депозит — доходность обычно не гарантируется, и страхование DIA не предусмотрено. Не все структурированные продукты обеспечивают полную защиту капитала, и они также могут потерпеть неудачу.

Например, если защищенная часть продукта размещена в банке, а у банка отозвана лицензия, инвестор теряет свои деньги. Если часть продукта составляют облигации и происходит дефолт, инвестор теряет деньги или получает бесполезные облигации вместо вложенных денег.

Инфляционный риск. Даже если защита капитала вступает в полную силу и срабатывает, инвестор получает только номинальную сумму первоначальных инвестиций. Однако за время существования структурированного продукта цены выросли — покупательная способность этой суммы снизилась.

Если инвестор вложил 1 000 000 рандов в один год в структурированный продукт, который не работает, то через год он получит 1 000 000 рандов. Кажется, что он получил капитал, но на самом деле инвестор потерял десятки тысяч из-за инфляции.

Риски продавца. В отличие от биржевых фондов, структурированные продукты имеют кредитный риск эмитента. Если компания, выпустившая структурированный продукт, обанкротится, существует высокий риск потери инвестиций.

Минусы и риски

Структурированные продукты могут подойти, если вы хотите сделать краткосрочные инвестиции с более высокой потенциальной доходностью, чем депозиты и облигации, но нуждаетесь в некоторой или полной защите ваших инвестиций.

Помните: потенциальный доход — это то, что вы можете иметь, а не то, что вы обязательно будете иметь. Большинство структурированных продуктов не имеют гарантированной доходности, а если и имеют, то, как правило, низкую.

Если вы решили инвестировать в структурированные продукты, я советую вам следовать этим правилам.

Выберите надежного контрагента. Одним из самых больших рисков структурированных продуктов является банкротство учреждения, которое их выпустило. Поэтому стоит выбирать продукты крупных банков, брокеров и управляющих компаний, которые имеют много

Будьте осторожны. Не полагайтесь только на слова менеджера или советника. Изучите документы: договор, инструкции, регламент, если это внебиржевой продукт, или проспект эмиссии, если структурированный продукт торгуется как ценная бумага. Важно понимать, во что вкладываются деньги, как рассчитывается доходность и когда нет дохода или убытка.

Если что-то неясно, не стоит вкладывать деньги. Это правило распространяется на все инвестиционные инструменты, а не только на структурированные продукты.

Диверсифицируйте свои инвестиции. Не вкладывайте в один структурированный продукт более 10-15% от общего объема инвестиций. Если вы решили инвестировать в различные структурированные продукты, лучше выбирать продукты с разными базовыми активами и от разных инвестиционных компаний.

Не вкладывайте весь свой капитал в структурированные продукты. На мой взгляд, лучше инвестировать большую часть своих денег в традиционные инструменты: Депозиты, облигации, акции определенных компаний, взаимные фонды. Вы можете создать портфель, который соответствует вашим целям, инвестиционному горизонту и толерантности к риску. Это не так уж сложно, особенно если вы пройдете наш бесплатный курс по инвестированию.