Нормальный диапазон составляет от одного до двух. Если он выше, это указывает на то, что у компании чрезмерная задолженность. Значение меньше единицы может указывать на упущенную возможность: Компания не привлекает дополнительное финансирование и поэтому производит меньше, чем могла бы.

Модель DCF – эффективный способ оценки стоимости компаний

Чтобы решить, в какие активы вкладывать деньги, инвесторы в основном используют стандартные инструменты оценки ликвидности акций или внутренней стоимости компании. Однако эти методы не очень эффективны. Они используются для определения стоимости одного актива по сравнению с другим. Другими словами, эти методы не характеризуются объективностью. Самое главное, что эти инструменты не всегда выявляют переоцененные или недооцененные компании.

Для определения общей или точной (абсолютной) стоимости актива используются методы финансового моделирования. Одним из таких инструментов является модель дисконтированных денежных потоков (DCF).

Что такое модель DCF: определение и особенности понятия

Инвесторы и кредиторы часто оценивают компанию на основе свободного денежного потока (FCF). Последний используется для расчета финансовой рентабельности инвестиций. С помощью этого параметра можно определить два важных фактора, определяющих эффективность деятельности компании. Свободный денежный поток используется, в частности, для анализа следующих случаев:

- объем средств, которые компания может выделить в качестве дивидендных выплат держателям акций;

- способность компании своевременно погашать долговые обязательства;

- наличие возможности у компаний выкупать ранее выпущенные акции.

Как показывает практика, чистая прибыль компании может быть положительной даже при отрицательном денежном потоке. Такое развитие событий свидетельствует о неэффективности налоговой политики. То есть эта комбинация показывает, что компания не зарабатывает деньги. Поэтому, ориентируясь на уровень денежного потока, инвесторы и кредиторы получают больше информации о результатах деятельности конкретной компании.

Модель DFC основана на FCF. Этот метод особенно эффективен при анализе конкретной компании. Он также используется при оценке определенных проектов или активов. Показатель DFC можно использовать для определения того, способна ли компания генерировать денежный поток.

Для проведения данного анализа параметр FCF рассчитывается с учетом дисконта. Это означает, что при определении суммы будущих денежных потоков данный показатель корректируется с учетом тех значений, которые компания представляет в настоящее время. Для этого используется определенная процентная ставка, которая определяется на основе текущей доходности компании или отдельной ценной бумаги.

В этой модели оценка производится на основе стоимости:

- «Северстали» (расчет проводится с использованием всего собственного капитала и заемных средств);

- капитала компании без учета заимствованных средств.

Вторая мера (называемая FCFF) в основном используется в данной модели.

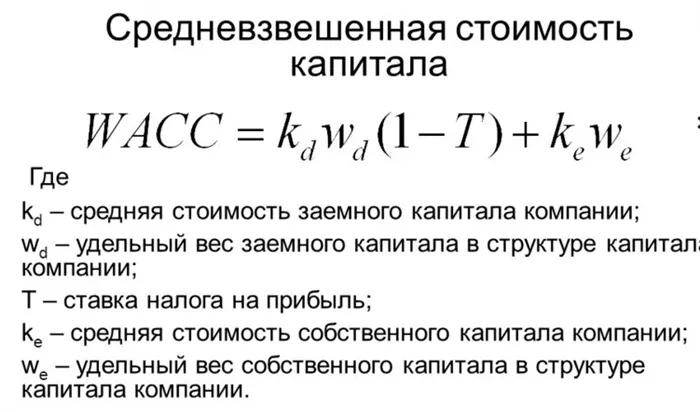

Поскольку уровень дисконта варьируется (и этот параметр часто меняется со временем), средневзвешенная стоимость капитала (WACC) может быть использована в качестве меры DFC. Этот параметр включает в себя:

- общая стоимость задолженности компании перед всеми кредиторами;

- размер акционерного капитала.

Алгоритм расчета справедливой стоимости акции

Для расчета этого параметра рекомендуется использовать DFC, рассчитанный за два периода. Такая модель учитывает следующие моменты:

- размер промежуточного финансового потока в выбранном временном отрезке;

- объем денежных средств после наступления периода, когда компания начинает демонстрировать стабильный рост.

Во втором случае используется так называемый метод расчета терминальной стоимости (TV).

Для того чтобы определить объективную стоимость компании на основе модели DCF, сначала необходимо определить текущую стоимость выбранной компании и процентную ставку для расчета дисконтированного денежного потока. Затем делается прогноз изменения FCF. Затем следует расчет развития ставки дисконтирования, терминальной стоимости и справедливой стоимости компании (включая индивидуальную долю).

Для анализа необходимы следующие показатели:

- отчет о прибылях и убытках;

- баланс;

- отчет о движении денег.

Для понимания модели DCF можно использовать пример компании «Северсталь», которая публикует свои финансовые данные в соответствии с МСФО и сообщает о прибылях и убытках в долларах.

Что такое справедливая стоимость акций компании

Цель этого подхода заключается в использовании фундаментального анализа для поиска недооцененных ценных бумаг путем изучения экономических, финансовых и операционных показателей компании.

При таком подходе справедливая стоимость акций рассматривается как сумма фактической стоимости чистых активов компании и способности компании генерировать прибыль. При таком подходе инвесторы сравнивают текущую рыночную цену акции с ценой, рассчитанной на основе фундаментального анализа. Если фактическая стоимость ниже текущей рыночной цены, то акция переоценена и ее не следует покупать. Если, с другой стороны, справедливая стоимость выше рыночной цены, то акция недооценена и ее можно купить.

Цена акции определяется спросом и предложением. Основное различие между целевой ценой и рыночной ценой акции заключается в том, что последняя подвержена значительным колебаниям под влиянием ежедневных новостей, политической повестки дня и многих других факторов. Фактическая стоимость актива, рассчитанная на основе фундаментального анализа, зависит от перспектив компании, ее потенциальных прибылей и убытков.

Существует, по сути, три способа определения справедливой стоимости акции:

- оценка компаний путем сравнения финансовых мультипликаторов;

- метод дисконтирования денежных потоков;

- дивидендный метод.

Сравнение финансовых мультипликаторов компании

Мультипликаторы — это финансовые коэффициенты, рассчитываемые на основе данных бухгалтерского учета. Они используются для сравнения компаний разного размера.

Мультипликаторы прибыли позволяют соотнести прибыль компании с другими финансовыми коэффициентами. В эту группу входят такие коэффициенты, как коэффициент P/E, P/S, P/B, EV/EBITDA, EPS и другие. Данные для их расчета имеются в балансе и отчете о прибылях и убытках.

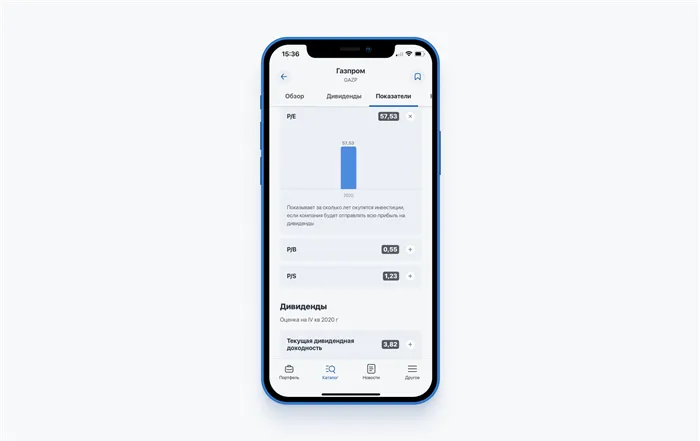

Одним из наиболее распространенных мультипликаторов является коэффициент цена-прибыль (P/E ratio) — отношение цены акции к годовой прибыли. Он показывает, сколько лет требуется компании, чтобы окупить себя, получая при этом аналогичную прибыль. Чем меньше соотношение, тем лучше.

Коэффициент P/E ПАО «Газпром». Приложение «Газпромбанк Инвестиции» предоставляет все ключевые показатели, позволяющие инвесторам рассчитать рыночную стоимость акций. Источник данных.

Важно помнить, что коэффициент P/E не учитывает рост компании и инвестиции в рост. Поэтому он полезен для сравнения компаний одной отрасли на одном и том же этапе их жизненного цикла.

В каждой отрасли существует свой средний диапазон коэффициентов P/E, который считается нормальным для данной группы компаний. Таким образом,

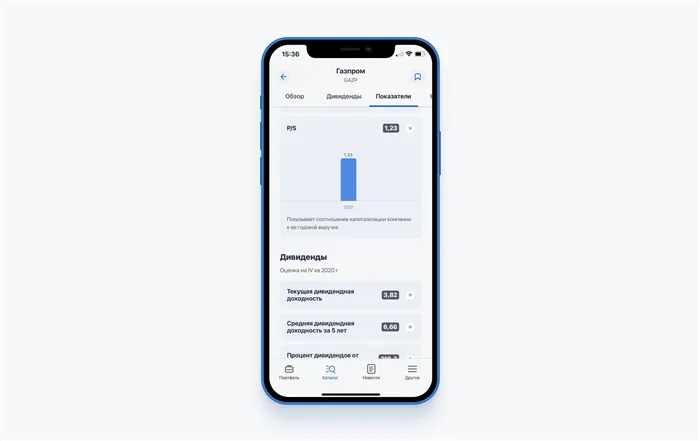

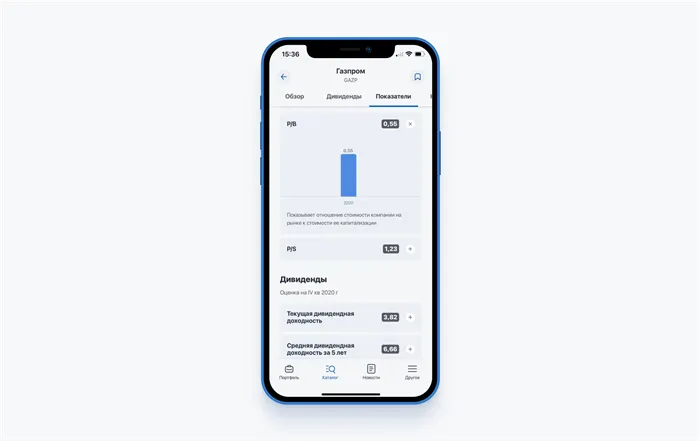

Другой мультипликатор прибыли — коэффициент P/B (price-to-book) — иногда называют балансовым мультипликатором, поскольку он показывает соотношение между рыночной ценой акции и ее балансовой стоимостью (или стоимостью активов на акцию), т.е. сколько активов компании приходится на одну акцию. Этот коэффициент помогает в оценке компаний финансового сектора и сектора недвижимости и дает представление о переплате за акцию в случае внезапного банкротства компании.

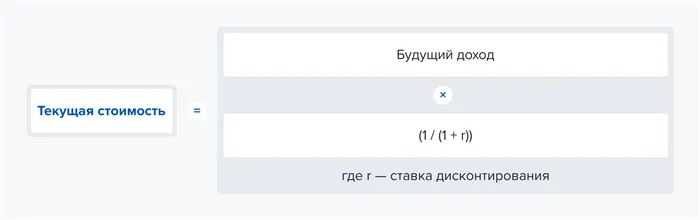

Метод дисконтированных денежных потоков (DCF) обычно считается универсальным методом оценки стоимости компании. Он позволяет определить текущую стоимость будущих прибылей компании.

В основе принципа приведенной стоимости лежит оценка того, что сегодняшний доллар или рубль стоит больше, чем завтрашний. То есть стоимость денег уменьшается с течением времени.

Причина этого — инфляция: при прочих равных условиях на 100 рублей сегодня можно купить больше товаров, чем на те же деньги через год, не говоря уже о десяти годах. В конце концов, 100 рублей можно положить на депозит под 10% сегодня и получить 110 рублей через год.

Модели дисконтированных денежных потоков: как рассчитать доходность бизнеса

Поэтому отложенный доход может быть рассчитан следующим образом:

С помощью этой формулы вы можете рассчитать, в какой бизнес выгоднее всего вложить 50 тысяч рублей. Предположим, что первый из них принесет 40 тысяч рублей в ближайшие три года, второй — 30 тысяч рублей в первый год, 40 тысяч во второй год и 50 тысяч в третий год. При ставке дисконтирования 10% они составляют:

Соответственно, инвестору лучше вложить средства в первый план, так как при прочих равных условиях он дает более высокую доходность. Если бы он инвестировал не 50, а 100 тысяч рублей, то оба варианта были бы для него убыточными.

В большинстве случаев, когда справедливая стоимость используется сейчас, ранее использовалась справедливая (рыночная) стоимость. Так было, например, при оценке акций, полученных бесплатно.

Понятия рыночной и справедливой стоимости схожи, но есть и различия.

- для первого предприятия: 40 / (1 + 0,1) + 40 / (1 + 0,1)2 + 40 / (1 + 0,1)3 = 40 / 1,1 + 40 / 1,21 + 40 / 1,331 = 99 474 079 рублей;

- для второго предприятия: 30 / (1 + 0,1) + 40 / (1 + 0,1)2 + 50 / (1 + 0,1)3 = 30 / 1,1 + 40 / 1,21 + 50 / 1,331 = 97 896 318 рублей.

Рыночная стоимость (статья 3 Федерального закона от 29.07.1998 № 135-ФЗ) — это наиболее вероятная цена, по которой объект может быть продан на открытом рынке в условиях конкуренции, если:

Справедливая стоимость: что это и чем отличается от рыночной

Справедливая стоимость (параграф 9 МСФО 13) — это цена, которая была бы получена или уплачена в результате сделки между участниками рынка на дату оценки.

Факторы, учитываемые при определении справедливой стоимости, включают:

Основное различие заключается в том, что справедливая стоимость — это стоимость товара на абстрактном рынке, в то время как справедливая стоимость — это стоимость для конкретного человека. Если рынок аналогичных товаров хорошо развит, стоимость не будет существенно отличаться. Если объект является уникальным, например, с точки зрения местоположения, справедливая стоимость может значительно отличаться от рыночной.

- стороны не обязаны отчуждать или принимать объект сделки (исполнение по сделке);

- стороны хорошо осведомлены о предмете сделки и действуют в своих интересах;

- объект представлен на открытом рынке посредством публичной оферты, типичной для аналогичных объектов оценки;

- цена сделки — разумное вознаграждение за объект;

- никто не принуждал стороны сделки к её совершению;

- платёж за объект выражен в денежной форме.

Справедливая стоимость — это вопрос профессионального суждения аудитора. Организация может определить ее самостоятельно, не привлекая оценщика, как в случае со справедливой стоимостью (письмо Банка России от 07.11.2018 № 41-1-8/953).

При этом такая оценка должна быть подтверждена и документирована соответствующими первичными документами, как и любой другой факт хозяйственной жизни (ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ).

- характеристики объекта и возможные ограничения на продажу и использование (п. 11 IFRS 13);

- текущие рыночные условия на основном для актива рынке, а при его отсутствии — на наиболее выгодном рынке (п. 15, 16 IFRS 13);

- действия участников рынка в своих лучших экономических интересах.

МСФО 13 различает три подхода к определению справедливой стоимости актива. Организация может применять один или несколько из этих подходов (МСФО 13.62).

Это самый простой и популярный подход. В большинстве случаев, когда есть возможность определить справедливую стоимость с помощью рыночного подхода, другие подходы не используются или не рассматриваются.

Актив стоит столько же, сколько аналогичные или сопоставимые активы на рынке, с учетом корректировок.

Как определить справедливую стоимость

При оценке используются цены и другая информация, основанная на рыночных сделках с теми же или подобными активами, обязательствами или группой активов и обязательств, например, компанией.

Рыночный подход

На практике этот подход является наиболее сложным и трудоемким. Она включает в себя сложные финансовые модели с большим количеством исходных данных и утомительными расчетами.

Актив стоит столько денег сегодня, сколько он может принести за время своей жизни в будущем.

Этот подход использует методы оценки, которые преобразуют будущие суммы, такие как денежные потоки или доходы и расходы, в единую текущую стоимость (дисконтированную). Справедливая стоимость оценивается на основе стоимости, которая вытекает из текущих рыночных ожиданий в отношении конкретных будущих сумм.

Доходный подход

Этот подход проще, чем подход на основе доходов, но получить качественные исходные данные может быть очень сложно или невозможно. Поэтому он также используется реже, чем рыночный подход.

Актив стоит столько, сколько стоило бы купить или построить другой такой же актив.

Затратный подход использует метод оценки, отражающий сумму, которая сейчас потребуется для замещения эксплуатационной мощности актива (часто называемую текущей стоимостью замещения).

Затратный подход

Стандарт устанавливает иерархию справедливой стоимости, основанную на группировке параметров, включенных в методы оценки справедливой стоимости. Исходные данные, используемые для оценки справедливой стоимости, имеют приоритет над методом оценки.

МСФО 13 различает три уровня исходных данных. Входы первого уровня имеют наивысший приоритет, а входы третьего уровня — наименьший. Возьмите входы с наивысшим приоритетом.

Справедливая стоимость — это стоимость, скорректированная с учетом текущих денежных потоков, которую компания может генерировать для своих акционеров в течение неопределенного периода владения.

Иерархия исходных данных для определения справедливой стоимости

Это определение основано на обесценивании денег вследствие инфляции. Проще говоря, 1000 рублей сегодня могут стоить 850 рублей через год. Используя прогноз инфляции, инвестор может попытаться выяснить, будет ли компания зарабатывать больше, чем деньги потеряют в цене.

В целом, трудно определить справедливую цену акций. Это цена, которая возникает в результате торговли на фондовом рынке. Однако рынок может быть очень эмоциональным, поэтому регулярно возникают сильные предубеждения в сторону завышения или занижения оценки.

Что такое справедливую цена акции простыми словами

Справедливая цена акций помогает инвесторам принять решение о покупке.

Рациональный инвестор не будет покупать переоцененные акции. Он или она всегда будет покупать f

Существует не так много важных множителей, которые легко оценить. Мы выделим следующее:

Существует несколько вариантов использования мультипликаторов для оценки справедливой стоимости акции.

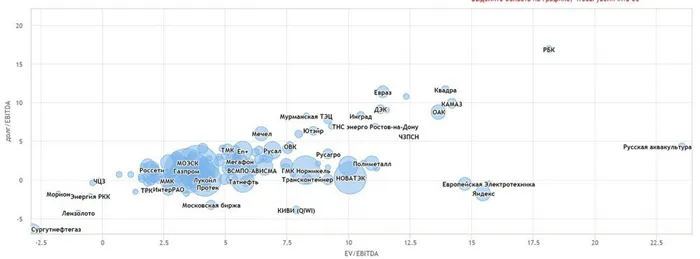

Практика показывает, что лучше всего работают два кратных числа: EV/EBITDA и DEBT/EBITDA. Чем ближе компания находится к началу координат, тем она более благоприятна.

Например, если EV/EBITDA компании составляет 3, а средний показатель по отрасли — 5, то компания недооценена на 65%. Это было бы справедливым значением для данного сектора. Однако это не означает, что произойдет переоценка. Есть компании, которые не являются эффективными или перспективными. В этом случае низкие мультипликаторы ничего не значат.

Чтобы компания выросла в цене, она должна показать хороший рост доходов, чтобы догнать средний показатель по сектору.

На основе мультипликаторов

У каждой компании есть история многочисленных продаж. В качестве альтернативы можно сравнить средние показатели этой компании, поскольку если рынок оценивает компанию плюс/минус одинаково часто в течение длительного периода времени.

Например, если EV/EBITDA в среднем составляет 5, а сейчас — 4, то компания вполне может вырасти на 25%. Это было бы разумным значением, основанным на средних показателях.

На нашем рынке этот принцип особенно успешно работает уже 10 лет. Если мультипликаторы выше среднего, это повод для продажи.

Дисконтирование — это перевод будущих платежей в соответствующую сумму в настоящем.

- P/E (говорят «пэ на е»). Стоимость компании, делённая на чистую годовую прибыль. Этот показатель традиционно вызывает больше всего внимания за счёт своей простоты. Чем он ниже, тем лучше. В разных секторах могут быть совершенно разные нормальные значения «P/E». Например, для IT-сектора нормальные показатели 20-40. Для сырьевых компаний 5-10, для телекомов 10-15.

- P/B. Стоимость компании к балансовой стоимости. Чаще всего используют при сравнение банков, реже сырьевых компаний. Значение меньше 1 говорит, что компания стоит дешевле её собственного капитала.

- Коэффициент ROE (в %). Равен прибыли разделённый на собственный капитал. Отражает эффективность использования собственного капитала.

- P/S. Стоимость компании к годовой выручке или объёму продаж. Этот показатель сложнее приукрасить, поскольку деление идёт на объём продаж, по которому можно сразу понять как идут дела у бизнеса.

- EBITDA. Объём прибыли до вычета расходов по выплате процентов, налогов, износа и начисленной амортизации.

- EV/EBITDA. Определяет насколько компания дорого стоит относительно EBITDA. Чем меньше, тем дешевле бизнес.

- Долг/EBITDA. Показывает большие ли долги у компании относительно EBITDA. Чем меньше, тем лучше.

Инфляция приводит к потере покупательной способности денег. Это означает, что сегодняшние деньги больше, чем завтрашние. Инвесторы должны учитывать этот факт, если они хотят заработать деньги. В противном случае может оказаться, что инфляция составляет 3%, а доходность — 2%. В этом случае инвестор потерял 1% своей покупательной способности.

1.1. Сравнение со среднем

Ставка дисконтирования — это ставка, используемая для определения стоимости будущих денег. Его также называют «нормой прибыли».

Подход, используемый для определения справедливой стоимости акции, называется дисконтированным денежным потоком (DCF).

Обычным инвесторам трудно оценить стоимость акции на основе дисконтирования. Этот прогноз будет основан на предположении о будущей инфляции и оценке будущих доходов компании. Инвестор пытается спрогнозировать два неизвестных одновременно, что чревато ошибками.

1.2. Сравнением с историческими данными

Пример: средний уровень инфляции составляет 7% в год, E/P — 15%. В этом случае можно сказать, что инвестор заработает больше, чем обесценятся деньги. Сколько может стоить компания в этом случае? Примерно в два раза больше. Если стоимость растет, доходность акций снижается примерно до 7 %. Это означает, что компания оценена справедливо.

При таком подходе необходимо помнить, что