Это доход от владения облигациями. Купонные выплаты заранее известны контрагентам. В большинстве случаев издатель (выпустивший облигацию) выплачивает купон один раз в год. В дату выплаты купона титульный владелец получает доход от купона.

Всё про покупку облигаций: плюсы и минусы инвестиций, как купить + ТОП 10 самых надежных и доходных

Кто является крупнейшими и наиболее успешными инвесторами в мире? Пенсионные фонды. За последние десятилетия на Западе обанкротились десятки банков, страховых компаний, хедж-фондов и пенсионных фондов. Знаете ли вы, почему; покупайте облигации и делайте деньги! Эти финансовые гиганты держат половину своих активов в облигациях.

Сегодня я вкратце опишу этот замечательный инструмент, чтобы даже не посвященные могли его понять.

Что такое облигация

Это долговое обязательство, выпущенное издателем (заемщиком) для накачки кредитного фонда. Издатель обещает выплатить инвестору (кредитору) номинальную стоимость облигации плюс проценты по ней.

В зависимости от издателя различают государственные, муниципальные и корпоративные облигации.

В зависимости от формы оплаты существуют облигации, дисконты по облигациям и амортизируемые облигации.

Как работают облигации

Процентные облигации, также известные как комомериды, выпускаются по номинальной стоимости. Проценты, известные как такомориум, выплачиваются периодически. Процентные ставки бывают фиксированными или плавающими. Плавающие могут быть привязаны к межбанковским ставкам (Libor, Euribor, Mosprime).

Скидки на облигации — это, как правило, облигации с нулевым купоном. Они предлагаются по цене ниже их номинальной стоимости и включают в себя интерес к использованию ресурса по сниженной стоимости. По мере приближения даты окончания срока действия облигации дисконт уменьшается, и цена облигации приближается к ее номинальной стоимости.

Поврежденные облигации могут быть использованы. Они предусматривают регулярное погашение части капитала и доход от оставшегося купона.

Зачем они нужны

Этот инструмент заемного финансирования является альтернативой банковским кредитам. Облигации обращаются на фондовой бирже. Это устраняет норму прибыли для банков и позволяет им предоставлять более дешевые кредиты напрямую, чем инвесторам.

Для инвесторов рынок облигаций является альтернативой другому банковскому продукту — депозиту, что также означает более высокие показатели. Облигации имеют гораздо меньший риск оценки, чем акции и другие базовые активы и деривативы.

Как зарабатывать на облигациях

С облигациями вы можете получать доход как от купонного дохода, так и от рыночного (продажи), основанного на изменениях рыночных цен.

Основными факторами, влияющими на цену облигаций, являются

- Величина купонного дохода.

- Длительность периода до погашения.

- Уровень рыночных процентных ставок. В России он зависит от ключевой ставки ЦБ. При ее снижении ранее выпущенные облигации растут в цене, а новые выпускаются по более низким ставкам, и наоборот.

- Конъюнктура и ситуация на финансовом рынке. Например, при кризисных ситуациях в других сегментах инвесторы предпочитают покупку бондов.

- Финансовое состояние эмитента и его способность выполнить обязательства.

Облигации имеют показатели в конце. Это внутренний коэффициент эффективности (IRR). Проще говоря, это то, сколько инвестор выигрывает от рынка (в процентах в год). Индекс учитывает как результаты деятельности, так и изменение цены ваучера.

Чем ниже рыночная стоимость облигации, тем выше показатели по истечении срока действия, и наоборот.

Сколько можно заработать

Производительность зависит от качества издателя и срока действия. Государственные облигации считаются самыми надежными. Например, выпуск облигаций федерального займа для домашних хозяйств, размещенный Казначейством 2 сентября со сроком обращения до трех лет, имеет годовую ваучерную доходность от 6,5% до 7,35%. .

Покупка наиболее доходных муниципальных ценных бумаг в 2020-2021 годах предлагает 8,5-9% в год, а некоторые платят до 10% в год.

Трех-пятилетние облигации «голубых фишек» предлагают 7,7-9,25% в год. Второсортные облигации могут приносить 9-11% в год. Наилучшая доходность — у облигаций третьего класса, от 15% годовых и выше.

Выгодно ли покупать

Облигации — это надежный, консервативный пассивный инвестиционный инструмент с определенными и заданными показателями. Основная цель при их покупке — дифференцированные и стабильные сбережения.

Поэтому пенсионные фонды размещают свои основные активы в облигации. Они широко используются для того, чтобы отличать их от других институциональных инвесторов, таких как банки, управляющие компании, взаимные фонды и соответствующие западные фонды — хедж-фонды и страховые компании. И, конечно, частные инвесторы предпочитают такие рынки.

Можно ли покупать на ИИС

Вы можете. Покупайте российские издательства на Московской бирже, фондовых рынках Москвы и Санкт-Петербурга.

Где посмотреть список доступных для покупки

Во-первых, на торговых терминалах брокеров. В России есть два сайта по старым облигациям — Rusbonds и cbonds. Там я узнал много нового о рынке облигаций и его эффективности.

Менее популярные ресурсы включают Smart Lab, Finanz и TradingView.

Сколько стоит 1 еврооблигация

Еврооблигации — это международный вид облигаций, выпускаемых издателями разных стран и доступных инвесторам в разных странах. Многие крупные местные компании предлагают их. Однако рынок не является дешевым. Минимальная цена еврооблигации на Московской бирже составляет 1 000 долларов США.

По данным Frank RG FRG100, средняя процентная ставка 54 крупнейших депозитных банков для 100 000 однолетних вкладов в 2021 году составит 6,79%. По данным Центрального банка, в 10 крупнейших банках средняя максимальная ставка за вторую декаду декабря составила 7,40%.

Облигации банков

‘На российском рынке не часто случается, что фондовый рынок может превысить показатели депозитов, — говорит Ярослав Подсваткин, руководитель отдела торговли компании «Атон». Сейчас, по его словам, доходность рублевых облигаций на 1 — 2,5 процентных пункта выше, чем доходность банков. Подсваткина можно неоднократно снимать, сравнивая его с пополняемыми вкладами, сравнивая его с пополняемыми вкладами.

Недостатком облигаций по сравнению с депозитами является то, что доходы от них облагаются налогом государства. Инвесторы должны заплатить 13% от купона и разницу между ценой покупки и ценой продажи. Тем не менее, Подсваткин гарантирует, что показатели лучше, чем у депозитов.

Например, краткосрочные облигации Binbank дают инвесторам доходность в 11,74%, по его оценкам. Показатель эквивалентного депозита составляет 9,2% (см. таблицу).

По мнению Подсеваткина, выгоднее покупать более длинные облигации, так как в будущем процентные ставки, скорее всего, будут снижаться. При таком подходе отмена подоходного налога на ваучеры может стать неожиданностью. Казначейство уже представило правительству аналогичный законопроект. ‘В случае одобрения, разница между текущими процентными ставками и ставками по облигациям сроком от одного до трех лет составит от 2:00 до 33:07.

Однако следует помнить, что, в отличие от депозитов, инвестиции в корпоративные облигации не защищены государством. Если центральный банк отзовет у банка лицензию, то организация по страхованию вкладов вернет до 1,4 млн рублей. Однако стоит тщательно выбирать издателя, поскольку держатель облигаций становится третьим кредитором с неопределенной надеждой получить свои деньги обратно.

Гособлигации

Федеральные и региональные облигации более безопасны, чем ценные бумаги коммерческих банков или предприятий. Фактически, инвесторы ссужают деньги правительству. Офз в настоящее время является самым безопасным средством массовой информации в стране, — говорит Подсеваткин. — И его производительность выше, чем у депозитов».

Инвесторы в ОФЗ и облигации с заниженной доходностью не должны платить налог на купонный доход, за исключением разницы между рыночной ценой и ценой продажи.

Константин Артемов, портфельный управляющий «Райффайзен Капитал», рекомендует инвестировать в ОФЗ на срок от трех до пяти лет. «Процентные ставки по таким условиям выше, чем по банковским депозитам, несмотря на риск реинвестирования купонов (когда процентные ставки падают, они возвращаются по все более низким ставкам)», — говорит он. Государственные облигации, срок действия которых истекает в 2019 — 2021 годах, заработают 8,8%.

‘Инвесторы получат дополнительные показатели по сравнению с ОФЗ, если будут рассматривать ценные бумаги с фразой subderal. В то же время кредитный риск выше», — говорит Артемов. По его словам, «обеспечение почти обесценилось (погашение номинальной стоимости в рассрочку). В этом случае риск реинвестирования в субфедеральные и муниципальные титулы выше, так как инвестор получает классную комнату каждый квартал. Инвесторы рассматривают такие названия, как Якутия-08 (конец 18.05.2021) — 9,63%, Башкортостан-8 (18.09.2020) — 9,56%, Красноярск-10 (10.09.2019) — 9,78%.

Евгений Жорнист, управляющий УК «Альфа-Капитал», советует титулы сроком около 4. 5 лет. Московская область — 35010 (10,0%), Красноярск — 12 (9,9%), Свердловская область — 3 (9, 9%). Все три варианта были размещены в течение последнего месяца, поэтому они очень подвижны, что является большой редкостью для заемщиков, находящихся в армии», — добавляет Джорнисто.

Надежный портфель

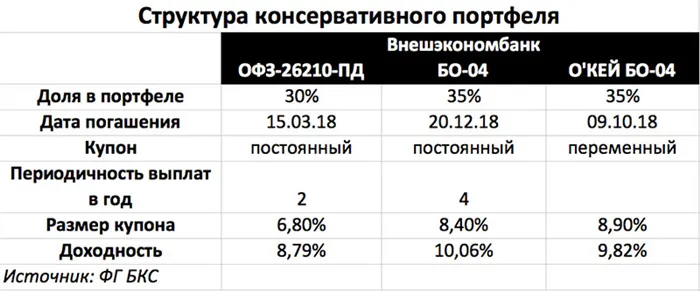

Оптимальное соотношение риска и доходности может быть достигнуто при одновременном инвестировании во многие наименования. Сергей Скоробогатов, финансовый советник ФГ БКС, предлагает сочетать в портфеле три наименования.

Средняя доходность такого портфеля составляет 9,6%. Если вы покупаете ценные бумаги на три года через индивидуальные инвестиционные счета (см. главу «Как купить облигации»), вы имеете право на налоговую скидку в размере 13%.

Ниже приведен список корпоративных облигаций, по которым специалисты «Кит Финанс Брокер» (строки 1-4) и «Сбербанк Управление Активами» (строки 5-7) являются квалифицированными инвесторами.

Тем, кто хочет инвестировать крупные суммы долларов, генеральный директор УК «Сбербанк Управление Активами» Евгений Коровин предлагает рассмотреть, например, облигации «Вымпелкома» (доходность 4,8%, купон погашается два раза в год — 7, 7%). Petroleos Mexicanos (5%, 6,4%) или бразильская компания Vale Overseaseas (4,6%, 5,9%). По словам Евгения Коровина, все перечисленные титулы истекают в 2021 году. Аналогичные названия с похожими параметрами могут быть интересны как объекты инвестиций.

Это процентные выплаты, осуществляемые эмитентом всем держателям облигаций. Выплаты производятся периодически, и в большинстве случаев график заранее определен и известен. Чтобы получить деньги, облигация должна находиться на руках в день выплаты купона. Эмитент определяет размер купона. Он может оставаться неизменным или быть связан с инфляцией и межбанковскими процентными ставками.

На что смотреть при покупке? 5 параметров

Сроки

У облигаций есть две важные даты: дата выпуска облигаций и дата погашения. Дата выпуска — это дата, на которую компания выпускает облигацию и заимствует деньги. Дата погашения облигации — это дата, когда компания погашает долг перед инвесторами. Облигация также имеет дату оферты, то есть дату, в которую компания может досрочно вернуть деньги инвесторам.

Номинал

Номинальная стоимость — это сумма займа по конкретной ценной бумаге. Российские компании обычно выпускают облигации номиналом ₽1 000, в то время как облигации, номинированные в иностранной валюте, обычно составляют 1 000 долларов США и 1 000 евро. В день погашения облигации компания выплачивает держателю ценной бумаги именно ее номинальную стоимость.

Купон

Купон — это процент от номинальной стоимости, который компания выплачивает за использование денег инвестора. Дата выплаты купона известна сразу.

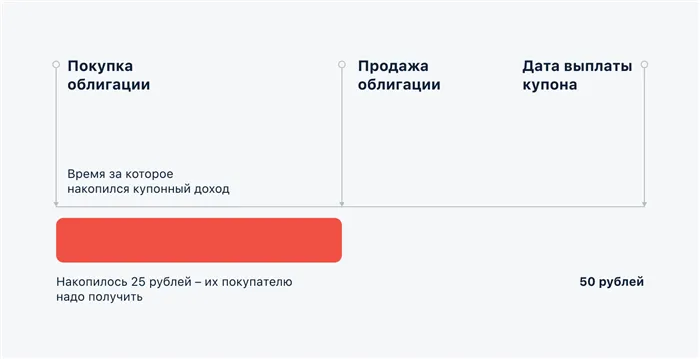

Накопленный купонный доход

НКД — это часть очередного купонного платежа, накопленного с момента последней выплаты по облигации.

Например, инвестор держит облигацию со сроком погашения через три месяца и выплачивает купон. Если облигация хранится до даты выплаты, инвестор получит полный купонный платеж. И если инвестор захочет продать облигацию между выплатами, он не получит следующий купон. Кроме того, облигация находилась в его собственности довольно долгое время, и он имеет право на часть следующего купона! Покупатель облигации выплачивает неоплаченную часть купона (НПК).

Цена облигации

Цена облигации выражается в процентах, а не в рублях. Расчет очень прост: 1000 рублей равны 100%. Если цена облигации составляет 99,7%, вы заплатите 997 рублей.

Как заработать на облигации?

Самый простой, но наименее выгодный способ — зарабатывать на купонах. Предположим, владельцу стартапа нужно 100 000 рублей для улучшения своего сайта. Он выпускает и продает 100 облигаций по 1 000 рублей каждая. Условия облигации следующие.

Срок действия облигации составляет три года; и

Процентная ставка составляет 8% годовых; и

Период погашения — один раз в шесть месяцев.

Владелец стартапа выплачивает 1 000 рублей держателю облигаций через три года и погашает 4% (40 рублей) долга каждые шесть месяцев. Владелец зарабатывает 80 рублей в год. Это стоит 240 рублей на три года с депозитом в размере 1 000 рублей.

Более прибыльный, но более сложный способ — зарабатывать деньги на продаже.

Владельцам облигаций не нужно ждать, пока они созреют. Он может продать облигацию в любое время на фондовой бирже. Он получает от покупателя рыночную цену облигации и доход, начисленный по купонам, плюс уже полученные купонные выплаты.

Цена облигации не всегда составляет ровно 1 000 рублей. В зависимости от спроса и предложения цена покупки может быть ниже или выше номинальной стоимости.

Цена ниже номинальной стоимости. Облигация на фондовом рынке стоит 950 рублей, но в конце периода выплачивается 1 000 рублей. В этом случае выручка от сделки составит разницу между ценой и номинальной стоимостью плюс 50 рублей от других купонных выплат.

Цена выше номинальной стоимости. Стоимость облигации на бирже составляет 1 050 рублей, но в конце периода эмитент возвращает только 1 000 рублей — номинальную стоимость. Зачем покупать такие облигации? Только если другие выплаты по купону облигации покрывают разницу.

Что влияет на цену облигации?

Надёжность эмитента

Облигации также содержат риски. Например, издатель облигации может не выиграть достаточно для ее погашения. Именно поэтому облигации становятся дешевле, если происходит что-то плохое, что влияет на финансовое положение издателя. Все облигации имеют рейтинг надежности, который определяется рейтинговой организацией, такой как Professional RA или ACRA.

Самыми безопасными облигациями являются государственные облигации, так как риск неплатежеспособности государства минимален. В России такие облигации выпускаются, например, Министерством финансов и регионами. Офз, облигации федерального займа являются самыми безопасными. Однако чем ниже риск, тем ниже производительность.

Следующими по безопасности являются облигации, выпущенные крупными компаниями. Их выпускают как промышленные компании, так и банки, например, Альфа-банк и Роснефть. Ваучерная ставка выше из-за более высокого риска того, что у эмитента возникнут финансовые проблемы и он не сможет расплатиться. Риск невелик, но он есть. Средние и малые корпоративные облигации называются облигациями с высокой эффективностью. И производительность, и риск выше, чем в предыдущем случае.

Если компания, использующая инвертометод, предлагает большой купон или цены на облигации значительно падают, то вознаграждения, как и риски, становятся выше.

Ключевая ставка

Основная процентная ставка — это ставка, по которой центральные банки ссужают деньги банкам. Когда центральный банк повышает базовую процентную ставку, ставки банковского кредитования и депозитов растут. Тогда облигации становятся менее желанными, чем депозиты, и спрос на них снижается, что делает их дешевле. Когда базовая процентная ставка падает, происходит обратная ситуация.

Облигации могут быть выпущены на один или десять лет. Чем больше срок, тем выше процентная ставка по ваучеру. Более высокие процентные ставки — это рискованная премия, поскольку за десятилетие может произойти много непредсказуемых вещей.

Облигации — это безопасный инструмент для консервативных инвесторов. Хотя потенциальные выгоды от инвестирования в облигации не так велики, как в акции, проблем с этим средством гораздо меньше. Проверка рейтинга безопасности облигации является достаточной для ее продажи в течение указанного времени.

Больше инструментов, помогающих инвесторам анализировать ситуацию и принимать правильные решения с помощью приложения Alfa Investments:.

голубь Обзор связи со всеми пятью основными параметрами. Варианты фиксированного дохода от экспертов АЛЬФА Банка. Это решения, готовые к достижению ваших целей: стабильная производительность, максимальная защита и первые инвестиции. Участие в продаже билетов. Вы можете приобрести облигации непосредственно у издателя до начала торгов на бирже.