Приложение к справке 2-НДФЛ заполняется отдельно по каждой налоговой ставке (п. 1.19 Порядка заполнения справки 2-НДФЛ) и должно содержать следующую информацию.

Как брокер учитывает доход инвестора для налоговой?

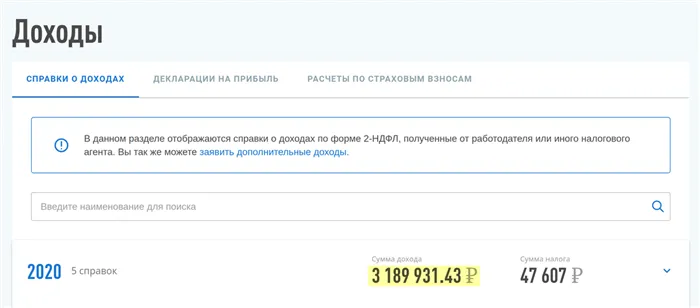

На днях он зашел в свой личный кабинет на сайте Федеральной налоговой службы и увидел, что в этом году заработал несколько миллионов, хотя это было неправдой. Я посмотрела свою справку 2-НДФЛ — доход действительно огромный, я столько не зарабатываю.

Как я выяснил, это было связано с инвестициями: Брокер посчитал весь оборот от торговли ценными бумагами как мой доход. Но это были и мои личные деньги, на которые я первоначально купил ценные бумаги, и убытки от сделок. Нет ли здесь ошибки? Как брокер должен включить доход от продажи ценных бумаг в сертификат 2-PCI?

Пример: Я кладу свои 50 000 рандов на брокерский счет, в конце года я зарабатываю только 2 000 рандов, но из-за многократных покупок и продаж ценных бумаг оборот составляет 1 200 000 рандов — и эта сумма показана в справке 2-PIFL.

Если доход является оборотом от операций с ценными бумагами, установлено ли, что я должен платить налог с оборота? Но эта огромная сумма не является моим реальным доходом — в том году я заработал только P2 000. Где в этом справедливость?

С точки зрения инвестора, доход — это прибыль от инвестиций. Однако эта точка зрения сильно отличается от норм налогового законодательства.

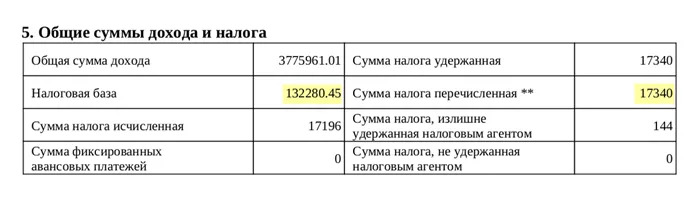

Справка, которую вы можете посмотреть в личном кабинете или получить у налогового консультанта, на самом деле называется «Декларация о доходах и налогах физических лиц», но я для краткости и привычки буду называть ее 2-НДФЛ. Сертификат имеет строгий формат и процедуру — и действительно показывает, как вы это называете, оборот от операций с ценными бумагами. Но это не означает, что вы должны платить налог с этой суммы. В налоговой декларации есть отдельное поле с налоговой базой — это место, где рассчитывается налог.

Я подробно расскажу о том, как подготовить декларацию 2 «Подоходный налог — доходы физических лиц», если в ней содержится информация о доходах от операций с ценными бумагами.

Как победить выгорание

Курс для тех, кто много работает и устает. Цена открыта — назначаете ее сами

Что по налоговому кодексу считается доходом от сделок с ценными бумагами

В налоговом законодательстве доход — это сумма, которую инвестор получает от продажи ценных бумаг в течение года. Средства, потраченные на приобретение этих ценных бумаг, не учитываются. В эту сумму также не входит доход от увеличения стоимости акций, если они еще не проданы — учитываются только ликвидированные ценные бумаги.

Сумма выручки от реализации отражается в разделе 3 формы 2-НДФЛ. Существуют коды доходов для операций с ценными бумагами:

- 1530, если бумаги обращались на бирже;

- 1531, если бумаги не обращались на бирже;

- 1544, если ценные бумаги обращались на бирже и были проданы на ИИС;

- 1545, если бумаги не обращались на бирже и были проданы на ИИС.

Сумма доходов по всем кодам доходов в разделе 3 переносится как общий доход в разделе 5. Для инвестора

С какой суммы из справки 2-НДФЛ брокер удерживает налог

Доходы минус расходы — это экономический результат. Положительный экономический результат признается в качестве налоговой базы. Она указывается в разделе 5 справки 2-НДФЛ — это сумма, с которой уплачивается налог.

Код дохода 1530 в 2-НДФЛ — это доход по акциям. Код используется для рыночных ценных бумаг.

Доходы, полученные налогоплательщиком, кодируются в соответствии с направлением дохода. Кодировка полученных доходов и вычетов, уменьшающих налоговую базу, установлена Постановлением ФНС № ММВ-7-11/387@ от 10 сентября 2015 года, в котором разъясняется, что такое код дохода 1530 в 2-НДФЛ — доход от операций с ценными бумагами.

Ранее (до конца 2020 года) налоговые агенты подавали отчет ежегодно до 1 марта за физических лиц и выдавали справки работникам по их письменному заявлению. С 01.01.2021 года будет применяться новый порядок: 2-НДФЛ больше не будет использоваться. Годовой отчет подается в составе итоговой налоговой декларации 6-НДФЛ (Постановление ФНС № ЕД-7-11/753@ от 15.10.2020). Налогоплательщики заполняют форму КНД 1175018 — Справка о доходах и суммах налога на доходы физических лиц, приведенную в приложении № 4 к приказу ФНС России № ЕД-7-11/753@.

Что означает код 1530 в 2-НДФЛ

В соответствии с Инструкцией ФНС № ММВ-7-11/387@ расшифровка кода дохода 1530 в 2-НДФЛ — выплаты по ценным бумагам. Однако в эту строку включаются только средства, полученные от ценных бумаг, обращающихся на регулируемом рынке. Доход от неторгуемых акций, т.е. ценных бумаг, не обращающихся на регулируемом рынке, отражается в строке 1531.

В декларации 2-НДФЛ нет кода вычета 1530 для уменьшения налоговой базы: 1530 — это доход от операций с акциями, а не вычет. Данная декларация и налоговая база определяются в соответствии со статьей 214.1 Налогового кодекса Российской Федерации.

Вместе с этим кодом применяется специальное вычитание с помощью шифра 201. Налоговая база по налогу на прибыль занижается на сумму расходов налогоплательщика по операциям с ценными бумагами. Об этом может свидетельствовать любой платежный документ за ценные бумаги и услуги, связанные с их покупкой, продажей или хранением.

Когда его указывают в справке

Специалисты КонсультантПлюс нашли способ использовать вычет по расходам, понесенным при продаже ценных бумаг. Использование данного руководства бесплатно.

Положение № ММВ-7-11/387@ определяет, что означает код 1530 в справке 2-НДФЛ — денежные средства, полученные лицом от операций с ценными бумагами. Налоговый агент должен ввести сумму в поле

Граждане могут проверить свои доходы в налоговой инспекции и через портал государственных органов. На сайте Федеральной налоговой службы необходимо сначала перейти в раздел «Доходы», а затем выбрать вкладку «Декларации о доходах».

Некоторые граждане сталкивались с проблемой, когда Тинькофф Банк неправильно вводил коды доходов. Банки также представляют в налоговый орган отчеты о процентах, выплаченных по вкладам. Во многих отчетах «Тинькофф» вводил неправильные коды, такие как 2010 или 1530, или неправильные суммы. Банк уже сообщил клиентам, что ошибки были исправлены и никаких последствий для них нет. Однако клиентам «Тинькофф Инвестиции» рекомендуется проверить свои данные и исправить ошибки, так как ошибки были зафиксированы массово.

Как оформляют справку

Опять же, код дохода 1530 означает доход от операций с ценными бумагами. Остальные коды доходов и коды вычетов можно найти в приложениях к приказу ФНС № ММВ-7-11/387@ от 10.09.2015.

В разделе. 3 справки 2-НДФЛ указываются стандартные, имущественные и социальные вычеты, а также реквизиты уведомлений, выданных налоговым органом. Коды вычетов необходимо выбирать из Приложения N 2 Постановления ФНС России от 10.09.2015 N ММВ-7-11/387@. Вот несколько примеров:

Что означает код 1530 в отчетности

Ниже приведен пример того, как вычеты представлены в разделе 3 справки:

Некоторые доходы, определенные в статье 217 Налогового кодекса, облагаются налогом, только если они превышают определенный порог. Этот не облагаемый налогом лимит по справке 2-НДФЛ называется вычетом. Коды таких вычетов должны быть указаны в приложении к справке в соответствии с приложением N 2 к Постановлению ФНС России от 10.09.2015 N ММВ-7-11/387@, например:

- 2000 — заработная плата;

- 2002 и 2003 — премии в зависимости от источника финансирования;

- 2010 — суммы, полученные по договорам гражданско-правового характера;

- 2012 — отпускные и т.д.

Ошибки в указании кодов

Коды вычетов в разделе 3 справки

- 126 — стандартный вычет родителю (усыновителю) на первого ребенка;

- 127 — стандартный вычет родителю (усыновителю) на второго ребенка;

- 311 — имущественный вычет на покупку жилья;

- 312 — имущественный вычет по процентам по кредиту на покупку жилья;

- 320 — социальный вычет по расходам работника на свое обучение;

- 321 — социальный вычет по расходам работника на обучение детей.

Коды расходов для 2-НДФЛ в 2020 году: расшифровка

- 501 — вычет в пределах 4 000 руб. за год с подарков физлицам;

- 503 — вычет в пределах 4 000 руб. за год с материальной помощи работнику или бывшему работнику, который вышел на пенсию по инвалидности или по возрасту;

- 508 — вычет в пределах 50 000 руб. с единовременной материальной помощи работнику при рождении (усыновлении) ребенка.

- Предыдущая запись

- Следующая запись