Помимо школы танцев, Ольга хочет открыть еще один бизнес. Предположим, что ей выгодно платить налоги по УСН для школы и по упрощенной системе налогообложения для второго бизнеса.

Налоги ИП 2022

Индивидуальный предприниматель — это не юридическое лицо, а физическое лицо, которое, тем не менее, имеет право на ведение бизнеса. Из-за этого различия налогообложение индивидуальных предпринимателей может быть намного проще и менее сложным, чем для организаций.

Для индивидуального предпринимателя мы рекомендуем безналичную оплату налогов и бизнес-счетов через специальный расчетный счет.

Использование личного расчетного счета для индивидуального предпринимателя является рискованным, поскольку налоговая инспекция может взимать 13% НДФЛ с вашего дохода независимо от вашего налогового режима. Многие банки сегодня предлагают выгодные процентные ставки и условия для начинающих предпринимателей. В некоторых из них можно даже открыть бесплатный счет:

Мы рекомендуем: Как индивидуальный предприниматель может снять деньги с расчетного счета для личных целей?

Налоговое бремя самозанятого человека состоит не только из самих налогов, но и из обязательных взносов на социальное страхование. В отличие от налогов, размер которых можно регулировать, выбирая соответствующую налоговую систему, страховые взносы являются фиксированной суммой. Индивидуальный предприниматель не должен платить налоги, если он еще не занимается коммерческой деятельностью, но страховые взносы должны уплачиваться до тех пор, пока данные предпринимателя зарегистрированы в ERRIS, то есть сразу после регистрации.

Страховые взносы — это взносы на пенсионное и медицинское страхование, а также в фонд социального страхования, если в индивидуальном предпринимательстве работают сотрудники. Размер страховых взносов не зависит ни от выбранного налогового режима, ни от того, осуществляет ли предприниматель предпринимательскую деятельность вообще. Ниже мы постарались объяснить налоги и взносы индивидуального предпринимателя в максимально понятной и структурированной форме.

Страховые взносы ИП 2022

Взносы ИП на обязательное пенсионное страхование

Пенсионные взносы ИП в 2022 году составляют фиксированную сумму, установленную Налоговым кодексом РФ — 34 445 рублей за весь год. Эта формула применяется для расчета взносов, если доход ИП в 2022 году не превышает 300 тысяч рублей. Если доход выше указанного предела, ставка взноса увеличивается еще на 1% от дохода, превышающего этот предел.

взносы ИП на обязательное медицинское страхование

Взносы на обязательное медицинское страхование индивидуального предпринимателя установлены на 2022 год в размере 8 766 рублей. Обратите внимание: взносы MHI не увеличиваются с ростом дохода, а остаются на фиксированном уровне.

Взносы на ИП в 2022 году для себя с годовым доходом не более 300 тысяч рублей (с учетом отсутствия деятельности или прибыли от нее) составят 43 211 рублей. Взносы за себя являются обязательными во всех налоговых системах, кроме подоходного налога и упрощенной системы налогообложения.

Взносы ИП за своих работников

Если предприниматель занимается наемным трудом, он должен платить страховые взносы за своих работников в дополнение к взносам за себя.

В целом, страховые взносы для работников состоят из:

- выплат на обязательное пенсионное страхование – 22%;

- выплат на обязательное социальное страхование – 2,9%;

- выплат на обязательное медицинское страхование – 5,1%.

Кроме того, в фонд социального страхования уплачивается взнос на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний (от 0,2% до 8,5% в зависимости от категории).

Существуют также так называемые периоды ожидания, в течение которых индивидуальный предприниматель не осуществляет предпринимательскую деятельность, поскольку проходит военную службу, находится в декретном отпуске, имеет инвалидность, старше 80 лет или проживает за границей с супругом-военным или дипломатом. Вы должны подать заявление на получение этой льготы в налоговую инспекцию.

Во всех остальных случаях — работа по совместительству или гражданскому договору, достижение пенсионного возраста, отсутствие деятельности или прибыли — самозанятый должен платить страховые взносы самостоятельно. Налоговый орган прекратит выплату только в том случае, если предприниматель будет исключен из государственного реестра.

Льготы по уплате страховых взносов

Предприниматели, не зарегистрировавшиеся с начала года, начисляют страховые взносы не в полном объеме, а только за дни, прошедшие с момента регистрации ИП.

Мы рекомендуем: Онлайн регистрация ИП

Назначение платежа

Сумма

Калькулятор страховых взносов

Необходимо уплатить страховых взносов на сумму: — р.

Выплата складывается из:

Дата платежа

Налоговая система или налоговый режим — это особый порядок расчета налоговых отчислений. Налоговые системы отличаются друг от друга по следующим параметрам: объект налогообложения и налоговая база, налоговая ставка, налоговый период, порядок исчисления и уплаты налога.

Чаще всего индивидуальные предприниматели выбирают один из специальных режимов с низкими налоговыми ставками. Эти режимы являются льготными и подчиняются законодательным ограничениям и требованиям. В России много таких режимов:

Налоги ИП

Выбор налогового режима является основой для налоговой оптимизации, т.е. правовых мер, предпринимаемых предпринимателем для снижения налогового бремени. Индивидуальный предприниматель может сам выбрать налоговый режим, но если он не сможет выполнить необходимые требования или не заявит о своем выборе явно, то его деятельность будет осуществляться в соответствии с общим (основным) налоговым режимом — ОСНО.

Во избежание невозможности заявить о налоговой выгоде следует проявлять осторожность при выборе кодов ОКВЭД для индивидуального предпринимателя, так как налоговые органы не разрешают сообщать о специальных схемах для определенных видов деятельности. Для тех, кому нужна помощь в выборе подходящих кодов, мы можем предоставить бесплатную услугу по подбору кода ОКВЭД.

Рекомендуется: Какие виды деятельности подлежат лицензированию?

Есть несколько вопросов, которые вы должны задать себе, чтобы налоги индивидуального предпринимателя не стали для вас непосильным бременем.

1. Будет ли ожидаемый доход стабильным или колеблется?

Существует прямая связь между нерегулярностью дохода и выбором налогового режима, поэтому стоит заранее рассчитать ожидаемый доход хотя бы на один квартал. По схемам ЕСХН, ЕСХН, НДП и ОСНО налоговая база возникает, когда предприниматель начинает получать фактический доход. Основа для этих расчетов в соответствии с рег.

3. какой процент дохода пойдет на расходы и можете ли вы это доказать?

Выбирая между доходом по ЕСН в 6% и доходом по ЕСН за вычетом расходов в 15%, необходимо представлять себе сумму ожидаемых расходов. В случаях, когда потенциальные расходы превышают 65% дохода, стоит выбрать вариант «доходы минус расходы», но только если вы можете подтвердить расходы квитанциями. Если квитанции отсутствуют или процент расходов составляет менее 65% от доходов, вариант «доходы», вероятно, будет более предпочтительным.

4 Какие виды деятельности в вашем регионе включены в список видов деятельности для EPC?

Виды деятельности, подпадающие под ПСН, определяются региональными законами, но в пределах, разрешенных Налоговым кодексом РФ. Патент индивидуального предпринимателя можно применять для многих предприятий бытового обслуживания, розничной торговли и малого производства.

Возможно, вам сейчас трудно сопоставить все эти критерии, но ниже мы рассмотрим каждый режим более подробно, чтобы прояснить вопрос выбора налогового режима.

Налоговые режимы, доступные предпринимателям в 2023 году, останутся неизменными. Индивидуальные предприниматели смогут выбирать между общим режимом, МРОТ, патентной системой налогообложения и упрощенной системой. В некоторых областях можно будет использовать новинку — автоматизированную упрощенную систему налогообложения.

Общая система состоит из уплаты подоходного налога и НДС. Последний может быть освобожден от уплаты налога, если соблюдены требования Налогового кодекса и в налоговую инспекцию подана декларация. Эта схема доступна для всех трейдеров без ограничений.

Справочная система «КонсультантПлюс» раскрывает, как коммерсанту, оказывающему ресторанные услуги и применяющему общую схему, отказаться от уплаты НДС. Получите бесплатный доступ к демо-версии и приступайте к изучению материала.

На схему сельскохозяйственного налога могут претендовать только предприятия, занимающиеся сельскохозяйственной или смежной деятельностью, например, рыболовством, и доля их дохода от основной деятельности должна быть выше 70%. НДС здесь уплачивается, но возможно освобождение от НДС. Условия освобождения отличаются от условий общей схемы.

Налоги в 2023 году для ИП: перечень, налоговые режимы

Освобождение характеризуется «покупкой» налоговым органом патента на осуществление определенных видов деятельности. Полный перечень этих видов деятельности приведен в статье 346.43 Налогового кодекса РФ. Возможность претендовать на этот особый режим ограничена доходом предпринимателя (он должен составлять 60 миллионов рублей в год).

Общий режим

Каждая из перечисленных схем характеризуется уплатой одного налога на недвижимость, в некоторых случаях их может быть два, включая НДС. Однако, помимо обязательного налога, налоги на недвижимость для индивидуальных предпринимателей останутся в силе в 2023 году, но только в том случае, если предприниматель является собственником данного налогооблагаемого имущества. Например, индивидуальные предприниматели на упрощенной системе налогообложения будут платить налоги на передачу и имущество в 2023 году, если они зарегистрируют на себя автомобиль и имущество в следующем году. Если они владеют жильем или коммерчески используемым нежилым зданием, стоимость которого определяется на основании земельного кадастра, они также должны платить налог на недвижимость. То же самое относится и к предпринимателям в других режимах. Особенность налога на имущество для индивидуальных предпринимателей заключается в том, что они не рассчитывают его самостоятельно, а платят по уведомлению из налоговой инспекции.

Все без исключения предприниматели являются налогоплательщиками, которые платят взносы в фонд социального страхования. Они могут быть освобождены при условиях, указанных в статье 430(7) Налогового кодекса и статье 12 части 1 пунктов 1, 3 и 6-8 Закона «О страховых взносах». 1 части 1 статьи 12 Закона «О страховых пенсиях» от 28.12.2013 № 400-ФЗ.

Режим ЕСХН

В 2023 году изменится размер единовременной суммы, выплачиваемой в конце календарного года. Она составит 45 842 рубля. Следует отметить, что в 2022 году эта сумма будет разделена на две части: 36 723 рубля для ОПС и 9 109 рублей для ОМС (другими словами, индивидуальный предприниматель должен был сделать два платежа). В новой редакции налогового кодекса, которая будет применяться с 2023 года, такое разделение больше не предусмотрено.

Патентная система налогообложения

Если доход превышает 300 000 рублей, индивидуальному предпринимателю придется заплатить еще 1% с суммы превышения.

Упрощенная система налогообложения

График платежей остается неизменным:

- суммой годового дохода;

- средней численностью привлеченных работников;

- остаточной стоимостью объектов основных средств;

- отнесением к отдельным отраслям.

Режим АУСН

Таким образом, основные изменения, влияющие на уплату страховых взносов, были реализованы:

В 2023 году также произойдут значительные корректировки в выплате взносов для работников. В 2023 году также произойдут значительные изменения в количестве новых взносов:

Страховые взносы ИП в 2023 году

Единый обязательный налоговый платеж для организаций и индивидуальных предпринимателей будет введен с 2023 года, а механизм уплаты единого налога начнет действовать в пробном режиме в 2022 году. Физические лица, не зарегистрированные в качестве индивидуальных предпринимателей, с 2019 года будут осуществлять налоговые платежи через УТП.

Суть УТП заключается в том, что все налоги, взносы, сборы, пошлины, а также штрафы по этим обязательствам будут уплачиваться единым платежом на специальный единый налоговый счет — ЕНП — открытый налоговыми органами в федеральном казначействе для каждого предприятия. Средства, полученные от ЕНВД, могут быть использованы для погашения следующих видов обязательств предпринимателя

Правительство разрешает снизить это бремя для индивидуальных предпринимателей, которые зарегистрированы в реестре малых и средних предприятий (МСП) и пользуются льготами по взносам на социальное страхование работников. Узнайте здесь, зарегистрированы ли вы в качестве МСП.

Без выгоды

- для фиксированного платежа — 31 декабря;

- для 1% — 1 июля следующего года.

С уступкой

- суммы фиксированного платежа;

- отказа от разбивки при уплате предпринимателем;

- способа уплаты в связи с введением единого налогового платежа — с 2023 года все платежи в бюджет необходимо будет осуществлять одной платежкой, с учетом сроков уплаты.

Страховые взносы за наемных работников: изменения-2023

Для PSI

- Поменяется как сама форма расчета по взносам, так и срок ее представления в налоговый орган — не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом. Персонифицированные сведения выведут в отдельный отчет со сроком сдачи до 25-го числа каждого месяца, следующего за истекшим.

- Устанавливается единая предельная величина базы для исчисления страховых взносов, размер которой ежегодно определяется Правительством Российской Федерации.

- Вводится совокупный тариф 30% в пределах базы и 15,1% сверх базы для основной категории плательщиков.

- Страхователей с пониженными тарифами поделят на три группы с тарифами:

- 15% c выплат выше МРОТ (представители малого и среднего бизнеса, а также сколковцы);

- 7,6% (айтишники, резиденты ТОР);

- 0% (международные компании, получившие статус участников специальных административных районов, организации, выплачивающие вознаграждения членам экипажей судов, зарегистрированных в международном реестре судов).

- Для субъектов на АУСН устанавливается единый тариф по взносам — 0%.

Что представляет собой единый налог с 2023 года для ИП

22%

10%

- Налоги, уплачиваемые в соответствии с выбранной системой налогообложения. У ИП это предпринимательский НДФЛ, взносы (кроме взносов на НС и ПЗ), НДС, все имущественные налоги, акцизы, водный налог, НДПИ, единый налог по УСН/АУСН, патент, сельхозналог.

- Агентские налоги, например НДФЛ (за исключением НДФЛ с выплат иностранцам, работающим по патенту) или НДС.

- Авансовые платежи по налогам.

- Страховые взносы на пенсионное и медицинское страхование, а также на случай временной нетрудоспособности в связи с материнством.

- Сборы, кроме госпошлины, по которой суд не выдавал исполнительный документ.

- Пени, штрафы и проценты по всем приведенным бюджетным платежам.

Об обязательном медицинском страховании

5,1%

- Недоимка по налогам, взносам, сборам.

- Предстоящие платежи по налогам.

- Задолженность по пеням.

- Задолженность по процентам.

- Задолженность по штрафам.

Для ТМХ

2,9%

Льготные ставки применяются не ко всей зарплате, а только к той ее части, которая превышает минимальный размер оплаты труда.

Льготы по уплате страховых взносов

Рассмотрим применение стандартных и льготных ставок на примере того же учителя с натяжкой и окладом 45 000 рублей.

Выше минимальной заработной платы

| Выше минимальной заработной платы | Всего | |

| Выше OPS | 12 792 х 22% = 2 814,2 | 32 208 х 10% = 3 220,8 |

| 6 035 | За обязательное медицинское страхование | 5% |

| 12 792 х 5,1% = 652,4 | 32 208 х 5% = 1 610,4 | 0% |

2 262,8

Для ТМХ

| 12 792 х 2,9% = 371 | 32 208 х 0% = 0 | НДП — это специальный налоговый режим для самозанятых. | |

| Выше OPS | Все доходы регистрируются в My Tax — вы можете получить доступ к нему с компьютера или мобильного приложения. Вы должны платить налог на него каждый месяц до 25 числа месяца. Максимальный годовой доход составляет 2,4 миллиона рублей. | Есть льгота и для самозанятых — снижение налога на 10 000 рублей. Пока он не исчерпан, вы можете переносить на будущее не 4 % или 6 %, а 3 % или 4 %. | К сожалению, Ольга не может воспользоваться этой схемой, потому что самозанятым не разрешается нанимать работников. Однако если бы Ольга давала частные уроки, как это делают учителя, НПА очень помог бы ей. |

| 6 035 | Это сказывается на расходах: | Получалось, что Ольга заранее просчитывала потенциальный доход и выплачивала его, покупая патент. | Ольга может купить патент на дошкольное образование и дополнительные образовательные услуги для детей и взрослых. А если она хочет одновременно заниматься другими видами деятельности, она может купить патент на это. |

| 12 792 х 5,1% = 652,4 | Стоимость патента для школы танцев «Ольга» с пятью сотрудниками в Уфе составляет 53 425 рублей на период с 24 августа по 31 декабря 2021 года. | И с аналогичными условиями | 371 |

Налоги ИП на НПД

Индивидуальный предприниматель на ОСНО платит подоходный налог, НДС и налог на имущество, которые рассчитываются налоговой инспекцией. Доход индивидуального предпринимателя облагается налогом по ставке 13 %, ставка НДС может быть 0, 10 % или 20 %, а ставка налога на имущество составляет 2 % от стоимости имущества.

Индивидуальный предприниматель, применяющий общую систему налогообложения, уплачивает подоходный налог частями (авансом): за первый квартал, за полугодие и за девять месяцев.

Статья 227(8) Налогового кодекса устанавливает срок уплаты авансовых платежей до 25 числа месяца, следующего за отчетным периодом (I квартал, полугодие и девять месяцев). Если 25-й день выпадает на выходной или праздничный день, срок переносится на первый следующий рабочий день. В 2021 году это так и есть:

Предприниматель должен уплатить остаток подоходного налога (на конец года) до 15 июля следующего года (ст. 227(6) УК).

Подоходный налог с выплат работникам уплачивается индивидуальным предпринимателем в обычном порядке.

Налоги ИП на ПСН

Индивидуальный предприниматель, выбирающий упрощенную систему налогообложения, должен выбрать объект налогообложения. Это может быть доход или доход, уменьшенный на расходы.

Если объектом налогообложения является «доход», то ставка налога составляет 1-6% в зависимости от региона. Если индивидуальный предприниматель выбирает в качестве объекта налогообложения «доходы минус расходы», ставка налога может составлять 5-15 % в зависимости от региона.

- регион,

- вид деятельности,

- количество сотрудников (не более 15),

- срок действия.

С 2021 года «упрощенный налог» можно будет применять, если у ИП не более 130 сотрудников, доход на конец отчетного периода составляет менее 200 миллионов рублей, а стоимость основных средств не превышает 150 миллионов рублей.

Индивидуальные предприниматели на упрощенной системе налогообложения должны уплачивать в бюджет единый налог в рамках своего специального налогового режима (налог УСН). Как физические лица, индивидуальные предприниматели на «упрощенке» платят налог на имущество, земельный налог и транспортный налог.

ИП, находящиеся на упрощенном налоговом режиме, уплачивают налоги ежеквартально. Срок уплаты авансовых платежей по единому налогу такой же, как и по подоходному налогу индивидуальных предпринимателей на ОСНО: до 25 числа месяца, следующего за отчетным периодом. Это предусмотрено статьей 346.21(7) Налогового кодекса.

Поэтому авансовый платеж за первый квартал 2021 года должен был быть перечислен в бюджет до 26 апреля 2021 года. Крайний срок для последующих авансов — 2021 год:

Только индивидуальные предприниматели могут подать заявление на получение ПСН. В индивидуальном предпринимательстве не должно работать более 1 000 человек.

Налоговая ставка. Индивидуальный предприниматель платит налог на доходы физических лиц (НДФЛ) по ставке 13 % и рассчитывается за товары и услуги с НДС — 0, 10 или 20 %. Все налоги, которые индивидуальный предприниматель должен платить в рамках системы подоходного налога, являются предметом отдельной статьи.

Как уменьшить налог. Если предприниматели ИП работают по ОСНО и платят НДС, они могут вычесть входящий НДС из своего налога. Кроме того, DST является единственным режимом для ИП, который позволяет вычеты на имущество и социальное обеспечение.

Сочетание с другими режимами. DIT может быть совмещен с патентом. Записи хранятся отдельно.

SAT — это налоговый режим для сельскохозяйственных производителей в секторах растениеводства, животноводства, лесного хозяйства и фермерства. В рамках единого сельскохозяйственного налога индивидуальный предприниматель платит единый налог и НДС. Индивидуальный предприниматель не платит подоходный налог или налог на имущество, если он используется для сельскохозяйственного бизнеса.

Ограничения. Единый сельскохозяйственный налог распространяется только на сельскохозяйственных производителей. Чтобы получить право на участие в программе, вы должны одновременно заниматься производством, переработкой и продажей сельскохозяйственной продукции. Если вы только закупаете и перерабатываете сырье, вы не можете работать по единому сельскохозяйственному налогу.

Налоги по выбранной системе налогообложения

Если у вас есть коровы и вы продаете молоко, вы можете работать в рамках CAP. Если вы покупаете молоко и делаете йогурт, то не можете.

Общая система налогообложения (ОСНО)

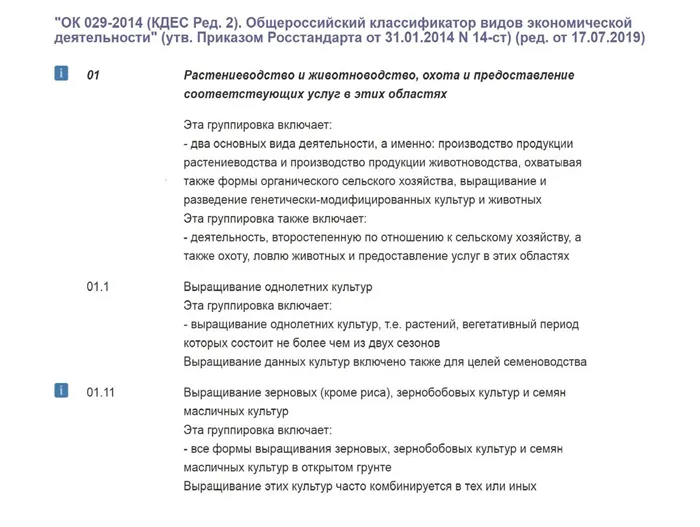

Доля дохода от сельскохозяйственной деятельности должна составлять не менее 70% от общего дохода. При расчете учитывайте коды ОКВЭД для сельского хозяйства. Это групповые коды 01 для растениеводства и животноводства и 03 для рыболовства.

Рыбаки должны владеть или арендовать суда, а число работников не должно превышать 300 человек.

Как рассчитывается налог? Налог по единой ставке взимается с разницы между доходами и расходами, как в упрощенной системе налогообложения «прибыль минус расходы».

Налоговая ставка. До 6 %, в зависимости от региона. В Московской области он равен нулю. С 2019 года сельхозпроизводители должны будут платить НДС по единому сельскохозяйственному налогу, но могут быть освобождены от уплаты НДС, если их годовой оборот составляет менее 60 миллионов рублей.

- 26 апреля — за I квартал;

- 26 июля — за полугодие;

- 25 октября — за девять месяцев.

Сочетание с другими системами. Индивидуальный предприниматель может совмещать единый сельскохозяйственный налог с патентом, но для того, чтобы не потерять право на единый сельскохозяйственный налог, доля дохода от сельскохозяйственной деятельности должна составлять не менее 70% от дохода по всем видам деятельности.

Индивидуальный предприниматель может изменить налоговую систему. Один раз в год можно перейти с одной системы налогообложения на другую в рамках общей системы, упрощенной системы налогообложения и единого сельскохозяйственного налога. Один раз в год можно также изменить объект налогообложения по упрощенной системе налогообложения: с «доходов» на «доходы минус расходы» или наоборот.

Упрощённая система налогообложения (УСН)

Заявление на изменение налоговой базы по упрощенной системе налогообложения и единому сельскохозяйственному налогу необходимо подать до 31 декабря. Индивидуальный предприниматель может подать заявление о возврате с упрощенной системы налогообложения на общую систему в налоговый орган по месту жительства до 15 января. Например, если вы подадите заявление в сентябре 2021 года, то с января 2022 года вы будете работать по другой системе.

В течение года можно перейти на патентную систему и основную систему налогообложения. Вы должны подать заявление на получение патента за 10 рабочих дней до начала работы в патентной системе. Например, вы можете начать работу над патентом 1 марта 2022 года, если подадите заявку до 14 февраля 2022 года.

Вы можете перейти в NPA в любое время.

Если индивидуальный предприниматель теряет право на патент или НПА, он может вновь вступить в торговлю с 1 января следующего года. Если торговец теряет право на патент или ЕПВ, он возвращается к тому статусу, в котором находился до этого: o

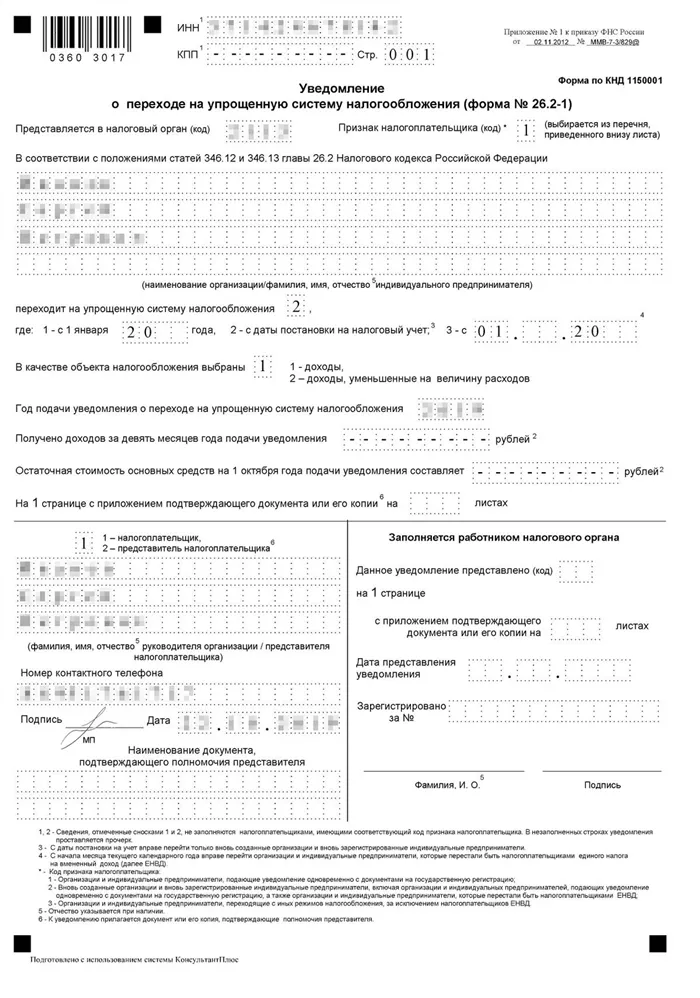

Элемент «Подано в налоговый орган (код)». Если вы одновременно подаете декларацию и регистрируете индивидуальное предпринимательство, введите дефис. Если возврат уже зарегистрирован, введите код налоговой инспекции.

Идентификатор налогоплательщика (код). Если вы одновременно подаете и регистрируете индивидуальное предпринимательство, укажите 1. Если индивидуальное предпринимательство уже зарегистрировано, укажите 2.

- до 26 июля — за полугодие 2021 года;

- до 25 октября — за девять месяцев 2021 года.

Патентная система налогообложения (ПСН)

После строки «В соответствии с положениями статей…» введите свое имя.

Какие ещё могут быть платежи и налоги у ИП

В связи с переходом на упрощенную систему налогообложения, укажите 2.

- налог при производстве и реализации подакцизных товаров;

- налог на добычу полезных ископаемых;

- налог за использование водных объектов.

В разделе «Как выбранный вами объект налогообложения» введите предпочтительный режим налогообложения.

Общая система налогообложения — ОСН

В поле «Год подачи заявки» введите год подачи заявки.

По пункту «Доход, полученный…. и «Остаточная стоимость основных фондов…» введите дефис.

Если индивидуальный предприниматель теряет право на упрощенную систему налогообложения, он должен перейти на УСН. Это касается тех случаев, когда у вас работает более 130 сотрудников или если вы заработали за год более 219,2 млн. рупий.

Если предприниматель нарушает упрощенную систему налогообложения, он должен заплатить налог за весь квартал, как если бы он находился на ОСНО.

О переводе необходимо сообщить в течение первых 15 дней месяца, следующего за кварталом, в котором перестали выполняться условия для специального налогового режима. Если вы не совершали никаких правонарушений, а просто прекратили деятельность, к которой применялся упрощенный налоговый режим, вы должны уведомить об этом налоговый орган в течение 15 рабочих дней.

Вернуться к упрощенному режиму налогообложения можно не ранее чем через год после утраты права.

Единый сельскохозяйственный налог — ЕСХН

Как перейти на другой режим налогообложения