3. срок действия контракта EII должен составлять не менее 3 лет. В противном случае, если договор будет расторгнут досрочно, вам придется вернуть налог, собранный с помощью инвестиционного вычета, независимо от того, сколько раз вы его взимали, и заплатить пени (статья 219.1, абзац 3, пункт 4 Налогового кодекса).

Как получить налоговый вычет по ИИС

За семь лет своего существования IIM стал очень популярным среди инвесторов. В основном благодаря налоговому кредиту, получить его с каждым годом становится все проще. Мы расскажем вам, как легко и без особых хлопот вернуть часть уплаченных вами налогов.

С 2015 года в России действует индивидуальный инвестиционный счет — особый вид брокерского обслуживания, который можно использовать для покупки акций и облигаций, как самостоятельно, так и в составе траста, где управляющая компания покупает акции и облигации от имени клиента. Основное отличие ИИС от обычного брокерского счета заключается в том, что ИИС позволяет получить налоговые вычеты и льготы.

Однако в МИУ есть условия, которые позволяют инвестору получить налоговый вычет:

- открыть индивидуальный инвестиционный счет может только физическое лицо,

- у одного человека одновременно может быть только один ИИС, при этом в семье индивидуальных инвестиционных счетов может быть несколько,

- внести на ИИС можно не более 1 млн рублей за год.

Эти условия для самоуправляемого ИИС такие же, как и для счетов, где ценные бумаги приобретаются управляющей компанией.

Как открыть ИИС?

Чтобы открыть индивидуальный инвестиционный счет, вы должны подписать брокерский договор с брокером. Лучше всего выбирать брокера из списка Московской биржи. Для открытия ИИС вам потребуется паспорт, номер СНИЛС или ИНН.

Подобно брокерскому счету, IIM предлагает возможность торговать на фондовой бирже и получать доход. Однако доход инвестора облагается налогом на доходы физических лиц по ставке 13%, а брокер, открывший счет, является налоговым агентом и платит налог за клиента. Кроме того, с 2021 года ставка подоходного налога для физических лиц, чей годовой доход превышает 5 миллионов рублей, составит 15%.

Кто может получить налоговый вычет по ИИС?

ИИС позволяет вернуть НДФЛ в размере 13% от уплаченной им суммы (при этом сумма возврата не может превышать 52 тысячи рублей в год) или полностью освободить от налогообложения прибыль от торговли ценными бумагами в ИИС.

Чтобы получить вычет, вы должны:

- быть налоговым резидентом России

- пополнять ИИC не более чем на 1 млн рублей в год

- не закрывать ИИC три года – при закрытии счета ранее 3х лет придется заплатить все налоги, вернуть ранее полученный вычет, а также заплатить штраф

- получать официальный доход, то есть платить НДФЛ.

Кто может получить вычет по ИИС

Открыть ИИС могут только налоговые резиденты России. По закону это лица, находящиеся в Российской Федерации от 90 до 182 календарных дней, включая период с 1 января по 31 декабря 2020 года (Федеральный закон № 265-ФЗ от 31.07.2020). ЕИП предоставляется как физическим лицам, так и индивидуальным предпринимателям в рамках общего налогового режима. Основное требование

Вы открыли ИИС в 2020 году и внесли 400 000 рублей на счет в декабре 2022 года. В январе 2023 года вы подали заявление на возврат с максимальным взносом 400 000 рублей и закрыли ИИС, чтобы получить деньги обратно. В течение трех месяцев (период офисного контроля) вы получите налоговый возврат на свой счет — 52 тысячи рублей. В этом случае вам не придется ждать 3 года, чтобы снять деньги.

- не получаете официальную зарплату, но в течение года платили НДФЛ со сдачи квартиры в аренду;

- занимаетесь активной торговлей на фондовом рынке (брокер уплачивает НДФЛ со сделок купли-продажи ценных бумаг). Но помните, что с дивидендов вы не получите налоговый вычет.

Вычет типа А — на взносы

Пример 3:

В 2020 году вы внесли на ИИС 500 тысяч рублей и купили на них ценные бумаги. За 2020 год ваш работодатель уплатил за вас подоходный налог в размере 60 тыс. рублей. В 2021 году вы подаете налоговую декларацию, чтобы получить вычет. Максимальная сумма вычета составляет 400 тыс. рублей. Сумма уплаченного подоходного налога (60 тыс. руб.) позволяет вернуть налог — 52 тыс. руб. (400 тыс. руб. * 13%).

В декабре 2021 года вы снова положите деньги на ИИС — 252 тысячи рублей (52 тысячи рублей — возврат налога и 200 тысяч рублей — собственный капитал). За 2021 год ваш работодатель заплатил за вас налог на заработную плату — 50 тысяч рублей. В январе 2022 года вы подаете налоговую декларацию для получения вычета. За уплаченный подоходный налог (50 тысяч рублей) вам вернут 32 760 рублей (252 тысячи рублей * 13%). Вы можете реинвестировать эту сумму в свой MI в будущем и получить налоговые вычеты.

В конце года брокер (налоговый агент) платит 13% НДФЛ с ваших сделок. Такая ставка значительно снижает доходность инвестиционного портфеля.

Вы можете получить вычет типа В только при закрытии IRA — по истечении 3 лет. Если по окончании периода ИИС ваш портфель имеет положительный финансовый результат (прибыль от продажи ценных бумаг превышает убытки), вам не придется платить 13% подоходный налог (статья 219.1(4) Налогового кодекса).

Обратите внимание, что не все доходы освобождаются от подоходного налога. Доходы от продажи ценных бумаг, переоценки валют и купонов освобождаются от налога. Дивиденды и корпоративные облигации, выпущенные после 1 января 2017 года (если купонный доход превышает ставку рефинансирования центрального банка, увеличенную на пять пунктов), не освобождаются (письмо Минфина России от 23.06.2017 № 03-04-06/39694).

Пример:

В 2017 году вы купили ценных бумаг на 500 тысяч рублей, в 2018 году — на 700 тысяч рублей, в 2019 году — на 800 тысяч рублей. В 2020 году (3 года) вы зафиксировали прибыльные сделки на сумму 700 тысяч рублей и убыточные позиции на сумму 40 тысяч рублей. Финансовый результат за 3 года составляет 660 тыс. рублей (700 тыс. рублей — 40 тыс. рублей). В 2020 году брокер удержал и выплатил вам 85 800 рублей (660 тыс. рублей * 13%). В декабре у вас есть R

Вычет типа Б — на доходы

Если инвестор решит закрыть свой IIM в 2022 году и получить скидки за 2019, 2020 и 2021 годы, он может закрыть что-то в начале 2022 года до закрытия, чтобы также получить скидку за 2022 год в 2023 году, даже если его IIM до закрытия составлял всего чуть более трех лет.

Вычет типа В — это право не платить 13% налог с дохода EII. Это означает, что при закрытии счета брокер переводит все заработанные деньги инвестору.

Максимальная сумма вычета: не ограничена.

Когда можно получить возврат: после закрытия КИС, но не ранее чем через три года после открытия.

Сравнение двух типов скидок

Два типа налоговых вычета по ИИС

Тип «A

Тип «B

Когда вы можете получить его

В год после открытия IIS и в дальнейшем ежегодно.

При закрытии счета, не менее чем через три года после его открытия

На что обратить внимание:

- Если после одного года владения ИИС получить вычет, а затем счет закрыть, полученные от государства деньги придется вернуть.

- Если инвестор уже получил вычет типа «А» за первый год владения счетом, то поменять тип вычета по существующему ИИС не получится. Нужно дождаться, пока с момента открытия счета пройдет три года, закрыть его, открыть новый. И в случае с новым счетом уже пользоваться другим типом вычета.

- Если инвестор за год положил на ИИС 400 тысяч рублей, но уплатил НДФЛ за год в сумме меньше 52 тысяч рублей, то и вычет будет меньше — равный сумме уплаченных налогов.

- Получить вычет можно только за те годы, в которые инвестор пополнял ИИС. Если в первый и третий год положить на счет по 400 тысяч рублей, а во второй — ничего, то и вычет составит максимум 52 000 × 2 = 104 000 рублей.

- Если оформлять другие вычеты, например на образование или лечение, то нужно считать, хватит ли уплаченного налога еще и на вычет по ИИС.

- Если инвестор купил квартиру и у него есть право и на имущественный вычет, и на вычет по ИИС, то логично сначала получить вычет по ИИС, а потом уже возвращать деньги, уплаченные за жилье. Дело в том, что вычет по ИИС можно получить только по расходам за последние три года, то есть в 2022 году уже не вернут деньги за пополнение счета в 2018-м. При этом право имущественного вычета сохраняется до тех пор, пока собственник не получит всю сумму.

Максимальный вычет

52 тысячи рублей

Не ограничено

Если не применимо

| Инвестор не платит подоходный налог. Инвестор вернул подоходный налог за прошлый год за счет других вычетов | Ценные бумаги инвестора не выросли в цене по истечении трех лет, и инвестор не получил прибыль | |

|---|---|---|

| Если это более благоприятно | Если 13% от суммы замещения превышает 13% от дохода МИ | Инвестор не платит подоходный налог Инвестор возмещает подоходный налог за счет других вычетов Высокий прирост капитала, т.е. 13% дохода превышает 13% инвестиций |

| Инвестор выбирает тип вычета. При типе «А» налоговая служба перечисляет причитающуюся сумму на банковский счет. При типе B налоговая служба уведомляет брокера о том, что при заполнении ИИС налог с дохода инвестора удерживаться не будет. | Вы можете легко рассчитать, какой тип вычета лучше всего подходит для вас, используя бесплатный калькулятор FinEx ETF. | Предоставляется вычет типа А: |

| Можно воспользоваться вычетом типа В: | Сначала рассмотрим упрощенную серию как универсальную, а затем остальные. | Вычет на прирост капитала имеет смысл, если вы опытный инвестор, уверены в результатах своих инвестиций и рассчитываете на высокий доход. |

| Когда вы получаете доход от торговли своим ИИС, брокер или управляющая компания удерживает налог на доход и уплачивает его в государственный бюджет. После применения налога типа Б налогоплательщик освобождается от уплаты налога на весь доход (раздел 219.1(3) Налогового кодекса). | 1. в случае EII налоговый вычет предоставляется только при расторжении договора — это условие относится только к типу B. Однако срок действия договора должен составлять не менее 3 лет (п. 219.1.4.1.1.1.1 Налогового кодекса). | В 2019 году Котов купил акции под ИИС, стоимость которых утроилась за три года. В 2022 году Котов продает акции и расторгает договор на оказание услуг. В течение всех этих лет Котов не применял вычитаемое |

4. возможно предоставление вычета в упрощенном порядке на основании заявления на лицевой счет налогоплательщика (ст. 219.1(4)(4)).

Это важно: для применения упрощенной процедуры брокер или управляющая компания должны участвовать в обмене информацией. В противном случае вы должны подать заявление на возврат средств в соответствии со старым режимом.

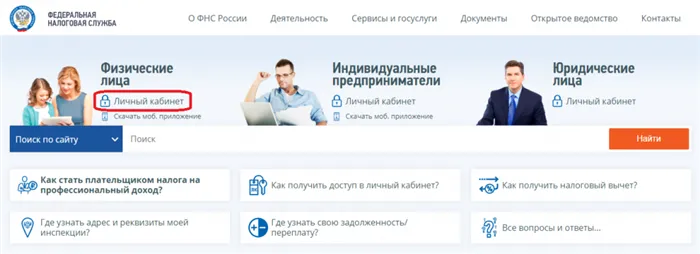

Как получить налоговый вычет

На налоговый кредит B обычно претендуют опытные игроки с высоким уровнем дохода. Другая категория инвесторов — это неплательщики налогов с 13% или 15%. Поскольку А доступен только налогоплательщикам, инвестиционный налоговый кредит В является единственным вариантом для предпринимателей по упрощенной процедуре и лиц без официального дохода.

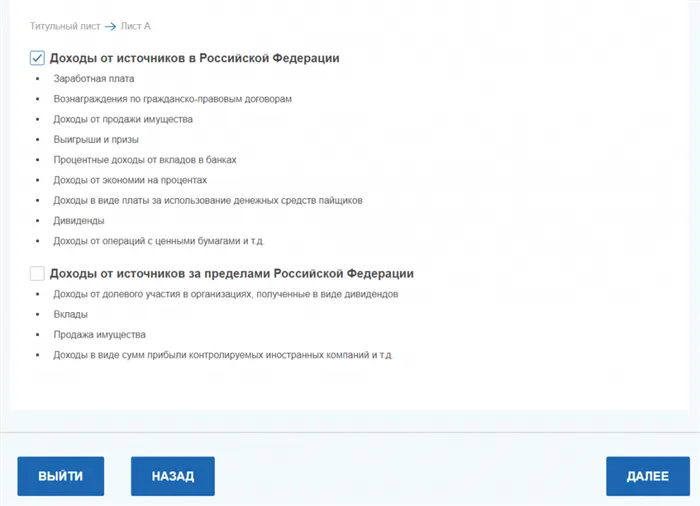

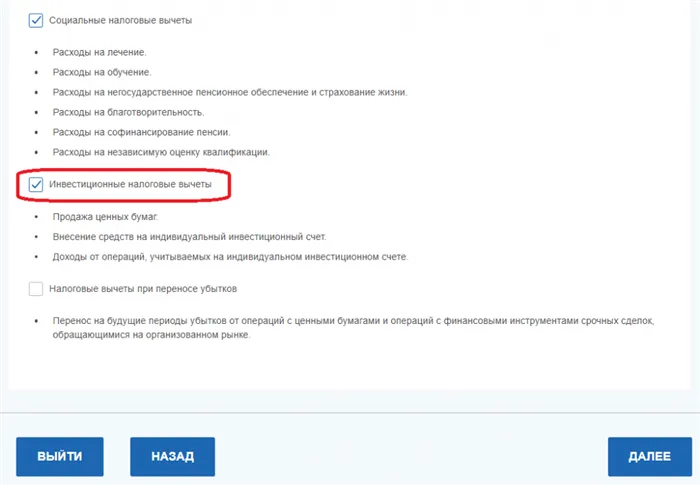

- подав налоговую декларацию — на бумаге или онлайн;

- в упрощенном порядке через личный кабинет налогоплательщика.

Для тех, кто впервые получает EI, больше подходит тип А, где вычет предоставляется на сумму взносов. В этом случае нет необходимости рисковать вложенными средствами и достаточно ежегодно возвращать 13% от взносов предыдущего года.

- через брокера;

- подав налоговую декларацию — на бумаге или онлайн;

- в упрощенном порядке через личный кабинет налогоплательщика.

Решение о виде пособия может быть отложено до окончания срока действия контракта — не менее чем на три года. Инвестор сам решает, какой вид льгот выбрать. Однако у этого варианта есть и недостатки: Если вы не будете выплачивать деньги по типу А каждый год и не будете получать вычет по EII в течение трех лет, инфляция снизит доходность пособия.

Тип Б

Для типа B нет опции — ее можно получить только в том случае, если вы расторгнете договор не ранее чем через три года.

Ведущий эксперт по налогообложению — опыт работы от 3 лет.

Если вы являетесь начинающим инвестором и выбрали вычет А, обратитесь к нашим специалистам: Мы тщательно проверим, имеете ли вы право на возврат подоходного налога, заполним форму 3-PIT, и вы сможете самостоятельно подать налоговую декларацию в свою налоговую инспекцию.

Ваши действия зависят от выбранного вами типа пособия. Выше мы объяснили, чем отличается каждый вид пособия, кто имеет на него право и как начать действовать с самого начала.

При таком варианте вам не нужно заполнять форму 3-НДФЛ и подавать ее в налоговую службу — просто спросите об этом своего брокера. Вам потребуется справка о том, что вы не получали налоговый кредит типа А в рамках текущего EIF и что вы не открывали других инвестиционных счетов в течение срока действия договора.

Сертификат об отсутствии налогового кредита типа А и других договоренностей будет выдан вам регулирующим органом по запросу. В качестве альтернативы брокер сам проверяет информацию, если он стал участником обмена информацией по инвестиционным вычетам в упрощенном порядке.

Но помните: если вы уже получили инвестиционную надбавку А в рамках действующего VVG, вы не можете заменить ее на В — это запрещено

1. декларация 3-НДФЛ: подписанный оригинал.

2. форму заявления на налоговый кредит с реквизитами вашего расчетного счета для перечисления возврата. Форма заявления требуется только при подаче налоговой декларации за 2019 год, так как с 2020 года право на возврат 13% включается в налоговую декларацию. Однако если вы пропустили этот раздел при заполнении 3-НДФЛ за 2020 или 2021 год, требование должно быть представлено в FTT в установленный срок.

Как выбрать инвестиционный вычет

Под сроками подразумеваются три года: если с года уплаты налога на момент подачи заявления прошло более трех лет, вычет не будет предоставлен (§ 78(7) Налогового кодекса).

Иванов заполнил налоговую декларацию за 2019 год и подал ее в ИФНС в конце 2022 года. Он подал иск в январе 2023 года. Хотя декларация 3-НДФЛ была подана вовремя и даже одобрена, ему отказано в переводе средств, поскольку до подачи заявления за год, за который Иванов требует возврата, прошло более трех лет.

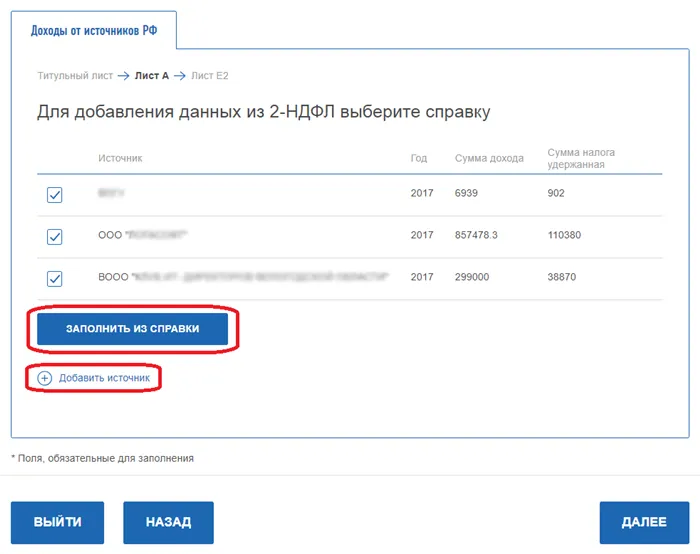

3. справка 2-НДФЛ от работодателя. Обратите внимание, что отчет относится к тому году, в котором были уплачены взносы. Если вы подаете заявление на возврат в 2022 году за 2020 год, вы должны представить оригинал сертификата за 2020 год.

Ниже приведен обзор документов, необходимых для подачи налоговой декларации через Интернет. Другими словами, что вам может понадобиться заранее получить «на бумаге», чтобы не возникло проблем при заполнении налоговой декларации и при ее последующей проверке налоговыми органами:

Документы, подтверждающие создание ООО, могут иметь разное название в зависимости от брокера. Поэтому, если вы сомневаетесь, нужно ли вам представлять тот или иной документ, лучше представить его, так как проще отсканировать дополнительный документ, чем везти его в налоговые органы (если декларацию не примут, вам, скорее всего, придется уточнять все вопросы «на месте»).

Однако, чтобы избавить вас от лишних хлопот, вот список документов, которые не нужно представлять при подаче заявления на инвестиционный вычет, так как практика налоговых органов показывает, что в них нет необходимости:

Пошаговая инструкция для оформления

Наличие документа, подтверждающего пополнение ИИС, в основном зависит от того, как были внесены деньги. Если вы сделали это в офисе брокера (например, сразу после открытия вашего IIM), то документ должен быть у вас на руках. В других случаях вам придется обратиться к брокеру и получить соответствующую «бумагу» с печатью.

Как получить тип Б

Итак, если вы не подали налоговую декларацию до июня (электронная справка 2-НДФЛ доступна на myAlpari) и у вас есть документ, подтверждающий внесение денег в ИСС в течение налогового периода, то весь процесс заполнения и отправки налоговой декларации можно не плевать z

Как получить тип А

- предоставим список подтверждающих документов и проверим их при поступлении;

- расскажем, как заполнить заявление на возврат НДФЛ по ИИС;

- подготовим декларацию;

- выложим готовую декларацию в формате XML и PDF в вашем личном кабинете на сайте Налогии или самостоятельно отправим ее в ИФНС;

- окажем консультационную поддержку до перечисления средств из ФНС.

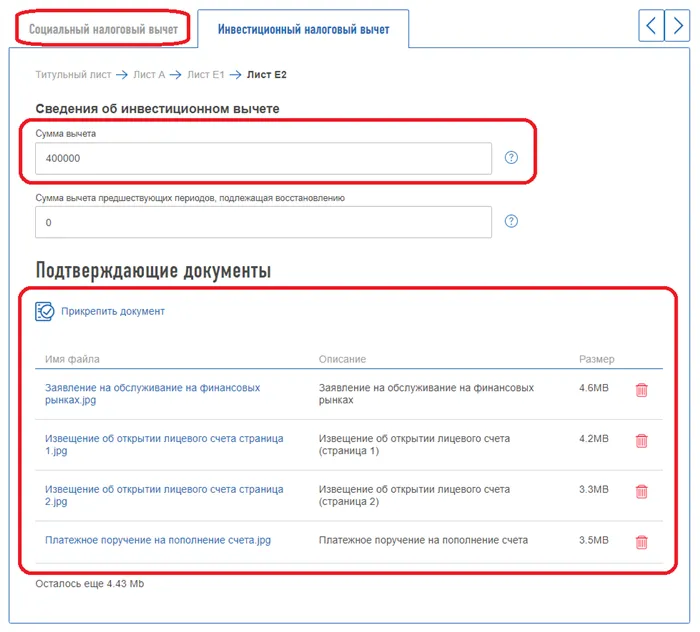

Шаг 1. Подготовьте документы для налогового вычета

Документы на вычет по ИИС

- Справки 2-НДФЛ от каждого работодателя (только если декларация подается в начале года, т.е. в Личном кабинете еще не появилась информация о доходах за прошлый год);

- Документы, подтверждающие открытие ИИС:

- Заявление на обслуживание на финансовых рынках (иногда его называют Генеральным соглашением);

- Извещение об открытии индивидуального лицевого счета (в этом документе приводятся конкретные реквизиты созданного лицевого счета, соответствующего ИИС);

- Документы на регистрацию ЭП

- Документы на подключение к системе удаленного доступа QUIK

- Брокерские отчеты (реестры поручений)

- Уведомление о возможных рисках

- Банковские реквизиты клиента

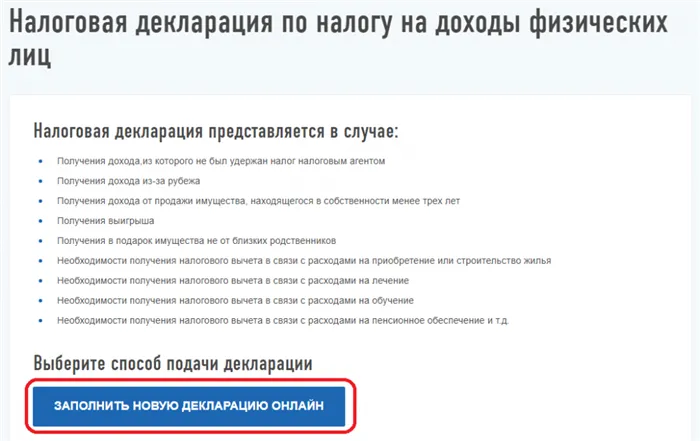

Декларация по ИИС

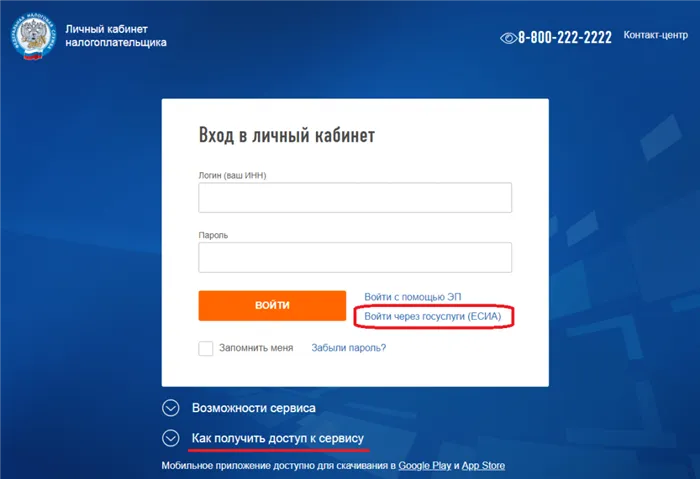

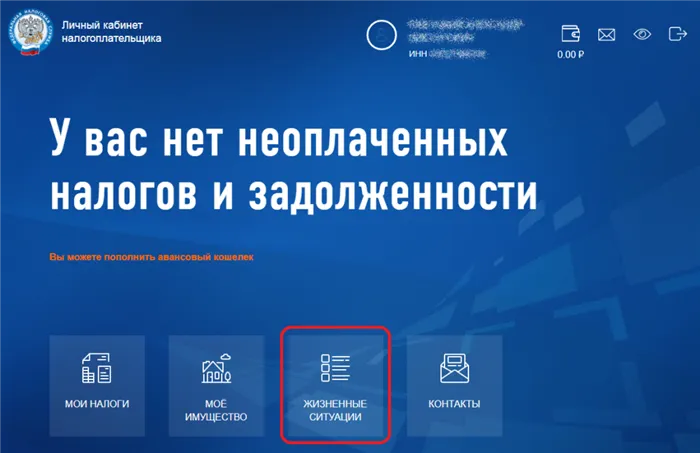

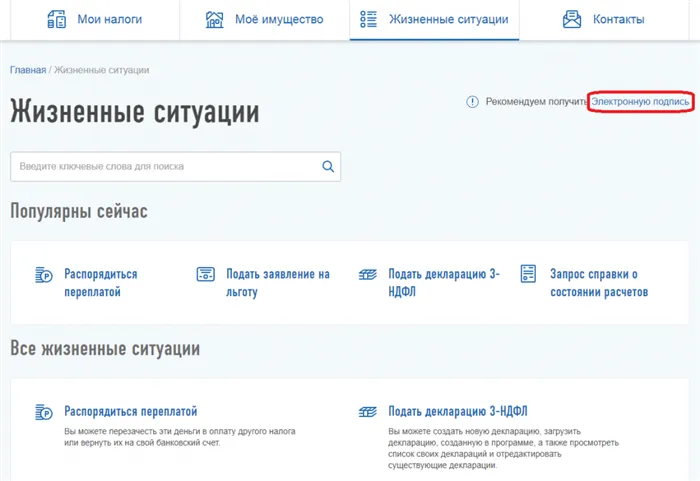

Все необходимые сервисы находятся в разделе «Жизненные ситуации». Прежде всего, для подачи любых документов в электронном виде, необходимо получить электронную подпись (ЭП):

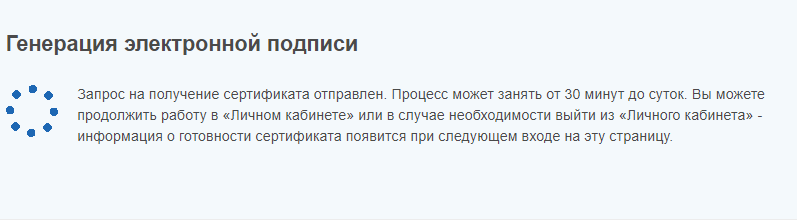

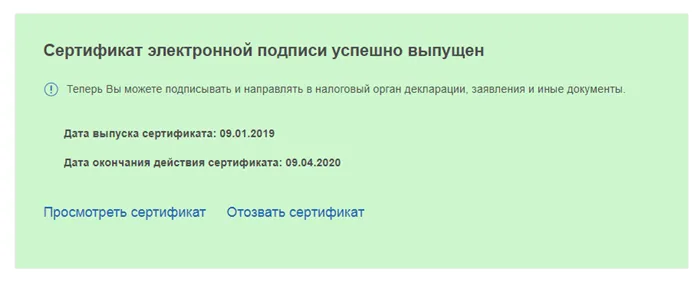

Все необходимые сервисы находятся в разделе «Жизненные ситуации». Прежде всего, для подачи любых документов в электронном виде, необходимо получить электронную подпись (ЭП): Если у вас уже есть ЭП, зарегистрированная в Личном кабинете, то можете сразу переходить к п. 5.

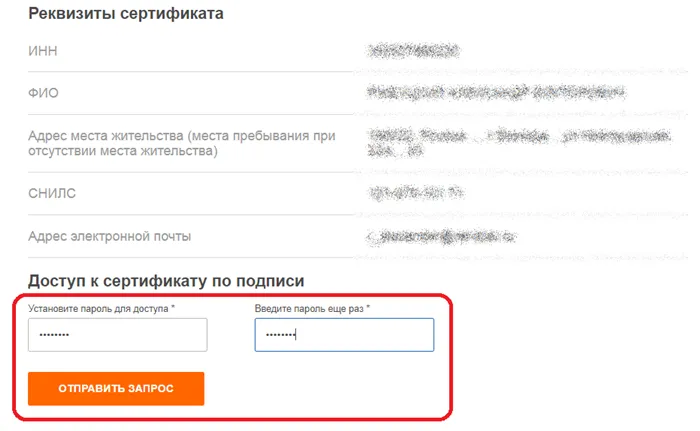

Если у вас уже есть ЭП, зарегистрированная в Личном кабинете, то можете сразу переходить к п. 5. Как правило, генерация сертификата ЭП занимает продолжительное время (в зависимости от настроения и текущей загрузки серверов ФНС процесс может затянуться на несколько часов). К сожалению, Личный кабинет не позволяет выполнить дальнейшие действия по заполнению декларации без ЭП, поэтому рекомендуем не сидеть в ожидании у экрана, а просто вернуться к Личному кабинету через какое-то время. О готовности сертификата ЭП всегда можно узнать на той же форме, где отправлялся запрос на его получение:

Как правило, генерация сертификата ЭП занимает продолжительное время (в зависимости от настроения и текущей загрузки серверов ФНС процесс может затянуться на несколько часов). К сожалению, Личный кабинет не позволяет выполнить дальнейшие действия по заполнению декларации без ЭП, поэтому рекомендуем не сидеть в ожидании у экрана, а просто вернуться к Личному кабинету через какое-то время. О готовности сертификата ЭП всегда можно узнать на той же форме, где отправлялся запрос на его получение:

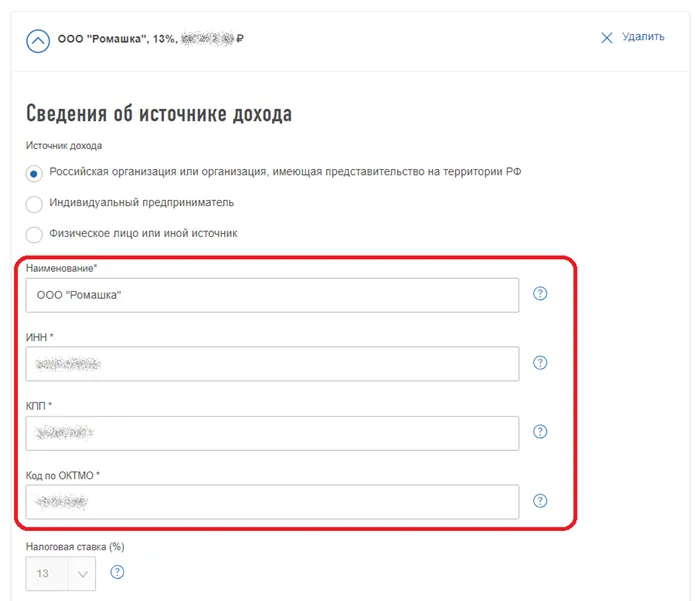

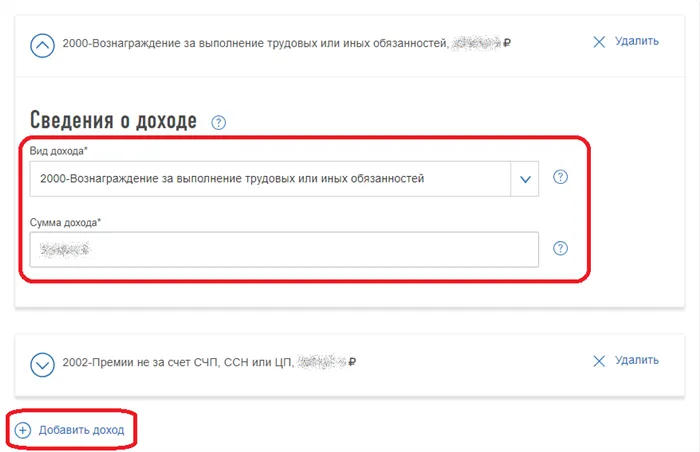

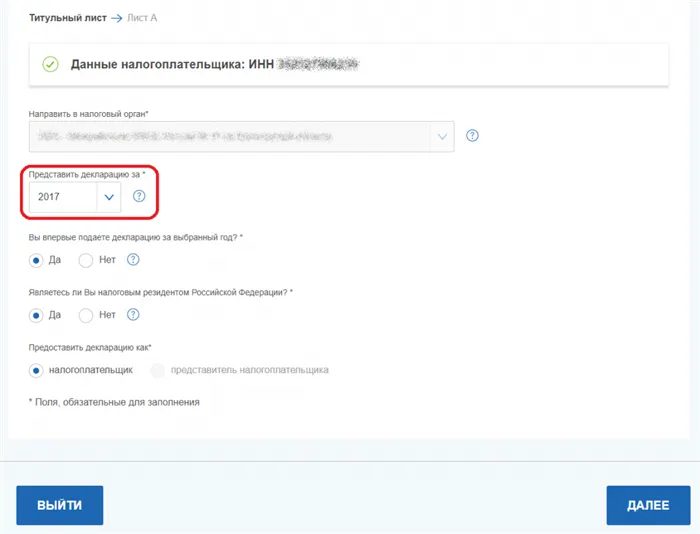

Если же вы, как добросовестный налогоплательщик, решили подать декларацию в начале года, то у вас на руках должны быть заранее подготовленные справки 2-НДФЛ от каждого работодателя. Необходимо вручную перенести оттуда сведения о доходах, используя действия на форме «Добавить источник», «Добавить доход». Ниже приведен пример заполнения.

Если же вы, как добросовестный налогоплательщик, решили подать декларацию в начале года, то у вас на руках должны быть заранее подготовленные справки 2-НДФЛ от каждого работодателя. Необходимо вручную перенести оттуда сведения о доходах, используя действия на форме «Добавить источник», «Добавить доход». Ниже приведен пример заполнения.