Для экспорта применяется ставка в размере 0 %. Например, если компания произвела что-то в России и продала это за границу. Однако существует большая разница между ставкой 0% и простым освобождением от уплаты НДС.

Как получить освобождение от уплаты НДС в 2022 году?

Освобождение от НДС — это общее понятие, за которым скрываются две совершенно разные причины не платить «НДС»: освобождение от НДС в соответствии со статьей 145 Налогового кодекса и освобождение от НДС определенных операций в соответствии со статьей 149 Налогового кодекса. В следующей статье объясняется разница между этими видами освобождений.

Кто освобождается от уплаты НДС по ст. 145 НК РФ

Во-первых, освобождение от уплаты НДС в соответствии со статьей 145 Налогового кодекса распространяется на все виды деятельности налогооблагаемого лица, а не на определенные виды бизнеса или деятельности. В то же время он не освобождает от уплаты НДС импортные и посреднические услуги (ст. 145(3), ст. 161 Налогового кодекса).

Освобождением от НДС могут воспользоваться как организации, так и индивидуальные предприниматели. Главное условие — сумма выручки от реализации ТРУ (не облагаемых НДС) за три предыдущих последовательных календарных месяца не должна превышать 2 млн. рублей (п. 1 ст. 145 НК РФ).

ПРИМЕЧАНИЕ: В расчет нужно включать только доходы от операций, облагаемых НДС (письмо ФНС РФ от 12.05.2014 № ГД-4-3/8911@, Постановление Президиума ВАС РФ от 27.11.2012 № 10252/12).

Отсутствие права на освобождение от НДС (статья 145 (2) Налогового кодекса):

- лица, реализующие подакцизные товары;

- организации, имеющие освобождение от НДС как участники проекта «Сколково».

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели также могут претендовать на освобождение от НДС в течение первых трех месяцев работы, если у них еще нет трехмесячной выручки (см. документ Минфина от 23.08.2019 № 03-07-14/64961).

Как получить освобождение от уплаты НДС в 2022 году

Освобождение от НДС в соответствии со статьей 145 Налогового кодекса может быть заявлено с первого числа любого месяца календарного года. Вы должны сообщить об этом в налоговый орган не позднее 20 числа месяца, с которого вы заявили об освобождении от уплаты налога (статья 145(3) Налогового кодекса).

Последствия несоблюдения срока уведомления изложены в статье «Без задержки заявить о налоговом освобождении в соответствии со статьей 145 Налогового кодекса».

Форма уведомления представляет собой уведомление о заявлении права на освобождение от исполнения обязанностей налогооблагаемого лица в отношении исчисления и уплаты НДС. Формы утверждены отдельно для плательщиков единого сельскохозяйственного налога и для всех остальных (приказ Минфина от 26.12.2018 № 286н). Скачать форму для сельскохозяйственных производителей можно здесь. Для получения общей регистрационной формы нажмите здесь.

О внедрении освобождения от единого сельскохозяйственного налога с 2019 года читайте в этой статье.

Декларации должны быть представлены вместе с регистрацией (пункт 2, пункт 3, пункт 6, статья 145 Налогового кодекса):

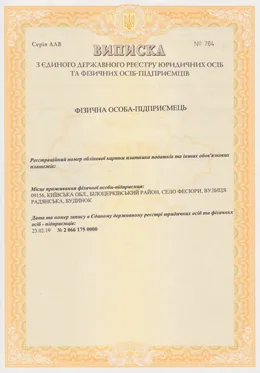

- выписку из бухгалтерского баланса (для юрлиц);

- выписку из книг учета доходов и расходов и хозяйственных операций (для индивидуальных предпринимателей);

- выписку из книги продаж.

Справки должны быть в произвольной форме, но так, чтобы контролирующий орган мог четко видеть сумму дохода за последние три месяца.

Рекомендации экспертов КонсультантПлюс помогут вам подготовить выписку из книги продаж. Получите бесплатный пробный доступ к системе и перейдите на готовое решение.

Кто имеет право на освобождение

- компании и ИП старше 3 месяцев;

- с выручкой без НДС не больше 2 млн рублей за три месяца подряд;

- без импорта и роли налогового агента, с раздельным учетом, если есть подакцизные товары.

Как рассчитать выручку для освобождения от НДС

Правило 1: Проверьте размер выручки за три месяца подряд. Если ваш бизнес освобожден от НДС с 1 ноября, рассчитайте выручку в следующие периоды:

- ноябрь, декабрь, январь;

- декабрь, январь, февраль;

- январь, февраль, март;

- и т.д.

Правило 2: Рассчитайте выручку, используя бухгалтерские записи. Рассчитайте выручку без НДС. Авансы от клиентов не должны приниматься во внимание.

В расчет следует принимать только выручку от оборота, облагаемого НДС. Обороты, не облагаемые НДС, в расчет не включаются (пункты 3 и 4 постановления Пленума Высшего арбитражного суда № 33 от 30 мая 2014 года). Доходы не облагаются налогом:

- от деятельности на спецрежимах — патенте или ЕНВД;

- от операций, освобожденных от НДС по ст.149 НК РФ;

- от операций, которые не облагаются НДС по ст. 146 НК РФ;

- от операций, которые совершены не на территории РФ.

Как получить освобождение от НДС

Вы можете освободиться от уплаты налога в начале любого месяца — вам не нужно ждать начала года или квартала. Для этого необходимо рассчитать сумму дохода, собрать подтверждающие документы и подать их в налоговую инспекцию вместе с формой заявления до 20 числа месяца, в котором вы подаете заявление на освобождение.

Ниже приведен список документов для налоговой инспекции:

- уведомление по форме, утвержденной приказом Минфина от 26.12.2019 №286н «Об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС»;

- журнал счетов-фактур и его копию;

- выписка из бухгалтерского баланса для компании или выписка из КУДиР для ИП;

- выписка из книги учета продаж.

Ведите учет экспорта и импорта с помощью веб-сервиса Contour.Accounting. Простой бухгалтерский учет, расчет заработной платы и отчетность в одном сервисе.

Как продлить освобождение от НДС

Налоговое освобождение действует в течение одного календарного года — при условии, что вы не превышаете лимит выручки. По истечении «бесплатного» периода лучше всего подать те же документы в налоговую инспекцию, чтобы продлить освобождение, если оно вам еще нужно. Это делается таким же образом до 20 числа месяца, в котором вы хотите продлить освобождение.

Налоговая служба проверит вашу документацию, чтобы убедиться, что вы не нарушили лимиты за весь предыдущий год и два месяца до этого. Если условия соблюдены, освобождение продлевается. Если выяснится, что лимит был превышен в каком-либо периоде, вам будет начислен дополнительный НДС с месяца, в котором произошло превышение. Если вы не предоставите подтверждающие документы, чиновники могут заблокировать счета, потребовать вернуть НДС за весь год и наложить штрафы и пени.

Используйте 145 статью Налогового кодекса РФ

Согласно статье 145 Общей системы налогообложения, общества с ограниченной ответственностью и индивидуальные предприниматели освобождаются от уплаты НДС, если выручка организации не превысила 2 миллиона рублей за три последовательных календарных месяца, предшествующих текущему месяцу. Если предприятие в среднем зарабатывает не более 700 тысяч рублей в месяц, оно может претендовать на освобождение от уплаты налога.

Это идеальный вариант для предпринимателей, которым по разным причинам необходимо работать в ОСН, но в то же время не иметь высокого дохода. Например, компании, акции которых на 25% принадлежат другому юридическому лицу.

Однако существуют некоторые исключения. Предприниматели, продающие подакцизные товары, не имеют права на эту опцию. Ознакомьтесь с полным списком исключений, предусмотренных законом.

Как получить льготу?

Чтобы заявить об освобождении, вы должны отправить в FTT пакет документов до 20 января. Например, если вы планируете перейти с октября 2018 года, вам необходимо отправить в ФНС три документа до 20 октября:

- Уведомление о переходе;

- Выписку из книги продаж за 3 месяца (август, сентябрь, октябрь);

- Выписку из бухгалтерского баланса.

Уведомление находится на утвержденном бланке. Посылка будет обработана относительно быстро, но ситуацию необходимо держать под контролем. Позвоните аудитору и убедитесь, что он все получил и что документы заполнены без ошибок. Налоговая служба направит вам уведомление о том, что перевод был одобрен.

Особенности льготы

- Покупатели и заказчики не могут принимать к вычету НДС от сделок с вашей компанией. Это не важно, если они работают на упрощенке. Но если у них ОСН, то могут возникнуть проблемы с рентабельностью от работы с вами.

- Вы не можете принимать к вычету НДС от входящих счетов-фактур в период льготы и даже когда она кончится.