Как используется ценообразование денежного потока при покупке акций и почему денежный поток может рассказать о компании больше, чем многие другие показатели.

Cash flow (кэш флоу) — что это и как он рассчитывается

Денежные потоки компании или денежные потоки являются одним из важнейших показателей перспектив компании. В этой статье мы внимательно рассмотрим денежные потоки и объясним, как они рассчитываются и что собой представляют.

Денежный поток — это сумма денежных средств компании, включая все поступления (доходы) и оттоки (расходы). Он готовится в соответствии с утвержденной формой №. 4 (код формы ОКУД 0710004).

Для определения эффективности деятельности компании денежный поток может предоставить инвесторам большое количество полезных данных. Наиболее часто используемым показателем является простой «чистый денежный поток».

Чистый денежный поток (NCF) — это разница между доходами и расходами за определенный период. Она может быть позитивной или негативной.

Положительный показатель NCF означает, что дела компании идут хорошо. Существует свободный денежный поток. Это означает, что бизнес является прибыльным.

Знаменитый инвестор Уоррен Баффет считает показатель денежного потока одним из самых фундаментальных при оценке акций компании.

Показатель FCFF (Free Cash Flow to the Firm)

Free cash flow to business (FCF) дословно переводится как «свободный денежный поток для бизнеса». Это денежный поток после уплаты налогов и чистых инвестиций в основной капитал и собственный капитал.

- Tax — ставка налога на прибыль;

- EBITDA — прибыль до уплаты процентов и налога;

- DA — амортизация материальных и нематериальных активов (Depreciation & Amortization);

- CNWC — изменение в чистом оборотном капитале (Change in Net Working Capital);

- CAPEX — капитальные расходы (Capital Expenditure);

Денежный поток может быть рассчитан с использованием следующих типов цен

- Текущие;

- Прогнозные (учитывают инфляцию и прогноз уровня добычи и других факторов);

- Дефлированные (с учетом инфляции по текущим ценам);

Поскольку деньги обесцениваются каждый год, сегодняшний денежный поток не так реалистичен, как завтрашний. Для корректировки будущей стоимости денег используется коэффициент денежного потока.

Кэш флоу операционной, инвестиционной и финансовой деятельности

Прямые и косвенные утверждения:.

- Прямой отчёт содержит информацию о денежном потоке по статьям;

- Косвенный отчёт содержит лишь конечные данные без уточнения;

Состояние денежного потока разделяется на три компонента.

- Операционная деятельность (operating cash flow, CFO);

- Инвестиционной деятельности (cash flow from investing, CFI);

- Финансовой деятельности (cash flow from financing activities, CFF);

Исходя из этого, чистые типы денежных потоков могут быть реорганизованы следующим образом

- ЧКФО – суммарный поток от операционной деятельности;

- ЧКФИ – суммарный поток от инвестиций;

- ЧКФФ – суммарный поток от финансовых операций;

1 Функциональный — это поток прибылей и убытков от базового сектора бизнеса.

Функциональный денежный поток = чистая выручка — амортизация — проценты по займам — налог на прибыль

Включено в операционную деятельность:.

- Получение выручки от продажи товаров и предоставления услуг;

- Оплата счётов;

- Расчёты с бюджетом;

- Выплата заработной платы;

- Получение краткосрочных кредитов и займов;

- Погашение (получение) процентов по кредитам;

- Выплаты налога на прибыль;

- Коммерческий;

- Налоговый;

- Инфляционный;

- Валютный;

- Снижение финансовой устойчивости;

- Неплатежеспособность;

-

;

2Инвестиции — это деньги, полученные за счет ценных бумаг и инвестиционных затрат.

- Продажа основных средств, нематериальных активов и прочих внеоборотных активов;

- Продажа акций других компаний;

- Погашение займов;

- Приобретение основных средств, нематериальных активов и прочих внеоборотных активов; и долговых инструментов;

- Кредитование;

3Финансирование — это все крупные денежные операции (займы, дивиденды, выкупленные акции). Они могут быть отсортированы по следующим параметрам

- Направленности;

- Масштабам;

- Времени проведении операций;

- Методу определения;

- Уровню достаточности;

Доходы включают прибыль от эмиссии акций или других выпусков ценных бумаг (облигаций, иностранной валюты, закладных, кредитов).

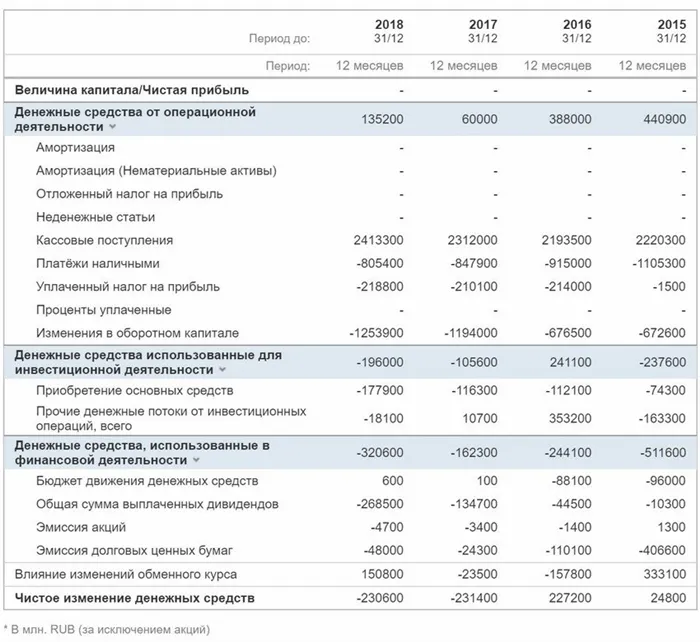

Пример годового денежного потока Сбербанка:.

Исходя из этого, можно провести различие между положительными денежными потоками (указывающими на приток денег) и отрицательными денежными потоками (указывающими на выход). Поэтому, основываясь на этих данных, инвестор может решить, выгодно ли вкладывать деньги в такую компанию.

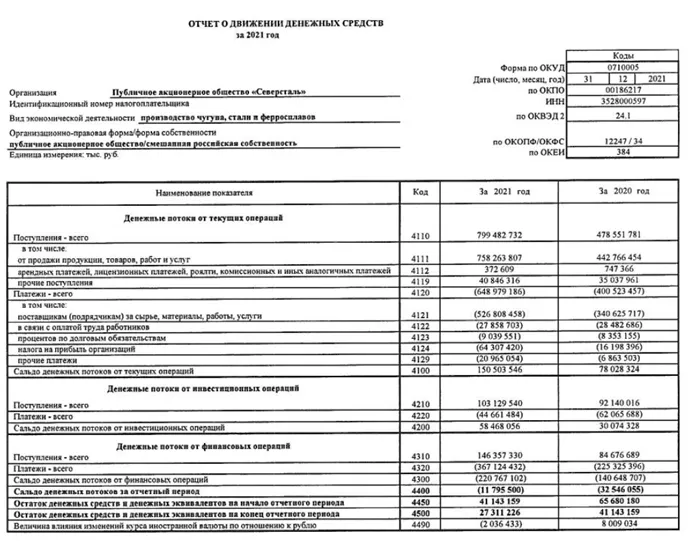

Зачем нужен отчёт о движении денежных средств

Сегодня мы представляем состояние денежного потока (CFS). В англоязычных странах это называется состоянием денежного потока или простым денежным потоком. Вместе с состоянием баланса и результирующим состоянием это одна из трех основных форм бухгалтерского учета. Состояние денежного потока настолько важно, что в России оно является предметом отдельного стандарта — ПБУ 23/2011 «Состояние денежного потока». В системе МСФО ему посвящен одноименный стандарт IAS 7.

Состояние денежных потоков описывает денежные потоки компании в отчетном периоде и остаток на начало и конец периода. Он показывает, откуда взялись денежные средства и их эквиваленты и на что они были потрачены. Тест на чай в сочетании с состоянием финансовых показателей позволяет понять, почему есть прибыль, но нет денег.

Я уже много раз писал о необходимости разделять доходы и расходы на квитанции и уплаченные деньги. Первый определяется при изменении финансовых выгод, второй — при их выплате. Сравнивая первое, можно понять финансовые последствия — прибыль или убыток. Сравнение последних показывает, сколько компания получила более или менее живых денег.

Важно проанализировать как первое, так и второе. Доходы и расходы влияют на финансовые показатели компании, измеряемые рентабельностью. Доходы и расходы влияют на ликвидность активов и платежеспособность бизнеса. Если смотреть на одно и не обращать внимания на другое, можно быстро оказаться банкротом.

Пример 1.

Продавец согласился продать товар за 200 рублей с рассрочкой платежа. Стоимость продукта составляла 150 рублей. Зафиксирована прибыль в размере 50 рублей. Есть прибыль, но нет денег. Работник не получает вовремя зарплату, а компания разрушается из-за отсутствия ликвидности.

Пример 2.

Продавец согласился продать товар за 100 рублей и получил 100% предоплату. Стоимость продукта составляла 150 рублей. Компания фиксирует убыток в размере 50 рублей. Деньги есть, а прибыли нет. Работник получает зарплату вовремя, но ему не на что купить материалы на следующий месяц. Компания уничтожена в результате потери. Эльвира Сахипзадовна сказала бы «отрицательная рентабельность».

Чтобы избежать разрыва между трактовкой чужих денег как прибыли и денежного потока как убытка, бухгалтеры создали два отчета.

Чтобы понять, как работает вторая функция, сначала разберитесь в базовой терминологии.

Подарок для читателя: онлайн-урок «Бухгалтерский учет для бизнеса» Алексея Иванова состоит из 26 видеороликов. В простой форме и на примерах объясняется, как понимать бухгалтерские отчеты и использовать их для ведения бизнеса.

Что такое денежные потоки и их сальдо

Денежный поток — это денежные средства и денежный эквивалент поступлений и платежей. Денежный поток не относится к изменениям в форме денег. Обмен наличных и эквивалентных им денежных средств, наоборот, покупки или обмен валюты, переводы с одного счета на другой, снятие или внесение наличных. Но только изменения в самой форме: если меняется сумма, то разница — это еще один денежный поток.

Баланс денежных средств — это разница между поступлениями и платежами. Если в течение отчетного периода происходят новые поступления, то баланс становится положительным. Если платежей больше, баланс становится отрицательным.

Пример 3.

Вчера один продавец продал товар за 100 долларов США и получил оплату. Обменный курс составлял 69 рублей за доллар. Сегодня она обменяла рубли на доллары. Сейчас обменный курс составляет 70 рублей за доллар. Вчера денежный поток (поступления) составил 6 900 рублей. Сегодня денежного потока от валютных операций не было, но разница в курсах валют привела к дополнительному денежному потоку в размере 100 рублей. В целом, положительное сальдо денежного потока составило 7 000 рублей.

Через несколько месяцев баланс денежного потока может стать отрицательным. Это можно пережить, если у бизнеса есть жир в виде других счетов или других видов денег. Особенно если прибыль регистрируется одновременно. Однако постоянный отрицательный баланс денежных потоков — это тревожный сигнал. Это означает, что должники живут рядом с вами. По возможности этого следует избегать.

Попробуйте услугу «Мое бизнес бюро» с простыми решениями сложных бухгалтерских, налоговых, кадровых и юридических вопросов!

Виды денежных потоков

Бухгалтерские денежные потоки сортируются по трем типам деловой активности.

Текущая деятельность относится в основном к деловым мероприятиям, которые компания проводит для получения дохода. Однако сюда также включаются прочие доходы и оплата прочих расходов. Движение денежных средств от текущей деятельности представлено следующим образом

- поступления от продажи продукции, товаров, работ и услуг;

- поступления от сдачи активов в аренду;

- платежи поставщикам и подрядчикам за приобретенные запасы, работы и услуги;

- выплаченная работникам зарплата;

- оплата процентов по полученным кредитам и займам. Исключение — кредиты и займы на покупку основных средств и нематериальных активов.

Инвестиционная деятельность включает денежные потоки, связанные с приобретением и выбытием основных средств. К ним относятся:.

- выплаты поставщикам, подрядчикам и персоналу, связанные с приобретением или созданием внеоборотных активов;

- выплаты процентов по кредитам и займам на покупку внеоборотных активов;

- поступления от продажи внеоборотных активов;

- оплаты приобретенных акций и долей в других компаниях;

- выданные и возвращенные займы;

- полученные дивиденды и проценты по долговым ценным бумагам других компаний.

Финансовая деятельность связана с получением собственного капитала от собственников и заемных средств. и выплаты арендодателям, кредиторам и заимодавцам. Движение денежных средств от деятельности по финансированию представлено следующим образом

- оплата собственниками долей в уставном капитале;

- выплаты собственникам, выходящим из капитала компании;

- выплаченные дивиденды;

- поступления от выпуска долговых ценных бумаг и выплаты для их погашения;

- полученные и возвращённые кредиты и займы.

Пример 4.

Операции по расчетному счету компании Horns andHorsesLtd. в этом месяце выглядят следующим образом:.

500 000 РУБЛЕЙ. -Платежи от покупателей продукции.

300 000 рублей — платежи поставщикам материалов

100 000 рублей — выплата заработной платы сотрудникам

200 000 рублей — квитанции за проданные автомобили

150 000 рублей — погашение выданных займов

50 000 рублей — дивиденды, выплаченные собственникам

Баланс движения денежных средств:.

Текущая деятельность: 100 000 рублей (500 000 рублей — 300 000 рублей — 100 000 рублей)

Инвестиционная деятельность: 350 000 рублей (200 000 рублей — 150 000 рублей)

Финансовая деятельность: -50 000 рублей (0 тыс. рублей — 50 000 рублей)

Мне не надоело освещать это. Положительный баланс денежного потока не означает, что дела компании идут хорошо. Возможны также убытки, ведущие к закрытию предприятия.

Также важно понимать, что превышение положительного денежного потока над отрицательным не является положительным явлением. В данном случае имеет место ситуация, когда средства, которые могли бы быть использованы для продаж, используются неэффективно, но по каким-либо причинам хранятся в наличности. Формат.

Методы заполнения ОДДС

Как упоминалось выше, существует два способа пополнения основной части КПСД за счет денежных потоков от операционной деятельности.

Прямой метод

Прямой метод — это метод отчета о движении денежных средств, при котором учитываются непосредственно платежи и поступления, относящиеся к статьям доходов и расходов компании. С точки зрения бухгалтерского учета, этот раздел включает операции, соответствующие счетам денежных средств (расчетный и кассовый) в балансовом отчете.

Этот метод также называют «нисходящим». Это означает, что статьи доходов и платежей представлены в отчете о движении денежных средств в том же порядке, что и расчет прибыли в отчете о доходах. В DCDS отображаются аналогичные данные о движении денежных средств и расходах (поступления от продажи товаров, выплаты поставщикам, заработная плата).

Основное различие между ТЭА и отчетом о прибылях и убытках заключается в том, что ТЭА показывает только денежные средства. Такие статьи расходов, как амортизация, не показываются в отчете о движении денежных средств по линейному методу, поскольку амортизация не переносится на счета в течение этого периода. Это так называемые неденежные статьи расходов.

Разделы «Движение денежных средств от инвестиционной деятельности» и «Движение денежных средств от финансовой деятельности» отчета о движении денежных средств могут быть заполнены только при использовании прямого метода. РСБУ также требует заполнения отчета о движении денежных средств только методом немедленного счета.

Косвенный метод

Косвенным методом является составление отчета о движении денежных средств, где в разделе движения денежных средств показываются денежные потоки от операционной деятельности от конкретных корректировок прибыли, а не сами платежи и поступления. Этот метод иногда называют «снизу вверх». Дело в том, что раздел PEU, посвященный движению денежных средств от операционной деятельности, дополняется прибылью компании или, как минимум, более низким статусом прибыли и убытков.

После завершения этого раздела используются различные корректировки данных о затратах и доходах по результатам использования. Все доходы компании записываются здесь с отрицательным знаком, а все выходы — с положительным. Это означает, что неденежные затраты (амортизация, отрицательные курсовые разницы, корректировки запасов и акций) добавляются к чистой прибыли, визуализируя общий поток операционной деятельности косвенными методами. Между тем, неденежные доходы, такие как положительные корректировки стоимости активов, вычитаются при завершении.

Кроме того, денежные расходы, отраженные как прочие расходы или финансовые расходы в статусе результирующего счета, относятся к УРС с признаками син. Однако в КСО другие или финансово зафиксированные деньги являются отрицательными.

Почему такой, казалось бы, сложный шаг? Во-первых, этот косвенный метод позволяет учитывать в результате расчета денежные поступления и выплаты от операционной деятельности. Во-вторых, и это самое главное, данный метод позволяет сразу же сравнить эти наличные наборы с неденежными данными и косвенными доходами и расходами. Другими словами, для инвесторов, несмотря на очевидную сложность расчетов, косвенный метод предоставляет возможность их немедленного анализа. Косвенный метод заполнения состояния денежных потоков наиболее часто встречается в отчетности компаний, составленной в соответствии с МСФО.

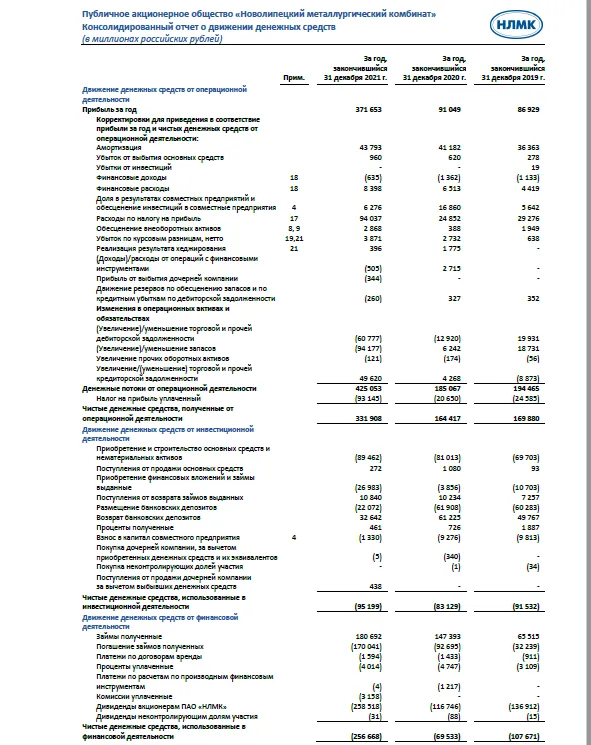

Какие возможности для анализа дает отчет о движении денежных средств

Мы уже упоминали две возможности: использование отчета о движении денежных средств для расчета денежных потоков от операционной деятельности и использование отчета о движении денежных средств для расчета денежных потоков от финансовой отчетности.

- отчет о движении денежных средств непосредственно показывает размер производимых компанией капитальных затрат;

- косвенный метод заполнения отчета о движении денежных средств позволяет инвестору сопоставить именно денежный итог операционной деятельности с неденежными статьями или косвенными затратами и доходами. Это дает представление о финансовой устойчивости бизнеса компании, ее способности платить дивиденды.

Кроме того, сравнивая набор денежных потоков от операционной деятельности с другими разделами отчета о движении денежных средств, инвесторы могут оценить, способна ли компания самостоятельно производить денежные потоки. Сравнение этих самонезависимых денежных потоков с инвестиционными денежными потоками помогает оценить способность компании к развитию и стоимость капитала фондов.

ODF можно использовать для быстрого расчета специальных показателей, таких как свободный денежный поток и FCF. Свободный денежный поток — это разница между чистым денежным потоком от операционной деятельности (подчеркнуто в первой части EFDS) и капитальными затратами (подробно описано в первой части раздела «Денежный поток от инвестиционной деятельности»).

Свободный денежный поток — это, по сути, деньги, оставшиеся на счетах компании и заработанные. Определение этого числа позволяет инвесторам понять

- возможность самостоятельного развития;

- необходимость и возможности компании в привлечении кредитов;

- реальную возможность компании выплачивать дивиденды.

Сравнение этих моментов может помочь инвесторам принять инвестиционные решения при выборе акций конкурирующих компаний.