Наша команда стремится помочь вам принимать более взвешенные финансовые решения. Мы придерживаемся строгой редакционной политики. Данная статья может содержать ссылки на финансовые продукты наших партнеров. Мы открыто говорим о том, как мы зарабатываем деньги. —>

Процедура банкротства юридических лиц: основные этапы

В нынешней экономической ситуации тема процедуры банкротства юридических лиц, к сожалению, становится все более актуальной и востребованной. Многие компании с различными структурами собственности на собственном опыте убедились, что работать в условиях экономического кризиса очень сложно. Не все из них смогли адаптироваться к новым суровым условиям. В этой статье вы узнаете, что стоит за процедурой банкротства юридического лица.

Необходимость официально объявить о неплатежеспособности и банкротстве юридического лица возникает, когда компания не в состоянии оплатить свои долги. В этом случае учредители не видят перспектив дальнейшего развития своего бизнес-плана на рынке. Имеются большие долги перед различными кредиторами и по выплате заработной платы работникам. Владелец рассматривает эту неприятную и постыдную процедуру как способ закрыть свой задолжавший бизнес.

Этапы банкротства юридического лица схожи с этапами банкротства физического лица, когда физическое лицо должно подать заявление о банкротстве в банк. Но есть и различия.

Процедура банкротства юридического лица определена в Федеральном законе № 127 с поправками, внесенными в 2015 году, и во многих случаях включает различные меры по спасению убыточной компании, которые являются частью процедуры. Сам закон, определяющий, что такое банкротство юридического лица, представляет собой пошаговое руководство, которому необходимо следовать на каждом этапе.

Сочетание финансовых факторов, плохого управления со стороны администрации и неэффективного менеджмента могло поставить компанию в столь серьезную ситуацию. В любом случае, объявить должника неплатежеспособным можно, если он обладает определенными признаками юридического лица:

- общая задолженность перед всеми кредиторами составляет не менее 300 000 рублей (включая налоги и платежи в бюджет),

- срок погашения задолженности составляет более 3 месяцев для каждого отдельного контрагента

- имеется значительная задолженность по заработной плате и вознаграждениям работникам.

Долги могут возникать в силу различных обстоятельств и могут принимать следующие формы:

- задолженность перед поставщиками товаров или материалов, которые были отгружены, но не оплачены на основании выставленных счетов-фактур,

- невыплаченные зарплаты и заработная плата, накапливающиеся в домохозяйстве,

- невыплаченные кредиты кредитным учреждениям,

- долги перед учредителями предприятия,

- долги перед государственными фондами.

Это могут быть различные штрафы, судебные издержки или претензии клиентов.

Возможность подачи заявления о банкротстве не распространяется на государственные учреждения, политические и религиозные организации. Для государственных предприятий эта процедура применяется только при наличии соответствующего пункта в уставе. Сама процедура несостоятельности проводится только в арбитражном суде по месту регистрации потенциального несостоятельного должника.

Порядок банкротства юридического лица

Процедура несостоятельности компании начинается с подачи заявления в арбитражный суд, затем следует экспертиза, судебное заседание, утверждение заявления и открытие производства по делу о несостоятельности. Для ведения всех судебных разбирательств и быстрой обработки судебных решений и постановлений следует привлекать коммерческие юридические фирмы, специализирующиеся на юридическом сопровождении процедур несостоятельности.

Кто может начать процедуру

Согласно Федеральному закону № 296 от 30 декабря 2008 года, кредиторы, сам должник и компетентные органы могут инициировать банкротство юридического лица и имеют право обратиться в арбитражный суд. Кредиторами могут быть банки, инвесторы, другие юридические и физические лица. К уполномоченным органам относятся представители налоговых органов, которые инициируют процедуру банкротства в случае нарушения налогового законодательства, неуплаты обязательных сборов и платежей.

Подача искового заявления в суд

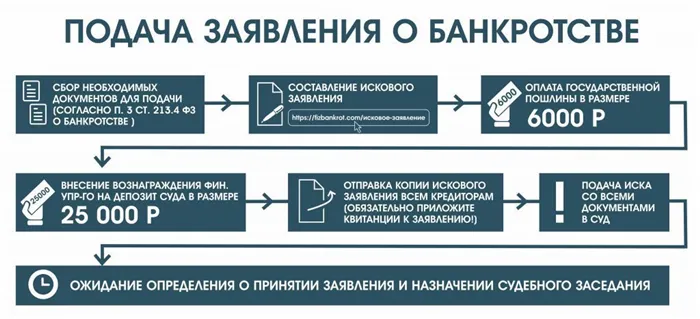

Для того чтобы быстро и правильно инициировать процедуру банкротства, необходимо подготовить заявление и подать его с пакетом документов. Если разбирательство инициировано самим должником, он должен представить информацию о сумме задолженности и список имущества. Наиболее важными компонентами заявления о банкротстве являются:

- Название суда,

- требования кредиторов с подробным указанием суммы задолженности,

- кандидатуру на должность временного директора.

Перечень необходимых документов

К заявлению должны быть приложены оригиналы и копии установленных документов:

- учредительные документы,

- требования кредиторов и сумма задолженности,

- баланс, данные бухгалтерского учета, налоговые отчеты за последний налоговый период,

- документ, подтверждающий право на подачу петиции,

- список активов должника,

- оценка активов должника.

Заполнение искового заявления при банкротстве юридического лица

Заявление о банкротстве юридического лица имеет специальный шаблон заявления о банкротстве юридического лица (ссылка для скачивания) и подается в установленной письменной форме. Она подтверждается подписью руководителя компании или его заместителя, если он уполномочен на это. В бланке заявления необходимо указать, помимо прочего, следующую информацию:

- Указание арбитражного суда, в который подается заявление,

- полная сумма, подлежащая выплате всем кредиторам

- общая сумма требований, которые не оспариваются представителями компании-должника,

- все обстоятельства и факторы, которые способствовали возникновению убытков и неплатежеспособности

- Детали любых открытых банковских счетов, которые будут использоваться для погашения задолженности.

Квитанции о выплате вознаграждения администратору должны быть приложены к заявлению (или заявлению о рассрочке). Хорошим вариантом является приложение собственного плана реорганизации или реструктуризации.

Основные этапы банкротства – цели и взаимосвязи

Отдельные этапы возбуждения дела о несостоятельности тесно взаимосвязаны и осуществляются для достижения поставленных целей. График проведения мероприятий, их цели и задачи перечислены в Законе № 127-ФЗ. Давайте рассмотрим все пять процедур более подробно:

Стадия 1. Наблюдение

На этапе предварительного наблюдения проводится анализ текущего финансового положения должника (ст. 62-75 № 127-ФЗ). Назначается временный администратор, который проводит независимую оценку финансового положения и публикует уведомление о начале надзора. Этот этап также служит для обеспечения целостности активов компании, уведомления кредиторов и подготовки списка требований. Руководство компании сохраняет свои полномочия, но с определенными (очень важными) ограничениями. Максимальный срок надзора составляет 7 месяцев. В течение этого периода управляющий собирает полную информацию о должнике, его финансово-хозяйственной деятельности, размере активов и обязательств, возможности восстановления нормального функционирования хозяйствующего субъекта. По результатам администратор составляет сводный отчет, который представляется в арбитражный суд вместе с протоколом первого собрания кредиторов. Затем суд решает, продолжать ли банкротство или прекратить производство по делу, в зависимости от того, сможет ли компания полностью погасить свои долги. Также возможно достижение мирового соглашения и реструктуризация долгов.

Стадия 2. Финансовая санация

Целью реституции должника является восстановление платежеспособности юридического лица и, таким образом, погашение накопившихся долгов. Процедура осуществляется в соответствии с законом согласно статье 76-92 Закона № 127-ФЗ. 76-92 Закона № 127-ФЗ. Курс устанавливается не в каждом случае, а только тогда, когда выявлен скрытый потенциал для возрождения предприятия. Решение о подаче петиции утверждается на первом собрании кредиторов вместе с установлением предварительного плана погашения задолженности. Среди последствий реструктуризации следует выделить следующие шаги:

- Отмена всех действий по погашению задолженности до судебного разбирательства, включая уже выданные коллекторские поручения.

- Приостановка выплаты дивидендов, запрет на выплату процентов по акциям.

- Запрет на все операции с обязательствами (бартерные сделки, взаимозачеты и т.д.).

- Активы должника могут быть арестованы, а санкции, наложенные на должника, могут быть приостановлены.

За реализацию утвержденного плана финансового оздоровления отвечает независимый администратор. Максимальный срок реализации составляет 2 года (календарный год). Если принятые меры не привели к ожидаемым результатам по улучшению финансового положения юридического лица, оно передается во внешнее управление или непосредственно в процедуру банкротства, т.е. продажи активов.

Стадия 3. Внешнее управление

В соответствии с требованиями статьи 1 Регламента (ЕС) № 93-123 Закона № 127-ФЗ, этап внешнего управления начинается после ликвидации, если должник не в состоянии восстановить свою жизнеспособность. Либо применяется как единственная альтернатива, когда нет резервов для восстановления нормального финансового положения компании. План управления составляется специализированным доверенным лицом и включает следующие пункты:

- Закрытие нерентабельных направлений деятельности.

- Изменение бизнес-стратегии и перепланирование производственных проектов.

- Реализация активов организации.

- Взыскание долгов.

- Получение кредитов от третьих лиц, увеличение членских взносов.

- Дополнительная эмиссия собственных акций для листинга на фондовой бирже.

- Проведение инвентаризации всех активов для определения внутренних резервов организации.

Продолжительность процедуры банкротства варьируется от нескольких месяцев до нескольких лет. Это связано с тем, что она состоит из нескольких этапов, каждый из которых определяет дальнейшую судьбу компании. Давайте рассмотрим их подробнее.

Основные признаки банкротства организации

Закон о банкротстве регулирует обстоятельства, характеризующие неплатежеспособность компании или организации. Их не так много:

- общая сумма задолженности (независимо от количества кредиторов) составляет триста тысяч рублей и более

- задолженность в размере трехсот тридцати тысяч рублей и более

- Работникам не выплачена заработная плата

Если все три условия соблюдены, руководство имеет не только право, но и обязанность объявить о банкротстве.

Какие виды банкротства существуют

Термин «банкротство» очень широкий, и существуют различные виды финансовой несостоятельности юридического лица:

- Временное или условное банкротство. Предварительное или условное банкротство — это ситуация, когда банковские счета юридического лица пусты, но общая денежная стоимость имеющихся основных средств, недвижимости, промышленных товаров и дебиторской задолженности превышает сумму непогашенных долгов. В таких случаях могут быть приняты правовые меры для «спасения» компании, столкнувшейся с финансовыми трудностями. После выполнения определенных процедур нормальная работа восстанавливается.

- Настоящее банкротство. Название говорит само за себя. У компании или организации не только нет денег на счету, но и нет активов, которые можно продать для погашения долгов. Нормальное функционирование бизнеса просто невозможно. В таких случаях все имеющиеся активы продаются кредиторам, а юридическое лицо ликвидируется.

- Неправомерное банкротство. Обман кредиторов и ложная информация о тяжелом финансовом положении компании. Таким образом, руководство пытается убедить кредиторов в необходимости предоставления «кредитных каникул», снижения процентных ставок по кредитам или получения других льгот. Это уголовное преступление.

- Преднамеренное банкротство. Это когда владельцы и директора юридического лица сознательно банкротят его ради личной выгоды. Например, для приобретения активов или средств (путем перевода их в оффшорные компании). Такие действия также подпадают под статью Уголовного кодекса Российской Федерации.

Судья арбитражного суда, получивший заявление о финансовой несостоятельности юридического лица, должен определить, о каком виде банкротства идет речь. От этого будет зависеть его или ее решение.

Чем отличается банкротство должника-ООО от ликвидации?

Ликвидация юридического лица (особенно общества с ограниченной ответственностью) не всегда связана с финансовыми трудностями. Владелец может ликвидировать компанию, которая является достаточно прибыльной. Например, если она считает, что уже выполнила свою миссию, что выгоднее слиться с более крупным юридическим лицом, которому она принадлежит, или по какой-то другой причине. Если долгов нет, ничто не мешает ликвидировать хозяйствующий субъект.

Вам не нужно обращаться в арбитраж для ликвидации ООО. Его может просто закрыть тот же орган, который когда-то регистрировал юридическое лицо — Федеральная налоговая служба. Конечно, это применимо только в том случае, если у компании нет непогашенных долгов (перед бюджетом, работниками, кредиторами).

Если задолжавшая компания с ограниченной ответственностью подлежит ликвидации, она должна сначала пройти процедуру банкротства. Все активы предприятия продаются, долги, которые могут быть погашены за счет продажи активов, погашаются, а безнадежные долги списываются. Сама компания исключается из Единого государственного реестра юридических лиц и прекращает свое существование.

Администратор несостоятельности — это лицо, назначенное арбитражным судом, которое фактически обладает всеми полномочиями по распоряжению имуществом и средствами должника.

Банкротство ИП

Это тот же список документов, что и выше, но есть некоторые особенности.

Если с заявлением в суд обращается конкурсный кредитор или сам индивидуальный предприниматель, он должен предварительно (за 15 календарных дней до обращения в суд) опубликовать в Едином федеральном реестре сведений о деятельности юридических лиц (Федресурс) уведомление о намерении подать заявление о банкротстве гражданина, являющегося индивидуальным предпринимателем.

За каждое уведомление взимается 860,35 руб.

Банкротство юридического лица

При банкротстве юридических лиц группа заявителей следующая: должник, конкурсный кредитор, уполномоченные органы, работник или бывший работник должника с требованиями о возмещении ущерба и/или вознаграждения.

Каждая категория заявителей обязана разместить уведомление о намерении подать заявление о банкротстве должника в Едином федеральном реестре сведений о деятельности юридических лиц (Федресурс).

Такие уведомления имеют определенный срок действия — по истечении 30 дней с даты публикации такого уведомления, содержащаяся в нем информация становится недействительной.

Документы, прилагаемые к заявлению о несостоятельности должника:

- Государственная пошлина в размере 6 000 р,

- Наличие долгов и неспособность должника удовлетворить требования кредиторов в полном объеме,

- Учредительные документы юридического лица-должника и свидетельство о государственной регистрации юридического лица,

- Список кредиторов и должников заявителя, включая анализ долгов и требований и указание адресов кредиторов и должников заявителя,

- баланс по состоянию на последнюю отчетную дату,

- Решение учредителей (участников) должника и иных уполномоченных органов должника по заявлению должника в арбитражный суд, если таковое имеется,

- Решение учредителей (участников) должника и иных уполномоченных органов должника об избрании (назначении) представителя учредителей (участников) должника,

- протокол собрания работников должника, на котором представитель работников был избран для участия в процедуре банкротства, если такое собрание состоялось до подачи ходатайства должника,

- экспертный отчет, подготовленный независимым экспертом, о стоимости активов должника, если таковые имеются,

- номера счетов должника в банках и иных кредитных учреждениях, адреса банков и иных кредитных учреждений.

Заявление должно содержать название и адрес органа самоуправления, члены которого будут утверждать управляющего финансовыми услугами.

Должник обязан направить копии заявления должника конкурсным кредиторам, уполномоченным органам.

Заявление кредитора о признании должника банкротом должно содержать следующее:

- Регистрационные данные юридического лица должника (ОГРН, ИНН),

- Наименование (фамилия, имя, девичья фамилия) конкурсного кредитора, работника, бывшего работника должника, их адреса,

- Сумма требований конкурсного кредитора, работника должника, бывшего работника должника к должнику с указанием подлежащих уплате процентов, неустоек (штрафов, пеней).

- Назначение временного управляющего (фамилия, имя, девичья фамилия арбитражного управляющего, наименование и адрес саморегулируемой организации, к которой он принадлежит) или наименование и адрес саморегулируемой организации, члены которой должны быть допущены в качестве временных управляющих.

Список документов, прилагаемых к заявлению:

- документы, подтверждающие обязательство, из которого возникает требование должника по отношению к конкурсному кредитору должника, работнику, бывшему работнику и срок исполнения этого обязательства (например, обязательство по договору поставки),

- вступившее в законную силу решение суда, арбитражного суда или третейского суда, рассмотревшего требования должника к конкурсному кредитору должника, работнику или бывшему работнику, а также судебный или арбитражный акт, на основании которого выдан исполнительный документ, обеспечивающий исполнение решения арбитражного суда,

- доказательства причин возникновения задолженности (счета-фактуры, накладные и другие документы),

- доказательство того, что должник получил копию заявления кредитора.

Финансирование процедуры банкротства

Если заявление о банкротстве подает сам должник, он должен доказать суду, что его активов достаточно для покрытия расходов на процедуру банкротства.

Если кредитор подает заявление о банкротстве, он должен, если он согласен финансировать процедуру банкротства, дать свое письменное согласие суду по банкротству. Не только кредитор, подавший ходатайство, но и любой другой кредитор, участвующий в производстве, может дать свое согласие на финансирование производства. Если такое согласие не дано или если лицо, давшее его, не вносит деньги на счет суда по требованию судьи, судья выносит постановление о прекращении производства по делу.

Если ни должник, ни кредитор не желают финансировать процедуру банкротства, то процедура банкротства также прекращается.

В случае банкротства юридических лиц фиксированный размер пошлины зависит от процедуры, применяемой в деле о банкротстве, и составляет:

- Временный директор (надзорная процедура) — 30 000 рублей в месяц,

- Административный директор (процедура финансового оздоровления) — 15 000 рублей в месяц.

- Внешний управляющий (процедура внешнего управления) — 45 000 рублей в месяц

- Конкурсный управляющий (процедура банкротства) — 30 000 рублей в месяц.

Здравствуйте. Я зарегистрировал ООО, которое работает с 2012 года. На данный момент у него долг (налог на доходы УСН) 100000р. Таким же образом я зарегистрировал индивидуальное предпринимательство в январе этого года.

Перечень документов для ходатайства должника и ходатайства кредитора указан отдельно в положениях статьи 1 Регламента (ЕС) № 38 и 40 Закона № 127-ФЗ соответственно.

Должник должен приложить к заявлению о банкротстве следующее

- Оправдание существования долгов: Судебные решения, решения по исполнительным производствам, иски и другие требования кредиторов.

- Доказательства неплатежеспособности: банковские выписки с указанием остатков и движения средств, бухгалтерский баланс.

- Учредительные документы и выписка из Единого государственного реестра юридических лиц.

- Список кредиторов с полной разбивкой всей информации — от имени и суммы долга до полного адреса.

- Решение учредителя или протокол общего собрания акционеров о передаче в арбитражный суд заявления о банкротстве, включая документы об избрании (назначении) представителя в суд.

- Информация о стоимости недвижимости и других активов должника (участие независимого оценщика обязательно).

Если кредитор (в том числе сотрудник компании должника) подает в суд заявление о банкротстве, вы должны приложить дополнительные документы к тем, которые требуются в АПК РФ:

- Доказательства обязательств: Судебные решения, расчетные листы, информация из ФССП, переписка с должником.

- Доказательства претензий: счета-фактуры, акты выполненных работ, счета и т.д.

- Доверенность или иной документ, уполномочивающий представителя кредитора на подачу заявления в суд.

- Другие документы.

Если представляются копии документов, они должны быть надлежащим образом заверены.

Образец заявления при банкротстве юрлица

Не существует универсального стандарта для всех дел о несостоятельности. В Интернете и на различных юридических сайтах можно найти как краткие, так и подробные примеры заявлений из конкретных дел.

Использование их «вслепую», без знания специфики процедуры банкротства, может иметь последствия: Опытный юрист должен составить или хотя бы рассмотреть заявление.

Ниже приведен образец заявления о банкротстве юридического лица для ознакомления.

Арбитражный управляющий

Администратор несостоятельности — это лицо, назначенное арбитражным судом, которое фактически обладает всеми полномочиями по распоряжению имуществом и средствами должника.

В зависимости от процедуры он может называться по-другому (администратор неплатежеспособности), но это не меняет сути дела. Он назначается заявителем, но может быть отстранен от участия в процессе в случае нарушений или явных злоупотреблений в ходе процедуры банкротства и даже может быть привлечен к административной или уголовной ответственности.

ВАЖНО: Распространено заблуждение, что если вы сначала привлечете «своего» арбитражного управляющего, то он или она будет открыто подыгрывать истцу в процессе банкротства. К сожалению, главной заботой арбитражного управляющего является объективность и беспристрастность. Он может быть более или менее лояльным, но он не может открыто отстаивать интересы отдельного кредитора или должника.

Требования к администратору по делам о несостоятельности очень высоки:

- Не менее 2 лет административного опыта,

- Высшее образование в области финансов или права,

- Стажировка в СРО и последующее членство в организации,

- Отсутствие судимости и дисквалификации за налоговые или финансовые правонарушения.

В ФЗ-127 перечислены все полномочия, права и обязанности для каждой стадии банкротства. Нет смысла перечислять их все, но важно остановиться на наиболее важных, которые затрагивают интересы как должника, так и кредиторов.

Администратор неплатежеспособности обязан:

- Принять все возможные меры для защиты активов должника, вплоть до оспаривания сомнительных сделок, подрывающих финансовое и имущественное положение должника.

- Проанализировать финансово-хозяйственную деятельность должника, оценить платежеспособность должника и возможные перспективы погашения долга.

- Ведение списка требований кредиторов, общение с кредиторами по поводу включения в список, выявление других кредиторов.

- Выявление признаков фиктивного или преднамеренного банкротства и возможных злоупотреблений со стороны должника.

В ходе процедуры банкротства конкурсный управляющий имеет право:

- Предъявление в суде иска от имени банкрота об оспаривании сделок и применении последствий их недействительности.

- Просить суд принять обеспечительные меры для защиты активов должника.

- Принять меры по отстранению руководителя и других уполномоченных руководящих органов должника.

- Получать все документы и информацию, касающиеся экономической и финансовой деятельности должника.

- Подавать возражения на требования кредиторов и участвовать в судебных слушаниях по этому вопросу.

В некоторых процедурах банкротства доверительный управляющий имеет определенные полномочия для полного управления должником во время банкротства.

Заявление о требовании, поданное кредитором, должно быть подписано не только самим кредитором, но и его представителем. Суд рассматривает заявление в течение 3 дней. После слушания он принимает заявление и открывает производство, если нет никаких проблем.

Это сложная и длительная процедура. Если банкротство физического лица или индивидуального предпринимателя занимает 1-2 года, то для юридического лица все обстоит совсем иначе.

- Составление документов и составление искового заявления. Когда банкротством юридического лица занимается юридическая фирма, все происходит быстро. Эта фаза длится не более нескольких недель, ее можно игнорировать. Самостоятельная подготовка может занять около месяца.

- Подача заявления в арбитражный суд и начало стадии надзора — 7 месяцев.

- Финансовое оздоровление — 2 года.

- Внешнее управление — 1,5-2 года.

- Процедура банкротства — 6-12 месяцев.

В целом, Закон о банкротстве юридических лиц предусматривает 55-67 месяцев на рассмотрение дела о несостоятельности компании. Другими словами, администрация должна быть немедленно готова к процедуре, которая займет около 5 лет.

Стоит ли обращаться в юридические компании по банкротству

Нужна ли вашей компании поддержка при банкротстве, зависит от вас. В основном он состоит из юридической консультации, составления документов для суда и составления искового заявления. Дальше дело ведет конкурсный управляющий, затем сторонние лица и конкурсные управляющие.

Однако во всех случаях компании могут понадобиться представители в суде и помощь в подготовке к очередным слушаниям. Если речь идет о крупной компании с большим количеством долгов, лучше всего воспользоваться услугами фирм, специализирующихся на корпоративном банкротстве.

Частые вопросы

Это процесс, в ходе которого компания ликвидируется, а все ее имущество и активы реализуются для покрытия долгов. В результате организация объявляется неплатежеспособной, а все непогашенные долги списываются.

Все агентства объявлены неплатежеспособными в соответствии с FS-127. Может быть задолженность в размере 300 000 рупий или просроченная задолженность более 3 месяцев.

Кодекс о несостоятельности/банкротстве устанавливает процедуры для определенных видов юридических лиц в отдельных главах. Отличные процедуры предусмотрены для сельскохозяйственных компаний, финансовых учреждений, кредитных компаний, застройщиков недвижимости и естественных монополий.

Помимо длительности процедуры, она еще и дорогостоящая. Даже если компания не пользуется услугами компаний по сопровождению банкротства, она платит несколько сотен тысяч рублей за участие конкурсных управляющих. Он также выплачивает процент от выручки от продажи имущества. Единой суммы не существует, она зависит от размера компании и сложности дела.

Если у юридического лица есть собственный юрист или хотя бы юрист на аутсорсинге, оно легко справится с этой задачей. Если нет, вы можете получить помощь, например, от Prav.io.

Основные этапы банкротства юридических лиц и сроки осуществления

Дальнейшее проведение процедуры банкротства проходит в несколько этапов. Только суд принимает решение об их назначении и переходе на следующий этап. Управляющий банкротством имеет право подать ходатайство.

Этап №1. Наблюдение

Порядок проведения данного этапа установлен главой 4 № 127-ФЗ. Перед началом этапа суд назначает конкурсного управляющего, который непосредственно контролирует выполнение дальнейших мероприятий в рамках процедуры банкротства. Право на назначение эксперта предоставляется всем сторонам, участвующим в деле. Истец, инициировавший судебное разбирательство, является первым. Суд принимает решение о назначении доверительного управляющего.

Основной задачей надзора является сбор информации о текущем финансовом положении компании. По завершении этого этапа доверительный управляющий должен ответить на вопрос, можно ли исправить ситуацию и погасить долги перед кредиторами. Еще одной важной задачей на этапе мониторинга является подготовка двух регистров. В первом перечисляются кредиторы должника и размер финансовых обязательств перед каждым из них. Второй показывает недвижимость и другие активы потенциально неплатежеспособной компании.

Максимальный срок надзора составляет 7 месяцев. По истечении этого срока суд принимает решение о дальнейших действиях. До истечения этого срока допускается переход к следующему этапу процедуры банкротства.

Этап №2. Финансовое оздоровление

Правила финансовой реорганизации изложены в главе 5 № 127-ФЗ. Контроль за их соблюдением возложен на административного управляющего. В подавляющем большинстве случаев административный управляющий — это эксперт, который уже участвует в деле на этапе мониторинга.

Целью финансовой реорганизации является восстановление нормальной деловой активности компании путем восстановления платежеспособности и постепенного устранения ранее накопленных долгов перед кредиторами. Очередность платежей основана на графике, согласованном всеми сторонами. Максимальная продолжительность этапа — 2 года. На практике, как правило, это полтора года.

Несоблюдение согласованного графика или отсутствие фактических результатов является основанием для перехода к следующему этапу процедуры. Даже если первоначальный срок, установленный судом для финансовой реституции, еще не прошел.

Этап №3. Внешнее управление

Он назначается, если меры по финансовой реституции не принесли положительных результатов. Это последний шанс предотвратить банкротство компании. Продолжительность внешнего управления не должна превышать полутора лет. Его главная задача — восстановить платежеспособность компании.

Это делает внешний администратор. Как и на предыдущем этапе процедуры банкротства, внешним управляющим обычно назначается эксперт, уже участвующий в процессе. Процедура этого этапа регулируется главой 6 № 127-ФЗ. Важной особенностью этой фазы является приостановка предъявления финансовых требований кредиторами.

Этап №4. Конкурсное производство

Если внешнее управление также не приводит к улучшению финансового положения компании, начинается последний этап процедуры несостоятельности — процедура банкротства. Мероприятие регулируется главой 7 № 127-ФЗ и длится до шести месяцев. При необходимости период удваивается. Контроль за исполнением возлагается на назначенного судом конкурсного управляющего. Основными задачами специалиста являются:

Характерной особенностью обычной процедуры определения неплатежеспособности должника является ее длительная продолжительность, зачастую от 3 до 5 лет. Поэтому законодатель предусмотрел возможность упрощенного банкротства. Эта опция может быть использована для должников из двух категорий:

- Компании, находящиеся в стадии ликвидации,

- отсутствующие организации.

Первый касается решения учредителей открыть процедуру банкротства из-за отсутствия активов. Это является основанием для немедленного перехода к стадии банкротства. Аналогичная процедура вводится для отсутствующего должника. Таким образом, можно сократить период внедрения до одного месяца.

Консультации и разработка плана действий по упрощению процедур банкротства. Мы готовы обсуждать условия сотрудничества любыми возможными способами.

Последствия для юридического лица и других заинтересованных сторон

Важнейшим последствием завершения процедуры банкротства является исключение организации из Единого государственного реестра юридических лиц. Другими важными результатами признания компании финансово несостоятельной являются

- Увольнение всех сотрудников,

- аннулирование уставного капитала для оплаты долгов,

- Если будут установлены признаки преднамеренного или фиктивного банкротства, виновные лица несут ответственность (административную или уголовную).

В современном мире банкротство часто является единственным возможным решением проблемы долгового бремени компании. Однако для того, чтобы провести процедуру быстро и без проблем, необходимо знать законодательство и иметь опыт в решении подобных вопросов.

|

Людмила Разумова Редактор Адвокат с 2006 года |

Это делает внешний администратор. Как и на предыдущем этапе процедуры банкротства, внешним управляющим обычно назначается эксперт, уже участвующий в процессе. Процедура этого этапа регулируется главой 6 № 127-ФЗ. Важной особенностью этой фазы является приостановка предъявления финансовых требований кредиторами.

Начало судебного производства

С момента подачи заявления временный администратор, назначенный судом или стороной, инициировавшей разбирательство, начинает свою работу. Оплата услуг этого специалиста полностью ложится на истца и составляет 25 тысяч рублей за этап.

Для того чтобы отделить факт технического, ложного и преднамеренного банкротства от фактического, федеральный закон в лице арбитражного суда предоставляет временному управляющему 7 месяцев. В течение этого времени временный администратор должен проанализировать и определить финансовое положение компании.

- Если есть возможность полностью погасить долги за счет продажи определенных активов компании.

- Возможно ли восстановление финансовой деятельности рассматриваемой компании путем привлечения стороннего агентства по антикризисному управлению или путем проведения ряда мероприятий по финансовому оздоровлению.

- Можно ли выплачивать заработную плату сотрудникам компании.

- Наличие достаточных средств для покрытия судебных издержек.

По итогам своей работы администратор неплатежеспособности готовит отчет для представления собранию кредиторов. Администратор несостоятельности также должен представить сторонам производства план восстановления платежеспособности компании, принимая во внимание следующие моменты:

- Деятельность по улучшению работы юридического лица,

- расходы, которые должен нести должник,

- Примерный период времени, необходимый для реализации плана.

Порядок рассмотрения дела о банкротстве в арбитражном суде

Любое заинтересованное лицо может подать в суд заявление о банкротстве. В большинстве случаев это кредиторы должника. Однако в суде необходимо доказать две вещи: наличие долгов юридического лица на сумму не менее 500 минимальных зарплат и то, что эти долги просрочены не менее чем на 3 месяца.

Заявление о требовании, поданное кредитором, должно быть подписано не только самим кредитором, но и его представителем. Суд рассматривает заявление в течение 3 дней. После слушания он принимает заявление и открывает производство, если нет никаких проблем.

После слушания суд выясняет, есть ли у должника возражения против требований кредитора. Если да, то арбитражный суд рассматривает обоснованность возражений. Уже на этом первом этапе между сторонами может быть достигнуто соглашение.

Установленный порядок и принципы судопроизводства предусматривают, что решение по существу дела о банкротстве должно быть принято в течение трех месяцев с момента открытия производства по делу.

В течение этого периода судья может принять одно из нескольких решений:

- объявить должника неплатежеспособным и провести процедуру банкротства,

- Отказать в признании организации банкротом при наличии уважительных причин,

- введение и назначение арбитражного управляющего,

- прекращение судебного производства по делу о банкротстве организации.

Факт признания должника банкротом арбитражным судом должен быть опубликован в соответствующих печатных изданиях за счет должника.

Если у должника нет средств, то публикация осуществляется за счет кредиторов.

На любой стадии разбирательства стороны могут заключить соглашение о композиции.

Кто не может быть признан несостоятельным банкротом

В сегодняшних экономических условиях ни одна компания не застрахована от кризиса. Даже нормы гражданского права гласят, что бизнес ведется на свой страх и риск. Безусловно, банкротство иногда является наиболее эффективным способом возмещения ущерба. А кто не может быть объявлен банкротом по закону?

Религиозные или политические некоммерческие организации, государственные учреждения или общественные движения не могут подать заявление о банкротстве ни при каких обстоятельствах. Для всех остальных организаций банкротство может быть объявлено только при наличии перечисленных оснований для банкротства — задолженность в размере 300000 рублей и просрочка в течение 3 месяцев. Для граждан минимальная сумма долга составляет 500000 рублей. Физические лица не ограничены в том, чтобы самим инициировать процедуру: Как и в случае с юридическими лицами, они должны подать заявление и приложить все необходимые документы. Разница заключается в том, что дела о банкротстве физических лиц рассматриваются не арбитражными судами, а судами общей юрисдикции по месту жительства.

Заключение — В данном материале мы рассмотрели основные моменты банкротства, включая признаки неплатежеспособности и условия признания должника несостоятельным. Конечной целью комплексных мер, если полное погашение долгов невозможно, является ликвидация компании и исключение ее из Единого государственного реестра юридических лиц (ЕГРЮЛ).

Не могут быть признаны несостоятельными (банкротами)

- Фонд, если существует закон, предусматривающий создание и деятельность такой организации.

- Публично-правовая компания.

Основания для возбуждения в судебном порядке дела о банкротстве юридического лица, порядок ликвидации такого юридического лица, а также очередность удовлетворения требований кредиторов определены Федеральным законом от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)».