Это очень интересный инструмент. Вы можете пройти тест, ответив на 10 вопросов, заданных харизматичным роботом, который даже немного шутит.

Сбербанк Инвестор от брокера Сбербанк: что там хорошего

На рынке наблюдается устойчивая тенденция к упрощению доступа клиентов к фондовому рынку. Ведущие брокеры стараются сделать открытие брокерского счета и торговлю максимально простыми и понятными. И, конечно, Сбербанк, крупнейший брокер, не является исключением.

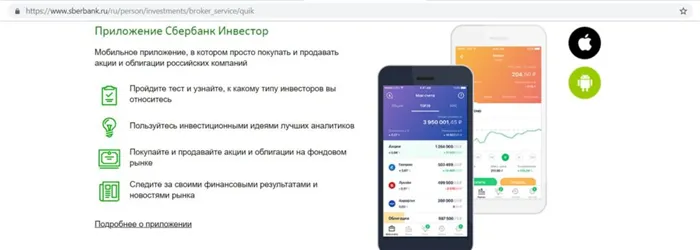

Если раньше для заключения договора о брокерском обслуживании и опеке вам приходилось приходить в офис, то сегодня вы можете сделать это онлайн, не выходя из дома. Несколько лет назад невозможно было заключить простую сделку, не имея программы QUIK, интерфейс которой отпугивал новичков, а настройка и конфигурация терминала отбивала желание вкладывать деньги.

Сейчас многие брокеры предлагают удобные и интуитивно понятные мобильные приложения, которые может попробовать любой желающий. Наиболее известным является Tinkoff Investments от Tinkoff Broker, но Альфа-банк, «Открытие», ВТБ и т.д. также предлагают подобные продукты. Тема сегодняшней статьи — мобильное приложение «Сбербанк Инвестор».

Мы рассмотрим механизм открытия брокерского счета в Сбербанке, внесения, покупки ценных бумаг и валюты, а также вывода денег на банковский счет. Мы также осветим некоторые особенности индивидуального инвестиционного счета в Сбербанке, проанализируем комиссии и выделим преимущества и недостатки. Пример: Мы покупаем 1000 долларов США через приложение «Сбербанк Инвестор».

Прежде чем читать эту статью, освежите в памяти информацию о других брокерах: «Открытие» (покупка валюты через QUIK), «Альфа-Директ» (покупка валюты через терминал «Альфа-Директ»), Промсвязьбанк (покупка ОФЗ через webQUIK) и «Тинькофф Брокер» с мобильным приложением «Тинькофф Инвестиции».

Подпишись на канал @hranidengi в Telegram — только там самая оперативная информация об обновлениях, полезные лайфхаки и другие интересности из мира финансов 🙂

Оставьте деньги себе!

Брокерский счет в Сбербанке. Достоинства

1 Простота открытия брокерского счета в Сбербанке.

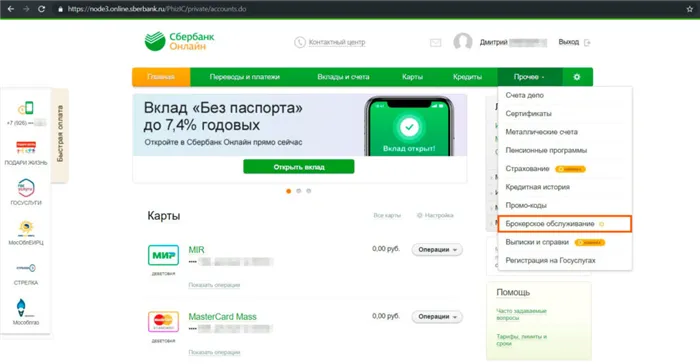

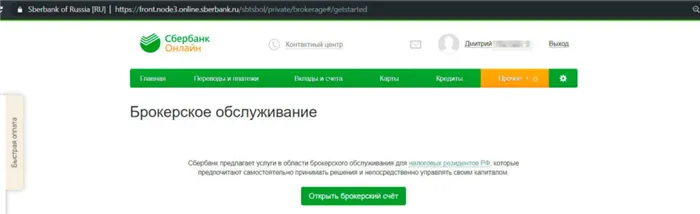

Самый простой способ открыть брокерский счет в Сбербанке — через Сбербанк Онлайн. Для доступа к Сбербанк Онлайн вам необходима Сберкарта. Сберкарта» имеет простые условия бесплатного обслуживания (бесплатно при покупках на сумму 5000 рублей в месяц и более, или с минимальным балансом 20 000 рублей, или для оформления пенсии, зарплаты, или только для людей пенсионного возраста).

Кнопка «Открыть брокерский счет» скрыта в разделе «Прочее» — «Брокерские услуги»:

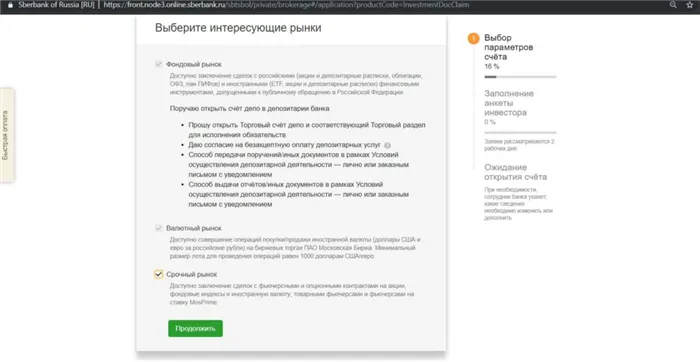

Затем выберите следующие рынки: Фондовый рынок (для покупки/продажи акций, облигаций, ETF, взаимных фондов, депозитарных расписок), валютный рынок (для покупки/продажи долларов и евро) и фьючерсный рынок (для покупки/продажи фьючерсов и опционов). Этот рынок считается высокорискованным, поэтому новичкам не стоит сразу входить на него).

Лучше поставить галочки во всех графах, даже если есть что-то, что вам не нужно в данный момент, на случай, если это понадобится позже. Сбербанк не взимает комиссию за обслуживание при отсутствии операций.

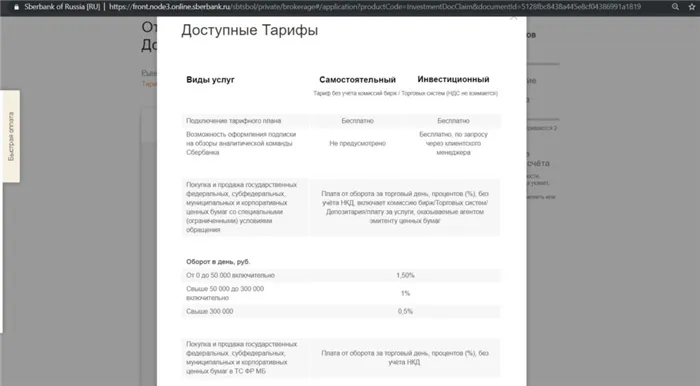

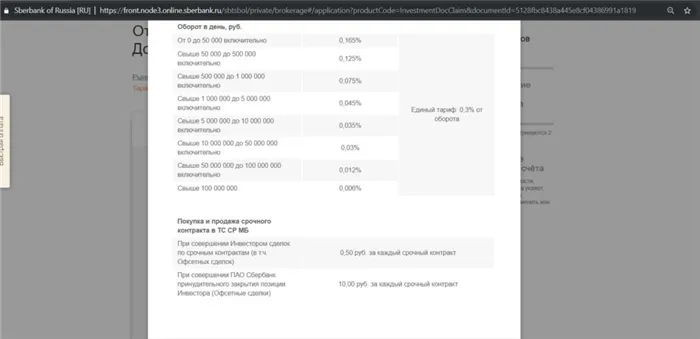

Затем вам нужно выбрать один из двух планов: Инвестиционный или Независимый, оба варианта бесплатны. При торговле на Московской бирже взимается единовременная комиссия в размере 0,3%. Комиссия за операции по тарифу «Я» ниже, при обороте до 50 000 рублей/день она составляет 0,165%, при обороте от 50 000 до 500 000 рублей — 0,125%, при более высокой прибыли комиссия еще ниже. Владельцы инвестиционных программ платят более высокую плату за возможность воспользоваться подробными обзорами команды Сбербанка. Комиссии за торговлю на срочном рынке (0,5 рубля за контракт и 10 рублей за принудительное закрытие позиции) и в валютном отделе (0,3%) одинаковы для обоих тарифов:

UPD: 16.04.2019 С 1 апреля Сбербанк существенно снизил торговый сбор на Московской бирже в тарифе «Независимый». Теперь комиссия за транзакцию в разделе «Фондовая биржа» при дневном обороте до 1 миллиона рублей составляет 0,06%, а при обороте от 1 миллиона до 50 миллионов рублей. — 0,035%. В валютном сегменте комиссия была снижена с 0,3% до 0,2%.

В обоих тарифах предусмотрена плата за хранение ценных бумаг, которая составляет 149 рублей/месяц. (взимается, если в данном месяце были покупки или продажи ценных бумаг; если таких сделок на бирже не было, плата не взимается).

UPD: 06/09/2019 С сентября Сбербанк объявил об отмене комиссии по вкладам в размере 1 49 рублей в месяц:

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссионные за транзакции и хранение ценных бумаг.

Комиссии за транзакции Сбербанка высоки для низкого оборота, и это, собственно, причина, по которой у всех возникают основные претензии к брокеру. Например, в ВТБ комиссия за операцию с акциями составляет 0,0413% (+105 рублей/месяц за депозитарное обслуживание, если совершаются сделки и имеется 1 лот акций ВТБ; если акций ВТБ нет, то 150 рублей/месяц), а в Сбербанке — 0,165-0,125% (+149 рублей). за месяц, в котором совершались операции с акциями, для депозитария), в Промсвязьбанке — 0,05% (+ с осени 2018 года действует небольшая комиссия для компенсации услуг старших депозитариев, в среднем несколько рублей в месяц), в Альфе — 0,06% (+0,04% в год для депозитария), в Открытии — 0,057% (+10 рублей/месяц для депозитария, + также есть комиссия для активов менее 50 000 рублей). Тинькофф Брокер на тарифе «Инвестор» имеет комиссию 0,3% + 99 рублей/месяц, по которому проводились операции.

За покупку иностранной валюты в «Сбере» уплачивается 0,3%, в PSB комиссия 0,1% установлена за покупку иностранной валюты на сумму более эквивалента 100 000 рублей, в «Открытии» по тарифу «Конверсионный» комиссия составляет 0,03875% + 0,02% за вывод иностранной валюты на банковский счет.

UPD: 16/04/2019 На апрель 2019 года у Сбербанка вполне конкурентные брокерские ставки, конечно, хотелось бы, чтобы они были чуть ниже.

При дневном обороте до 1 миллиона рандов комиссия за сделку с акциями составляет 0,06%, а при обороте от 1 миллиона до 50 миллионов рандов — 0,035%. В иностранной валюте комиссия была снижена с 0,3% до 0,2%.

UPD: 06/09/2019 Плата за депозит в размере 149 рандов в месяц будет отменена с сентября 2019 года.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Как и приложение «Тинькофф Инвестиции», стабильность приложения «Сбербанк Инвестор» оставляет желать лучшего, хотя критики в адрес «Сбера» меньше, чем в адрес «Тинькофф». В основном, проблемы возникают при сильных движениях рынка.

Необязательно пополнять ИИС в Сбербанке сразу после открытия, он может быть и нулевым до момента времени Х (например, до конца третьего года и начала четвертого и последующего получения двух скидок, подробнее читайте в статье «Как открыть ИИС и купить ОФЗ». Расчет доходности облигаций»). ).

Короткая продажа акций — это необеспеченная сделка, в которой трейдер продает активы, которыми он не владеет. Как это работает? Предположим, трейдер предполагает, что цена акции (скажем, «Северстали») в ближайшем будущем упадет, и решает заработать на падающем рынке. Затем он берет в долг у брокера несколько акций «Северстали» и кладет эти деньги на свой брокерский счет в качестве депозита. Затем он продает акции. Это создает убыточную позицию. Когда цена акций падает до определенного уровня, трейдер покупает акции по более низкой цене и возвращает их брокеру, заплатив комиссию за использование ценных бумаг. Оставшаяся разница между ценой покупки и ценой продажи составляет прибыль торговца.

Короткие продажи — довольно рискованная спекулятивная стратегия, поскольку цена может как упасть, так и вырасти. Если цена акции растет, трейдер получает убыток вместо прибыли. Если залога на счете трейдера недостаточно для покрытия долга, позиция пут автоматически закрывается. Еще одним существенным недостатком коротких продаж является то, что вы платите комиссию брокеру за каждый день использования ценных бумаг и ждете их падения.

Если короткая продажа закрывается во время торговой сессии, с трейдера не взимается комиссия. Если необеспеченная позиция переносится на следующий день, комиссия Сбербанка за перенос необеспеченной позиции по ценным бумагам составляет 15% годовых, а по денежной позиции — 17% годовых.

Кроме того, брокер взимает комиссию за открытие и закрытие открытой позиции.

Для каждой ценной бумаги Сбербанк Брокер устанавливает коэффициент дисконтирования для расчета начальной маржи (D Short) и минимальной маржи (D min Short) с учетом уровня риска клиента (от 0 до 8).

Например, в случае акций Аэрофлота для клиентов с уровнем риска 1, коэффициент для расчета минимального депозита составляет 22,47%, а для расчета начального депозита — 50%.

Информация о величине коэффициентов дисконтирования публикуется на сайте Сбербанка и в торговом терминале QUIK или webQUIK в таблице покупок/продаж. Чтобы открыть эту таблицу, дважды щелкните левой кнопкой мыши на любой строке таблицы Портфель клиентов. В этой таблице вы увидите доступный тип сделки для маржинальной сделки (длинная/короткая, L — длинная позиция, Q — короткая позиция) и значение коэффициентов дисконтирования. Если коэффициент дисконтирования не указан, это означает, что ценная бумага недоступна для маржинальной торговли. В колонках «Купить» и «Продать» можно увидеть, сколько ценных бумаг доступно для торговли для каждого отдельного клиента с учетом индивидуальных коэффициентов дисконтирования.

Продавать можно не все акции, а только те, которые перечислены в «Списке ценных бумаг, допущенных к продаже». Количество ценных бумаг, доступных для короткой продажи, зависит от стоимости инвестиционного портфеля клиента и факторов дисконтирования.

Как подключить маржинальную торговлю?

Чтобы начать короткие продажи в Sberbank Investor, необходимо сначала активировать опцию маржинальной торговли (если она еще не была активирована при заключении контракта),

Вы можете сделать это двумя способами:

- В отделении Сбербанка,

- Через Сбербанк@Онлайн.

- Войдите в личный кабинет Сбербанк онлайн на своем компьютере.

- Перейдите в раздел «Прочее» > «Банковские услуги».

- Нажмите на ссылку «Управление учетными записями».

- Выберите номер брокерского счета и нажмите на него.

- В разделе «Торговля» нажмите на кнопку «Изменить».

- В разделе «Использование заемных средств на бирже» установите флажок «Использовать» и нажмите на кнопку «Далее».

- Затем будет создано заявление на изменение условий брокерского счета. Нажмите на кнопку «Подать заявку».

- Подтвердите действие с помощью SMS-кода.

Ваше заявление будет рассмотрено в течение 2 банковских дней. Вы получите SMS-сообщение об активации опции.

Как открыть шорт-позицию?

Чтобы открыть позицию пут после активации маржинальной торговли, просто откройте торговый терминал, выберите ценную бумагу и нажмите на кнопку «Продать». Затем вы увидите позицию со знаком минус.

Рекомендуется:

Подпишитесь на нашу рассылку:

Сбербанк предлагает одновременно открыть индивидуальный инвестиционный счет (ИИС). У меня уже есть один МИМ у другого брокера, а у человека может быть только один МИМ, поэтому я указал, что мне не нужен МИМ в Сбербанке:

Когда точно не стоит шортить

— Получение дополнительных денег для покупки актива. Инвестор взял акции у брокера, продал их и получил деньги. Пока позиция не закрыта, существует соблазн инвестировать в другой актив. Это очень рискованно: если цена последнего актива не подходит, инвестор не может вернуть акции брокеру и теряет деньги.

— Выиграть на выплате дивидендов. Стоимость акций падает после составления списка акционеров, имеющих право на получение дивидендов. Короткая продажа акций в настоящее время не является хорошей идеей. Брокер предоставляет инвестору ценные бумаги, либо забирая их с рынка, либо заимствуя их у других клиентов. На дату учета владелец ценных бумаг, передавший их инвестору через брокера, уже не числится в реестре получателей дивидендов. Брокер устраняет эту несправедливость, вычитая сумму дивидендов со счета инвестора, плюс 13% подоходного налога, который в противном случае должна была бы заплатить компания. Другими словами, можно заработать деньги во время выплаты дивидендов, но есть риск потерять больше из-за начисления дивидендов.

Когда акции падают

Инвесторы регулярно оценивают, является ли стоимость компании обоснованной на рынке. Если она переоценена, цена ее акций, скорее всего, скоро упадет. Для этого инвесторы изучают финансовую отчетность и рассчитывают мультипликаторы, такие как коэффициент P/E (отношение цены к прибыли). Если он больше 10, то компания либо недооценена, либо переоценена.

Например, по итогам 2018 года чистая прибыль «Роснефти» по МСФО составила 649 млрд рублей. Капитализация компании на 1 января 2019 года составила 4,4 трлн рублей. Отношение капитализации к прибыли (P/E) составляет 6,72.

Стоит ли вообще открывать короткие позиции

Это зависит от вас. Важно знать, что короткие продажи идут против рынка: В долгосрочной перспективе акции растут. Движение с рынком в одном направлении всегда менее рискованно. Поэтому краткосрочные позиции — это инструмент для инвесторов, которые готовы тратить много времени на торговлю и наблюдение за новостями, и которые понимают, какие факторы влияют на цены активов. Кроме того, необходимо уметь оценивать компании с помощью мультипликаторов и читать их балансовые отчеты.

Как ведет себя российский фондовый рынок

Несмотря на локальные кризисы 1998, 2008 и 2014 годов, российский фондовый рынок продемонстрировал долгосрочный рост. Со 100 пунктов в сентябре 1997 года, когда начался расчет индекса ММВБ, к апрелю 2019 года он поднялся до 2 500 пунктов. Средний темп роста составляет 15,7% в год.

Что еще коротко? Этот термин происходит от английского short selling, что буквально означает «продавать коротко». Схема коротких продаж выглядит следующим образом:

Какие еще есть нюансы у торговли шортами

Даже если вы убеждены, что стоимость актива упадет в ближайшие месяц-два и у вас есть все шансы заработать на нем, не стоит спешить обращаться к брокеру за займом ценных бумаг. Короткие продажи немного сложнее, чем обычная торговля акциями. Вот что вам нужно знать о них:

1. Брокер дает инвестору акции в долг не просто так, а под определенный процент.

Комиссия взимается за каждый день, когда короткая позиция остается открытой. Получается, что инвестор, в некотором смысле, берет взаймы у брокера. Этот процесс называется маржинальным кредитованием.

С 1 октября 2021 года доступ к маржинальному кредитованию получат только неквалифицированные инвесторы, прошедшие специальный тест на знание сложных финансовых инструментов. Система тестирования была введена Центральным банком, чтобы защитить людей с небольшими знаниями в области инвестиций от потерь, которые они могут понести из-за незнания. Если вы не прошли такой тест, вы не сможете получить доступ к коротким продажам. Вы хотите совершить короткую продажу? Найдите зону тестирования в приложении вашего брокера, подготовьтесь и пройдите тест.

Чтобы начать короткие продажи, вам необходим доступ к маржинальным кредитам

Процентный доход, который начисляется каждый день, пока открыта короткая продажа. Размер процентной ставки зависит от ставки брокера. Вы можете найти это в контракте (в документе должна быть строка, в которой указана процентная ставка для коротких продаж). Как правило, процентная ставка составляет до 13% в год. Конечно, эти суммы могут показаться незначительными, но если короткий продавец удерживает короткую позицию в течение нескольких месяцев, то такая сумма легко складывается. Не забывайте, что брокер взимает комиссию за торговлю ценными бумагами, независимо от того, успешна сделка или нет. Кстати: Если вам удастся закрыть позицию в течение одного дня, вам не придется ничего платить.

2. Шортить можно только с ограниченным набором акций.

Это также называется маржин-колл. На сайте брокера вы найдете список активов, которые инвесторы могут использовать для коротких продаж. Активы с высокой ликвидностью и оборачиваемостью считаются маржинальными активами. Они популярны среди инвесторов, их можно быстро купить и продать, а разница в цене между покупкой и продажей невелика. В список маржинальных активов входят, например, акции Tesla, Сбербанка, Газпрома, Netflix, Amazon и многие другие. Это так называемые «голубые фишки». Однако менее ликвидные активы, которые слабо торгуются, не включаются в список брокера. Это могут быть акции некоторых государственных компаний, таких как «Сахалинэнерго», «Химпромторг» и др. Примечание: Списки маржи брокеров постоянно обновляются.

3. На коротких продажах можно потерять деньги из-за дивидендной отсечки.

Если у вас есть некоторый опыт работы с ценными бумагами, вы наверняка получали дивиденды — небольшую часть прибыли, распределяемой компаниями, акции которых находятся в вашем портфеле. Эмитенты составляют список получателей дивидендов в определенный день — этот день называется «датой записи». Обычно это происходит за 1-2 дня до отправки дивидендов. В это время акции компании, которая собирается распределить прибыль, физически уменьшаются на сумму распределяемых дивидендов.

План очевиден: купить акцию до истечения срока действия, дождаться падения цены и зафиксировать прибыль. Но не все так просто: если шортситтер имеет открытую короткую продажу на момент выплаты дивидендов, средства технически поступают к нему, но вычитаются и перечисляются фактическому владельцу акций, плюс 13% подоходного налога на прибыль, которую он получает. Как это работает? Проще говоря, брокер, который одалживает вам акции, не печатает их сам, а снимает их со счета другого клиента, чтобы вы продали их, а затем вернули.

Как открыть короткую позицию

С теорией покончено, теперь пришло время практики. Несколько кликов — это все, что нужно современному инвестору для короткой позиции на фондовом рынке:

- Во-первых, выберите на терминале брокера или в мобильном приложении ценную бумагу, которой нет в вашем портфеле. Нажмите на него и определите, сколько штук вы хотите взять с собой. Затем нажмите на кнопку «Продать».

- Затем в вашем портфеле появится строка «Минус X акций компании Y», где X — это количество взятых в долг акций, а Y — название компании, активы которой вы взяли в долг. На этом этапе брокер предоставил вам кредит, который должен быть погашен.

- Деньги от продажи акций поступают на ваш счет. На них можно купить все, что угодно: Облигации, акции, иностранная валюта — используйте их по своему усмотрению.

- Акции, которые вы берете взаймы, через некоторое время теряют в цене. Купите их на собственные деньги и верните брокеру. Готово, ты коротышка.

Когда точно не стоит шортить

Не стоит использовать короткие продажи для получения денег на покупку активов, на которые у вас нет средств. Если акция ведет себя не так, как вы ожидаете, вы можете понести двойной убыток: Актив, на который вы сделали ставку, может не вырасти в цене, в то время как ценные бумаги, которые вы купили коротко, могут вырасти в цене.

Короткие продажи не подходят для неопытных инвесторов. Открывать непокрытую позицию следует только в том случае, если вы точно знаете, что цена актива упадет. Это не вопрос интуиции: это должен быть расчет, основанный на финансовых прогнозах. Поэтому инвесторам, решившимся на короткую позицию, следует внимательно следить за состоянием фондового рынка и ростом цен.

Некоторые люди считают, что шортить акции — это спекуляция. Инвесторы, получающие прибыль от падения активов, используют некоторые очень хитрые методы и получают прибыль нечестным путем. Однако это не так: короткие продажи — это законный финансовый инструмент для получения прибыли, а не откровенное зло. Как и любая валютная стратегия, торговля без покрытия имеет как риски, так и выгоды.

При продаже коротких позиций помните о дивидендном стопе и комиссии, которая падает каждый день, пока открыта короткая позиция. Если вы обнаружили, что ваша стратегия не сработала, не жадничайте, а выкупите актив до того, как его стоимость вырастет еще больше и вам придется платить за свою неудачу акциями из вашего портфеля.

На фьючерсном рынке Московской биржи взимается плата за контракт. Эта цена одинакова для обоих фьючерсных контрактов. Вы платите 50 центов за каждый фьючерсный контракт и 10 рублей за принудительное (инициированное брокером) закрытие позиций.

Сбербанк Инвестор — как пользоваться приложением

Сбербанк Инвестор, как им пользоваться, как зарегистрироваться и как снять деньги — эти вопросы интересуют всех пользователей, которые хотят заработать на своих сбережениях. Приложение можно загрузить на компьютер и мобильный телефон с официального сайта банка.

Любой пользователь может зарабатывать деньги с помощью Сбербанк Инвестор. Для этого необходимо скачать приложение, открыть собственный брокерский счет и инвестировать деньги. Система оснащена обширными функциями, включая анализ рыночных предложений с минимальным риском потерь.

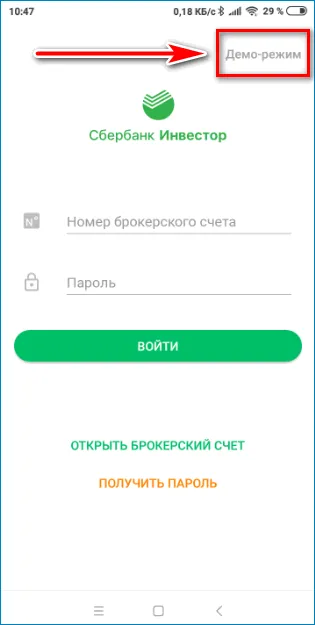

Сбербанк предлагает своим клиентам возможность заработать на собственных сбережениях. Чтобы средства не лежали без дела и не приносили прибыль, их конвертируют в акции и облигации. Система обрабатывает сложные графики и модели рынка и предоставляет информацию в интуитивно понятном интерфейсе. Для начинающих пользователей предусмотрен демонстрационный режим для тренировки и ознакомления с пользовательским интерфейсом.

Это очень важно. Для начала работы необходимо заключить договор в офисе Сбербанка. Приложение автоматически отслеживает ситуацию на рынке и представляет ее в виде графика. В базе данных более 300 компаний, имеющих ценные бумаги. Перед покупкой акции пользователь может запросить небольшой тест для проверки своих навыков.

Возможности

Компьютерное приложение называется QUIK, и зарегистрированный клиент имеет полный доступ к рыночным данным в режиме реального времени. Система требует бесперебойного подключения к Интернету, в противном случае графики могут генерироваться с некоторой задержкой.

Сбербанк Инвестор, обзор функций:

- Управление доходами через главный экран,

- покупать и продавать ценные бумаги в любое время,

- управлять ценными бумагами в соответствии с заранее определенным планом,

- посетить специальный раздел с новостными статьями и рекомендациями, написанными опытными аналитиками,

- получать инструкции по телефону в любое время дня и ночи,

- отправка неторговых запросов через меню приложения.

Что важно. Для ознакомления с интерфейсом и работой приложения доступен демонстрационный режим. Вам не придется тратить собственные деньги на обучение инвесторов Сбербанка, и вы сможете попрактиковаться в покупке акций и анализе рынка.

Тарификация

Приложение рынка доступно для бесплатной загрузки. Владельцы ПК и ноутбуков могут скачать Сбербанк Инвестор с официального сайта. Для устройств на базе Android и iOS система доступна в интегрированном магазине приложений.

Прежде чем торговать акциями, пользователи должны ознакомиться с ценами:

- для депозита до 50 тысяч рублей ежедневный оборот составляет 0,165,

- От 50 до 500 тысяч рублей — 0,125,

- От 500 до 1 миллиона рублей — 0,075,

- От 1 000 000 до 5 000 000 рублей — 0,045.

Более подробную информацию о депозитах можно найти на официальном сайте. Информация постоянно обновляется и меняется в зависимости от ситуации на рынке.

Посмотреть тарифы:

Это очень важно. Биржа автоматически взимает 10 рублей за каждую сделку и 149 рублей в месяц за журнал сделок. Если в системе нет никаких действий, с вас не будет взиматься плата.

Регистрация

Прежде чем вы сможете инвестировать в Sberbank Investor, вам необходимо зарегистрировать счет.

Чтобы создать профиль в системе, необходимо выполнить следующие действия:

- Откройте брокерский счет, предоставив всю необходимую информацию по ссылке Сбербанка.

- После обработки информации сотрудник банка свяжется с клиентом. Во время разговора он скажет вам, в какой офис следует обратиться для подписания контракта и получения всего брокерского пакета. Перед посещением следует выяснить часы работы банка.

- Чтобы активировать счет, необходимо сделать вклад в ближайшем отделении банка или через онлайн-сервис Сбербанка.

- Запустите приложение и введите в специальном окне имя пользователя и пароль, указанные в соглашении. Вам также может потребоваться подтвердить учетную запись с помощью SMS.

Важно. После регистрации и входа в систему пользователь может выполнять все действия по покупке и продаже ценных бумаг. Опции, доступные в приложении, включают короткие продажи (игра на понижение), покупку акций, мониторинг состояния рынка и просмотр новостей.

Перед покупкой акций в Сбербанк Инвестор необходимо ознакомиться с рынком, опробовать демо-режим и проконсультироваться со специалистами банка по телефону 900 или +7 (495) 500 55 50. Имя пользователя и пароль можно узнать по телефону 8 800 555 55 51.

Отслеживание рынка и условия для заработка

Система позволяет делать инвестиции с мобильного телефона и компьютерного приложения. Кодовая таблица показывает состояние акций, облигаций, взаимных фондов и валют.

Для получения информации о рынке через смартфон:

Важно. Биржа открыта с 9 утра до 6 вечера по московскому времени. Вне этих часов детали торговых позиций могут быть некорректными, а такие операции, как отмена ордера или покупка новых акций, будут работать только в часы работы биржи.

Чтобы купить:

Затем определяется сумма покупки, и заявка автоматически подается на Московскую биржу.

Важно. Для корректной работы требуется подключение к сети. В противном случае могут возникнуть проблемы с сервисом при подтверждении транзакции или получении данных для планирования.

Прежде чем совершать крупные сделки, необходимо пройти обучение, посмотреть видеоролики о работе интернет-брокера и изучить интерфейс приложения. Вывод выигрыша возможен через меню приложения и защищен SMS-кодом и подтверждением по почте.

Пользователи часто интересуются «Сбербанк Инвестор» и спрашивают, что это такое. Благодаря знанию рынка и умению вовремя продать или купить акции, клиенты банка могут заработать внушительные суммы и перевести их на свои личные счета. Чтобы воспользоваться услугой, необходимо заключить договор со Сбербанком и зарегистрироваться в системе.

Когда человек подписывает контракт с брокерской фирмой, фирма предоставляет ему специальную программу для торговли. Обычно он устанавливается на компьютере.

Платформа Сберинвест — лохотрон для доверчивых

- Для инвесторов, которые хотят сэкономить на комиссиях и эксплуатационных расходах, другие брокеры являются более привлекательными. Сбербанк гарантирует высочайший уровень надежности и поэтому может позволить себе не устанавливать завышенные цены. При небольших оборотах комиссия Сбера выше, чем у других: 0,06% и 149 рублей в месяц по сравнению с 0,0413% и 105 рублей у ВТБ или 0,057% у «Открытия».

- Еще одним недостатком является нестабильная работа приложения. Это наблюдается у пользователей, открывших демо-счет или реальный счет IIM, но это наблюдается во время высокой активности рынка, когда многие трейдеры размещают ордера одновременно.

- Не всегда можно получить немедленную обратную связь от службы поддержки. Некоторые участники сообщают, что не получили ответа в течение 24 часов после подачи заявления.

- Отсутствие доступа к Санкт-Петербургской фондовой бирже. Сбербанк не предоставляет доступ к этой платформе.

Здравствуйте, друзья. Люди, которые только начинают заниматься инвестированием, часто слышат незнакомые выражения. Например, «я вышел в длинную позицию», «я сократил акцию» и т.д.

Возможные риски

Кредиты от брокеров не бесплатны, и трейдерам следует помнить об этом. Деньги, зачисленные при продаже активов, не принадлежат клиенту. Агентство предоставляет его под процентную ставку, размер которой зависит от счета-фактуры.

Не все активы могут быть проданы, сделка возможна только с ликвидными ценными бумагами. В случае сильного движения рынка или его спада брокеры могут наложить запрет на сделки в сторону понижения (позиции вниз).

Не следует сортировать до даты записи дивидендов. Это дата, на которую акционеры получают свои выплаты. Если в это время открыть позицию пут, трейдеру придется не только выплатить дивиденды новому держателю ценной бумаги, но и заплатить с них налог.

Есть брокеры, которые принудительно закрывают сделки пут в момент перерыва. Это следует учитывать трейдерам, которые решили играть на понижение в качестве одной из стратегий роста своего инвестиционного портфеля.

Ралли — это когда все нормально, а здесь бумага продается просто в безумных количествах от 330, и на этой неделе она продавалась всю неделю, особенно во вторник, связь регулятора, если бы она не была связана, весь рынок упал бы неизвестно куда. И если у вас есть еще вопросы, задавайте их мне!

Шорт и лонг на бирже простыми словами: понятие и риски

Сегодня я решил разложить понятия short и long в простых терминах, чтобы вы не заблудились в дебрях специфической терминологии и были на шаг впереди в вопросах инвестирования.

Пункт третий

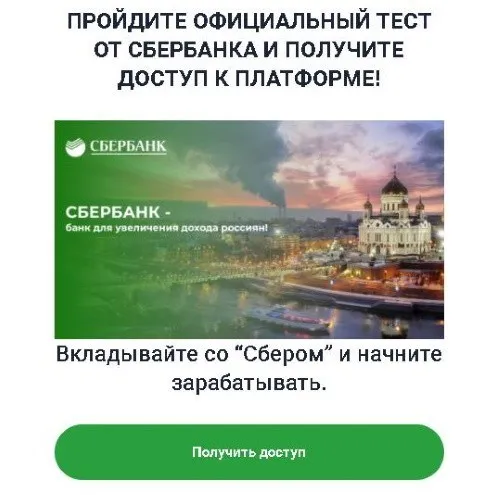

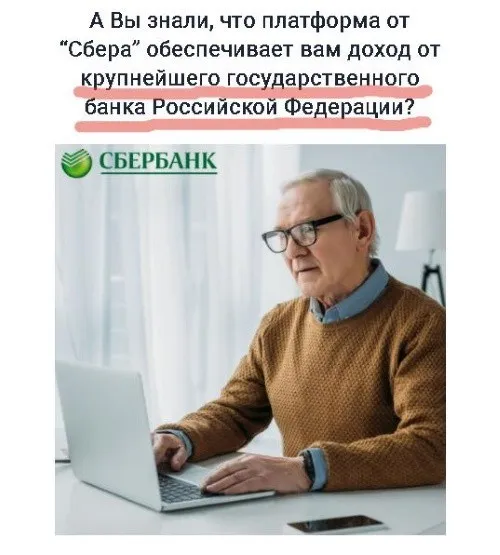

Переходим к третьему пункту. Так выглядит одно из мошенничеств в социальных сетях Facebook. Но это может выглядеть и по-другому.

Это полная чушь. Если у обычных программ есть подтверждение того, что вы не робот, вы найдете его прямо на странице входа в систему. Вам не нужно создавать для этого отдельную страницу.

«AliExpress Россия» работает отдельно от глобального AliExpress компании Alibaba. Она не зависит от глобальных банковских систем и не входит в санкционный список США и Великобритании. Поэтому вы можете без опасений заказывать товары из Китая.

А вот и глазурь на торте. Вот как выглядит первый вопрос, якобы от Сбербанка, а на самом деле от мошенников.

Да, государство имеет долю в этих банках. Где-то даже контрольный пакет. Но это не значит, что, если вы работаете с таким банком, вы, как говорится, не пойдете ко дну. Однако вероятность такого полета относительно невелика.

Индекс Московской биржи сегодня упал на 0,7 и ненадолго протестировал отметку 3700 пунктов из-за ухудшения внешнего фона и фактора пятницы. И если у вас все еще есть вопросы, задавайте их мне!

Однако дивиденды выплачиваются в долларах. Налогообложение дивидендов такое же, как при покупке акций на Санкт-Петербургской фондовой бирже: либо 30% автоматически без подписания формы W-8BEN (подтверждающей, что вы не являетесь налоговым резидентом США), либо, если вы ее подписываете, 10% автоматически и 3% самостоятельно с подачей налоговой декларации:

Как подключить маржинальную торговлю?

Чтобы начать короткие продажи в Sberbank Investor, необходимо сначала активировать опцию маржинальной торговли (если она еще не была активирована при заключении контракта),

Вы можете сделать это двумя способами:

- В отделении Сбербанка,

- Через Сбербанк@Онлайн.

- Войдите в личный кабинет Сбербанк онлайн на своем компьютере.

- Перейдите в раздел «Прочее» > «Банковские услуги».

- Нажмите на ссылку «Управление учетными записями».

- Выберите номер брокерского счета и нажмите на него.

- В разделе «Торговля» нажмите на кнопку «Изменить».

- В разделе «Использование заемных средств на бирже» установите флажок «Использовать» и нажмите на кнопку «Далее».

- Затем будет создано заявление на изменение условий брокерского счета. Нажмите на кнопку «Подать заявку».

- Подтвердите действие с помощью SMS-кода.

Ваше заявление будет рассмотрено в течение 2 банковских дней. Вы получите SMS-сообщение об активации опции.

Сравнение приложений

Тинькофф Банк также запустил приложение под названием Tinkoff Investments, сравнение которого приведено ниже:

Таким образом, Sberbank Investor является альтернативой торговой платформе. Любой желающий может скачать приложение. Покупки эмиссии осуществляются так же, как и покупка товаров в интернет-магазинах. Можно открыть обычный брокерский счет или EIS. Достаточно прийти в отделение Сбербанка и заключить договор на обслуживание.

Отсутствие единого счёта

Сбер» не имеет единого счета для всех площадок Московской биржи. Если вы хотите купить валюту и акции, вам придется положить деньги на 2 разных счета. Здесь очень важно не перепутать, чтобы не пришлось ждать, пока деньги поступят на счет назначения, если вы случайно перевели деньги не на тот счет. Имейте это в виду!

Начнем с самого главного — открытия счета в данной брокерской фирме. Алгоритм пошаговых действий выглядит примерно так:

- Откройте онлайн-приложение Сбербанка, нажмите на «+» в разделе «Инвестиции» и выберите либо прайм-брокерский счет, либо индивидуальный инвестиционный счет.

- Следуйте простым шагам и заполните форму, предоставив или проверив свои личные данные.

- Выберите интересующий вас рынок. Прежде всего, конечно, это фондовый рынок. Я не советую выходить на валютный рынок. Для торговли фьючерсами и опционами мы выбираем фьючерсы.

- Затем нужно выбрать план, который вы предпочитаете — он может быть как независимым, так и инвестиционным. Плата за активацию не взимается.

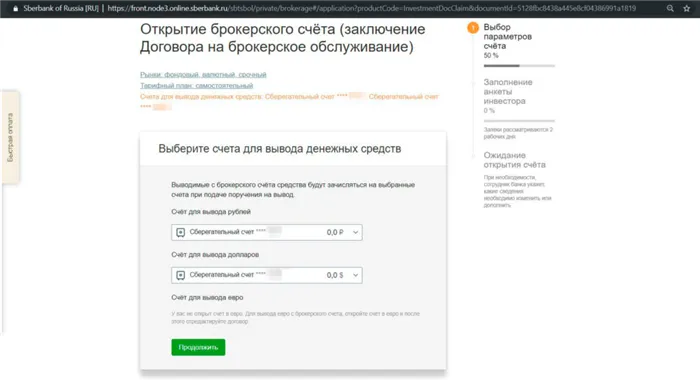

- Далее вам просто нужно указать счета и реквизиты, через которые будут выводиться деньги с открытого брокерского счета. Вы можете снять деньги на карту или сберегательный счет. Ограничений на вывод средств нет.

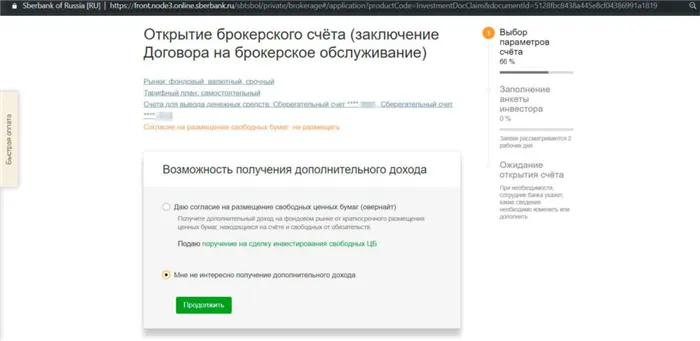

- Кроме того, инвестор может разрешить или не разрешить Сбербанку использовать его ценные бумаги для однодневной торговли. Почему вы это допускаете? Это приносит доход, пусть и небольшой, но 2% дополнительного годового дохода не помешают.

- Далее необходимо поставить или снять галочку в поле «Я хочу использовать заемные средства…». Я бы не рекомендовал использовать заемные средства для сделок — это все равно что играть в карты на чужие деньги. Лучше использовать только собственные средства.

- Вы также можете открыть индивидуальный инвестиционный счет (на эту тему был отдельный пост). Однако если вы уже открыли IIM у другого брокера, вам следует деактивировать эту опцию.

- На следующем этапе нас просят подтвердить свои личные данные и указать цель открытия брокерского счета. Когда вы нажмете на кнопку для отправки заявки, вы получите пароль по SMS.

По данным Сбербанка, счет открывается в течение 2 рабочих дней.

Согласно отзывам, в большинстве случаев сообщение с подтверждением приходит на следующий день. Он содержит код согласия (который является кодом входа в систему) и временный пароль, который затем меняется на постоянный.

Я лично работаю с БКС Брокер, и мне было гораздо удобнее открыть IIM с Финам Брокер.