Инвесторы получают различные виды пассивного дохода. Одним из способов являются дивиденды, которые компания-эмитент выплачивает держателям своих акций. Brobank объясняет, как выплачиваются дивиденды, от чего зависит размер и периодичность получения дохода и кто принимает решение о суммах, начисляемых инвесторам.

Что такое дивиденды? Все о дивидендах простыми словами

Дивиденды являются источником дохода для акционеров. Они выплачиваются из чистой прибыли компании по результатам деятельности. Они зависят от количества и типа акций, которыми владеет инвестор.

Решение о выплате дивидендов принимается корпорацией и основывается на результатах. Выплаты производятся после ведения бухгалтерского учета. Они могут выплачиваться ежеквартально или за период в шесть месяцев, девять месяцев или один год. На практике, однако, дивиденды обычно выплачиваются в зависимости от годовых результатов. Причина в том, что сам процесс пересадки и сезонные факторы делают этот процесс очень трудоемким. Кроме того, более частая выплата дивидендов может оказать существенное влияние на финансовый результат.

Из всего этого можно сделать вывод, что источником дивидендов является прибыль самой корпорации от ее деятельности и ее форма — денежная.

Хотите выгодно инвестировать? Получите бесплатную консультацию экспертов!

Существует также возможность выплаты дивидендов из активов компании, если этот способ разрешен и описан в уставе компании.

Решение о выплате дивидендов принимается собранием акционеров — главным органом компании. На этом собрании определяются основные положения по распределению дивидендов:

- сумма,

- форма оплаты,

- установленной даты.

Однако перед этой процедурой совет директоров определяет рекомендуемую сумму выплат и дату, когда акционеры должны собраться. Затем все попечители решают между собой, что делать с прибылью. Выплатить ли дивиденды или полностью использовать деньги на дальнейшее развитие компании.

Порядок выплат

Существует порядок, который необходимо соблюдать при выплате дивидендов:

- Во-первых, дивиденды выплачиваются по привилегированным акциям. Они не дают собственникам права принимать решения на собраниях. Размер этих дивидендов четко указан в уставе компании. Однако, если компания терпит убытки, она может не получить выплаты. Если только не существует специального фонда, который может покрыть все.

- Во-вторых, прибыль распределяется среди держателей обыкновенных акций.

Закон о компаниях напрямую устанавливает порядок выплат. Дивиденды выплачиваются либо через систему депозитов, либо напрямую акционерам. Решение об этом принимается на собрании директоров. Срок выплаты не должен превышать 25 дней после закрытия реестра дивидендов.

Компании, которые платят

Не многие компании готовы выплачивать дивиденды. И здесь есть две стороны. Теоретически, это должно сделать акции более привлекательными для инвесторов. В свою очередь, они используют время платежа в спекулятивных целях. Чтобы получить дивиденды, вы должны владеть акциями компании на момент закрытия реестра. Однако многие инвесторы покупают ценные бумаги в тот момент, когда компания санкционирует платеж. Таким образом, они искусственно повышают цену акций.

Критерии, определяющие размер дивидендов:

- Стабильность. Большинство компаний предпочитают использовать дивиденды как средство привлечения инвесторов. Поэтому они стараются платить постоянную сумму, чтобы избежать резких колебаний цены акций.

- Целевое соотношение. Компания старается поддерживать соотношение выплат к прибыли на одном уровне во всех периодах.

- Реинвестирование. Руководство решает, нужно ли инвестировать в рост компании и в каком объеме. Оставшаяся прибыль распределяется между акционерами.

Стартапы, которые быстро растут, инвестируют большую часть своей прибыли в свой рост. Более крупные компании, с другой стороны, стараются поддерживать стабильный имидж и регулярно распределяют прибыль в виде дивидендов.

Инвесторы получают различные виды пассивного дохода. Одним из способов являются дивиденды, которые компания-эмитент выплачивает держателям своих акций. Brobank объясняет, как выплачиваются дивиденды, от чего зависит размер и периодичность получения дохода и кто принимает решение о суммах, начисляемых инвесторам.

Почему нельзя взять и потратить деньги

Все расходы компании документируются. Для перевода денег учредителю нужна причина — например, если он получает зарплату как управляющий директор, принимает деньги в долг или в счет оплаты. Налоговые органы могут оштрафовать компанию и сотрудника, а банк может заблокировать счет. Подоходный налог уплачивается при передаче, а если учредитель работает в организации, то также уплачиваются страховые взносы.

Любое лицо или компания, владеющие долей в уставном капитале ООО. Размер взноса не зависит от того, как вы помогаете организации. Когда вы распределяете прибыль, вы получаете столько капитала, сколько вам принадлежит. Иная система расчета дивидендов допускается, если вы приняли решение об этом при создании организации или если все учредители проголосовали за изменение устава.

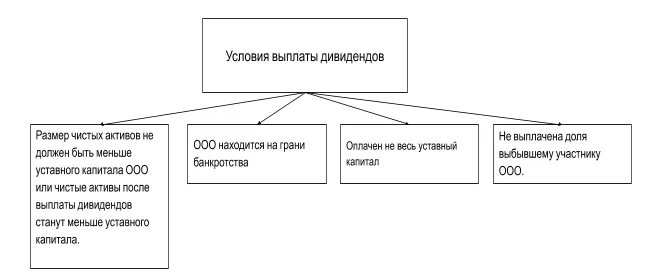

Когда нельзя получить дивиденды

- Вместо того чтобы получать прибыль, компания несет убытки.

- Учредители не внесли весь уставный капитал.

- Учредитель вышел из организации, а ООО еще не выплатило стоимость его доли.

- Компания обанкротилась или обанкротится после выплаты дивидендов. Признаки банкротства — компания не выплачивает долги сотрудникам, деловым партнерам или регулирующим органам более трех месяцев.

Ежеквартально, раз в полгода или раз в год. Безопаснее выплачивать дивиденды в конце года, потому что тогда вы знаете окончательную чистую прибыль.

Компания Buttercup Ltd успешно работала в течение шести месяцев, и учредители получили дивиденды. Затем из компании ушел важный клиент, и вторая половина закончилась убытком. Учредители подвели итоги года и обнаружили, что прибыль равна нулю. Поскольку нет оснований для выплаты дивидендов, то, что учредители получили в конце шести месяцев, было не дивидендами, а «другим платежом», как определено законом. «Лютик» должен будет перечислить страховые взносы на выплаты учредителям, с которыми у него заключены трудовые или гражданско-правовые договоры, и повторно отчитаться по страховым взносам и 6-НДФЛ.

Возможно, учредители распределяют часть прибыли. Оставшиеся доходы можно распределить в любое время, не дожидаясь конца квартала или года.

Что нужно сделать перед тем, как получить дивиденды

- Подготовьте финансовую отчетность и рассчитайте прибыль на этой основе. Финансовая отчетность, которую вы готовите для налоговой службы, подходит для дивидендов по итогам года. Вам может понадобиться подготовить квартальную или годовую отчетность специально для выплаты дивидендов — такая отчетность называется промежуточной.

- Определение суммы дивидендов Определите сумму в строке собственного капитала баланса и вычтите из нее уставный капитал. Вы можете распределять всю прибыль или ее часть.

- Принять решение о выплате дивидендов. Если вы являетесь единственным учредителем общества с ограниченной ответственностью, распечатайте решение и подпишите его. Для компаний с более чем одним учредителем процедура усложняется.

Испытайте все возможности онлайн-бухгалтерии бесплатно.

Дивиденды по акциям выплачиваются не всегда. Закон запрещает изымать прибыль при определенных обстоятельствах — например, если компания работает в убыток, имеет признаки банкротства или вот-вот обанкротится.

Дивиденды выплачиваются из прибыли, оставшейся после уплаты налогов.

В открытых акционерных обществах совет директоров или наблюдательный совет компании рекомендует сумму к выплате, а окончательное решение принимается общим собранием акционеров. Собрание не может увеличить размер дивидендов, а только уменьшить их или отказаться от них.

Сумма зависит от количества и класса акций. Чем больше ценных бумаг принадлежит акционеру, тем больше денег он получает. Дивиденды по обыкновенным акциям выплачиваются из чистой прибыли — если доходы компании снизились, выплаты могут быть уменьшены. Владельцы привилегированных акций получают фиксированный дивиденд — фиксированную сумму или процент от прибыли.

Правила расчета дивидендов см. в дивидендной политике компании.

В обществе с ограниченной ответственностью решение о распределении прибыли принимается на собрании акционеров. Как правило, дивиденды выплачиваются пропорционально акциям компании. Если есть только один акционер, то он получает все деньги.

Иногда участники договариваются об особых условиях, например, о выплате равных дивидендов независимо от распределения акций компании.

Акционеры и учредители должны платить 13% подоходный налог на дивиденды. Он удерживается и выплачивается компанией, выплачивающей дивиденды.

Сроки выплат

Компании с ограниченной ответственностью могут выплачивать дивиденды ежеквартально, раз в полгода или раз в год, а компании с ограниченной ответственностью могут также выплачивать дивиденды раз в девять месяцев.

Компании устанавливают собственные сроки в своих уставах. Например, ЛУКОЙЛ выплачивает дивиденды дважды в год, Газпром — один раз.

Дивиденды по акциям выплачиваются в день регистрации, который устанавливается на собрании акционеров. Между принятием решения о распределении прибыли и выплатой дивидендов должно пройти не более 25 дней.

Общества с ограниченной ответственностью должны перечислить деньги учредителям в течение 60 дней с момента подписания протокола или решения о выплате.

Как акционеру заработать на дивидендах

У акционеров есть два основных способа получения дивидендов: пассивный доход от акций или прибыль от роста цены акций.

Вы получаете небольшой пассивный доход. Некоторые акции обеспечивают регулярный доход — часто более высокий, чем банковский депозит, — и при этом акционеру ничего не нужно делать.

Выплаты не фиксированы и трудно предсказуемы, кроме того, существует риск, что компания может понести убытки и ничего не выплатить.

Не все акции позволяют получать такие дивиденды: например, компания может использовать всю свою чистую прибыль для роста.

Получайте прибыль от роста цен на акции. Пассивный доход не подходит, если вы хотите заработать большую сумму за короткое время или приобрести деньги. Вы можете торговать акциями, чтобы зарабатывать здесь и сейчас.

Как только объявляется размер дивидендов и дата выплаты, стоимость ценных бумаг начинает расти. Это происходит потому, что инвесторы покупают акции компаний, которые собираются закрыть реестр, чтобы быстрее получить свои дивиденды. Когда реестр закрывается, цена акций резко падает — это называется дивидендным разрывом.

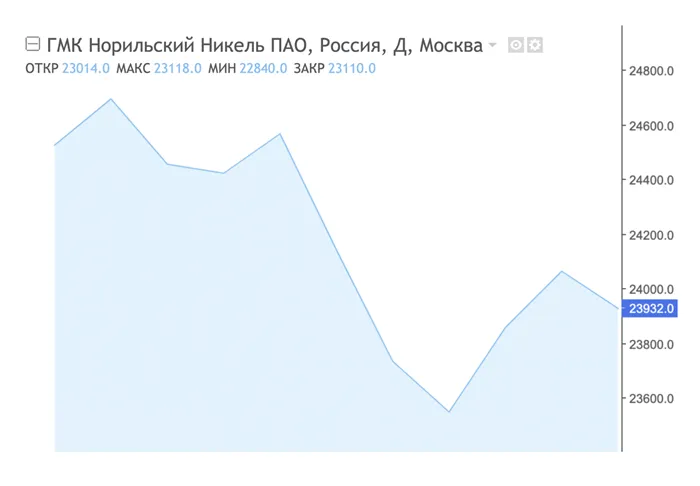

Разрыв в дивидендах «Норникеля» после даты учета

Существуют различные стратегии, позволяющие воспользоваться колебаниями цен на акции. Например, можно зарабатывать на понижении: Покупайте акцию во время ценового разрыва и продавайте ее, когда цена вырастет. Иногда акции покупаются до выплаты дивидендов — доходность может быть выше, но и риски больше.

Взносы во внебюджетные фонды, в частности в пенсионный фонд и фонд социального страхования, не вычитаются из распределенных дивидендов. Согласно 212-ФЗ, базой для начисления взносов в пенсионный фонд являются, в частности:

Выплата дивидендов в 2022 году с точки зрения бухгалтера и директора

По материалам вебинара «Все о дивидендах для бухгалтеров и руководителей» Евгения Найденова, начальника отдела налогового аудита ООО «Бизнес-Аудит», преподавателя Учебного центра «Потенциал».

Дивиденды — это любой доход, полученный акционером или участником от организации при распределении прибыли после налогообложения по принадлежащим акционерам (участникам) акциям (паям) пропорционально долям акционеров (участников) в уставном (складочном) капитале организации-плательщика (ст. 43.1 НК РФ).

Как рассчитывается прибыль?

Дивиденд — это часть чистой прибыли, остающейся после вычета всех налогов. Он рассчитывается следующим образом:

- Все понесенные расходы вычитаются из общего дохода компании — это дает экономический результат, т.е. прибыль до налогообложения, которая является основой для расчета налога.

- Подоходный налог или налог, подлежащий уплате по упрощенной системе налогообложения, отложенные налоги и прочие налоги (штрафы, дополнительные налоговые начисления за предыдущие периоды) вычитаются из прибыли до налогообложения.

Для определения прибыли налоговый орган рекомендует опираться на отчет о прибылях и убытках. Эту сумму можно найти в строке «Чистая прибыль (убыток)».

После вычета налогов в распоряжении компании остается чистая сумма — чистая прибыль. Компания имеет право распоряжаться этой суммой по своему усмотрению. То есть она может либо использовать их для развития бизнеса, либо выплачивать дивиденды.

Где зафиксирован показатель чистой прибыли в бухгалтерской отчетности?

— В разделе 3 баланса «Капитал и резервы» прибыль показывается в строке «Нераспределенная прибыль (нераспределенная прибыль)». Балансовый отчет должен показывать общую прибыль на определенную дату. В этой строке должна быть указана сумма чистой прибыли не только за последний отчетный период, но и за предыдущие годы, если она была удержана и не распределена вовремя.

— Если вы хотите узнать чистую прибыль за отчетный период, посмотрите на отчет о прибылях и убытках. Здесь чистая прибыль за отчетный период (например, за отчетный год) показывается в строке «Чистая прибыль или убыток».

Если компания не получает чистой прибыли, дивиденды не могут быть распределены до тех пор, пока убытки компании не будут компенсированы прибылью в последующие периоды. Или до тех пор, пока чистые активы не превысят уставный капитал и резервный капитал.

Что, если при расчете прибыли были допущены ошибки?

Согласно бухгалтерскому и налоговому законодательству, компания в лице бухгалтерии и главного бухгалтера должна вносить изменения и коррективы в цифры в отчетности, чтобы чистая прибыль соответствовала действительности.

— Если чистая прибыль занижена из-за ошибок и нарушений, то после исправления баланса и счетов должна быть получена дополнительная чистая прибыль, которая также распределяется между учредителями по их решению.

— Если чистая прибыль была завышена из-за ошибок и нарушений, а дивиденды уже были выплачены на основании ложной информации, то после исправления ошибок чистая прибыль будет немного занижена. Это приведет к тому, что учредители изначально будут распределять больше чистой прибыли между собой. Это не плохо, потому что через некоторое время чистая прибыль будет ниже, и участники будут распределять меньше прибыли.

Распределение чистой прибыли прошлых лет и выплата дивидендов из нее

Вести учет и предоставлять все отчеты по «Контур.Бухгалтерии» в Федеральную налоговую службу, Пенсионный фонд, Фонд социального страхования и Федеральную службу государственной статистики.

Здесь для компании не существует никаких ограничений или проблем, так как вся чистая прибыль может быть распределена в соответствии с решениями собственников. Рекомендуется отметить этот момент в протоколе общего собрания, на котором принимается решение о распределении и выплате дивидендов. Предпочтительнее, чтобы это было прямо указано: «По результатам конкретного отчетного периода за 2021 год была получена такая-то и такая-то чистая прибыль. На отчетную дату, 31 декабря 2021 года, компания также имеет нераспределенную прибыль прошлых лет в размере столько-то и столько-то.

Затем примите решение о распределении всей чистой прибыли, показанной в балансе: чистой прибыли отчетного периода и чистой прибыли прошлых лет, имеющейся у предприятия. Приведите цифры напрямую и укажите, какой процент чистой прибыли может быть использован для выплаты дивидендов. Подоходный налог удерживается по ставке, действующей на дату выплаты дивидендов.

Бухгалтеру

Первое, что должен сделать главный бухгалтер, — это зафиксировать дивиденды компании, выплаченные ее акционерам, участникам или владельцам. Суммы должны быть рассчитаны и накоплены для каждого участника. Вход зависит от провинции:

- участник работает в компании — Дт 84 Кт 70,

- если участник не работает в компании или является юридическим лицом — Дт 84 Кт 75.

Запись отражает накопление дивидендов на основании решения общего собрания. Эта запись не может быть сделана без печатной версии протокола общего собрания, в котором зафиксировано решение о распределении дивидендов. Распределение дивидендов на основе прибыли за год является событием после составления баланса. Поэтому это должно быть указано в пояснительной записке, а запись должна быть сделана в платежном периоде.

Когда запись появляется в балансе компании, дивиденды, выплачиваемые участникам, показываются как обязательство. Доход по дебету счета 84 уменьшает нераспределенную прибыль, которая показана в разделе 3 «Бухгалтерский баланс». Источником распределения дивидендов является чистая прибыль; экономическая логика и правовая природа этой сделки полностью соответствуют действительности и не нарушают закон.

Формы выплаты дивидендов с точки зрения бухгалтера

— Рассмотрим классический случай, когда дивиденды выплачиваются наличными.

Дт 75 (70) начисляется 68 НДФЛ, так как в данном случае компания — источник выплаты дивидендов признается налоговым агентом в соответствии со статьей 226 НК РФ. Налоговый представитель должен удержать сумму удержанного подоходного налога и перечислить ее в бюджет.

Согласно статье 224 Налогового кодекса РФ, ставка налога на доходы, полученные физическим лицом в виде дивидендов, составляет 13% для дивидендов до 5 миллионов рублей и 15% для дивидендов свыше 5 миллионов рублей. Для нерезидентов ставка налога составляет 15%, если международным договором не предусмотрено иное. Из общей суммы полученных дивидендов часть должна быть выплачена государству в качестве налога — это первая запись.

Оставшаяся сумма, 87%, выплачивается акционеру, участнику или владельцу компании в виде денежных средств или через казначейство. Поэтому запись производится со следующим эквивалентом: Дт. 75 (70) и Дт. 50 (51).

После того как сделаны первые две проводки, обязательство по выплате дивидендов по счету 75 или 70 завершено. После уплаты и перечисления налога в бюджет (третья запись — Дт 68.НДФЛ, Кт 50 (51)) компания выполнила все свои обязательства перед собственниками компании и государством в части удержания и перечисления суммы подоходного налога.

— Другой способ выплаты дивидендов — выплата их из активов компании.

Если годовое общее собрание акционеров приняло решение о выплате дивидендов путем передачи акционерам основных средств или материалов, то выбытие этих активов должно быть отражено на счете 91. Запишите эти операции следующим образом:

1) Дт 75 (70), Кт 91.1. Здесь производится сверка со стоимостью основных средств, материалов, включая НДС. НДС учитывается при передаче имущества компаниям, применяющим общий режим налогообложения.

2) Дт 91.2, Кт 68.НДС. Публикация суммы НДС. Используется при применении общего налогового режима.

3) Дт 91.2, счет Кт 01 или 10. Здесь отражается балансовая стоимость материалов или остаточная стоимость основных средств.

2) Созвать общее собрание доноров. Примите решение о размере и сроках выплаты дивидендов. Составьте протокол по результатам встречи. Достаточно, чтобы единственный учредитель принял решение о распределении дивидендов.

Порядок выплаты дивидендов

Это важно: С 4 мая 2022 года вводятся ограничения на выплату дивидендов — Разъяснения КонсультантПлюс Введен временный порядок, в соответствии с которым российские ООО будут исполнять свои обязательства по выплате дивидендов участникам — иностранным лицам, связанным с иностранными лицами, или контролируемым ими лицам (если местом регистрации контролируемых лиц не является Российская Федерация). Оплата производится в соответствии с пунктами 2 — 9 Указа Президента РФ № 95 от 05.03.2022 г. Банк России и Министерство финансов РФ могут выдавать лицензии, отклоняющиеся от настоящего порядка и устанавливающие иной порядок (пункты 1 — 3 Указа Президента РФ № 254 от 04.05.2022 г.). Для получения лицензии. Более подробная информация о выплате дивидендов в течение периода блокировки акций приведена в окончательном решении. Пробный доступ предоставляется бесплатно.

Фактическая выплата дивидендов в 2022 году, как и прежде, подлежит вычету налога у источника. Налоговые правила применяются к выплатам, произведенным в 2022 году, независимо от года получения:

- Налог на доходы физических лиц — 13% (п. 1 ст. 224 Налогового кодекса РФ) для резидентов РФ и 15% (п. 3 ст. 224 Налогового кодекса РФ) для нерезидентов, а также при превышении лимита в 5 000 000 рублей, выплаченных в качестве дивидендов в отчетном году,

- налог на прибыль для юридических лиц — 13% (абз. 2 п. 3 ст. 284 НК РФ) для российских организаций и 15% (абз. 3 п. 3 ст. 284 НК РФ) для юридических лиц-нерезидентов.

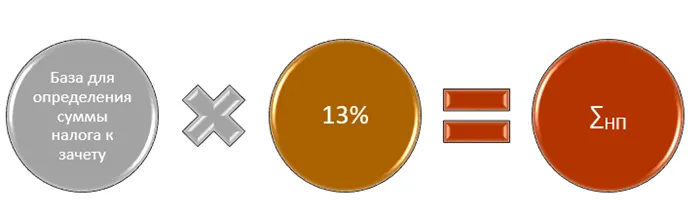

Если ООО, распределяющее дивиденды, является и их получателем, то введен новый порядок зачета налога на прибыль в счет налога на доходы по дивидендам, распределенным после 31.12.2020 (п. 3.1 ст. 214 НК РФ).

Для расчета подоходного налога, подлежащего уплате, используйте следующую формулу:

∑НП — Сумма подоходного налога, удержанного с дивидендов, полученных российской компанией, рассчитанная в зависимости от доли участия лица в компании. Схема ∑ ∑ ∑НП можно определить по следующей формуле:

Для определения базы для налогового вычета используется меньшая из двух величин:

- сумма дивидендов, полученных бенефициаром,

- доля полученных дивидендов, приходящаяся на индивидуального получателя дивидендов, рассчитанная по формуле:

ПРИМЕР из КонсультантПлюс: ООО решило распределить прибыль в размере 2 500 000 рупий между следующими акционерами: — физическим лицом — резидентом РФ в размере 500 000 рупий; — российской организацией в размере 2 000 000 рупий. Другая организация, в которой ООО имеет долю участия, накопила дивиденды в размере 1 000 000 руб. Подоходный налог в размере 130 000 рублей был удержан у источника выплаты. Сумма дивидендов, полученных ООО, составила 870 000 рублей (1 000 000 рублей — 130 000 рублей). В отчетном году ООО не получало никаких других дивидендов. Ранее полученные дивиденды были учтены при определении суммы налога, подлежащего удержанию из доходов участников в предыдущие периоды. Индивидуальный подоходный налог на дивиденды физического лица рассчитывался следующим образом. Узнайте больше об этом примере, получив пробный доступ к системе K+. Это бесплатно.

Более подробную информацию о расчете подоходного налога на дивиденды см. в статьях:

Отчетность при дивидендах

Выплата дивидендов в ООО предполагает подачу налоговых деклараций:

1) Налог на доходы физических лиц — в виде ежеквартальной декларации 6-НДФЛ в ГАО не позднее последнего дня месяца, следующего за отчетным кварталом, и (на ежегодной основе) до 1 марта года, следующего за отчетным кварталом; ежегодная декларация, начиная с налогового сезона 2021 года, включает в себя справку о доходах (ранее 2-НДФЛ),

Более подробную информацию об отчетности по дивидендам по форме 6-НДФЛ см. в разделе «Как правильно отчитаться по дивидендам по форме 6-НДФЛ».

2) в целях получения прибыли — в форме декларации, содержащей, помимо титульного листа, пункт 1.3 раздела 1 и форму 03, представляемой в ССТ в предусмотренные для этого сроки: промежуточная — до 28 числа месяца, следующего за отчетным периодом, итоговая (за год) — до 28 марта следующего года.

Детали налогового учета дивидендных выплат регулируются в системе КонсультантПлюс. Получите бесплатный пробный доступ к системе и следуйте рекомендациям экспертов.

Итоги

Порядок выплаты дивидендов учредителям в 2022 году не изменился, но были введены определенные ограничения в связи со штрафными санкциями. Прежде чем принять решение о выплате дивидендов, необходимо убедиться, что ограничения не нарушены и выплата невозможна.

Налогообложение дивидендных выплат зависит от формы выплаты, периода владения уставным капиталом, от того, получало ли ООО дивиденды от других компаний и от того, является ли получатель дивидендов российским или иностранным юридическим или физическим лицом.

С 2021 года будут введены существенные изменения в расчете подоходного налога. Во-первых, налоговая ставка в размере 15% будет применяться к распределению дивидендов, превышающих 5 миллионов рублей. Во-вторых, введен новый порядок зачета подоходного налога в счет НДФЛ, удержанного с дивидендов.

Более подробную информацию по этому вопросу можно найти в КонсультантПлюс. Бесплатный пробный доступ к системе в течение 2 дней.

Молодые компании гораздо чаще реинвестируют свою прибыль, поэтому вероятность выплаты дивидендов акционерам у них гораздо ниже. Их акции подвержены большей волатильности и связанным с ней рискам. Однако и получаемая прибыль может быть значительно выше.

Распределение дивидендов

Если у компании с ограниченной ответственностью только один учредитель, то проблем с распределением не возникает. Владелец получает все распределение.

Если акционеров несколько, распределение происходит пропорционально доле вклада в капитал (см. формулу расчета ниже).

Dvu = CDP * DAP, где Dvu — дивиденды, причитающиеся участнику (акционеру) в соответствии с пропорциональным распределением прибыли CDP — чистая прибыль, доступная для выплаты дивидендов DAP — доля участника в уставном капитале.

Учитывайте любые разногласия с регулирующими органами при распределении прибыли ООО. Они возникают, когда дивиденды распределяются без учета доли участника, даже если этот нюанс предусмотрен в учредительных документах. Суды трактуют эти споры в пользу налоговых органов.

Условия выплаты дивидендов

В этих случаях распределение дивидендов категорически запрещено:

- налоги не были рассчитаны и удержаны из выплачиваемой суммы,

- получатель дивидендов не является учредителем компании, а уплаченный взнос уже возвращен.

Дивиденды не могут быть выплачены наличными из казны компании учредителям, если эти деньги не показаны как чистая прибыль. Часто бухгалтер делает это на основании устного распоряжения директора.

Правила, регулирующие распределение дивидендов, изложены в Федеральном законе № 14.

Ограничения на передачу дивидендов

Чистые активы рассчитываются по формуле:

Пример. Уставный капитал ООО «Зималетто» составляет 120 тысяч рублей. Чистая прибыль за год составляет 90 тысяч рублей. Активы компании составили 1 080 тысяч рублей. Обязательства — 1020 тысяч рублей.

Чистые активы предприятия составят 60 тысяч рублей (1080 тысяч рублей — 1020 тысяч рублей). Эта сумма меньше уставного капитала (далее — УК). Поэтому 90 тысяч рублей из чистой прибыли не могут быть использованы для выплаты дивидендов, так как чистые активы в этом случае будут меньше уставного капитала.

Вы не можете потратить на дивиденды более 30 тыс. рублей. Тогда чистые активы равны уставному капиталу в размере 120 тыс. рублей. ((1080-1020)+ (90-30)

Если чистые активы меньше уставного капитала, компания обязана уменьшить его до размера чистых активов.

В некоторых организациях минимально допустимый уставный капитал составляет 10 тысяч рублей. В этой ситуации возникает противоречие, так как сокращение уже недопустимо.

Если компания допускает такую ситуацию, ей грозит ликвидация.

Если ООО находится на грани банкротства, распределение дивидендов считается незаконным.

Теоретически, распределение дивидендов может рассматриваться как действие, наносящее ущерб кредиторам, даже если компания является платежеспособной согласно ее отчетности.

Рассмотрим ситуацию на примере текущего дела A50-20231/2013.

Предыстория: конкурсный управляющий заявил об оспаривании дивидендных выплат, поскольку учредители получили дивиденды за 1,5 года до подачи ответчиком заявления о банкротстве.

Суд не поддержал требование доверительного управляющего, поскольку на момент выплаты дивидендов компания была платежеспособной.

Решение суда было обосновано следующим образом:

- Фиксированная сумма на текущем счете,

- Показатели баланса, когда активы превышают обязательства.

Однако после апелляции решение суда было отменено, поскольку на момент выплаты дивидендов ответчик закрыл первый и второй кварталы с убытком. Кроме того, после выплаты дивидендов ответчик перестал выплачивать деньги по договору. Эти обстоятельства свидетельствовали о том, что выплата дивидендов учредителям была направлена на причинение материального ущерба кредитору. Суд постановил вернуть деньги компании, а Высокий суд отказался передать жалобу в соответствующий комитет.

Вы также можете прочитать о процессе регистрации и оплаты уставного капитала здесь.

При выплате дивидендов необходимо позаботиться о том, чтобы компания рассчиталась с выходящими учредителями. Поэтому GmbH имеет приоритет в выплате акций бывшим учредителям.

ВАЖНО: С 1 января 2019 года доход учредителя при выходе из компании считается дивидендом и подлежит налогообложению. Эти изменения были внесены в Налоговый кодекс Федеральным законом № 424 от 27 ноября 2018 года.

Порядок выплаты дивидендов: документальное оформление и отчетность

Данный раздел посвящен порядку выплаты дивидендов учредителю, обязательному перечню требуемых документов и видам отчетности при выплате дивидендов.

Наше пошаговое руководство по основным этапам распределения дивидендов:

1) Определите чистую прибыль после уплаты налогов (вспомните правила и раскрытие информации в первом блоке). На этом этапе убедитесь, что все требования для распределения дивидендов выполняются на основе подготовленной финансовой отчетности.

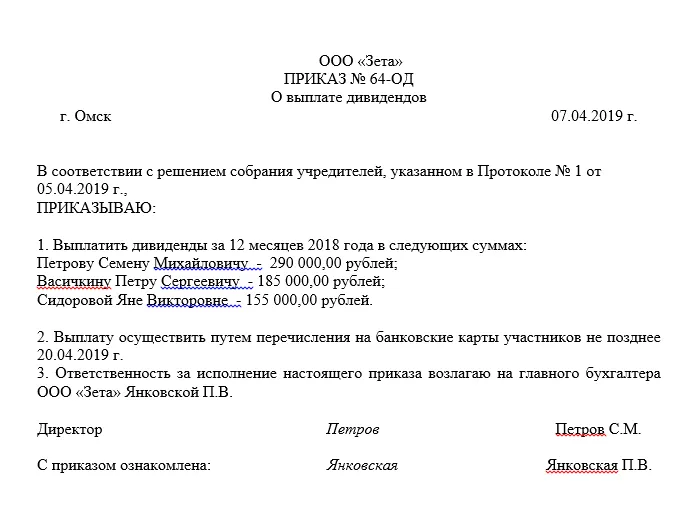

2) Созвать общее собрание доноров. Примите решение о размере и сроках выплаты дивидендов. Составьте протокол по результатам встречи. Достаточно, чтобы единственный учредитель принял решение о распределении дивидендов.

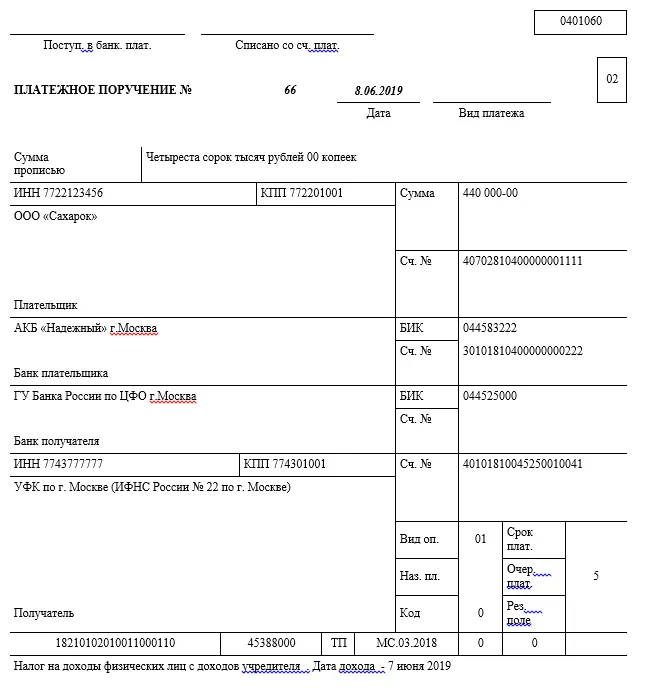

3) Оформить платежное поручение. Часто учредитель устно дает бухгалтеру указание накапливать дивиденды, что неверно. Письменная инструкция является основанием для бухгалтера для отражения операции в бухгалтерском учете.

Образец инструкции по накоплению и распределению дивидендов.

4) Собирайте дивиденды.

5) Налог у источника. Ставки налога на дивиденды приведены в таблице 2.

| Бенефициар | Вид налога | Тариф |

|---|---|---|

| Индивидуальный житель | ПОДОХОДНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ | 13% |

| Физические лица — нерезиденты | ПОДОХОДНЫЙ НАЛОГ С ФИЗИЧЕСКИХ ЛИЦ | 15% |

| Российские организации | Подоходный налог | 13% |

| Иностранные организации | Подоходный налог | 15% |

| российская организация, владеющая 50% и более уставного капитала предприятия не менее одного года | Подоходный налог | 0% |

Таблица 2. Налоговые ставки на дивиденды

Для этого шага подготовьте выписку из банка. Там будет показано, сколько дивидендов накопилось, сумма удержанного налога и окончательная сумма выплаты.

6) Выплатить дивиденды в течение 60 дней.

7) Уплатить удержанный налог в бюджет. В случае физических лиц подоходный налог должен быть уплачен не позднее следующего дня после перечисления. В случае юридических лиц, уплатить подоходный налог в бюджет не позднее следующего дня после выплаты дивидендов. Для этого заполните инструкцию по оплате, как показано ниже.

Платежное поручение на уплату подоходного налога

8) Представьте счета-фактуры в налоговую инспекцию. Физические лица должны подавать декларацию о доходах в форме декларации 2-НДФЛ (до 1 апреля года, следующего за отчетным периодом) и декларации 6-НДФЛ (ежеквартально, не позднее последнего дня месяца, следующего за отчетным кварталом, и ежегодно до 1 апреля).

Примеры форм отчетности:

Юридические лица подают декларацию о доходах. Содержит раздел 1.3, подраздел 1.3 и лист 03. Промежуточные отчеты должны быть поданы до 28 числа месяца, следующего за отчетным периодом, а окончательные отчеты — до 28 марта следующего года.

Изучите на примерах, как правильно учитывать дивиденды и регистрировать операции на счетах.

Юридические лица подают декларацию о доходах. Содержит раздел 1.3, подраздел 1.3 и лист 03. Промежуточные отчеты должны быть поданы до 28 числа месяца, следующего за отчетным периодом, а окончательные отчеты — до 28 марта следующего года.

Куда и когда поступают начисленные дивиденды

Согласно Закону 208, дивиденды от акций российских компаний переводятся на брокерский счет в течение 25 рабочих дней после закрытия реестра акционеров.

Если сделками занимается брокер, то номинальным держателем акций становится кастодиан. Деньги, переведенные компанией, зачисляются на его счет, а через один-два дня — реальному инвестору. Общее время ожидания с даты отсечения обычно составляет от 10 до 18 дней.

Если средства должны быть зачислены на банковский счет, срок увеличивается на 1-3 рабочих дня. Если инвестор покупает акции иностранных компаний, время ожидания начисления дивидендов может составлять несколько месяцев.

- Если акции выпущены в качестве «кредитов овернайт» на момент создания реестра.

- Если акции были в репо на момент создания реестра.

- Если дивиденды от акций в иностранной валюте выплачиваются на обычный брокерский счет, а не на ИИС.

Период зачета дивидендов продлевается, если акции были приобретены за счет кредитов овернайт или наличных на момент приостановки реестра. В этом случае период получения длится от 1 до 2 месяцев.

Почему не все компании начисляют акционерам дивиденды

Компании не обязаны выплачивать дивиденды своим акционерам. Они могут выплачивать дивиденды в одной половине года и не выплачивать в другой. Частота и размер выплат зависят от рекомендаций совета директоров и решения собрания акционеров. Дивиденды могут выплачиваться ежемесячно, ежеквартально, раз в полгода или раз в год. Иногда дивиденды выплачиваются по особым случаям, например, по случаю 10-летия компании. Если принято решение использовать деньги из прибыли на развитие компании или на другие цели, акционеры остаются без дивидендов.

В большинстве случаев компании, не выплачивающие дивиденды своим акционерам, реинвестируют полученную прибыль. То есть, они реинвестируют всю свою прибыль обратно в компанию. Это приводит к расширению компании, росту цены акций и, в конечном счете, к увеличению прибыли инвесторов, поскольку их активы увеличиваются в цене.

Прежде чем инвестировать в ту или иную компанию, следует обратить внимание на дивидендную доходность, которая рассчитывается по следующей формуле:

DD = (дивиденды на акцию / цена за акцию) * 100%.

Также важно узнать о дивидендной политике. Это может быть четкий численный показатель, скрытая политика или прямое заявление компании о том, что она не будет выплачивать дивиденды. Эта политика может меняться с годами, и компании, которые не выплачивали дивиденды в прошлом, будут выплачивать их в будущем, или наоборот.

Глобальные бренды со стабильной долей рынка и доходами с большей вероятностью будут выплачивать дивиденды своим акционерам. Но цена акций этих компаний менее волатильна, то есть не так сильно меняется. Таким образом, перспектива роста цен будет выгодна не всем.

Молодые компании гораздо чаще реинвестируют свою прибыль, поэтому вероятность выплаты дивидендов акционерам у них гораздо ниже. Их акции подвержены большей волатильности и связанным с ней рискам. Однако и получаемая прибыль может быть значительно выше.

Как заработать на дивидендах в 2020 году

Инвесторы рассматривают дивиденды как способ получения пассивного дохода. Но чтобы эффективно инвестировать, необходимо заранее оценить возможности и предполагаемые риски.

- Обратите внимание на финансовое положение компании. Узнайте о прибыли за прошедший год. Узнайте о частоте и размере дивидендов, выплаченных в прошлом, а также об общем количестве акций в обращении. Эту информацию можно получить на официальном сайте компании. Однако рекомендуется сравнить его с данными, опубликованными в независимых аналитических источниках.

- Найдите в уставе компании раздел, в котором описывается порядок выплаты дивидендов. Изучите частоту выплат и то, как она определяется.

- Прежде чем покупать нужные акции, положитесь на инструменты технического анализа, которые помогут вам выбрать оптимальный период времени для совершения сделки.

- Покупайте акции разных компаний, чтобы распределить риск по разным ценным бумагам. Таким образом, вы не потеряете все свои деньги, если одна компания потерпит неудачу.

Новички могут принять неверное решение, если купят акции с высокой дивидендной доходностью, в то время как цена самой ценной бумаги падает. Если вы инвестируете в такой актив, вы можете получать дивиденды, но проиграете, если позже продадите акцию из-за падения ее стоимости. Поэтому важно учитывать не только краткосрочные, но и долгосрочные перспективы инвестиций.

Новые, растущие компании редко выплачивают дивиденды, но их акционеры в конечном итоге получают более высокую прибыль за счет роста цены акций. В этом случае работает принцип: больше риск — больше вознаграждение. Но не стоит также сосредотачиваться только на этом. Слишком рискованные инвестиции, приносящие высокие доходы, могут оказаться в вакууме. Опытные участники рынка советуют новичкам искать прибыльные компании со средней величиной дивидендов и покупать такие инвестиции.