Специальные налоговые режимы: общая система налогообложения, упрощенное налогообложение, единый сельскохозяйственный налог, патентная система, налог на доходы специалистов (самозанятых). Один из этих режимов, например, единый налог на вмененный доход (ЕНВД), будет отменен к 2021 году.

Куда идут наши налоги?

Каждый работник в Российской Федерации выплачивает часть своей зарплаты государству в виде подоходного налога. Кроме того, каждый работодатель платит страховые взносы за своих сотрудников. И частый вопрос граждан: куда идут эти средства? Куда уходят деньги, которые работодатели платят за своих сотрудников?

В этой статье мы рассмотрим все тонкости уплаты подоходного налога и страховых взносов и поймем, как это выгодно обычным гражданам.

Подоходный налог с физических лиц — это налог на доходы физических лиц. Согласно статье 224 Налогового кодекса РФ, существует пять видов ставок подоходного налога — 9, 13, 15, 30 и 35%. Подоходный налог с физических лиц уплачивается каждым человеком, получающим доход. Подоходный налог с физических лиц по ставке 13% с заработной платы работника уплачивается работодателем, который выступает в качестве налогового представителя работника. Если вы выиграли в лотерею более 5000 рублей, вы должны заполнить декларацию о доходах и заплатить 35 % подоходного налога.

Подоходный налог, уплачиваемый по ставке 13%, может быть уменьшен на налоговый кредит. Стандартный налоговый вычет может быть предоставлен ветеранам войны, инвалидам, работникам, имеющим детей, и другим категориям граждан, определенным в налоговом кодексе. Налоговый кредит может быть предоставлен, если человек тратит деньги на свое образование или образование ребенка, на медицинское обслуживание, на покупку недвижимости или на открытие индивидуального инвестиционного счета (ИИС).

Глава 23 Налогового кодекса РФ содержит правила исчисления и уплаты налога на прибыль.

Все вычеты по подоходному налогу с физических лиц

Куда идёт НДФЛ?

Подоходный налог обязателен на всей территории России и уплачивается в региональные (85%) и местные (15%) бюджеты в соответствии со статьями 56 и 61 Закона о бюджете, т.е. подоходный налог не поступает в федеральный бюджет, а остается в региональных и частично в местных бюджетах. Подоходный налог, уплаченный за вас вашим работодателем, остается в регионе и используется для нужд региона: Улучшение региона, города, больниц, социального обеспечения и т.д.

Подоходный налог уплачивается за работника по юридическому адресу компании, в которой он работает, а не по месту жительства. Если работник зарегистрирован и проживает в Железнодорожном Московской области, но работает в Москве, то подоходный налог поступает в бюджет Москвы, а не в бюджет Московской области.

Где посмотреть, на что уходят налоги?

В соответствии с Законом о бюджете Российской Федерации, помимо федерального бюджета, каждая область, район и город принимают свой собственный бюджет на основе своих доходов и планируемых расходов.

В России каждый гражданин имеет свободный доступ к информации не только о федеральном бюджете, но и о том, сколько налогов было собрано за тот или иной период, а также о планируемых расходах региональных и местных бюджетов.

На портале правительства Москвы «Открытый бюджет», например, можно увидеть информацию о бюджете столицы на 2021 год и планируемом бюджете на 2022 и 2023 годы.

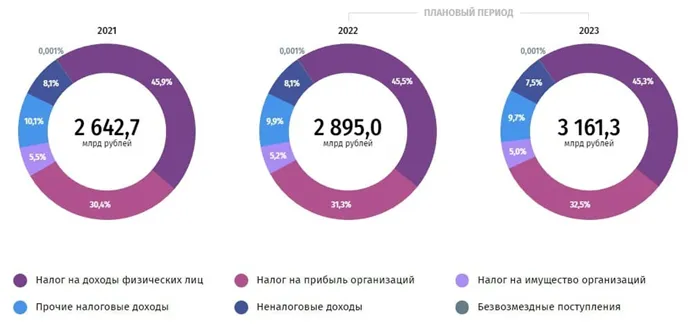

В 2021 году общие доходы бюджета Москвы составят 2,6 триллиона рублей, при этом наибольшую долю (около 46%) составит подоходный налог.

Структура доходов бюджета Москвы, %.

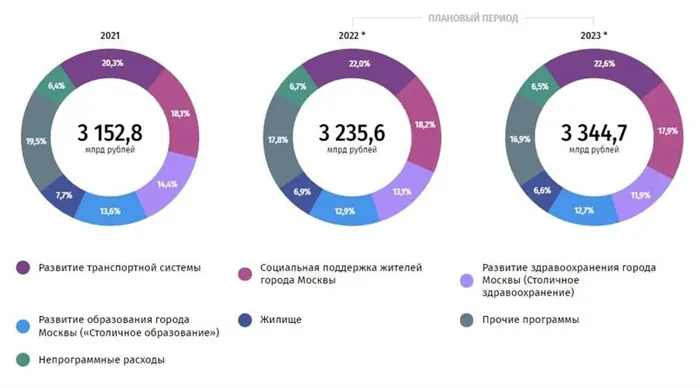

В 2021 году расходы бюджета Москвы составят 3,1 триллиона рублей. Это означает, что бюджет находится в дефиците. Основными статьями являются развитие транспортной системы (20,3%), социальная поддержка граждан (18,1%) и другие программы (19,5%).

Структура расходов бюджета Москвы, в %

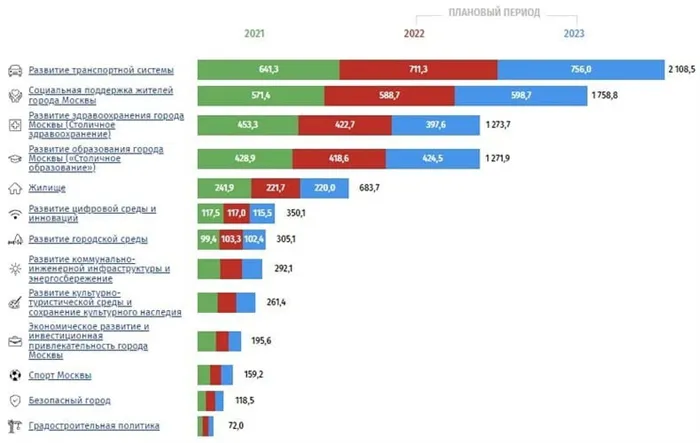

Рассмотрим подробнее государственные программы, на которые расходуются бюджетные средства от подоходного налога. Помимо развития транспортной системы и социальной поддержки москвичей, значительная часть расходов направляется на развитие здравоохранения и образования в Москве.

Государственные программы Москвы, миллиарды рублей.

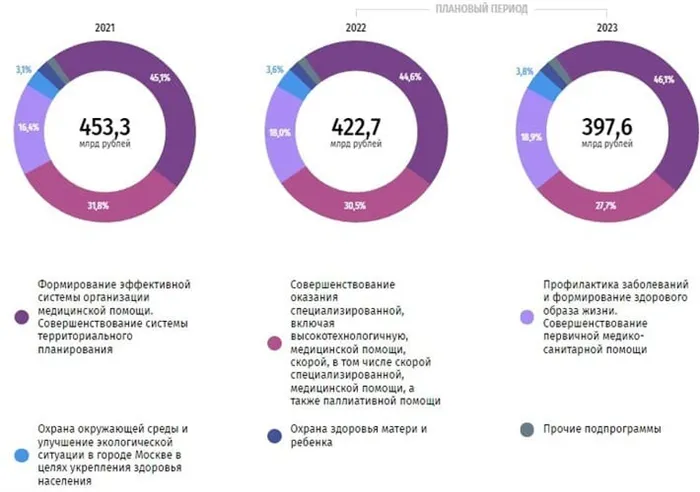

Каждая государственная программа может быть рассмотрена таким же образом. Например, значительная часть расходов на здравоохранение направляется на улучшение работы службы скорой помощи.

Каждый, кто вызывает скорую помощь, оснащенную высокотехнологичным оборудованием, может быть уверен, что это оборудование было приобретено, в том числе, за счет НДФЛ.

Структура расходов на развитие здравоохранения в Москве, %.

Граждане из других субъектов Российской Федерации и городов могут искать информацию о бюджете на сайтах региональных или местных органов власти.

Страховые взносы, в отличие от подоходного налога, начисляются на заработную плату и другие выплаты работникам (премии, отпускные, компенсации, материальная помощь свыше 4 000 рублей, командировки). Отдельные плательщики могут применять пониженные ставки в соответствии со статьей 427 Налогового кодекса Российской Федерации.

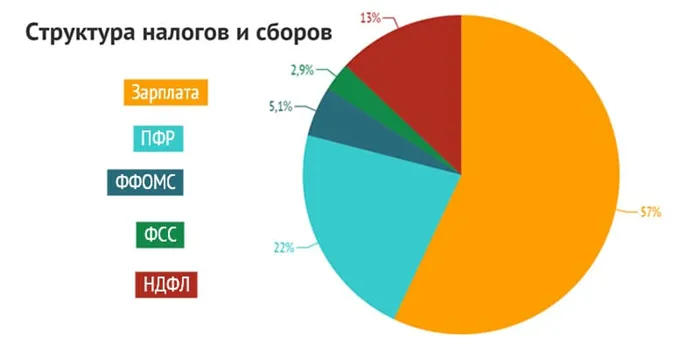

Налоги удерживаемые с зарплаты

Наиболее очевидным является подоходный налог или налог на доходы физических лиц (НДФЛ) по ставке 13%, который ежемесячно удерживается работодателем из заработной платы работника. После вычета налогов работник получает деньги. При зарплате в 30 000 рублей налог в размере 13% составляет 3 900 рублей. В итоге работник получает 26 100 рублей.

Нерезиденты, работающие в России, облагаются подоходным налогом в размере 30%.

Сумма налога может быть уменьшена за счет налоговых вычетов. Например, для несовершеннолетних детей работника. В этом случае налоговая база уменьшается на 1 400 рублей на каждого ребенка. Из этой суммы не вычитается 13%. Если ваш доход составляет 30 000, вы будете облагаться налогом по более низкой ставке 13% — 30 000 — 1 400 = 28 600.

В результате вы получите на руки на 182 рубля больше. За каждых 2 детей — 364 рубля в месяц. Каждый из двух родителей имеет право на эти пособия. Таким образом, при наличии 2 детей семья может экономить дополнительно 728 рублей ежемесячно.

13% от удержанного налога — это все. Но на самом деле это лишь верхушка айсберга. Помимо подоходного налога, работодатель должен выплачивать вам и другие выплаты из своего кармана. С одной стороны, они не имеют никакого отношения к доходам работника, но с другой стороны, кто добровольно отдает свои деньги? Поэтому ваша конечная зарплата автоматически уменьшается на эти дополнительные скрытые налоги.

Какие взносы платит за вас работодатель

- Пенсионный фонд — 22%,

- Фонд социальной защиты (Фонд социального страхования) — 2,9%,

- Фонд обязательного медицинского страхования (ФОМС) — 5,1%.

Общая сумма дополнительных налогов на одного работника составляет 30%. Вместе с подоходным налогом в размере 13% результат выглядит следующим образом.

В общей сложности 43% выплачивается из зарплаты работника.

Пример. Заработная плата составляет 40 000 рублей. Платятся следующие налоги:

- Подоходный налог с физических лиц — 13 процентов — 5 200 рублей,

- Отчисления в пенсионный фонд — 22 процента — 8 800 руб.

- Взносы в фонд социального страхования — 2,9 процента — 1 160 рублей.

- Фонд социального страхования — 5,1 процента — 2 040 руб.

Итого: 17 200 рублей налоговых вычетов или 206 400 рублей в год.

Это означает, что фактическая зарплата должна составлять 52 000 рублей, а не 34 800 рублей.

Сколько налогов платит ИП по УСН

Возьмем простой случай с индивидуальным предпринимателем на упрощенной системе налогообложения (НДС), у которого нет работников. Какие налоги вам придется платить? И давайте сравним их с налогами работников.

Налог индивидуального предпринимателя по упрощенной системе налогообложения за год:

- Предприниматель должен заплатить 6% от общего дохода за год. Речь идет о доходе, а не о прибыли. Не имеет значения, получаете ли вы прибыль или убыток.

- Обязательные взносы на пенсионное и медицинское страхование для себя. Эти выплаты привязаны к минимальной заработной плате, которая составляет 26% и 5,1% соответственно. Общий показатель составляет 31,1%.

- Если общий годовой доход превышает 300 000 рублей, то все, что свыше этой суммы, облагается дополнительным 1% налогом в виде взносов в соответствии с пунктом 2.

Налог в размере 6 % может быть уменьшен за счет обязательного страхования и пенсионных выплат.

Чтобы понять разницу в налоговом бремени между индивидуальными предпринимателями и физическими лицами, давайте сравним это с доходом работника в приведенном выше примере, который получает зарплату в размере 40 000 в месяц. Для простоты рассмотрим фрилансера, которому платят за выполненную работу и у которого нет дополнительных расходов, например, дизайнера или программиста.

В настоящее время минимальная заработная плата составляет 7 500 рублей.

В нашем случае годовой доход работника, включая все применимые налоги (грязные), составляет:

52 000 х 12 месяцев = 624 000 рублей.

Какие налоги должен платить наш виртуальный фрилансер с таким же доходом?

- 6 процентов от его дохода — 37 440 рублей,

- отчисления в фонд социального страхования и фонды социального страхования — 31,1% от минимальной заработной платы — 7 500 х 31,1% х 12 месяцев = 27 990 рублей,

- дополнительный 1% от суммы свыше 300 000 в фонд пенсионного и социального страхования — (624 000 — 300 000) х 1% = 3 240 руб.

- Подоходный налог в размере 6% уменьшается на сумму обязательных взносов. Таким образом, налоговая база составляет 592 770, из них уплачено налога по ставке 6% — 35 556 руб.

Общая сумма налогов: 66 696 рублей или 10,7 процента от его дохода.

Работник платит 206 400 руб. Разница более чем в три раза.

Но давайте посмотрим правде в глаза. Драконовские налоги взимаются именно с богатых, чьи доходы просто запредельно высоки, учитывая прогрессивную систему налогообложения (больше доход — выше ставка налога). И поэтому им, принявшим российское гражданство, гораздо выгоднее платить в 2-3 раза меньше, чем у себя на родине.

Налог на имущество

Здесь все очень индивидуально. У нас есть статья, объясняющая, как найти свой налог, поэтому мы не будем ее здесь цитировать. Допустим, вы платите налог в размере 0,1% от стоимости земли. Жора купил хорошую трехкомнатную квартиру в новостройке и платит за нее 5 000 рублей в год. А если это ипотека? Жора, пора завязывать.

Транспортный налог

Мы также помним, что у Жоры есть очень хороший транспортный велосипед. Ничего модного, но кондиционер, стабилизация и плавный ход. В целом, средний велосипед такого типа по средней цене. Для владельцев автомобилей существует специальный калькулятор, с помощью которого вы можете рассчитать свои налоговые расходы. Для Жоры это 4 000 рублей. И остался Жора без рубашки. И вот здесь начинаются вопросы. Транспортный налог предназначен для строительства дорог. Внимание, вопрос. Где находятся дороги?

НДС в магазинах

НДС взимается со всех товаров, работ и услуг. Базовая ставка составляет 20 %. Есть еще 10 % — например, на лекарства — и 0 %, но это редкость и требует специальной документации. Обед в кафе или покупки на рынке — все облагается НДС. Есть возможность делать покупки в duty free, но это довольно неудобно. Итак, около 4 000 рублей в месяц, и ваши любимые носки уходят.