Оба показывают стоимость и количество ордеров на покупку или продажу актива. Однако брокер имеет лицензию и не имеет ни права, ни возможности влиять на работу информационных систем.

Биржевой стакан — что это? Как использовать в торговле?

Баланс спроса и предложения является ключевым фактором в изменении цены актива на финансовых рынках. Существует множество инструментов и методов различной степени сложности для анализа этого равновесия, но на фондовом рынке наиболее эффективным является рыночная линза.

Глубина рынка — это список текущих ордеров на покупку и продажу актива, торгуемого на бирже. Очень часто вы встречаете другие названия фондового рынка — Глубина рынка, Книга заявок, Второй уровень (Level 2).

Проще говоря, глубина рынка — это цифровая таблица, которая показывает текущие предложения покупателей и продавцов.

Чтобы купить или продать актив на бирже, участник рынка посылает ордер своему брокеру. Во время торговой сессии биржа собирает эти ордера от брокеров на биржевом стакане каждую секунду, предоставляя визуальную информацию о лимитных ордерах, ближайших к текущему сообщению.

Брокер, в свою очередь, создает свою собственную книгу заявок. Они могут выглядеть по-разному в разных фирмах, но функционально они одинаковы.

Из чего состоит биржевой стакан

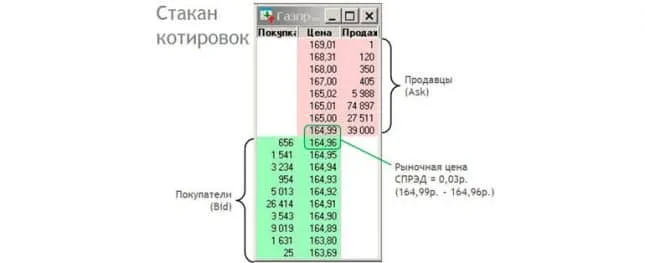

Внешний вид рынка брокера зависит от используемой торговой платформы — это может быть обычный QUIQ или веб-терминал или мобильное приложение брокера. Однако общая структура глубины рынка всегда одинакова, несмотря на различное визуальное представление.

Доска заказов разделена на несколько частей:

По горизонтали рыночный стек разделен на 2 блока:

- верхняя часть — заказы на продажу, показаны красным цветом,

- нижняя часть — заказы, показаны зеленым цветом.

Каждый блок, в свою очередь, разделен на два столбца:

- столбец с ценами (ask price — цена продажи, bid price — цена покупки),

- столбец, содержащий количество акций, предлагаемых для продажи или покупки по данной цене.

Между блоками цен покупки и продажи находится строка, показывающая спред — разницу между лучшей ценой покупки и лучшей ценой продажи.

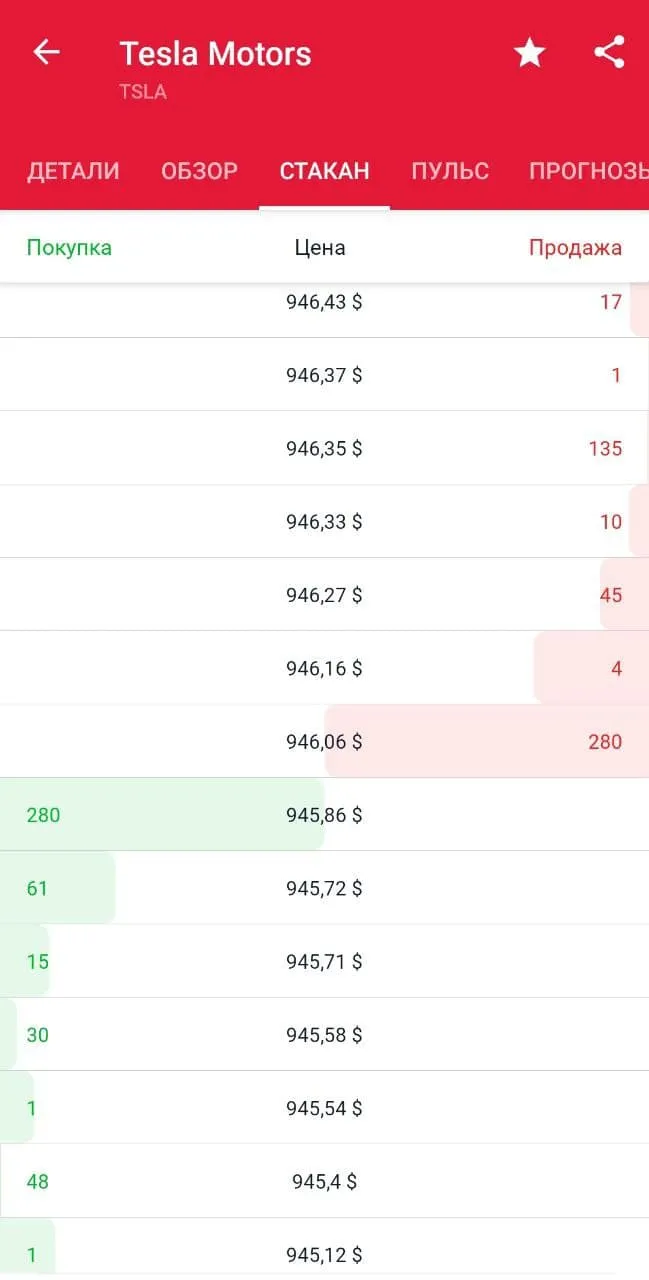

Рисунок 1: Оценка фондового рынка Tesla на веб-терминале Tinkoff Investments.

В мобильном приложении биржевой стек тех же акций Tesla выглядит несколько иначе, но все функции остаются прежними.

Рисунок 2. Обмен стакана на акции Tesla в мобильном приложении Tinkoff Investments.

Глубина фондового рынка — это количество строк в таблице цен спроса и предложения. Обычно достаточно классического соотношения 20 цен покупки и 20 цен продажи.

Если вам необходимо увеличить глубину стека, например, при торговле фьючерсами, вы можете обратиться к своему брокеру.

Какие заявки отображаются в биржевом стакане

На бирже существует три типа торгов:

- Рыночные заявки — заявки выполняются по лучшей цене и в необходимом количестве,

- лимитные ордера — это ордера на покупку или продажу актива в необходимом количестве по фиксированной цене,

- условные заявки — заявки, исполнение которых требует выполнения условий, установленных участником рынка, за исключением лимитных заявок.

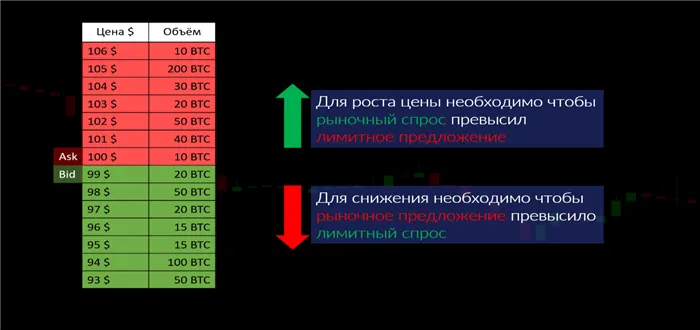

В стеке биржевого рынка появляются только лимитные заявки. Рыночные заявки не отображаются, так как они исполняются немедленно по лучшей цене. Условные заявки не отображаются, поскольку они попадают в категорию рыночных или лимитных заявок только при определенных условиях.

В свою очередь, все ордера в книге заявок условно распределяются на основе объема относительно среднего дневного объема торгов по активу на данной бирже.

Например, средний объем торгов фьючерсами на нефть марки Brent на Московской бирже составляет 1 миллион контрактов. Следовательно, объем торгов можно условно разделить следующим образом:

- Низкие (от 20 до 100 контрактов) — эти объемы практически не влияют на цену актива и могут быть проигнорированы,

- средние (от 40 до 1 тыс. контрактов) — эти объемы имеют значение, только если они находятся в узком ценовом диапазоне. Плотность ордеров может оказывать влияние на цену актива.

- Крупные ордера (от 4 до 10 тысяч контрактов) — такие ордера следует рассматривать в первую очередь, поскольку они оказывают наибольшее влияние на цену актива.

Существует два типа заявок, в зависимости от их назначения:

- Пассивные приказы: Такие ордера появляются на бирже, когда цена актива приближается к важным уровням поддержки или сопротивления. Они статичны на соседних уровнях цен и, таким образом, защищают определенный уровень цен.

- Агрессивные ставки. Эти ордера постоянно смещаются в ответ на изменение цены актива. Они внезапно появляются на фондовом рынке и движутся в направлении рыночной стоимости актива, двигая цену в определенном направлении. Агрессивные ставки — это своего рода движущая сила, которая формирует тенденцию в активе.

Конечно, эта информация может не отражать реальную ситуацию. Тот факт, что покупатели или продавцы в данный момент доминируют в активе, не означает, что на всем валютном рынке преобладают одни и те же рыночные настроения. По этой причине не рекомендуется полагаться на этот вид внутренней информации.

Как биржевые заявки отображаются в стакане?

Рыночный стек содержит только лимитные ордера, которые предполагают покупку или продажу определенного количества лотов по определенной цене. Их можно разделить на категории в соответствии с их спецификой:

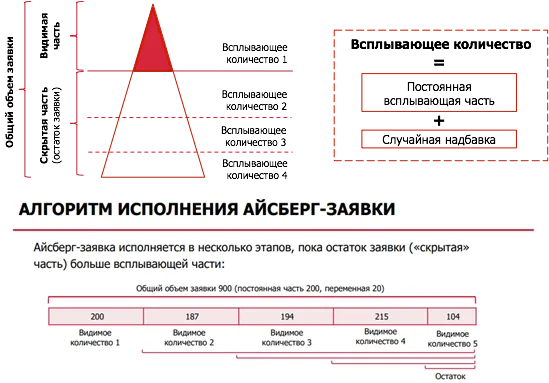

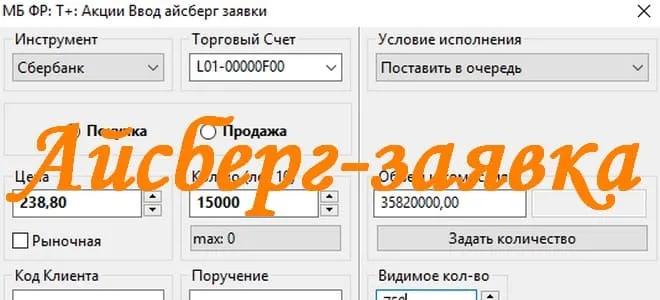

- Заявки типа «айсберг» — размещаются инвесторами, чтобы избежать размещения крупных заявок, которые могут изменить текущее соотношение спроса и предложения. Такие заявки имеют видимую и невидимую часть — как только видимая часть закрывается, появляется следующая «часть». На Московской бирже заявки на айсберг могут подавать все участники торгов на фьючерсном рынке.

- Повторяющиеся заявки могут быть альтернативой айсберговым ордерам, если крупный участник не хочет быть замеченным рынком, но правила биржи для айсберговых ордеров не являются удовлетворительными. В этом случае все количество партий помещается в ведро порциями в течение определенного периода времени.

- Крупные заявки, которые могут изменить настроение рынка и повлиять на цены. Такие заявки делают «киты», то есть «тяжеловесы фондового рынка» с внушительными суммами капитала.

Заявки не попадают в чашу:

- Условные, исполнение которых зависит от наступления определенных событий (классические примеры: стоп-лосс, тейк-профит).

- Покупайте заявки: Заявки, которые не имеют времени для размещения на рынке, так как исполняются немедленно по лучшей текущей рыночной цене.

Как киты «манипулируют» заявками в биржевом стакане?

Киты характеризуются наличием значительного капитала в виде денег или активов. Крупные игроки (банки, фонды или компании) привлекают внимание, поскольку они могут изменить соотношение между спросом и предложением на рынке в свою пользу.

Покупка или продажа большого количества таким игроком не останется незамеченной. Если в чаше есть большое предложение, рынок последует за ним, спрос превысит предложение, и цены вырастут. Если на продажу выставлено большое количество товара, предложение превысит спрос, и цены упадут. «Для Кита нелогично действовать таким образом, потому что цена всегда будет «бежать». Ценами манипулируют, потому что есть желание купить по низкой цене и продать по высокой.

В случае большого объема покупок крупный продавец пытается снизить цену. Предвестником манипулирования является крупная заявка на продажу, сделанная «китом». Некоторые мелкие инвесторы не хотят оставаться в стороне и присоединяются к движению, когда цены уже движутся вниз, нейтрализуя стоп-лоссы других участников. В результате продолжительной продажи цены падают еще больше, и «кит» снова присоединяется и размещает ордер на покупку — таким образом, игрок получает прибыль. Обратная манипуляция имеет место, когда игрок хочет продать большое количество товара по выгодной цене.

Еще один популярный «кит» торговли — фиктивные торги. Участник рынка предлагает купить большие объемы по цене ниже текущей — рынок воспринимает это как защиту от обвала. Когда бдительность рынка падает и участники рынка присоединяются к движению и размещают ордера на покупку, «кит» отзывает свое предложение и начинает «шортить» (продавать актив), получая прибыль.

Рынками со средней ликвидностью легче манипулировать, поэтому торговля высоколиквидными активами может защитить инвестора.

Для кого актуален стакан котировок?

Глубина рынка наиболее полезна для измерения краткосрочных тенденций и текущей ликвидности активов. По этой причине инструмент чаще всего используется техническими аналитиками, которые могут использовать его для определения точек входа и выхода.

Фундаментальный анализ направлен на выявление недооцененных активов, что делает роль очереди заказов в принятии инвестиционного решения сомнительной в долгосрочной перспективе.

Любой показатель становится неэффективным и необъективным, когда он становится центром инвестиционного решения. Глубина фондового рынка, которая является важным инструментом для анализа торговли, также имеет свои недостатки, поскольку не отражает полной и прозрачной картины всех заявок и предложений. По этой причине очередь заказов не следует рассматривать в отрыве от других показателей.

Глубина рынка наиболее полезна для измерения краткосрочных тенденций и текущей ликвидности активов. По этой причине инструмент чаще всего используется техническими аналитиками, которые могут использовать его для определения точек входа и выхода.

Структура стакана

Внешний вид индикатора зависит от службы, в которой он используется. Однако есть и общие черты. Например, существует различие между обычной таблицей и разреженной таблицей, которая содержит гистограмму. Второй тип часто используется для оценки ликвидности акций, поскольку его вид значительно облегчает понимание объема.

Глубина рынка состоит из двух колонок. Первый содержит данные о стоимости, а второй — количество ордеров по заданной игроками цене.

Таблица также разделена по цветам. Зеленая область обозначает ордера на покупку и называется «bid». Красный «ask» обозначает ордера на продажу. Эти части разделены спредом, который указывает на рыночную цену, по обе стороны от которой находятся лучшие цены.

Формирование стакана

Основы творчества:

- Трейдер размещает ордер на бирже, указывая соответствующие параметры: Продажа или покупка, количество лотов и цена.

- Как только заказ размещается, автоматически получается встречный заказ на эту операцию.

- Если эта позиция не найдена, она перемещается в окно рынка.

В течение торговой сессии создается большое количество позиций, поэтому важно помнить, что не все из них могут появиться в инструменте. В таблице указаны только те, чья цена близка к рыночной.

Виды стаканных заявок

Заказы делятся на 3 основных типа:

- Покупайте заказы. Ордера выполняются по текущей цене и в необходимом количестве.

- Лимитные ордера. Классические заказы, которые содержат параметры: требуемый товар, стоимость и сумму.

- Условно. Все ордера, кроме лимитных, где должны быть выполнены условия, установленные игроком.

В стеке появляются только лимитные ордера, так как сделки по покупке выполняются немедленно, в то время как условные ордера замораживаются на определенное время, пока не будут выполнены все требования.

Кроме того, все заказы разделяются в соответствии с их стратегическим назначением.

Агрессивные

Именно так называются рыночные ордера — эталонные. К этой категории относится еще один тип заказов. Они похожи на лимитные ордера, но в то же время они движутся за стоимостью активов. Другими словами, они появляются в чаше и при движении цены вытягиваются в направлении рыночной стоимости, вызывая рост процентной ставки. Такие индикаторы способны поддерживать направление движения рынка в течение длительного периода времени.

Пассивные

Это статичные ставки, которые смежны по величине и не двигаются, как бы защищая конкретный размер ставки. Книга заявок указывает на пассивные позиции, когда рынок имеет сильную поддержку или сопротивление. Быки и медведи в конечном итоге попытаются пробить эту линию или цена отскочит от нее.

Анализ и применение в торговле

Важность этого инструмента заключается в том, что он позволяет трейдерам видеть, как участники рынка влияют на цены. Быстрый анализ позволяет выявить слабые стороны игроков и, следовательно, найти методы воздействия на них.

Оценка книги заявок выявляет факторы, влияющие на цену, что позволяет своевременно входить и выходить с рынка. Это единственный индикатор, который работает на опережение. Достаточно взглянуть на ближайший ограничивающий ордер, чтобы предсказать вероятность роста или падения цены.

Поэтому если объем продаж превышает рыночный, это замечательный сигнал для открытия ордера. В противном случае лучше воздержаться от торговли до дальнейшего уведомления.

Основные принципы работы с «большими» заявками сводятся к использованию их в качестве ориентира для установки прибыли или стопа. Если вы видите такой ордер в стеке, не стоит сразу же совершать сделку в том же направлении. Это может оказаться общей проблемой.

Чем Биржевой стакан полезен трейдерам и инвесторам

Многие опытные инвесторы и трейдеры используют Market Watch в качестве дополнительного аналитического инструмента. Например, если вы найдете на ценовом графике важные уровни поддержки и сопротивления, вы можете использовать индикатор, чтобы попытаться оценить вероятность прорыва или отскока цены от этих уровней.

Для этого нужно посмотреть на количество ордеров и их объем вокруг уровня цены. Если вблизи важного уровня наблюдается большое скопление высоких заявок, то отскок от этого уровня весьма вероятен. С другой стороны, если заявок мало, а объем торгов низкий, вероятность обвала уровня возрастает.

Вы также можете сосредоточиться на заявках, оценивая их по «активности»:

- Агрессивные — заявки, активно влияющие на цену. Они появляются внезапно и двигают цену в определенном направлении. По их виду можно судить о направлении текущего ценового импульса.

- Пассивные — предложения, защищающие определенный уровень цен. Это крупные ордера, которые остаются на определенной цене и не двигаются. Трейдеры часто используют их для ограничения риска, пряча за ними защитные стоп-лосс ордера.

Заключение

Торговый журнал биржи в сочетании с торговой лентой является полезным инструментом для трейдеров и инвесторов. Способность анализировать содержащуюся в нем информацию может способствовать детальной оценке ситуации на рынке. С его помощью можно подтвердить наличие сильных уровней поддержки и сопротивления и определить направление текущего ценового импульса.

Виктор Грязин

Компания работает на финансовых рынках с 2004 года. Опыт и знания помогли ему выработать собственный подход к анализу активов, которым он с удовольствием делится с аудиторией вебинаров RoboForex.

Этот тип задания состоит из двух частей: открытой и скрытой. Например, открытая часть (видимая), когда 100 лотов выставлены на продажу по цене $95. Когда указанное количество будет продано, появится аналогичный заказ, который будет отображаться до тех пор, пока все количество не будет оплачено. Другими словами, общий объем является скрытой частью.

Методы применения стакана в работе

Информация о ставках других трейдеров может быть полезной в торговле. Действия крупных игроков должны отслеживаться, в то время как простые спекулянты с объемом в несколько лотов игнорируются. Ниже приводится краткое руководство по использованию Market Watch.

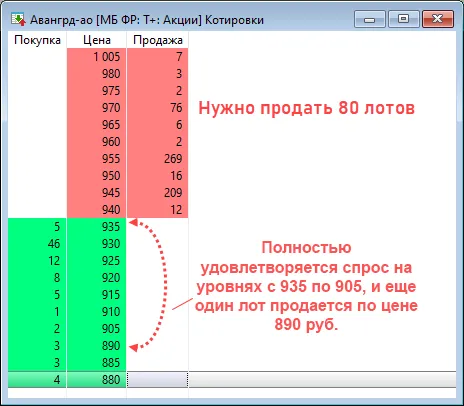

Определение цены, по которой исполнится заявка

Это важно для инструментов с низкой ликвидностью, где спрос и предложение ограничены. Если вы вводите большой объем, фактическая цена исполнения будет отличаться от лучшей цены спроса/предложения, отображаемой на торговой платформе.

В примере с обыкновенными акциями «Авангарда» на одном ценовом уровне не хватает спроса для 80 проданных лотов. Текущие заявки могут быть использованы для определения фактической цены исполнения ордера. В момент совершения сделки терминал показывает цену 935 рублей, но из-за большого объема наблюдается достаточный спрос на разных уровнях.

В действительности цена исполнения составит (5 x 935 + 46 x 930 + 12 x 925 + 8 x 920 + 5 x 915 + 1 x 910 + 2 x 905 + 1 x 890)/80 = 926,25 рублей, а не 935 рублей.

Для «голубых фишек» это проблема, с которой сталкиваются только крупные компании. Объемы, характерные для спекулянтов, удовлетворяются практически мгновенно без ухудшения цены.

Крупный оффер

Все зависит от того, где появляется предложение:

- Внутридневные трейдеры фиксируют прибыль во время сессии high/low. Если крупная заявка на покупку или продажу появляется во второй половине дня, около максимума/минимума дня, есть большая вероятность, что крупный игрок зафиксирует свою прибыль. Вы можете попытаться поймать отскок или закрыть прибыль немного раньше «большого человека», сделав ставку немного выше, чем у маркет-мейкера. Таким образом, ваш заказ гарантированно будет выполнен.

- Крупная заявка на покупку или продажу на исторически значимом уровне. Это может быть сделано либо для защиты важной поддержки/сопротивления, либо для фиксации прибыли. Это идеальный ориентир для размещения собственного стоп-лосса. Если вы разместите SL за «тарелкой» (заявкой с высоким объемом), крупный игрок защитит и важный уровень, и ваш стоп. Это уменьшает размер SL и добавляет стабильности положению.

- При движении в горизонтальном коридоре нерегулярные заявки могут формироваться вблизи границ до наилучшего соотношения покупка/заявка. В зависимости от ситуации, это может быть вызов или попытка вывести карту из диапазона.

Основные принципы работы с «большими» заявками сводятся к использованию их в качестве ориентира для установки прибыли или стопа. Если вы видите такой ордер в стеке, не стоит сразу же совершать сделку в том же направлении. Это может оказаться общей проблемой.

Прибыльная торговля с AMarkets

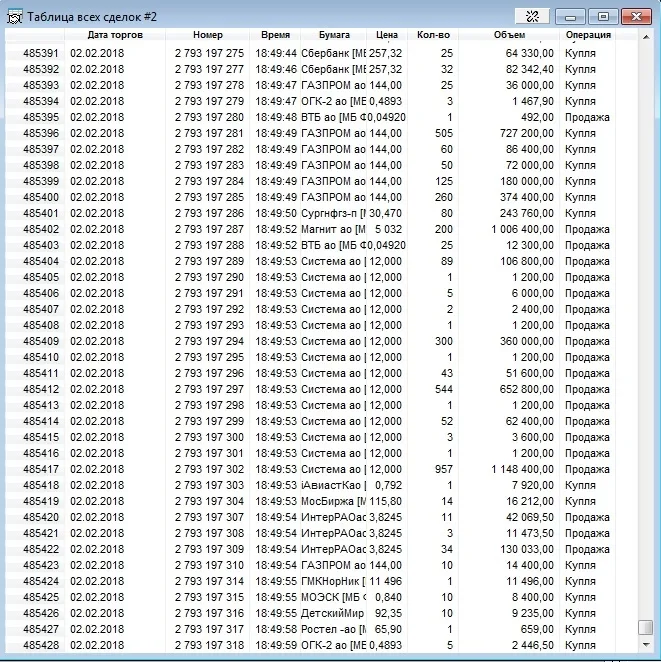

Лента сделок как важное дополнение биржевого стакана

Выше мы уже разобрали принцип работы рынка. Самый большой недостаток заключается в том, что невозможно отследить, когда и какие сделки были совершены на самом деле. Трейдер может вручную или с помощью советников устанавливать и затем удалять любые сделки, чтобы обмануть других. Чтобы получить реальную картину происходящего, необходимо работать с обезличенной панелью продаж (так называется этот инструмент в Quik).

Если уровень II показывает, какие заявки делают трейдеры, то уровень I (торговая таблица) позволяет понять, какие заявки были сделаны. Целесообразно оценить оба инструмента в целом.

Эта таблица называется так потому, что содержит информацию о совершенных сделках, но все они остаются анонимными. По этой причине в названии используется термин «анонимный».

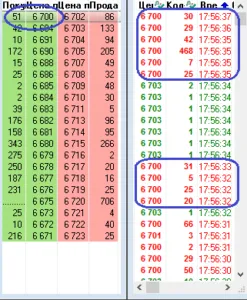

Из таблицы сделок видно, как «съедаются» крупные сделки. Этот инструмент также можно использовать для определения наличия «айсберговых» сделок. Если на уровне II нет крупных заявок, но в таблице обезличенных сделок вы видите несколько одновременных сделок по одной и той же цене, очень вероятно, что сработал скрытый ордер на покупку.

Уловки со стороны крупных трейдеров

Классический прием — создать иллюзию, что график движется в определенном направлении, чтобы заманить неискушенных трейдеров на рынок. Это делается примерно следующим образом:

- Делается большая ставка (не айсберг, а обычная ставка). Создается впечатление, что существует сильное сопротивление дальнейшему росту. Некоторые трейдеры не будут покупать и сосредоточатся на продаже.

- Одновременно с аскомом крупный игрок набирает объем бидом, который он скрывает от остальных с помощью айсберговой ставки. Или же сделки совершаются на рынке, но объем анализируется, чтобы не привлекать лишнего внимания.

- После приобретения соответствующего количества лотов заявка удаляется, а на ее место выставляется максимальная ставка. Толпа считает, что движение вниз теперь исключено, и заключает сделки на покупку. Некоторые трейдеры, ранее открывшие короткие позиции, избавляются от них, заключая сделки на покупку.

- Благодаря этой системе крупный игрок набирает объем по выгодной цене, не оставляя обычным трейдерам выбора. Они вынуждены двигать цену в том направлении, в котором изначально планировал «большой человек».

Что касается понимания торгового листа на бирже, то без торгового листа вам не обойтись. В приведенном выше примере опытный трейдер догадался бы, что что-то не так, проанализировав открытые позиции. Уровень II без данных о фактических сделках не позволяет нам этого сделать.

Используются и другие приемы. Например, вместо того чтобы устанавливать «плиту» в виде высокой ставки, трейдеры покупают/продают вручную или с помощью роботов на определенном уровне и защищают его. Уровень II бесполезен в этом сценарии, потому что вы не сможете использовать его, чтобы выяснить, где именно находится интерес крупного трейдера.

Что касается понимания торгового листа на бирже, то без торгового листа вам не обойтись. В приведенном выше примере опытный трейдер догадался бы, что что-то не так, проанализировав открытые позиции. Уровень II без данных о фактических сделках не позволяет нам этого сделать.

Анализ стакана и использование его в торговле

На практике важность биржевой книги для трейдера заключается в возможности наблюдать за давлением, оказываемым трейдерами на цену актива. Умение интерпретировать книгу ордеров позволяет находить способы воздействия на слабые стороны участников рынка.

Благодаря углубленному анализу рынка участники рынка могут четко определить факторы, которые оказывают существенное влияние на цену актива. В зависимости от своей оценки рынка, они могут правильно входить и выходить из рынка.

Глубина рынка — практически единственный инструмент среди классических индикаторов технического анализа, который подходит для прогнозирования. Часто рекомендуется использовать его в качестве дополнительного инструмента для технического анализа. Например, если выявлены сильные уровни, следует обратить внимание на список следующих лимитных ордеров, чтобы определить вероятность роста цены.

Превышение общего объема продаж над объемом покупок сигнализирует о возможности открытия позиции. В противоположных обстоятельствах лучше не спешить с открытием позиции, так как рынок находится в состоянии неопределенности.

Далее мы рассмотрим, на какие моменты следует обращать внимание при анализе глубины рынка.

Крупные ордера

При интерпретации книги заявок следует искать заявки с объемом выше среднего. Крупные заказы должны быть рассмотрены в особом порядке, если:

- позиция крупного ордера находится на высокой или низкой цене торговой сессии. После сильного тренда трейдеры фиксируют свою прибыль. В этом случае большой ордер указывает на ценовой уровень, при котором большинство позиций закрывается и может произойти смена тренда,

- Появление большого ордера после квартиры. Иногда крупный ордер размещается вблизи лучшей цены на слабом рынке. Затем необходимо обратить внимание на направление движения, в котором появился ордер, и на то, как рынок отреагировал на него,

- на уровне МА размещается крупный ордер. Этот ордер может быть направлен на поддержание цены на данном уровне или на приобретение позиции, в этом случае он может быть использован в качестве ориентира для открытия позиции. В случае отскока от линии PS рекомендуется установить стоп-лосс сразу после этого ордера. При торговле ликвидными средствами на прорыве вы также можете установить стоп-лосс сразу после выставления ордера.

Канал

Канал

Иногда движение цены в канале можно наблюдать на графике. Трейдер может использовать такое движение цены для своей работы. Если вблизи верхней границы канала размещается большое количество ордеров на продажу, то существует высокая вероятность того, что актив будет перекуплен участниками рынка вблизи нижней границы его цены. В этом случае они попытаются продать перекупленные объемы вблизи верхней границы канала. Это указывает на отскок вверх и вниз после того, как цена достигает верхней границы канала. Этот отскок вызывается активными продажами.

Этот тип задания состоит из двух частей: открытой и скрытой. Например, открытая часть (видимая), когда 100 лотов выставлены на продажу по цене $95. Когда указанное количество будет продано, появится аналогичный заказ, который будет отображаться до тех пор, пока все количество не будет оплачено. Другими словами, общий объем является скрытой частью.

Эта система заказов используется для сокрытия очень крупных заказов, чтобы избежать колебаний цен. На Московской бирже допускается соотношение 1:100 между видимыми и скрытыми частями. Тем не менее, трейдеры прибегают к личным алгоритмам для размещения ордеров Iceberg с различными параметрами. На бирже их можно увидеть, если ордер повторяется более одного раза.

Для отслеживания ордеров трейдер может использовать ленту ордеров, помеченную как Level 1. Само окно рыночной цены называется Уровнем 2. Лента облегчает визуальное восприятие приказов, повторяющихся в айсберговых приказах.

На рисунке ползунок с ценами находится слева, а лента с заказами — справа.

Агрессивные приказы обычно смещают баланс сил. Они возникают внезапно и большими скачками. Их цель — двигать цену в определенном направлении. Для таких манипуляций требуется большой капитал.

Как читать биржевой стакан

В книге заказов содержится информация, которую вы должны уметь читать. Выделим некоторые важные моменты, которые служат индикаторами текущей ситуации на рынке.

Поэтому следует ориентироваться на крупные лоты. Крупные лоты определяют основной климат фондового рынка. Особое внимание следует уделять им, когда фондовые рынки достигают своих максимумов и когда они пробивают эти уровни. Они также играют важную роль в определении уровней ценового сопротивления и поддержки. Для активов с низкой ликвидностью крупные заявки могут вызвать новую активность.

Различают айсберговые ордера. Они повторяются непрерывно или часто в течение торговой сессии. Обычно они предназначены для того, чтобы уменьшить или избежать давления со стороны крупных игроков.

В своей системе они сравнимы с повторными заказами. Эта стратегия используется трейдерами или инвесторами, которые хотят покупать активы в больших количествах, не привлекая внимания и не влияя на настроения на фондовом рынке. Например, инвестор продает тысячи лотов траншами или покупает их долями, не выделяясь в общей толпе.

Момент также привлекает внимание. Это происходит, когда стоимость актива растет, но периодически происходят слабые спады. Движение импульсивное. Чтобы определить импульс между ордерами, посмотрите на плотность среднего значения ордеров на продажу. Отсутствие ордеров на покупку указывает на то, что в настоящее время присутствует импульс.

Низкий предел использования

Должны использоваться с другими мультипликаторами

Указывает на объем торгов

Наличие скрытых заказов

Не подходит для долгосрочных инвесторов

Это важно: подумайте также о пассивных и агрессивных приказах. По их распределению можно судить о текущем настроении рынка и взаимодействии трейдеров. На основе проведенного анализа трейдеры разрабатывают свою будущую стратегию для получения дополнительной прибыли или хеджирования потенциальных рисков и избежания убытков.

Частые вопросы

Если у вас нет больших инвестиций, достаточно определить оптимальные цены по спросу и предложению. Если вы покупаете по рыночной цене, полученная вами информация не имеет значения.

Да, в этом случае он исчезнет из общей таблицы. Некоторые стратегии манипулирования опираются на эту возможность.

Оба показывают стоимость и количество ордеров на покупку или продажу актива. Однако брокер имеет лицензию и не имеет ни права, ни возможности влиять на работу информационных систем.

Заключение эксперта

Таким образом, часы фондового рынка — это гибкий инструмент для трейдеров и инвесторов. Он указывает на текущий рыночный интерес к активу. Книга заявок в основном используется краткосрочными инвесторами, которые часто торгуют на бирже.

Книгу заявок лучше всего использовать в сочетании с другими инструментами. Принятие окончательного инвестиционного решения на основе одного индекса неэффективно и может привести к убыткам. Вам необходимо использовать комплексный подход.

Публикуйте только проверенную информацию

Готовит налоговые декларации 3-НДФЛ для физических лиц, оказывает помощь клиентам при выездных проверках, проводит экспертизу документов на удержание налогов, решает споры с УФНС, отслеживает новые законопроекты, консультирует клиентов по вопросам НДФЛ.