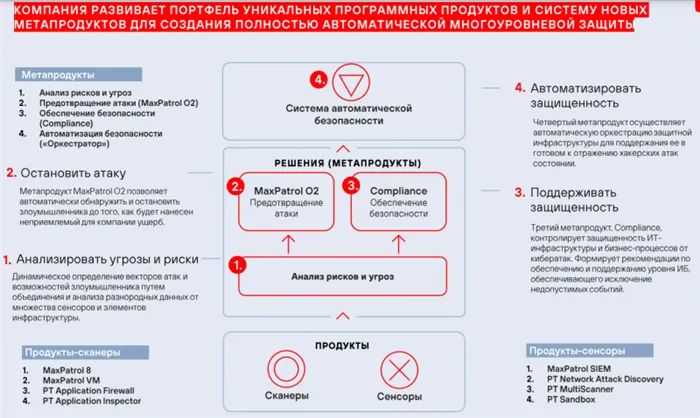

Компания разрабатывает портфель уникальных продуктов и систему новых метапродуктов, которые обеспечат полностью автоматизированную многоуровневую защиту.

Анализ Positive Technologies – декабрь 2021

Компания Positive Technologies недавно вышла на биржу, выбрав довольно необычный путь — прямой листинг на ММВБ, а не официальное IPO. В этой статье мы рассмотрим бизнес компании и то, насколько он может быть интересен с точки зрения инвестиций. Основная информация о компании из презентации для инвесторов.

Компания Positive Technologies (PT) была основана в 2002 году и занимается разработкой различных решений в области кибербезопасности (или информационной безопасности — ИБ). Она входит в число 10 крупнейших ИБ-компаний России в 2020 году.

Компания разрабатывает различные продукты, которые охватывают широкий спектр задач информационной безопасности, от мониторинга инфраструктуры клиента до противодействия хакерским атакам. Продукция компании состоит из специализированного оборудования, подключенного к инфраструктуре клиента для обеспечения безопасности, программного обеспечения, интегрированного с информационными системами, и соответствующих услуг по внедрению.

PT предоставляет данные о доле рынка различных продуктов в своих сегментах. Я не смог найти альтернативный метод оценки доли рынка, поэтому буду полагаться на данные компании. Исторически основным продуктом является MaxPatrol 8/VM, который, безусловно, является лидером в своей категории. Другие продукты также занимают значительную долю рынка.

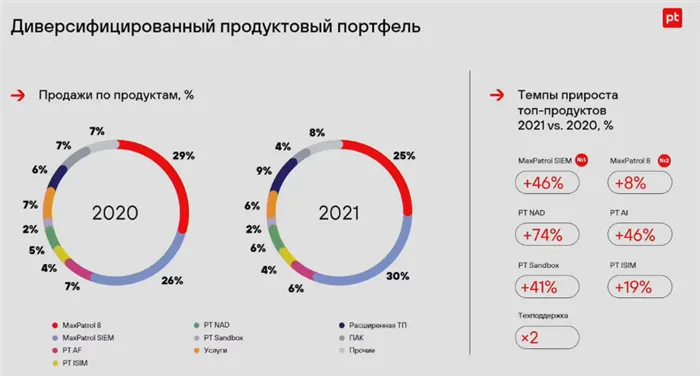

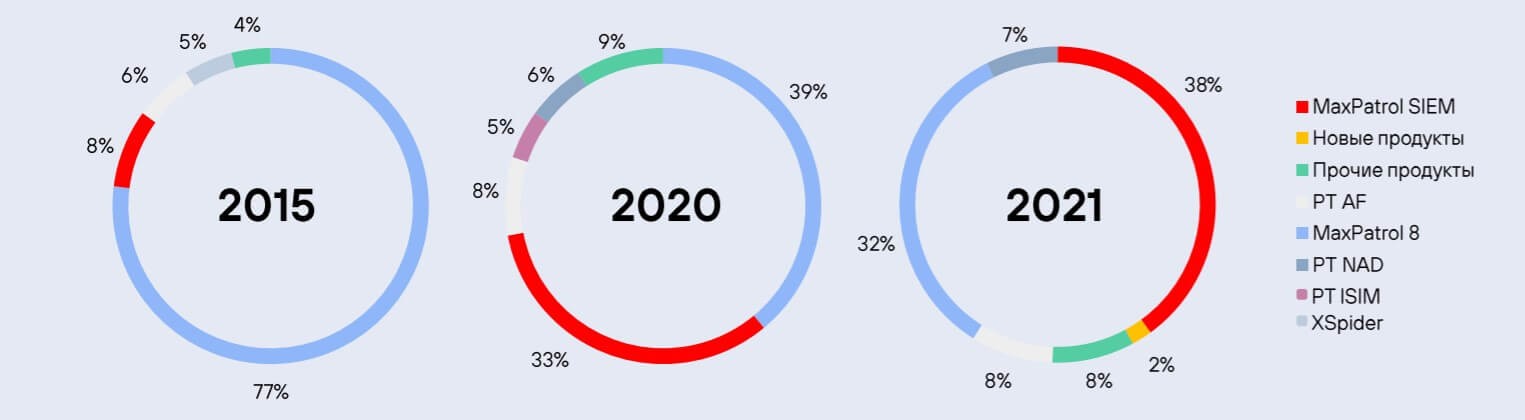

В последние годы бизнес стал более диверсифицированным в плане продуктов, но на два основных продукта, MaxPatrol 8 и SIEM, приходится 70% дохода.

У PT более 2 000 клиентов, но основной доход приносит работа с крупными компаниями и правительством, на долю которых приходится более двух третей выручки.

На государственный сектор приходится 25% выручки — PT обеспечивает кибербезопасность различных громких мероприятий, от Чемпионата мира по футболу 2018 года до выборов в Государственную Думу. Остальные доходы поступают из частного сектора, в основном от крупных компаний — банков, нефтегазовой отрасли, телекоммуникаций и т.д.

Я сам недостаточно разбираюсь в кибербезопасности, чтобы полностью оценить продукт компании, но, по словам моих знакомых, разбирающихся в этой области, у Positive Technologies очень сильная команда, которая считается одной из лучших на рынке. Надежность компании и качество ее проектов также можно косвенно оценить через публичные источники, такие как Habra. Другими словами, компания является одним из лидеров рынка благодаря своим хорошим возможностям, а не только благодаря контрактам от правительства и крупных компаний.

Перспективы роста бизнеса также весьма неплохие — не секрет, что рынок кибербезопасности растет, и эта область с каждым годом становится все более важной для многих компаний. PT оценивает темпы роста российского рынка в 15% в год.

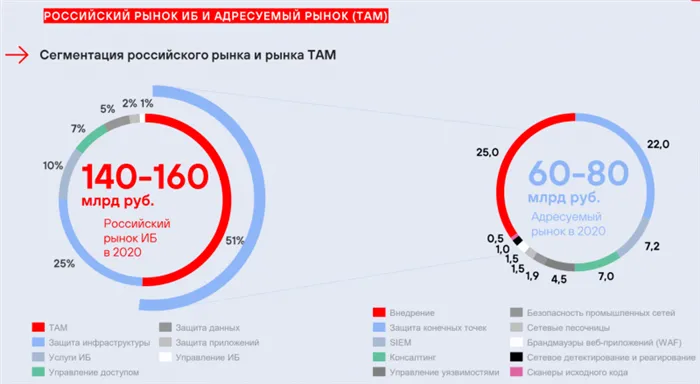

PT также приводит более подробную сегментацию рынка, на основании которой ее TAM (Total Addressable Market, т.е. часть рынка, на которую компания может претендовать) составляет около половины всего рынка. Данные компании в значительной степени основаны на этом исследовании рынка. Выручка PT в 2020 году составила 5,5 млрд рублей, то есть ее доля составила 7-9% от ТАМ и 4-5% от общего рынка.

Финансовые показатели

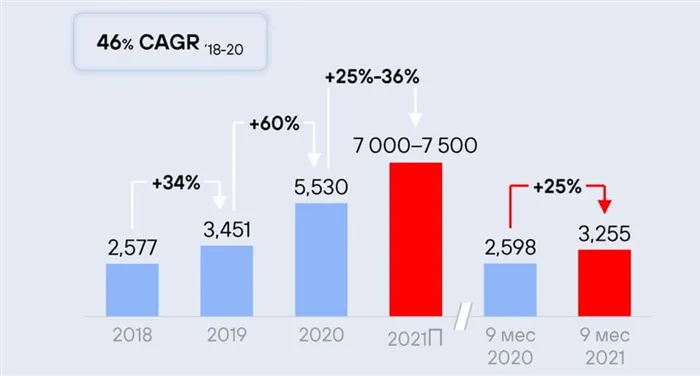

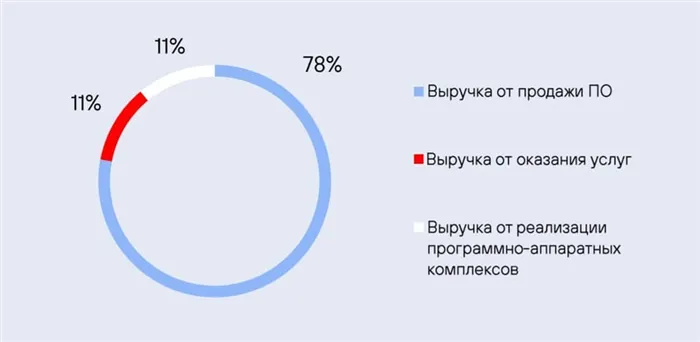

Доходы PT быстро растут, на 20-30 % и более в год, и к 2020 году увеличатся на 60 %. 80 % доходов поступает от продажи программного обеспечения, остальное — от аппаратного обеспечения (программные и аппаратные системы) и сопутствующих услуг. Интересно, что доходы компании неравномерно распределены в течение года, причем более половины доходов приходится на четвертый квартал.

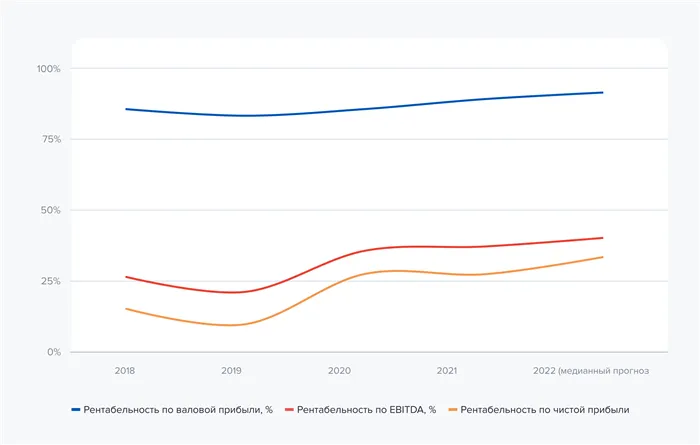

Компания имеет очень высокую маржу прибыли — 80-85% от валовой маржи. Это очень много, даже по сравнению с американскими ИТ-компаниями, средняя норма прибыли которых приближается к 70%, а среди российских листинговых компаний она, вероятно, одна из самых высоких.

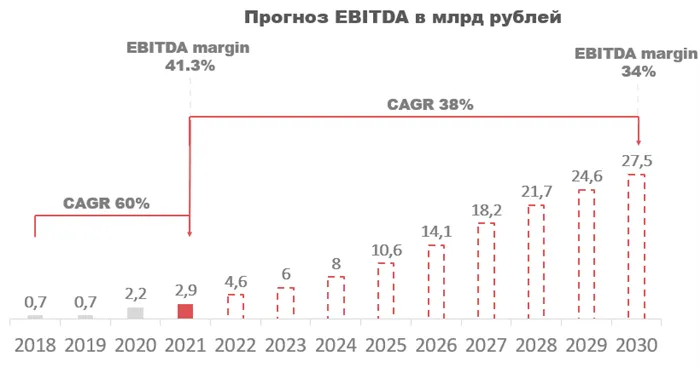

Показатели EBITDA и чистой прибыли, с другой стороны, были относительно низкими до 2020 года. В ИТ-компаниях основные расходы приходятся на заработную плату сотрудников, которая обычно фиксирована, поэтому компания часто не очень прибыльна или даже убыточна, пока не достигнет значительных размеров. Однако по мере роста компании доходы часто растут гораздо быстрее, чем расходы (это называется операционным рычагом). PT, как и большинство ИТ-компаний, находится в похожей ситуации.

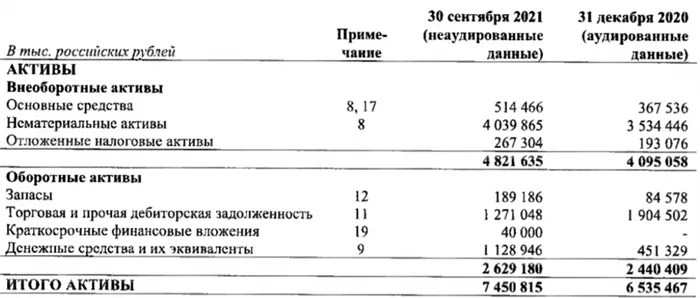

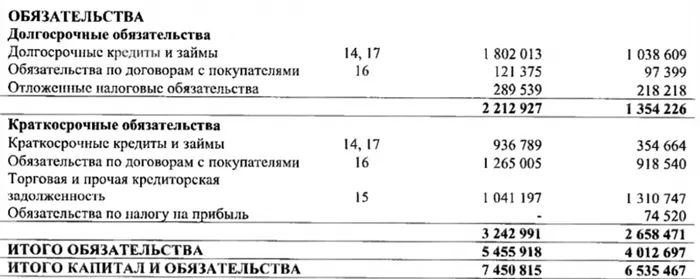

Долг PT составляет 2,7 млрд. евро при балансовой подушке в 1,1 млрд. евро, что означает чистый долг около 1,6 млрд. евро или 0,6 EBITDA — не так уж и много. Основными активами являются нематериальные активы, чего и следовало ожидать от ИТ-компании.

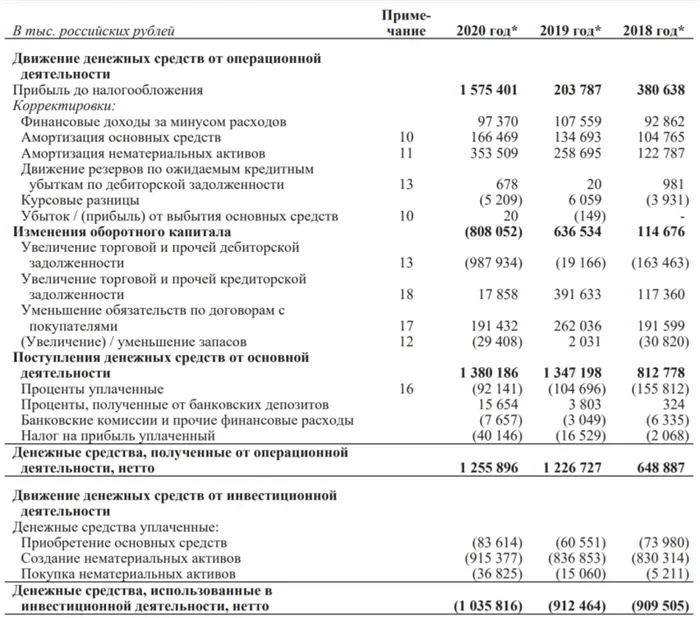

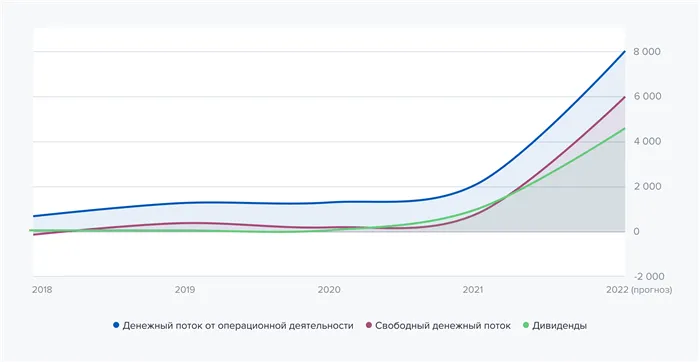

PT капитализирует часть затрат на разработку программного обеспечения, поэтому в дополнение к типичным капитальным затратам (которые в данном случае невелики), в инвестиционном денежном потоке присутствует значительный элемент создания нематериальных активов. Следовательно, при тех же обстоятельствах FCF компании будет ниже, чем ее прибыль. Правда, на него также существенно влияют колебания оборотного капитала.

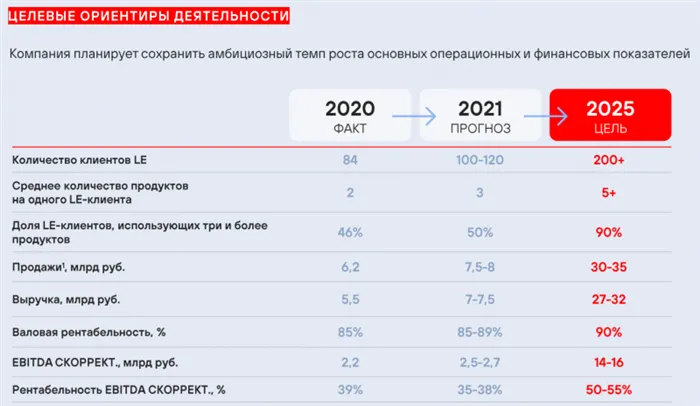

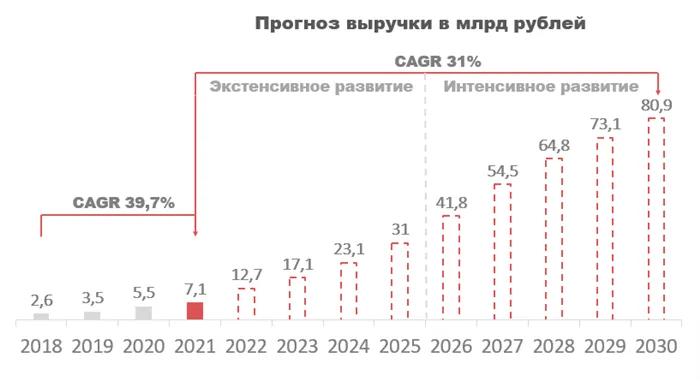

Компания ожидает, что к 2025 году ее доходы увеличатся в четыре раза (т.е. CAGR составит около 40%), а маржа EBITDA превысит 50%. Теоретически объем рынка достаточен для достижения этих показателей, но такие прогнозы всегда следует воспринимать с осторожностью, поскольку их очень трудно проверить, чтобы оценить вероятность их достижения.

Капитал компании и дивиденды

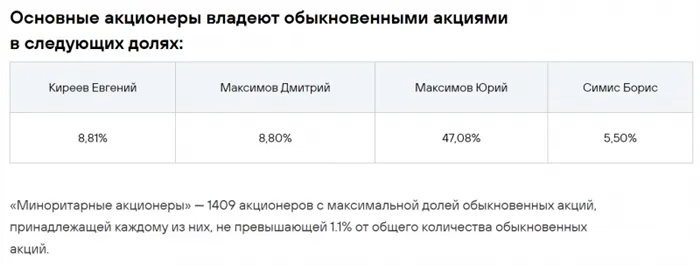

PT имеет 60 миллионов обыкновенных акций и 6 миллионов привилегированных акций. 70% обыкновенных акций принадлежит трем основателям (из которых 47% принадлежит Юрию Максимову) и одному из топ-менеджеров, Борису Симису. До проведения IPO на ММВБ оставшиеся акции также принадлежали нынешним и бывшим сотрудникам компании. Все привилегированные акции принадлежат одному из основных акционеров (компания не уточняет, кому именно, но это не имеет значения).

Компания выбрала необычный способ выхода на биржу — вместо традиционного IPO она провела прямое размещение акций, причем акции продавали нынешние и бывшие сотрудники. Positive Technologies не привлекала инвестиционные банки и полагалась на частных инвесторов. У компании есть канал в Telegram, который она довольно активно продвигала до рейда, руководство давало частые интервью и рассказывало о компании в последние месяцы и т.д.

В начале торгов PT разместила 35 идентичных заявок на 14 000 акций с ценой от 700 до 1 550 рублей, проведя таким образом аукцион для определения начальной стоимости компании. В начале аукциона цена составляла около 930 рублей за акцию, и сейчас она стоит примерно столько же, хотя колебалась довольно сильно в обе стороны. Свободное обращение после предложения составило 10,9%, или около 6,5 миллионов акций, хотя на данный момент было продано только около 800 000 акций, что означает, что большая часть свободного обращения по-прежнему принадлежит сотрудникам компании, что может оказать давление на цену, если они продадут акции. На фондовой бирже торгуются только обыкновенные акции; привилегированные акции не обращаются на бирже.

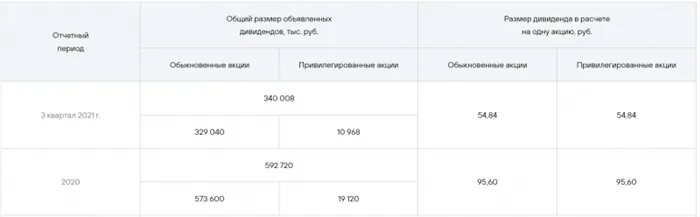

PT не выплачивала дивиденды до 2020 года, за прошлый и этот год она выплатила одинаковые дивиденды по обыкновенным и привилегированным акциям. Раньше количество акций было совсем другим, поэтому не следует использовать показатели в расчете на одну акцию. Например, компания выделила 600 крор рупий на дивиденды в 2020 году; при текущей цене акций такая выплата даст дивидендную доходность всего в 1%.

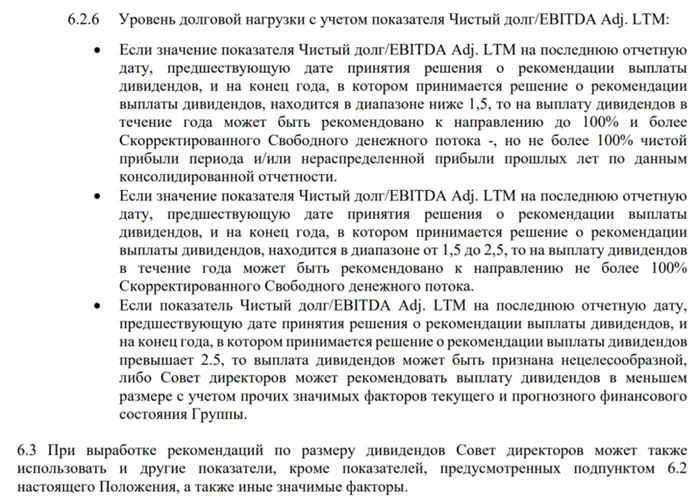

У компании есть дивидендная политика, но она довольно расплывчата. Одним словом, они могут платить столько, сколько посчитают нужным, но не более 100% от прибыли при долге ниже 1,5 EBITDA и не более 100% от FCF при более высокой долговой нагрузке.

Кроме того, эта компания выигрывает от ухода иностранных конкурентов. Accenture (NYSE: ACN ), Microsoft (NASDAQ: MSFT ), IBM (NYSE: IBM ), Cisco Systems (NASDAQ: CSCO ) и другие.

35% от максимально возможного объема размещения

Первоначально Positive Technologies планировала продать до 2,64 млн. акций на SPO компании, что составляет до 4% от общего количества акций компании. Диапазон цен составлял 1,2-1,32 тыс. рупий за акцию.

Таким образом, объем размещения может составить 3,48 миллиарда рублей. Однако в действительности объем размещения составил лишь 35% от запланированного максимального объема, а цена размещения была ниже ценового диапазона. Компания отмечает, что размещение состоялось «в беспрецедентных условиях с точки зрения волатильности рынка».

Positive Technologies заявила, что целью SPO было увеличение объема акций в свободном обращении. В результате эта цель была достигнута лишь частично. Поэтому компания обещает продолжать принимать все необходимые меры для увеличения срока погашения ценных бумаг, свободного денежного потока, ликвидности и листинга в качестве компании «голубой фишки».

«Рынок кибербезопасности в первую очередь зависит от растущей цифровизации нашей страны и степени агрессивности цифровой среды, в которой мы все сегодня находимся, — говорит Максим Пустовой, генеральный директор Positive Technologies. Их спрос обусловлен распространением кибератак, уходом иностранных поставщиков и растущим импортозамещением. Поэтому в ближайшие годы наша отрасль продолжит демонстрировать сильную положительную динамику».

Как Positive Technologies выходила на биржу

«Позитив Групп» была включена в листинг Московской фондовой биржи в порядке прямого листинга в конце 2021 года. Это было первое размещение высокотехнологичной компании в данном режиме. 10% акций компании, принадлежащих бывшим и нынешним (на тот момент) сотрудникам компании, а также партнерам компании, получившим акции по программе дарения, торговались на фондовой бирже.

В первый день торговля акциями началась с отметки 770 рублей, объем торгов в этот день составил 417 млн рублей. По итогам первого торгового дня рыночная капитализация компании составила 59,68 млрд рублей.

Акционеры и финансовые показатели Positive Technologies

Основным акционером Positive Technologies является бывший генеральный директор Юрий Максимов, которому принадлежит 52 % акций компании (данные не включают результаты SPO). 7,9 % акций принадлежат членам совета директоров Дмитрию Максимову и Евгению Кирееву. По состоянию на 2021 год одна из структур Positive Technologies Group находится под санкциями США в связи с обвинениями в сотрудничестве с российскими спецслужбами.

Выручка Positive Technologies в 2021 году составила 7,08 млрд рублей (+28% по сравнению с прошлым годом), EBITDA (прибыль до вычета процентов, налогов, износа и амортизации) — 2,93 млрд рублей (+35%), чистая прибыль — 1,91 млрд рублей (+26,5%). В 2022 году компания ожидает выручку в размере 11-14 млрд рублей, EBITDA в размере 4-6 млрд рублей и чистую прибыль в размере 3-5 млрд рублей.

Рассматривая клиентов по отраслям, мы видим, что портфель Positive Group диверсифицирован по всем секторам отечественной экономики.

Positive Technologies: потенциал акций

Последствия специальной сделки в Украине заставили меня переосмыслить потенциал «Позитива». В этой статье вы узнаете, как изменился рынок информационной безопасности и чего ожидать от акций компании в будущем.

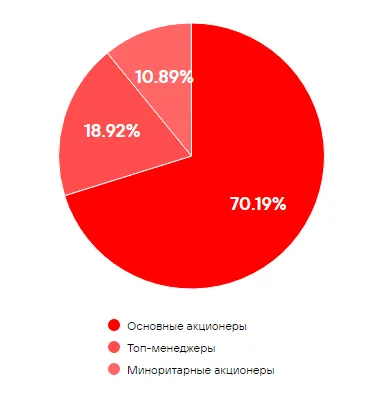

Positive Technologies (POSI) — российская ИТ-компания, разрабатывающая программное обеспечение в области информационной безопасности (information assurance) и предоставляющая сопутствующие услуги. Основным акционерам компании принадлежит наибольший пакет акций (70,19%), в том числе Юрию Максимову 47,08%, Евгению Кирееву 8,81%, Дмитрию Максимову 8,8%, Борису Симису 5,5%. Остальная часть принадлежит руководству (18,92%) и миноритарным акционерам (10,89%).

Самыми продаваемыми продуктами являются MaxPatrol 8 и MaxPatrol SIEM, на которые в 2021 году будет приходиться 25% и 30% дохода компании соответственно.

MaxPatrol SIEM — это программа мониторинга событий безопасности и автоматического обнаружения взломов.

MaxPatrol 8 — это система мониторинга уязвимостей и соответствия нормативным требованиям.

В прошлом году объем продаж MaxPatrol SIEM увеличился на 46%, что свидетельствует о востребованности решения на рынке.

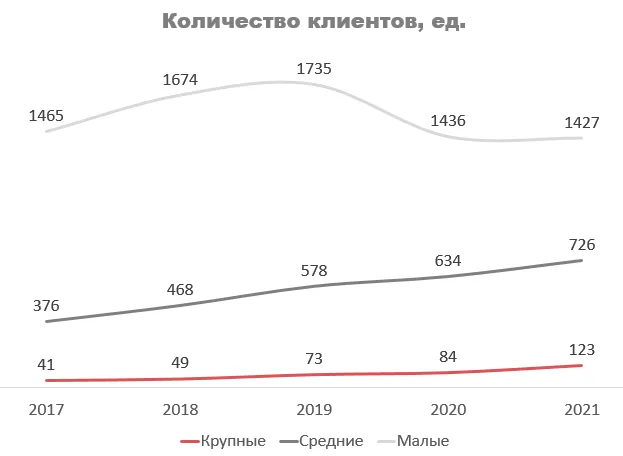

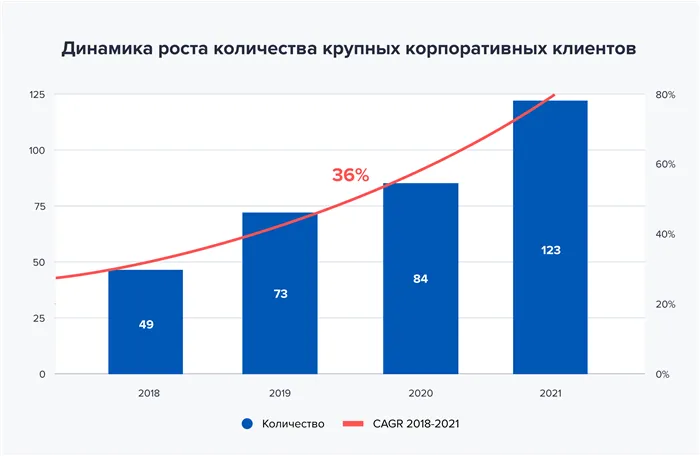

В 2021 году у компании Positive было 2 276 клиентов, большинство из которых — малые предприятия. Несмотря на численное превосходство, на долю крупных игроков приходится 75% выручки, средних — 24%, остальных — 1%. С каждым годом доля крупных игроков увеличивается; в 2017 году она составила 63 %.

Структура крупных игроков выглядит следующим образом: 30% принадлежит энергетическим компаниям, 26% — государству, 13% — банковскому сектору, 12% — промышленности и 19% — другим. В среднем компания имеет три продукта на одного крупного клиента, хотя в 2018 году их было всего два. Это говорит о том, что у компании есть потенциал для роста доходов не только за счет расширения клиентской базы, но и за счет продажи других решений.

Долговая нагрузка компании «Позитив» низкая. Общая сумма кредитов составляет 1,95 миллиарда рублей. Из них только 16% или 300 миллионов рублей было выдано по переменной процентной ставке ЦБ РФ + 3,15%. Отношение чистого долга к EBITDA составляет 0,44 раза в 2021 году, это очень низкий показатель, я бы не ожидал каких-либо финансовых проблем.

Прогноз

Рынок ИБ в России оценивается примерно в 180 млрд рублей и растет в среднем на 31% в год в течение последних четырех лет. До 2030 года, по моим оценкам, ежегодный рост составит 13,5%.

До введения специальных мер и санкций доля «Позитива» на рынке ИБ составляла 3,93% (7 млрд рублей), но с тех пор многие иностранные компании начали сворачивать свою деятельность в России, что дает возможность многократного роста в ближайшие годы. По оценкам руководства, уход иностранных компаний высвободил около 45% рынка, или 80 млрд рублей. В связи с этим я ожидаю резкого увеличения доли «Позитива» с 3,93% до 5,9% в 2022 году. В дальнейшем он будет расти за счет импортозамещения, роста цен и продажи новых решений.

Прогноз доходов выглядит следующим образом:

До 2025 года компания будет расти за счет привлечения новых клиентов, которые ранее использовали иностранные ИТ-решения.

После 2025 года рост будет обеспечиваться в основном за счет повышения цен на продукцию и продажи новых решений (по словам руководства, цены могут повышаться, но в нынешней ситуации они не хотят этого делать).

К 2025 году я ожидаю, что продажи достигнут 31 миллиарда рублей, что является верхней границей их собственного прогноза, с которым вы можете ознакомиться в прошлой статье. Это четырехкратное увеличение доходов всего за четыре года, но я думаю, что такие цифры вполне достижимы в нынешней ситуации.

Долгосрочная маржа EBITDA составляет около 35%, что ниже 41,3% в 2021 году и ниже прогноза руководства в 50%. Причиной этого является неопределенность относительно продолжительности действия правительственных льгот для ИТ-индустрии, а также то, что я не хочу быть слишком оптимистичным в отношении будущего компании. Увеличение выручки до 80 миллиардов к 2030 году — уже достаточно, а если им еще и удастся увеличить маржу прибыли, то это будет слишком хорошо, чтобы быть правдой.

Используя метод дисконтирования денежных потоков, компанию можно оценить в 176 миллиардов рупий или 2 700 рупий за акцию. Ставка дисконтирования составляет 10%, что гораздо ниже, чем в текущей ситуации. Я сделал это, потому что я оптимистично смотрю на российский рынок. Это не первый кризис, который мы пережили, и он не будет последним. Я также считаю, что государственная поддержка ИТ-сектора и уход иностранных компаний с рынка являются сильными аргументами в пользу снижения скидки.

Оценка сравнительным подходом и форвардные мультипликаторы

Сравнивая Positive с зарубежными компаниями, мы видим, что она торгуется значительно дешевле своих аналогов по мультипликаторам P/E и EV/EBITDA, несмотря на самые высокие темпы роста выручки и чистой прибыли и маржу прибыли в 27%. При среднем показателе EV/EBITDA, равном 30, справедливая цена акций составила бы 1 400 рублей за акцию.

Предположим, что компания продолжает торговаться с текущим мультипликатором EV/EBITDA на уровне 20. Если мой прогноз по EBITDA в 2025 году подтвердится и составит 10 миллиардов рублей, компания может быть оценена в 200 миллиардов рублей или 3 000 рублей за акцию. Если взять прогноз EBITDA на 2030 год, то стоимость будет еще выше — 8 300 рублей за акцию, но чем длиннее период прогноза, тем ниже его точность, поэтому пока я бы предложил ориентироваться на более скромные цифры.

До дальнейшего уведомления комментарии на финансовые темы и фондовый рынок будут разрешены. Неуместные комментарии не могут быть опубликованы.

Продавцы и покупатели

На вопрос, будут ли миноритарии продавать акции, Баранов и Максимов отвечают, что они изучили миноритарных акционеров компании и знают «до миллиметра», какое будет предложение и по каким ценам. В то же время Баранов подчеркивает, что миноритарные акционеры не обязаны продавать свои акции. «Наши акционеры — это наши сотрудники, которые получают нормальную зарплату и имеют простые человеческие желания — взять ипотеку или купить сумку Louis Vuitton, но мы никоим образом не поощряем их к продаже. У каждого своя оценка стоимости компании и цена, по которой он готов ее продать. Когда акционеров много, в действие вступают законы больших чисел», — объясняет он.

А российские инвесторы, по словам Максимова, очень заинтересованы в инвестициях в российские высокие технологии: По его словам, для Positive Group существует множество потенциальных инвесторов, поскольку компания очень хорошо известна на рынке и проводит офлайн и онлайн мероприятия для десятков тысяч людей, которые могут быть заинтересованы в инвестировании в компанию. «В пятницу в 11.00 продавцы и покупатели придут на биржу и встретятся», — сказал он. Максимов считает, что Positive Techologies прокладывает путь для других издательств, которые могут перенять их опыт. И он готов «надрать задницу» в процессе.

В феврале 2021 года Forbes оценил Positive Group в $580 млн — компания заняла 15-е место в рейтинге «30 самых дорогих компаний Рунета», тогда как сам застройщик оценивается в $400 млрд. 14 декабря компания объявила о том, что зарегистрировала проспект ценных бумаг в Центральном банке, завершила регистрацию ПАО «Позитив Групп» и планирует провести листинг своих обыкновенных акций на Московской фондовой бирже.

Зарубежный опыт

В 2020-2021 годах на рынке наблюдалось необычайно большое количество прямых листингов (примеры — Palantir, Roblox, Coinbase), и все они были очень успешными, говорит Леонид Делицын, аналитик ГК «Финам». Обычно такой процесс выбирают крупные и уверенные в себе компании с очень сильными брендами и лояльной пользовательской базой, отметил он. «Positive Technologies стремится стать такой компанией и хочет стать символом отрасли», — говорит Делицын.

Самым большим недостатком прямого размещения является отсутствие андеррайтеров — крупных банков, таких как J.P. Morgan и Goldman Sachs, которые приводят своих клиентов на IPO и объясняют им, почему IPO компании — это хорошо. «Как правило, андеррайтеры занижают цену IPO, чтобы предоставить своим клиентам значительную скидку. Компании принимают эти условия в интересах успешного IPO, поскольку IPO торгуется по более высокой цене, и для того, чтобы вызвать интерес к отрасли. Прямым брокерством занимаются в основном те, кто уверен в том, что не поставит в невыгодное положение клиентов страховщиков», — пояснил г-н Делицын.

По его мнению, у Positive Technologies есть много объективных факторов для успешного IPO; в России не так много крупных ИТ-компаний, а интерес инвесторов к отрасли информационной безопасности постепенно растет. Делицын отметил, что пакет 18 проанализированных им крупных листинговых ИБ-компаний вырос на 60% за полтора года. Однако для инвесторов Positive Technologies — это инвестиции на 5-10 лет, в то время как российские инвесторы обычно ожидают прибыли в гораздо более короткие сроки.

Первоначально Positive Technologies планировала продать до 2,64 млн. акций на SPO компании, что составляет до 4% от общего количества акций компании. Диапазон цен составлял 1,2-1,32 тыс. рупий за акцию.

Перспективы роста

В настоящее время в списке клиентов Positive Technologies 2 274 компании, из которых 123 являются крупными корпоративными клиентами — компаниями с годовым оборотом более 2 миллиардов рублей. Количество корпоративных клиентов с годовым оборотом менее 2 миллиардов рублей составляет 726, а 1 427 из них — средние и малые предприятия. Хотя крупные клиенты составляют всего 5,4% от общего портфеля клиентов, на них приходится 74% доходов Positive Technologies в 2021 году. На корпоративных клиентов с годовым доходом до 2 млрд рублей, составляющих треть клиентского портфеля, пришлось 25% выручки, а на средние и малые предприятия — около 1%.

Таким образом, в общей сложности 123 крупных клиента вносят основной вклад в оборот компании, который в конце прошлого года достиг 7,1 млрд рублей. Поэтому стратегия роста Positive Technologies направлена на увеличение клиентской базы крупных предприятий.

По данным Федеральной налоговой службы и СПАРК-Интерфакс, общее количество действующих коммерческих предприятий в России на январь 2022 года составляет 2,671 млн, из которых 18 445 компаний относятся к категории крупных предприятий.

Сегментация доходов по категориям клиентов от Positive Technologies, источник данных: аналитический отдел компании Newton Investments Ltd.

Динамичный рост числа крупных корпоративных клиентов Positive Technologies. Источник данных: Newton Investments, LLC Аналитический отдел.

Динамичный рост числа корпоративных клиентов Positive Technologies среднего размера. Источник данных: аналитический отдел Newton Investments Ltd.

Учитывая, что большинство иностранных вендоров ушли с российского рынка, а решения оставшихся иностранных компаний нельзя считать безопасными, у российских разработчиков решений по кибербезопасности появилась возможность вертикального роста. В настоящее время общий объем рынка кибербезопасности в России составляет 190-200 миллиардов рублей, из которых около 80 миллиардов рублей освободилось в результате приостановки деятельности некоторых иностранных компаний в России.

Благодаря новым возможностям Positive Technologies планирует ежегодно удваивать число своих клиентов и увеличить свою долю на рынке до 30% в течение нескольких лет. Заявленные цели означают увеличение оборота компании более чем в восемь раз — до 60 миллиардов рублей в год. Поскольку риски кибер-атак растут экспоненциально в контексте более сложной международной обстановки, спрос на эффективную кибер-безопасность становится приоритетом для руководителей организаций и поможет Positive Technologies достичь своих целей.

Насыщенность и зрелость российского рынка кибербезопасности значительно отстает от западного. Ужесточение законодательных требований со стороны регуляторов и обязательное оснащение государственных учреждений, министерств, предприятий и объектов критической инфраструктуры программным обеспечением российского производства приведет к увеличению корпоративных расходов на цифровую безопасность и ускорит рост рынка кибербезопасности в России.

Финансовые результаты

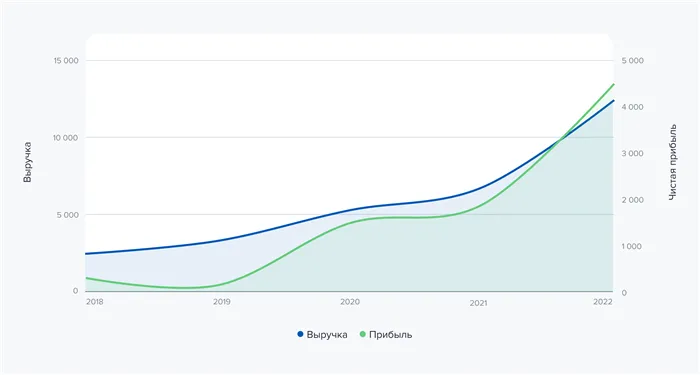

В последние годы компания Positive Technologies встала на путь устойчивого роста и значительно увеличила свои финансовые показатели. В период с 2017 по 2020 год выручка выросла в 2,6 раза, EBITDA — в 4,1 раза, а чистая прибыль — в 6 раз. К концу 2021 года выручка компании увеличилась на 28% до 7,076 млрд рублей при выручке в 7,8 млрд рублей. Доля доходов от роялти постепенно увеличивается и к концу 2021 года достигнет 85% по сравнению с 78% в предыдущем году.

Валовая прибыль выросла на 32% до 6,2 млрд рублей, при этом валовая маржа увеличилась на 3 процентных пункта до 88%, что обусловлено улучшением маржи за счет увеличения доли доходов от роялти. Скорректированный показатель EBITDA составил 2,9 млрд рублей, увеличившись на 35% по сравнению с аналогичным периодом прошлого года, а чистая прибыль выросла на 27% до 1,9 млрд рублей.

В первом квартале компании удалось значительно ускорить рост по всем ключевым показателям. Например, выручка увеличилась в три раза до 1,2 млрд рублей, доходы выросли на 49% до 1,39 млрд рублей, показатель EBITDA вырос на 75% до 262 млн рублей, а чистая прибыль составила 146 млн рублей по сравнению с убытком в 10 млн рублей годом ранее.

Компания почти полностью избавилась от долгового бремени — чистый долг сократился в 12 раз с 1,2 млрд рублей на конец 2021 года до 101 млн рублей, а соотношение чистый долг/EBITDA снизилось до 0,04 по сравнению с целевым показателем компании в 1,5.

Выручка и чистая прибыль Positive Technologies, источник данных: аналитический отдел Newton Investments LLC.

Коэффициенты рентабельности Positive Technologies, источник данных: аналитический отдел компании Newton Investments LLC.

Основные расходы компании — это операционные расходы на производство, исследования и разработки, общие и административные, а также маркетинг и дистрибуцию. Вместе они составили 70% доходов в 2021 году.

Классификация операционных расходов Positive Technologies, источник данных: аналитический отдел Newton Investments LLC.

Акционерная доходность

Хотя компания Positive Technologies прочно ассоциируется с компаниями роста, она является одной из немногих технологических компаний, выплачивающих дивиденды. Политика компании заключается в выплате 100% или более скорректированного свободного денежного потока (но не более 100% чистой прибыли и/или нераспределенной прибыли за предыдущие годы), если отношение чистого долга к EBITDA ниже 1,5. Если коэффициент соотношения собственных и заемных средств составляет от 1,5 до 2,5, предусматривается выплата дивидендов в размере не более 100% от скорректированного свободного денежного потока, в то время как выплата дивидендов не может считаться целесообразной, если коэффициент соотношения собственных и заемных средств превышает 2,5.

Поскольку компания инвестирует почти весь входящий денежный поток в развитие бизнеса, дивидендная доходность в настоящее время составляет скромные 2%. Однако, если рыночная цель в 30% будет достигнута и доходы будут расти, свободный денежный поток и дивидендная база могут расти экспоненциально по отношению к росту доходов.

Однако я считаю, что доходность этой компании не будет такой высокой в ближайшие 5 лет. Это связано с тем, что рентабельность зависит от рыночной цены. Из-за проблем с оборотным капиталом и низкого роста рынка в ближайшие годы темпы роста могут быть ниже. Это окажет негативное влияние на цену акций.

Финансовые показатели «Группы Позитив»

Сокращение числа клиентов в 2020 году не оказало негативного влияния на ключевые финансовые показатели Positive Group, поскольку, как уже упоминалось выше, основные источники дохода компании — это крупные клиенты, в основном в государственном секторе.

По итогам 2020 года выручка компании выросла на 60% по сравнению с предыдущим годом и составила 5,53 млрд рублей. Кроме того, компания ожидает роста на 25-36% до 7-7,5 млрд рублей в 2021 году. Однако за первые 9 месяцев 2021 года выручка Positive Group достигла лишь 3,255 млрд рублей, и руководство компании ожидает, что четвертый квартал станет для компании настоящим бумом. Дело в том, что финансовая деятельность компании носит ярко выраженный сезонный характер. Около 50-60% всех продаж приходится на октябрь-декабрь, поскольку клиенты из государственного сектора обычно совершают покупки и продлевают лицензии в конце отчетного года.

Динамика продаж компании Pozitiv, млн руб.

Целью Positive Group является увеличение выручки до 27-32 млрд рублей к 2025 году.

В структуре доходов преобладают продажи программного обеспечения, на которые в 2020 году будет приходиться около 78%. На услуги и продажу сложного программного и аппаратного обеспечения приходится 11 %.

Структура доходов в 2020 году

Из разбивки доходов по продуктам можно сделать вывод, что основной доход Positive Group в настоящее время приносят два флагманских продукта:

-

MaxPatrol Security Information and Event Managers (MaxPatrol SIEM), система обнаружения инцидентов информационной безопасности,

В совокупности на эти продукты пришлось около 72% дохода от реализации продукции в 2020 году.

Доходы от лицензирования по продуктам

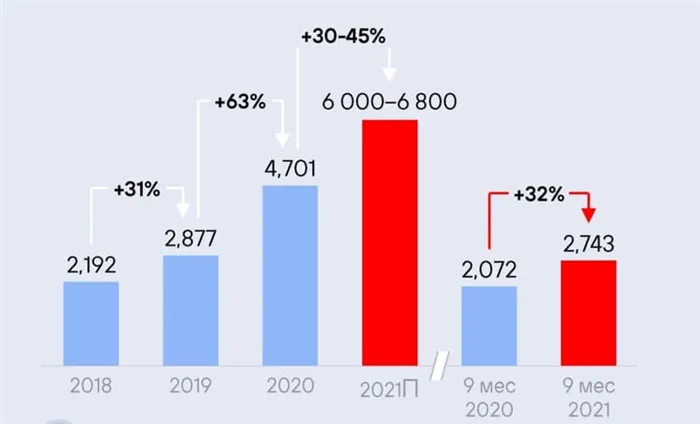

Валовая прибыль увеличилась на 63% и составила 4 701 млрд рублей в 2020 году. К концу 2021 года руководство ожидает роста на 30-45% до 6-6,8 млрд рублей. В то же время маржа валовой прибыли Positive Group достигнет 85%, что обусловлено спецификой бизнеса и высокой долей выручки от продажи программного обеспечения.

Динамика валовой прибыли, млн руб.

Показатели EBITDA и чистой прибыли компании выросли в несколько раз в 2020 году. Показатель EBITDA вырос более чем в три раза до 2 169 млн рублей, а чистая прибыль — более чем в три раза до 1 513 млн рублей по сравнению с низкой базой 2020 года.

Руководство ожидает, что в 2021 году показатель EBITDA достигнет 2,3-2,5 млрд рублей, а чистая прибыль останется на уровне 1,4-1,7 млрд рублей. Чистая прибыль за 9 месяцев 2021 года была на 31% ниже, чем за аналогичный период прошлого года.

Динамический показатель EBITDA, млн руб.

Структура «Группы Позитив»

До AMC основным акционером Positive Group является ее основатель Юрий Максимов, которому принадлежит 55,3% акций компании. У Дмитрия Максимова и Евгения Киреева по 12,7%. Оставшиеся 19,3% принадлежали группе миноритарных акционеров, которые являлись менеджерами компании. Этот пакет акций был частично размещен на рынке.

Структура Группы «Позитив» до IPO

Дивидендная политика

До IPO у Positive Group не было утвержденной дивидендной стратегии.

До листинга было два транша дивидендных выплат. Первый состоялся весной 2021 года в конце 2020 года и составил около 593 млн рублей. Вторая выплата состоялась накануне IPO по итогам 9 месяцев 2021 года, общая сумма дивидендов составила 329 млн рублей по обыкновенным акциям и еще 11 млн рублей по привилегированным акциям (при чистой прибыли в отчетном периоде около 65 млн рублей).

Российские фондовые индексы в пятницу 30 сентября были разнонаправленными, при этом индекс МосБиржи завершил очень волатильную сессию с небольшим повышением. Обратите внимание на то, что.

Оценка стоимости

Вот самая интересная часть.

Текущая рыночная капитализация компании составляет 80 миллиардов рублей.

На эти деньги мы покупаем компанию с оборотом в 7 миллиардов и чистой прибылью в 2 миллиарда.

Его активы составляют 9,9 млрд, из которых 3 млрд — уставный капитал.

Уже здесь мы видим непомерно высокую стоимость компании, которая включает в себя невероятно высокие темпы роста. Но мы уже обсуждали с вами, что темпы роста самого рынка не так уж высоки. Да, компания может захватить часть рынка, который занимают ее конкуренты, но позволит ли это продолжить рост, учитывая недостаток оборотных средств?

Средневзвешенный коэффициент P/E за 5 лет — 100 (какая доходность для российского рынка!) Коэффициент P/E — 23.

Да, нам не нужно смотреть на коэффициент P/E, потому что это технологическая компания. Тем не менее, доходность находится где-то над чертой.

Чистый долг/EBITDA — 0,56 ЭПС — 2,3%. Невероятно низкая цифра для российского рынка.

Квартальная отчётность

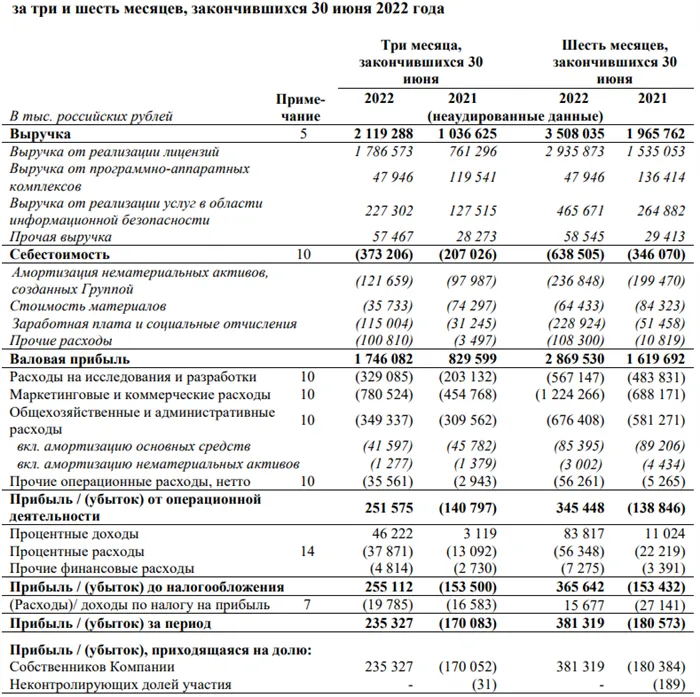

Прежде чем делать выводы, давайте посмотрим на отчет компании за первую половину 2022 года.

Продажи продолжают расти быстрыми темпами.

На него влияет уход иностранных компаний и повышенный спрос со стороны государственных предприятий в связи с ростом числа нападений.

Конечно, это здорово.

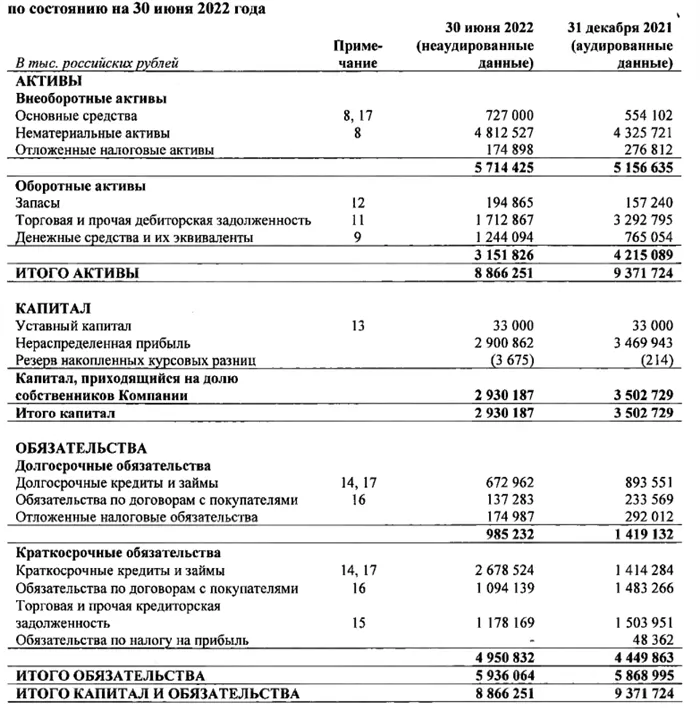

С другой стороны, к сожалению, баланс изменился.

Коэффициент краткосрочной ликвидности снизился. Текущие обязательства превышают текущие активы в 1,5 раза.

Краткосрочная задолженность увеличилась. Компания всеми способами пытается захватить рынок с помощью внешнего финансирования.

Выводы

На самом деле, на рынке нет однозначных выводов. И этот случай не исключение.

Компания, безусловно, интересная. У него огромные темпы роста.

Есть только одна проблема: темпы роста рынка ниже темпов роста самой компании. И неизвестно, что будет дальше. Насколько сильно будет развиваться конкуренция в секторе, как долго и насколько сильно государство будет увеличивать спрос на продукт.

Возможное снижение экспортных поступлений из-за снижения цен приведет к сокращению доходов бюджета, что повлечет за собой сокращение расходов.

Более того, неизвестно, вернутся ли иностранные компании в будущем. Если они это сделают, конкуренция возрастет многократно.

Кроме того, компания испытывает проблемы с ликвидностью. Постоянный отрицательный оборотный капитал означает, что компания сидит на краткосрочных кредитах как на булавке.

И глазурь на торте — это слишком высокая цена, которая предполагает огромный рост в будущем.

Так и с акциями этой компании.

Как и любая другая компания, эта компания была продана по максимально возможной цене в конце прошлого года.

После этого стоимость акций резко упала.

СВО стала катализатором роста, потому что после нее увеличилось количество нападений и потребность в защите. А уход иностранных компаний либерализовал рынок.

Однако мы видим, что за все это уже пришлось заплатить. А те, кто любит эту компанию, могут, конечно, купить ее и держать в долгосрочной перспективе.

Однако я считаю, что доходность этой компании не будет такой высокой в ближайшие 5 лет. Это связано с тем, что рентабельность зависит от рыночной цены. Из-за проблем с оборотным капиталом и низкого роста рынка в ближайшие годы темпы роста могут быть ниже. Это окажет негативное влияние на цену акций.

И после всего, что было сказано выше, эта компания является рискованной. И уж точно он не соответствует моим правилам безопасных инвестиций. Поэтому я ничем не рискую.