Прежде чем запускать IIS, убедитесь, что у вас есть финансовая «подушка безопасности». Не кладите на счет деньги, которые пригодятся вам в ближайшее время. Кроме того, вам не нужно брать кредит, чтобы начать инвестировать.

До 52 000 ₽ от государства: как работают ИИС

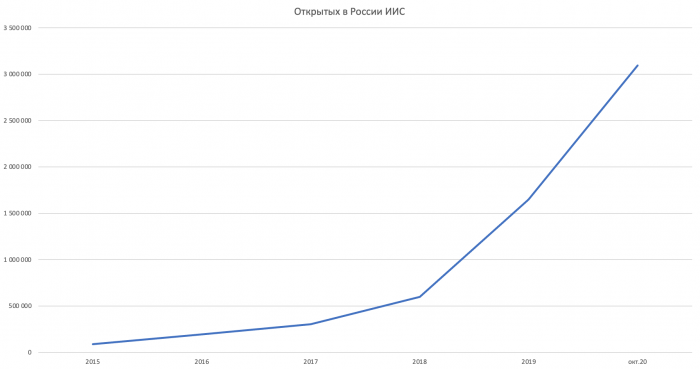

Государство готово платить деньги россиянам за вложения в ценные бумаги. Для этого необходимо открыть индивидуальный инвестиционный счет (ИИС). Рассказываем, как это работает, как выбрать брокера, стратегию инвестирования и почему стоит это сделать до конца года.

Идеальный русский сам учится, лечится, покупает жилье, помогает нуждающимся, вкладывает деньги в экономику, платит налоги. Чтобы людей было как можно больше, государство готово часть средств вернуть россиянам в виде налоговых отчислений.

Как работают вычеты по ИИС

Индивидуальный инвестиционный счет (ИИС) — это обычный брокерский счет с дополнительными налоговыми льготами. ИИС бывают двух типов:

- первый вид (А) – ежегодный налоговый вычет по взносам или «до 52 000 ₽ на каждого бесплатно»;

- второй тип (В) позволяет не платить налоги с инвестиционной прибыли, не так выгодно, как настоящие деньги, но тоже приятно.

Учитывая хроническое падение депозитных ставок, это хорошая возможность получить двузначную доходность, практически гарантированную государством, даже для тех, кто не окунулся в инвестиции помимо банковского вклада.

Если откладывать 10 000 рублей в месяц на ИИС и не снимать деньги со счета 3 года, можно накопить 360 000 рублей. На эти деньги можно купить консервативные инструменты, например, ОФЗ с доходностью 4-5,45%. Освобождение от налогов в этом случае будет приятным бонусом.

Налоговые льготы на ИИС

Владелец ИИС вправе выбрать один из двух видов налоговых вычетов:

- тип А – возврат НДФЛ, уплаченного по ставке 13%;

- тип B: Вы не платите подоходный налог с доходов от инвестиций.

Каждый из предложенных выводов имеет свои плюсы и минусы. Давайте сравним оба типа.

Котировка вычета типа А

Вычет из дохода типа B

Важно: в IIS невозможно комбинировать и изменять тип вычета! Подробнее о выборе вида налогового вычета читайте здесь.

На многих ресурсах, посвященных IIS, можно найти информацию о том, что для открытия этой учетной записи необходимо три года, после чего учетную запись нужно будет закрыть. Это неправда. Три года – это минимальный срок, который должен «прожить» ваш SII, чтобы вы не потеряли право на получение вычета. Максимальный срок действия ИИС не ограничен.

Что можно покупать на ИИС?

IIS — отличный инструмент для знакомства с работой на фондовом рынке. На этом счете вы можете покупать акции, облигации, ETF, валюту, фьючерсы и опционы. Подключайте модельные портфели, используйте инвестиционные идеи от аналитиков Открытие Брокер. И еще получить налоговые льготы.

Открыть индивидуальный инвестиционный счет быстро и очень просто. Весь процесс открытия IIS онлайн можно разделить на несколько шагов:

Перейти на страницу сайта Открытие Брокер, посвященную индивидуальным инвестиционным счетам.

Также вы можете обратиться в офис «Открытие Брокер», где инвестиционный консультант ответит на все ваши вопросы и подготовит пакет документов для открытия ИИС.

В чем преимущество такого сложного процесса? Свекор подал заявление на получение налогового вычета в размере 52 000 рублей в январе и летом получил деньги. Остальные члены семьи встанут в очередь в 2023 году. В итоге вложенные 400 000 рублей будут приносить Ивановым 50% годовых.

Как открыть ИИС

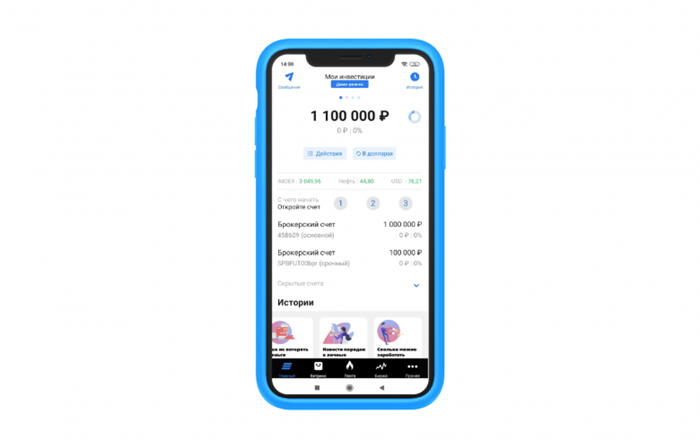

Для открытия ИИС обратитесь к брокеру или в банк, предоставляющий брокерские услуги. Если у вас уже есть банковский счет в ВТБ, вы можете открыть ИИС в мобильном приложении ВТБ Мои Инвестиции.

Если у вас еще нет учетной записи, вам необходимо ее открыть. Это можно сделать дистанционно, через приложение ВТБ Мои Инвестиции или в отделении Банка ВТБ.

Вы можете открыть индивидуальный инвестиционный счет в приложении ВТБ Мои Инвестиции

Какие налоговые льготы даёт ИИС

Доходы от операций с ценными бумагами облагаются налогом на доходы физических лиц по ставке 13%. Владельцы ИИС могут снизить налоговую нагрузку, воспользовавшись правом на налоговый вычет. Вы можете выбрать один из двух видов вычетов: они обозначаются буквами А и В.

Вычет типа А: возврат уплаченного НДФЛ

Вычет типа А могут применять только те, кто платит ИСКР, например, человек, работающий по трудовому договору, или тот, кто официально снимает квартиру. Исключение составляют дивиденды или выигрыши в лотерею: в этом случае вам придется заплатить НДФЛ, но получить вычет вы не сможете.

Государство вернет инвестору 13% от суммы, которую он внес в ИИС в течение года, но не более 52 000 рублей ₽.

Например, Ирина работает по трудовому договору и получает 480 000 рублей в год. Тогда как НДФЛ за год вы перечислите в налог: 480 000 * 13% = 62 400 ₽. Если вы вносите 480 000 ₽ в ИИС и хотите получить налоговый вычет типа А, вы не сможете вернуть всю сумму, уплаченную в качестве НДФЛ, а только 52 000 ₽, максимальный налоговый вычет.

Вычет типа Б: нет НДФЛ

Если оформить вычет типа Б, то НДФЛ по операциям с ценными бумагами платить не нужно – инвестор получит на руки ту сумму, которую он заработал на брокерском счете.

Налоговый вычет типа B не имеет ограничений в отношении размера пособия: вам не придется платить НДФЛ ни с какой суммы пособия. И оформить такой вычет могут даже те, кто не платил НДФЛ, например, ИП в особом режиме.

В 2016 году Илья внес в ИИС 150 000 рублей и получил доход 20% годовых. В 2017 году он положил на счет еще 200 000 рублей и его доход составил 18%. А в 2018 году он не положил деньги на инвестиционный счет, но заработал 30% в год.

В конце 2018 года Илья снял со счета 582 920 рублей. Он решил воспользоваться налоговым вычетом типа B, чтобы избежать уплаты налога на доходы физических лиц. Илья сэкономит 3 900 + 8 892 + 17 487,6 = 29 979,6 руб ₽.

Если все прошло хорошо и вам понравилось получать отчисления, никто не запрещает вам держать ИИС открытым несколько лет, получая все возможные блага. Хороший вариант для долгосрочных пенсионных накоплений!

Когда нецелесообразно открывать ИИС

Нет смысла открывать СИИ с вычетом типа А пенсионерам, ИП на особом налоговом режиме, самозанятым, безработным, всем тем, кто не платит НДФЛ по ставке 13%.

ИИС с вычетом типа Б могут открыть даже те, кто не платит НДФЛ или платит по льготным ставкам. Но этот вариант не рекомендуется начинающим инвесторам без опыта торговли акциями. Для новичков больше подходит вычет типа А: его размер не зависит от полученного инвестиционного дохода.

ИИС любого вида не стоит открывать, если вы не готовы вкладывать деньги на 3 года. В противном случае вы не сможете получить налоговый вычет.

Свободные средства желательно вносить на индивидуальный инвестиционный счет, которые не понадобятся в ближайшие 3 года.

Какой вычет выбрать: А или Б

Не обязательно выбирать тип вывода сразу после открытия IIS. Вы можете подождать и посмотреть, сколько вы можете заработать на инвестициях. Любой вид вычета можно оформить через 3 года.

Вычет Б имеет смысл выбирать, если вы можете зарабатывать на инвестициях более 400 000 рублей в год. Его потенциальные получатели — опытные инвесторы, которые вносят на счет максимальные суммы — до 1 млн ₽.

Если вы только знакомитесь с валютным рынком или не имеете возможности пополнить счет более чем на 400 000 ₽ в год, то ваш выбор – вычет А.

Инвестор оформил ИИС и сразу вложил 200 000 руб. Вложив деньги в акции, в первый год заработал 20% годовых. На следующий год он принес 350 000 рублей и заработал на вложениях 17% годовых. На третий год вклад составил 400 000 рублей, а инвестиционный доход — 25%.

Какой вид возврата выбрать?

Рассчитайте сумму налогов, которую инвестор должен платить за каждый год.

Получается, что за 3 года инвестор может рассчитывать на вычет:

по доходу (вид Б): 5 200 + 13 039 + 35 435 = 53 674 руб

для взносов (тип А): (200 000 + 350 000 + 400 000) * 13% = 123 500 руб.

Наши расчеты показывают, что, несмотря на хорошую окупаемость вложений, в данном случае выгоднее остановить свой выбор на вычете по взносам.

7. Вы можете иметь только один ИИС и выбрать для него только один тип налоговой оптимизации, либо А, либо Б. Не нужно решать сразу, можно сделать это в конце срока, взвесив все «за» и минусы. Но как только вы получите первый вычет, ИИС автоматически установит себе тип А.

Кратко

- 1 Как брокерский, так и IIS-аккаунт предоставляют частным инвесторам доступ к бирже.

- 2 IIS подходит для долгосрочных инвестиций и сбережений. С этим же связаны и минусы использования: нельзя снимать деньги 3 года, чтобы не лишиться налогового вычета, и нельзя пополнять более 1 млн рублей в год.

- 3 На брокерском счете таких ограничений нет, но и налоговых льгот тоже нет: только льгота за владение долгосрочными ценными бумагами, начиная с трех лет.

- 4 Налоги придется платить независимо от типа счета, который выберет инвестор.

- 5 ИИС может быть только один, а брокерских счетов может быть сколько угодно.

Читайте также

- Записывать

- Вход

- Блог

- Ссылка

- Соглашение

- О компании

- Разглашение информации

- Контакты

- Партнерские продукты

- Получателям финансовых услуг

- Информация о депозите

- Карта сайта

- Подписка «Огонь»

- Демо-счет

Общество с ограниченной ответственностью «ГПБ Инвестиции» осуществляет свою деятельность на основании лицензии профессионального участника фондового рынка на осуществление брокерской деятельности N045-14007-100000, выданной Банком России 25.01.2017, а также лицензии на коммерческую деятельность депозитарной деятельности N045-14084-010000, лицензию на осуществление деятельности по управлению ценными бумагами N045-14085-001000 и лицензии на осуществление депозитарной деятельности N045-14086-000100 выданные Банком России 08.04.2020. ООО «ГПБ Инвестментс» не гарантирует получение дохода, ожидаемого инвестором, при условии использования предоставленной информации для принятия инвестиционных решений. Предоставленная информация не является индивидуальной инвестиционной рекомендацией. В любом случае, решение о выборе финансового инструмента или совершении сделки принимается инвестором самостоятельно. ООО «ГПБ Инвестиции» не несет ответственности за возможные убытки инвестора в случае совершения сделок или вложений в финансовые инструменты, указанные в предоставленной информации.

В целях оптимизации работы нашего сайта и его постоянного обновления ООО «ГПБ Инвестментс» использует файлы cookie (куки), а также сервис Яндекс.Метрика для статистического анализа данных о посещениях данного сайта. Продолжая использовать наш сайт, вы соглашаетесь на использование файлов cookie, указанный сервис и обработку ваших персональных данных в соответствии с «Политикой конфиденциальности» в отношении обработки персональных данных на сайте, а также реализованными требованиями защиты персональные данные ООО «ГПБ Инвестментс», обрабатываемые на нашем сайте. Файлы cookie — это небольшие файлы, которые хранятся на жестком диске вашего устройства. Они облегчают навигацию и делают посещение сайта более комфортным. Если вы не хотите использовать файлы cookie, измените настройки браузера.