Крупнейшим издателем грамматик является Сбербанк. Публикуется в высокой степени защиты. Выставляются два типа счетов-фактур: жирные и дисконтные счета-фактуры.

Из этой статьи вы узнаете:

- Что такое вексель.

- Почему бизнесу удобно рассчитываться с помощью векселей.

- Как правильно оформить вексель.

- Нужен ли для векселя специальный бланк.

- Как проводить расчеты с помощью векселей.

- Какие проблемы возникают при расчетах векселями и как их решать.

- Что нужно запомнить о расчетах с помощью векселей.

Формальности — это ценные бумаги, подтверждающие дебетовые обязательства. Владелец счета (держатель счета) имеет право на получение суммы, указанной на дату окончания срока действия.

Если иностранная валюта должна быть оплачена лицом, выдавшим ее (автором иностранной валюты), она называется иностранной валютой. Если плательщик — другое лицо, названное автором документа, вексель называется переводным.

Почему бизнесу удобно рассчитываться с помощью векселей

Основное преимущество иностранной валюты или валютного обмена перед контрактными обязательствами — гибкость расчетов.

В традиционных отношениях плательщик и бенефициар четко определены. Например, если поставщик хочет, чтобы покупатель рассчитался с другим предпринимателем (кредитором поставщика) от его имени, это необходимо сначала согласовать с покупателем и заключить договор о переводе долга.

В качестве альтернативы, если покупатель выдает поставщику иностранную валюту в качестве гарантии платежа, поставщик может передать эту гарантию кому угодно в любое время, в том числе для погашения долговых обязательств. После этого новый держатель обмена имеет право требовать обмена.

Может быть проведен ряд операций, связанных с переводом иностранной валюты. Это позволяет различным контрагентам в цепочке выплачивать долг между собой без фактической оплаты. Затем деньги выплачиваются только один раз — компании, которая первой выпустила форекс-расчет с его последним владельцем.

Формы полезны, когда не хватает денег, как в случае экономического спада.

Если валютчик не производит оплату до указанной даты, он может получить долг в упрощенной форме через судебное решение (статья 48 Закона № 48). Это означает, что судья не выносит решение по делу, а сразу выдает приказ о взыскании долга по векселю на основании нотариального протеста (глава 11 Гражданского процессуального кодекса РФ).

Как правильно оформить вексель

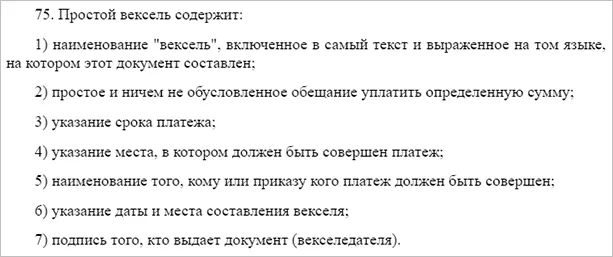

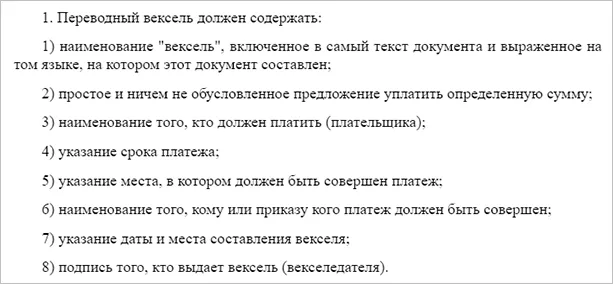

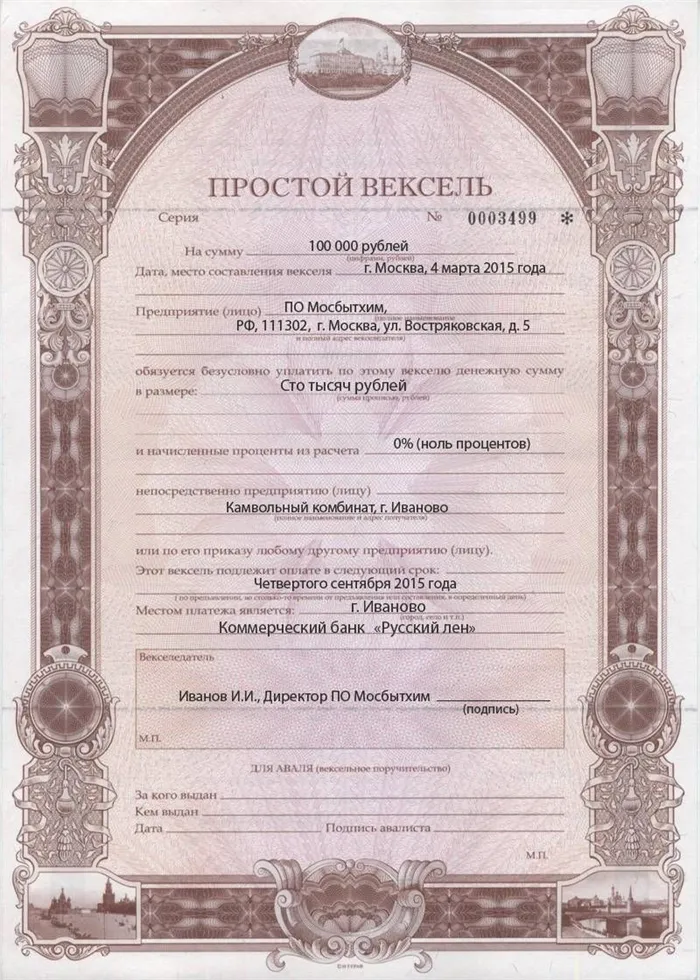

- Название, в которое входит слово «вексель», например «Простой вексель», «Переводной вексель».

- Обязательство уплатить определенную сумму, не связанное ни с какими дополнительными условиями.

- Срок платежа, который следует установить в одном из вариантов: по предъявлении, в конкретную дату, через определенное количество дней после составления, через определенное количество дней после предъявления. Векселедатель может не указать срок платежа, тогда по умолчанию вексель подлежит оплате по предъявлении.

- Наименование того, в чью пользу или по чьему распоряжению следует провести платеж.

- Дату составления.

- Место составления. Векселедатель может не указывать отдельно место составления, но он обязан указать рядом со своим наименованием местонахождение. По умолчанию оно будет считаться местом составления векселя.

- Место платежа. Здесь ситуация аналогична месту составления. Если векселедатель не обозначил отдельное место платежа, то считается, что оно соответствует месту его нахождения.

- Наименование и подпись векселедателя.

- Наименование плательщика по векселю.

Пункты 1-8 должны быть соблюдены как для векселя, так и для иностранной валюты. Пункт 9 применяется только к иностранной валюте.

В случае с иностранной валютой плательщиком является автор, т.е. тот, кто написал и подписал документ. Поэтому в данном случае нет необходимости определять получателя платежа.

Как только хотя бы один из вышеперечисленных пунктов принимается во внимание при составлении иностранной биржи, ценная бумага становится обычной биржей.

Правила составления валютной отчетности установлены пунктами 1 и 75 Положения «Об иностранной и заграничной», утвержденного Постановлением №. 104/1341 ЦКК и СНК СССР (далее — Постановление № 104/1341).

На сайте Сбербанка четко указано, что он не ратифицирует валютные выпуски, выпущенные третьими лицами, с которыми он сотрудничает.

Что такое вексель и откуда он взялся

Подписываются формальности по гарантиям долга. По истечении определенного периода времени право предусматривает, что предъявитель векселя может иметь дело с лицом, выдавшим вексель. Время после возникновения права и даже место подачи иска оговариваются заранее.

Однако это не кредитный договор. Это не является доказательством Вексель означает, что существует обязательство эмитента перед получателем векселя. Местом, указанным на векселе, обычно является банк, в котором находится счет эмитента векселя. Затем, по истечении оговоренного срока, получатель может обратиться в этот банк и запросить ранее оговоренную сумму. Важно отметить, что эмитенту векселя присутствовать не обязательно. Банк сам оплачивает долг с указанного счета. Главное — иметь наготове всю необходимую документацию и информацию.

Концепция обменного счета используется на протяжении веков. Он приехал из Европы. И с этого момента векселя как долговые инструменты считались превосходящими другие варианты, такие как простые векселя. Векселя использовались для личного кредита, оплаты личных долгов, торговых марок и услуг. Более того, когда мы говорим о серьезности векселей, мы действительно имеем в виду абсолютную серьезность. И если у человека, который должен был оплатить счет, не было денег вовремя, он должен был продать свое имущество; если у него не было денег вовремя, он должен был продать свое имущество. Все для выполнения обязательств по векселю.

Однако, как и другие ценные бумаги и облигации, векселя имеют свои собственные применимые характеристики и заслуживают меньшего внимания, чем само понятие.

Особенности векселя

Кто может выписывать вексель

Ключевым понятием, о котором идет речь, является валютная емкость. Другими словами, не каждый может выписать счет-фактуру на обмен. В соответствии с законодательством Российской Федерации существует две группы факторов, определяющих возможность обмена счетами-фактурами.

Государственные административные органы не имеют такого права!

По этой причине биржевые счета-фактуры широко используются как частными лицами, так и государственными органами, не имеющими никакого отношения к власти.

Виды векселей

Существует несколько типов, которые будут рассмотрены отдельно в этой статье.

- Простой вексель

- Переводной

- Именной

- Ордерный

- Банковский

- Простой и переводной вексель

Основным принципом, отличающим векселя, в данной работе считается форма оплаты долга. Таким образом, существует два основных типа

Простой вексель

Самый распространенный тип бумаги. Должником в случае векселя является лицо, выдавшее вексель.

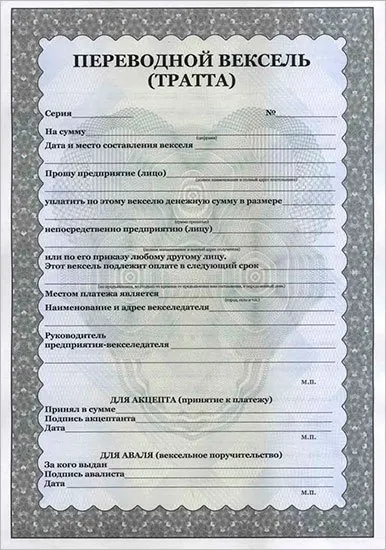

Переводной вексель

Как легко понять из названия, этот документ передает долговые отношения. И здесь участвует третья сторона — должник. Эта третья сторона должна деньги эмитенту векселя. Лицо, получившее счет-фактуру и ставшее его владельцем, затем требует погашения долга от этого третьего лица, а не от эмитента счета-фактуры, в определенное время.

Примечание: Если долг зафиксирован на векселе или другом долговом соглашении, он может быть преобразован в вексельный долг. Однако необходимо знать все нюансы.

Как уже упоминалось выше, валютная задолженность является наиболее серьезным видом задолженности. В результате должник может не согласиться с условиями векселя. И это самая важная особенность такого документа. Поэтому всегда помните.

Вексель действителен только в том случае, если согласованы условия и обязательства (акцепт) лица, выплачивающего этот долг.

При отсутствии такой подписи обменный счет-фактура также является действительным, но обязанность по оплате долга несет эмитент обменного счета-фактуры. При этом создается бумажный счет-фактура на обмен.

Именной и ордерный вексель

Мы уже обсуждали здесь различных владельцев биржевых счетов-фактур.

Счет-фактура на обмен. Это означает, что в документе отражено конкретное лицо, имеющее право требовать долг.

Вексель. Держатель векселя не указан. Остается указанным только лицо, выдавшее его, т.е. тот, кто его выплачивает. И, конечно, все остальные детали — количество, время и место. Вексель может быть передан от одного лица другому. В указанное для погашения долга время лицо, имеющее право на получение векселя, получает долг.

Биржевые счета-фактуры также могут быть переданы другому лицу по специальной процедуре.

Эта процедура требует использования пустого места на обратной стороне векселя. Надпись на обратной стороне купюры называется индоссаментом. Цель индоссамента — определить следующего владельца переводного векселя. Оно должно быть подписано предыдущим владельцем («принципалом»).

Если владелец счета-фактуры меняется, утверждение не требуется. Однако это можно сделать. И если надпись была установлена, то она уже должна сопровождать все последующие передачи этого векселя. Векселя переводятся в категорию именных ценных бумаг при их первой регистрации.

Очень важно! Каждый, у кого был вексель, несет по нему ответственность. Если эмитент не в состоянии выплатить долг, владелец документа имеет право потребовать погашения от одного из утвердителей.

Проще говоря, долг по векселю должен оплатить Ваня, и право собственности на вексель переходит от Пети к Игорю, затем к Бобе, а потом к Диме. На данный момент Дима является владельцем счета. Теперь он требует от Вани возврата долга. Однако у Вани нет денег. Он не может ничего дать. Поэтому Дима переходит к Вове, который является последним (в большинстве случаев) владельцем счета. Вова тоже не может платить. Поэтому он обращается к Игорю, который обращается к Пете. До появления Petya ни у кого не было счета. И он обязан вернуть долг Диме.

В качестве альтернативы, если покупатель выдает поставщику иностранную валюту в качестве гарантии платежа, поставщик может передать эту гарантию кому угодно в любое время, в том числе для погашения долговых обязательств. После этого новый держатель обмена имеет право требовать обмена.

Кто может выпускать

Не каждый имеет право выпускать такие ценные бумаги. Согласно российскому законодательству, ее имеют только юридические и физические лица старше 18 лет.

Существует три основные категории.

При создании биржевого счета-фактуры обеспечение подтверждается подписью плательщика. Подпись подтверждает существование долга и гарантирует лицу, составившему вексель, его полное погашение в течение определенного срока.

Переводные векселя и векселя схожи. Разница лишь в том, что вексель позволяет менять должника на третье лицо. Сделка касается трех вопросов вместо двух.

Безопасность.

Этот вид гарантирует от третьей стороны, что долг будет выплачен. Если должник не оплачивает долг, долг переходит от эмитента биржевого счета к гаранту погашения.

Какие еще бывают разновидности

Помимо основной классификации, существуют дополнительные классификации

Физические лица (прямые векселя).

Именная ценная бумага имеет имя держателя и оговорку «без приказа», запрещающую передачу векселя третьей стороне.

Должником является банк. Биржевые счета могут быть созданы только после того, как вкладчик депонировал средства.

Казначейские векселя.

Биржевые счета выставляются государством. Обычно для получения дополнительных средств на государственные проекты. Они действительны в течение 3-12 месяцев.

Коммерция.

Валютная (коммерческая) гарантирует, что покупатель в будущем оплатит товары, полученные от продавца (поставщика).

Это необходимо для получения кредитов. Одна сторона договора получает денежные средства на другой стороне в обмен на вексель. Предоставляет письменное гарантийное обещание возврата кредита.

Казначейская валюта — это вид финансирования бизнеса от коммерческого банка без предоставления дополнительного залога для банковского кредита.

По сути, правила кредитования позволяют принимать иностранную валюту в качестве гарантии и рассматривать ее как гарантию того, что предприятие надежно вернет деньги.

Счет Edito — это письменный долговой документ, в котором устанавливается процентная ставка. Таким образом, общая сумма платежа состоит из суммы иностранной валюты и процентов.

Он создается между двумя частями сделки для того, чтобы повысить платежеспособность банка. Дело в том, что все участники сделки являются должником и заемщиком. В таком дружественном валютном обмене нет взаимной сверки денежных средств.

Бронзовые банкноты по своим функциям очень похожи на дружественные банкноты. Разница лишь в том, что она написана от имени великого человека. В большинстве случаев создание бронзового счета необходимо для увеличения денежного потока компании. Например, для получения дополнительных средств от коммерческого банка.

Счет на предъявителя.

Дает право лицу, владеющему этим векселем, требовать возврата долга.

Существует также разделение векселей по срокам платежа:

‘На презентации’.

Обмен подлежит погашению в течение одного года с даты, следующей за датой аннуитета.

‘Такое время и с даты подачи заявления’.

Получив требование о погашении задолженности, плательщик отсчитывает срок, установленный в счете, после чего производится оплата. У должника есть время, чтобы подготовиться к выплате.

На данный момент — с пенсии».

Срок действия обмена определяется датой составления.

‘В определенную дату’.

Если срок действия выпадает на праздничный день, счет должен быть предоставлен для оплаты строго в определенную дату или на следующий рабочий день.

Обязательные реквизиты

Список обязательных пунктов в каждом счете:.

- указание наименования векселедателя (лицо, выдавшее вексель) и векселедержателя (лицо, получившее вексель);

- указание суммы долга (номинал векселя);

- указание даты выдачи и места оформления;

- указание даты погашения и места платежа;

- подпись векселедателя.

Сумма иностранной валюты показывается арифметически и голографически. В случае расхождений правильной является сумма, указанная прописью.

При составлении юридического лица юридическим лицом наименование плательщика в письменной форме недостаточно. Правовое направление деятельности учреждения и ПСРН нуждается в дальнейшем уточнении.

Согласно Гражданскому кодексу, законодательство считается недействительным, если в документе нет ни одного из необходимых данных.

В России валютное регулирование осуществляется в соответствии с международными правилами, отраженными в Федеральном законе от 11 марта 1997 года.

Вексель в литературе

— Пожалуйста, сходите со мной к нотариусу и напишите обмен валюты — в шутку, когда вы не просто заплатите сумму, которую должны на этот день, а … — Мой обмен! У меня нет ни слова против иностранной валюты! — Клянусь, я все получу. Мой обмен! Я ничего не слышу. Заплатить валюту — против этого нет даже слова….

‘Вот он, валютный обмен. Что вы получаете от человека, у которого есть валюта? Я отдаю все это за полкопейки серебром… Форекс! Что такое Форекс? Это просто бумага, вот и все. ‘А если вы заплатите со скидкой, они начислят вам такие проценты, что у вас заболит живот, и тогда вы будете платить на спине.

Передача всех или части прав, вытекающих из счета-фактуры, другому лицу требует обязательного утверждения документа. Такое разрешение называется одобрением. Он помещается на обороте купюры или на вспомогательном листе (наряду с

Сферы применения

- при кредитовании физических и юридических лиц он считается надежным обеспечением кредита, заемщик выдает его своему кредитору;

- для привлечения капитала, например, банками и предприятиями не надо проходить сложную процедуру по эмиссии акций или облигаций, если потребовались средства на развитие;

- для взаиморасчетов между предприятиями с возможностью зачета взаимных требований;

- для оплаты сделок безналичным путем;

- выступает самостоятельным объектом купли-продажи;

- для отсрочки платежа покупатель выписывает документ продавцу товаров и услуг.

Давайте рассмотрим, как правильно подписаться на счет-фактуру обмена. В соответствии с Положением 1937 года условия счета-фактуры на обмен следующие

Единственное различие заключается в пункте, определяющем плательщика. Это не присутствует в первом случае, но является обязательным элементом во втором.

Из этого правила есть исключения.

- Срок платежа может быть не указан, тогда долг должен быть оплачен по предъявлении.

- Если место платежа не указано, считается, что это надо сделать в месте составления документа по месту жительства векселедателя.

Оборотные ценные бумаги могут устанавливать проценты, если они выпущены с периодом погашения при предъявлении или выплатой через определенный период времени после предъявления.

Два основных типа векселей: процентные векселя и процентные векселя.

Банковский вексель на примере Сбербанка

Крупнейшим издателем грамматик является Сбербанк. Публикуется в высокой степени защиты. Выставляются два типа счетов-фактур: жирные и дисконтные счета-фактуры.

Оплата долга производится путем безналичного перечисления средств на счет держателя векселя. Еще раз отметим, что непогашенные суммы не покрываются государственным страхованием вкладов.

Проценты при погашении:.

Дисконт при погашении:.