ETF — это биржевые фонды, акции которых торгуются на фондовом рынке. Они покупаются и продаются, как и любые другие ценные бумаги на фондовом рынке.

Иностранные ETF

Аналог оборотных фондов (ETFs) — самый технологичный и недорогой инструмент для инвесторов. Поскольку они настолько популярны, объем сделок с ними приближается к объему сделок с обыкновенными акциями. Изначально ETF создавались как готовые портфели для индивидуальных клиентов, но сегодня в них по-прежнему инвестируют хедж-фонды и пенсионные фонды. Это свидетельствует об уровне надежности и прибыльности этих средств массовой информации.

Биржевые фонды (ETF) — это взаимные операции с капиталом на фондовых биржах. Они отличаются от традиционных взаимных фондов (ПИФов) тем, что акции можно покупать и продавать на фондовом рынке в любое время, включая обыкновенные акции. ETF также имеют независимый надзор и строгую приверженность выбранной стратегии и базовым активам. В большинстве случаев ETF воспроизводят стоимость базового товара, такого как индекс или золото, который торгуется на фондовой бирже.

Мировым лидером по количеству ETF являются США, где насчитывается более 2 000 ETF. Здесь же проходят основные переговоры. Далее следует Европа, имеющая более 1 800 собственных ETF.

https://music.yandex.ru/album/12313069/track/96014を聞いてください. «> https://music.yandex.ru/album/12313069/track/96014. «> https://music.yandex.ru/album/12313069/track/96014. «> https://music.yandex. ru/album/12313069/track/96014.»> «Я просыпаюсь — а все мои акции закрыты. Как потерять все в одночасье и найти в себе силы начать все сначала с помощью яндекса. Музыка

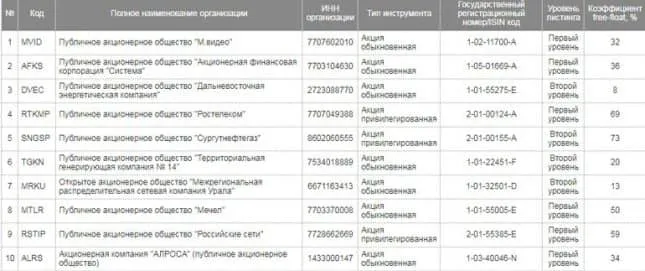

В России SPE Exchange и «Мосбиржа» торгуют иностранными фондами: БПИФ (созданный в соответствии с российским законодательством) и российский ETF (фактически фонды, импортированные из Ирландии и созданные исключительно для отечественных инвесторов). Оба они набирают около 130 очков.

Пока здесь не торгуют иностранными ETF, но 1 апреля 2022 года новый закон позволит российским фондовым рынкам и брокерам продавать такие фонды своим клиентам. Инвесторы, которые пройдут этот тест, получат доступ к действительно американским оборотным взаимным фондам. Точнее, те, которые доступны на SPX и Мосбирже.

Ответы к тесту для неквалифицированных инвесторов с пояснениями

Тест похож на предыдущие тесты. Три вопроса о личном опыте (не оцениваются) и четыре вопроса о знаниях (нужно ответить нормально). Неправильные ответы могут незначительно отличаться. Есть один правильный ответ. Чтобы лучше понять суть вопроса, просмотрите все ответы.

1 вариант — Владелец ETF имеет право на часть имущества и прибыли компании, входящей в индекс.

Рисунок. Ошибка. Акционер ETF имеет долю в определенном взаимном капитале и поэтому имеет право на часть его активов. Это важно, когда, например, ETF распадается. В этом случае его активы продаются, а деньги возвращаются акционеру (пайщику) путем выкупа акций во взаимном капитале.

Однако никому не гарантируется право на участие в прибылях компании. Она не гарантируется ни простым акционерам, ни инвесторам, владеющим акциями опосредованно через ETF, будь то в крупном взаимном капитале или опосредованно через ETF. Таким образом, ответ неверен.

2 вариант — паи ETF на индекс акций выпускаются и погашаются только несколько раз за время существования ETF-провайдера.

Рисунок. Ошибка. Поскольку акции ETF торгуются на рынке каждую секунду (во время фондового рынка), количество акций и стоимость активов меняются в режиме реального времени. Для поддержания правильной пропорции между средствами, вложенными во взаимный капитал, и долями каждой отдельной акции, ETF всегда создает или ликвидирует некоторые из своих собственных акций.

3 вариант — Вложения в ETF на индекс акций связаны с большим рыночным риском по сравнению с вложениями в отдельные акции.

Рис. Ошибка. Индексы фондового рынка ETF менее волатильны, чем каждая из входящих в них отдельных ценных бумаг, поскольку они представляют собой целый портфель акций. Поэтому в базовом сценарии (если исключить более рискованные разновидности взаимных фондов) владение ETF, входящим в индекс акций, более безопасно, чем владение отдельной акцией.

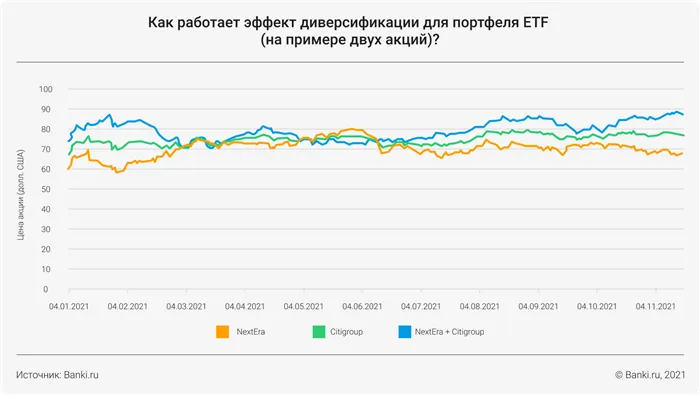

4 вариант — Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Рисунок. Правильно. Явление дифференциации происходит, когда различные акции одного портфеля обесценивают противоположные вариации другого портфеля. Когда одни акции дешевеют, другие, скорее всего, дорожают, и наоборот. В результате индекс, а вместе с ним и ETF, состоящий из его стандарта, менее рискован, чем рыночное снижение. Однако случайно это работает в обратном направлении: ETF рассчитывает среднее значение, снижает рост и остается позади самых быстро инкорпорированных акций.

Вопрос 2. Как устроен механизм формирования цены ETF?

Вариант 1 — определяется администратором взаимного фонда и не зависит от стоимости (активов), составляющих взаимный капитал.

Рисунок. Ошибка. Цена акции ETF представляет собой стоимость типичной доли взаимного капитала и, следовательно, имеет конкретную рыночную стоимость, равную сумме стоимостей всех компонентов (акции или облигации). Поэтому у ETF, как правило, нет управляющих. Они создаются на основе индикаторов и автоматически следуют им, покупая и продавая титулы в соответствии с заранее установленными правилами.

Вариант 2 — Данные только по спросу и предложению акций/долей ETF.

Рисунок. Ошибка. Спрос на взаимный капитал может увеличиваться и уменьшаться, вызывая приток или отток денег клиентов, ETF будет либо покупать (в случае увеличения), либо продавать (в случае уменьшения спроса) необходимое количество наименований (в случае увеличения спроса). Они представляют собой взаимный капитал. Поэтому стоимость каждой акции не зависит от спроса на данный конкретный взаимный капитал.

Если взаимный капитал велик, он может вызвать рост или падение содержащихся в нем акций. Но все же стоимость акций взаимного капитала остается защищенной конкретным активом — либо купленным под влиянием инвестора, либо проданным автоматически.

Вариант 3 — Цена может включать значительную систематическую премию или вычет по отношению к цене, рассчитанной в соответствии с Личным законом взаимного капитала.

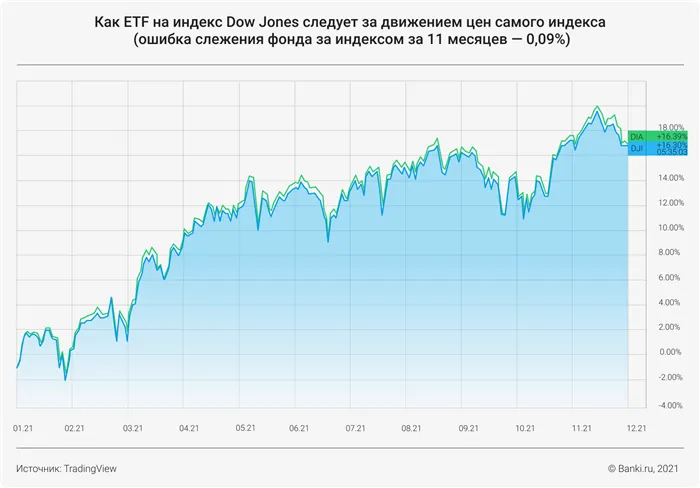

Рисунок. Ошибка. Механизм ETF включает в себя строгую приверженность маркеру, который представляет собой готовый портфель, созданный по определенным правилам. Всегда существует предел погрешности, обычно одна десятая процента. Паевые инвестиционные фонды, которые не следуют за индексом, обычно быстро распадаются.

Вариант 4 — Формируется не на рынке единиц ETF, а на рынке, где торгуются базовые активы, составляющие ETF. Действуя исключительно в своих интересах посредством торговли на первичном и вторичном рынках, если доля акционерного капитала оказывается выше стоимости его портфеля в связи с тем, что доля ETF является уполномоченным участником взаимного капитала, справедливая цена уровня.

Рисунок. Правильно. Это пространное определение описывает основной механизм работы ETF. Эти взаимные фонды покупают (крупными пакетами) базовые активы (акции или облигации) на фондовой бирже и тут же заменяют их своими собственными акциями для проведения переговоров.

Так называемые маркет-мейкеры всегда присутствуют на фондовом рынке, чтобы обеспечить поддержание определенного соотношения между стоимостью акции и ее базового актива. Они зарабатывают на небольшой разнице между своими акциями и базовыми активами (акциями, облигациями и базовыми товарами). Это приводит к постоянной корректировке цены между ETF и последующими акциями.

Итого, общая стоимость фонда составляет $1 250 000 + 950 000 + 1 000 000 + 100 000 = $3 300 000. Стоимость чистых активов на акцию составляет $3,300,000/3,000,000 единиц = $1.1.

История ETF

Этот инструмент стал известен в конце 1980-х годов. Первый ETF (TIP 35) был зарегистрирован на фондовой бирже Торонто в 1990 году; американский аналог SPY, отвечающий требованиям местного законодательства, был зарегистрирован в 1990-х годах. Он отражал динамику индекса S&P 500, а его активы составляли чуть менее 500 миллионов долларов США. Успех инструмента привел к росту его популярности. В течение следующих 15 лет общая сумма активов всех фондов выросла почти до 500 миллиардов долларов США. Рост ETF и, соответственно, объема активов, которыми они управляют, неуклонно продолжается и по сей день.

Паевые фонды можно охарактеризовать как пропорциональные взаимным фондам, торгуемым на фондовых биржах. Однако, помимо некоторых сходств, между этими двумя средствами массовой информации существуют и важные различия. Сходства:.

- активы инвесторов в обоих случаях собраны в единый портфель и вложены в определенные ценные бумаги;

- работу фондов осуществляет управляющая компания; и ETF предоставляют возможность изначальной диверсификации портфеля;

- после покупки акции или пая инвестор может не совершать в дальнейшем никаких финансовых операций, ожидая возможную доходность.

Различия между взаимными фондами и ETF заключаются в следующем

- покупка и продажа ЕТФ осуществляется через брокерский или индивидуальный инвестиционный счет по заявке брокеру, а паи можно приобрести в офисе или на сайте управляющей компании;

- управление ПИФами осуществляет управляющая компания согласно выбранной стратегии. Акции ETF просто следуют за трендами рынка;

- инвестор платит комиссии при покупке и погашении пая, а в случае с акциями ETF плата взимается только за услуги управления активами;

- ПИФы могут работать только с ценными бумагами российских компаний. Это важный критерий для некоторых социальных групп российских граждан. В то же время ETF может работать и с зарубежными финансовыми инструментами.

Разновидности ETF

Разнообразие оборотных фондов предлагает потенциальным инвесторам широкий спектр возможностей для выбора наиболее подходящего продукта.

Индексные фонды. Один из самых распространенных вариантов ETF. Как правило, они копируют состав известного индекса. Наиболее известным примером является SPY, который отражает индекс S&P 500 крупнейших компаний США.

Дивиденды. ETF управляются только теми компаниями, которые выплачивают дивиденды акционерам. Типичным примером такого ETF является SDY.

ETF с портфельной стратегией, подходящие для инвесторов, которые не могут уделять много времени формированию портфеля. Активы в стандартном портфеле выбираются на основе общих характеристик, например, корпоративные облигации или ценные бумаги компаний нефтегазового сектора. Этот тип ETF считается низкорисковым и поэтому не самым прибыльным.

Альтернативные решения. Существует несколько подтипов ETF, которые могут хеджировать рынок, реагировать на изменения цен базовых активов (волатильность) или учитывать разницу в доходности между различными классами активов (long-short). Эти взаимные фонды уступают большинству обычных взаимных фондов с точки зрения относительной доходности.

Как работать с ETF

Перед покупкой ETF фонда акций следует определить свои инвестиционные ожидания и выбрать подходящий вариант взаимного фонда. Давайте рассмотрим правила выбора и покупки паев самого фонда.

Выбор ETF. Что следует учитывать, прежде чем принять решение об инвестировании? ETF выбираются на основе стратегии и ожиданий инвестора.

- низкий уровень риска вкупе с предсказуемым размером дохода могут принести облигации или «золотые» фонды FXGD, который приобретается для защиты активов при нестабильности рынка;

- средний уровень доходности могут обеспечить вклады в акции. При этом инвестор должен учитывать, что срок инвестиций может составлять от трех до пяти лет;

- можно подобрать фонды, основной валютой в которых являются доллар или евро. Это производится в целях защиты от валютных рисков;

- хорошим вариантом будет выбор нескольких разноплановых акций ETF, каждая из которых может страховать другую.

Не забывайте о поставках при выборе, так как в долгосрочной перспективе даже небольшие различия могут привести к большим отклонениям в конечном результате.

Покупайте ETFs. Акции можно свободно приобрести на Московской фондовой бирже. Технология рынка аналогична рынку простых акций. Вам необходим счет ценных бумаг. Вы можете заключать сделки самостоятельно или через группу брокеров. Еще одним важным отличием ETF является минимально возможная стоимость входа. Тот же взаимный фонд часто имеет стандартный порог входа, но стоимость покупки акций ETF равна цене этой акции.

Индексные фонды. Один из самых распространенных вариантов ETF. Как правило, они копируют состав известного индекса. Наиболее известным примером является SPY, который отражает индекс S&P 500 крупнейших компаний США.

Как формируются индексные ETF?

Индексы ETF — это взаимные капитализации, которые явно копируют структуру одного индекса (называемого эталонным индексом конкретного ETF). Другими словами, он инвестирует в названия, содержащиеся в этом индексе.

Например, базовым индексом FXIT ETF является Solactive US Large & Mid Cap Technology Index NTR. Фонд инвестирует в 80 крупнейших и наиболее перспективных технологических компаний США, включая таких гигантов, как Apple, Microsoft, Facebook, MasterCard и Netflix.

Механизм копирования используется для того, чтобы ETF четко следовал за базовым индексом. Существует два основных варианта индексов ETF, которые работают на титуле Он может инвестировать в 100% акций базового индекса. Затем он полностью воспроизводится. В качестве альтернативы он может быть основан на принципе выборки (оптимизация). Инвестируйте в репрезентативную выборку, которая повторяет основные характеристики и показатели базового индекса, а не во все наименования.

Как зависит стоимость ETF от базового индекса?

По мере роста индекса пропорционально увеличивается стоимость ETF. Когда индекс падает, стоимость снижается. Другими словами, динамика стоимости ETF отражает рыночные условия, затем его индекс, затем взаимный капитал.

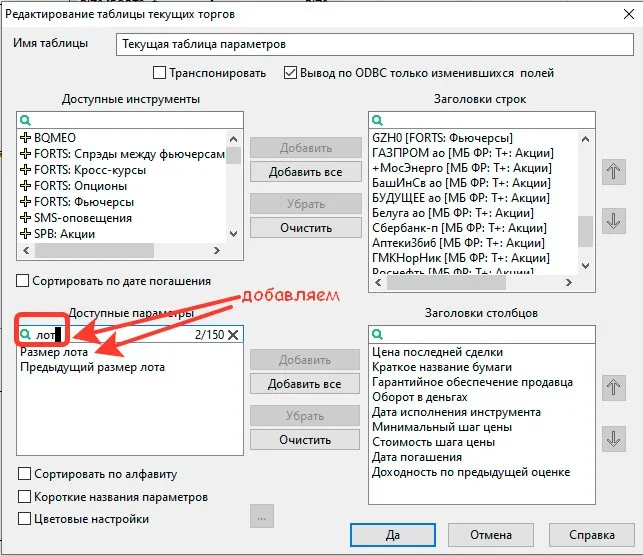

Как именно защищен этот «мониторинг»? Когда состав компаний или вес отдельных акций в индексе меняется, управляющая компания немедленно изменяет структуру ETF (покупая и продавая соответствующие активы), чтобы точно отразить структуру индекса. Компания по управлению взаимным капиталом изменяет содержание взаимного капитала в зависимости от того, как меняется структура индекса. Эта кропотливая работа необходима для эффективности, поэтому ETF автоматизированы и размещены на надежной IT-платформе. Однако, если индекс не меняется, управляющей компании не нужно «возиться» с паевым капиталом, чтобы адаптировать его к новым ценам.

Акции компаний включаются в базовый индекс в различных пропорциях («различные веса»). Как правило, вес каждой акции зависит от капитала (размера) компании. Эти показатели называются «показатели, взвешенные по капиталу». Чем выше стоимость акций компании на фондовой бирже, тем выше курс индекса. Коэффициенты рассчитываются с помощью специальных типов. Капитализация конкретной акции делится на капитализацию всех остальных наименований индикаторов.

Если управляющая компания не соблюдает этот тип (если ETF отклоняется от индекса более чем на 0,1%), следует спор между управляющей компанией и регулятором. Фонды FINEX ETF, торгуемые на Московской бирже, зарегистрированы в Ирландии. В результате они находятся под надзором Центрального банка Ирландии и Управления по финансовому поведению, независимого надзорного органа, расположенного в Великобритании. Эта система обеспечивает защиту денег инвесторов в ETFs.

Какие преимущества дают инвестору индексные инструменты?

Главное преимущество — дифференциация. Поскольку индекс содержит TENS и акции сотен компаний, снижение стоимости одной компании оказывает незначительное влияние на индекс в целом.

Структура индекса обеспечивает максимальную прозрачность для ETF. Информация о составе базового индекса находится в открытом доступе и постоянно обновляется, поэтому вы точно знаете, во что инвестируются ваши деньги. Кроме того, индексные фонды, как правило, более эффективны, чем активные фонды, поэтому выбор ETF может превысить доходность среднего инвестора.

Третье важное преимущество ETF заключается в том, что они предоставляют доступ к «собранным формам» фондового рынка по меньшей цене. Доля ETF, в которые входят одни из крупнейших компаний США, составляет всего несколько тысяч рублей. Покупать и продавать акции ETF максимально просто через биржевых брокеров, имеющих доступ к Московской бирже, даже через мобильные приложения.