Банкротам разрешается иметь пенсию, пособия), получая половину зарплаты или другого постоянного дохода. Если есть члены, находящиеся на иждивении, эту сумму разрешается увеличить.

Последствия банкротства физических лиц. Плюсы и минусы

Индивидуальное банкротство — это благо для граждан штата. Однако ситуация неблагоприятна для банков, коллекторов, микрофинансовых организаций и других кредиторов. Именно поэтому существует так много мифов и страшных историй о последствиях банкротства. Каковы реальные преимущества и недостатки личного банкротства?

В процессе оформления наследства действуют следующие ограничения

- Гражданин не сможет распоряжаться своими доходами. Это будет делать финансовый управляющий. Он же будет ежемесячно переводить человеку средства в размере прожиточного минимуму по региону регистрации должника и с учетом категории населения (размер прожиточного минимума разный для трудоспособного населения, пенсионеров и инвалидов).

- Имущество гражданина, кроме единственного жилья и предметов первой необходимости, продается на торгах (торги организует финансовый управляющий).

- Суд может установить запрет на выезд за пределы страны для гражданина-должника.

- Гражданин не имеет права совершать сделки во время процедуры (продавать и приобретать недвижимость, транспорт, ценные бумаги и т.д.).

- Гражданин не имеет права открывать счета и депозиты в банках.

ВАЖНО: Лишение активов — не единственная процедура, которую может использовать суд во время банкротства. Процесс реструктуризации долга имеет различное содержание и ограничения

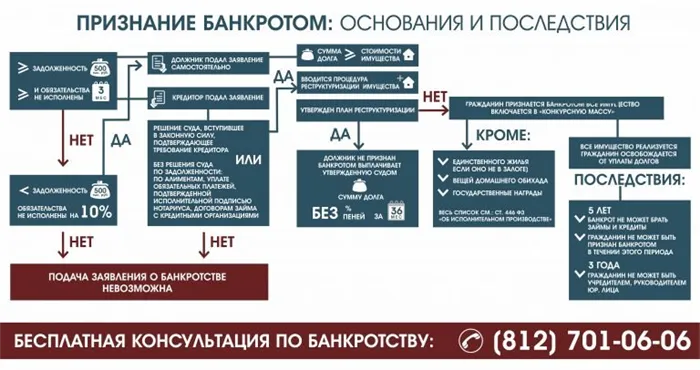

Процесс банкротства занимает несколько месяцев и состоит из двух этапов.

- рассмотрение судом заявления о банкротстве. Длится до 3-х месяцев и заканчивается тем, что суд выносит решение о признании гражданина банкротом.

- введение судом одной из двух процедур банкротства: реструктуризации долга или реализации имущества. К списанию долгов ведет только процедура реализации имущества (длится 6 месяцев в среднем, может дольше). Но еще нужно добиться в суде, чтобы назначили именно эту процедуру.

Объявление о банкротстве и списание долга — это разные вещи. Это юридические тонкости, используемые безжалостными адвокатами в рекламе. Они обещают объявить о банкротстве через три месяца, но забывают сказать, что основной процесс банкротства начинается только после этого. Процесс банкротства может быть использован только против банкрота. Это означает, что сначала человек объявляется банкротом через суд, после чего начинается длительный процесс, ведущий к списанию долга. А может и не быть.

Более подробную информацию смотрите здесь>> и здесь>>.

Законодательные ограничения отличаются от практических. Таким образом, по закону банкрот может получить кредит, и существует обязательство уведомлять о статусе неплатежеспособности (в течение пяти лет). Однако на практике получить кредит или ипотеку на хороших условиях в серьезном банке довольно сложно (читай: невозможно).

Согласно российскому законодательству, банки не обязаны обосновывать свой отказ заявителю. Поэтому рекомендуется не полагаться на крупные кредиты или ипотеку. Кроме того, «причастным» к заявке на кредит может быть банкротство или даже посторонний человек, если сделка связана с предыдущим банкротством (например, банк не может одобрить ипотеку для покупателя квартиры, ранее обанкротившегося).

Еще один момент, связанный с этим ограничением. Не секрет, что условия кредитования и процентные ставки варьируются. Люди с плохой кредитной историей (включая банкротство) имеют меньше шансов получить кредит на выгодных условиях. Кредиторы по-прежнему придерживаются безжалостной практики, при этом облигаций лучше избегать.

Люди должны объявить о банкротстве в течение пяти лет. Однако до сих пор нет закона, обязывающего банки скрывать такую информацию в своих информационных системах. Также отсутствует механизм проверки этого события. Таким образом, различие между кредитом на предыдущие банкротства — это ближайшая реальность, которая не регулируется законом.

Банкротство физического лица: стоит ли рисковать

Основным последствием банкротства является списание долгов

Банкротство должно проводиться разумно. Стоит проконсультироваться с юристом, просчитать выгоды и риски и установить сроки для конкретных юридических действий. Многих неприятных ограничений, связанных с банкротством, можно избежать. В частности, это можно сделать так, чтобы это не стало для вас проблемой.

Например, чтобы сделать процесс банкротства максимально комфортным, объясните клиентам, когда можно прекратить выплату кредитов и других долгов. Сэкономленные деньги гораздо разумнее отложить на жизнь в процессе бега (помните «Смету жизни»?). и расходы. Если семья испытывает финансовые трудности, стоит с помощью более выгодного адвоката принять решение о банкротстве семьи.

Важно не совершать ошибок до банкротства. В частности, не занимайтесь сделками, которые впоследствии могут быть поставлены под сомнение. Если вы испытываете финансовые трудности, проконсультируйтесь с адвокатом по банкротству. Хотя бы для того, чтобы знать закон и понимать, чего не следует делать.

Помните, что банкротство может быть неизбежным! Это означает, что кредиторы могут претендовать на получение хотя бы чего-то в качестве погашения долга через законное банкротство должника. В этой ситуации нет возможности планировать и перестраховываться.

Нет причин рисковать собой и благополучием своих близких. Узнайте все заранее. Вы уже понимаете, что риск банкротства чрезмерно высок. Для большинства клиентов преимущества перевешивают недостатки.

Поверьте, стоимость юридических услуг по банкротству не так уж и высока! И они гораздо выгоднее и проницательнее, чем отдавать все свои доходы на погашение долгов.

Очень важно не скрывать информацию о наличии имущества от юридических фирм и финансовых управляющих, так как от этого может пострадать только должник.

Банкротство физических лиц. Последствия для должника и его родственников

Суть личного банкротства заключается в цивилизованном решении проблемы непосильного долга через суд. Однако многих людей останавливает страх перед негативными последствиями процесса банкротства, как для них самих, так и для их ближайших родственников. Банки часто информируют должников по телефону:.

‘Не смейте объявлять о банкротстве!’ Это знак всей жизни для вас и вашего родственника. Вы и ваш родительский родственник не можете найти нормальную работу. Никаких новых кредитов ни для них, ни для вас!».

Пусть должник (банкрот) и его родительский родственник увидят, какие последствия и сроки ожидают их при индивидуальном банкротстве. Не так страшно!

Банкротство физических лиц: последствия для родственников

Информация об индивидуальных банкротствах находится в открытом доступе. Информация о признании должника банкротом публикуется в официальной газете «Коммерсантъ» и в Едином федеральном реестре сведений о банкротстве. Подписчиками и читателями «Коммерсанта» являются банки и другие профессиональные кредиторы. Трудно представить, что кто-то из ваших друзей и родственников-родителей пролистывает объявления о банкротстве в «Коммерсанте», а оттуда идет дикая череда. Единая федеральная информация о банкротстве — это сайт, на котором хранится информация обо всех процедурах банкротства физических и юридических лиц. Там вы можете получить подробную информацию о каждом банкроте и ходе его дела. Заинтересованные лица знают, к кому обращаться — банки, кредиторы, синдикаты по банкротству. Таким образом, если друг или родственник родителей узнает о вашем банкротстве, они, скорее всего, узнают об этом от вас лично. И в этом нет ничего коварного!

Узнают ли о банкротстве мои друзья, родственники и работодатель?

Ваши друзья, родственники и работодатель точно знают, что у вас проблемы с погашением кредита, если вы перестали его выплачивать, и банк или микрофинансовая организация передали ваше дело в коллекторскую компанию. Затем должник попытается оказать давление на ваших родственников, друзей, коллег и соседей, чтобы они начали погашать ваш долг перед кредиторами. Чтобы избежать такой ситуации, не следует затягивать с погашением долга, чтобы не создавать проблем в окружающей среде. Чтобы защитить своих родственников, друзей, коллег и соседей от неприятных последствий, немедленно обратитесь к нашим специалистам. Наши специалисты совершенно бесплатно проанализируют вашу ситуацию и помогут быстро решить проблему, в том числе юридически защитят всех ваших родственников, друзей, коллег и соседей от давления со стороны коллектора на любой стадии вашего долга.

Для многих людей недостатком личного банкротства является то, что ваш работодатель будет знать о вашей ситуации. Финансовый директор уведомит вас об этом. Важно отметить, что вы будете объявлены банкротом, и на протяжении всего процесса (около шести месяцев) продажи имущества при банкротстве физического лица ваша зарплата должна перечисляться на специальный счет, открытый финансовым контролером для формирования конкурсной массы. Финансовый директор проинформирует его соответствующим образом. Несомненно, это не является преимуществом, но и не является очень серьезным недостатком в личном банкротстве. В конце концов, ваш работодатель наверняка слышал о ваших финансовых проблемах от кассира или сотрудника банка. И банкротство будет признано должным образом: «Наконец-то они перестали называть нас коллекторами!

Ограничения на срок процедуры банкротства физического лица

Требования к персональному банкротству различны и зависят от вашего имущества, дохода и благосостояния за последние три года. Но в среднем, если ваш доход незначителен, проходит около шести месяцев с момента объявления банкротства или около восьми месяцев с момента подачи заявления в суд о признании банкротства. Шесть месяцев с момента объявления о вашем банкротстве до окончания процесса:.

- Суд вправе запретить выезд за пределы РФ. По факту, запреты выносятся судом не часто;

- Запрещается распоряжаться пластиковыми картами, счетами;

- Продавать, приобретать имущество.

Запрет на выезд может быть наложен только на время исполнительного производства. После завершения процесса банкротства этот запрет снимается!

Подробнее обо всех ограничениях читайте в статье «Правила поведения при личном банкротстве».

‘Не смейте объявлять о банкротстве!’ Это знак всей жизни для вас и вашего родственника. Вы и ваш родительский родственник не можете найти нормальную работу. Никаких новых кредитов ни для них, ни для вас!».

Запрет на распоряжение имуществом

Наиболее важное ограничение, налагаемое на должника после возбуждения производства, связано с запретом на распоряжение его имуществом. Он регулируется статьей 213.11.

Прежде всего, в нем говорится о невозможности совершения любой сделки с имуществом, стоимость которого превышает 50 000 рублей. Это требование относится как к покупке, так и к продаже любого актива, включая недвижимость, транспортные средства, доли в ООО, ценные бумаги и т.д.

Некоторые сделки требуют согласия администратора. К ним относятся:.

- получение или выдача кредитов и займов;

- перевод долгов;

- передача активов в доверительное управление или залог;

- любые операции с расчетных счетов, за исключением специального открытого, на котором установлено ограничение в 50 тыс. руб.

Некоторые сделки строго запрещены должникам, независимо от согласия ликвидатора. К ним относятся:.

- открытие имущественных вкладов;

- осуществление паевых взносов;

- покупка акций или долей в ООО;

- дарение или совершение других сделок на безвозмездной основе.

Ограничения на этапе реализации

Если соглашение между должником и кредиторами не может быть достигнуто или аннулируется судом на этапе реструктуризации, начинается процедура реализации имущества, и должник официально объявляется банкротом. Это вводит следующий набор ограничений. К ним относятся.

- передача управляющему банковских карт;

- запрет на открытие или закрытие лицевых счетов;

- запрет на распоряжение деньгами на счетах и депозитах;

- запрет на любые действия с имуществом вне зависимости от его стоимости;

- запрет на возврат долгов или исполнения иных обязательств по отношению к должнику – все подобные действия осуществляются исключительно перед управляющим.

Банкротам разрешается иметь пенсию, пособия), получая половину зарплаты или другого постоянного дохода. Если есть члены, находящиеся на иждивении, эту сумму разрешается увеличить.

Запрет на выезд за пределы РФ

Еще одна мера ограничения применяется к должникам по решению суда. Это касается запрета на выезд из страны. Ограничения не являются обязательными и вводятся, когда для этого есть основания. Он действует до окончания или завершения процесса, в результате которого гражданин признан финансово уязвимым.

Введение этапа возврата активов означает, что все активы должника, найденные арбитражным управляющим, должны быть включены в конкурсную массу. Они продаются на аукционе, а вырученные средства распределяются между кредиторами.

Только два вида активов не включаются в имущество банкрота

- имущество стоимостью до 10 тыс. руб. – по решению суда, основанному на ходатайстве заинтересованных лиц;

- имущество, которое не подлежит изъятию в ходе процедуры банкротства. Перечень подобных активов регламентируется законодательством. Имеет смысл рассмотреть его более детально.

Самый простой способ понять правовые последствия гражданского банкротства для всех вовлеченных сторон — обратиться к эксперту. Наши специалисты готовы предоставить исчерпывающие консультации по возникающим вопросам.

Вся правда о последствиях банкротства в вашем случае

Только в 2021 году 137 500 россиян подали заявления о банкротстве. Это в 1,8 раза больше, чем в предыдущем году. В то же время 95,1% граждан подали заявление о личной несостоятельности из-за долгов, и только 4,9% дел были открыты по заявлению кредиторов и Федеральной налоговой службы (ФНС). Все это говорит об одном: банкротство востребовано, а его влияние на большинство должников незначительно.

Если вы не решаетесь подать заявление о банкротстве, потому что обдумывали возможные последствия, мы рекомендуем вам пройти простой тест. Наши юристы подготовили для вас несколько вопросов, ответы на которые дадут вам представление о том, каковы будут последствия после банкротства.

Чтобы узнать наверняка, можно ли списать все ваши долги и какие последствия вас ожидают, пройдите тест:.

1. Какова общая сумма задолженности перед всеми кредиторами?

Ответьте на этот вопрос.

Долг включает в себя не только сам кредит, но и штрафы, проценты, коммунальные платежи, пени и налоги.

В этом разделе описывается система, которую заемщики иногда пытаются использовать, когда чувствуют себя беспомощными. Поскольку такие случаи являются уголовными преступлениями, рекомендуется провести тщательный анализ рисков.

Банкротство физ лица: негативные последствия

Второе заявление о банкротстве может быть подано всего через пять лет после вынесения решения по первому делу.

Если план реструктуризации одобрен судом, следующий такой план может быть составлен только через восемь лет.

Обязанность уведомлять других лиц о банкротстве в течение как минимум пяти лет после погашения долга.

Невозможность занимать административную должность в течение трех лет (пять лет для предпринимателей) с момента вынесения судебного решения.

Испорченная кредитная история.

Физическое банкротство: последствия для родственников

Этот процесс также затрагивает родственников банкрота. В частности, это касается супругов. В случае продажи имущества вторая половина имеет право на компенсацию (финансовую), которая не всегда справедлива с финансовой точки зрения и часто используется для погашения долгов. Последнее обычно происходит в случае совместных долгов супругов, или когда один из супругов выступает в качестве гаранта или поручителя за другого. Последствиями всего этого являются снижение уровня жизни, напряженность в семье и т.д.

Не всегда можно заранее предсказать окончательный исход и последствия процедуры личного банкротства.

Особенно, если первоначальной целью такого процесса было фиктивное банкротство. Например, человек имеет возможность погасить долг, но чтобы отсрочить или списать его, он является в суд с соответствующим заявлением. Ή позволяет человеку манипулировать собственностью (например, скрывать, уничтожать, повреждать или продавать секреты). В этих случаях человеку может быть предъявлено уголовное обвинение.

Уголовная ответственность наступает, если сумма ущерба кредиторам превышает 1,5 млн рублей. Сокрытие факта неплатежеспособности при обращении в банки или другие кредитные учреждения в будущем может привести к административной или уголовной ответственности.

Учитывая все вышесказанное, при рассмотрении вопроса о подаче заявления о банкротстве рекомендуется заранее взвесить все за и против этого процесса. Это поможет избежать серьезных проблем в будущем.

И самое главное, честность и прозрачность в составлении документов, равноудаленность от всех сторон, участвующих в процессе, внимание к деталям и участие во всех судебных слушаниях по делу могут защитить заявителя от возможных негативных последствий.

Обращайтесь к специалистам

Для того чтобы весь процесс с самого начала прошел без проблем, рекомендуется уделять пристальное внимание всем этапам процесса. Лучший вариант — обратиться за помощью к квалифицированным специалистам.

Поэтому, обратившись в компанию «РосКо», которая предлагает широкий спектр услуг, таких как юридические, аудиторские, аккредитационные, бухгалтерские, регистрационные и обучение персонала, вы можете быть уверены, что документация, оформленная нашими специалистами, обеспечит выполнение всех необходимых требований, и вы будете полностью защищены от неожиданностей, присоединившись к ним. Вы будете полностью защищены от любых неожиданностей.