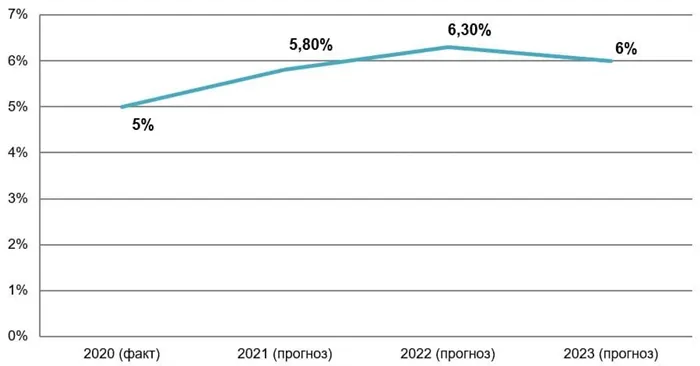

Банк России впервые опубликовал среднесрочные прогнозы по ключевым процентным ставкам. Таким образом, к концу 2021 года процентные ставки могут составить 5,8 %, к концу 2022 года — 6,3 %, а к 2023 году Центральный банк планирует снова снизить базовую процентную ставку.

Повышение ключевой ставки: последствия для бухгалтера

По состоянию на 28 февраля 2022 года Банк России повысил ключевую ставку до 20% годовых. Это влияет на порядок исчисления налога на доходы физических лиц, штрафов, выключателей и других факторов при расчете подоходного налога. Узнайте, как новые факторы влияют на работу бухгалтеров.

Основная процентная ставка — это ставка, по которой коммерческие банки могут брать кредиты у Банка России, т.е. официальная (государственная) стоимость пользования кредитным фондом.

Справка

Помимо термина «базовая процентная ставка», в законодательстве также встречаются термины «ставка рефинансирования» и «учетная ставка». Сегодня это синонимичные понятия.

Ставка рефинансирования (она же учетная ставка) была введена с 1 января 1992 года, с 1 января 2016 года она равна базовой процентной ставке (Указание Банка России № 3894у).

Базовая процентная ставка используется для расчета различных платежей за пользование деньгами. Давайте рассмотрим эти ситуации.

Когда применяется ключевая ставка

Начнем с Налогового кодекса. Здесь ставка рефинансирования используется для расчета суммы, подлежащей уплате в бюджет или налогоплательщику. Также это:

- проценты за несвоевременный возврат переплаты по налогам (ст. 78, 79 и 176 НК РФ);

- пени за нарушение срока уплаты налогов, взносов и других обязательных платежей (ст. 75 НК РФ, ст. 26.11 Федерального закона от 24.07.1998 № 125-ФЗ);

- расчет НДФЛ с материальной выгоды от экономии на процентах (ст. 212 НК РФ);

- определение величины доходов и расходов в виде процентов по займам (ст. 269 НК РФ);

- расчет базы по НДС в отношении процента (дисконта) по векселям (пп. 3 п. 1 ст. 162 НК РФ).

Ставки дисконтирования также широко используются в гражданском праве. Он используется для определения следующих сумм

- проценты, которые должна выплатить сторона, необоснованно удерживающая (не возвращающая или не уплачивающая) деньги по договору (п. 1 ст. 395 ГК РФ);

- проценты за несвоевременный возврат ошибочно перечисленных денег (п. 2 ст. 1107 ГК РФ);

- проценты по договору займа, в котором не прописан размер процентов (п. 1 ст. 809 ГК РФ);

- проценты за задержку банком исполнения платежного поручения или ошибочное списание денег со счета (ст. 856 ГК РФ).

Базовая процентная ставка также используется для трудовых отношений. Он используется для определения размера компенсации за задержку выплаты работниками заработной платы, отпускных, пособий, больничных и других сумм (статья 236 Трудового кодекса РФ).

Ознакомьтесь со сроками представления налоговой отчетности и уплаты налогов, чтобы избежать санкций и штрафов

Последствия повышения ставки

Важно, чтобы бухгалтеры рассмотрели последствия более высокой ставки дисконтирования, поскольку они знают, где и как применяется ставка дисконтирования.

Основная налоговая ставка применяется при расчете подоходного налога физического лица на материальную выгоду от предоставления займа работнику и учредителю.

Налогооблагаемый доход показывает, составляет ли процент по договору менее 2/3 ставки рефинансирования (статьи 1, 2 и 212 ГПК). Их нужно сравнивать на последний день каждого месяца в течение срока, на который был создан заем (подпункт 7п. 1 ст. 223 НК РФ).

В последний день каждого месяца бухгалтер компании, выдавшей кредит, рассчитывает минимальный процент по одному типу.

- С — ставка рефинансирования Банка России на последнее число месяца, в котором получен доход;

- К — количество календарных дней в текущем году (365 или 366);

- Д — количество дней пользования заемными средствами в прошедшем месяце;

- З — сумма займа.

Затем полученный результат сравнивается с фактическими процентами, возникающими по условиям кредитного договора. Если сумма процентов по договору меньше, то разница должна облагаться налогом по ставке 35% (статья 224.2 Налогового кодекса).

В текущей ситуации новая ставка 20% уже должна применяться при расчете материальной выгоды за февраль. Кроме того, Банк России ввел 28 февраля и 2022 года. Эта дата является последним днем месяца.

Примеры. 1 января 2022 года Сергей получил заем в размере 100 000 рублей от одной организации сроком на шесть месяцев. В договоре указано, что заем является процентным.

31 января бухгалтер рассчитал процентную ставку в размере 8,5% — текущую процентную ставку на тот момент. Сумма налога составила 168 реб = ((x (8,5 / 100) / 365) x 31 x 100.000) x 35%.

В феврале сумма налога увеличится более чем в два раза и составит 358 реб = (x (20/100) / 365) x 28 x 100 000 x 35%.

Пени и проценты

Санкции за несвоевременную уплату налогов также увеличатся в связи с повышением ставки основного налога. Напомним, что организационные штрафы начисляются следующим образом (статья 75, пункт 4 Налогового кодекса)

- за первые 30 календарных дней просрочки — по 1/300 ставки ЦБ РФ;

- начиная с 31 дня просрочки — по 1/150 ставки ЦБ РФ.

ИП уплачивают штраф в размере 1/300 процентной ставки рефинансирования за весь период просрочки. Предусмотрена аналогичная возможность для организаций в контексте поддержки, но только на период с 9 марта 2022 года по 31 декабря 2023 года. 84984-8 в первом чтении.

Для расчета штрафа за каждый день просрочки учитывается базовый обменный курс на эту дату. Это означает, что с 28 февраля санкции должны рассчитываться на основе 20%.

Пример Организация потеряла срок уплаты НДС в четвертом квартале 2021 года после переноса 5 марта вместо 25 февраля, как указано в налоговом законодательстве. Сумма задолженности составляет 100 000 рублей.

Поскольку просроченная задолженность составляет менее 30 дней, штраф рассчитывается на основе коэффициента 1/300. 9,5% и 27 и 20% на 26 и 28 февраля и 1-5 марта.

Сумма штрафа составляет 463,33 рубля = (100 000 x 9,5/100 x 1/300 x 2) + (100 000 x 20/100 x 1/300 x 6).

Если налогоплательщик не возвращает или не зачитывает переплату, то проценты, уплаченные ФНС налогоплательщику, рассчитываются аналогичным образом. В этом случае применяются правила статьи 78 Налогового кодекса. За каждый календарный день просрочки начисляются проценты исходя из ставки рефинансирования за этот период.

Однако с начала 2022 года следует ожидать снижения розничных цен на основные товары. В настоящее время потребительский спрос обычно снижается, говорят аналитики.

Как ключевая ставка влияет на экономику

Основная процентная ставка является главным инструментом денежно-кредитной политики центрального банка. Это ставка, по которой центральный банк выдает кредиты коммерческим банкам, от которых он получает деньги на депозиты.

Основная процентная ставка оказывает прямое влияние на инфляцию. Чем выше процентная ставка, тем больше денег в экономике. Вслед за процентной ставкой центрального банка выросли ставки по кредитам и депозитам. В такой ситуации люди предпочитают реже брать кредиты, а значит, меньше тратить и больше экономить. И наоборот: когда базовая процентная ставка падает, люди готовы брать кредиты реже. Это приводит к повышению спроса, росту цен и ускорению инфляции.

Что будет со вкладами?

До сих пор основные процентные ставки делали вклады в рублях гораздо более привлекательными. Процентные ставки по сбережениям превысили 20% годовых.

Между тем, повышение базовой процентной ставки в феврале в значительной степени достигло цели предотвращения препятствования банками движению капитала и снижения риска системного банковского кризиса. Многие банки уже сообщили о рекордных уровнях акций.

В результате, после резкого повышения процентных ставок, некоторые учреждения начали сокращать средние вклады населения с 20% до 18%.

Эта тенденция, вероятно, сохранится в ближайшие месяцы, и депозиты будут варьироваться от 17% до 20%. Поэтому есть возможность зафиксировать более высокие процентные ставки.

Самые популярные вклады со специальными условиями

Перегрев рынка потребительских кредитов был воспринят как холодный душ из-за базовой процентной ставки центрального банка. Банки повысили ставки по кредитам и ужесточили требования к заемщикам, в результате чего рынок потребительских кредитов в первую неделю марта упал почти наполовину. По данным НБКИ, количество заявок, поданных заемщиками, снизилось на 47% на прошлой неделе по сравнению с 55% в феврале. В некоторых секторах положительные решения по заявкам были практически заморожены. Например, процент одобрения по некрупным кредитам на сумму до 30 000 рублей составляет всего 8%.

По оценкам экспертов, главным фактором на кредитном рынке в ближайшие месяцы станет повышение процентных ставок в результате санкционного давления. Комиссия по ядерному регулированию прогнозирует, что ставки по ипотечным кредитам (за исключением льготных кредитов) останутся в диапазоне 21,5-23% в течение следующих трех месяцев. В области автокредитования процентные ставки ожидаются в диапазоне 23%-28% для новых автомобилей и 25%-29% для подержанных. Для потребительских кредитов, в зависимости от типа кредита, процентные ставки будут варьироваться от 22% до 35%.

В ходе торгов 15 декабря курс рубля по отношению к доллару и евро упал более чем на 6 рублей. По мнению экспертов, падение рубля не связано с новостями и не соответствует движению цен на нефть.

Что это значит для инвесторов?

Ключевые процентные ставки в основном влияют на рынок облигаций. Облигации выпускаются под определенные процентные ставки в соответствии с ключевыми процентными ставками. Инвесторам в облигации следует ожидать более высоких доходов и более низких цен.

Что касается фондового рынка, то перспективы неоднозначны. Рост основных процентных ставок приведет к повышению ставок по займам, что потребует от эмитентов брать кредиты по более высоким ставкам. Это особенно плохо для компаний с долгами. Процентные платежи увеличатся, а прибыль уменьшится. Кроме того, им будет сложнее привлекать средства для реализации своих инвестиционных планов. Повышение процентных ставок является результатом ускорения инфляции, но многие эмитенты защищены от ее последствий, так как могут соответствующим образом повысить цены на свои товары и услуги.

Что это значит для экономики страны в целом?

Российская экономика восстанавливается быстрее, чем ожидалось. Повышение основных процентных ставок сейчас позволит избежать проблем в будущем.

Влияние повышения ключевых процентных ставок на российскую экономику

-

Замедлится рост инфляции. Это самое главное, для чего увеличивается процентная ставка. Годовая ставка инфляции не должна превысить порога в 4%, в то время как сейчас инфляция на уровне 5,8%.

Прогноз ЦБ

Банк России впервые опубликовал среднесрочные прогнозы по ключевым процентным ставкам. Таким образом, к концу 2021 года процентные ставки могут составить 5,8 %, к концу 2022 года — 6,3 %, а к 2023 году Центральный банк планирует снова снизить базовую процентную ставку.

Если центральный банк прогнозирует дальнейшее повышение ключевой процентной ставки до конца года, он не сможет быстро справиться со скачком инфляции.

Прогнозы максимальной ставки средней процентной ставки в год, % в год.

К концу 2021 года на повышение ключевых процентных ставок будут влиять одновременно несколько факторов.

-

Сложная геополитическая ситуация, в том числе введение новых санкций США против России.

Прогнозные показатели Банка России будут пересмотрены, но уже сейчас мы видим, какую политику проводит Центральный банк и какие меры предусмотрены для снижения инфляции и защиты населения от обесценивания денег.

Еженедельная рассылка с лучшими историями из открытых журналов

Никаких минимальных сумм, платы за обслуживание или скрытых комиссий

Между тем, повышение базовой процентной ставки в феврале в значительной степени достигло цели предотвращения препятствования банками движению капитала и снижения риска системного банковского кризиса. Многие банки уже сообщили о рекордных уровнях акций.

ЦБ повысил ставку до рекордных 20%. Что будет с рублем, вкладами, кредитами

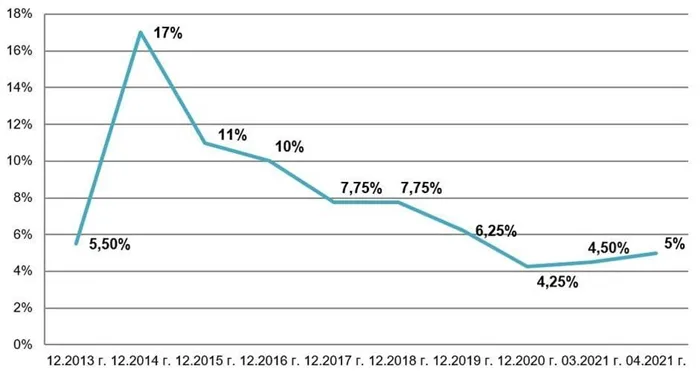

Центральный банк России в срочном порядке удвоил ключевую процентную ставку с 9,5 пенсов до 20 пенсов. Решение было принято на внеочередном заседании регуляторов в разгар введения Западом антироссийских санкций, на этот раз распространившихся на Центральный банк России.

В последний раз внеочередное заседание ЦБК проводилось восемь лет назад, в декабре 2014 года. В то время ставка выросла с 10,5 до 17 процентов.

‘Центральный банк России принимает дальнейшие решения по ключевой процентной ставке на основе оценки внешних и внутренних рисков и реакции на них финансового рынка, с учетом фактической и ожидаемой динамики инфляции, связанной с целевым ориентиром. Экономические события на горизонте прогноза», — говорится в сообщении регулятора.

Резкое повышение основной процентной ставки направлено на достижение финансовой стабильности для рубля на валютном рынке, объясняет Валерий Корнайчук, доцент кафедры финансов факультета финансового менеджмента.

‘Меры центрального банка являются срочными и продиктованы желанием остановить потенциальную панику на валютном рынке и снизить ожидания девальвации населения. Россия будет покупать иностранную валюту на внутреннем рынке. ‘Стабилизация рубля на уровне 85-90 рублей за доллар’, — считают экономисты.

В начале торгов на Московской бирже курс американской валюты вырос с 83 рублей (уровень, на котором доллар торговался в пятницу перед закрытием) до 90 рублей. Курс евро вырос с 93 рублей до 101 рубля. Торги были приостановлены, так как курсы иностранных валют достигли более высоких уровней. После возобновления торговли курс американской валюты подскочил до 113 рублей. После новостей о повышении ключевых процентных ставок курс доллара упал до 95 рублей, а евро — до 107 рублей.

Кроме того, Казначейство заставило экспортеров продать 80% своей валютной выручки, чтобы стабилизировать курс рубля. Эксперты ВТБ Капитал прогнозируют, что при нынешних ценах на нефть, металлы и другое сырье экспортная выручка в этом году составит около 600 млрд рублей, или около 50 млрд рублей с услугами.

Повышение ставок по вкладам

Повышая ключевые процентные ставки, «мы обеспечим повышение ставок по депозитам до уровня, необходимого для компенсации возросшего риска девальвации и инфляции». Это поможет поддержать финансовую и ценовую стабильность и защитить сбережения «граждан от девальвации». , надеется Центральный банк.

В последнее время россияне вывели из своих банков сотни миллиардов рублей. По данным Центрального банка, только за один день 25 февраля соотечественники сняли более 111 миллиардов рублей.

После повышения ключевых процентных ставок банки повышают ставки по депозитам. Ожидается, что граждане вернут свои сбережения в финансовые учреждения.

Что будет со ставками по кредитам?

Ставки кредитования также будут расти. Кредиты предоставляются по следующей формуле — базовая процентная ставка плюс 1,75-2 п.п.

В периоды повышения процентных ставок банки могут ограничивать выдачу ипотечных кредитов в ожидании изменения условий кредитного рынка, предупреждает Корнейчук.

Кредиты, выданные в прошлом, останутся с прежней процентной ставкой. ‘Ожидается, что рынок жилья будет стагнировать. Цены на недвижимость уже выросли на 15% на фоне ухудшения геополитической ситуации», — отмечает эксперт. Однако новые процентные ставки по кредитам означают, что все меньше людей смогут позволить себе ипотечные кредиты, что, в свою очередь, приведет к снижению спроса и усложнит продажу квартир.

По мнению экспертов, дальнейшее повышение ключевой процентной ставки центрального банка может увеличить стоимость корзины российских продуктов питания на 13% в ближайшие недели по сравнению с январем 2021 года.

Что будет с инфляцией

Ужесточение монетарной политики центрального банка не приведет к кардинальному изменению ситуации за счет роста цен на товары и услуги. Предновогодний ажиотаж может привести к тому, что к концу декабря индекс немного вырастет и достигнет среднегодового значения в 8,6%, считают эксперты.

Однако, по мнению Сафонова, российская инфляция снизится до 5% к концу 2022 года. Однако вернуться к целевому показателю в 4-4,5% практически невозможно.

‘Последствия резкого повышения ключевых процентных ставок центрального банка не скажутся на рынке до конца 2021 года. Банкиры не будут сразу копировать политику регулятора и сохранят старые процентные ставки как можно дольше. По мнению экспертов, это должно было стимулировать «кредитование россиян».

Российская инфляция в январе может достичь 8,8%. Когда в конце декабря начнется кредитный кризис, аналитики предупредили, что стоимость товаров может вырасти на целых 9% в начале 2022 года.

По мнению Андрея Корганова, ведущего научного сотрудника Московского государственного университета, монетарная политика центрального банка может смягчиться только во второй половине следующего года. До этого момента ключевая процентная ставка останется на уровне 8,5% или немного повысится.

‘Причины инфляции в России не имеют ничего общего с уровнем ключевой процентной ставки центрального банка. Они зависят в основном от дисбаланса мирового производства, связанного с пандемией коронавируса, от результатов которой во многом будет зависеть исход в 2022 году. летний урожай», — заключили эксперты.

Как изменится курс рубля

Повышение ключевых процентных ставок центрального банка окажет меньшее влияние на рубль, чем ситуация на сырьевых рынках и сохраняющаяся геополитическая напряженность в Восточной Европе. В этом контексте российская валюта может немного обесцениться.

По мнению экспертов, до конца декабря 2021 года россиянам не стоит ожидать резкого денежного скачка, и рубль останется в коридоре 72-75 долларов США за доллар.

Повышение ключевых процентных ставок может лишь косвенно подтолкнуть обменный курс рубля. Это может произойти за счет предложения высокодоходных государственных облигаций, что может привести к притоку иностранной валюты в российскую экономику. Однако международные санкции, заключил Корганов, «вряд ли привлекут плот иностранного капитала, даже если Министерство финансов предложит привлекательные условия».