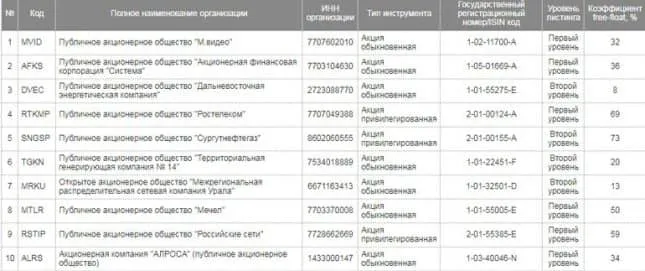

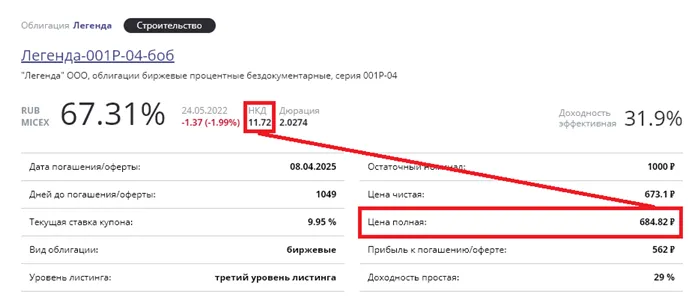

Всегда анализируйте облигацию и ее эмитента перед покупкой. Используйте для этого различные источники информации. Например, накопитель rusbonds.ru помогает собрать всю информацию о ценной бумаге в одном месте. Обратите внимание на три параметра (красные) в таблице анализа: ‘NCD’, ‘net’ и ‘dirty’.

Накопленный купонный доход

Большинство эмитентов облигаций выплачивают проценты через регулярные промежутки времени. Купон облигации дает право ее владельцу на получение регулярного дохода. Эта концепция восходит к временам первых бумажных облигаций, когда владельцы получали выплаты в виде стриженых купонов.

Существует несколько видов купонных выплат.

-

Фиксированные — если процент от номинала, выплачиваемый по купону, остаётся неизменным в период действия облигации. Сейчас это наиболее распространённая форма купонов на долговом рынке;

На рынке облигаций также существуют бескупонные (беспроцентные) облигации. Владелец получает прибыль, равную разнице между текущей ценой и номинальной стоимостью, по которой эмитент погашает облигацию.

НКД по облигациям — что это?

Когда облигация продается на вторичном рынке, ее предыдущий владелец теряет потенциальный доход от будущих купонов, погашаемых эмитентом. В результате покупатель облигации получает не только саму облигацию, но и право на выигрыш от будущих купонов. Концепция накопленного купонного дохода (ACI) была введена для того, чтобы избежать разрушительной для ликвидности ситуации, когда облигации спешно продаются на следующий день после выплаты купона. Этот показатель относится к кумулятивной выплате следующего купона с момента выплаты предыдущего купона. Это позволяет продавцам облигаций рассчитывать компенсацию за упущенный купонный доход, а покупателям — планировать свои покупки с учетом купонных выплат.

Для лучшего понимания его можно сравнить с дивидендами по акциям. Покупатель приобретает акции, а также будущие дивиденды, а продавец теряет их. Это учитывается на рынке, но сумму упущенной выгоды нельзя рассчитать заранее, так как речь идет об акциях, а не о дебете акций. Облигации, разработанные на основе предсказуемости платежей, не имеют этого недостатка.

Специфика выплат НКД

Особенность купонных выплат связана в первую очередь с налогом на НИЗ. Купонные выплаты производятся эмитентом облигации. Они изымаются у правообладателя, а их стоимость корректируется с учетом IRT. В 2017 году Палата общин отменила требование к покупателям большинства облигаций платить 13% при получении купонного дохода, но это правило вновь появилось в марте 2020 года. Поэтому, начиная с 2021 года, покупатели облигаций должны будут рассчитывать их стоимость с учетом того, что они будут платить 13% НДФЛ с каждого купонного платежа. На практике совокупный доход от купонов по облигациям автоматически рассчитывается биржевым брокером.

Вы можете рассчитать NCD самостоятельно по простой формуле или с помощью специального веб-сайта или торгового терминала. Рассмотрим оба варианта как способ расчета ИКД.

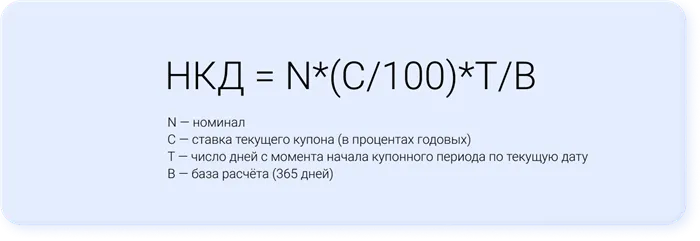

Кумулятивная доходность купона облигации рассчитывается по следующей формуле

NCD = N * (S / 100) * E / 365 Где.

N — номинал, S — годовая процентная ставка купона, а E — количество дней от последней выплаты купона до новой даты расчета.

Пример расчета НКД:.

N — 10 тысяч рублей, S — 10%, D — 20.

По сообщениям, текущая сумма НКД составляет 54,79 руб.

В более простой форме купонный платеж можно разделить на количество дней в периоде и полученное значение умножить на количество дней, прошедших с момента последней выплаты купона. В данном примере: (1 000 / 365) * 20 = 54,79 руб.

На практике редко требуется формула для расчета кумулятивного купонного дохода. Специализированные сайты по облигациям предоставляют готовые цены. Клиенты также могут просмотреть эту информацию в своем личном кабинете или приложении на сайте брокера.

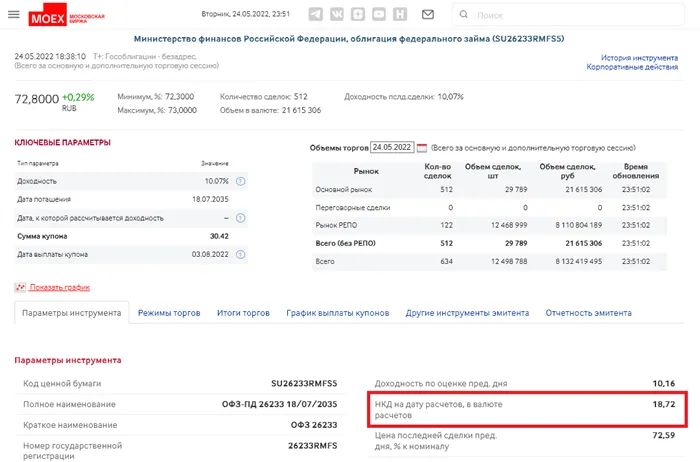

Например, на Московской бирже эта информация включена в спецификации всех облигаций, по которым производятся купонные выплаты. Например, ниже представлен кумулятивный доход по купонам OFZSU26207RMFS9.

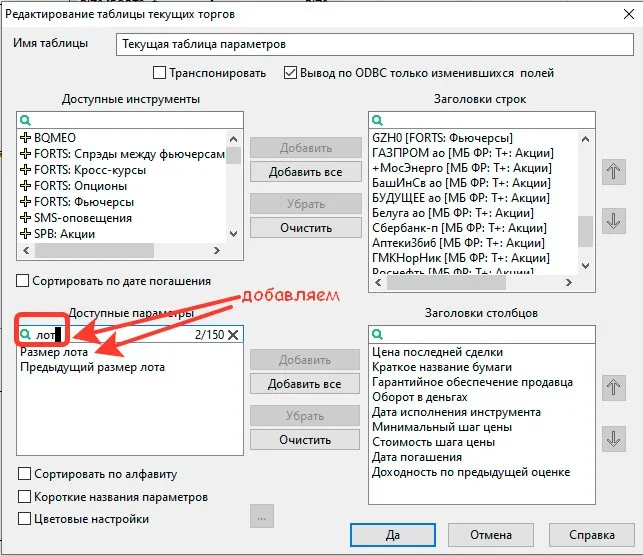

Рассчитать ИКД любой ОФЗ можно с помощью специального торгового терминала, например QUIK. Для этого необходимо упорядочить данные по облигациям, а затем применить формулу доходности для непогашенных купонов, приведенную выше.

На Московской бирже есть облигации, номинированные в долларах, но процентная ставка по ним выражена в рублях. Источник: официальный сайт Московской биржи.

В каких случаях инвестору стоит выбрать купонные облигации?

Облигации с нормальным платежом более выгодны, чем дисконтные облигации, поскольку купоны могут быть использованы для приобретения новых активов, таких как сами облигации. Таким образом, держатели облигаций капитализируют проценты и возвращают свои вклады. Другими словами, проценты также приносят проценты.

Сравнение: номинал — 10 000 рублей, скидка — 2 000 рублей, срок инвестирования — 2 года, прибыль — 10% или 2 000 рублей в год.

Если купон реинвестируется и выплачивается раз в год, то та же начальная точка дает 2 100 рублей.

Как платят купон?

Владельцы облигаций получают свои купоны на счет, указанный в их контракте с брокером. Купоны оплачиваются в той же валюте, что и их номинальная стоимость.

Индивидуальный инвестиционный счет (AEL) не предусматривает снятия средств в течение трех лет, но вы можете попросить своего брокера автоматически перевести доход на другую биржу или банковский счет. Таким образом, вы можете легально получить часть дохода по ИИС до ее закрытия.

НКД и размер купона

При досрочном закрытии вклада начисление процентов обычно прекращается. Банк вернет только сумму вклада вместе со ставкой снятия. Это не относится к облигациям.

Конечно, издатели заинтересованы в том, чтобы тратить деньги других людей в рамках программы. Однако держатели облигаций могут получить часть процентов раньше, в зависимости от того, как долго они держат ценные бумаги. Эта часть включается в стоимость ценной бумаги на момент продажи и называется начисленными процентами (ACI).

Если вы хотите узнать больше об инвестировании, вы можете получить бесплатный путеводитель по миру. Это краткие, четкие и грамотные заметки о ключевых инвестиционных концепциях, дополненные выдержками реальных посетителей Banki.ru.

В зависимости от информации, имеющейся по конкретной облигации (купонная ставка, размер купона в денежной форме), для расчета НИЗ используются различные формулы.

Что такое НКД (купонный доход) по облигациям: формулы расчета и значение для инвестора

Если у вас возникли вопросы о том, почему цена облигации на бирже не соответствует цене на фондовом рынке, вам необходимо как можно скорее узнать, что такое ICD облигации. Давайте рассмотрим, как рассчитывается этот важный параметр и какую пользу он приносит инвесторам.

Что такое купон и накопленный купонный доход

Напомним, что облигации — это долговые ценные бумаги, выпускаемые эмитентом для привлечения дополнительных средств на собственные цели. Покупатель этой ценной бумаги, подобно частному инвестору, дает компании деньги в долг и надеется заработать на этом. Эмитент выплачивает проценты (купоны), чтобы занять деньги инвестора. Каждый банк работает одинаково. Он одалживает клиенту деньги на определенную сумму, а возвращает совершенно другую сумму: проценты на тело кредита и за пользование деньгами.

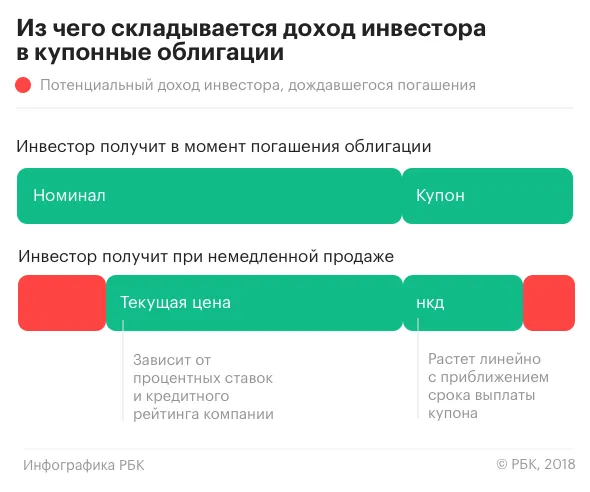

Инвесторы могут получить прибыль от того, что держат облигацию с убытком

- разницы в цене – купил дешевле, продал дороже;

- купонов – процента от номинальной стоимости бумаги.

Данная статья посвящена второму методу. Издательства, по сути, выплачивают вам доход с купонов от двух до четырех раз в год. Представьте, например, ситуацию, когда вы владеете ценной бумагой, в которой вы заинтересованы раз в полгода. Но вдруг вам срочно понадобились деньги, и вы продаете актив за месяц до следующего платежа. Согласитесь, было бы обидно не получить прибыль за те несколько месяцев, что вы держали эти ценные бумаги в своем портфеле.

Если рынок будет таким, как описано выше, многие инвесторы продадут свои облигации на следующий день после купона. Это лишает их ликвидности. Существует концепция одобренного исполнения ваучера, чтобы обеспечить равенство покупателей и продавцов.

Накопленный доход по купону (ACI) — это, проще говоря, доход, рассчитанный за каждый день владения купоном с момента его предыдущей выплаты до новой даты выплаты.

Благодаря ИКД не имеет значения, когда вы покупаете или продаете ценные бумаги. Если продажа осуществляется до следующей даты платежа, продавец получает покупную цену, а также прибыль за каждую дату удержания титула. Плательщик становится покупателем. По истечении срока действия новый владелец получает купон в полном объеме и возвращает деньги, которые он был вынужден заплатить продавцу.

Сумма невыплаченного дохода зависит от следующего

- номинала актива,

- величины купона,

- количества дней, прошедших с даты последней выплаты до текущего момента времени.

Важно: С января 2021 года купонный доход по всем видам облигаций облагается налогом в размере 13%. Для целей налогообложения учитываются ИКД. Вырученные средства включаются в расходы инвестора в момент покупки и в доходы при продаже.

“Чистая” и “грязная цена”

Всегда анализируйте облигацию и ее эмитента перед покупкой. Используйте для этого различные источники информации. Например, накопитель rusbonds.ru помогает собрать всю информацию о ценной бумаге в одном месте. Обратите внимание на три параметра (красные) в таблице анализа: ‘NCD’, ‘net’ и ‘dirty’.

- “НКД” – накопленный купонный доход на текущий момент. Например, по ОФЗ-25083-ПД он равен 23,78 руб. Когда вы будете читать эту статью, то НКД изменится, потому что его размер рассчитывается ежедневно. После очередной выплаты он обнуляется и начинает определяться заново до следующего платежа.

- “чист.” – это чистая цена, т. е. цена без учета накопленного дохода. Например, по ОФЗ-25083-ПД это 101,29 % или 1012,9 руб.

- “грязн.” – грязная цена, т. е. цена с учетом накопленного дохода. Это как раз та сумма, которую вы заплатите продавцу, если захотите купить бумагу.

Для постоянного купона

Фиксированный купон — это купон, указанный в первой оферте облигации и не изменяющийся до конца срока обращения.

Бессрочный купон = номинальная стоимость * годовая купонная ставка / 100 * последний платеж на текущую дату / 365 дней

Или еще проще:.

НПК = сумма купонного платежа / купонный период * количество дней с момента последнего платежа до текущей даты

Пример: ОФЗ 26209 выплачивает фиксированный купон в размере 7,6% от номинальной стоимости при номинальной стоимости 1 000 рублей. Последний платеж был произведен 20.01.2021. С этой даты до 19.04.2021 прошло 89 дней. МКБ выглядит следующим образом.

1.000 * 7,6 / 100 * 89/365 = 18,53 руб.

Сайт Rusbonds: проверьте НИЗ по ОФЗ 26209.

Для плавающего купона

Плавающий купон — это купон, определенный на определенный период времени, который затем изменяется. Его высота зависит от конкретного макроэкономического индекса, а его изменение также влияет на размер выплачиваемых процентов. Например, она зависит от процентной ставки Ruonia или индекса потребительских цен.

Тип расчета тот же, но совокупный доход должен быть определен для каждого расчетного периода.

Пример: ОФЗ 29010 номиналом 1 000 рублей выплачивает плавающий купон. Установленная сегодня ставка составляет 5,76% от номинала, т.е. 28,72 руб. Последний платеж был произведен 23.12.2020. С этой даты до 19.04.2021 прошло 117 дней. НИЗ являются следующими.

Проверьте сайт Rusbonds: НКД по ОФЗ 29010 составляет 18,46 руб.

Преимущества НКД для инвестора

Совокупный доход инвесторов:.

- Главный плюс проявляется при сравнении облигации с банковским депозитом, на котором любят хранить свои деньги россияне. По депозиту при досрочном закрытии счета вкладчик теряет свою прибыль от процентных выплат. Облигации можно продавать, когда угодно, без потери прибыли от выплаты купонов.

- Обеспечивает ликвидность долговых ценных бумаг на бирже. Если бы не было механизма расчета накопленного дохода, то инвесторы вынуждены были бы держать облигации до погашения или продавать сразу после получения купонных выплат.

- Обеспечивает справедливую цену, как для продавца, так и для покупателя, поэтому срок покупки или продажи не имеет значения.

Заключение

Инвестиции в облигации являются хорошей альтернативой хранению денег на банковских депозитах. Накопленный доход от купонов также может сделать сбережения более мобильными, поскольку вы не теряете прибыль, продавая актив до истечения срока действия. Показатели среднего уровня выше, чем у банковских депозитов, что делает покупку долговых обязательств МИУ еще более привлекательной. Есть ли у вас в портфолио дебетовые титулы?

Однако суть в том, что сам налог удерживается либо в конце налогового периода, либо на промежуточном счете. Существует отсрочка платежа. Затем вы можете некоторое время использовать эти деньги в своих целях. Вы также можете избежать уплаты налога на IRR, если по счету за год был получен полный убыток.

Где посмотреть НКД по облигациям

Размер купонного дохода рассчитывается ежедневно и публикуется среди прочих параметров на странице каждой облигации на сайте биржи в день расчетов.

ИКД также обязательна на страницах каждого конкретного наименования на торговых сайтах брокера и сайтах профессиональных исследований и анализа облигаций, таких как Rusbonds.ru, Cbonds.ru и Smart-Lab.ru.

Где найти соответствующий ИКД в приложении брокера (Фото: Снимок мобильного приложения брокерской фирмы)

Налоги по НКД

Для покупателя облигации, за которую был уплачен ИКД, эта сумма рассматривается как расход. Для продавца, получившего ИКД, его сумма является доходом. Доход, приходящийся на купоны, облагается подоходным налогом для физических лиц в соответствии с законодательством. С 1 января 2021 года доход от всех облигаций, включая государственные, облагается налогом по ставке 13% или 15%, если доход от ценных бумаг превышает 5 миллионов.

Агентом по удержанию налога на НИЗ является брокер. Это означает, что инвестору не нужно самому рассчитывать и оплачивать.

Существуют важные аспекты механизма удержания налогов, которые характеризуются Ассоциацией облигационных холдингов (BCA), стремящейся побудить брокеров изменить его с 2021 года. доход в момент его зачисления на брокерский счет, без вычета из этого дохода расходов, возникающих при выплате дохода по купонам. В результате фактически полученный чистый финансовый результат не облагается налогом. В конце налогового периода, т.е. после 31 декабря, когда важно провести сверку и вернуть излишки налога, инвестор не теряет лишних денег в течение года. В этом случае брокерские счета должны уточнить у своего брокера, какой механизм удержания налогов используется.

Когда выгоднее покупать облигации

Важность расчета ИКД обусловлена тем, что на большинстве рынков облигации торгуются по чистым ценам (без учета ИКД), в то время как продажи и рынки происходят по грязным ценам (включая ИКД). Он состоит из двух компонентов. Цена покупки за относительный период и кумулятивная доходность купона.

При расчете фактического исполнения облигации целесообразно учитывать все расходы, возникающие в связи с бумагой, включая НИЗ. В противном случае эти затраты не отражаются в общем финансовом результате.

После выплаты купона рекомендуется приобрести облигацию. Таким образом, сумма НИЗ, добавленная к стоимости облигации, обычно минимальна. Таким образом, затраты ниже, а урожайность выше.

Следите за новостями компании в группе ВКонтакте

Человек, который публикует название. Эмитентом может быть как физическое, так и юридическое лицо (компания, административный орган или орган местного самоуправления). Долговой инструмент. Ее держатель имеет право на получение номинальной стоимости облигации от эмитента в течение оговоренного срока. Кроме того, облигация дает право владельцу на получение процентов от ее номинальной стоимости или другой доли собственности. Облигации эквивалентны кредитам и в принципе напоминают процесс кредитования. Облигации могут выпускаться как частными компаниями, так и правительствами.