Существует также рейтинг. Например, названиям организаций со средней надежностью присваивается префикс B (BB, BBBB-, BBB+). Самые надежные фонды имеют рейтинг А, с приставкой ААА как наивысший рейтинг.

Всё про негосударственные пенсионные фонды: зачем нужны, плюсы и минусы, советы по выбору + отзывы

У будущих пенсионеров есть возможность выбирать, где копить деньги и обеспечивать свое будущее. Одним из вариантов накопления средств является частный пенсионный фонд. Эти учреждения обещают высокие пенсии. Стоит уточнить, какие это компании и можете ли вы доверить им свою пенсию.

- Что такое НПФ и зачем они нужны

- Что такое пенсионные накопления

- Виды пенсионных выплат

- Размер дополнительной пенсии

- Как работают

- Нужна ли лицензия фондам

- Устройство

- Кто осуществляет контроль деятельности негосударственных фондов

- Плюсы и минусы НПФ

- Риски

- Как оформить переход в НПФ

- Процесс перевода накопительной части в НПФ

- Рейтинг лучших НПФ

Что такое НПФ и зачем они нужны

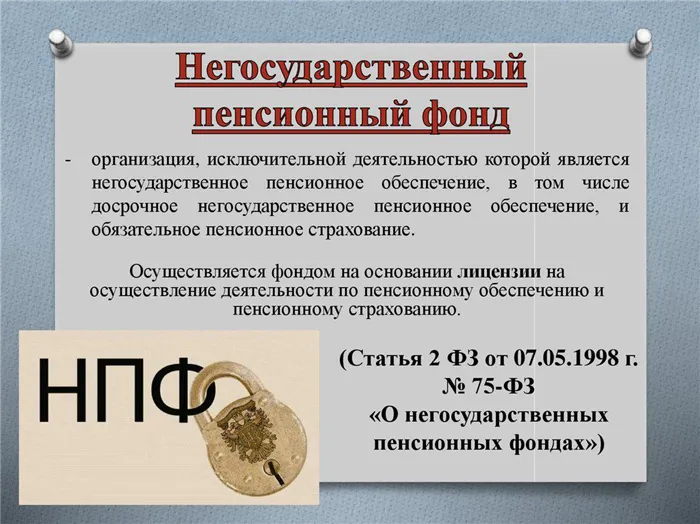

НПФ — это некоммерческое учреждение, в задачи которого входит социальное обеспечение и обязательное пенсионное страхование. Люди, доверившие свою пенсию негосударственному пенсионному фонду, могут следить за всеми отчетами компании на ее сайте. Все операции частных пенсионных фондов строго контролируются, маловероятно, что они могут что-то утаить.

Негосударственные компании обещают как минимум сохранить вашу пенсию, как максимум — увеличить ее. Поскольку деньги не просто лежат на счетах, они инвестируются для получения процентов.

Что такое пенсионные накопления

Каждому работающему гарантируется ежемесячная выплата в старости — пенсия. Реформы, введенные в 2010 году, делят пенсии на три части: Страхование, базовая пенсия и покрытие капитала. Все, кто родился после 1967 года, имеют право на капитализацию части пенсии, которая составляет 6%.

Она может быть сохранена:

- в управляющей компании;

- в НПФ;

- в пенсионном фонде.

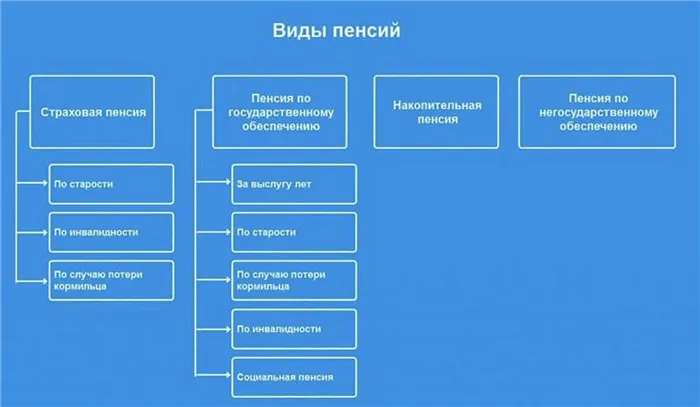

Виды пенсионных выплат

В России государство предлагает следующие виды страхования:

- Страховая пенсия. Полагается по старости, инвалидности или потере кормильца. Так называемая компенсация за все трудовые годы. Это установленная государством сумма, индексируемая каждый год.

- По гособеспечению полагается за выслугу, по достижении пенсионного возраста, социальная. Компенсация за утраченную способность работать. Для военных, пострадавших от катастроф и далее по списку.

- Накопительная. Формируется из отчислений работодателя, процентов от инвестирования.

- Негосударственное обеспечение. Личные взносы в счет будущего обеспечения.

Размер дополнительной пенсии

Размер страховки зависит от вида пенсии и следующих факторов:

- страхового стажа;

- объема выплат за время трудоустройства;

- возраста;

- специальных или тяжелых условий труда;

- льгот.

Как работают

Характер работы негосударственных пенсионных фондов. Характер работы негосударственных пенсионных фондов. Деньги добавляются в фонд, обращаются и инвестируются для получения дохода.

Когда вы достигаете пенсионного возраста, негосударственный пенсионный фонд выплачивает вам ежемесячную надбавку. Накопление увеличивается, потому что деньги постоянно «работают». В пенсионном фонде, с другой стороны, деньги не растут.

Нужна ли лицензия фондам

Деятельность негосударственных фондов строго контролируется государственными органами и законом. Открыть NFI не так-то просто.

Вам необходима лицензия для предоставления пенсионных и страховых услуг. Он предоставляется Банком России на неопределенный срок.

Чтобы получить такую лицензию, организация должна во всех отношениях соответствовать Федеральному закону № 75:

- организационно-правовая форма негосударственного пенсионного фонда;

- пенсионные и страховые правила должны отвечать всем требованиям;

- проверяется совет директоров, коллегиальный фонд, главбух, работники внутреннего контроля;

- размер уставного капитала.

Устройство

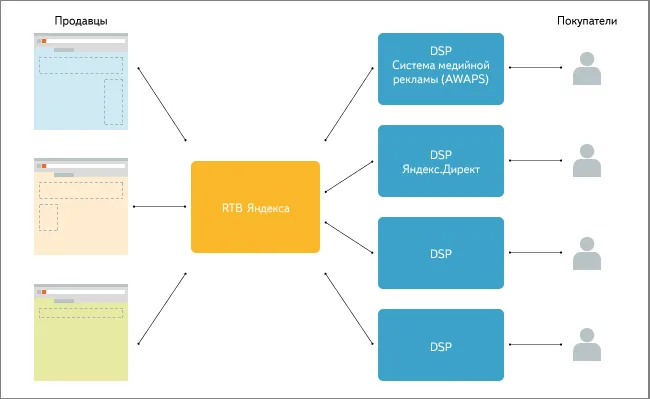

Негосударственный пенсионный фонд работает по следующей схеме. Полученные деньги должны быть инвестированы с минимальным риском. Для этой цели подходят облигации, долговые обязательства, ценные бумаги. Заимствование у других организаций не допускается. Эти сбережения священны; они не могут быть конфискованы государственными органами.

Стоит ли переходить в НПФ (шило на мыло)

На практике процедура выглядит следующим образом: Вкладчик связывается с организацией. Форма заявки и договор заполняются сразу через ЭЦП. Копии доставляются. Сообщает вкладчику, когда HP будет передан и как его можно найти. До свидания.

Перевод можно осуществить в многофункциональном центре или через государственные учреждения.

Плюсы и минусы НПФ

В течение календарного года осуществляется сбор заявлений на передачу сбережений. К марту следующего года данные обрабатываются, и финансируемая часть переводится в негосударственный фонд. С марта следующего года вы можете узнать состояние своих сбережений.

- увеличение накопительной части за счет инвестирования;

- передача по наследству;

- материальное страхование (средства никуда не пропадут). Даже если НПФ ликвидируется, средства переводятся в ПФ;

- можно переводить деньги между некоммерческими организациями или вернуть их в ПФ;

- отслеживание накоплений на сайте;

- прозрачная деятельность организаций и ежегодная отчетность.

Частный фонд управляет пенсионными накоплениями граждан, которые хранятся на индивидуальном счете.

- предугадать, насколько увеличатся накопления, невозможно из-за нестабильности финансового рынка;

- ответственность за выбор некоммерческой организации остается на вкладчике;

- проценты по НЧ теряются при смене фонда или ликвидации организации.

Риски

Эти активы являются частью обязательной пенсионной программы (ОПС). Когда клиент НПФ достигает пенсионного возраста, фонд распределяет и выплачивает ему пенсию из накопленных активов. Чем лучше работает НПФ, тем больший доход он приносит своим клиентам — и тем выше их будущая пенсия.

- заявка на переход не будет одобрена;

- может потеряться весь инвестдоход, так как переводить накопления рекомендуется на чаще чем 1 раз/5 лет;

- если данные вкладчика попадут в ненадежную фирму, которая продаст базу данных, без его ведома НЧ может переводиться по некоммерческим организациям.

Как оформить переход в НПФ

2. Вы можете использовать его для формирования дополнительной пенсии.

Например, вы направили свои сбережения в НПФ и полностью удовлетворены тем, как он управляет вашими средствами. В этом случае вы также можете начать копить на дополнительную пенсию, заключив еще один договор с фондом. Или выберите другой фонд для формирования дополнительной пенсии. Это Негосударственный пенсионный фонд (НПФ) — деньги, которые вы откладываете самостоятельно и передаете в управление НПФ.

Надзор за работой НИС осуществляет Банк России. Его деятельность регулируется Законом о частных пенсионных фондах и другими многочисленными правовыми актами.

На сайте Агентства по страхованию вкладов и Банка России вы всегда можете найти актуальный список негосударственных пенсионных фондов. Год от года количество НКО, работающих в России, сокращается. По данным Банка России и АСВ, по состоянию на июнь 2021 года был авторизован 41 НПФ, 28 из которых являются участниками Программы гарантирования пенсионных накоплений (т.е. могут управлять пенсионными средствами).

2006

2007

Процесс перевода накопительной части в НПФ

2008

Что именно делает НПФ?

2009

2010

2011

2012

Как регулируется деятельность НПФ?

2013

2014

Количество НПФ в России по годам, шт.

2015 2016 2017 2018 2019 Снижение количества НПИ в последние годы объясняется в основном следующими причинами: 1. ужесточение нормативных требований. 290 289 252 235 165 151 146 2. повышение требований к качеству активов НКО со стороны регулятора — Банка России. Вы можете найти его в своем личном кабинете в Госуслугах или на сайте ПФР и в отделениях ПФР. Выбор организации, которая управляет вашими пенсионными накоплениями, — важный момент 134 120 120 102 83 68 47 А мои деньги в НПФ или ПФР?

- проверить наличие лицензии. НПФ не может вести свою деятельность без лицензии, поэтому если у организации, которая представляется НПФ, ее нет – перед вами мошенники. Список лицензированных фондов размещен на сайте Банка России;

- убедиться, что НПФ входит в систему гарантирования прав застрахованных лиц. Все фонды, работающие в системе обязательного пенсионного страхования, обязаны участвовать и в системе гарантирования;

- посмотреть актуальный рейтинг НПФ. Это позволит оценить риски: наивысший рейтинг (ruAAA) с высокой вероятностью говорит о финансовой стабильности, низкий – о потенциальной неустойчивости. Имейте в виду, что не все НПФ дали согласие рейтинговому агентству на оценку – ряд фондов ее не имеют;

- посмотреть количество застрахованных лиц, объем средств под управлением и объем собственного имущества. Такие рэнкинги есть на сайте «Национального рейтингового агентства». Кроме того, посмотреть ТОП-10 НПФ по объему средств под управлением вы можете в разделе «Доходность» на нашем сайте;

- сравнить доходность за прошлые периоды. Об эффективности работы НПФ можно судить по тому, какой доход он приносит своим вкладчикам. Причем смотреть доходность лучше не за один год, а за несколько. Если на протяжении ряда лет показатели доходности держатся выше инфляции, это хороший знак. Провести сравнение вы можете все в том же разделе «Доходность». Однако необходимо помнить, что заработанная в прошлом доходность не может быть гарантирована в будущем!