На цены государственных облигаций также могут влиять макроэкономические условия, денежно-кредитная политика и общий спрос и предложение на государственные облигации.

Облигации США: как устроен американский рынок гособлигаций

Как американские облигации влияют на российский финансовый рынок, следует ли сегодня считать государственные облигации США самыми безопасными инвестициями, какие облигации США будут выпускать для финансирования бюджетного дефицита в условиях кризиса и может ли высокий государственный долг США привести к крупному кризису.

Рынок облигаций США (Treasuries) является крупнейшим и одним из самых надежных и ликвидных рынков в мире. Мы объясняем, может ли государственный долг США расти бесконечно и возможен ли в принципе дефолт по американским облигациям.

Правда ли, что цены на государственные облигации могут предсказать глобальную рецессию? Как ситуация на рынке облигаций США может повлиять на российский финансовый рынок и решения регуляторов, и почему розничные инвесторы должны следить за государственными облигациями?

Авторское право © При использовании материалов этого сайта и цитат обязательно указывать URL.

Какие облигации выпускают США

Рынок государственных облигаций США, или казначейских облигаций, является крупнейшим в мире. По данным Cbonds, его объем на 26 октября составил почти $20,5 трлн (для сравнения, российский рынок государственных облигаций стоит около $208 млрд).

Для финансирования дефицита бюджета страны Казначейство США выпускает четыре основных типа ценных бумаг:

- Краткосрочные казначейские векселя (Bills). Вексель — это краткосрочная бумага, выпускаемая, как правило, на срок от нескольких месяцев до года. Обычно инвестор покупает векселя с дисконтом к номиналу; разница между ценой покупки и номиналом и составляет его доход.

- Среднесрочные казначейские облигации (Notes) — это инструменты, срок обращения которых составляет от 2 до 10 лет. Ноты имеют фиксированную процентную ставку, и инвесторы получают полугодовые выплаты процентов до погашения.

- Долгосрочные казначейские облигации (Bonds) — это долгосрочные ценные бумаги, выпущенные на срок более 10 лет (как правило, 20 и 30 лет). Как и ноты, долгосрочные облигации имеют фиксированные процентные ставки и полугодовые процентные выплаты.

- Казначейские облигации с защитой от инфляции (TIPS, Treasury Inflation-Protected Security) — бумаги, номинал и сумма купона по которым регулярно индексируются на величину инфляции в стране. В России аналогом TIPS являются ифляционные линкеры ОФЗ-ИН, выпускаемые Минфином РФ.

Казначейство США продает облигации институциональным и частным инвесторам через публичные аукционы. Аукционы проводятся регулярно в соответствии с установленным графиком. Процесс аукциона состоит из трех этапов: объявление аукциона, прием заявок и выпуск ценных бумаг.

— Государственные облигации являются базовым активом для мирового финансового рынка в силу доминирующей роли доллара как наднациональной кредитной валюты. Кривая государственных облигаций является наиболее важной кривой для определения процентных ставок на рынке долларового долга, — объясняет Егор Сусин, экономист, руководитель Центра развития стратегии Газпромбанка, — Государственные облигации традиционно считаются безопасным вложением средств для инвесторов. В этом смысле спрос на государственные облигации в значительной степени отражает настроения на мировом финансовом рынке: когда волатильность повышается, спрос на государственные облигации США растет, а доходность падает.

На что влияют Treasuries?

— Как базовый актив, казначейские облигации служат основой для сравнения доходности всех активов, номинированных в долларах США, и влияют на доходность других финансовых инструментов (кроме доллара) с сопоставимыми сроками погашения», — говорит Сусин. «Несмотря на то, что доходность

Кто покупает облигации США?

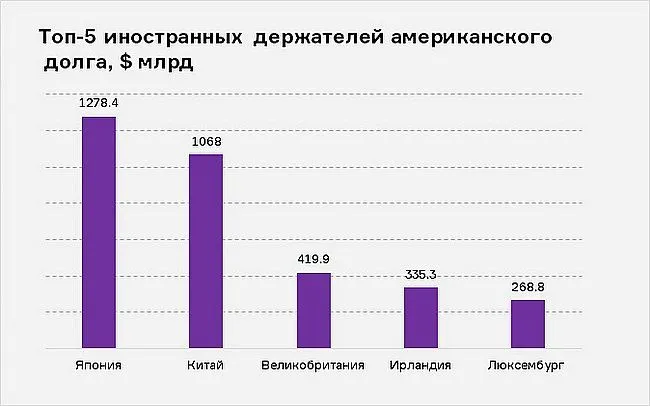

В 2018 году Россия также была одним из крупнейших держателей государственных облигаций США в мире. Например, в период с марта 2017 года по март 2018 года российские инвестиции в государственные облигации ни разу не опускались ниже 100 млрд долларов США, тогда как рекорд был установлен в октябре 2010 года, когда Россия держала казначейские облигации США на сумму 176,3 млрд долларов США, став шестым крупнейшим держателем в мире.

Однако в 2018 году, на фоне повышенных санкционных рисков, Россия продала почти все свои казначейские облигации США и сократила портфель почти в десять раз.

Например, на конец августа 2020 года портфель казначейских облигаций России составлял $5,858 млрд, согласно данным Казначейства США. 3 500,657 млрд. составляла долгосрочная задолженность и 3 201 млрд. краткосрочная задолженность.

Для инвестора важен не столько абсолютный прирост капитала (или денежного эквивалента), сколько его покупательная способность. То есть, сколько буханок хлеба, молока, обуви или ящиков пива можно купить. И сколько из полученной прибыли можно использовать для покупки дополнительных товаров.

Чтобы измерить это, необходимо вычесть инфляцию из номинальной доходности. Прибыль, превышающая инфляцию, увеличивает покупательную способность ваших денег.

Пример.

Что такое хорошая годовая доходность?

Вклад в банке приносит 6% годовых. Это номинальная доходность. Однако в этот период инфляция в стране составила 4%. Таким образом, фактическая доходность депозита составляет «всего» 2%.

Акции компании принесли инвестору доход в размере 1 000 % за один год. Неплохо, скажете вы! Да, но компания находится где-то в Зимбабве. Где годовой уровень инфляции составляет десятки тысяч процентов.

На самом деле, несмотря на впечатляющий номинальный доход, инвестор понес большие потери. Покупательная способность денег снизилась.

Различные классы активов имеют разную доходность. Она может значительно (буквально многократно) колебаться с течением времени. Но мы можем установить для себя среднее историческое значение за длительный период времени. На что мы можем положиться.

Золото было мерилом богатства на протяжении тысячелетий. Ее охотно покупали правительства, банки, инвестиционные фонды и обычные граждане.

Фактическая стоимость золота (в любой момент времени) не может быть определена. Цены зависят от баланса между спросом и предложением. Если потенциальных покупателей больше, чем продавцов, цена будет расти.

В этом кроется один из основных рисков для инвестора. Нельзя с уверенностью утверждать, что цена на золото в будущем будет расти. В истории бывали случаи, когда цена на золото, упав до предыдущего максимума, возвращалась к нему спустя несколько десятилетий.

Золото

Второй недостаток золота заключается в том, что оно не увеличивает стоимость. Килограмм (центнер, тонна) золота остается килограммом (К, Т) в течение года или 100-200 лет.

Какова наша норма прибыли?

С 1972 по 2020 год среднегодовая доходность золота составляла 8%. Минус инфляция (реальная доходность) — 4%.

С одной стороны, это неплохо. Однако большинство возвратов пришлось на 21 век.

Если разделить период на 2 части

В некоторые годы рынок недвижимости увеличивался на 30-35 %. Но были и резкие спады. С момента пика цены упали на 68 %. И на восстановление ушло несколько лет.

Тем не менее, инвесторы в недвижимость зарабатывали в среднем 6,55 % в год.

Некоторые скажут, что представленные данные вводят в заблуждение, поскольку многие из этих периодов перекрывают друг друга. Если разбить период 1926-2016 гг. на дискретные, не пересекающиеся сегменты, то в этом наборе данных действительно есть только три 30-летних периода. А доходность рынка США в эти годы такова:

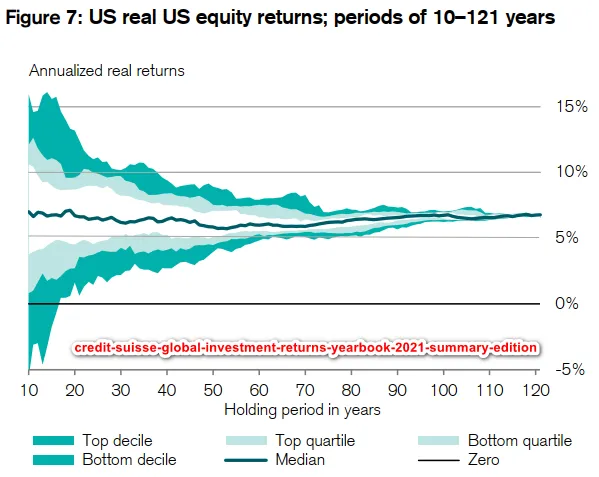

| Эти результаты не удивительны, учитывая некоторые события, произошедшие в каждом из этих сегментов рынка США: | Статистика ежегодного исследования Credit Suisse показывает влияние долгосрочных инвестиций в акции США с учетом инфляции, которая, как ожидается, снизит доходность как в сторону увеличения, так и в сторону уменьшения: | |

| Например, реальная доходность акций США за 30 лет колебалась от 3% до 10% в год, составляя в среднем около 6% в год. Диаграмма отлично показывает, как риск продолжает снижаться с увеличением продолжительности инвестиций — таким образом, за 60-летний период владения акциями вы будете зарабатывать не менее 5% в год плюс инфляционная премия за этот период при наихудшем сценарии. Гипотетическое 100-летнее инвестирование в американский рынок увеличит минимальную доходность еще на один процентный пункт. | Для инвесторов закрытие свободного доступа на рынок США означает сокращение возможностей для накопления капитала. Упущенную выгоду легко подсчитать. Взяв за основу реальную среднегодовую доходность S&P 500 в размере 6,7%, рассчитанную Credit Suisse, мы обнаружим, что инвестор с начальным капиталом в $10 000 теряет $9,1 000 за 10 лет, или 90% своего капитала. Через 20 лет упущенная выгода составит 36,6 тыс. долларов, а через 30 лет — 60 тыс. долларов. | |

| Если вы планируете инвестировать на долгосрочную перспективу и не хотите полагаться на историческую удачу, стоит рассмотреть все инвестиционные возможности, которые доступны российским инвесторам за рубежом. | Для инвестора важно следить за казначейскими облигациями США, чтобы анализировать ситуацию на основных западных долговых рынках и на мировых рынках в целом. «Процентные ставки, по которым компании могут занимать деньги, также зависят от ставки ФРС и, как правило, находятся на более высоком уровне. Он также влияет на стоимость заимствований для домохозяйств, ставки по ипотечным кредитам и стоимость заимствований в долларах США. Например, ипотечные ставки в США уже достигли 7% в свете повышения ставки ФРС и находятся на самом высоком уровне со времен кризиса 2008 г. Это, естественно, ведет к снижению стоимости, например, недвижимости в де | Российский инвестор при существующих ограничениях и рисках имеет довольно ограниченные возможности для покупки государственных облигаций в свой портфель. |

| Станислав Розинов также отметил, что даже при покупке казначейских облигаций у неавторизованных брокеров существуют явные инфраструктурные риски, включая возможное исключение таких бумаг. «Эти риски сейчас затрагивают каждый российский инвестиционный дом, даже если он еще не находится в санкционном списке, потому что этот список может расшириться в любой момент», — предупредил эксперт. | Министерство финансов РФ, Москва (Фото: Екатерина Быкова / Shutterstock.com) | Эквивалентом государственных облигаций на российском рынке являются федеральные облигации, выпущенные Министерством финансов РФ. |

Недвижимость

По состоянию на 1 сентября 2022 года общий внутренний государственный долг России составил ₽ 16,23 трлн, из которых ₽ 15,5 трлн было привлечено через государственные ценные бумаги, в том числе ₽ 15,4 трлн — ОФЗ. Таким образом, на рынок ОФЗ приходится 94,8% внутреннего долга Российской Федерации.

Самым активным и объемным годом для размещения ОФЗ стал 2020 год — после снятия ограничений на государственные заимствования и госдолг в рамках пандемических мер Министерство финансов более чем вдвое превысило прогнозируемый объем на этот год, собрав ₽ 5,31 трлн по номиналу. Этот показатель установил новый рекорд для российского рынка государственных облигаций.

К октябрю 2022 года на Московской бирже торговалось 53 государственных облигации общим объемом ₽ 17,8 трлн. Еще ₽ 50 млн было привлечено через пять выпусков ОФЗ-н.

Разбивка на отдельные периоды

В 2022 году из 11 запланированных на первый квартал аукционов по размещению ОФЗ состоялись только три, последний — 9 февраля. Из 700 млрд евро, запланированных в плане облигаций, Казначейство привлекло 128,1 млрд евро (план первого квартала был выполнен на 18,3%).

- 1926-1956: + 10,77%

- 1956-1986: + 9,63%

- 1986-2016: + 9,99%

Из-за ухудшения рыночных условий и резкого роста стоимости заимствований Казначейство воздерживалось от рыночных заимствований в течение семи месяцев с середины февраля до середины сентября.

- 1926–1956: Великая депрессия с крахом фондового рынка более чем на 80%, Вторая мировая война, Корейская война и четыре рецессии;

- 1956-1986: Движение за гражданские права, война во Вьетнаме, один президент был убит, а другой вынужден уйти в отставку, шоковые цены на нефть из-за эмбарго ОПЕК, двузначная инфляция, высокие процентные ставки и шесть рецессий;

- 1986–2016 годы: «Черный понедельник» 1987 года, кредитно-сберегательный кризис, «Буря в пустыне», 11 сентября, войны в Ираке и Афганистане и три рецессии. Причем с 2016 года мир уже столкнулся с коронавирусом и самым стремительным снижением американского индекса на 30% за всю историю.

Общие факты:

- Сейчас в США более зрелая экономика, чем десятилетия назад;

- До середины 1970-х годов индексных фондов, которые отслеживают рынок, не существовало;

- Вначале затраты на эти фонды были намного выше, чем сегодня;

- Доходность не учитывает инфляцию, налоги, сборы и т. д.

- На практике результат можно улучшить, если закупаться на просадках;

- 90 лет это по большому счету не так много. Эпидемия коронавируса свидетельствует, что будущее не повторяет прошлое

Учет инфляции

В третьем квартале из трех запланированных аукционов состоялся только один — 14 сентября. Из 40 млрд евро Казначейство привлекло 10 млрд евро (план третьего квартала был выполнен на 25%). В четвертом квартале Казначейство планирует привлечь 150 млрд евро на аукционах федеральных облигаций (ОФЗ). Первый аукцион этого квартала, который должен был состояться 5 октября, также был отменен из-за сохраняющейся высокой волатильности.

В бюджете чистые внутренние заимствования России из выпусков ОФЗ в 2022 году оценивались в ₽ 2,199 трлн; валовые заимствования, включая погашение ₽ 1,06 трлн в 2022 году, ожидались на уровне ₽ 3,26 трлн.

Предостережения инвестору:

- Большая волатильность рынка. Великая Депрессия показала, насколько низко могут пасть американские акции, и в этой ситуации нужно обладать недюжинной храбростью, чтобы продолжать инвестировать;

- Долгий для человека срок инвестиций. Что такое 30 лет? Это значит, что вы начинаете инвестировать еще весьма молодым и заканчиваете незадолго до выхода на пенсию. Это колоссальный срок, за который в вашей жизни произойдут кардинальные изменения, и изменитесь вы сами. За это время вам могут многократно понадобиться деньги, поэтому стоит иметь резервный фонд;

- Долгий срок не только для человека. По статистике, дефолты государств происходят в среднем раз в 40 лет. Тем более, дефолт может коснуться вашего посредника на фондовом рынке, поэтому к его выбору стоит отнестись очень тщательно. Ваши бумаги не обязательно пропадут, но возможна ситуация выплаты налога на прибыль, что уменьшит будущий доход, частично лишив его сложного процента;

- Непредсказуемость будущего. Нет оснований полагать, что будущий американский рынок через 30 лет не принесет доход, но он может оказаться ниже среднего по истории. Кроме того, с сокращением сроков инвестиций разброс результатов повышается — так что в инвестиционный портфель нужно включать не только акции, даже если вы считаете, что сможете выдержать волатильность рынка

О чем подумать долгосрочному инвестору

Согласно параметрам федерального бюджета на 2023 год, объявленным премьер-министром Михаилом Мишустиным 20 сентября, дефицит бюджета в следующем году составит 2,9 триллиона, что эквивалентно 2% ВВП. Правительство планирует покрыть дефицит в основном за счет заимствований, сказал Мишустин. Макроэкономический термин, обозначающий значительное снижение экономической активности. Основным показателем рецессии является снижение ВВП в течение двух кварталов подряд. Дефолт (от французского de fault) — ситуация, возникающая, когда должник не выполняет обязательства по выплате или обслуживанию долга. Дефолт — это невыплата процентов по кредиту или облигации и невозврат кредита. Стоит различать технический дефолт — ситуацию, когда исполнение обязательств заключалось лишь во временной задержке платежей, обычно вызванной обстоятельствами, не зависящими от заемщика. Дефолт служит основанием для подачи кредитором заявления о банкротстве заемщика Финансовый инструмент, используемый для привлечения средств. Основными видами ценных бумаг являются акции (которые дают право собственности владельцу), облигации (долговые инструменты) и их производные. Долговая ценная бумага, держатель которой имеет право получить номинальную стоимость облигации от эмитента облигации в течение согласованного периода времени. Кроме того, облигация дает держателю право на получение процентов от номинальной стоимости облигации или другие имущественные права. Облигации являются эквивалентом кредита и в принципе похожи на процесс кредитования. Облигации могут выпускаться как правительствами, так и частными компаниями. Инвестиция — это вложение денег с целью получения прибыли или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные инвестиции (инвестиции в промышленность, строительство и т.д.). В самом широком смысле инвестиции делятся на несколько подкатегорий: частные или государственные, спекулятивные или предпринимательские и другие. Подробнее в

- Здесь мы рассказывали о том, какие иностранные брокеры до сих пор открывают счета россиянам (и какие риски в этом есть).

- Другая опция — получить в России статус квалифицированного инвестора. Возможно, с этим стоит поторопиться: летом ЦБ представил концепцию, согласно которой размер активов для его получения увеличится с 6 млн до 15–30 млн (произойдет это или нет, мы не знаем). До конца года этот статус можно получить, искусственно увеличив оборот (например, продавая активы без комиссии или с минимальной комиссией): этот способ напрямую советуют и медиа, аффилированные с брокерами. Но нужно учитывать риски: ликвидности (перед покупкой ее нужно оценить в стакане) и падения цен, то есть волатильности.

Чем выгоден трежерис инвестору

- Надежные и ликвидные. Казначейские ценные бумаги традиционно считаются безопасным и надежным вариантом для долгосрочных инвестиций, большинство из них являются достаточно ликвидными, то есть их можно легко купить и продать.

- Для финансовой подушки. Инвестиционный советник Владимир Верещак считает, что инвестиции в трежерис подходят крайне консервативным инвесторам. Также он добавляет, что гособлигации США можно использовать как элемент финансовой подушки, которая должна быть у всех вне зависимости от риск-профиля.

- Минимальный порог инвестиций ниже, чем по корпоративным бумагам. «Трежерис менее доходны, чем корпоративные облигации иностранных компаний, но зато имеют меньший порог входа. Их номинал $100, но брокеры, как правило, продают их лотами по 100 единиц, то есть за минимальный лот нужно заплатить $10 тыс. Для сравнения, для покупки одного выпуска корпоративных облигаций обычно требуется $100–200 тыс.», — отмечает Верещак.

- Положительные ставки в отличие от банковских российских счетов. Доходность казначейских бумаг сейчас растет вслед за ставкой ФРС. Доходит до 3–4% на горизонте 1–1,5 года. «При инфляции в 8,3% в США реальная доходность является отрицательной, но все же это лучше, чем платить за хранение долларов на банковском счете в России», — полагает инвестиционный советник.

- Для анализа рынков. Treasuries — это основной бенчмарк мирового долгового рынка, так как их эмитентом выступает Минфин США, крупнейшей экономики мира, говорит личный брокер «Открытие Инвестиции» Станислав Розинов. Эти бумаги являются самыми ликвидными долговыми инструментами в мире и именно на них ориентируются все долговые рынки.

Как купить трежерис

- Через зарубежный брокерский счет. Владимир Верещак уточняет, что при покупке на зарубежный счет российскому инвестору нужно соблюсти ряд бюрократических процедур: в течение месяца необходимо уведомить Федеральную налоговую службу России (ФНС) об открытии счета, далее ежегодно подавать отчет о движении денежных средств (ОДДС), декларировать доход и платить налоги. «При этом, конечно, по-прежнему существует риск блокировки средств и активов на зарубежном счете в случае расширения санкций. Особенно если счет открыт по российскому паспорту и живете вы в России», — предостерегает инвестиционный советник.

- При наличии статуса квалифицированного инвестора. Для покупки казначейских бумаг необходим статус квалифицированного инвестора, также важно подписать форму W8 для снижения налогов в пользу США. Покупка возможна только через брокеров, которые не подпали под американские санкции и не были включены в SDN-list.

Сколько трежерис у России?