Sberbank Investor Service — отличный вариант для инвесторов, которые еще не готовы разобраться в интерфейсе встроенных терминалов. Он позволяет работать со всеми основными инструментами и имеет достаточно понятный интерфейс. Большим преимуществом услуги также является возможность открытия МИУ и высокая надежность самого Сбербанка.

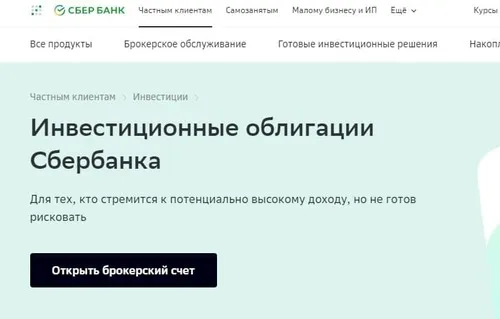

Обзор облигаций Сбербанка для физических лиц

Процентные ставки по вкладам в Сбербанке стали настолько смешными, что едва превышают 2,5-4,5%. Гораздо более выгодной альтернативой депозитам являются классические ценные бумаги — облигации. Они могут быть использованы для успешной диверсификации вашего инвестиционного портфеля и снижения риска. В данной статье рассматриваются облигации Сбербанка для физических лиц, насколько они безопасны и как на них можно заработать.

Краткое содержание статьи

Что такое облигации?

Биржевые облигации (облигации) — это долговые ценные бумаги. По сути, частные лица могут ссужать деньги банкам и компаниям и получать от этого прибыль в виде процентов. В отличие от акций, они более безопасны, поскольку выплачивают гарантированный доход в виде купона. Облигации могут выпускаться государством, муниципалитетами и частными компаниями. В зависимости от этого они делятся на государственные, муниципальные и корпоративные облигации. Ценные бумаги также классифицируются по срокам погашения; существуют даже бессрочные ценные бумаги и ценные бумаги «овернайт».

Облигация имеет номинальную стоимость, по которой инвестор получает процентный доход в определенном размере с заранее установленной регулярностью.

Как это работает? Принцип работы этого прибора заключается в следующем. Выпуская облигацию, компания-эмитент заимствует деньги у потенциального инвестора, который купит облигацию. Это зачастую выгоднее для компании, чем брать кредит в банке. Чем крупнее и стабильнее компания-эмитент, тем надежнее ее ценные бумаги и тем менее рискованны инвестиции. Однако и отдача от них минимальна. Сбербанк является такой компанией.

Многие федеральные управляющие компании используют облигации Сбербанка в своих портфелях.

Виды облигаций в Сбере

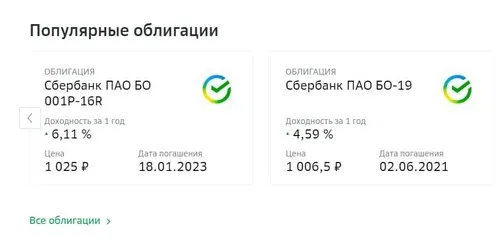

Как крупный игрок, Сбербанк выпускает одновременно несколько видов таких ценных бумаг. Их можно приобрести на фондовой бирже после выхода на биржу. Все они делятся на две большие группы:

ИОС

ИОС — относительно новый продукт в предложении Сбербанка для розничных инвесторов. Они способны предложить инвесторам потенциально довольно высокий уровень доходности при ограниченном риске, связанном с облигациями. Эффективность данного вида ценных бумаг зависит от движения цены базового актива на рынке. По сути, это структурированный продукт с защитой сбережений. Сбербанк, как и другие облигации, предлагает 100% гарантию возврата вложенных средств. Портфель IOS предлагает широкий спектр возможностей

Индекс для международных фондов недвижимости

- российские лакшери акции;

- валютные курсы;

- инвестиционные фонды;

- биржевые товары;

- госдолг и т.д.

5 лет

- Гарантированной доходности (выплата купонов);

- Дополнительной доходности (находится в прямой зависимости от динамики базового актива).

15,32%

- Потенциальная доходность выше, чем по вкладам и традиционным облигациям;

- Инвестиционный горизонт 1,5-5 года;

- Высокие комиссионные отчисления (0,3% при покупке);

- Низкая ликвидность

- 100% защита капитала

- Нет гарантии доходности

- Низкий порог входа (от 1000 руб.)

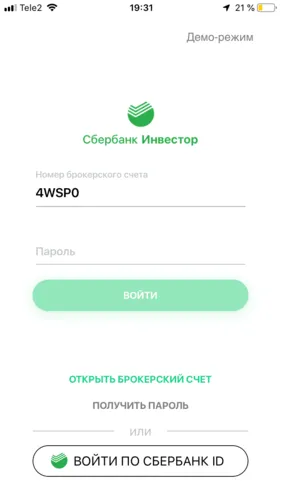

Самый простой способ приобрести IOS — через приложение «Сбербанк Инвестор». Для этого вам необходимо выполнить следующие действия:

| Абсолютно все инвесторы ассоциируют термин «облигация» с чем-то максимально надежным, а именно с существованием фиксированного дохода. IoS — это немного другая история. Скорее, это структурированный продукт с защитой капитала, но в котором у эмитента есть все рычаги, чтобы клиент не получил прибыль. | Облигации Сбербанка для физических лиц призваны стать альтернативой вкладам. Банковский депозит может принести доход в размере 5%, в то время как доходность инвестиций в эти ценные бумаги достигает 15%. Однако это все теория, на практике риски гораздо выше. Управляющие часто предлагают IOS инвесторам, которые хотят инвестировать в корпоративные облигации. Их выход составляет 6,5 %. | На сайте или в приложении Sberbank Investor App нет официальной документации об этом инструменте. Финансовая компания предлагает лишь отрывочную информацию. Формула расчета доходности не раскрывается. Поэтому невозможно точно рассчитать окончательную доходность ценных бумаг. Единственный способ узнать что-то точное о EIT — связаться с менеджером. Однако персонал банка ориентирован на продажи. Поэтому они могут продать инструмент в выгодном свете. | Будьте готовы к тому, что деньги, которые вы вложите в покупку IOS, также будут приносить проценты в размере 5% годовых. Банк будет использовать чистую прибыль для покупки производных продуктов, таких как опционы на акции. Если сделка окажется успешной, инвестор получит дополнительный доход. Однако риск очень высок. Принцип работы этого инструмента весьма сомнителен. |

| Такие облигации также являются обычной практикой на Западе. В Европе и США, однако, существует более честная их версия. Например, инвестор обращается в финансовую компанию. Ему предлагается инвестиция в индекс фондового рынка с гарантированной защитой капитала. Условия просты: если S&P 500 растет, на баланс зачисляется около 90% от первоначальной инвестиции. Если это не так, инвестор просто получает свой капитал обратно. | Статистика подтверждает, что около 60% инвестиций EIC поступают от частных лиц. В 2019 году он стал одним из самых доходных финансовых инструментов в России. Но насколько оправданы эти инвестиции? Сейчас мы попытаемся рассмотреть это подробнее. Банк предлагает облигации в различных активах, например, EIT в валютной паре USD/RUB. Годовая доходность составляет 15%. | Чтобы получить прибыль от своих инвестиций, необходимо стремиться к получению дополнительной прибыли. Условия гласят, что инвестор может получить этот доход только в том случае, если | Вы можете инвестировать через приложение «Сбербанк Инвестор» только в том случае, если у вас есть брокерский счет. Его можно открыть в офисе или удаленно. Клиент может выбрать один из двух тарифов. Они различаются как по размеру комиссионных, так и по количеству предлагаемых услуг. Все планы не включают комиссию за открытие счета. |

| Оба плана имеют определенные общие условия: | У ТП «Независимый» минимальные транзакционные издержки для инвесторов, но нет доступа к аналитической поддержке. Он идеально подходит для тех, кто привык проводить собственные исследования, или для тех, кто пользуется независимыми источниками информации. | Если клиент хочет инвестировать более крупные суммы или нуждается только в аналитической поддержке, он может выбрать план «Инвестиции». Она включает в себя доступ к Порталу инвестиционных исследований Сбербанка, на котором ежедневно публикуются обзоры российского фондового рынка и других рынков. | План «Инвестиционный» также включает подписку на инвестиционный дайджест, в котором публикуется информация об основных новостях и тенденциях на российском и международном рынках, подборки акций и т.д. Вся эта информация призвана помочь вам сделать правильные инвестиции и увеличить вашу прибыль. |

| Трейдеру, который активно и профессионально инвестирует, скорее всего, придется отказаться от этого проекта, но новички могут найти его полезным и интересным. | Стоимость обслуживания не зависит от выбранного тарифа. Если у клиента не было изменений во владении ценными бумагами, т.е. он не совершал никаких операций с ценными бумагами в течение месяца, плата за обслуживание не взимается. Если в течение месяца баланс счета изменяется, взимается комиссия за пополнение счета. Их стоимость составляет 149 рандов в месяц. | «Сбербанк Инвестор» открывает инвестиционные возможности для новичков и начинающих. Но, как и любая другая финансовая услуга, она имеет определенные преимущества и недостатки. Их всегда следует принимать во внимание. | Пользователям Sberbank Investor предлагается скачать и изучить руководство пользователя с сайта банка. Хотя он достаточно информативен, его объем составляет всего 28 страниц и содержит информацию о наиболее распространенных проблемах. |

| Разработчики постарались сделать интерфейс сервиса как можно более простым. Как правило, даже у неопытных пользователей Интернета и инвесторов не возникает с ним больших проблем. | Сбербанк Инвестор не предлагает отдельный лицевой счет для компьютера. Инвесторам, предпочитающим персональные компьютеры и ноутбуки, рекомендуется использовать полный терминал QUIK, который доступен как отдельная программа, установленная на вашем компьютере, и как онлайн-версия. | Если клиент хочет инвестировать более крупные суммы или нуждается только в аналитической поддержке, он может выбрать план «Инвестиции». Она включает в себя доступ к Порталу инвестиционных исследований Сбербанка, на котором ежедневно публикуются обзоры российского фондового рынка и других рынков. | Чтобы купить или продать акции, валюту и т.д., необходимо разместить ордер на бирже. Приказ выполняется автоматически, если есть встречное предложение, удовлетворяющее указанным условиям. |

Окно ордеров можно открыть в окне просмотра нужного инструмента с помощью кнопок «Buy/Sell» и в окне просмотра предлагаемой идеи с помощью кнопки «Invest». В окне заказа необходимо ввести следующие данные:

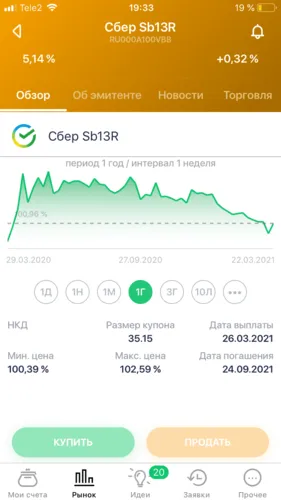

- в рабочее время бирже MOEX авторизоваться в торговом терминале;

- перейти на вкладку «Рынок».

- Зайти на вкладку «Облигации».

- Найти нужный актив по тикеру или названию «СберИОС».

- Подать заявку брокеру на покупку, указав количество лотов и цену.

Сбербанк пытается обхитрить начинающих инвесторов

По умолчанию система предлагает функцию с ценой «В продаже», но вы можете установить ее самостоятельно. После того как вы отправите запрос, он будет выполнен. Вы будете проинформированы об изменении статуса.

Если на счетах недостаточно средств или ценных бумаг, на экран выводится сообщение: «Превышен верхний предел средств или инструментов». При подаче заявки обратите внимание на значение в поле «Доступно» и учтите определенный резерв для выплаты комиссии.

Принцип работы инвестиционных облигаций Сбербанка

Доходность инвестиционных облигаций Сбербанка: разбираем наглядный пример

Условия, тарифы и комиссии «Сбербанк Инвестор»

- За совершение сделок с ОФЗ-н, выпущенными до 01 мая 2019, взимается комиссия в 1.5% при объеме до 50 тыс. р., 1% — при объеме сделок 50-300 тыс. р. и 0.5% — если сумма сделок больше 300 тыс. р. По ОФЗ-н, размещенным после 01 мая 2019, сделки проводятся без комиссии.

- По сделкам РЕПО комиссия составляет 0.001-0.0045% от объема первой части сделки. При инвестировании свободных ценных бумаг плата составит 0.001%.

- Стоимость подачи заявки по телефону – 150 р. Комиссия взимается только с 21-го поручения, поданного в течение месяца, первые 20 – 0 р.

Тариф «Самостоятельный»

Основные особенности тарифа «Самостоятельный»

- По сделкам с ценными бумагами на ТС МБ (Московской биржи) при обороте за день до 1 млн р. комиссия составит 0.06%, при сумме сделок 1-50 млн р. за день – 0.035%, а свыше 50 млн р. – 0.018%.

- При операциях с валютой на рынке комиссия составит при обороте до 100 млн р. за день – 0.2%, а при больших объемах – 0.02%.

- По сделкам на внебиржевом рынке (ОТС) комиссии составят: по сделкам покупки – 1.5% при объеме до 50 тыс. единиц валюты и 0.17% при большем объеме, по сделкам продажи – всегда 0.17%.

Тариф «Инвестиционный»

Основные особенности ТП «Инвестиционный»

- Если клиент совершает сделку на ценными бумагами на секции МБ, то для него независимо от оборотов будет действовать комиссия в 0.3%.

- При операциях покупки-продажи валюты на бирже независимо от оборота брокер возьмет комиссию в 0.2%.

- По сделкам на внебиржевом рынке комиссия всегда составляет при покупке всегда составит 1.5%, а при продаже – 0.1%.

Стоимость обслуживания брокерского счета

Плюсы и минусы сервиса

Основные плюсы сервиса от Сбербанка

- Высокая надежность брокера. Сбербанк имеет колоссальную возможность пользоваться поддержкой государства и вероятность его банкротства практически нулевая. Этот плюс особенно важен с учетом того, что деньги на брокерских счетах не страхуются.

- Простое открытие счета. При наличии любой карточки Сбербанка никуда ходить не требуется, а можно все оформить дистанционно.

- Возможность открыть ИИС. Он позволяет увеличить доходы и отказываться от такой возможности нет смысла. Плюсом могут воспользоваться многие российские инвесторы.

- Быстрое пополнение счета. В приложении деньги отображаются обычно уже через несколько минут после отправки перевода из онлайн-банкинга от крупнейшего банка РФ.

- Возможность выводить деньги в Сбербанк без комиссии. В дополнение к этому плюсу поступают средства на банковский счет также достаточно оперативно.

Минусы продукта

- Довольно дорогое обслуживание. Именно с этим минусом связано наибольшее число нареканий к сервису.

- Нет доступа к Санкт-Петербургской бирже. Сбер не предлагает возможности проводить сделки на этой площадке, и инвестор не сможет купить на ней иностранные акции.

- Нет стакана котировок. Из-за этого минуса инвестор не может оперативно оценить объем спроса и предложения, что особенно актуально для сделок с облигациями.

Инструкция: как пользоваться «Сбербанк Инвестор»

Личный кабинет для работы через компьютер

Особенности терминала QUIK

- подходит для опытного пользователя;

- имеет полный набор инструментов для анализа;

- доступны новости, аналитическая информация и т. д.;

- можно проводить все виды сделок (в т. ч. на срочном, внебиржевых рынках).

Мобильное приложение для смартфона на Андроид и Айфона

Совершение торговых сделок

- название инструмента и направление операции (покупка или продажа);

- название счета, по которому проводится операция (например, ИИС);

- сумма операции;

- цена и количество лотов.