Цена акций Сбербанка составляет 260 рублей. Аналитики ожидают, что через месяц акция будет стоить 300 рублей. Инвестор планирует получить прибыль от роста цены акции и заключает опцион колл с премией 10 рублей через месяц. Возможны три варианта:

В чем сущность хеджирования, что это такое и как работает на реальном примере

Хеджирование — это мера по снижению рисков на финансовых рынках. Хеджирование — это мера по снижению риска на фондовом рынке; по сути, вы совершаете обратную сделку, чтобы компенсировать возможные потери от ранее открытой позиции.

Допустим, у вас есть доля в «Газпроме». В связи с возможной коррекцией цен на газ и геополитикой вы опасаетесь, что акции упадут. В этом случае можно прибегнуть к хеджированию. То есть, вы открываете позицию по падающей акции. Если этого не произойдет, вы немного потеряете. Только часть капитала, который вы бы вложили, если бы он упал. Но если Газпром упадет, вы получите прибыль на короткой сделке. Это покроет убытки по позиции, которую вы открыли ранее.

Кто использует стратегии хеджирования?

- Хедж-фонды. Они профессионально управляют деньгами других людей и используют различные стратегии для ограничения рыночных рисков.

- Экспортеры и импортеры: эти компании хеджируют риски, связанные с прерыванием цепочки поставок или колебаниями валютных курсов.

- Трейдеры Спекулянты Спекулянты открывают обратные позиции по одному и тому же инструменту. Цель — снизить риск волатильности в торговле.

- Крупные инвесторы. Они хеджируют портфельные риски по странам, валютам и секторам.

Хеджирование возможно не только для крупных игроков. Его также используют мелкие индивидуальные инвесторы с небольшим капиталом.

Для чего нужно хеджирование рисков простыми словами

Страховой инструмент используется для следующих целей:

- Защита позиции на рынке в случае возможного падения актива. Вы можете открыть открытую сделку по той же ценной бумаге. Если цена изменится, вы почти ничего не потеряете.

- Защитите свою короткую позицию от повышения стоимости актива. Вы открываете длинную позицию по тому же инструменту. Позволяет хеджироваться от волатильности.

- Хеджирование от колебаний валютных курсов. Хеджирование валютного риска — это способ защитить свои финансы от колебаний валютных курсов.

- Это способ снизить операционные риски, связанные с деловым циклом. Хеджирование осуществляется, например, при несоблюдении сроков поставки.

- Устранение неопределенности. Если у вас нет четкого плана того, что произойдет на рынке в ближайшее время, вы можете прибегнуть к хеджированию. Покупайте инверсные инструменты и хеджируйте свой капитал от возможных изменений стоимости.

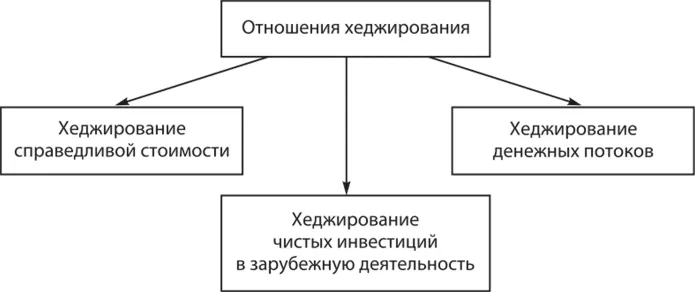

Типы хеджирования на бирже, в трейдинге и не биржевые

Существуют различные классификации хеджирования. Все зависит от темы. Давайте рассмотрим самые основные из них.

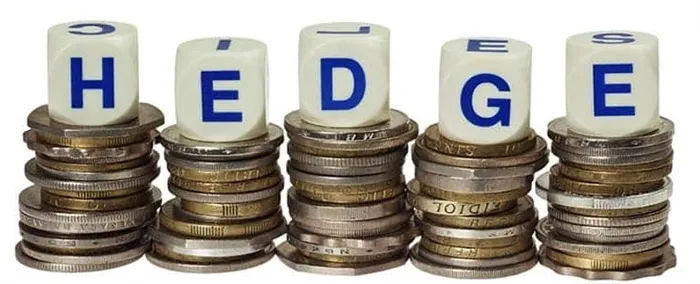

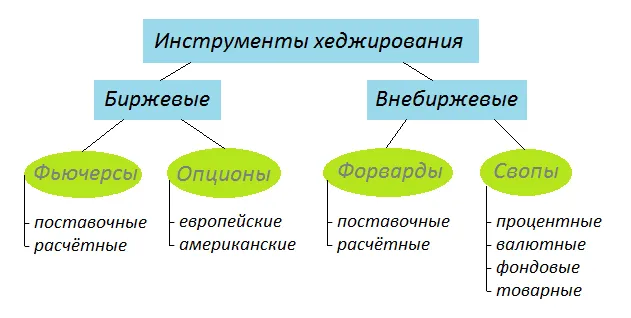

В зависимости от типа инструментов:

- Торгуемые на бирже — контракты, которые заключаются на бирже. Опционы и фьючерсы являются популярными инструментами хеджирования. Они помогают хеджировать финансовые риски. Третьей стороной, участвующей в сделке, является расчетная палата. Он отвечает за выполнение и доставку контракта.

- Внебиржевые контракты — это контракты, которые заключаются вне биржи. Покупатель и продавец могут совершить сделку напрямую или привлечь третью сторону. Основными инструментами хеджирования являются фьючерсные контракты и свопы. Эти операции являются разовыми. Они не могут быть проданы третьим лицам. Внебиржевое хеджирование обычно используется для снижения бизнес-рисков.

В зависимости от уровня риска, подлежащего хеджированию:

- Полное хеджирование — размер временной сделки равен размеру первой открытой позиции,

- Частичное хеджирование — размер операции хеджирования меньше размера ранее открытой позиции.

По типу контрагента:

- Хеджирование покупателя. Инвестор хеджирует риски, связанные с возможным повышением цены или ухудшением условий контракта.

- Возмещение убытков продавца: в этом случае страхуются риски возможного падения цены или ухудшения условий договора.

В зависимости от времени проведения сделки:

- Классическое ограждение. Сначала заключается основной контракт, затем контракт хеджирования.

- Превосходящий хедж Это наоборот. Сначала вы выполняете операцию хеджирования, а затем — базовую операцию.

По типу заложенности:

- Чистое хеджирование — базовый актив одинаков как в базовой, так и в обратной сделке,

- Перекрестное хеджирование — базовая позиция хеджируется другим базовым активом.

По типу механизма хеджирования:

- односторонние — экономические потери и выгоды несет только одна сторона сделки,

- двусторонний — распределение прибылей и убытков несут обе стороны.

Практики сомневаются в целесообразности такого подхода, который создает впечатление, что потерь нет. И они рекомендуют использовать валютную пару, чтобы избежать серьезных ошибок из-за рассеивания внимания.

Хеджирование — это снижение рисков за счет доходности

Термин «хеджирование» происходит от английского (hedge), и его прямое значение можно перевести как «защита» или «хеджирование», то есть уменьшение или избежание возможных потерь.

В мире бизнеса этот термин имеет особое значение. Под риском (что это такое?) финансовых операций мы понимаем особое соглашение между сторонами сделки о том, что условия сделки не изменятся, даже если пройдет определенный период времени: товар продается по фиксированной цене.

Это означает, что если вы знаете цену, по которой будет продан продукт, вы хеджируете риск колебаний этой цены или, в случае хеджирования валютного риска, от колебаний цен на валютном рынке. Хеджеры — это участники рынка, которые хеджируют свои риски.

Сделки с хеджированием

Хеджируя риск, участники рынка создают своего рода контракт хеджирования. Опять же, это конкретный финансовый актив, который покупается и продается. В данном случае базовый актив (базовая стоимость) — это все, что уже куплено или выставлено на продажу:

- Валюта,

- нефть и драгоценные металлы,

- товары,

- потребительские товары,

- акции и другие ценные бумаги.

Если текущий рынок позволяет купить или продать товар немедленно (такой рынок называется спот-рынком), то контракты хеджирования создают форвардный или фьючерсный рынок.

Контрагентами по данному виду договора могут быть

- контрагенты,

- альтернативные хеджеры, т.е. те, кто покупает или продает один и тот же базовый актив, и те же хеджеры выбирают торговлю, но в противоположных направлениях.

Возможность хеджирования для контрагентов проявляется в параллельном изменении двух цен: стоимости залога на обычном рынке и его будущей цены.

При классическом методе хеджирования одновременно открываются две сделки по одному и тому же активу, одна на обычном рынке, другая на фьючерсном.

Чтобы лучше понять ситуацию, приведем простой пример:

Член фондовой биржи покупает 200 акций крупной компании по цене 100 рупий и ожидает, что акции будут расти. Однако он опасается, что цена упадет, и поэтому покупает опцион на продажу 200 акций той же компании за 100 рупий через четыре месяца.

Вариации событий 1. Цена акции выросла, и участник, предложивший самую высокую цену, просто отказывается от опциона, но при этом получает прибыль от разницы в цене,

Вариант 2. Акции упали в цене, но наш трейдер не потерял. Он исполняет купленный опцион и продает акции за 100 рублей. Он практически не теряет денег, не считая вычета премии.

Хеджирование рисков — особенности и суть

Хеджирование рисков и их экономическая сущность заключается в их оптимизации, но при этом страдает производительность. То есть хеджер сознательно отказывается от более высокой прибыли, которую он мог бы получить при благоприятном развитии событий на рынке.

Это защищает его от потерь. Итак, техника хеджирования на Forex довольно проста: обычно в уже закрытой сделке открывается противоположная позиция. Их можно использовать, когда тренд разворачивается и основная сделка становится убыточной.

Следовательно, вторая операция, в которой открываются противоположные позиции, приведет к получению дохода

Финансовый спекулянт может использовать те же инструменты, что и хеджер, и покупать опционы, фьючерсы (что это такое?) и форварды. Но цель другая: сознательно идти на риск, чтобы получить дополнительный доход. Поэтому спекулянт рассматривает сами инструменты как доходные и рискованные инвестиции.

Хеджирование — это обязательные затраты на проведение операций хеджирования, которые вычитают финансовые ресурсы из базовой инвестиции.

Существует важное различие между обычным страхованием и хеджированием. Страхование — это прямая защита от риска без потенциальной потери баллов. Но, конечно, оформление полиса стоит дороже.

Принципы хеджирования рисков

Полностью устранить этот риск невозможно, но можно сделать его степень терпимой. При выборе финансовых инструментов необходимо учитывать возможные потери и соотношение между выгодами от сделки и затратами на ее проведение.

Механизм хеджирования выбирается отдельно для инвестора или счета. В зависимости от обстоятельств, один и тот же метод может быть как оптимальным, так и неэффективным. Возможно и даже полезно использовать инструменты хеджирования вместе или в комбинации.

И этот механизм не обязательно применим к фондовому рынку или другим спекулятивным рынкам. Обычный рынок, на котором торгуют обычными товарами (например, покупают в Китае и продают в России), также подчиняется тем же законам, если многие участники хотят снизить потенциальные риски.

Видео выше показывает и объясняет это «одним нажатием кнопки».

Перекрестное слияние. Отличительной особенностью данной операции является то, что в договоре страхования рисков участвует не базовый актив, а дополнительный или замещающий актив. Например, инвестор, желающий застраховаться от падения цен на акции, заключает фьючерсный контракт не на акцию, а на индекс акций.

Виды хеджирования

Хеджирование различается по типу контрактов. Они могут быть биржевыми (фьючерсы или опционы) или внебиржевыми (фьючерсы или внебиржевые опционы).

Биржевые контракты

Свопы открываются на биржах и помимо контрагентов имеют третью сторону — регулятора. Он гарантирует выполнение обязательств, вытекающих из договоров. Опционы и фьючерсы — это отдельные активы, которые также можно покупать и продавать. Различия объясняются ниже:

— Фьючерсный контракт обязывает контрагентов к сделке с заранее оговоренными условиями.

— Фьючерсный опцион дает вам право купить или продать акцию на заранее оговоренных условиях. В этом случае только одна из договаривающихся сторон обязана исполнить сделку. Это зависит от типа опциона:

— Call — опцион на покупку. Она дает право на покупку актива по согласованной цене. Продавец обязан его продать.

— Пут — это опцион на продажу. Она дает право продать актив по согласованной цене. Покупатель обязан его приобрести.

Преимущества свопов: безопасность контракта, возможность использования активов в других сделках, быстрый поиск контрагента. Недостатки: Биржа предъявляет строгие требования к торговле и ограничивает выбор активов.

Внебиржевые контракты

Внебиржевые опционы и фьючерсные контракты — это сделки, расчеты по которым осуществляются внебиржевым способом, через посредников или напрямую. Они возникают нечасто, не регулируются третьей стороной и не являются самостоятельными активами, что означает, что их нельзя включать в сделки купли-продажи. Фьючерсный контракт — это внебиржевой аналог форвардного контракта.

Преимуществом таких контрактов является большая гибкость в условиях договора — никто не ограничивает контрагентов в выборе активов, сроков, цен и других положений. Однако есть и существенные недостатки: высокий риск дефолта, низкая ликвидность (трудно самостоятельно найти контрагента), возможно, более высокие затраты.

По желанию сторон сделки осуществляется полное или частичное хеджирование сделки. Второй вариант используется, когда риски относительно невелики. Частичное хеджирование требует меньших затрат.

Комбинирование хеджирующих контрактов

Опытные игроки комбинируют инструменты хеджирования для разработки стратегии с наименьшим риском.

Рассмотрим пример бизнеса, который покупает яблоки. Она планирует закупить 30 тонн яблок в сентябре по цене 30 000 рублей за тонну, но опасается, что цены вырастут, если урожай будет плохим. Чтобы защитить себя от рисков, а также не упустить возможный рост цен, магазин делает два предложения:

— Форвардный контракт на покупку 30 тонн яблок за 900 000 рупий. Сделка является обязательной.

— Опцион на продажу 30 тонн яблок за 900 000 рупий является форвардной сделкой. От этой операции можно отказаться.

Опцион хеджирует операцию от убытков по форвардным контрактам. Вот как это работает:

— Цена — 40 крор рупий. Предприятие выполняет свои обязательства по форвардным контрактам и покупает яблоки ниже текущей рыночной цены.

— Цена падает до 20 рублей за тонну. Магазин выполняет форвардное обязательство (покупает за 900 000), а затем исполняет опцион (продает за 900 000). Теперь есть возможность купить лот по выгодной дневной цене.

В обоих случаях выгода для бизнеса — это прибыль от продажи за вычетом затрат на хеджирование сделок.

Заключение

Хеджирование — это деликатный инструмент, который не следует использовать без тщательного расчета. Он защищает от рисков, но не от потерь. Неправильное планирование приведет к тому, что инвестор получит либо скромное преимущество, либо значительный недостаток. Если у вас нет большого опыта управления денежными средствами, ценными бумагами и другими активами, лучше потратить время на самообразование в этой области и сделать выбор в пользу традиционной диверсификации портфеля.

Попробуйте Robot Right — сервис, который поможет вам выбрать акции и облигации. Инвестируйте как профессионал — без опыта и специальных знаний 🚀 🚀 🚀 🚀 🚀 🚀 🚀 🚀 🚀 🚀 🚀 🚀 🚀.

И этот механизм не обязательно применим к фондовому рынку или другим спекулятивным рынкам. Обычный рынок, на котором торгуют обычными товарами (например, покупают в Китае и продают в России), также подчиняется тем же законам, если многие участники хотят снизить потенциальные риски.

Основные инструменты хеджирования

Как упоминалось выше, производные финансовые инструменты (финансовые деривативы) на базовый финансовый актив (сделка с которым хеджируется) в основном используются в качестве инструментов хеджирования.

Традиционно все эти инструменты можно разделить на две основные категории:

- Инструменты финансового хеджирования

- Инструменты хеджирования вне рынка

Биржевые инструменты

Биржевые акции, как следует из названия, торгуются на биржах. К ним относятся такие финансовые инструменты, как фьючерсы и опционы. К их преимуществам относятся доступность, ликвидность, относительно низкие комиссионные и надежность. Основным недостатком является то, что эти контракты стандартизированы из-за правил биржи (сроки поставки, количество и тип товара строго ограничены).

Фьючерсные контракты

Фьючерсные или форвардные контракты, а также форварды — это соглашения между двумя сторонами на поставку базового актива. Цена и срок поставки также согласовываются. Все условия фьючерсных контрактов стандартизированы для каждой биржи, на которой они торгуются.

Фьючерсный контракт — это, по сути, то же самое, что и форвардный контракт, за исключением того, что он имеет стандартизированные условия контракта и поставляется на рынок (через биржевую торговлю).

Фьючерсы также делятся на поставочные фьючерсы и расчетные фьючерсы. Но лишь небольшая часть из них приводит к фактической поставке товара (базисного), в то время как большинство фьючерсных контрактов являются расчетными, т.е. рассчитываются как разница между ценой, установленной в контракте, и фактической рыночной ценой.

Опционы

Опционы — это право купить или продать определенный базовый актив по заранее установленной цене и на определенную дату. Опцион CALL дает право на покупку, а опцион PUT — право на продажу. В отличие от фьючерсных контрактов, опцион предполагает право, но не обязательство совершить сделку (купить или продать).

Существует два основных типа опционов:

Европейские опционы позволяют исполнить опцион в определенную дату (называемую датой истечения срока), в то время как американские опционы позволяют исполнить опцион в любую дату в течение периода времени, равного дате истечения срока.

Внебиржевые инструменты

Внебиржевые инструменты хеджирования используются, когда стороны контактируют друг с другом напрямую или через агента. К ним относятся фьючерсы и свопы. Преимуществом является отсутствие ограничений по видам товаров, количеству и срокам поставки (все согласовывается между сторонами или через дилера). Существует множество других недостатков, наиболее значимыми из которых являются относительно высокие накладные расходы, низкая ликвидность и риск невыполнения обязательств одной из сторон.

Форвардные контракты

Фьючерсы — это соглашение между двумя сторонами о том, что одна из них поставит другой базовый актив (который является предметом сделки) в определенном количестве, в определенную дату и по определенной цене.

Базовым активом форвардной сделки может быть товар, инструмент фондового рынка или инструмент валютного рынка. Наиболее часто используются товарные форварды (для производственных и промышленных целей) и валютные форварды (предполагающие поставку определенного количества иностранной валюты на определенную дату).

Отличие хеджирования от страхования

Хотя хеджирование по сути является страхованием от потенциальных ценовых рисков, его не следует путать с обычным страхованием (в форме договора со страховой компанией). Существуют четкие различия между страхованием и хеджированием.

Хеджирование рисков — это обмен рисками между двумя сторонами и их взаимная компенсация (как в математике: плюс на минус — уменьшение), т.е., например, по определенному активу одна сторона ожидает падения цены, а другая — ее роста. Таким образом, одна сторона сделки хеджирует риск возможного повышения цены, а другая — риск возможного снижения цены. Таким образом, если цена падает или растет, одна сторона сделки избегает возможных убытков, а другая получает меньшую прибыль. Эта упущенная выгода действует как премия при хеджировании.

С помощью страхования вы также можете избежать убытков, но в отличие от хеджирования рисков, вы сохраняете потенциальную прибыль, которая возникает при благоприятном развитии событий (риск не реализуется). Однако платой за это является премия, которую вы должны заплатить при заключении договора со страховой компанией.

Давайте рассмотрим простой пример. Допустим, через шесть месяцев вы планируете поездку, для которой вам нужно купить билеты. Вам предлагаются следующие варианты:

- Забронируйте билет на дату поездки с обязательством выкупить его через шесть месяцев по текущей цене (например, 20 000 рублей),

- Внести залог в размере 500 рублей, чтобы выкупить билет через шесть месяцев по цене не более 20 000 рублей.

Первый случай является примером хеджирования, второй — страхования. Давайте теперь рассмотрим разницу между этими двумя понятиями:

Предположим, что через шесть месяцев цена билета выросла до 25 000 рублей.

| С бронированием (выравнивание рисков) | С компенсацией риска. |

| Вы просто покупаете билет по заранее оговоренной цене в 20 000 рупий, избегая потери 5 000 рупий. Ваши общие затраты составляют 20 000 рупий. | Вы также покупаете билет за 20000 рупий, избегая возможной потери 5000 рупий, но при общей стоимости 20500 рупий (где 500 рупий — премия). Это на 500 рублей больше, чем в первом варианте. |

Теперь предположим, что цена билета была снижена до 15000 рублей.

| С бронированием (выравнивание рисков) | С компенсацией риска. |

| Вы выкупите свой билет за 20 000 рублей, потому что вы обязались это сделать. Общая стоимость составляет те же 20 000 рублей. | Вы бы купили билет за 15 000 рублей, потому что страховка гарантирует, что цена билета для вас не превысит 20 000 рублей. Ваша общая стоимость (включая страховую премию) составит 15500 рублей, что на 4500 рублей меньше стоимости первого варианта. |

Резюме

Компенсация риска является одним из видов страхования. Продавцы застрахованы от падения цены, а покупатели — от ее повышения. Обе стороны ничего не теряют, если наступает «страховой случай» (продавцы предотвращают потери, если цена падает, а покупатели предотвращают потери, если цена растет). Верно и то, что обе стороны теряют, если «страховой случай» не наступает, но эта упущенная выгода должна рассматриваться как обычная премия или плата за снижение риска.

Для того чтобы понять, необходимо ли хеджировать определенные риски, необходимо оценить потенциальные убытки, которые могут возникнуть в связи с этими рисками. Затем необходимо взвесить результат и стоимость предлагаемого хеджирования (которая может выражаться в деньгах или времени). Если риск относительно невелик, затраты на хеджирование могут просто превысить получаемую выгоду.

Чтобы закрепить сказанное, рекомендую вам посмотреть это короткое видео:

Как правило, динамическое хеджирование применяется ко всему инвестиционному портфелю, а не к конкретной позиции в определенном базовом активе. Основная цель этого процесса — привести портфель к дельта-нейтральности (нейтральности риска из-за движения цен).

Давайте теперь рассмотрим упомянутые выше инструменты хеджирования на примерах.

Форвард

На ферме выращивают помидоры. Он планирует продать урожай через 3 месяца по цене 50 рублей за килограмм. Фермер знает, что рынок нестабилен. Цена может повышаться (неурожай из-за плохой погоды или вредителей) или понижаться (урожайный год для всех фермеров).

Чтобы застраховаться от падения цен, заранее заключается контракт с покупателем на поставку через 3 месяца по цене 50 рублей за килограмм. Если цена падает, производитель не несет убытков. Если цена растет, производитель теряет часть своего дохода, но продолжает зарабатывать. Это классический пример хеджирования со стороны продавца. Со стороны покупателя хеджирование работает аналогично, за исключением того, что контракт заключается с продавцом.

Фьючерсы и опционы

Обычный механизм заключается в одновременном открытии двух сделок. Пример: Инвестор покупает 500 акций эмитента по 200 рублей за штуку в ожидании роста цен. Он обеспокоен будущим падением ценной бумаги и одновременно покупает опцион «пут» на продажу 100 акций по другой цене — 200 рублей. Более того, события могут идти двумя путями:

- Если прогноз роста цен оправдывается, опцион не исполняется (прибыль минус стоимость фиксируется),

- Если прогноз роста цен не подтверждается, акции продаются в соответствии с условиями опциона, и инвестор не теряет деньги (только стоимость опциона).

Возможно одновременное использование двух систем хеджирования. Пример: Покупатель планирует приобрести пшеницу, но ожидает значительного роста цен из-за плохого урожая. На валютном рынке заключается форвардный контракт на 200 000 бушелей (3 500 за бушель). Однако покупатель пшеницы знает, что ситуация на рынке может измениться и цены могут упасть. И он не хочет отказываться от возможной прибыли. Для этого он покупает опцион пут на 200 000 бушелей (опять же по 3 500 за штуку). Дальнейшие события могут развиваться двумя путями:

- Если прогноз цены сбывается, покупатель ждет исполнения фьючерсного контракта,

- Если прогноз более низкой цены подтверждается, покупатель ждет исполнения форвардного контракта и немедленно продает актив в соответствии с условиями опциона «пут» (используя вырученные средства для покупки зерна по более низкой цене).

Хеджирование валютных рисков

Российская компания взяла крупный долларовый кредит. Для хеджирования от роста обменного курса он либо покупает долларовый форвардный контракт, либо опцион «колл» на этот форвардный контракт. Если обменный курс вырастет, прибыль по деривативу компенсирует разницу.

Классическим примером свопа на Форекс является открытие биржевых ордеров с валютной парой в противоположном направлении. Не имеет значения, как развивается цена. В любом случае трейдер получает прибыль, которая компенсирует часть понесенных убытков. Возможен и более сложный вариант — выбор валютной пары с высокой обратной корреляцией (например, EUR/USD и USD/CHF). Графики колебаний валютных курсов движутся в обратном направлении.

Форвардное хеджирование. Используется в сделках с реальными активами. Механизмы хеджирования аналогичны торговле фьючерсами, поскольку фьючерсы являются подмножеством форвардов.

Примеры хеджирования

Давайте рассмотрим примеры хеджирования.

Пример 1

Российская компания подписала контракт в долларах на покупку товара с оплатой через 2 месяца. Если в течение этого периода рубль обесценится, компании придется заплатить больше, чем ожидалось. Для того чтобы избежать колебаний на валютных рынках, заключается форвардный контракт, в котором оговариваются обязательства сторон по покрытию разницы в цене в случае изменения обменного курса.

Пример 2

Цена акций Сбербанка составляет 260 рублей. Аналитики ожидают, что через месяц акция будет стоить 300 рублей. Инвестор планирует получить прибыль от роста цены акции и заключает опцион колл с премией 10 рублей через месяц. Возможны три варианта:

- Акция стоит 300 рублей. Инвестор покупает акцию за 260 рублей и продает ее за 300 рублей. 300 рублей (премия). Чистая прибыль составляет 30 рублей (для простоты, налогообложение не упоминается).

- Стоимость акции составляет 265 рублей. Инвестор покупает акцию за 260 рублей, продает ее за 265 рублей и вычитает 10 рублей. Убыток составляет 5 рублей.

- Стоимость акции составляет 230 рублей. Инвестор не исполняет опцион. Максимальный финансовый ущерб составляет 10 рублей (премия опциона).

Главная особенность опциона заключается в том, что он позволяет инвестору заранее определить размер потенциального убытка, который не превысит сумму премии, уплаченной продавцу.

Популярные вопросы

Хеджирование рубля в ETF — это автоматическая конвертация долларовой (или другой валютной) прибыли в рубли по заранее установленной цене. Это минимизирует риск колебаний валютных курсов.

При торговле с помощью системы хеджирования можно открыть несколько различных позиций по одному финансовому инструменту. Например, трейдер открыл позицию на покупку акции Газпрома, а через некоторое время открыл противоположную позицию по этой ценной бумаге. Сделки могут заключаться в любом порядке.

Короткое хеджирование используется для страхования актива от будущего снижения стоимости. Хеджирование актива осуществляется путем продажи фьючерсного контракта или покупки опциона «пут».

Если фермер выбирает страхование вместо форвардного контракта, он имеет право продавать яблоки по цене 200 рублей за ящик. Стоимость страховки составит 10% от ожидаемой прибыли (10% от 200 000 рублей составит 20 000 рублей). Таким образом, прибыль садовника составит 180 000 рублей.

Хеджирование (хеджинг) — что это такое простыми словами: виды, стратегии, инструменты

Инвестирование денег обычно связано с рисками. В большинстве случаев величина этих показателей находится в прямой зависимости, то есть чем выше прогнозируемая прибыль, тем больше риск потери денег. После достижения определенного лимита неразумно вкладывать деньги без страховки. Одним из способов такого страхования является хеджирование.

Этот термин происходит от слова «хедж». В переводе на русский язык это слово означает «изгородь» или «защита».

В финансовой сфере хеджирование — это мера по компенсации рисков, которые могут возникнуть в процессе торговли в результате неблагоприятных сценариев. Таким образом, это способ продажи (или покупки) актива или товара в будущем, но по заранее согласованному сценарию.

Самый простой способ разобраться в тонкостях такого финансового инструмента — использовать пример.

Фермер, поставляющий в магазин яблоки, планирует продать 1000 ящиков фруктов по цене 200 рублей за ящик в течение трех месяцев. Однако товары не будут готовы к отправке в течение нескольких месяцев, поэтому точный ход событий пока предсказать невозможно. За это время могут возникнуть непредвиденные ситуации.

Например, в этом году урожай будет большим, и другие фермеры также продадут большое количество яблок. Если предложение превысит спрос, цена упадет, и садовод не сможет продать фрукты по желаемой цене, что приведет к убыткам.

Согласно другой версии событий, многие люди потеряют большую часть урожая, когда наступят заморозки или ветер. Цены на фрукты вырастут, и фермер сможет продавать ящик яблок не за 200 рублей, а за 250.

Если сельхозпроизводитель решает хеджировать, он заключает форвардный контракт с магазином. По этому соглашению производитель получает право продать яблоки в магазин осенью по цене 200 рублей за ящик, независимо от будущих рыночных условий.

События могут развиваться следующим образом:

- Если урожай яблок будет хорошим, а цена упадет до 150 рублей за ящик, садовод продаст продукцию в магазин за 200 рублей. Это поможет ему избежать потерь.

- Если год приносит плохой урожай, цена на яблоки поднимается до 250 рублей за ящик, и садовод теряет прибыль, поскольку поставляет фрукты в магазин по фиксированной цене (200 рублей). При таком сценарии магазин получает прибыль.

Проще говоря, данный финансовый инструмент — это хеджирование рисков, то есть минимизация рисков за счет потенциальной прибыли. Он помогает хеджировать базовые активы, которые уже находятся в финансовом портфеле или будут приобретены в будущем.

- Ставка заимствования,

- наличные (в случае валютного рынка),

- недвижимость или потребительские товары,

- ценные бумаги (используются на фондовом рынке),

- драгоценные металлы,

- различные энергетические ресурсы (например, нефть) и сырьевые товары.

Стратегии хеджирования широко используются, в частности, в финансах и валюте. Этот инструмент снижения рисков используется многими людьми:

- Производители и покупатели товаров стараются оптимизировать валютные и ценовые риски,

- Инвесторы в акции пытаются защитить свой капитал от падения цен на фондовых рынках,

- Кредиторы и заемщики заинтересованы в стабильных процентных ставках.

Опытные хеджеры советуют страховать валютные риски следующим группам людей

- Экспортеры, которые используют валютную выручку для финансирования расходов в рублях,

- инвесторы и компании, у которых значительная часть кредитных средств в иностранной валюте,

- импортеры, которые часто конвертируют рубли для оплаты услуг своих поставщиков.

Чтобы ответить на вопрос, следует ли хеджировать риски, необходимо провести анализ финансовой деятельности:

- Объем и процент операций с высоким риском. Если их число достигает 50% и более, страхование является необходимым условием для механизма нейтрализации рисков.

- Соотношение вероятности и наступления последствий (инвестиционных или операционных) рисков. При наличии критических рисков каждая из этих операций должна быть застрахована.

Подводим итоги

Поняв, что такое хеджирование, вы должны определить, стоит ли использовать этот финансовый инструмент на практике или его эффективность недостаточна.

Список преимуществ включает следующие особенности:

- Снижаются финансовые риски.

- Операционные риски, которые включают операции, связанные со сроками поставки товаров, могут быть снижены за счет использования хеджирования.

- Повышается финансовая стабильность.

- Вы можете сделать развитие бизнеса предсказуемым и повысить информационную прозрачность.

- Можно сократить долговое и капитальное финансирование.

- Множество контрагентов, параметров контрактов и инструментов делают процесс принятия управленческих решений более гибким.

Несмотря на многочисленные преимущества, стратегии хеджирования имеют и некоторые недостатки:

- Хеджирование сознательно отказывается от прибыли, которую можно получить на спотовом рынке.

- Дополнительные расходы возникают при открытии и урегулировании сделок.

- Базовый риск хеджирования присутствует. Согласно этому определению, возможное возникновение непараллельных движений цен на рынках (спот и фьючерсном).

- Законные ограничения на обмен. Примером может служить крупный убыток, возникший в результате ограничения лимитов фьючерсных цен.

- Потенциальные изменения в законодательстве. Они могут относиться к фискальной или экономической политике. К ним относятся акцизы, сборы и блокирующие налоги. Благодаря этим особенностям страхование часто приносит больше убытков, чем прибыли.

- Структура сделок при использовании страхования становится более сложной.

Прежде чем приступить к валютному хеджированию, необходимо учесть несколько факторов:

- Рассмотрите возможность количественной оценки потенциальных и фактических рисков.

- Сравните уровень риска со стоимостью страхования.

- Подробно рассмотрите возможность хеджирования для существующего базового актива.

- Разработать наиболее удобную и выгодную схему.

- Определите, какая платформа предлагает лучшие условия.

- Выберите брокера или расчетную палату.

Важно выбрать правильные стратегии хеджирования, поскольку неправильный расчет может привести к финансовым потерям.